По законодательству каждой страны, физическое или юридическое лицо, получающее на ее территории прибыль, обязано уплачивать в государственный бюджет налог. Касается данное условие и всех субъектов, вовлеченных в работу на финансовых рынках, организованную посредством брокеров. Соответственно, для них важно знать, Альпари налоговый агент или нет, ведь это позволяет решить, как правильно им действовать в отношении уплаты подоходного налога.

Всего существует два варианта этих действий:

- клиент брокера самостоятельно уплачивает налог с получаемой прибыли;

- брокер сам занимается перечислением подоходного налога клиента.

Именно компании, действующие по второму варианту, называются налоговыми агентами (рис. 1). В частности, любой наниматель может быть налоговым агентом, самостоятельно отчисляя налог с заработка своих сотрудников. Однако выполнять функции налогового агента обязан не каждый наниматель – в некоторых случаях в договоре о найме на работу прописывается условие, по которому выплата налогов возлагается на сотрудников.

Interactive Brokers: как подать декларацию 3-НДФЛ? Как заплатить налог с дивидендов и продажи акций?

Является ли Альпари налоговым агентом

Жители РФ могут работать посредством двух брокерских компаний, действующих под брендом Alpari:

- Альпари Брокер;

- Alpari Ltd.

Альпари Брокер – налоговый агент, ведь он производит удержание НДФЛ, установленный для процедур, осуществляемых с активами на финансовых рынках. При этом НДФЛ имеет различный процентный размер для резидентов России и не являющихся ими:

- для первых – 13% (рис. 2);

- для вторых – 30%.

Рассчитывается НДФЛ Альпари Брокером только в случае вывода средств и только от выводимой суммы (рис. 3).

В отношении юрлиц Альпари Брокер не налоговый агент – они должны производить все предусмотренные операции по налогообложению сами.

Компания Alpari Ltd. – не налоговый агент (по крайней мере, для российских клиентов). Соответственно, получающие посредством нее доход спекулянты должны уметь сами составлять налоговые декларации.

Для неопытных финансовых спекулянтов наилучший вариант – сотрудничество с Alpari Ltd. (рис. 4), поскольку при небольшой прибыли, которая обычно сопровождает их торговую и инвестиционную деятельность, неуплата налогов – это несущественное нарушение, за которое соответствующие надзорные органы могут возбудиться. А в дальнейшем, по мере накопления опыта и роста получаемой прибыли, можно уже самостоятельно оформлять выплату налогов – ничего сложно в этом нет.

Налогообложение Альпари

Брокер Альпари, зарегистрированный в качестве ООО в России, полностью подчиняется российскому налоговому законодательству и поэтому со своей прибыли также уплачивает все налоги. А Alpari Ltd., несмотря на то, что оказывает услуги на территории РФ, не выплачивает налоги в российский бюджет, поскольку эта компания зарегистрирована в Великобритании (именно там она и выплачивает налоги). При этом за соблюдением того, как выплачиваются компаниями Альпари налоги, следят специальные регулирующие органы. Таковые, например, для Альпари Брокера – это КРОУФР, ФСФР и НАУФОР (рис. 5).

Какие налоги и когда взимает брокер, а когда я плачу сама // Наталья Смирнова

Источник: deipara.com

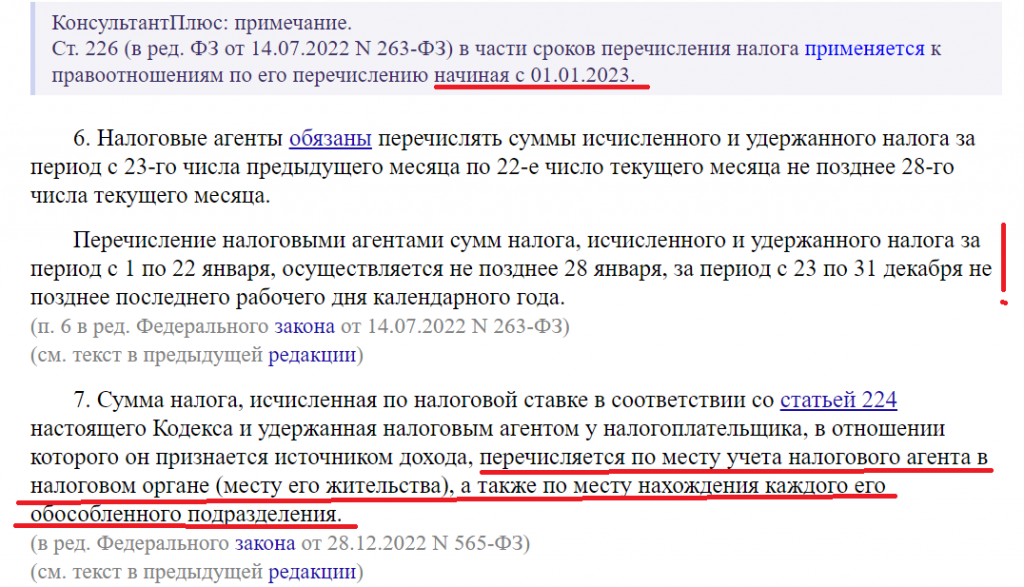

НДФЛ, удерживаемый брокерами в течении года — что изменилось в 2023.

Как оказалось, многие тут ошибочно считали, что раньше брокер удерживал средства в течении года «себе в карман», «крутил их» и лишь потом переводил в бюджет (до 01 февраля).

с 2016 по 2022 год было:

и приходилось ежедневно пулять авансы, а вопрос территориальной принадлежности (закрепленности) клиента за конкретным филиалом был вообще не определен законом

т.е. бухгалтер просто делает проводку и обнуляет остаток счета по учёту удержанного со всех НДФЛ и гонит в казначейство одним куском аванс без детализации.

Поэтому налоговая и не в курсе, что этот НДФЛ именно ваш.

Ну и само собой НДФЛ идёт по ОКТМО брокера, а не вашей конкретной ИФНС.

Простыми словами в БКС Ваши налоги уходят в Новосиб.

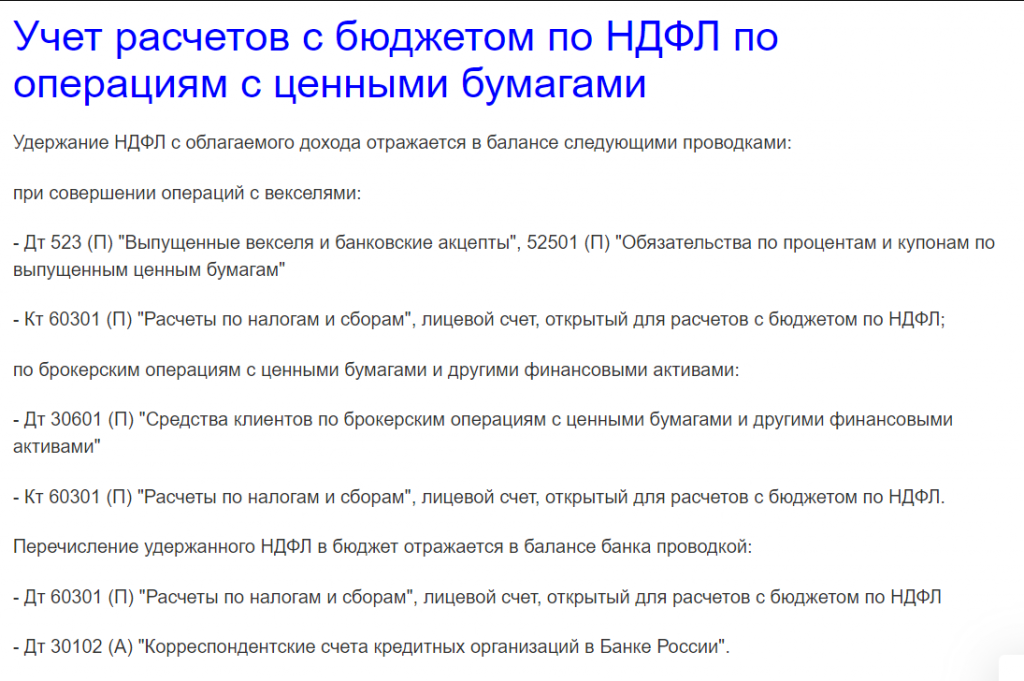

у банков это через 30601->60301->30102 идет и хорошо видно в отчетности

у брокеров-небанков по подразделу 68 счета, но логика таже самая…

Инвестиции в бизнес c доходностью до 20% годовых

✅ Получайте доходность выше облигаций

✅ Не так рискованно как инвестиции в акции

✅ Надежная инвестиционная платформа / (C) Источник

При копировании ссылка обязательна | Не является индивидуальной инвестиционной рекомендацией

Поддержите нас — ссылаясь на материалы и приводя новых читателей

Нашли ошибку: выделите и Ctrl+Enter

Добавьте Элиттрейдер в избранное Дзен новостей

Источник: elitetrader.ru

Выплата брокером доходов по иностранным акциям: когда удерживается НДФЛ

Минфин РФ в своем письме от 06.07.2016 № 03-04-06/40721 разъясняет порядок удержания и уплаты НДФЛ при перечислении депозитарием доходов по иностранным ценным бумагам, минуя брокерские счета.

Ведомство напоминает, что налоговый агент-брокер обязан удерживать исчисленную сумму НДФЛ из рублевых денежных средств налогоплательщика, находящихся в распоряжении налогового агента на брокерских счетах или специальных брокерских счетах.

В случае если компания, действуя в качестве депозитария, перечисляет полученный клиентом доход на брокерские счета, находящиеся в распоряжении самой компании, то она обязана исчислить, удержать и перечислить НДФЛ в бюджет.

Если же компания-брокер перечисляет по указанию клиента полученный им доход, минуя брокерские счета, сразу на расчетный счет клиента в банке, права распоряжения по которому у брокера не имеется, обязанности удержания НДФЛ не возникает.

Источник: buh.ru