Налоговым законодательством установлены случаи, при которых налогоплательщики обязаны самостоятельно подавать налоговую декларацию формы 3-НДФЛ.

Отчитываться о доходах необходимо, если налогоплательщик продал квартиру, которая была в собственности меньше минимального срока владения, получил дорогие подарки не от близких родственников, выиграл в лотерею, сдавал имущество в аренду или получал доход от иностранных компаний. О всех случаях, когда необходимо заполнять и сдавать декларацию 3-НДФЛ можно прочитать в статье по ссылке.

Самостоятельное заполнение декларации 3-НДФЛ в большинстве случаев приводит к допускаемым ошибкам при заполнении отдельных граф.

Пункт, статья НК РФ, которая нарушается

Разъяснение порядка заполнения и представления налоговой декларации в налоговый орган

1. Общие вопросы по заполнению и представлению налоговой декларации

Представление налоговой декларации с неверно заполненным полем «Номер корректировки»

3-НДФЛ С ДОХОДОВ ОМС обезналиченный металлический счёт

При представлении налоговой декларации за определенный год впервые в поле «Номер корректировки» следует проставить «0».

В случае представления уточненной налоговой декларации за тот же год в поле «Номер корректировки» следует проставить ее порядковый номер начиная с «1»

Представление налоговой декларации с неверно заполненным полем «Код по ОКТМО»

Поле «Код по ОКТМО» необходимо заполнять в налоговой декларации следующим образом:

- если в налоговой декларации рассчитана сумма налога к уплате (доплате) в бюджет — указывается код ОКТМО по месту жительства налогоплательщика;

- если в налоговой декларации рассчитана сумма налог к возврату из бюджета — указывается код ОКТМО по месту нахождения работодателя.

Представление налоговой декларации с целью получения налоговых вычетов (стандартных, социальных, имущественных, инвестиционных) без заполнения соответствующих данных по таким вычетам

При заполнении налоговой декларации с целью получения налоговых вычетов (стандартных, социальных, имущественных) следует заполнить данные по каждому заявленному вычету на соответствующих Листах налоговой декларации:

- по имущественным налоговым вычетам по расходам на приобретение жилья — на Листе Д1;

- по имущественным налоговым вычетам по доходам от продажи имущества — на Листе Д2;

- по стандартным налоговым вычетам — на Листе Е1;

- по социальным и инвестиционным налоговым вычетам — на Листах Е1 и Е2

Представление налоговой декларации с целью получения налоговых вычетов без приложения документов, подтверждающих право на получение таких вычетов

Для получения налоговых вычетов к налоговой декларации необходимо приложить копии документов, подтверждающих право на получение таких вычетов. При представлении налоговой декларации в электронном виде через официальный сайт ФНС России nalog.ru (по телекоммуникационным каналам связи либо с помощью «Личного кабинета налогоплательщика для физических лиц») необходимые документы также могут быть направлены в электронном виде

Сумма расходов на приобретение (строительство), стоимость объекта (доли) в декларации 3-НДФЛ

п. 3 ст. 80, ст. 229

Представление налоговой декларации с заявленными доходами от сдачи в аренду имущества в налоговый орган по месту нахождения такого имущества, а не по месту учета налогоплательщика

Налоговая декларация представляется в налоговый орган по месту жительства (постоянной регистрации) налогоплательщика

п. 3 ст. 80, ст. 229

В случае смены места жительства представление налоговой декларации в налоговый орган не по месту учета налогоплательщика

Налоговая декларация представляется в тот налоговый орган, в котором налогоплательщик стоит на учете по месту жительства (месту постоянной регистрации) на момент представления налоговой декларации

п. 3 ст. 228, п. 1, п. 2 ст. 229

Несвоевременное представление налогоплательщиком налоговой декларации в налоговый орган в случае получения доходов, обязанных к декларированию (доходов от реализации имущества, сдачи имущества в аренду и др.)

Перечень доходов, в случае получения которых в предыдущем году налогоплательщик ОБЯЗАН представить налоговую декларацию не позднее 30 апреля текущего года:

- доходы от сдачи имущества в аренду;

- доходы от продажи имущества (жилья, автомобиля и др.), находившегося в его собственности менее установленного срока;

- вознаграждения, полученные от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных трудовых договоров и договоров гражданско-правового характера (в т.ч. по договорам найма);

- выигрыши, полученные от лотерей и азартных игр (за исключением выигрышей от букмекерских контор и тотализаторов);

- вознаграждения, полученные наследниками (правопреемниками) авторов произведений науки, литературы, искусства, изобретений, полезных моделей, промышленных образцов;

- доходы, полученные в порядке дарения (за исключением случаев дарения имущества членами семьи);

- другие доходы.

Если в декларации одновременно заявляются доходы, обязанные к декларированию, и налоговые вычеты, такую декларацию также следует представить не позднее 30 апреля текущего года.

Декларацию, в которой заявлены только налоговые вычеты (к примеру, социальные, имущественные по расходам на приобретение жилья), можно представить в любое время в течение года.

2. Представление налоговой декларации с заявленными СОЦИАЛЬНЫМИ НАЛОГОВЫМИ ВЫЧЕТАМИ (по расходам на обучение, медицинские услуги, приобретение медикаментов, расходов по договорам негосударственного пенсионного обеспечения, добровольного пенсионного страхования, добровольного страхования жизни, по уплате дополнительных страховых взносов на накопительную пенсию, по оплате прохождения независимой оценки своей квалификации)

Представление налоговой декларации с заявлением налоговых вычетов за те годы, в которых отсутствует право на их получение

Социальные налоговые вычеты предоставляются за тот год, в котором была произведена оплата соответствующих расходов (обучения, лечения и т.д.)

Представление налоговой декларации с заявлением налоговых вычетов в общей сумме, превышающей максимально допустимый размер

Социальные налоговые вычеты (за исключением расходов на обучение детей и расходов на дорогостоящее лечение) предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей за налоговый период. В случае наличия у налогоплательщика в течение одного налогового периода нескольких видов расходов он самостоятельно выбирает, какие из расходов и в каких суммах учитываются в пределах максимальной величины социального налогового вычета.

Расходы по оплате дорогостоящего лечения могут быть учтены в сумме социального налогового вычета в полном размере

пп. 2 п. 1 ст. 219

Представление налоговой декларации с заявлением налогового вычета по расходам на обучение детей (подопечных) в общей сумме, превышающей максимально допустимый размер

Социальный налоговый вычет по расходам на обучение детей (подопечных) предоставляется в размере фактически произведенных расходов, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя)

пп. 2 п. 1 ст. 219

Представление налоговой декларации с заявлением налогового вычета по расходам на обучение своих детей (подопечных) или брата (сестры) по заочной, вечерней форме обучения

Социальный налоговый вычет предоставляется по расходам на обучение детей (брата, сестры) налогоплательщика в возрасте до 24 лет, подопечных налогоплательщика в возрасте до 18 лет исключительно по очной форме обучения в образовательных учреждениях

пп. 2 п. 1 ст. 219

Представление налоговой декларации с заявлением налогового вычета по расходам на обучение детей, оплаченных за счет средств материнского (семейного) капитала

Социальный налоговый вычет не предоставляется в части расходов на оплату обучения детей, покрываемых за счет средств материнского (семейного) капитала, направляемых на обеспечение реализации дополнительных мер государственной поддержки семей, имеющих детей.

Такие расходы запрещено включать в общую сумму налогового вычета.

пп. 3 п. 1 ст. 219

Представление налоговой декларации с неверно отраженной суммой налогового вычета по расходам на лечение и дорогостоящее лечение

Для определения вида оплаченного лечения следует использовать Справку для представления в налоговые органы, полученную от медицинского учреждения:

- сумма дорогостоящего лечения указана в Справке с кодом лечения 1;

- сумма лечения, не относящегося к дорогостоящему, указана в Справке с кодом лечения 2.

ВАЖНО: отнесение оплаченного лечения к коду 1 или 2 производится не налоговым органом, а медицинским учреждением

3. Представление налоговой декларации с заявленным ИМУЩЕСТВЕННЫМ НАЛОГОВЫМ ВЫЧЕТОМ ПО РАСХОДАМ НА ПРИОБРЕТЕНИЕ ЖИЛЬЯ (жилых домов, квартир, комнат, земельных участков под ИЖС, земельных участков, на которых расположены приобретаемые жилые дома)

Представление налоговой декларации с заявлением налоговых вычетов за те годы, в которых отсутствует право на их получение

Право на получение имущественного налогового вычета появляется у налогоплательщика с момента приобретения имущества с учетом произведенных расходов. К примеру, моментом приобретения имущества является:

- при приобретении жилья по договору купли-продажи — момент регистрации права собственности;

- при приобретении прав на жилье в строящемся доме — момент подписания акта приема-передачи или иного документа о передаче объекта долевого строительства застройщиком и принятия его участником долевого строительства.

Представление налоговой декларации с повторно заявленным налоговым вычетом

Налогоплательщик не имеет права на повторное получение имущественного налогового вычета по расходам на приобретение жилья.

К примеру, если жилье приобретено в 2008 — 2014 гг. и налогоплательщик получил имущественный налоговый вычет в сумме фактически произведенных расходов в общем размере менее 2 млн. руб., он не имеет права на получение такого вычета в дальнейшем

Представление налоговой декларации с неверно отраженным остатком налогового вычета, перешедшим с предыдущих налоговых периодов

Если в налоговом периоде имущественный налоговый вычет не был использован полностью, его остаток может быть перенесен на последующие налоговые периоды до полного его использования.

Остаток имущественного налогового вычета определяется как разница между общей суммой исчисленного налогового вычета и суммами налогового вычета, полученного ранее на основании представленных налоговых деклараций и (или) работодателем

Представление налоговой декларации с заявлением налоговых вычетов в общей сумме, превышающей максимально допустимый размер

Имущественный налоговый вычет предоставляется в размере фактически произведенных расходов на приобретение жилья, но в общей сумме не более 2 млн. рублей

ст. 105.1, п. 5 ст. 220

Представление налоговой декларации с заявлением налогового вычета, включающего расходы по приобретению жилья у взаимозависимых лиц

Имущественные налоговые вычеты не предоставляются в части расходов на приобретение жилья у взаимозависимых лиц (супруга, родителей (в т.ч. усыновителей), детей (в т.ч. усыновленных), полнородных и неполнородных братьев и сестер, опекунов (попечителей), подопечных. Такие расходы запрещено включать в общую сумму налогового вычета

Представление налоговой декларации с включением в сумму налогового вычета средств материнского (семейного) капитала

Имущественные налоговые вычеты не предоставляются в части расходов на приобретение жилья, покрываемых за счет средств материнского (семейного) капитала, направляемых на обеспечение реализации дополнительных мер государственной поддержки семей, имеющих детей.

Такие расходы запрещено включать в общую сумму налогового вычета

Представление налоговой декларации с включением в сумму налогового вычета расходов, оплаченных за счет средств работодателей или иных лиц

Имущественные налоговые вычеты не предоставляются в части расходов на приобретение жилья, покрываемые за счет средств работодателей либо иных лиц.

Такие расходы запрещено включать в общую сумму налогового вычета

Представление налоговой декларации с включением в сумму налогового вычета расходов, оплаченных за счет средств бюджетов бюджетной системы Российской Федерации

Запрещено включать в общую сумму налогового вычета расходы на приобретение жилья, оплаченные за счет средств бюджетов бюджетной системы Российской Федерации, например:

- средства, полученные военнослужащими (гражданами, уволенными с военной службы, членами их семей) по накопительно-ипотечной системе жилищного обеспечения военнослужащих;

- жилищные субсидии на приобретение или строительство жилого помещения, полученные военнослужащими, проходящими военную службу по контракту в Вооруженных Силах РФ (гражданами, уволенными с военной службы, членами их семей);

- субсидии на приобретение жилого помещения, полученные федеральными государственными гражданскими служащими;

- субсидии на приобретение жилья, полученные лицами по программе «Обеспечение жильем молодых семей»

Представление уточненной налоговой декларации с целью отказаться от полученного ранее имущественного налогового вычета

Представляя в налоговый орган налоговую декларацию с заявленными налоговыми вычетами (в том числе имущественными), налогоплательщик реализует свое право на получение таких вычетов. При этом представление уточненной налоговой декларации с «обнулением» ранее полученного вычета (т.е. по сути отказ от полученного налогового вычета) не допускается.

ВАЖНО: налоговый вычет считается полученным в момент поступления денежных средств на счет налогоплательщика. До момента возврата налога у налогоплательщика сохраняется возможность внесения изменений в ранее представленную налоговую декларацию путем представления уточненной налоговой декларации

Представление налоговой декларации с заявленным супругами имущественным налоговым вычетом в пропорции, отличной от полученного ранее имущественного налогового вычета

По имуществу, приобретенному супругами в общую совместную собственность, имущественный налоговый вычет вправе получить каждый из супругов следующим образом:

- исходя из величины расходов каждого супруга, подтвержденных платежными документами (не более 2 млн. руб. на каждого из супругов);

- на основании заявления супругов о распределении произведенных ими расходов (не более 2 млн. руб. на каждого из супругов).

После предоставления супругам имущественного налогового вычета изменение пропорций такого вычета (остатка вычета) по новому заявлению налогоплательщиков не допускается

4. Представление налоговой декларации с заявленными ИМУЩЕСТВЕННЫМ НАЛОГОВЫМ ВЫЧЕТОМ ПО РАСХОДАМ НА УПЛАТУ ПРОЦЕНТОВ (по целевым займам (кредитам), фактически израсходованным на приобретение жилья)

Представление налоговой декларации с заявлением налоговых вычетов в общей сумме, превышающей максимально допустимый размер

Имущественный налоговый вычет предоставляется в размере фактически произведенных расходов на уплату процентов, но не более 3 млн. рублей

Представление налоговой декларации с заявлением налогового вычета по расходам на уплату процентов в отношении нескольких приобретенных объектов

Имущественный налоговый вычет по расходам на уплату процентов может быть предоставлен только в отношении одного объекта недвижимого имущества

ст. 105.1, п. 5 ст. 220

Представление налоговой декларации с заявлением налогового вычета, включающего расходы по приобретению жилья у взаимозависимых лиц

Имущественные налоговые вычеты не предоставляются в части расходов на уплату процентов при приобретении жилья у взаимозависимых лиц: супруга, родителей (в т.ч. усыновителей), детей (в т.ч. усыновленных), полнородных и неполнородных братьев и сестер, опекунов (попечителей), подопечных.

Такие расходы запрещено включать в общую сумму налогового вычета

Представление налоговой декларации с включением в сумму налогового вычета средств материнского (семейного) капитала

Имущественные налоговые вычеты не предоставляются в части расходов на уплату процентов, покрываемых за счет средств материнского (семейного) капитала, направляемых на обеспечение реализации дополнительных мер государственной поддержки семей, имеющих детей.

Такие расходы запрещено включать в общую сумму налогового вычета

Представление налоговой декларации с включением в сумму налогового вычета расходов, оплаченных за счет средств работодателей или иных лиц

Имущественные налоговые вычеты не предоставляются в части расходов на уплату процентов, покрываемых за счет средств работодателей или иных лиц.

Такие расходы запрещено включать в общую сумму налогового вычета

Представление налоговой декларации с включением в сумму налогового вычета расходов, оплаченных за счет средств бюджетов бюджетной системы Российской Федерации

Запрещено включать в общую сумму налогового вычета расходы на уплату процентов, оплаченные за счет средств бюджетов бюджетной системы Российской Федерации, например:

- средства, полученные военнослужащими (гражданами, уволенными с военной службы, членами их семей) по накопительно-ипотечной системе жилищного обеспечения военнослужащих;

- жилищные субсидии на приобретение или строительство жилого помещения, полученные военнослужащими, проходящими военную службу по контракту в Вооруженных Силах РФ (гражданами, уволенными с военной службы, членами их семей);

- субсидии на приобретение жилого помещения, полученные федеральными государственными гражданскими служащими;

- субсидии на приобретение жилья, полученные лицами по программе «Обеспечение жильем молодых семей»

Представление налоговой декларации с неверно отраженнным остатком налогового вычета, перешедшим с предыдущих налоговых периодов

Если в налоговом периоде имущественный налоговый вычет не был использован полностью, его остаток может быть перенесен на последующие налоговые периоды до полного его использования.

Остаток имущественного налогового вычета определяется как разница между общей суммой исчисленного налогового вычета и суммами налогового вычета, полученного ранее на основании представленных налоговых деклараций и (или) работодателем

Представление уточненной налоговой декларации с целью отказаться от полученного ранее имущественного налогового вычета

Представляя в налоговый орган налоговую декларацию с заявленными налоговыми вычетами (в том числе имущественными), налогоплательщик реализует свое право на получение таких вычетов. При этом представление уточненной налоговой декларации с «обнулением» ранее полученного вычета (т.е. по сути отказ от полученного налогового вычета) не допускается.

ВАЖНО: налоговый вычет считается полученным налогоплательщиком в момент поступления денежных средств на его счет. До момента возврата налога у налогоплательщика сохраняется возможность внесения изменений в ранее представленную налоговую декларацию путем представления уточненной налоговой декларации

Представление налоговой декларации с недополученным супругами имущественным налоговым вычетом по расходам на уплату процентов в пропорции, отличной от первоначально заявленного имущественного налогового вычета

По имуществу, приобретенному супругами в общую совместную собственность, имущественный налоговый вычет по расходам на уплату процентов вправе получить каждый из супругов следующим образом:

- исходя из величины расходов каждого супруга, подтвержденных платежными документами;

- на основании заявления супругов о распределении произведенных ими расходов.

Поскольку при представлении налоговой декларации за каждый последующий налоговый период супруги увеличивают сумму фактически произведенных расходов на сумму уплаченных в налоговом периоде процентов, допускается (по усмотрению супругов) изменение распределения только вновь понесенных расходов в последующих налоговых периодах

Источник: personright.ru

Профессиональный налоговый вычет по НДФЛ: кому положен и как его получить

Налоговый вычет — возможность платить меньше налогов. Если вы предприниматель или автор литературного произведения, работаете по договору подряда или занимаетесь частной практикой — уменьшите НДФЛ за счет профессионального налогового вычета.

Рассчитайте вычет и подайте заявление на получение самостоятельно. В статье расскажем, кто и какие расходы принимает к вычету, и как его получить.

Из этой статьи вы узнаете:

- Кто может претендовать на вычет

- Как определить размер вычета

- Как подтвердить право на вычет

- Как получить вычет

Термины и сокращения, используемые в статье

Налоговый вычет — сумма, которая уменьшает размер налогооблагаемого дохода. Различают нормативный и расчетный вычеты.

Налоговый вычет по нормативу — вычет, размер которого определен в процентах от суммы дохода.

Налоговый вычет по расчету — вычет, размер которого равен расходам, связанных с получением дохода и подтвержденных документами.

Общая система налогообложения (ОСНО) — самый сложный вид налогообложения организаций и предпринимателей. Налогоплательщики на ОСНО ведут бухгалтерский учет в полном объеме и платят все налоги.

Специальная система налогообложения (спецрежим) — налоговый режим, который отличается от ОСНО облегченным ведением бухгалтерского учета, меньшим количеством отчетности и количеством налогов. Чтобы плательщик мог применять спецрежим, он должен соответствовать условиям.

Упрощенная система налогообложения (УСН) — спецрежим, при котором большинство налогов заменено одним. Система подходит для представителей малого и среднего бизнеса — как организаций, так и ИП.

Единый налог на вмененный доход (ЕНВД) — спецрежим, который предназначен для налогообложения определенных видов деятельности, обычно торговли и услуг. Сумма налога зависит не от реального дохода, а от физических показателей. Такими показателями могут быть, например, размер торговой точки или количество автомобилей при грузоперевозках.

Патентная система налогообложения (ПСН) — спецрежим, при котором налог заменен патентом. Налогоплательщик покупает патент, который распространяется только на один вид деятельности. Срок действия патента — от 1 до 12 месяцев. Подходит только для индивидуальных предпринимателей.

Договор гражданско-правового характера (договор ГПХ) — соглашение между заказчиком и исполнителем на выполнение определенной разовой работы или услуги. Распространенные виды договоров ГПХ — авторский, договор подряда и другие.

Кто может претендовать на вычет

Профессиональный налоговый вычет — способ снизить налог на доходы физических лиц (далее — НДФЛ) тем, кто занимается частной практикой или предпринимательством.

На вычет имеют право:

- ИП на общей системе налогообложения (ОСНО), в том числе совмещающие ОСНО и единый налог на вмененный доход (ЕНВД), ОСНО и патент (ПСН), а также те, кто в течение года утратил право на спецрежимы;

- адвокаты, нотариусы, консультанты, арбитражные управляющие;

- авторы литературных и музыкальных произведений, изобретений, патентов;

- изготовители промышленных или опытных образцов;

- граждане, которые выполняют работы или оказывают услуги по договорам подряда.

Обязательное условие для ИП — работа на ОСНО, для физических лиц — получение дохода от профессиональной деятельности (ст. 221 НК РФ).

Как определить размер вычета

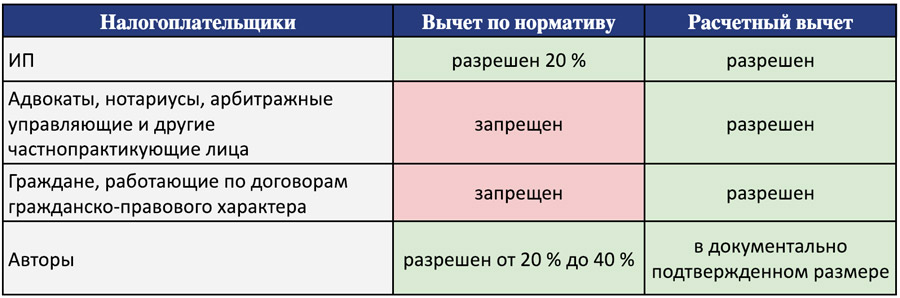

Уменьшить налог можно одним из двух способов. Выбор зависит от рода деятельности:

-

Расчетный вычет разрешен всем плательщикам подоходного налога. Из полученного дохода вычтите все расходы, связанные с его получением. Предоставьте документы, которые подтвердят суммы и реальность осуществленных затрат. На оставшуюся сумму начислите НДФЛ 13%;

Вы подрядились отремонтировать комнату за 50 000 рублей. Стоимость купленных вами расходных материалов для ремонта — 20 000 рублей. Вычтите ваши затраты: 50 000 – 20 000 = 30 000 рублей. На сумму 30 000 рублей начислите НДФЛ: 30 000 х 13% = 3 900 рублей. 3 900 рублей — сумма налога, которая должна быть уплачена в бюджет.

Кому разрешен расчетный вычет и вычет по нормативу

Вы — индивидуальный предприниматель

Предприниматели на ОСНО платят подоходный налог как обычные граждане. При совмещении ОСНО с ПСН или ЕНВД, НДФЛ облагаются только те доходы, которые не подпадают под специальные налоговые режимы.

В состав вычета включаются только расходы, которые относятся к предпринимательской деятельности: затраты на материалы, хранение и доставку изделий, зарплату персонала. Полный перечень указан в гл. 25 НК РФ и совместном приказе Минфина и Министерства по налогам и сборам № 86-н, № БГ-3-04/430 от 13.08.2002 г.

Кроме основных затрат, в вычет включают суммы уплаченных страховых взносов и процентов по кредитам, взятым для предпринимательства (письмо Минфина от 07.12.2015 № 03-04-07/71364).

Есть ряд расходов, которые ИП не может принять к вычету:

- земельный налог;

- НДС;

- налог на имущество, используемое в работе ИП (кроме дач, гаражей, квартир, жилых домов);

- расходы на приобретение земельных участков;

- безнадежные долги;

- полисы ОСАГО (за исключением ИП, которые занимаются перевозками грузов или пассажиров).

Пример расчета НДФЛ с применением профессионального вычета

ИП торгует сантехническими материалами и делает на заказ проекты водопроводных и канализационных систем. Покупку товара для перепродажи подтверждают товарные накладные и платежные поручения из банка. Затраты на изготовление проектов подтвердить нечем.

Показатели бизнеса за 2018 год: выручка от торговли — 620 000 рублей, от проектной деятельности — 360 000 рублей, расходы на закупку сантехнических изделий — 290 000 рублей.

Проведем расчеты и выберем выгодный способ уплаты налога.

Расчет налогового вычета

Вывод: предприниматель сэкономит 12 220 рублей (101 920 – 89 700), если воспользуется профессиональным вычетом по документам.

Если ваши документально подтвержденные расходы превышают 20% от всех доходов за год, выбирайте способ расчета вычета по документам.

Если вы работаете на ЕНВД или ПСН, проверьте, все ли ваши операции подпадают под спецрежимы. В противном случае вам грозит доначисление НДФЛ, НДС и пени.

Случай из практики. В результате налоговой проверки индивидуальному предпринимателю на ЕНВД доначислили НДС и НДФЛ.

Суд поддержал налоговиков и указал, что характер деятельности ИП свидетельствовал об оптовых продажах товара. Оптовая торговля исключает налогообложение ЕНВД. На этом основании налогоплательщику доначислили НДФЛ, НДС, пени и штрафы в сумме 4 299 933 рубля.

ИП в ходе проверки предоставил первичные документы, подтверждающие его расходы, поэтому ему предоставили расчетный профессиональный вычет по НДФЛ (постановление от 08.08.2018 по делу № А44-10034/2017).

Вы работаете по договорам гражданско-правового характера

Вычет по договору уменьшает НДФЛ тем, кто выполняет бытовые, строительные, изыскательские работы, оказывает услуги по договорам (гл. 37 НК РФ, гл. 39 НК РФ). Работы заказывают организации, предприниматели и даже граждане. При оплате работ и услуг заказчик удерживает 13% НДФЛ и перечисляет его в бюджет.

Если работа выполнена для гражданина, получить вычет можно в налоговой инспекции после подачи декларации 3-НДФЛ. В этом случае придется самостоятельно рассчитать и уплатить налог.

Вычета по нормативу для граждан нет, поэтому сохраняйте документы о расходах. Делаете ремонт — храните чеки на расходные материалы, ведете праздники — подтверждайте расходы на проезд и костюмы. Только так вы сможете сэкономить на подоходном налоге.

Вы — адвокат

Адвокаты платят НДФЛ и имеют право на налоговый вычет. Для частнопрактикующих специалистов вычета по нормативу нет. Налог уменьшается только на сумму затрат, подтвержденных документами. Среди расходов, на которые адвокат может снизить налогооблагаемую базу, — платежи на нужды адвокатской палаты, расходы на проезд и проживание в гостинице, оплата страхования профессиональной ответственности, затраты на образование.

Если вы проходите курсы или профессиональную переподготовку, перед заключением договора убедитесь, что у образовательного учреждения есть лицензия. Организаторы обучения должны подтвердить его прохождение сертификатом или дипломом, только тогда адвокату разрешено учесть эти затраты (письмо Минфина от 2 июня 2017 № 03-04-05/34533).

Не все расходы адвокатов можно учесть. Налоговая служба проверяет документы и может отказать в вычете, если решит, что затраты не полностью относятся к профессиональной деятельности. Например, расходы на электронную подпись (ЭП) примут, только если ее получение нужно по договору с клиентом. Покупка оргтехники тоже вызывает много вопросов у налоговиков, они отказываются включать покупку ноутбука в затраты, ссылаясь на то, что их используют и в личных целях (письмо Минфина РФ от 25.01.2018 № 03-04-05/4446).

Адвокаты, работающие в коллегии, получают вычет по правилам, которые установлены для граждан, работающих по договорам гражданско-правового характера (письмо Минфина от 30 марта 2017 № 03-04-05/20196).

Вы — нотариус

Частнопрактикующие нотариусы ведут учет доходов и расходов так же, как и адвокаты. Уменьшают налоговую базу по НДФЛ на основании документов, которые подтверждают затраты.

К расходам нотариусов относится зарплата сотрудников, оплата аренды офиса и коммунальных платежей, взносы в нотариальную палату, госпошлина, выплаты бухгалтеру, затраты на повышение квалификации и другие (письмо Минфина от 28.10.2015 № 03-04-07/61977).

Вы — арбитражный управляющий

Арбитражный управляющий — это специалист, который проводит процедуру банкротства граждан или организаций. Такая деятельность признается частной практикой и не связана с предпринимательством (п. 1 ст. 20 ФЗ от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»). Это значит, что со всего вознаграждения арбитражного управляющего нужно платить НДФЛ (определение судебной коллегии ВС РФ от 21.01.2015 № 87-КГ14-1).

Доход арбитражного управляющего состоит из вознаграждения и возмещения затрат, понесенных им при ведении банкротства. При расчете НДФЛ вы можете уменьшить доходы на подтвержденные расходы. Это могут быть арендная плата, суммы госпошлины, зарплата помощников.

Кроме того, арбитражный управляющий уменьшает налог на стоимость бензина и амортизацию личного автомобиля, используемого для рабочих поездок. А вот расходы на покупку полисов ОСАГО или КАСКО не считаются профессиональными и к вычету не принимаются (письмо Минфина РФ от 18.07.2017 № 03-04-07/45582).

Случай из практики. Арбитражный управляющий был зарегистрирован в качестве индивидуального предпринимателя. При расчете НДФЛ он уменьшил свои доходы на 20% как профессиональный вычет. По итогам проверки декларации налоговая инспекция отказала в вычете и доначислила НДФЛ.

Не согласившись с указанным решением, налогоплательщик обратился в суд. Дело дошло до Верховного суда РФ. В своем определении от 10.10.2017 № 306-КГ17-9653 судьи указали, что арбитражный управляющий имеет право на получение вычета только в сумме подтвержденных расходов.

Снизить НДФЛ на сумму возмещенных расходов можно только когда они были фактически возмещены. Например, вы понесли расходы на ведение дела в 2018 году, а возмещение получили в 2019. Такие расходы можно включить в состав вычета за 2019 год (письмо Минфина от 22 февраля 2017 № 03-04-05/10448).

Вы — автор

Автор не только создает художественные, музыкальные или литературные произведения, но и разрабатывает видеоконтент, пишет научные работы, придумывает промышленные образцы. Доход автора — гонорар за создание и авторское вознаграждение за использование результата его труда. Именно с этих доходов автор уплачивает НДФЛ.

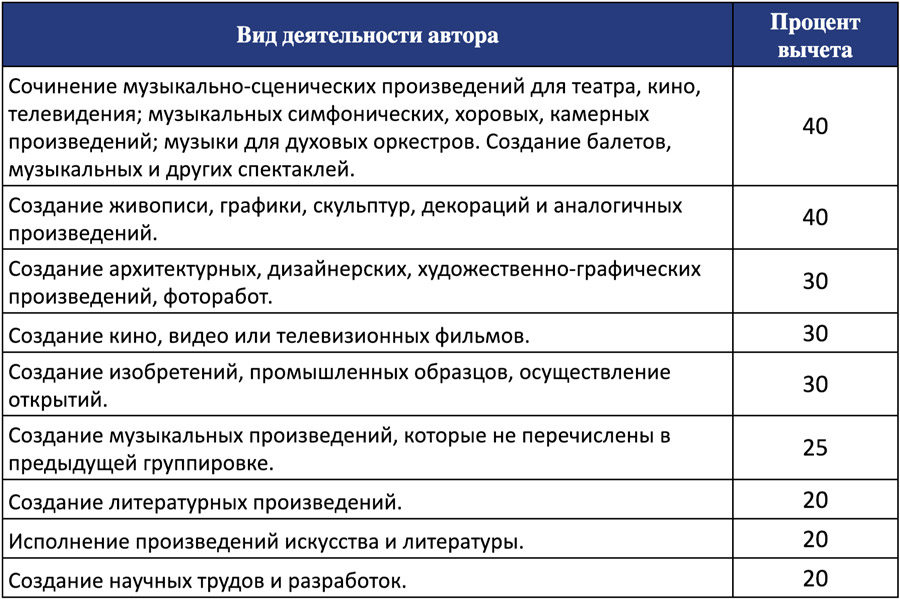

Подтвердить расходы на создание музыки или фильма документами почти невозможно. В этом случае помогут нормативы затрат. Для каждого объекта авторских прав они свои (п. 1, п. 3 ст. 221 НК РФ).

Пример. Вы создали декорации к театральной постановке из материалов заказчика. По договору театр выплатил вам 100 000 рублей. Для этого вида деятельности предусмотрен норматив вычета в размере 40% от суммы дохода автора.

Исключите из налогооблагаемой базы 40 000 рублей (100 000 × 40%).

Начислите НДФЛ (13%) на оставшийся доход 60 000 рублей (100 000 – 40 000).

Рассчитайте налог к уплате: 60 000 × 13% = 7 800 рублей.

НДФЛ с полной суммы дохода: 100 000 × 13% = 13 000 рублей.

Экономия: 13 000 – 7 800 = 5 200 рублей.

Вычет по НДФЛ не положен авторам, для которых создание произведений и изобретений — служебная обязанность. Конструктор, работающий в НИИ и создавший опытный образец, не получит профессиональный налоговый вычет (письмо Минфина от 06.06.2005 № 03-05-01-04/177).

Как подтвердить право на вычет

Для подтверждения профессионального вычета представьте в налоговую инспекцию или организацию, которая оплачивает ваши услуги (налоговому агенту), копии расходных документов:

- на оплату товаров или услуг: товарные и кассовые чеки, платежные поручения, бланки строгой отчетности;

- на доставку: транспортные накладные, акты выполненных работ, товарные накладные или универсальные передаточные документы, грузовые таможенные декларации и другие бумаги;

- на подтверждение факта выполнения работ и оказания услуг: договоры, проектно-сметная документация к ним, расчеты;

- прочие документы: чек на оплату государственной пошлины, билеты на поезд или самолет, технологические карты.

Ошибки и недочеты в оформлении документов — повод для отказа в предоставлении вычета. Внимательно отнеситесь к документам, которые подтверждают право на уменьшение налога. Вот наиболее типичные ошибки, которые встречаются в документах:

- отсутствует печать или подпись;

- не указана дата операции;

- неверное наименование организации или ИП;

- несоответствие документа типовой форме;

- представление копии документа вместо оригинала;

- не указано, за что получена оплата;

- наличие исправлений или следов подчисток;

- текст дописан или написан карандашом.

Случай из практики. Предприниматель продал нежилое офисное здание. По результатам налоговой проверки ему доначислили НДФЛ на доход от продажи. Налоговый орган, а потом и суд, не приняли к вычету часть расходов на ремонт и переустройство помещений. Причина — документы не соответствуют критериям ст.

252 НК РФ, а значит, не подтверждают расходы (постановление от 07.12.2017 по делу № А42-4053/2016).

Если ИП отказали в расчетном вычете, воспользоваться вычетом по нормативу уже нельзя. НДФЛ придется заплатить со всей суммы полученного дохода (абз. 4 п. 3 ст. 221 НК РФ).

Предприниматели хранят расходные документы не менее 5 лет. Для граждан такой срок не установлен. Рекомендуем сохранять бумаги в личном архиве не менее 4 лет.

Как получить вычет

Для получения профессионального вычета по НДФЛ проявите инициативу. Есть два способа уменьшить налог:

- Получить вычет у налогового агента могут авторы, адвокаты, работающие в коллегиях по договору, или граждане, выполнившие услуги по договору;

- Получить вычет в налоговой инспекции могут предприниматели, нотариусы, арбитражные управляющие и адвокаты, учредившие свой кабинет, и те, кто пропустил срок для получения вычета у налогового агента.

Вычет у налогового агента

Налоговый агент — организация или ИП, которые заказывают и оплачивают услуги граждан (п. 1 ст. 226 НК РФ). Заказчик в момент перечисления оплаты исполнителю рассчитывает и удерживает подоходный налог в размере 13% (п. 3 ст.

226 НК РФ). Напишите заявление на профессиональный вычет, и налоговый агент учтет его при расчете НДФЛ.

Пример. Александр разработал дизайн костюмов героев видеоигры. Работа выполнялась по авторскому договору.

Вознаграждение — 75 000 рублей.

Заказчик рассчитал НДФЛ с этой суммы: 75 000 × 13% = 9 750 рублей.

Александр написал заявление на предоставление ему вычета по нормативу. Норматив для такого вида деятельности — 30%. С учетом профессионального налогового вычета, НДФЛ уменьшился.

Сумма, которая не облагается налогом: 75 000 × 30% = 22 500 рублей.

Налоговая база с учетом вычета: 75 000 – 22 500 = 52 500 рублей.

Расчет НДФЛ: 52 500 × 13% = 6 825 рублей.

Применив вычет, автор костюмов уменьшил налог на 2 925 рублей: 9 750 – 6 825.

Если вы не подали заявление до выплаты дохода, это можно сделать в течение 3 месяцев после получения денег (п. 1 ст. 231 НК РФ). Укажите налоговому агенту, какой вычет вы хотите получить — по нормативу или по расчету. Приложите документы, которые доказывают размер затрат.

Те же, кто пропустил и этот срок, по окончании календарного года могут обратиться в налоговую инспекцию и получить вычет там.

Вычет в ИФНС

По окончании года частнопрактикующие лица, предприниматели и граждане, не получившие вычет у налогового агента, подают декларацию по форме 3-НДФЛ. В приложении 3 декларации «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики, а также расчет профессиональных налоговых вычетов» укажите сумму вычета. Приложите документы, которые подтверждают право на вычет и его размер.

Приложение 3 декларации 3-НДФЛ для заполнения сведений о профессиональных налоговых вычетах.

Способы подачи декларации — лично, по почте или через кабинет налогоплательщика. Срок подачи — не позднее 30 апреля.

К моменту подачи декларации НДФЛ уже уплачен в бюджет в полном объеме или с профессиональным вычетом. Если налог уплачен с вычетом, долг не образуется, а если в полном объеме — налоговая вернет деньги на счет налогоплательщика.

При правильном оформлении документов, в течение 3 месяцев вам на счет перечислят сумму налогового вычета. Если в декларации содержатся ошибки или к ней не приложены документы — налоговая вернет все для исправления ошибок. В сопроводительном письме будет указана причина возврата. Исправьте недочеты и снова подайте декларацию.

Сравнение способов подачи декларации

Чтобы получить профессиональный налоговый вычет, рекомендуем следовать простым правилам.

Совет № 1. Сохраняйте все документы, которые могут подтвердить расходы. Проверяйте правильность их оформления, наличие подписей и печатей.

Совет № 2. Подайте заказчику заявление на вычет по НДФЛ до момента оплаты, если выполняете работу по гражданско-правовому или авторскому договору.

Совет № 3. Если вы предприниматель на ОСНО и ваши расходы более 20% от доходов, выгоднее использовать профессиональный налоговый вычет по документам.

Совет № 4. Помните, что не все расходы можно принять к вычету. Подавая документы, убедитесь, что затраты связаны с вашей профессиональной деятельностью.

Совет № 5. Используйте личный кабинет налогоплательщика, чтобы подать декларацию 3-НДФЛ не выходя из дома.

Совет № 6. Если вам отказали в вычете по причине неправильности оформления, устраните недостатки и повторно подайте пакет документов.

- О банке

- Реквизиты

- Тарифы и документы

- Раскрытие информации

- Финансовым организациям

- English

- Контакты

Источник: siab.ru

Расход превышает доход: как доказать ФНС, что деньги получены в подарок или накоплены

Налоговая может заинтересоваться, откуда взялись лишние средства.

Налоговая может попросить разъяснений большим тратам

В конце года налоговая инспекция может попросить гражданина явится для объяснений, если выяснит, что сумма годовых расходов значительно превысила доход. Подобная ситуация может возникнуть в случае покупки движимого или недвижимого имущества.

Если деньги были подарены или накоплены, то следует это зафиксировать.

Храните документы о поступлении денег как минимум 4 года, так как срок исковой давности по налогам* – 36 мес. и отсчитывается с даты завершения налогового периода (то есть по окончании года, когда был получен доход).

Купили авто или недвижимость: почему приобретение может заинтересовать налоговую

Если происхождение доходов доказать не удастся, вам предложат оплатить налог. Откажетесь – инспекция подаст в суд, чтобы взыскать принудительно. И тогда приплюсуют штрафы за просрочку и не сданную вовремя декларацию.

Можно ли не ходить в инспекцию? Да. Ответственности за это не предусмотрено**. Однако уведомление о вызове является законным требованием, а Федеральная налоговая служба –органом, осуществляющим госнадзор.

Невыполнение его распоряжения*** влечет за собой предупреждение или штраф до 2 000 руб. А игнорирование приглашения в инспекцию не избавит вас от обязанности уплатить налог.

Подготовила Ольга Домникова

Источник: www.taini-zvezd.ru