Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Как отразить задержку выплаты зарплаты в 6-НДФЛ с начала 2023 года». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Содержание

Трудовой кодекс статьей 136 обязывает организации любой формы собственности осуществлять начисление и выплату заработной платы не реже одного раза в 15 дней. При нарушении этих сроков работодатель обязан исчислить компенсацию за каждый день просрочки. Эта выплата будет компенсировать материальный ущерб, нанесенный работникам вследствие несвоевременной оплаты труда.

Обложение НДФЛ дополнительных выплат

Сверхнормативная величина возмещения устанавливается на основании коллективных, трудовых договоров или иных внутренних актов. Повышенный размер устанавливается по распоряжению руководителя. В связи с направлением сумм на улучшение условий труда отсутствует необходимость согласования величины дополнительной выплаты с представителями трудового коллектива. При выплате сотруднику суммы возмещения в повышенном размере:

Как выделить премию из зарплаты и отразить в 6-НДФЛ в 1С:ЗУП 8

- Сумма признается облагаемым доходом физического лица.

- Обложению НДФЛ подлежит величина, превышающая размер, установленный законодательством.

- К сумме превышения применяется ставка в размере 13%, удерживаемая с доходов в общеустановленном порядке.

- Удержание налога в 2023 году осуществляется при выплате, перечисление производится не позднее дня, следующего за расчетным.

Пример об удержании налога из суммы компенсации. Предприятие имело временные финансовые трудности, связанные с реорганизацией структуры. Выплата заработной платы сотрудникам была задержана на 15 дней от положенной даты расчета. Коллективным договором предусмотрена выплата компенсации в размере, превышающем норму на 300 рублей ежедневно.

При расчете с работником был удержан НДФЛ в размере: Н = 300 х 15 х 13% = 585 рублей. Остальная сумма компенсации была освобождена от налогообложения.

Денежная компенсация за задержку выплаты заработной платы: учет и налогообложение

Компенсация за задержку перечисления заработной платы — денежная выплата, которую обязан перечислить работодатель сотруднику в случае несвоевременного перечисления заработной платы и других перечислений, связанных с выполнением трудовых обязанностей. Разберемся в статье, как учитывается компенсация за задержку заработной платы, страховые взносы и НДФЛ нужно ли начислить на нее.

КонсультантПлюс БЕСПЛАТНО на 3 дня

Работодатель обязан своевременно перечислять сотрудникам все вознаграждения, связанные с выполнением трудовых обязанностей:

- заработную плату — не реже чем каждые полмесяца (ст. 136 ТК РФ);

- отпускные — не менее чем за три дня до ухода в отпуск (ст. 136 ТК РФ);

- пособие по нетрудоспособности — в ближайший день выплаты зарплаты после назначения пособия (ч. 1 ст. 15 255-ФЗ);

- окончательный расчет — в день увольнения (ст. 140 ТК РФ).

За задержку перечисления компания должна выплатить сотруднику денежную компенсацию (ст. 236 ТК РФ). Размер ее не может быть менее 1/150 ключевой ставки ЦБ, установленной в этот период. Внутренним нормативным документом может быть установлен иной порядок расчета, но размер не может быть ниже законодательно установленного.

Облагается ли налогами компенсация за задержку зарплаты

С 2021 года денежная компенсация за задержку в выплате зарплаты выплачивается в повышенном размере: как 1/150 ключевой ставки ЦБ за каждый день просрочки (раньше было 1/300 ставки). Компенсация начисляется со следующего дня за днем, который установлен для выдачи зарплаты. Она начисляется только на задолженность по зарплате: так, если в плановый день выдачи зарплаты сотрудник получил на руки неполную сумму, то компенсация начисляется исключительно на неполученный остаток. Указанный порядок установлен в ч. 1 ст. 236 Трудового кодекса.

При этом здесь сказано, что размер компенсации может быть повышен работодателем по своему усмотрению и зафиксирован им в коллективном, трудовом договоре или локальном нормативно-правовом акте. Если размер компенсации работодателем не установлен, то она начисляется по нормам Трудового кодекса.

Из ч. 2 ст. 236 Трудового кодекса следует, что компенсация выплачивается независимо от наличия вины работодателя.

На основании ст. 210 Налогового кодекса при определении базы для начисления НДФЛ нужно учесть все доходы налогоплательщика, которые он получил в натуральной или денежной форме.

Компенсация за задержку зарплаты не облагается НДФЛ. С подобными разъяснениями не раз выступали представители Минфина и ФНС (в частности, в письмах Минфина от 2021 года №03-04-05/11096, от 2013 года №03-04-05/4-54, от 2012 года №03-04-05/9-526, в письме ФНС РФ от 2013 года №ЕД-4-3/10209).

Порядок выплат и оформления

Согласно нормативной базе, работник получает одновременно задержанную оплату труда и компенсацию в полном объеме.

Никаких действий для получения этой выплаты трудоустроенный гражданин делать не должен. Все обязанности возлагаются на ответственных должностных лиц и руководителя. Они должны:

- Сделать все начисления;

- Отразить каждую сумму в расчетном листке;

- Выдать работникам на руки или перевести на счет.

В расчетном листке подробно прописываются:

- Порядок расчетов з/п;

- Период ожидания;

- Начисления за просрочку;

- Итоговая сумма.

Это позволит сотруднику понимать, что и за какие периоды он получает.

Также сделанные платежи требуется правильно отразить во внутренней и бухгалтерской документации. В последней они вносятся на 73 счет. Более подробно учет показан в таблице.

| Вид расходов | Дебет | Кредит |

| Начисления | 91-2 | 73 |

| Расчет через кассу | 73 | 50 |

| Оплата на банковскую карту | 73 | 51 |

В сопроводительной документации к компенсации прописывают вычеты и удержания всех видов.

Облагается ли компенсация за задержку зарплаты страховыми взносами

Согласно официальной позиции Минфина, изложенной в Письме от 2017 года №03-15-06/16239, компенсация за задержку зарплаты облагается страховыми взносами в полном размере. Связано это с тем, что суммы компенсации за задержку зарплаты не прописаны в ст. 422 Налогового кодекса, где перечислены выплаты, освобождаемые от начисления страховых взносов.

Стоит отметит, что когда действовал 212-ФЗ «О страховых взносах…», были прецеденты, когда суды принимали решение в пользу работодателей, которые не облагали взносами компенсацию работникам. Например, такое решение содержится в Постановлении ВАС от 2021 года №13АП-11744/2017.

Согласно позиции судебных органов, компенсации платятся работникам в качестве дополнительной защиты их трудовых прав, и они являются необлагаемой выплатой.

Но с 2021 года 212-ФЗ утратил силу, хотя положения НК, на которые ранее ссылались суды, сохранили свое значение. Потому есть основания полагать, что суды будут и дальше принимать решения в пользу налогоплательщиков.

Таким образом, чтобы избежать споров с контролирующими инстанциями, взносы на компенсацию за задержку зарплаты лучше начислить. Но если компания готова отстаивать свою правоту в суде, то может этого не делать.

Какими налогами облагается компенсация за задержку заработной платы в 2019 году — НДФЛ

Какими налогами облагается компенсация за задержку заработной платы в России в 2019 году подробно указано в действующем законодательстве. Зная это, можно исключить вероятность возникновения различного недоразумения.

- По многочисленным ситуациям в компаниях могут наблюдаться перебои в графике начисления заработной платы.

- По этой причине сотрудники могут испытывать определенный дискомфорт, который напрямую связан с нарушением их прав.

- Российское законодательство включает в себя конкретные правила назначения компенсационных выплат в вопросе задержки заработной платы в нынешнем году.

- Наличие базовых познаний в области права предоставляет возможность застраховаться от таких ситуаций, как несвоевременное погашение задолженности по заработной плате.

Узнайте, как решить именно вашу проблему. Напишите свой вопрос через форму (внизу), и один из наших юристов перезвонит вам, чтобы оказать бесплатную консультацию.

Если организация более 15 дней не выплачивает вознаграждение за труд (или иные выплаты в рамках трудовых отношений, например отпускные), то сотрудник может приостановить трудовую деятельность ( ст. 142 ТК РФ).

Об этом необходимо в письменной форме известить своего работодателя.

За каждый день просрочки перечисления заработной платы работодатель обязан выплатить сотруднику компенсацию ( ст. 236 ТК РФ ). Размер неустойки рассчитывается исходя из 1/150 действующей на этот момент ключевой ставки ЦБ.

Право каждого работающего гражданина на полную и своевременную оплату труда закреплено как Конституцией в ст. 37, так и Трудовым кодексом в ст. 21. Далее будут приведены и рассмотрены все виды ответственности работодателя за несоблюдение принятых на уровне закона сроков выплаты зарплаты сотрудникам.

В 2019 году задержка в выплате зарплаты влечет следующие последствия:

- дисциплинарную ответственность. Она может быть применена работодателем к непосредственному руководителю организации или ее подразделения, допустившему задержку в выплате работнику причитающейся суммы. Закон предусматривает такую возможность в ст. 195 ТК РФ;

- материальную ответственность. Согласно ст. 236 ТК РФ, работник вправе получить дополнительно компенсацию в виде процентов за каждый день допущенной просрочки;

- административную ответственность. Ст. 5.27 КоАП РФ позволяет применять ее только при наличии вины должностного лица в случившейся задержке;

- уголовную ответственность. При наличии в действии лица признаков преступления результатом может стать лишение свободы максимально на 3 года.

Невыполнение обязательств по выплате зарплаты работникам является серьезным нарушением со стороны администрации предприятия. Трудовой Кодекс позволяет применять к руководству меры дисциплинарной ответственности, указанные в ст. 192.

Важно, чтобы вина должностного лица была доказана. Этот вид ответственности предполагает обращение к работодателю специально созданного органа, представляющего интересы работников, например, профсоюза. Составляется специальное заявление с точным указанием допущенных нарушений.

Работодатель, согласно ст. 370 ТК РФ, должен рассмотреть требования сотрудников в течение недели. Затем он обязан устранить недоработки и применить к виновным дисциплинарные меры. Об этом сообщается заявителям (ст. 22 ТК РФ).

Виновное лицо считается подвергнутым взысканию в течение 1 года.

Этот вид ответственности связан с выплатой компенсации. Пострадавшие работники могут потребовать не только выплаты положенной зарплаты, но и процентов в зависимости от длительности допущенной задержки. Также работодатель возмещает сотрудникам причиненный им Моральный вред.

| Первое нарушение | |

| Директор, главбух | 10 000 – 20 000 руб. или предупреждение |

| Предприниматель | 1000 – 5000 руб. |

| Компания | 30 000 – 50 000 руб. |

| Повторное нарушение | |

| Директор, главбух | 20 000 – 30 000 руб. или дисквалификация на 1—3 года |

| Предприниматель | 10 000 – 30 000 руб. |

| Компания | 50 000 – 100 000 руб. |

Удерживается ли подоходный налог?

Пункт 3 ст. 217 НК РФ гласит, налогообложению не подлежат компенсационные выплаты, в рамках норм, связанных с выполнением трудовых обязанностей.

Из этого пункта можно сделать выводы:

- Сумма компенсации 1 / 150 от ставки рефинансирования ЦБ, а также большие неустойки при невыплате (если они определенных трудовым или коллективным договором) не облагаются налогом с доходов. НДФЛ с них удерживать и платить не нужно.

- Если в трудовом или коллективном договоре работодатель не установил конкретный размер компенсации, но выплачивает ее в сумме больше, чем 1 / 150 от ставки рефинансирования ЦБ, придется удержать НДФЛ с величины, превышающей норму по закону.

Новая редакция ТК РФ, в отличие от советской версии КзоТ, не содержит формулировки «аванс». По положению ст. 136 ТК, работодатель начисляет и выплачивает зарплату персоналу не реже, чем два раза на протяжении календарного месяца.

Таким образом, общий размер месячного заработка может быть условно подразделен на понятия «зарплата за первую» и «за вторую половину периода». По этой причине нет никакой разницы, какая именно часть месячного заработка не выплачивается вовремя.

Облагается ли страховыми взносами компенсация за несвоевременную выплату зарплаты?

Каждый день просрочки работодатель обязан возместить сотруднику в размере, не меньшем, чем предусмотрено законодательством.

Установлена ли ответственность в случае невыплаты в срок компенсации за задержку заработной платы и начисляются ли проценты на нее?

Облагается ли компенсация за задержку зарплаты страховыми взносами

Стоит отметит, что когда действовал 212-ФЗ «О страховых взносах…», были прецеденты, когда суды принимали решение в пользу работодателей, которые не облагали взносами компенсацию работникам. Например, такое решение содержится в Постановлении ВАС от 2021 года №13АП-11744/2017.

Но с 2021 года 212-ФЗ утратил силу, хотя положения НК, на которые ранее ссылались суды, сохранили свое значение. Потому есть основания полагать, что суды будут и дальше принимать решения в пользу налогоплательщиков.

Соловьев Илья Михайлович

Юрист с 10-летним опытом. Специализация — гражданское право. Большой опыт в разработке юридической документации.

Таким образом, чтобы избежать споров с контролирующими инстанциями, взносы на компенсацию за задержку зарплаты лучше начислить. Но если компания готова отстаивать свою правоту в суде, то может этого не делать.

Работникам бюджетной сферы Краснодарского края повысят зарплату

Более 106 тысяч работников бюджетной сферы получат повышение заработной платы в соответствии с указом президента России. Об этом шла речь на краевом совещании под председательством губернатора Кубани Вениамина Кондратьева.

На повышение зарплат этих работников власти Кубани выделили 5 миллиардов рублей.

Социальные работники, медработники и учителя ежедневно помогают миллионам кубанцев». Именно врачи спасли край во время пандемии коронавируса и продолжают делать это сегодня. От учителей зависит образование детей», — сказал губернатор Кубани Вениамин Кондратьев.

Игорь Галась сообщил, что вопрос о распределении финансирования будет обсуждаться на октябрьской сессии ЗСК.

Галась сказал: «В 2022 году будет повышена заработная плата некоторым категориям работников бюджетной сферы, в том числе учителям, врачам, медицинскому и младшему медицинскому персоналу, социальным работникам, работникам культуры».

Он также отметил, что уровень безработицы в регионе остается ниже 0,6%. Это связано с мерами поддержки бизнеса, принятыми в регионе, и социальной ответственностью предпринимателей.

Вениамин Кондратьев подчеркнул важность того, чтобы дать возможность бизнесу сохранить рабочую силу. Как сообщает пресс-служба властей Краснодарского края, он предложил перепрофилировать и модернизировать предприятия, переживающие тяжелые времена, а также помочь сотрудникам иностранных компаний, ушедших с российского рынка, найти новую работу.

Врачи пожаловались на низкие зарплаты в России: новости на 15.02.2023. На сколько повысят зарплату учителям в 2023 году

Официальные данные по инфляции за 2022 год пока не опубликованы, но в качестве ориентира упоминается размер 12,4%. По логике, зарплаты бюджетников и других работников, кто занят на государственной работе, должны подняться минимум на эту величину.

В 2022 году ни в одном из регионов РФ педагоги не получали зарплату на уровне МРОТ. Так, минимальный размер оплаты труда на 1 июня 2022 года в России составил 15 279 рублей. Средние же зарплаты учителей за 6 месяцев 2022 года, по данным Росстата, зависели от уровня образования и региона:

- педагоги дошкольного образования в среднем по РФ получали 42 912 руб./месяц;

- педагоги общего образования – 57 067 руб./месяц;

- преподаватели профессионального образования – 57 006 руб./месяц.

Страховые взносы с компенсации

Взносы обязательного страхового характера следует начислить на величину посчитанной денежной компенсации с учетом тарифов, применяемых учреждением работодателя.

Зарплата раньше срока и зарплата с задержкой — как отразить в 6-НДФЛ

В связи с реорганизацией фирмы зарплата разово выплачена раньше установленного срока: 20-го числа аванс, 28-го расчет в том же месяце. Как удержать налог и заполнить 6-НДФЛ? В связи с финансовыми трудностями в организации зарплату разово выплатили 20-го числа вместо 5-го. Какие особенности в заполнении 6-НДФЛ?

Нормативное регулирование выплат зарплаты

Раздел VI ТК РФ регулирует выплату заработной платы.

Письмо Минтруда России от 03.02.2016 N 14-1/10/В-660 регулирует размеры и сроки выплаты зарплаты.

НК РФ ч.2 регулирует обложение зарплаты НДФЛ.

Приказ ФНС России от 14.10.2015 N ММВ-7-11/[email protected] определяет форму и заполнение 6-НДФЛ.

КоАП РФ Статья 5.27 определяет ответственность работодателя в области трудового законодательства.

Локальные акты организации, не противоречащие законодательству, действующему на данный момент, в которых определена дата (а не период) выплаты зарплаты.

Кто представляет

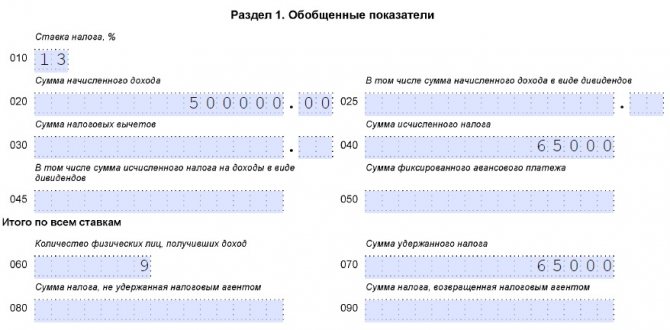

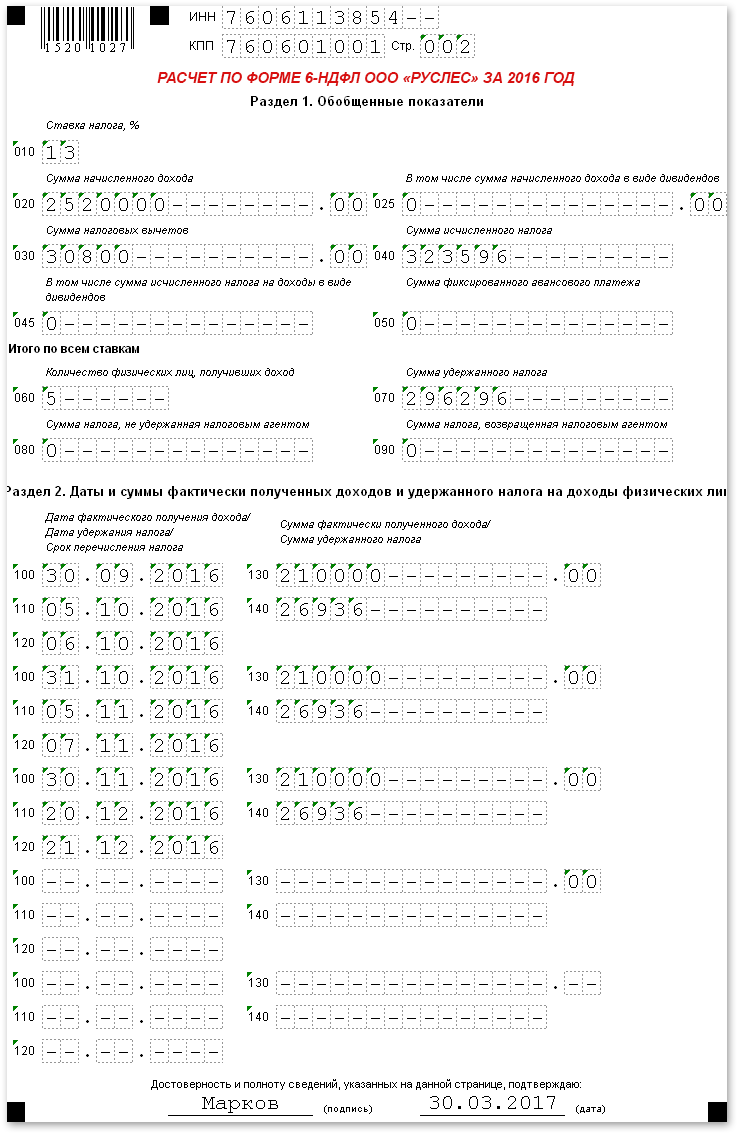

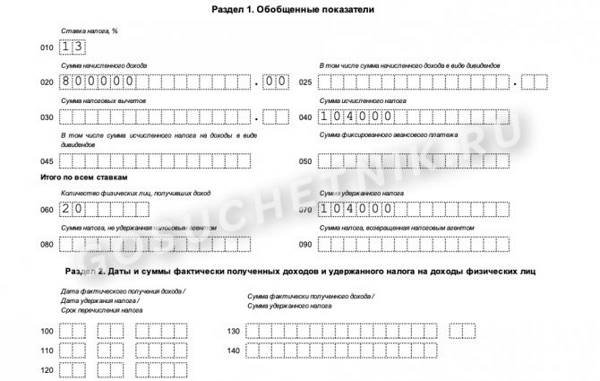

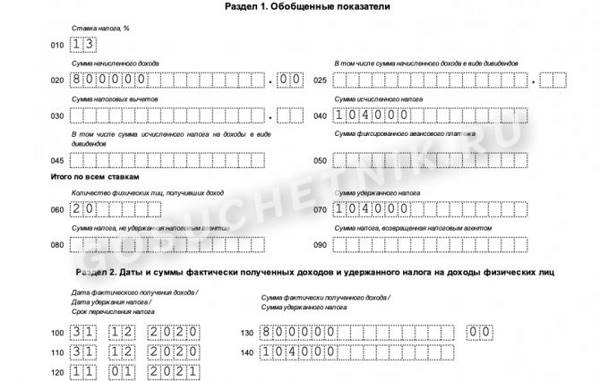

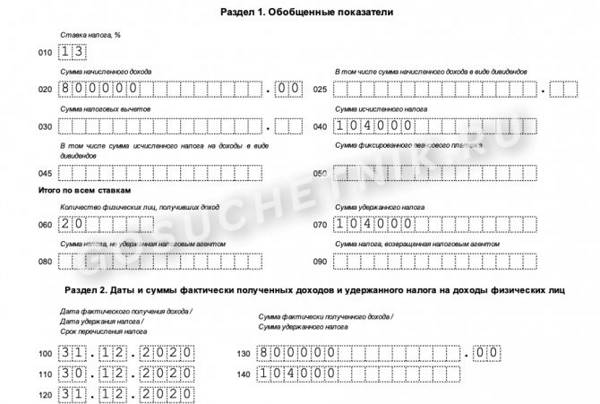

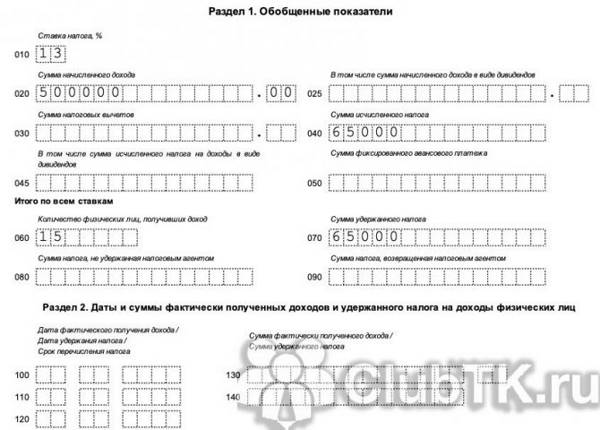

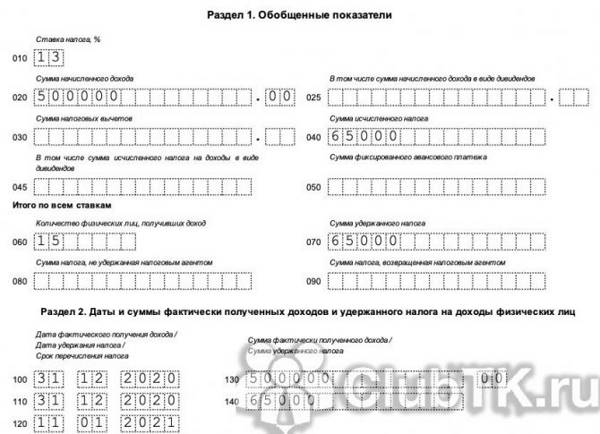

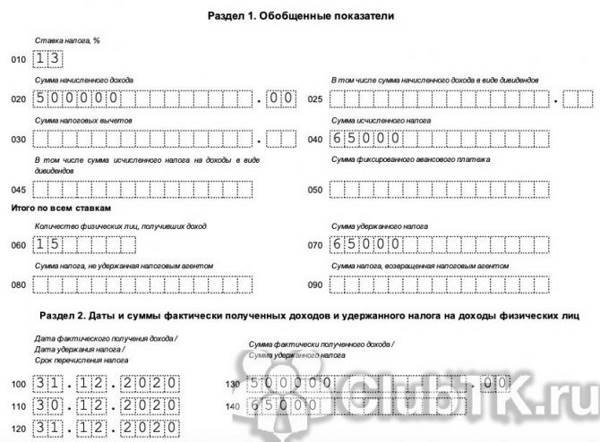

Форма 6-НДФЛ помимо титульного листа включает два раздела:

- разд. 1 «Обобщенные показатели» — он заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год;

- разд. 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» — в нем отражаются операции, которые произведены за последние три месяца этого отчетного периода.

Однако прежде чем перейти к нюансам заполнения расчета, разберемся, кто его должен сдавать.

Начнем с азов. Так, обязанность по представлению в налоговый орган по месту своего учета расчета по форме 6-НДФЛ у организаций и индивидуальных предпринимателей возникает в случае, если они в соответствии со ст. 226 и п. 2 ст. 226.1 Кодекса признаются налоговыми агентами.

Таким образом, если компания или ИП не производят выплату доходов физлицам, то обязанности по представлению названного расчета у них не возникает. Данный факт признают и контролирующие органы (см., напр., Письмо ФНС от 4 мая 2016 г. N БС-4-11/[email protected]). Однако чиновники также отмечают, что в случае представления указанными лицами «нулевого» расчета по форме 6-НДФЛ такой расчет будет принят налоговым органом в установленном порядке.

Надо сказать, что эта оговорка сделана не просто так. К примеру, ваша компания сдавала в установленном порядке справки 2-НДФЛ за 2015 г., в которой были показаны и налогооблагаемый доход физлиц, и соответствующие суммы налога. Логично предположить, что в этом случае инспекторы будут ожидать от вашей организации и расчет по форме 6-НДФЛ.

Ну а если они его не получат, то могут оштрафовать организацию за несвоевременно представленный расчет на основании п. 1.2 ст. 126 НК (на 1000 руб. — за каждый полный или неполный месяц просрочки). Одновременно штрафные санкции в размере от 300 до 500 руб. могут быть выписаны и руководителю компании (ч. 1 ст. 15.6 КоАП).

Плюс ко всему, в соответствии с п. 3.2 ст. 76 Кодекса в случае непредставления налоговым агентом в течение 10 дней по истечении установленного срока расчета по форме 6-НДФЛ налоговый орган вправе приостановить операции по его «расчетникам». Очевидно, что подобного рода «недоразумения» можно избежать двумя способами — либо направить в инспекцию пояснения, почему вы не представляете расчет по форме 6-НДФЛ (например, по той причине, что «деятельность не ведется», «зарплата не начисляется и не выплачивается» и т.п.), либо направить в налоговый орган «нулевку» (в «Количество физических лиц, получивших доход» пишем «0», в «Ставка налога» — «13», а в разд. 2 по строкам 100, 120 ставим или любую дату в интервале отчетного периода, или, как рекомендует ГНИВЦ ФНС (разработчик программы «Налогоплательщик ЮЛ»), в разд. 2 в строках 100, 110, 120 указываем дату «01.01.1900», а строки 130 и 140 оставляем незаполненными).

Представляется, что второй вариант предпочтительнее. Во всяком случае, если в инспекцию будет направлена «нулевка», то счет вам точно не «заморозят».

Обратите внимание! В форме расчета обязательны к заполнению реквизиты и суммовые показатели (п. 1.8 Порядка)

При отсутствии значения по суммовым показателям указывается ноль («0»).

К слову сказать, Минфин в Письме от 10 мая 2021 г. N 03-04-05/26580 подтвердил, что индивидуальные предприниматели, которые не признаются налоговыми агентами по НДФЛ, расчеты по форме 6-НДФЛ сдавать не должны.

Основание для сроков выплаты зарплаты

Согласно ТК РФ зарплату нужно выплачивать не реже 2 раз в месяц, т.е. допускается и чаще, что должно быть урегулировано локальными актами организации. Еще одним важным условием является то, что начисленная зарплата должна быть выплачена не позднее, чем через 15 дней с момента ее начисления, например, начисленная зарплата 1 числа должна быть указана в локальном акте не позднее 16 числа этого же месяца, более поздняя выплата – нарушение трудового законодательства.

В ТК ФР не отражается досрочная выплата зарплаты, например, перед длительными выходными. Так, в локальных актах можно предусмотреть преждевременную выплату перед длительными новогодними праздниками (о выплате зарплаты при совпадении даты выплаты с днем праздника или выходного в ст. 136 ТК РФ оговаривается то, что ее нужно выплатить накануне таких дней), но не выплату по просьбе работника.

Если нормы локальных нормативных актов организации субъекта РФ противоречат действующему трудовому законодательству, то данные нормы считаются недействительными.

Заместитель министра труда и социальной защиты РФ Л.Ю. Ельцова.

Выплата зарплаты для налогообложения

Важно! Дату выплаты зарплаты (но не период) необходимо зафиксировать в каком-либо из локальных документов, например в трудовом договоре и т.д.

Зарплата является объектом налогообложения, в частности НДФЛ, который уплачивается налоговым агентом в лице организации. День получения вознаграждения в виде зарплаты по ст. 223 НК РФ является последняя дата месяца (кроме случая при увольнении работника). Так, при выплате зарплаты ранее последней даты месяца, она считается досрочно, то есть, авансом, с которого организация исчислять НДФЛ не обязана.

В разъяснениях Минфина РФ от 27 октября 2015 г. № 03-04-07/61550: удержание НДФЛ нужно произвести на последнюю дату месяца или в месяце, следующем за выплатой досрочной зарплаты и до конца месяца зарплата не может считаться полученной налогоплательщиком и налог не может быть исчислен. Таким образом, зарплата, которая выплачена до конца месяца – аванс и на день выплаты организация исчислять НДФЛ и удерживать не должна. Налог рассчитывается только на последнее число месяца, а удерживается он только тогда, когда будет произведена ближайшая выплата сумм. Так, аванс выплачивается с учетом налога, а при следующей выплате будут произведены удержания, например, из аванса, а выплата в бюджет – в следующий рабочий день.

Законодательные акты

Заполнение отчета регламентировано в НК ст. 230 п. 2. Все субъекты хозяйствования, которые выступали в календарном году в качестве налоговых агентов, обязаны сдавать 6 НДФЛ, если хотя бы в одном периоде было начисление заработка и налогов. Отчетными считаются 1, 2, 3, 4 кварталы. При этом четко определены сроки представления деклараций.

Заполнение 1 раздела необходимо производить нарастающим итогом. Во второй — заносится информация в том отчетном периоде, когда были произведены выплаты.

В случае начисления зарплаты в одном квартале, а перечисления в другом, информацию в декларации следует отразить после завершения. Это касается ситуации, когда произошла задержка зарплаты.

Например, оплата труда начислена 5 марта, налог удержан 6 марта. Это следует отразить в отчете за 1 квартал в первом разделе.

Налоговые агенты упускают момент заполнения второго раздела. В данном случае перечисление зарплаты физлицам было произведено во 2 квартале. В форме, во 2-ой части, нужно отразить перечисление ранее начисленных доходов за 1 квартал.

В НК четко определено, что днем получения оплаты труда признается последняя дата месяца, в котором было начисление доходов. Перечисление при этом может быть не произведено.

По НК агенты обязаны удерживать НДФЛ из начисленной оплаты труда в момент перечисления. Налог необходимо перечислить не позднее следующего рабочего дня. Это касается не только зарплаты, но и больничных и отпускных листов.

Отчетность для данной ситуации формировать необходимо, при этом заполнять нужно только данные 1 раздела в отношении начисленной заработной платы. В строках для отражения налогов необходимо ставить нули.

Порядок заполнения 6-НДФЛ при выдаче зарплаты раньше конца месяца

Форма 6-НДФЛ представляется ежеквартально и организации, выдавшие зарплату в последний день месяца, в расчете должны отразить ее как досрочную зарплату. Для такой зарплаты датой удержания НДФЛ будет раньше даты получения дохода, если НДФЛ из зарплаты удержан в день выплаты.

020 – зарплата, в том числе досрочно выданную

030 – стандартные, имущественные и социальные вычеты, применительно к зарплате

040 – исчисленный НДФЛ с выплат: обычной зарплаты, и выданной досрочно.

070 – удержанный НДФЛ, при том, что если налог не удержан, его не добавляют, например, если с досрочной зарплаты в сентябре НДФЛ удержан, с аванса в октябре, то этот налог в расчет не включается.

Зарплата, выданная досрочно отражается в 2 разделе отдельным блоком.

100 – указывается последний день месяца, за который выдана зарплата

110 – указывается дата, когда налог должен быть удержан, например, выплата ближайшего аванса)

120 – дата рабочего дня после даты из строки 110

130 – начисленная зарплата

140 – удержанный НДФЛ

Срок сдачи 6 НДФЛ за 4 квартал 2021 года за 2021 год

Последний срок сдачи 6 НДФЛ за 4 квартал 2021 года — 2 апреля 2018 года. В случае не предоставления отчетности в срок налоговая инспекция наложит штрафные санкции.

Как уже отмечалось выше, в пункте 7 статьи 6.1 Налогового кодекса РФ приведена норма для случаев, когда срок сдачи отчета приходится на выходные или праздничные дни, в таком случае срок сдачи 6-НДФЛ переносится на первый рабочий день, следующий за выходными или праздничными днями.

Штрафы за непредставление 6 НДФЛ в срок.

Главбух должен знать, что если в срок не сдать 6 НДФЛ, то организация (или ИП) будут оштрафованы на 1000 руб. за каждый полный или неполный месяц задержки. Эта норма предусмотрена в п. 1.2 статьи 125.

В случае непредставления в течении 10 дней после установленного срока расчёта 6 НДФЛ, могут быть применены дополнительные санкции — налоговая инспекция имеет право приостановить операции по банковским счетам .

За допущенные ошибки в отчетности штраф будет наложен на основании статьи 126.1 Налогового кодекса РФ. Размер штрафа составляет 500 руб. Штраф полагается только за ошибки в доходах и суммах налога. За ошибку в форме, допущенную в адресе компании, санкций последовать не должно. Штраф не может быть наложен на тех, кто самостоятельно выявит ошибки в документе и своевременно представит в налоговую уточнённый документ до момента, когда налоговики обнаружат недостоверную информацию.

Надо ли сдавать нулевую форму 6 НДФЛ?

Нулевую форму 6 НДФЛ сдавать не требуется. Это следует из письма ФНС РФ от 23.03.2016 № БС-4-11/4958.

Компании и индивидуальные предприниматели обязаны сдавать 6-НДФЛ только в тех случаях, когда они являются налоговыми агентами — в случае выплат доходов работникам (в соответствии со ст.

Сдачи формы не требуется в случаях:

- В штате нет сотрудников вообще.

- В штате есть сотрудники, но выплаты в отчётном периоде им не производились.

- Отсутствует хозяйственно-финансовая деятельность.

Расчет по страховым взносам за 2021 год

КБК НДФЛ 2021 за сотрудников

Конкретный КБК по НДФЛ в 2021 году зависит от того, кто именно является плательщиком налога. В том случае, если…

Ошибка в датах выплаты зарплаты

Локальными актами организации урегулированы такие сроки выплаты зарплаты: 20 число текущего месяца и 5 число следующего месяца. Необходимо ли учесть 15-дневный промежуток выдачи зарплаты если выплата произведена из-за выходных дней ранее 20-го, например, 18-го, если в месяце 31 день, нужно ли выдать ее 4-го числа?

При установлении дат локальными актами для выплаты зарплаты не играет роли число дней в месяце. И независимо от того, что выплата была произведена 18-го вместо 20-го, расчет должен быть выплачен в установленный день – 5-го числа. 15 календарных дней установлен в качестве срока, в течение которого ее нужно выплатить после ее начисления (ч. 6 ст. 136 ТК РФ).

Досрочное перечисление доходов

Согласно НК ст. 223 п. 2 датой выплаты дохода следует признавать последний день календарного месяца, за который было произведено начисление. Для отражения в расчете не имеет значения, приходится он на выходной либо праздничный день. Данная норма установлена в письме БС 3-11/[email protected] от 16 мая 2021 г.

НК не разъясняет момент налогообложения при отражении досрочной заработной платы. При заполнении стр.100 необходимо придерживаться установленных законодательством норм и указывать дату последнего дня отчетного месяца.

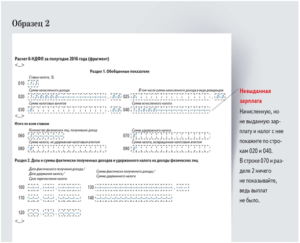

Ошибка при отчетности по заранее выплаченной предновогодней зарплаты

Организации выдают декабрьскую зарплату до наступления нового года: 28 или 29 декабря. В этой ситуации удерживать НДФЛ с декабрьской зарплаты нужно только с январским авансом. Зарплата за декабрь будет являться доходом только 31 декабря, до которой удержать НДФЛ нельзя, а только из аванса в январе, а декабрьскую зарплату выплатить без вычета НДФЛ. При этом зарплата за декабрь учитывается в разделе 1 расчета 6-НДФЛ, строках 020 и 040 за год и в разделе 2 расчета за I квартал 2021 года, строке 070.

Но на практике ФНС не штрафует организации за перечисленный налог до наступление января, поэтому если НДФЛ удержан 29 декабря, то и зарплата, и налог попадут в 6-НДФЛ за год (строки 020, 040 и 070), но уплатить налог нужно в январе и его выплата отразится в 6-НДФЛ за I квартал, в разделе 2.

Как следует отражать налог

Подоходный налог не допускается перечислять до окончания месяца его удержания. Данная уплата будет расценена, как уплата за счет субъекта хозяйствования. Это закреплено в НК ст. 226 п. 9. Исчисление подоходного налога следует выполнить не позже рабочего дня, следующего за днем выплаты заработка, из которого произойдет фактическое удержание(НК ст. 226 п. 6 и ст.

6.1 п. 6-7).

Несмотря на то, что законодательством не допускается авансовое исчисление НДФЛ, налоговики не применяют санкции к организациям в случае, если платежи поступят в казну в текущем месяце раньше срока.

Ответы на распространенные вопросы

Вопрос №1: Зарплата выплачивается 25-го и 10-го числа. Работник уходя в отпуск 9-го просит выплатить заработную плату за отработанные дни до ухода в отпуск. Нужно ли выплатить зарплату за эти дни до начала отпуска?

Ответ: ТК РФ не обязывает организацию выплатить работнику заработную плату за отработанные дни до начала отпуска. Если работодатель выплатит зарплату за отработанные дни до отпуска, до наступления установленного срока выплаты зарплаты, работодателя могут привлечь к административной ответственности по ст. 5.27 КоАП РФ за нарушение сроков выплат зарплаты.

Зарплата начислена, но не выплачена

Каждый работник имеет право своевременно получать оплату произведенного труда.

В ТК РФ установлены жесткие условия выплаты заработной платы и их несоблюдение чревато серьезными последствиями.

Работодатели, которые задерживают выплату заработанных средств (а задержкой считается любой промежуток, начиная от суток и более) привлекаются:

- К добровольному начислению пени в размере 1/300 ставки Нацбанка за каждый день просрочки.

- К административной ответственности в виде штрафов и/или приостановки деятельности организации.

- К уголовной ответственности, которая налагается на виновных лиц.

Кроме указанных мер, сами наемные лица также могут защищать себя от неправомерных действий нанимателя. Статья 142 и 379 ТК РФ позволяет работникам приостанавливать свою трудовую деятельность при условии, что зарплата задержана на срок более 15 суток и с обязательным письменным предупреждением о временном отстранении от работы.

Как отразить в 6-НДФЛ?

В квартальных налоговых отчетах невыплаченный доход отражается в 6-НДФЛ, если он в отчетном квартале все же был погашен, а если нет, то проставляются нули и переходит на следующий квартал. В 6-НДФЛ переходящая зарплата отражается фактическими суммами с указанием реальных дат выплаты.

Отличия в заполнении коснутся следующих строк 1-го раздела:

- 070 – вносится итоговая за год сумма, которая указывает на фактически удержанные налоги.

- 080 – вписывается та сумма, которая не была удержана.

Если речь идет о целом квартале невыплаченной з/п, то проставляются нули, и в 070 и в 080 строке. А вот в последующих полугодовых и далее отчетах проставляются общие итоговые цифры.

Во втором разделе сведения вносятся только при выплате доходов, а если они еще не погашены, то ставятся нули во все строчки кроме 100, где будет информация о датах фактического начисления дохода.

Такие ограничения касаются в 6-НДФЛ как аванса, так и задолженности по зарплате.

Источник: biznes-practic.ru

6-НДФЛ при задержке заработной платы

Выплаты при увольнении сотрудника, который не отработал аванс

Сотрудник был уволен за прогул. Последний день работы перед прогулом — 25 июля 2016 года. В этот день сотруднику был выплачен аванс за июль (6 480 руб.), который он так и не отработал. Приказ об увольнении издан 3 октября после установления причин отсутствия сотрудника на работе.

При увольнении работнику полагалась компенсация за неиспользованный отпуск в размере 53,84 руб., которую бухгалтер удержал в счет неотработанного аванса. В результате за сотрудником осталась задолженность перед организацией, а фактической выплаты компенсации за неиспользованный отпуск при увольнении произведено не было. Как в таком случае нужно заполнить расчет 6-НДФЛ?

Как известно, налоговый агент исчисляет сумму налога на дату фактического получения дохода, определяемую в соответствии со статьей НК РФ (п. 3 ст. НК РФ). В отношении заработной платы датой фактического получения дохода признается последний день месяца, за который был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (п. 2 ст. НК РФ).

На основании этой нормы налоговые агенты имеют право не удерживать НДФЛ при выплате заработной платы за первую половину месяца (так называемого аванса). Доход по выплаченным в течение месяца суммам зарплаты признается фактически полученным на последний день этого месяца.

Соответственно, по сумме аванса, выплаченной 25 июля 2016 года, датой фактического получения дохода признается 31 июля этого года. На эту дату налоговый агент обязан исчислить сумму налога в отношении выплаченного дохода.

Удержание суммы налога, согласно пункту 4 статьи НК РФ, производится за счет любых денежных средств налогоплательщика при последующей фактической выплате (перечислении). Удержанный налог необходимо перечислить в бюджет не позднее следующего рабочего дня (п. 6 ст. 226, п. 7 ст. НК РФ).

Из положений абзаца 2 пункта 1 статьи НК РФ и статьи ТК РФ следует, что если по решению работодателя из дохода налогоплательщика производятся какие-либо удержания, такие удержания не уменьшают налоговую базу по НДФЛ.

Это означает следующее. Если в октябре 2016 года при выплате компенсации за неиспользованный отпуск работодатель удержал сумму, ранее выплаченную в качестве аванса по зарплате, то данное удержание никак не могло повлиять на сумму НДФЛ, подлежащую удержанию и перечислению в бюджет. НДФЛ в данном случае рассчитывается из полной суммы компенсации без учета удержания.

Таким образом, в октябре 2016 года при начислении к выплате компенсации за неиспользованный отпуск организация должна была также исчислить НДФЛ (п. 1 ст. НК РФ, п. 3 ст. НК РФ). Но так как сама компенсация фактически не выплачивалась, удержать налог организация не смогла.

Что касается заполнения расчета 6-НДФЛ, то указанные в вопросе операции будут отражены в нем следующим образом.

Начисленный в октябре доход в виде компенсации за неиспользованный отпуск (срока 020), а также исчисленный по нему НДФЛ (строка 040) надо будет отразить уже в расчете 6-НДФЛ за год. При этом, также как и в ситуации с зарплатой, оснований для отражения суммы НДФЛ по строке 070 или по строке 080 не возникает, поскольку денежных выплат в пользу физического лица не производилось. Раздел 2 в отношении этого начисления также не заполняется.

Материал предоставлен порталом «Бухгалтерия Онлайн»

Отражение аванса в отчете

Заполнение отчета 6 НДФЛ, если зарплата начислена, но не выплачена, оговаривается следующими законодательными актами:

- Налоговый Кодекс РФ ст.230 п.2.

- Письмо ФНС РФ от 24 мая 2016 года № БС-4-11/9194).

В этих документах регламентируются правила заполнения отчета в случае невыплаченного, но начисленного дохода.

Для каждой заполненной строчки отчета НДФЛ существует своя статья в Налоговом кодексе:

- строчка 100 — ст.223;

- строчка 120 — ст. 226 п.6, а также ст. 226.1 п. 9;

- стр. 110 — ст.226 п.4, ст. 226.1 п. 7.

Если возникают сложности, то рекомендуется обращаться непосредственно к законодательным актам, где подробно регламентируются детали отчета.

- отзыва сотрудника из отпуска;

- увольнение работника, который не отработал аванс;

- ошибка бухгалтеров при расчетах или заполнении;

- начисление премиальных и прочих выплат за уже истекший период.

При ошибке ответственного лица достаточно сделать перерасчет и отправить уточненные данные в срок в налоговый орган.

Отчет производится по кварталам. Все, кто считается налоговым агентом, то есть является субъектом хозяйственной деятельности, должны в обязательном порядке зафиксировать документ 6 НДФЛ, если за указанный промежуток было хоть единожды произведено начисление аванса, заработки или получение других доходов, с которых уплачивают налоги.

Заполнять необходимо строку 070 первого раздела. В ней отражается общая сумма НДФЛ, которая удержана на дату расчета.

Например, заработок посчитан и начислен за 1-ый квартал года. Выплачены все деньги только в апреле. Собственно и налоговые обязательства удержаны уже во втором периоде. Следовательно, при заполнении бухгалтерской документации в строках 070 и 080 нужно ставить нули.

Зарплату, которая начислена за первый квартал, а выплачена во втором, указывают в строках 020 и 040 и в трехмесячном отчете и в документе за полугодие.

Совсем другой вариант заполнения в том случае, если речь идет о фиксированном авансовом платеже. Такой доход предусмотрен к выплате иностранным гражданам при работе по патенту. В отчете 6 НДФЛ для этого есть отдельная строка — 050. При этом сумма в стр. 050 не должна превышать показатели стр.

040.

Данные о выплаченной заработной плате должны быть указаны во втором разделе за тот период, в котором доход был выдан на руки работникам. Если начисленная в 1 квартале зарплата получена во втором, значит, данный раздел следует заполнять только в отчете за полугодие.

Оформление раздела происходит следующим образом:

- В строке 100 необходимо зафиксировать день, когда получен текущий заработок.

- Строки 110-120 остаются нулевыми.

- Под номер 130 — сумму начисленной зарплаты.

- 140— вписать ноль.

Образец заполнения

При заполнении 6 НДФЛ за 1 квартал необходимо произвести расчет и вписать такие данные:

- 010 — ставка налога 13%.

- 020 (фонд оплаты труда за 1 квартал) — 450 тысяч.

- 030 — вычеты отсутствуют (0).

- 040 — сумма насчитанного НДФЛ — 58 500 рублей.

Второй раздел остается незаполненным. Отчет за полугодие выглядит так:

- 010 — 13%

- 020 — 900 тысяч.

- 030 — 0.

- 040 — 117 тысяч.

- 070 — удержанный за 5 месяцев налог 97 500.

- 130 — за каждый месяц по 150 тысяч;

- 140 – за каждый из 5 месяцев по 19 500.

Если доход сотрудников начислен и получен в период одного квартала, то запись производится в обычном порядке. Например, если апрельский заработок на руки отдали только в мае, то за второй квартал 6 НДФЛ заполняется стандартно, оба раздела.

Авансом называется часть заработной платы, которую обязан выплачивать работодатель в соответствии с законодательством. Трудовой кодекс гласит, что работник должен получать оплату за труд два раза в месяц. С этим и связаны предварительные платежи, которые, обычно отдают в середине месяца. Точная дата оговорена во внутренних документах и договоре с сотрудником.

Специальной строки в отчете 6 НДФЛ для аванса по зарплате нет. Но отражать полученный доход и в таком случае необходимо. Условия Налогового Кодекса:

- Исчислять НДФЛ нужно на дату фактического получения денег.

- Выдавать налог нужно во время выплаты з/п, чтобы по всем документам он исчислялся из дохода сотрудников, а не со счетов компании.

- Датой получения дохода принято считать последний день месяца с учетом выходных.

Как заполнить 6 НДФЛ если зарплата начислялась но не выплачивалась

Специалисты ФНС России рассказали о некоторых нюансах заполнения формы 6-НДФЛ в случае, когда зарплату работникам по причине тяжелого финансового состояния компания начала выплачивать в этом году только с апреля (письмо ФНС России от 24 мая 2016 г. № БС-4-11/9194 «По вопросу заполнения формы 6-НДФЛ «).

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас: +7 (499) 938-42-63 (Москва) Это быстро и бесплатно!

Налоговики пояснили, что в разделе 1 расчета за I квартал по этой форме указываются суммы начисленной заработной платы за этот период, а также исчисленные с такого дохода суммы налога. Они отражаются соответственно в строках 020 и 040.

В строках 070 и 080 раздела 1 расчета 6-НДФЛ за I квартал проставляется «0».

ФНС России обосновала это тем, что удержать сумму налога с дохода в виде заработной платы, начисленной за первые три месяца 2016 года, но выплаченной в апреле, налоговый агент должен был в апреле непосредственно при выплате заработной платы.

При заполнении расчета 6-НДФЛ за полугодие 2016 года сумму налога, удержанного с выплаченной в апреле заработной платы, нужно будет отразить в строке 070 раздела 1.

Раздел 2 формы 6-НДФЛ за I квартал в рассматриваемой ситуации не заполняется. В этот раздел необходимо будет внести данные при заполнении расчета за полугодие.

Налоговики указали, что при его заполнении в строке 100 нужно указать дату, когда работнику был выплачен доход, в строке 110 – дату, когда с этого дохода был удержан налог, а в строке 120 – дату, не позднее которой НДФЛ должен был быть перечислен в бюджет.

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Напомним, что налоговый агент обязан удержать НДФЛ с заработной платы и перечислить его в бюджет не позднее дня, следующего за днем ее выплаты.

Если работник получает доходы в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты (п. 6 ст. 226 НК РФ ).

Электронные требования по уплате налогов и взносов: новые правила направления

Недавно налоговики обновили бланки требований об уплате задолженностей в бюджет, в т.ч. по страховым взносам. Теперь настал черед откорректировать порядок направления таких требований по ТКС.

Расчетные листки распечатывать необязательно

Работодателям отнюдь не обязательно выдавать сотрудникам расчетные листки на бумажном носителе. Минтруд не запрещает рассылать их работникам по электронной почте.

«Физик» перечислил оплату за товар по безналу – нужно выдать чек

В случае, когда физлицо перечислило продавцу (компании или ИП) оплату за товар по безналичному расчету через банк, продавец обязан направить покупателю-«физику» кассовый чек, считает Минфин.

Список и количество товаров на момент оплаты неизвестны: как оформить кассовый чек

Наименование, количество и цена товаров (работ, услуг) – обязательные реквизиты кассового чека (БСО). Однако при получении предоплаты (аванса) объем и список товаров определить иногда невозможно. Минфин рассказал, что делать в такой ситуации.

Медосмотр для работающих за компьютером: обязательно или нет

Даже если сотрудник занят работой с ПК не менее 50% рабочего времени, само по себе это еще не повод регулярно отправлять его на медосмотры. Все решают результаты аттестации его рабочего места по условиям труда.

Сменили оператора электронного документооборота – сообщите ИФНС

Если организация отказалась от услуг одного оператора электронного документооборота и перешла к другому, необходимо направить по ТКС в налоговую инспекцию электронное уведомление о получателе документов.

Спецрежимников не будут штрафовать за фискальные накопители на 13 месяцев

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас: +7 (499) 938-42-63 (Москва) Это быстро и бесплатно!

Для организаций и ИП на УСН, ЕСХН, ЕНВД или ПСН (за исключением отдельных случаев) действует ограничение в отношении допустимого срока действия ключа фискального накопителя используемой ККТ. Так, они могут применять только фискальные накопители на 36 месяцев. Но, как оказалось, пока эта норма фактически не работает.

Поздний доход и вытекающие неприятности нанимателя

Трудовой кодекс прямо обязывает нанимателя выдавать заработок целиком и в сроки, прописанные в:

- ТК РФ;

- коллективном договоре;

- внутрифирменных трудовых правилах;

- трудовых контрактах.

Последствия запоздалой выдачи зарплаты могут быть самыми разными. Во-первых, это заинтересует и налоговиков (НДФЛ), и трудовых инспекторов (факт задержки). Во-вторых, большинство работников имеют полное право вообще оставить работу, предупредив об этом начальство, если они уже дольше двух недель не видели своей зарплаты (ст. 142 ТК РФ). Причем никто не может лишить таких лиц среднего заработка за весь период ожидания своих «кровных».

Более того: в случае задержки перечисления сотрудникам дохода, фирме придется раскошелиться на соответствующие денежные компенсации. Ее расчет привязан к ключевой ставке Банка России. И это – не всё.

Инспекторы наверняка пригрозят штрафами по статье 5.27 КоАП РФ. А при совсем вопиющих случаях задержки зарплат – и уголовным преследованием по ст. 145.1 УК РФ. К тому же, частичная невыплата зарплаты (от 50%) под нее тоже попадает. До недавнего времени последняя мера применялась крайне редко ввиду несовершенства законов, однако сейчас следователи «раскочегарились» в этом плане и начали активно ее применять.

Заполнение 6-НДФЛ при нарушении срока выплаты заработной платы.

За 1-й квартал 2019 г.

была задержана заработная плата, выплачена в апреле, тогда же выплачен НДФЛ. А расчет 6-НДФЛ сдан с правильными сроками выплаты заработной платы, как будто она выплачивалась. Налоговая требует пояснение.

Хотела сделать корректировку, как все и было на самом деле, но прочитала про ответственность за задержку выплаты заработной платы, штраф для ООО от 30 000 рублей.

Это больше, чем штраф 20 % (там 5620 получается).

1. Кто может потребовать оштрафовать ООО, только работник (от работников жалоб не будет) или налоговая тоже может?

2. Срок давности указан один год, это значит, что уже не оштрафуют?

Что посоветуете, как лучше сделать?

Штраф от ТИ будет с вероятностью 0,1%. А штраф от налоговой с вероятностью 99%.

Кроме того, по факту зарплата все равно выплачена не вовремя, и неправильно заполненная 6-НДФЛ никак не спасет от штрафа ТИ, если будет проверка.

Оштрафовать может Трудовая инспекция ( по жалобе работников или при проверке).

За задержку з/пл работникам полагается компенсация (ст.236 ТК).

Штраф от ТИ будет с вероятностью 0,1%. А штраф от налоговой с вероятностью 99%.

Кроме того, по факту зарплата все равно выплачена не вовремя, и неправильно заполненная 6-НДФЛ никак не спасет от штрафа ТИ, если будет проверка.

Задержка зарплаты -нарушение трудового законодательства, а не налогового.

Оштрафовать может Трудовая инспекция ( по жалобе работников или при проверке).

За задержку з/пл работникам полагается компенсация (ст.236 ТК).

Задержка зарплаты -нарушение трудового законодательства, а не налогового.

Оштрафовать может Трудовая инспекция ( по жалобе работников или при проверке).

За задержку з/пл работникам полагается компенсация (ст.236 ТК).

Спасибо всем, я определилась.

Copyright 2019 vBulletin Solutions, Inc.

6 ндфл если зарплата выплачена с задержкой

Это важно! Наниматель в случае задержки обязан выплатить сотрудникам компании денежную компенсацию, которая привязана не к окладу, а к ключевой ставке Центробанка. В письме № БС-4 11/ 9194 есть разъяснение, как правильно отражать показатели в 6-НДФЛ при задержке выплаты заработной платы. Общий принцип заполнения расчета 6 НДФЛ Чтобы в дальнейшем не возникало вопросов, необходимо рассмотреть отражение показателей в отчете в случаях задержки зарплаты

Если зарплата за первые три месяца была перечислена с задержкой только в апреле, налог может быть удержан только в день непосредственного перечисления дохода. В нашей ситуации – фактическая выплата в апреле

Общий принцип заполнения расчета 6 НДФЛ Чтобы в дальнейшем не возникало вопросов, необходимо рассмотреть отражение показателей в отчете в случаях задержки зарплаты. Если зарплата за первые три месяца была перечислена с задержкой только в апреле, налог может быть удержан только в день непосредственного перечисления дохода. В нашей ситуации – фактическая выплата в апреле.

За 1-3 месяцы пример заполнения 6 отчета первого раздела будет выглядеть следующим образом:

- по стр. 070 – 0;

- по стр. 080 – 0.

При заполнении формы за первые шесть месяцев в стр.

6-ндфл при задержке заработной платы

Работодатель Петра, будучи человеком правильным, насчитал ему 5 000 рублей компенсации за задержку, но эту сумму в 6-НДФЛ при задержке заработной платы можно не показывать как доходную, так как она не подлежит обложению налогом.

Интересное видео про заполнения данного вида отчетности: Обязанности работодателя по выплате Трудовой Кодекс с целью защитить работников, которые нанимаются для выполнения работ на договорных условиях, обязывает работодателя выплачивать заработную плату.

Сотрудник, который не получил полагаемый ему доход за выполненную работу 2 недели подряд, может оповестить работодателя о приостановке работы.

Правила заполнения 6-ндфл при выплате заработной платы с задержкой или частями

→ Бухгалтерские консультации → 6-НДФЛ Актуально на: 17 августа 2016 г. Пример заполнения Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (утв. Приказом ФНС от 14.10.

142 ТК РФ). Кроме того, задержка заработной платы обяжет работодателя выплатить работникам денежную компенсацию (ст.

236 ТК РФ), а также будет грозить административной (пп. 1, 4 ст.

Заполнение 6-ндфл при задержке зарплаты

В ходе высчитывания необходимо принимать во внимание следующие нюансы:

- законная норма, которая находится на уровне одной стопятидесятой от ставки, установленной ЦБ РФ, может увеличиваться;

- выплата компенсации производится независимо от обстоятельств, при которых зарплата была задержана;

- просрочка должна рассчитываться и за выходные дни, в том числе и праздники;

- если дата выдачи зарплаты пришлась на выходной, выплатить ее необходимо заранее, иначе компенсация начнет начисляться;

- период начисления штрафа начинает отсчет с дня, который следует за расчетным, и до времени выплаты зарплаты;

- компенсация начисляется процентами, основываясь на фактической, полной или частичной невыплате.

Некоторые сайты предлагают специализированные калькуляторы, которые позволяют рассчитать размер компенсационных выплат, введя исходную информацию.

В случае задержки зарплаты работники могут прекратить рабочий процесс, предварительно сделав предупреждение начальству, после двух недель невыплаты, что гарантируется статьей 142 Кодекса.

Но даже если сотрудник предпримет такие меры, он будет получать свой средний заработок на протяжении всего времени, пока ожидает задолженность. Также, после задолженности, фирме нужно будет выплатить и денежные компенсации, расчет который осуществляется по ставке Банка России.

А со стороны инспекторов можно ожидать штрафы, связанные с нарушением статьи 5.27 Административного кодекса. А если задержка зарплат достигла критического уровня, возможно и уголовное преследование по статье 145.1 Уголовного кодекса. Статья 5.27. Нарушение трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права Статья 145.1.

Заполнение расчета 6-НДФЛ при задержке заработной платы работодателем может вызывать трудности. Изучим как заполнить расчет по данной операции на примере. Пример и образец заполнения 6-НДФЛ при задержке зарплаты Пример: В ООО «Пример» зарплата за первый квартал 2017 г.

Перерасчет излишне выплаченных сумм зарплаты и отпускных

Работница находилась в отпуске с 11 по 24 июня 2016 года. 10 июня ей были выплачены отпускные, с которых бухгалтер удержал и перечислил в бюджет НДФЛ. В июле бухгалтер обнаружил, что зарплата работницы за февраль была начислена некорректно, и сделал перерасчет (сумма дохода за февраль уменьшилась). Соответственно, пришлось также пересчитать отпускные, начисленные в июне.

Доход уменьшился и образовался «отрицательный» НДФЛ (то есть налог к возврату). Как корректно отразить такой перерасчет в расчете 6-НДФЛ?

Начнем с кадровой стороны вопроса. В рассматриваемой ситуации организация допустила сразу две ошибки. Во-первых, излишне выплатила сотруднице заработную плату за февраль. Во-вторых, излишне выплатила ей отпускные в июне. При этом в обоих случаях речь не идет о счетной (арифметической) ошибке, а значит, работодатель не может самостоятельно удержать или зачесть эти суммы (ст.

ТК РФ, определение Верховного суда РФ от 20.01.12 № 59-В11-17, письмо Роструда от 01.10.12 № 1286-6-1; см. «Роструд разъяснил, что является счетной ошибкой при расчете зарплаты»). Таким образом, вопрос о том, как поступить с этими суммами, решается по соглашению сторон трудового договора. А значит, излишне выплаченные суммы можно будет зачесть в счет будущей заработной платы только с письменного согласия сотрудницы.

Если стороны достигнут описанной договоренности, то нужно будет учесть, что в силу абзаца 2 пункта 1 статьи НК РФ удержания, которые производятся из дохода налогоплательщика по его распоряжению, не уменьшают налоговую базу по НДФЛ. Соответственно, если в августе 2016 года при выплате заработной платы за июль организация удержит суммы, которые ранее излишне выплатила в качестве зарплаты за февраль и отпускных, то данное удержание никак не повлияет на исчисленную сумму НДФЛ.

Другими словами, НДФЛ в данном случае должен рассчитываться исходя из всего размера заработной платы за июль, без учета удержания. В то же время надо помнить, что налоговые агенты исчисляют НДФЛ нарастающим итогом с начала налогового периода с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога (п. 3 ст.

НК РФ), а налоговым периодом по НДФЛ признается календарный год (ст. НК РФ). Следовательно, организация вправе зачесть суммы НДФЛ, излишне удержанные при выплате зарплаты за февраль и отпускных в июне, при расчете удерживаемой суммы налога с дохода в виде заработной платы за июль.

Операцию по перерасчету зарплаты и отпускных нужно отразить в расчете 6-НДФЛ за девять месяцев, так как фактически это произошло при выплате заработной платы за июль. При этом сумма перечисленной в феврале зарплаты и сумма выплаченных в июне отпускных (но не удержанного с этих сумм налога), указанные в расчете за первый квартал и в расчете за полугодие, также должны быть скорректированы. Для этого нужно представить уточненные расчеты, изменив показатели по строкам 020, 040 и 130.

Источник: fingvardia.ru