Что такое отчет 6-НДФЛ: как его составить и в какие сроки сдать

Согласно статье 230 НК РФ, налоговые агенты, выплачивающие доходы физическим лицам и удерживающие НДФЛ, обязаны предоставлять в ИФНС по месту своего учета расчет сумм НДФЛ, исчисленных и удержанных за:

- первый квартал, полугодие и 9 месяцев — не позднее последнего дня месяца, следующего за отчетным периодом;

- за год — не позднее 1 марта следующего года.

Если организация имеет обособленные подразделения, она сдает отчет 6-НДФЛ по месту учета каждого обособленного подразделения в отношении доходов, выплаченных сотрудникам.

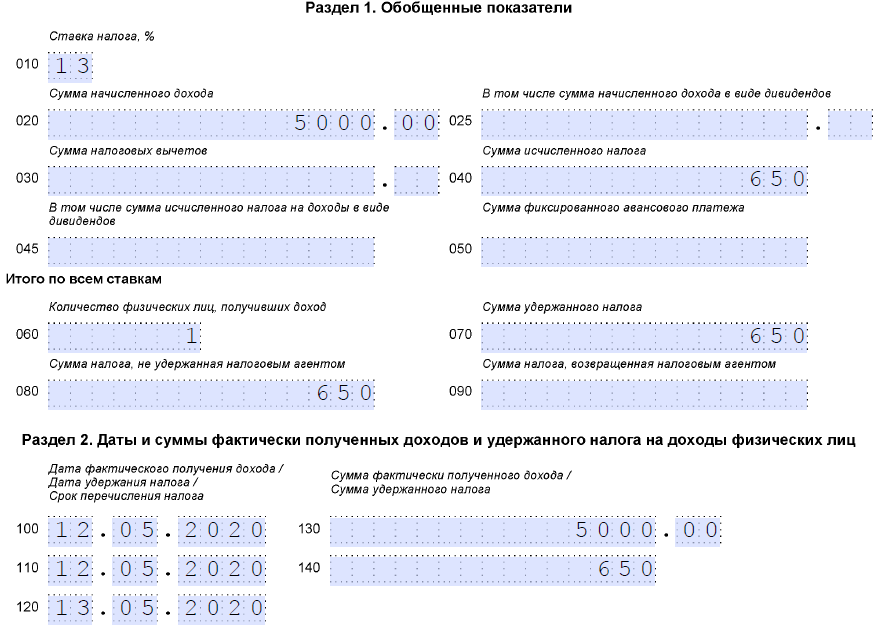

Она состоит из титульного листа и двух разделов. Первый раздел предназначен для отражения обобщенных сумм выплаченных доходов и удержанного НДФЛ. Во втором приводятся сведения о датах и суммах фактического получения доходов, удержания и перечисления налога.

Какие выплаты положены при расторжении трудового договора

Перечень выплат при увольнении зависит от его причины. В любом случае сотруднику выплачиваются:

6-НДФЛ ЗА 4 КВАРТАЛ 2022 КАК ЗАПОЛНИТЬ

- вся оплата труда по последний день работы;

- компенсация за неиспользованный отпуск.

В случае расторжения трудового договора по сокращению, по состоянию здоровья дополнительно выплачивается выходное пособие и сохраняемый заработок на время трудоустройство. При расторжении трудового договора по соглашению сторон выплачивается выходное пособие, если это предусмотрено в трудовом соглашении.

Все расчеты с работником необходимо завершить в последний день его работы. А перечислить удержанный с выплат НДФЛ — не позднее следующего дня (п. 6 ст. 226 НК РФ).

Какие выплаты отражаем в отчете

Так как полный расчет с работником производится в последний день работы, то он является датой фактического получения дохода. Как заполнить 6-НДФЛ при увольнении? В 6-НДФЛ подлежат отражению только выплаты, подлежащие обложению НДФЛ:

- оплата труда;

- компенсация за неиспользованный отпуск.

Выходное пособие, выплачиваемое при сокращении штата, ликвидации организации и в иных установленных законодательством случаях, не облагается НДФЛ. Следовательно, включать его не нужно. Выплачиваемое выходное пособие при увольнении по соглашению сторон облагается сверх трехмесячного среднего заработка. Это превышение и налог с него включают в отчет.

Инструкция по заполнению 6-НДФЛ

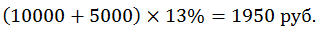

Если вы отражаете в 6-НДФЛ увольнение сотрудника в середине месяца, то все просто. Начисленные суммы и НДФЛ отражаем в 1 разделе, а во втором — выплаты сотруднику, удержанный и перечисленный налог одним блоком.

Покажем на примере как отразить увольнение в 6-НДФЛ. 12.05.2020 увольняется работник. Ему начислены:

- зарплата за май — 10 000 руб.;

- компенсация за отпуск — 5000 руб.

Удержанный налог составил:

Пример заполнения 6-НДФЛ при увольнении сотрудника

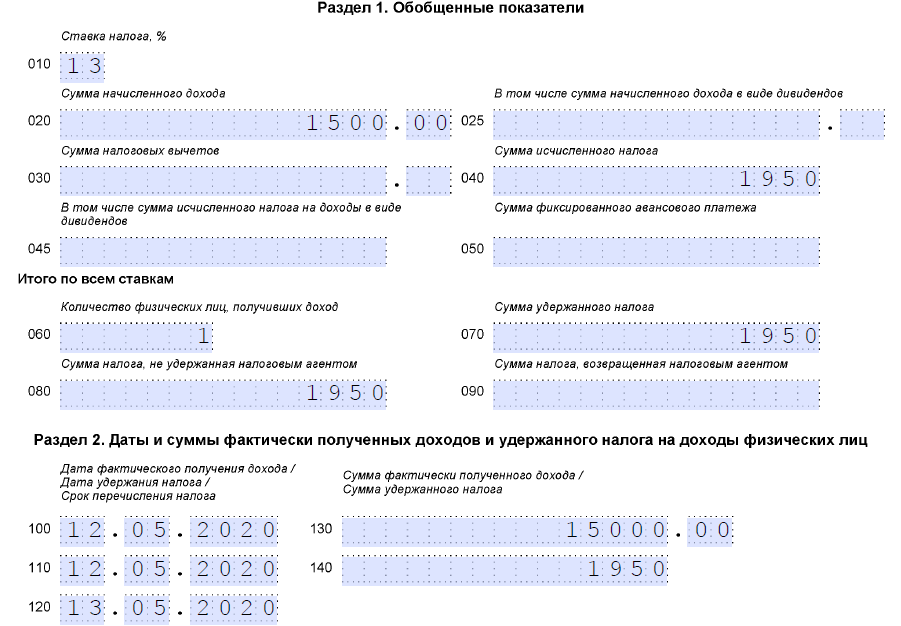

Вернемся к нашему примеру: предположим, что сотрудник увольняется 30.06.2020.

Тогда включим окончательный расчет с работником в третий квартал и раздел 2 заполним с учетом этих данных.

Образец заполнения 6-НДФЛ при увольнении в последний рабочий день квартала

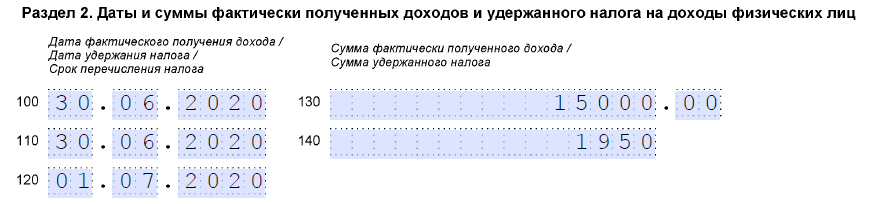

Образец заполнения при выплате зарплаты за предшествующие увольнению месяцы

Если до дня расторжения трудового договора работник еще не успел получить заработную плату за предшествовавший месяцу окончания работы период, то выплачивают ее в последний день работы. Для заработной платы пунктом 2 статьи 223 НК РФ установлено, что фактической датой получения дохода признается последний день месяца, за который она начислена.

Соответственно, налоговый агент заполняет два блока в разделе 2.

Дополним пример условием, что работнику выплачена 12.05.2020 зарплата не только за май, но и за апрель в размере 20 000 руб.

В этом случае организация заполнит в разделе 2 два блока:

- в первом блоке отражают зарплату за апрель;

- во втором — окончательный расчет.

6-НДФЛ при увольнении сотрудника в середине месяца с выплатой зарплаты за прошлый месяц

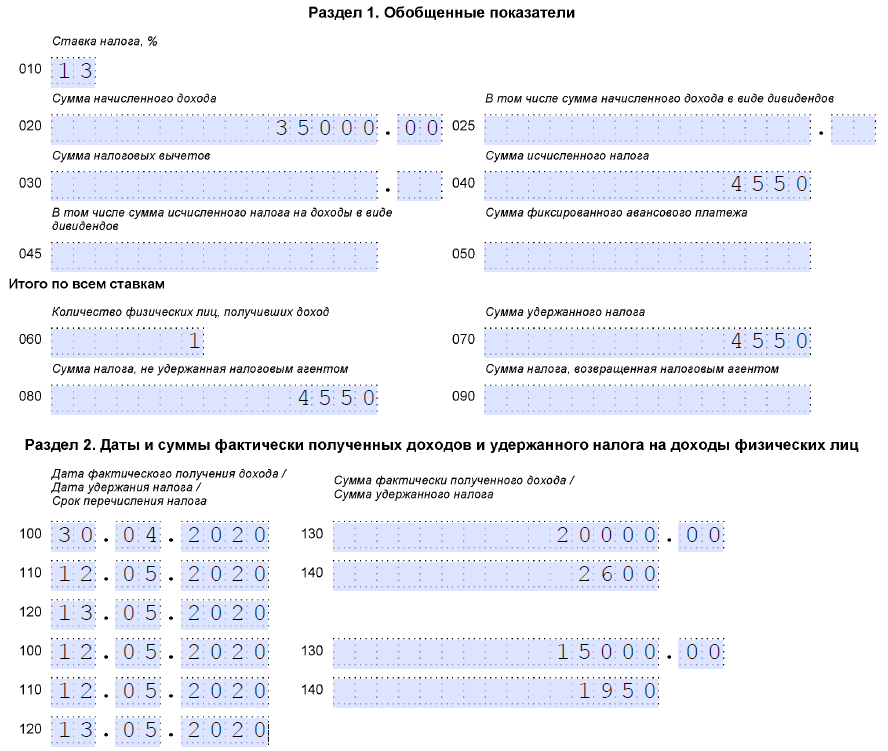

Отражаем увольнение, если отпуск отгулян авансом

Рассмотрим частную ситуацию, как в 6-НДФЛ отразить увольнение сотрудника если ему предоставлен отпуск авансом и он не отработан на день увольнения. В этом случае с сотрудника производится удержание за неотработанные дни отпуска. База по НДФЛ сотрудника в этом случае уменьшается на сумму удержания. Поэтому в отчетной форме необходимо показать суммы окончательного расчета за вычетом удержания за неотработанный отпуск.

Вернемся к нашему примеру: пусть сотруднику не начислена компенсация, а произведено удержание за неотработанный отпуск в размере 5000 руб.

Заполнение при увольнении сотрудника с удержанием выплаты за неотработанный отпуск

А что делать, если начисленный окончательный расчет окажется меньше удержания за неотработанный отпуск? С минусом отражать суммы начислений и налога в отчете нельзя. В этом случае придется подать уточненный отчет 6-НДФЛ за период, в котором были выплачены отпускные. В этом отчете придется уменьшить сумму начисленных отпускных.

Отражаем выплату дивидендов

Еще один сложный момент, о котором мы расскажем, — это то, как отразить в 6-НДФЛ выплату дивидендов. Их необходимо отразить обособленно в разделе 1. Ставка для резидентов установлена 13 %, поэтому дивиденды, выплаченные им, отражаются в одном блоке с начислениями сотрудникам. Но выделяются в строке 025 раздела 1.

Ставка для нерезидентов установлена в размере 15 %. Если учредитель — нерезидент, то по дивидендам необходимо заполнить еще и раздел 1.

Порядок удержания подоходного налога для дивидендов не имеет особенностей: удержать его необходимо в день выплаты, а перечислить — не позднее следующего рабочего дня.

Используя условия первого примера, дополним его: 25 мая выплачены дивиденды учредителю-резиденту в размере 100 000 руб.

Источник: www.nwaudit.ru

Заполняем 6-НДФЛ при увольнении

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Заполняем 6-НДФЛ при увольнении». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Содержание

При обнаружении в поданной форме ошибки либо при пересчете НДФЛ за прошлый год подается уточнённый расчёт. Определенных сроков для этого Налоговый кодекс не предусматривает. Но если вы нашли ошибку сами, незамедлительно исправьте ее и представьте «уточнёнку».

Компания выдала зарплату и компенсацию неиспользованных дней отпуска за день до увольнения. В этот же день компания удержала и перечислила НДФЛ с этих выплат.

Кодекс устанавливает особую дату получения дохода в виде зарплаты на случай, когда работник увольняется. Исчислить НДФЛ нужно в последний рабочий день (п. 2 ст. 223 НК РФ). Если компания выдала деньги раньше, то налог она удержала до даты получения дохода.

В этом случае в строке 100 поставьте дату получения дохода по кодексу — последний рабочий день. А в строке 110 — день выплаты. Дата в строке 110 будет раньше, чем в строке 100. Но программа пропустит такой расчёт.

Проблем с НДФЛ быть не должно. Инспекторы разрешают удерживать налог с зарплаты, выданной до даты получения дохода.

Компенсация неиспользованных дней отпуска — это не зарплата. Сотрудник получает такой доход в день выплаты (подп. 1 п. 1 ст. 223 НК РФ). Значит, даты в строке 100 по зарплате и компенсации не будут совпадать.

Заполняйте их в разных блоках строк 100–140.

Сотрудник увольняется 16 июня. 15 июня компания выдала работнику зарплату и компенсацию неиспользованного отпуска. Компенсация — 9000 руб., НДФЛ — 1170 руб. (9000 руб. × 13%). Зарплата — 26 000 руб., НДФЛ — 3380 руб. (26 000 руб. × 13%). Дата получения дохода по зарплате — 16.06.2016, по компенсации — 15.06.2016.

Поэтому компания заполнила два блока строк 100–140, как в образце 85.

Сотрудник уволился по соглашению сторон. При увольнении компания выдала выходное пособие.

От НДФЛ освобождены три средних заработка при увольнении (п. 3 ст. 217 НК РФ). Если компания выдала компенсацию в пределах этих сумм, она вправе не отражать их в 6-НДФЛ.

Если компания выдала больше, отражайте в расчёте только сумму, которая превышает три средних заработка. Запишите ее в строке 020 расчёта и строке 130. Дата получения дохода и удержания НДФЛ — день выплаты. Эту дату отразите в строках 100 и 110. А в строке 120 поставьте следующий день.

Компания уволила сотрудника по соглашению сторон. 20 мая выплатила ему выходное пособие — 90 000 руб. Это на 20 000 руб. выше, чем три средних заработка. Компания удержала НДФЛ с разницы — 2600 руб. (20 000 руб. × 13%). Дата получения дохода — 20.05.2016.

Следующий день 21 мая попадает на выходной, поэтому компания отразила в строке 120 ближайший рабочий день — 23.05.2016. Раздел 2 она заполнила, как в образце 89.

В марте уволились несколько работников, доходы которых компания отразила в расчёте 6-НДФЛ за первый квартал.

В расчёте за первый квартал компания отразила доходы 15 «физиков». В строке 020 записала 600 000 руб., в строке 040 и 070 исчисленный и удержанный НДФЛ с этой суммы — 78 000 руб. (600 000 руб. × 13%). В конце первого квартала 5 сотрудников уволились и больше не получали доходов от компании. За апрель, май и июнь компания выплачивала доходы 10 оставшимся сотрудникам — 450 000 руб., исчислила и удержала НДФЛ — 58 500 руб. (450 000 руб. × 13%).

Доходы и НДФЛ компания отразила нарастающим итогом. В строке 020 — 1 050 000 руб. (600 000 + 450 000), в строках 040 и 070 — 136 500 руб. (78 000 + 58 500). В строке 060 компания посчитала всех «физиков», которым начисляла и выплачивала доходы в течение полугодия. В первом квартале доходы получили 15 работников, во втором 10 сотрудников из этих же 15 человек.

Второй раз «физиков» компания не учитывала, но отразила в расчёте уволенных. Раздел 1 расчёта компания заполнила, как в образце 91.

По общему правилу в расчете 6-НДФЛ информацию об отпускных нужно отразить в том периоде, в котором они выплачены. Исключение — если вы выплатили отпускные в последний месяц квартала и его последний день приходится на выходной (нерабочий) день. Тогда срок перечисления НДФЛ по отпускным наступит в следующем периоде. Датой фактического получения дохода в виде отпускных является день их выплаты. Поэтому в расчете отразите только выплаченные отпускные, а отпускные, которые начислены, но не выплачены, указывать не нужно.

Такие отпускные нужно включить в разд. 2 в периоде их выплаты, а в разд. 1 расчета 6-НДФЛ уже в следующем периоде. Например, если отпускные выплачены в декабре и 31 декабря является выходным днем, в разд. 2 их нужно включить за этот год, а в разд.

1 – в I квартале следующего года.

В разд. 1 нужно отразить:

- в поле 020– удержанный (в том числе с отпускных) налог, срок перечисления которого приходится на последние три месяца отчетного периода;

- в поле 021– последний день месяца, в котором выплачены отпускные. Если он выпадает на выходной (нерабочий) день, то укажите рабочий день, следующий за ним;

- в поле 022– общую сумму удержанного (в том числе с отпускных) налога, срок перечисления которого приходится на дату, указанную в поле 021.

В разд. 2 нужно:

- в поле 110 включить сумму отпускных в общую сумму доходов, начисленную по всем физлицам с начала года;

- в поле 112 включить сумму отпускных в общую сумму доходов, начисленную по трудовым договорам (контрактам) по всем физлицам с начала года;

- в поле 120 отразить общее количество физлиц, которые получили доходы, в том числе в виде отпускных;

- в поле 140 указать НДФЛ, исчисленный со всех доходов с начала года, в том числе с отпускных;

- в поле 160 указать общую сумму НДФЛ, удержанного с начала года, включая налог, удержанный с отпускных.

При заполнении расчета за налоговый период сведения об отпускных и соответствующем НДФЛ отражаются также в справке о доходах и суммах налога физлица. Как правило, они приводятся в составе обобщенных данных в разд. 2 справки и в Приложении к ней.

Материальная помощь в 6-НДФЛ

Отражение в расчете 6-НДФЛ материальной помощи зависит от того, облагается ли она НДФЛ.

Материальную помощь, которая облагается НДФЛ полностью (т.е. без установления нормативов, ниже которых она не облагается налогом), нужно отразить в расчете 6-НДФЛ.

Также отражайте в расчете 6-НДФЛ материальную помощь, выплаченную свыше необлагаемого размера, если он установлен Налоговым кодексом РФ (например, 50 000 руб.). Материальную помощь, выплаченную в пределах необлагаемого размера, мы рекомендуем отражать в 6-НДФЛ, поскольку ее можно выплатить несколько раз за год и в итоге превысить лимит.

Материальную помощь в размере до 4 000 руб. в расчете 6-НДФЛ также целесообразно отражать по указанной причине. Если вы выплатите ее несколько раз за год и тем самым в одном из периодов будет превышен необлагаемый размер, вся выплаченная помощь (как в пределах лимита, так и сверх него) должна быть отражена в расчете 6-НДФЛ с учетом вычета в размере 4 000 руб. за год.

Помощь, которая полностью не облагается НДФЛ (т.е. без установления нормативов, сверх которых она облагается налогом), в форму 6-НДФЛ включать не нужно. Например, не нужно отражать материальную помощь в связи со смертью работника или члена его семьи.

В разд. 1 расчета 6-НДФЛ налог с материальной помощи отражается, если срок его перечисления приходится на последние три месяца отчетного периода. Отразите его следующим образом:

- в поле 020 включите удержанный с материальной помощи НДФЛ, срок перечисления которого приходится на последние три месяца отчетного периода;

- в поле 021 укажите срок перечисления налога;

- в поле 022 отразите НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021.

При необходимости заполните другие поля разд. 1.

В разд. 2 расчета сведения о материальной помощи отразите в составе обобщенных показателей следующим образом:

- общую сумму начисленной и выплаченной материальной помощи включите в показатель поля 110;

- необлагаемую часть материальной помощи (сумму вычета) согласно значениям кодов видов вычетов налогоплательщика включите в показатель поля 130;

- исчисленный с материальной помощи НДФЛ в общей сумме за период включите в показатель поля 140;

- удержанный с материальной помощи НДФЛ в общей сумме за период включите в показатель поля 160.

Инструкция по заполнению отчета

Разберем пример, как заполнить 6-НДФЛ при увольнении сотрудника последним днем квартала (перечислении НДФЛ в последний рабочий день отчетного квартала).

- зарплату за июнь — 68 636,36 руб.;

- компенсацию отпускных — 50 971,87 руб.

Для таких условий инструкция, как заполнить 6-НДФЛ при увольнении, проста:

- НДФЛ, удержанный и перечисленный в бюджет, покажите в разделе 1. В строке 021 покажите срок перечисления налога — следующий рабочий день после выплаты сумм при увольнении. А в строке 022 — подоходный налог с сумм, выплаченных при расторжении трудового договора.

- Начисленные доходы отразите в разделе 2 расчета. В строке 110 зафиксируйте общую сумму увольнительных выплат, в строке 119 — выплаты по трудовому договору. Исчисленный налог впишите в строку 140, удержанный — в строку 160.

Дивиденды в форме 6-НДФЛ

Если организация платит участникам дивиденды, то их надо включить в расчет. Для резидентов РФ ставка стандартная — 13%. Налог с дивидендов удерживают в обычном порядке — в день выплаты дохода. А перечислить НДФЛ надо не позднее следующего рабочего дня. В разделе 1 НДФЛ показывают в строках 021 и 022. А в разделе 2 дивиденды выделяют в отдельных строках:

- стр. 111 — суммарный показатель по дивидендам;

- стр. 141 — подоходный налог с дивидендов.

Удержанный налог по одной ставке суммируют в стр. 160.

Если дивиденды платят нерезиденту РФ, то ставка выше — 15%. В таком случае придется заполнить отдельный раздел 2 расчета. Приведем пример, как отразить в 6-НДФЛ выплату дивидендов.

- дивиденды — 100 000 руб.;

- зарплата — 70 000 руб.;

- компенсация неиспользованного отпуска — 40 000 руб.

Дата получения дохода и перечисления налога по уволенному работнику

Вопросы при заполнении ф.-6 НДФЛ по уволенным сотрудникам возникают зачастую в связи с тем, что сроки перечисления подоходного налога по ним не всегда совпадают со временем перечисления этого платежа по работающим сотрудникам. День увольнения работника является днем получения дохода и отражается по строке 100 отчетности.

В соответствии с ТК РФ обязанностью работодателя является выплата всех причитающихся сумм сотруднику в день его увольнения. Если по какой-либо причине сотрудник не явился на работу в день увольнения, то крайним днем расчета является следующий день. Налог на доходы по уволенному работнику удерживается в день его увольнения и получения расчета.

| Номер строки в отчете | Сведения |

| 100 | Дата увольнения работника (отражается день получения им дохода) |

| 110 | Следует указать дату, когда были осуществлены все выплаты |

| 120 | Срок перечисления налога – следующий за днем, указанным по строке 110. Если следующий день был выходным, значит надо указать первый рабочий день |

Для чего нужна справка 2-НДФЛ

При расторжении трудового договора предприятие обязано выдать на руки увольняемому сотруднику официальную информацию о начисленном доходе и удержанном с него налоге. Данные предоставляются по форме 2-НДФЛ и охватывают текущий календарный год (бланк утвержден приказом ФНС России от 30 октября 2015).

Такая справка выдается для разных целей, например:

- для предоставления по месту новой работы и исчисления НДФЛ нарастающим итогом;

- получения налоговых вычетов;

- подтверждения заработка при оформлении банковского кредита;

- усыновлении;

- как документальное обоснование в трудовом споре или в судебных процессах.

Работник вправе запросить 2-НДФЛ в нескольких экземплярах.

Заполнение 6-НДФЛ: пошаговая инструкция

Наша организация — крупнейший налогоплательщик с разветвленной филиальной сетью. Куда нам сдавать расчет по сотрудникам филиалов?

При этом, как и в случае с формой 2-НДФЛ, для некоторых категорий налоговых агентов введены отдельные правила определения налоговой инспекции, в которую нужно представить расчет. Однако абз. 3 п. 2 ст.

230 НК РФ, который посвящен крупнейшим налогоплательщикам, сформулирован крайне неоднозначно. Из него не ясно, в какой налоговый орган должны отчитываться по форме 6-НДФЛ представители данной категории.

Я предприниматель, одновременно работаю на УСН и ЕНВД. Куда сдавать расчет в отношении наемных сотрудников?

Как и крупнейшие налогоплательщики, предприниматели, совмещающие ЕНВД или патентную систему с другими режимами обложения, стали заложниками толкования НК РФ. Так, согласно абз. 5 п. 2 ст.

230 НК РФ налоговые агенты — индивидуальные предприниматели, которые состоят в налоговом органе на учете по месту деятельности в связи с применением ЕНВД и (или) патентной системы налогообложения, представляют расчет по своим наемным работникам в налоговый орган по месту своего учета в связи с осуществлением такой деятельности. О каких именно расчетах идет речь — только по деятельности, переведенной на ЕНВД (ПСН), или по всем доходам, — не уточняется.

Если буквально толковать НК РФ, то выходит, что предприниматель должен представлять 6-НДФЛ в отношении всех наемных работников (занятых как в деятельности, облагаемой в рамках ОСНО либо УСН, так и в деятельности, облагаемой в рамках ЕНВД/патента) в налоговый орган по месту учета в качестве плательщика ЕНВД (ПСН). Однако Минфин толкует эту норму иначе: по месту регистрации «вмененщика» подается только расчет в отношении выплат наемным работникам, нанятым в целях осуществления такой деятельности. А по отношению к выплатам работникам, нанятым в целях осуществления деятельности, облагаемой в рамках иных режимов налогообложения либо занятых в нескольких видах деятельности одновременно, действуют общие правила, и расчет сдается по месту жительства предпринимателя (письмо Минфина от 08.04.2016 № 03-04-05/20162).

Однако из формулировки п. 2 ст. 230 НК РФ такой вывод не следует, а п. 7 ст. 3 Кодекса требует толковать противоречия и неясности Кодекса в пользу налогоплательщика. Так что, на наш взгляд, наказать предпринимателя, представившего 6-НДФЛ по выплатам всем сотрудникам в ИФНС по месту учета «вмененной» (патентной) деятельности, нельзя.

Новые сроки уплаты и ежемесячные уведомления.

Все налоги, включая НДФЛ, будут уплачиваться в единый срок — до 28 числа каждого месяца. Но НДФЛ будут еще две платежные даты:

- последний рабочий день года — для налога, удержанного с 23 по 31 декабря;

- 28 января — для налога, удержанного с 1 по 22 января.

Те, кто будет платить НДФЛ на единый налоговый счет, должны будут подавать в налоговую уведомления об исчисленном налоге:

- каждый месяц не позднее 25 числа — о налоге, удержанном с 23 числа предыдущего месяца по 22 число текущего;

- не позднее 25 января — о налоге, удержанном с 1 по 22 января;

- не позднее последнего рабочего дня в году — о налоге, удержанном с 23 по 31 декабря.

Компания выдала зарплату уволенному работнику с опозданием

Сотрудник уволился. Компания выдала ему зарплату только через несколько дней после увольнения.

При увольнении дата получения дохода в виде зарплаты — последний рабочий день (п. 2 ст. 223 НК РФ). На эту дату компания исчисляет НДФЛ. Не важно, когда компания выдаст деньги. В строку 020 раздела 1 расчёта доходы включайте в том периоде, когда начислили.

Но удержать НДФЛ компания сможет только при выплате.

Если компания не удержала НДФЛ в отчётном периоде. Отразите доход в строке 020, а исчисленный налог в строке 040. Удержанный налог не показывайте в строке 070, а также в разделе 2 расчета за полугодие (письмо ФНС России от 16.05.16 № БС-4-11/8609).

Если компания удержала НДФЛ в отчётном периоде. Отразите доход в строке 020, исчисленный НДФЛ — в строке 040, а удержанный — в строке 070. Выплаты отразите в разделе 2. В строке 100 запишите день увольнения работника. В строке 110 — дату выплаты, в строке 120 — следующий рабочий день.

Компания при увольнении выплатила выходное пособие

Сотрудник уволился по соглашению сторон. При увольнении компания выдала выходное пособие.

От НДФЛ освобождены три средних заработка при увольнении (п. 3 ст. 217 НК РФ). Если компания выдала компенсацию в пределах этих сумм, она вправе не отражать их в 6-НДФЛ.

Если компания выдала больше, отражайте в расчёте только сумму, которая превышает три средних заработка. Запишите ее в строке 020 расчёта и строке 130. Дата получения дохода и удержания НДФЛ — день выплаты. Эту дату отразите в строках 100 и 110. А в строке 120 поставьте следующий день.

Компания уволила сотрудника по соглашению сторон. 20 мая выплатила ему выходное пособие — 90 000 руб. Это на 20 000 руб. выше, чем три средних заработка. Компания удержала НДФЛ с разницы — 2600 руб. (20 000 руб. × 13%). Дата получения дохода — 20.05.2016. Следующий день 21 мая попадает на выходной, поэтому компания отразила в строке 120 ближайший рабочий день — 23.05.2016.

Раздел 2 она заполнила, как в образце 89.

Декабрьская оплата труда 2022 года в 6-НДФЛ

Как отразить в 6‑НДФЛ увольнение сотрудника

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Как отразить в 6‑НДФЛ увольнение сотрудника». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Содержание

Все отчеты по подоходному налогу необходимо предоставить в налоговую службу. Обычно физические лица сдают отчетность по месту жительства, а юридические – по месту регистрации. Но допустимы некоторые исключения.

В большинстве случаев этот срок приходится на следующий рабочий день после получения дохода, однако, для отпускных и пособий сделано исключение.

Куда сдавать отчетность?

Плательщик НДФЛ

Место сдачи отчета

Как отразить в 6-НДФЛ выплаты при увольнении

Отражение в 6-НДФЛ выплат при увольнении — процедура, нередко вызывающая вопросы у бухгалтеров. Связано это с тем, что 6-НДФЛ — одна из относительно новых отчетных форм. Появилась она в 2016 году.

Сегодня разберемся, какие выплаты положены работнику по окончании действия трудового договора, как удержать и перечислить налог в бюджет, как отразить увольнение в 6-НДФЛ, пример в статье поможет вам при заполнении.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Согласно статье 230 НК РФ, налоговые агенты, выплачивающие доходы физическим лицам и удерживающие НДФЛ, обязаны предоставлять в ИФНС по месту своего учета расчет сумм НДФЛ, исчисленных и удержанных за:

- первый квартал, полугодие и 9 месяцев — не позднее последнего дня месяца, следующего за отчетным периодом;

- за год — не позднее 1 апреля следующего года.

Если организация имеет обособленные подразделения, она сдает отчет 6-НДФЛ по месту учета каждого обособленного подразделения в отношении доходов, выплаченных сотрудникам.

По общему правилу в расчете 6-НДФЛ информацию об отпускных нужно отразить в том периоде, в котором они выплачены. Исключение — если вы выплатили отпускные в последний месяц квартала и его последний день приходится на выходной (нерабочий) день. Тогда срок перечисления НДФЛ по отпускным наступит в следующем периоде. Датой фактического получения дохода в виде отпускных является день их выплаты. Поэтому в расчете отразите только выплаченные отпускные, а отпускные, которые начислены, но не выплачены, указывать не нужно.

Такие отпускные нужно включить в разд. 2 в периоде их выплаты, а в разд. 1 расчета 6-НДФЛ уже в следующем периоде. Например, если отпускные выплачены в декабре и 31 декабря является выходным днем, в разд. 2 их нужно включить за этот год, а в разд.

1 – в I квартале следующего года.

В разд. 1 нужно отразить:

- в поле 020– удержанный (в том числе с отпускных) налог, срок перечисления которого приходится на последние три месяца отчетного периода;

- в поле 021– последний день месяца, в котором выплачены отпускные. Если он выпадает на выходной (нерабочий) день, то укажите рабочий день, следующий за ним;

- в поле 022– общую сумму удержанного (в том числе с отпускных) налога, срок перечисления которого приходится на дату, указанную в поле 021.

В разд. 2 нужно:

- в поле 110 включить сумму отпускных в общую сумму доходов, начисленную по всем физлицам с начала года;

- в поле 112 включить сумму отпускных в общую сумму доходов, начисленную по трудовым договорам (контрактам) по всем физлицам с начала года;

- в поле 120 отразить общее количество физлиц, которые получили доходы, в том числе в виде отпускных;

- в поле 140 указать НДФЛ, исчисленный со всех доходов с начала года, в том числе с отпускных;

- в поле 160 указать общую сумму НДФЛ, удержанного с начала года, включая налог, удержанный с отпускных.

При заполнении расчета за налоговый период сведения об отпускных и соответствующем НДФЛ отражаются также в справке о доходах и суммах налога физлица. Как правило, они приводятся в составе обобщенных данных в разд. 2 справки и в Приложении к ней.

Выплаты по ГПД в 6-НДФЛ

Вознаграждения по гражданско-правовым договорам нужно включать в расчет 6-НДФЛ начиная с отчетного периода, в котором они были выплачены физлицу, поскольку днем фактического получения таких доходов является дата их выплаты.

Обратите внимание, что дата подписания акта по выполненным работам, оказанным услугам значения не имеет.

В разд. 1 расчета 6-НДФЛ нужно отразить суммы налога, удержанного с выплат по гражданско-правовым договорам, если срок его перечисления приходится на последние три месяца отчетного периода:

- в поле 020 включить в общий показатель налога, удержанного за последние три месяца отчетного периода, сумму НДФЛ, удержанного с вознаграждения по гражданско-правовым договорам;

- в поле 021 указать первый рабочий день, следующий за днем выплаты вознаграждения;

- в поле 022 отразить сумму удержанного НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021.

Если вознаграждение выплачивается физлицу по частям, то каждая из них отражается в отдельном блоке полей 021, 022. Это связано с тем, что сроки перечисления НДФЛ с каждой части выплаченного вознаграждения отличаются.

В разд. 2 расчета 6-НДФЛ вознаграждение по гражданско-правовому договору и соответствующий налог нужно отразить нарастающим итогом начиная с отчета за период, в котором была выплата, и до окончания отчетного года следующим образом:

- в поле 100– указывается ставка, по которой исчисляется налог с вознаграждения по договору (например, 13);

- в поле 110– общая сумма доходов по всем физлицам с начала года, которые облагаются по такой ставке, включая вознаграждение по гражданско-правовому договору;

- в поле 113– облагаемая по ставке, отраженной в поле 100, общая сумма доходов по всем физлицам с начала года по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг);

- в поле 120– общее количество физлиц, которые получили выплаты, отраженные в поле 110;

- в поле 130– общая сумма налоговых вычетов по НДФЛ, предоставленных по выплатам из поля 110, в том числе вычеты по вознаграждению по гражданско-правовому договору;

- в поле 140– сумма НДФЛ, исчисленного со всех указанных в поле 110 доходов (с учетом вычетов), включая налог, исчисленный с вознаграждения по гражданско-правовому договору;

- в поле 160– общая сумма НДФЛ, удержанного с начала года, включая налог, удержанный с вознаграждения по гражданско-правовому договору.

Если вознаграждение по гражданско-правовому договору выплачено в последний день отчетного периода, срок уплаты НДФЛ с него будет истекать в следующем отчетном периоде. В таком случае вознаграждение нужно отразить в разд. 2 расчета 6-НДФЛ за тот период, в котором оно выплачено, без отражения в разд. 1 этого расчета. В разд.

1 выплата вознаграждения будет отражена в расчете за следующий отчетный период.

Компания рассчиталась с сотрудником в день увольнения — выдала зарплату и компенсацию за неиспользованный отпуск.

При увольнении сотрудник получает доход в виде зарплаты в последний рабочий день (п. 2 ст. 223 НК РФ).

Компенсация неиспользованных дней отпуска — это не зарплата. Дата получения дохода — день выплаты. Поскольку компания рассчиталась с сотрудником в последний рабочий день, даты в строке 100 совпадают. Налог с обеих выплат нужно удержать в этот же день.

Компенсация неиспользованного отпуска — это не отпускные. Крайний срок перечисления НДФЛ с этой суммы — день, следующий за выплатой, как и по зарплате. Все три даты в строках 100–120 совпадают. А значит, компенсацию и зарплату отразите в одном блоке строк 100–140.

Сотрудник уволился 16 июня. В этот день компания выдала ему зарплату за июнь — 28 000 руб., удержала с нее НДФЛ — 3640 руб. (28 000 руб. × 13%). Также компания перечислила компенсацию отпуска — 18 000 руб., удержала НДФЛ — 2340 руб. (18 000 руб. × 13%). Дата получения дохода по зарплате — последний рабочий день. То есть 16 июня. По компенсации отпуска — день выплаты.

Тоже 16 июня. Крайний срок перечисления — 17 июня. Даты в строках 100–120 совпадают, поэтому компания отразила их вместе. Сумма доходов — 46 000 руб. (28 000 + 18 000), НДФЛ — 5980 руб. (3640 + 2340). Раздел 2 компания заполнила, как в образце 84.

Сотрудник принёс больничный лист, а через несколько дней уволился. Компания выдала работнику зарплату и пособие по болезни в один день.

При увольнении сотрудник получает доход в виде зарплаты в последний рабочий день (п. 2 ст. 223 НК РФ). По пособиям дата получения дохода — день выплаты (подп. 1 п. 1 ст. 223 НК РФ).

Поскольку компания выдала пособие и зарплату в день увольнения, даты в строках 100 совпадают. Налог компания удерживает в день выплаты. Но НДФЛ с зарплаты нужно перечислить не позднее следующего дня. А с пособия — не позднее последнего дня месяца, в котором компания выдала деньги (п. 6 ст. 226 НК РФ). Даты в строках 120 не совпадают.

Значит, выплаты заполняйте в двух разных блоках строк 100–140.

Сотрудник уволился 24 мая. В этот день компания выдала работнику зарплату за май — 29 000 руб., НДФЛ — 3770 руб. (29 000 руб. × 13%) и пособие по болезни — 9000 руб., НДФЛ — 1170 руб. (9000 руб. × 13%). Дата получения дохода и удержания НДФЛ по обеим выплатам — 24.05.2016. Крайний срок перечисления налога с зарплаты — 25.05.2016, с пособия — 31.05.2016. Компания заполнила выплаты в разных блоках строк 100–140, как в образце 88.

Как отразить компенсацию отпуска в 6-НДФЛ

Доход налогоплательщика в виде отпускной компенсации появляется в момент выплаты средств в кассе или перевода их на банковскую карту получателя, налог удерживается в этот же день. Налог должен быть перечислен в бюджет не позже следующего дня после выплаты доход, так как этот вид выплаты не является обычной оплатой отпускных.

Отпускная компенсация показывается отдельно от других видов выплат, исключение можно сделать только в ситуации с одновременной выдачей расчета при увольнении (датой фактического получения дохода для расчета является последний рабочий день сотрудника в компании), тогда заработок уволенного можно отразить вместе с компенсацией, так как дата возникновения дохода и уплаты налога будут совпадать.

Инструкция по заполнению отчета

Разберем пример, как заполнить 6-НДФЛ при увольнении сотрудника последним днем квартала (перечислении НДФЛ в последний рабочий день отчетного квартала).

- зарплату за июнь — 68 636,36 руб.;

- компенсацию отпускных — 50 971,87 руб.

Для таких условий инструкция, как заполнить 6-НДФЛ при увольнении, проста:

- НДФЛ, удержанный и перечисленный в бюджет, покажите в разделе 1. В строке 021 покажите срок перечисления налога — следующий рабочий день после выплаты сумм при увольнении. А в строке 022 — подоходный налог с сумм, выплаченных при расторжении трудового договора.

- Начисленные доходы отразите в разделе 2 расчета. В строке 110 зафиксируйте общую сумму увольнительных выплат, в строке 119 — выплаты по трудовому договору. Исчисленный налог впишите в строку 140, удержанный — в строку 160.

Увольнение сотрудника в середине месяца – отражение выплат

Трудящийся решил прекратить свои отношения с работодателем в середине месяца. Тогда отражение компенсации за неиспользованные дни законного отдыха будет происходить следующим образом:

- Строка 100 – число, которое считается у работника последним рабочим днем, согласно заявлению и приказу;

- строка 110 – последний рабочий день данного работника. Число ставится, согласно приказу об увольнении;

- строка 120 – число будет следующим за указанным в строках 100, 110 и в приказе;

- строка 130 – сумма, полученная на руки данным трудящимся дохода (например, выходное пособие и компенсация);

- строка 140 – сумма НДФЛ, рассчитанная по ставке 13% от полученного дохода.

Для наглядности необходимо привести пример:

Работник Н. подал заявление о прекращении трудовых отношений, и указал, что последний день его работы у данного работодателя – это 10. 12. 2021 года. Бухгалтер должен произвести оплату заработной платы и компенсации за те дни законного отдыха, причитающиеся ему, согласно ТК РФ. У него «накопилось» 7 таких дней, которые он не отгулял в текущем рабочем году.

Как рассчитал бухгалтер, работник Н. должен получить на руки сумму за эти дни в 3 500 рублей. Соответственно, рассчитанный НДФЛ составляет 3 500 * 13% = 455 рублей. Также ему положена заработная плата за 10 дней декабря – 4 300 рублей. Соответственно, рассчитанный налог с заработной платы составляет 4 300 * 13% = 559 рублей.

При составлении отчетности по форме 6 НДФЛ, бухгалтер должен отразить все эти суммы правильно.

Пример заполнения отчетности:

| Номер строки в отчете | Указываемое значение |

| Раздел 1. Отражение компенсации за неиспользованный отпуск | |

| 100 | 10. 12. 2021 |

| 110 | 10. 12. 2021 |

| 120 | 11. 12. 2021 |

| Раздел 2. | |

| 130 | 3 500 |

| 140 | 455 |

| Раздел 1. Отражение полученной заработной платы | |

| 100 | 10. 12. 2021 |

| 110 | 10. 12. 2021 |

| 120 | 11. 12. 2021 |

| Раздел 2. | |

| 130 | 4 300 |

| 140 | 559 |

Такое заполнение отчета 6 НДФЛ по компенсации при увольнении 6 НДФЛ является верным!

Как отразить выходное пособие при увольнении? Пример

Если работник увольняется по соглашению сторон, то работодатель обязан выдать ему выходное пособие. Если сумма этой выплаты не превышает трех средних заработков работника, то такой доход не облагается налогом на доходы. Соответственно в ф.-6 НДФЛ его можно не указывать.

Но если выходное пособие превысило установленный лимит, то его необходимо показать в отчетности в строках 020 и 130. При этом под датой получения дохода и удержания НДФЛ следует понимать день выдачи денежных средств работнику.

Например. Выходное увольняемого сотрудника составляет 100000 рублей, что на 10000 рублей превышает трехкратную величину средней зарплаты. В этом случае необходимо разницу обложить НДФЛ (1300 рублей). Пособие было выплачено 20 января, а налог перечислен 21 января.

В отчете будут сделаны следующие записи:

Стр. 110 – 20.01.2016

Стр. 120 – 21.01.2016

Стр. 130 – 10000,00

Стр. 140 – 1300,00

Где отражают компенсацию за неиспользованный отпуск

Форма 6-НДФЛ содержит два раздела:

- раздел 1 «Обобщенные показатели», в котором указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке (п. 3.1 Порядка);

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц», в котором указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога (п. 4.1 Порядка).

Раздел 1 расчета 6-НДФЛ заполняется нарастающим итогом за I квартал, полугодие, девять месяцев и год. В разделе 2 расчета 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Компенсация за неиспользованный отпуск уволенных работников подлежит отражению как в первом, так и во втором разделах расчета 6-НДФЛ. При этом в разделе 1 сумма данного дохода отдельно не выделяется, а отражается по строке 020 — в совокупности с другими доходами физических лиц, начисленными налоговым агентом нарастающим итогом с начала налогового периода.

Что касается раздела 2, то данный раздел содержит, в частности, информацию:

- о дате фактического получения дохода (строка 100 раздела 2);

- о дате удержания налога (строка 110 раздела 2);

- о сроке перечисления налога в бюджет (строка 120 раздела 2);

- об обобщенной сумме фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату (строка 130 раздела 2);

- об обобщенной сумме удержанного налога в указанную в строке 110 дату (строка 140 раздела 2).

Особенности отражения больничных и отпускных в 6-НДФЛ

В 6 НДФЛ больничные и отпускные отражают с некоторыми нюансами, касающимися выплат и оформления документа. Удержание за неотработанные дни производится, если работник «отгулял» отпуск авансом.

Пример: сотрудник отработал первые полгода и взял отпуск 28 календарных дней и по закону работодатель их оплатил. Спустя еще несколько месяцев, работник решил уволиться, остальные оплаченные дни еще не отработал. В этом случае работодатель и удерживает денежную компенсацию.

Что касается зарплаты перед отпуском, работодатель может выплатить заработную плату и отпускные в один период и даже в один день. В таком случае в декларации просто указывают число, месяц и год поступления средств во 2 разделе и дату их зачисления — в первом. В налоговой декларации это выглядит так:

- 100 — число, месяц и год поступления пособия по отдыху на счет работника;

- 130 — размер выплат;

- 110 — число, месяц и год, в которые списан налог;

- 140 — размер налога;

- 120 — срок оплаты налогового сбора в ФНС.

Компенсация при увольнении в строках 100120 в 6 ндфл в 2020 году

Увольнение сотрудника сопровождается получением доходов от работодателя. В доход может входить:

- компенсация за неиспользованный отпуск;

- выходное пособие при увольнении;

- зарплата и так далее.

Исходя из ст. 127 ТК РФ, работнику при увольнении оплачивается компенсация за неиспользованный отпуск. Согласно п.3 ст.217 НК РФ компенсация облагается НДФЛ в общем порядке.

При заполнении формы 6-НДФЛ важно учесть:

- В строчке 100 указывается дата выплаты компенсации за неиспользованный отпуск, исходя из п.п.1 п.1 ст.223 НК РФ.

- В строчке 110 дата удержания налога соответствует дате выплаты компенсации, так как на дату фактической выплаты дохода НДФЛ должен быть удержан, исходя из п.4 ст.226 НК РФ.

Компания при увольнении выплатила выходное пособие

Сотрудник уволился по соглашению сторон. При увольнении компания выдала выходное пособие.

От НДФЛ освобождены три средних заработка при увольнении (п. 3 ст. 217 НК РФ). Если компания выдала компенсацию в пределах этих сумм, она вправе не отражать их в 6-НДФЛ.

Если компания выдала больше, отражайте в расчёте только сумму, которая превышает три средних заработка. Запишите ее в строке 020 расчёта и строке 130. Дата получения дохода и удержания НДФЛ — день выплаты. Эту дату отразите в строках 100 и 110. А в строке 120 поставьте следующий день.

Компания уволила сотрудника по соглашению сторон. 20 мая выплатила ему выходное пособие — 90 000 руб. Это на 20 000 руб. выше, чем три средних заработка. Компания удержала НДФЛ с разницы — 2600 руб. (20 000 руб. × 13%). Дата получения дохода — 20.05.2016. Следующий день 21 мая попадает на выходной, поэтому компания отразила в строке 120 ближайший рабочий день — 23.05.2016.

Раздел 2 она заполнила, как в образце 89.

Похожие записи:

- Вступление в наследство по закону (без завещания) в 2022 году

- Можно ли использовать водительские права как удостоверение личности

- Что нужно знать про договоры ГПХ в отчете ЕФС-1 и их коды

Источник: bake-n-cake.ru