Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Какие коды вычетов для справки 2-НДФЛ в 2021 году: таблица с расшифровкой». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Содержание

Физлица при получении дохода от налогового агента вправе воспользоваться через нанимателя двумя видами имущественного вычета (ст. 220 НК РФ) – на покупку или строительство жилья и на уплаченные ипотечные проценты. Первый вариант льготы будет отражаться нанимателем в справках под кодом 311, для процентов по кредиту, полученному на приобретение жилья, предусмотрен отдельный шифр – 312.

Коды вычетов по НДФЛ: имущественные и социальные

Кодовых обозначений по социальным вычетам несколько (ст. 219 НК РФ):

- кодом 320 обозначается сумма вычета, полученного физлицом за собственное обучение, а также за обучение брата или сестры (до 24 лет);

- если налогоплательщик возвращает налоговые платежи, применяя льготу по обучению своих детей, опекаемых, подопечных, применяется обозначение 321;

- шифр 323 предназначен для отображения соответствующих сумм стоимости медикаментов, приобретенных физлицом;

- по вычету на лечение (себя, родителей, супругов, детей, подопечных) суммы отображаются кодом 324, если же речь идет о дорогостоящем лечении (сумме фактических расходов), применяется обозначение 326;

- взносы на ДЛС (добровольное личное страхование) для оплаты медуслуг за себя и своих родственников также дают право на социальный вычет – тогда ставится код 325;

- для вычета по взносам в НПФ (за себя, детей, родителей, супругов) предусмотрен шифр 327, а допвзносы на накопительную пенсию в ПФР отображаются комбинацией цифр 328;

- кодовое обозначение 329 используется при предоставлении данной льготы по расходам на фитнес.

Согласно НК РФ, детские выплаты относятся к категории стандартных. Существует определенный порядок, чтобы их оформить и получить.

Новые коды для заполнения справки 2-НДФЛ с 01.01.2018

Вычет предоставляется даже при наличии других финансовых послаблений. Тут важны количество детей, возраст и состояние здоровья.

Льготы гарантируются семьям до того момента, пока доход одного из родителей или опекунов не превысит 350 тыс. рублей. Эта сумма считается нарастающим итогом за все месяцы с января каждого года и с учетом 13% НДФЛ. Когда доход превышает указанный размер, вычет отменяют. Максимально возможная льготная сумма – 120 тысяч рублей.

Если у супругов, кроме общего ребенка, есть дети от прошлых браков, общий считается третьим в семье.

Законодательные акты по теме

Законодательные акты представлены следующими документами:

| ст. 218 НК РФ | О стандартных налоговых вычетах |

| подп. 4 п. 1 ст. 218 НК РФ | О размерах стандартных налоговых вычетов на детей |

| Письмо Минфина РФ № 03-04-05/4973 | О предоставлении справки из ЗАГСа для получения двойного налогового вычета единственному родителю, свидетельствующей о том, что отцовство ребенка юридически не установлено |

1.2 ст. 126 НК РФ в нов. ред.).

В зависимости от способа выплаты отпускных НДФЛ с них перечисляют (Письма от 10.04.2015 N 03-04-06/20406, от 26.01.2015 N 03-04-06/2187, от 06.06.2012 N 03-04-08/8-139 и от 15.11.2011 N 03-04-06/8-306):

— в день получения в банке наличных денег для выплаты отпускных;

— в день перечисления отпускных на банковскую карточку или счет работника;

— на следующий день после выплаты отпускных из наличной выручки, поступившей в кассу организации от реализации товаров, работ или услуг.

Аналогичным образом ведомство рекомендует поступать при выплате пособий по временной нетрудоспособности (Письма Минфина России от 10.04.2015 N 03-04-06/20406 и от 10.10.2007 N 03-04-06-01/349). Ведь для их расчета сумма других доходов работника за месяц также не имеет значения. Да и само пособие не является оплатой труда, поскольку во время болезни сотрудник освобожден от работы.

Если премию выплатили отдельно от зарплаты, НДФЛ с нее перечисляется как с самостоятельного дохода, то есть на дату выплаты работнику

Это не новость, если организация выплачивает премии вместе с окончательным расчетом по зарплате за истекший месяц. Со всей суммы, выданной работнику, она все равно удержит НДФЛ и перечислит его в бюджет (п. п. 4 и 6 ст. 226 НК РФ).

Разъяснения Минфина России важны для тех работодателей, которые платят премии отдельно от заработной платы или вместе с авансом. Например, на основании приказа генерального директора или иного документа.

Датой получения дохода в виде премии ведомство считает день ее выплаты наличными деньгами или день перечисления средств на банковскую карточку (пп. 1 п. 1 ст. 223 НК РФ). А не последний день месяца, в котором ее начислили (п. 2 ст.

223 НК РФ). То есть чиновники рассматривают премии как самостоятельный вид дохода и не относят их к зарплате. Но напрямую этого не говорят. По крайней мере, в Письме от 27.03.2015 N 03-04-07/17028 (о точке зрения Верховного Суда РФ по данному вопросу читайте во врезке ниже).

Судебная практика. Верховный Суд РФ за уплату НДФЛ в тот же срок, что и с зарплаты

Почти одновременно с появлением Письма Минфина России от 27.03.2015 N 03-04-07/17028 вопрос удержания и перечисления НДФЛ с премиальных выплат рассмотрел Верховный Суд РФ (Определение от 16.04.2015 N 307-КГ15-2718).

Судьи пришли к иным выводам. По их мнению, как раз из-за того, что премии имеют стимулирующий характер, они связаны с выполнением работниками трудовых обязанностей. Значит, премии являются элементами оплаты труда работников (ч. 1 ст. 129 ТК РФ).

Трудовой кодекс не предусматривает особого порядка и сроков выплаты премий. Поэтому НДФЛ с премий необходимо удерживать и перечислять в бюджет по тем же правилам, которые установлены для зарплаты. То есть налог нужно уплатить лишь при окончательном расчете с работниками за месяц, в котором организация начислила им премию (п. 2 ст. 223 и п. 6 ст.

226 НК РФ).

Несколько лет назад Минфин России уже высказывался насчет даты перечисления НДФЛ с премиальных выплат (Письмо от 12.11.2007 N 03-04-06-01/383). Речь шла о премии работникам за выполнение плана и достигнутые производственные результаты, которую организация выплатила 17-го числа.

Тогда ведомство указало, что в целях исчисления НДФЛ премии являются стимулирующими выплатами, а не вознаграждением за выполнение трудовых обязанностей. То есть не относятся к доходам в виде оплаты труда. Поэтому НДФЛ с них нужно удерживать и перечислять не по окончании месяца, в котором начислена премия, а сразу при ее выплате (пп. 1 п. 1 ст. 223 НК РФ).

Теперь же чиновники рассмотрели общие правила, без конкретики по видам премий и дате выплаты. Но дали похожие разъяснения, хотя привели меньше аргументов.

В итоге НДФЛ с любых премий безопаснее перечислять в бюджет (пп. 1 п. 1 ст. 223 и п. 6 ст. 226 НК РФ):

— при выплате премии из наличных денег, полученных для этого в банке, — в день снятия средств с расчетного счета;

— при выплате премии из наличной выручки, поступившей в кассу от реализации товаров, работ или услуг, — на следующий день после ее выплаты работнику;

— при безналичном расчете — в день перечисления премии на банковскую карточку или счет сотрудника.

Чтобы не возникало проблем, можно выплачивать премии только вместе с окончательным расчетом по зарплате. Такое условие целесообразно прописать в положении об оплате труда, правилах внутреннего трудового распорядка или трудовых договорах.

Тогда неважно, посчитают налоговики премию частью зарплаты или признают самостоятельной выплатой. Организация определит НДФЛ со всей выплаченной суммы и одним платежным поручением перечислит его в бюджет.

Планируемые размеры налоговых вычетов в 2023 году

Сравним их с суммами в 2021 и 2022 годах.

Стандартный налоговый вычет при определенном уровне доходов:

2021 год – 126 руб. для тех, чей ежемесячный доход не превышает 761 руб.

2022 год – 135 руб. для тех, чей ежемесячный доход не превышает 817 руб.

2023 год – 156 руб. в месяц, если доход в общей сумме не превышает 944 руб. в месяц (эта сумма предварительная)

Стандартный налоговый вычет на ребенка до 18 лет и каждого иждивенца (под иждивенцем подразумеваются мужчины или женщины, ухаживающие за малолетним до 3-х лет – если в отпуске по уходу находится человек, не имеющий мужа или жены, например, бабушка, то она считается иждивенцем для родителей малыша; дети старше 18 лет, получающие образование на дневной форме обучения; несовершеннолетние, над которыми установлена опека или попечительство):

2021 год – 37 руб. на несовершеннолетнего ребенка и каждого иждивенца

2022 год – 40 руб. на каждого ребенка и каждого иждивенца

2023 год – 46 руб. ежемесячно на каждого несовершенного и иждивенца – сумма еще официально не утверждена

Стандартный налоговый вычет на каждого ребенка родителям, у которых 2 и больше несовершеннолетних детей или дети-инвалиды младше 18:

2021 год – 70 руб. на каждого ребенка ежемесячно

2022 год – 75 руб. на каждого ребенка в месяц

2023 год – 87 руб. на каждого ребенка в месяц – находится на рассмотрении

Стандартный налоговый вычет родителю, который один воспитывает ребенка до 18 лет (вдове, вдовцу, одинокому родителю, опекуну, попечителю):

2021 год – 70 руб. в месяц на каждого ребенка

2022 год – 75 руб. ежемесячно

2023 год – 87 руб. в месяц на каждого ребенка – сумма официально не утверждена

Стандартный налоговый вычет для некоторых категорий граждан, указанных в подпункте 1.3 п. 1 статьи 209 Налогового кодекса РБ (в частности, для инвалидов I и II группы независимо от причин инвалидности, инвалида с детства, детей-инвалидов в возрасте до 18 лет, ликвидаторов катастрофы на ЧАЭС и так далее):

2021 год – 177 руб. в месяц

2022 год – 190 руб. ежемесячно

2023 год – 220 руб. в месяц – предварительная сумма

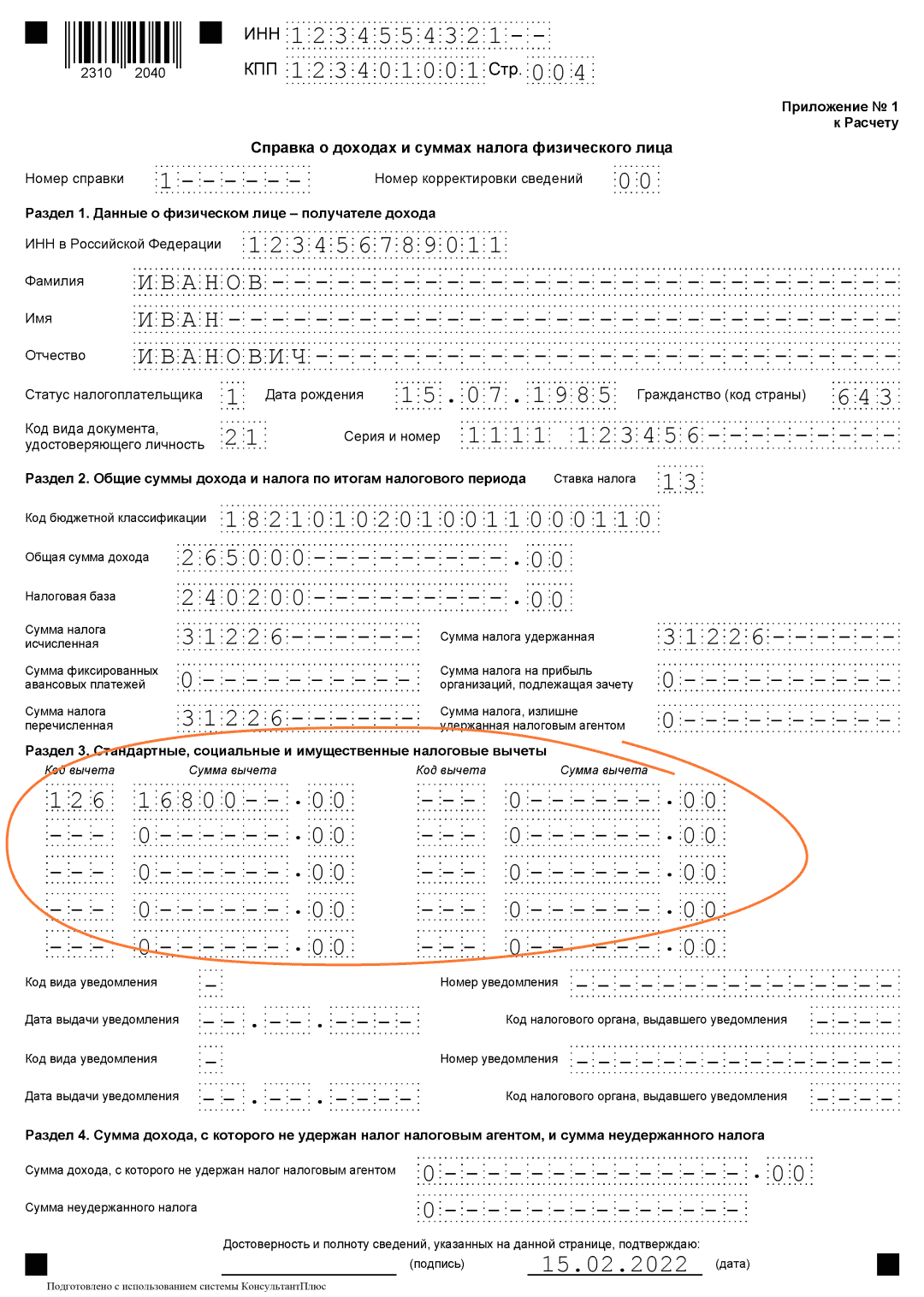

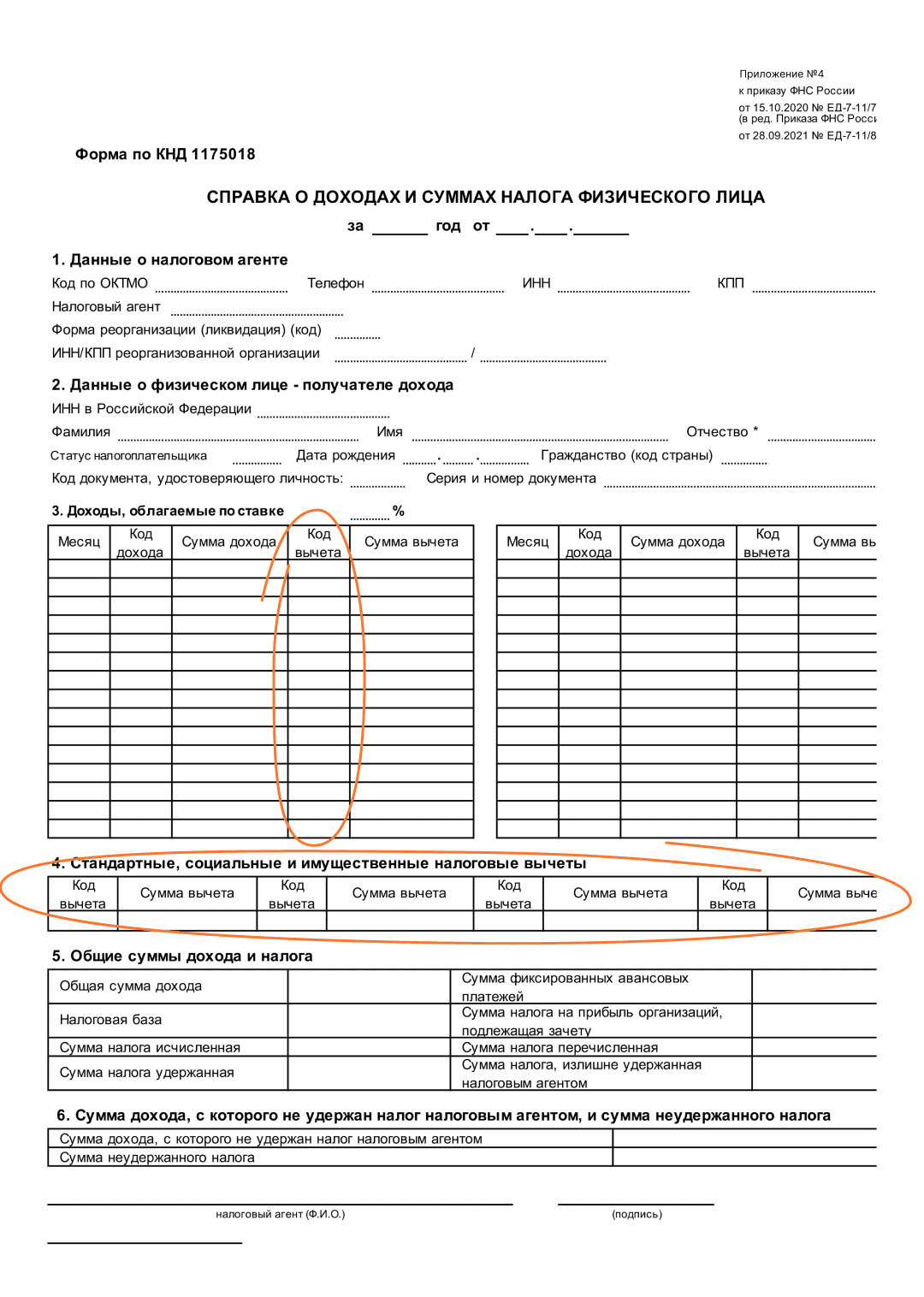

Новая форма 2-НДФЛ в 2021 году

С 1 января 2021 года справки о доходах за 2021 год надо выдавать сотрудникам по обновленной форме. Основание: приказ ФНС России от 15.10.2020 № ЕД-7-11/753.

По сравнению с прошлой версией 2-НДФЛ в форме, к примеру, появился номер по КНД 1175018. Существенных изменений нет. Однако пользоваться необходимо обновленной версией.

Справки о доходах за 2020 год составляют по прежней форме.

Вычеты отражают в разделе 4 новой справки 2-НДФЛ:

Пример заполнения новой справки 2-НДФЛ в 2021 году вы можете посмотреть в КонсультантПлюс

Для наших читателей — бесплатный доступ к системе на 2 дня.

К СВЕДЕНИЮ

С 2021 года справка для налоговой 2-НДФЛ вошла в состав новой формы расчёта 6-НДФЛ с 2021 года. Новая справка 2-НДФЛ для выдачи работнику не отличается от прежней.

При заполнении и справки о доходах 2-НДФЛ, и формы 6-НДФЛ в 2021 году используют одни и те же коды видов вычетов. Они установлены приказом ФНС России от 10.09.2015 № ММВ-7-11/387.

Также см. “Размеры вычетов на детей в 2021 году“.

Как можно рассчитать свой налог?

Если работник сам хочет проверить свой налог, то он должен знать, как правильно его рассчитывать. В общем случае вся сумма его заработной платы умножается на тринадцать процентов или же на 0,13.

Однако если у сотрудника есть право на налоговый вычет и он предоставил полный пакет документов, то он должен облагать не всю сумму своей заработной платы, а только ее часть.

Код вычета 126 и 127 предполагает, к примеру, что у сотрудника, который имеет первого или второго несовершеннолетнего ребенка, есть право на вычет в сумме 1400 рублей. Если детей двое, то сумма удваивается. Однако необходимо вовремя принести все документы на детей. Иначе возвращать потерянные суммы придется через налоговые органы и только за определенный период.

Что, если сотрудник не получал льготу?

Случается, что работник не знал, что ему положена какая-либо льгота по НДФЛ. Вероятно, он либо не был проинформирован об этом, либо не предоставил своевременно документы. В этом случае он может вернуть сумму, излишне уплаченную им в налоговые органы.

Для этого необходимо предоставить в налоговую службу пакет документов. Код вычета 126 и 127 в декларации 3-НДФЛ также придется указать, если именно под этим значением проходят подходящие вычеты.

Также необходимо взять с места работы справку по форме 2-НДФЛ, а также копии свидетельств о рождении детей, при необходимости и справки с места их учебы. Стоит помнить, что вернуть можно суммы только за последние три года. То есть в 2017 году можно получить деньги за 2014, 2015, 2016 годы.

Код вычета 114 и 115 2-НДФЛ

Для детей предусмотрены коды вычета 114 и 115 в 2-НДФЛ справке. С 2012 года действую новые правила заполнения такой формы. Эта форма не претерпела изменений масштабного уровня, кроме того внешних изменений вовсе не произошло. Поправки коснулись в основном порядка заполнения формы. Посредством такой справки налоговый агент может выполнить сразу несколько дел.

Главная обязанность – это представить отчет о том, какой налог был снят с работника. Согласно налоговому кодексу это необходимо осуществить в начале года, но не позднее даты 2 апреля.

Вторая обязанность заключается в отправлении сведений в налоговую о физических лицах, с которых не был вычтен налог, хотя доход был выплачен. Для новых сбавок предусмотрены новые коды. Если для первого и следующего ребенка предусмотрены коды 114 и 115, то для третьего ребенка код вычета будет 115. Код 117 предусмотрен для ребенка-инвалида, который не достиг совершеннолетия.

На третьего ребенка налоговая сбавка составляет на сегодняшний день 3000 рублей. Необходимо отметить, что сбавка для первого и второго ребенка является аналогичной, но коды все-таки были разделены.

Как получить вычет на ребенка?

Получить стандартный налоговый вычет на ребенка (код 114 или 115) можно по месту своего официального трудоустройства. Необходимый пакет документов подается ежегодно. В случае если заявитель получает вычет в двойном исчислении (при отказе одного из родителей в письменном виде), представлять документы, справки необходимо будет ежемесячно.

Потребуется следующий перечень документов:

- заявление на имя работодателя с просьбой о предоставлении возврата;

- паспорт заявителя;

- свидетельство о рождении всех детей и браке;

- справка 2-НДФЛ об уровне дохода;

- справка с места учебы ребенка, если ему уже исполнилось 18 лет.

Код Вычета 126/114 На Детей По Ндфл В 2021 Году

Код 126 в 2 НДФЛ указывают при использовании налогового вычета на первого ребенка, который не достиг возраста 18 лет либо он является студентом-очником, не достигшим 24 лет. Сумма вычета при этом составляет 1400 рублей.

126 код вычета действует с 26 декабря 2021 года. ФНС утвердила его приказом № ММВ-7-11/ от 22.11.2016 года. Ранее следовало применять код 114.

Вычет по коду 127 в справке 2-НДФЛ положен на второго ребенка, который не достиг возраста 18 лет либо он является студентом-очником, не достигшим 24 лет. Сумма льготы также составляет 1400 рублей.

127 код действует с 26 декабря 2021 года. ФНС утвердила его приказом № ММВ-7-11/ от 22.11.2016 года. Ранее следовало применять код 115.

Код 128 в справке 2-НДФЛ указывают по третьему ребенку, который не достиг возраста 18 лет либо он является студентом-очником, не достигшим 24 лет. Сумма уменьшения НДФЛ также составляет 3000 рублей.

128 код действует с 26 декабря 2021 года. ФНС утвердила его приказом № ММВ-7-11/ от 22.11.2016 года. Ранее следовало применять код 116.

Коды налоговых вычетов являются шифром, состоящим из цифр. Они разработаны для оформления таблицы в справке 2-НДФЛ с целью ускорить процесс обработки документа сотрудниками налоговой службы.

Справка 2-НДФЛ, в свою очередь, является основным документом, подтверждающим получение сотрудником предприятия определенного размера заработной платы, с которой перечисляется НДФЛ. Она служит:

- отчетом перед ФНС налоговых агентов о денежных поступлениях основных налогоплательщиков и взимаемого с этих сумм НДФЛ;

- отчетом налогового агента о причинах, по которым НДФЛ не мог быть удержан с заработков основного налогоплательщика;

- бумагой, доказывающей величину доходов плательщика налогов по месту работы и размер перечисленного с них НДФЛ, при обращении налогоплательщика в компанию нового потенциального работодателя, в отделение налоговой службы, в кредитное учреждение и т.д.

Что было изменено в перечне кодов вычетов?

Скорректированная таблица кодов вычетов сохранила основной их набор, использовавшийся в старой таблице, но вместе с тем ряд кодов из нее исключен, есть добавления новых, присутствует замена старых кодов на новые и корректировки текстов описания вычета.

В разбивке по видам вычетов изменения выглядят так:

- Стандартные коды — из них исключены коды 114–125. Вместо них введены коды 126–149. Теперь они различаются в зависимости от того, кому предоставляется вычет: родным родителям (усыновителям) или лицам, которые их заменяют.

- Уменьшающие базу согласно ст. 214.1 НК РФ (операции с ценными бумагами и финансовыми инструментами срочных сделок) — в кодах 205–207 вместо расходов по операциям с финансовыми инструментами срочных сделок теперь указываются расходы по операциям с производными финансовыми инструментами, а по кодам 209–210 отражается не убыток по операциям с финансовыми инструментами срочных сделок, а убыток по операциям с производными финансовыми инструментами. Дополнительно введен код 208, по которому отражается убыток по операциям с производными финансовыми инструментами.

- Уменьшающие налоговую базу по операциям займа ценными бумагами согласно ст. 214.4 — вместо кода 221, который использовался для отражения суммы расходов по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, введены коды 225–252. Добавлены коды 250–252, уменьшающие налоговую базу по операциям, учитываемым на индивидуальном инвестиционном счете в соответствии со ст. 214.9 НК РФ.

- Из инвестиционных налоговых вычетов, предусмотренных ст. 219.1 НК РФ, исключен код 617.

Личные вычеты и льготы на детей

Двумя масштабными категориями вычетов можно считать так называемые льготы «на себя» и «на детей». В первом случае право на льготу имеют некоторые категории лиц, например те, кому выдавалось удостоверение участника боевых действий. В эту же категорию можно отнести и инвалидов второй группы.

Вычеты на детей более обширны. Каждый, кто имеет ребенка, как своего, так и усыновленного, имеет право на получение вычета. В данном случае существует два основных условия:

- Ребенку нет 18 лет, или исполняется в этом году.

- При наличии совершеннолетнего ребенка родитель имеет полное право на льготу по достижении им 24 лет, но только при условии обучения на очной форме обучения (дневной) как в высшем, так и в средне-специальном учебном заведении.

Код вычета 128 — что это?

Коды вычетов в справке 2-НДФЛ

Код вычета — это цифровой шифр, который требуется прописать в справке 2-НДФЛ, чтобы отразить наличие предусмотренных НК РФ обстоятельств, дающих плательщику право уменьшить облагаемую базу по подоходному налогу.

Знание корректных кодов требуется организации или ИП, которые своим сотрудникам выплачивают доходы, поскольку указанную справку необходимо составлять, в частности:

Ранее, до декабря 2016 года, действовала прежняя редакция кодов, которая была актуализирована. В частности, были исключены некоторые пункты (к примеру, позиции со 114-й по 125-ю, а также 221, 617) и добавлены новые (126–149, 208, 225–252).

При этом компании важно понимать, что если справка будет заполнена старыми кодами вместо текущих, это будет документ со сведениями, не соответствующими действующим нормативам. А значит, получатель, например ИФНС, вполне может счесть такую справку непредставленной.

Для того чтобы разобраться, что означают коды в справке 2-НДФЛ, предлагаем рассмотреть следующую таблицу.

Работодателям важно знать числовые значения кодов доходов работников. Коды доходов также должны быть прописаны в справке, поскольку для некоторых категорий законодателем установлены специальные вычеты.

К примеру, вручение подарка будет доходом, который в рассматриваемой справке проходит под кодом 2720. Поэтому неверным будет постановка вопроса, где указать код вычета 2720 в справке 2-НДФЛ, сдаваемой по итогам 2020 года. Необходимо понимать, что 2720 — это код именно дохода сотрудника. А соответствующий вычет в данной ситуации будет иметь код 501 (в рамках освобождаемой от налогообложения суммы).

ОБРАТИТЕ ВНИМАНИЕ! С началом отчетности за 1 квартал справки 2-НДФЛ войдут в состав общей отчетной формы, в которую кроме указанных справок войдет расчет 6-НДФЛ.

Аналогичным образом некорректен вопрос, что означает код вычета 2300 в справке 2-НДФЛ. Ведь 2300 в данной справке — это код дохода сотрудника в виде оплаченного ему компанией больничного. Поскольку в силу п. 1 ст. 217 НК РФ величина упомянутой компенсации будет облагаться подоходным налогом, то и в справке ее следует показать именно в разделе полученных доходов под кодом 2300.

Кроме того, прочие доходы, в отношении которых отдельного кода в таблице нет, будут отражаться по коду 4800 в справке 2-НДФЛ.

Таблица кодов вычетов состоит из нескольких групп, объединенных на основе регламентирующей нормы НК РФ. При этом работодателям для корректного заполнения справки 2-НДФЛ следует не только знать подробную расшифровку кодов, но и не путать коды вычетов с кодами доходов.

Вам будет интересно также ознакомиться с материалами, которые мы написали специально для нашего канала Дзен.

Стандартных вычета всего два. Вычет предоставляется на налогоплательщика и на детей налогоплательщика – это два самостоятельных вычета. Как правильно их предоставить?

Размер вычета по категориям налогоплательщиков и коду дохода представлен в таблице:

Рекомендуем онлайн-курс «НДС для практиков»: в программе обучения учтены все изменения по НДС, приведены примеры заполнения декларации.Позиция ВС РФ (Президиум ВС РФ от 21.10.2015 «Обзор практики рассмотрения судами дел, связанных с применением главы 23 НК РФ»):

Стандартные вычеты на детей-инвалидов «суммируются», например, если 1-й ребенок в семье инвалид, то размер вычета составит 13 400 руб. (1 400 + 12 000)

Имущественные вычеты, предоставляемые налоговыми агентами на основании налогового уведомления, предоставляются с начала года, в котором налогоплательщик принес уведомление налоговому агенту.

Несмотря на то, что позиция ВС РФ была высказана по «детским» стандартным вычетам, размер которых применялся до 01.01.2016 г., она остается актуальна и в современных условиях.

Пример:

У работника организации трое детей 10, 12 и 14 лет, второй ребенок — инвалид. Стандартные вычеты = 1 400 (код вычета 126)+ (1 400 (код вычета 127) + 12 000 (код вычета 129)) + 3 000 (код вычета 128) = 17 800 руб.

Стандартные вычеты на детей налогоплательщика

Такие вычеты предоставляют:

- родителю + супруге (супругу) родителя;

- приемному родителю + супруге (супругу) приемного родителя;

- усыновителю;

- опекуну;

- попечителю.

Вычет в двойном размере предоставляется единственному родителю, усыновителю, приемному родителю, опекуну, попечителю.

«Удвоение» вычета на детей прекращается с месяца, следующего за месяцем вступления единственного родителя в брак, и применяется только в отношении единственного родителя. Кроме того, удвоение вычета у одного налогоплательщика возможно в случае отказа от вычета одного из родителей (приемного родителя) в пользу другого.

Читать также: Как подать заявление на получение справки о трудоустройстве?

Вправе отказаться от вычета на детей в пользу другого родителя могут только родители или приемные родители.

Условия отказа одного родителя от вычета в пользу другого:

- ребенок находится на обеспечении родителя;

- у родителя есть доход, облагаемый по ставке 13%;

- доход облагаемый, исчисленный нарастающим итогом, не превысил 350 000 руб.

Такой отказ сопровождается документами:

- заявление одному налоговому агенту об отказе от вычета и заявление другому налоговому агенту об удвоении вычета;

- справка по форме 2-НДФЛ (представляется налоговому агенту, который предоставляет вычет в двойном размере ежемесячно, до месяца, в котором доход превысил 350 000 руб.).

Предоставление налоговых вычетов на детей

- Между мужем и женой зарегистрирован брак – для предоставления вычета учитываются родные и неродные дети. Однако отказаться от вычета в пользу супруга (супруги) могут только родные или приемные родители.

- Родители находятся в разводе – для предоставления вычета отцу и матери справка о совместном проживании с детьми не нужна. Подтверждается только факт участия родителей в содержании детей (уплата алиментов — соглашение, исполнительный лист и т п.).

- Родитель лишен родительских прав. Есть две позиции:

Позиция Минфина России:

- такие «родители» вправе претендовать на стандартный вычет (Письмо Минфина России от 09.02.2010 № 03-04-05/8-36),

- если родительских прав лишен один из родителей, то второму удвоенный вычет не предоставляется (Письмо Минфина России от 24.10.2012 № 03-04-05/8-1215).

Вторая позиция — Конституционного суда РФ: такие лица теряют все права, вытекающие из семейных и иных правоотношений, в том числе права на льготы, установленные для родителей. А вычеты по НДФЛ это, с позиции КС РФ, своего рода льгота.

С какого момента предоставляется вычет на ребенка и как долго

Вычет предоставляется начиная:

- с месяца рождения ребенка;

- с месяца усыновления;

- с месяца установления опеки (попечительства);

- с месяца вступления в силу договора о передаче ребенка на воспитание в семью.

1. До конца года, в котором:

- ребенку исполнилось 18 лет или 24 года (если продолжает учиться);

- истек срок договора (или расторгнут договор) о передаче ребенка на воспитание в семью;

- наступила смерть ребенка.

2. До месяца, в котором обучение прекратилось, если обучение ребенка завершилось до 24 лет.

3. До месяца, в котором доход облагаемый превысил 350 000 руб.

Стандартные вычеты опекунам и попечителям

- Такие лица не могут делегировать свои права на вычет другому лицу (мужу, жене).

- Единственный опекун (попечитель) имеет право на вычет в двойном размере.

- При вступлении в брак единственного опекуна (попечителя), двойной вычет продолжает предоставляться.

- Супруг (супруга) опекунов (попечителей) не имеют права на стандартный вычет по отношению к подопечным детям.

- Факт лишения или наличия родительских прав у родных родителей детей не влияет на размер вычета единственного опекуна (попечителя).

- Стандартный вычет предоставляется опекунам (попечителям) максимально до достижения подопечными возраста 18 лет.

- Не требуется предоставления дополнительных документов на вычет в двойном размере (в Акте или договоре указан вид опеки — единоличная или совместная).

Какие документы подтверждают право налогоплательщика

- Заявление работника.

- Копия свидетельства о рождении ребенка.

- Документы, подтверждающие право на вычет (в зависимости от ситуации):

- справка из образовательного учреждения;

- копия справки медико — социальной экспертизы;

- копия свидетельства о браке;

- копия свидетельства об усыновлении;

- копия решения (постановления) об установлении над ребенком опеки или попечительства;

- копия договора о передаче ребенка на воспитание в семью — для приемных родителей;

- копия справки, выданной ЗАГСом о рождении ребенка по форме № 25, в которой сказано, что запись об отце ребенка внесена в свидетельство о рождении по заявлению матери;

- копия о смерти второго родителя или копия решения суда о признании второго родителя безвестно отсутствующим;

- копия паспорта, в котором на странице «семейное положение» нет штампа ЗАГСа о регистрации брака.

Стандартный налоговый вычет на налогоплательщика

Второй вид стандартных вычетов – это вычет на налогоплательщика. Есть особенность — такой вычет предоставляется за каждый месяц налогового периода.

Размеры вычетов на налогоплательщика

Пострадавшим от аварии на ЧАЭС, на производственном объединении «МАЯК», в результате сбросов радиоактивных отходов в реку Теча

- Инвалидам Wow.

- Другим категориям.

500 рублей

- Героям СССР, РФ, кавалерам ордена Славы трех степеней.

- Участникам Wow, «блокадникам» Ленинграда, бывшим узникам концлагерей и т.п.

- Инвалидам с детства, инвалидам I и II групп.

- Лицам, выполнявшим интернациональный долг в Республике Афганистан и др. странах, где велись боевые действия.

- Другим категориям.

Документы, подтверждающие право на вычет для налогоплательщиков

1. Заявление о предоставлении вычета.

Читать также: Как сделать справку 2-НДФЛ в 1С 8.3 и 8.2

2. Документ, подтверждающий право на вычет, например:

- копия удостоверения участника ликвидации последствий катастрофы на ЧАЭС («Маяк» и т д.);

- копия справки медико-социальной экспертизы;

- копия удостоверения Героя СССР, РФ;

- копия удостоверения участника, ветерана Wow и др.;

- копия удостоверения ветерана боевых действий и др.

Код вычета — это цифровое обозначение налогового вычета, то есть суммы, которая уменьшает налогооблагаемую базу по налогу на доходы физлиц. Налогоплательщики получают вычеты по НДФЛ на особых основаниях и только после их документального подтверждения:

- социальные — на лечение, учебу, фитнес;

- стандартные — на детей и для льготных категорий граждан;

- имущественные — на покупку квартиры, постройку дома, ипотечные проценты;

- профессиональные — для физлиц, которые выполняли работы и услуги по гражданско-правовому договору;

- инвестиционные — для частных инвесторов.

Все основания для снижения налоговой базы по доходам закреплены в Налоговом кодексе. Если сотрудник подтвердит право на вычет по НДФЛ документами, бухгалтеру нужно будет считать подоходный налог с уменьшенной налоговой базы по формуле:

(Доход — Налоговый вычет) × Ставка НДФЛ

В 2022 году вычеты у работодателей (налоговых агентов) оформляют по новым правилам. Налогоплательщик подает заявление о подтверждении права на вычет и все подтверждающие документы в налоговую инспекцию. Налоговая 30 дней рассматривает заявку, принимает решение и формирует уведомление.

Раньше это уведомление отдавали работнику, а он передавал его работодателю. С 1 января 2022 года ИФНС самостоятельно уведомляет налогового агента о праве его работника на вычет. После того, как работодатель получит уведомление, он начнет ежемесячно уменьшать налогооблагаемую базу работника на определенную сумму. Так и работает налоговый вычет.

Для стандартных вычетов уведомление необязательно. Работодатель предоставляет вычет по заявлению сотрудника и подтверждающим документам. А если вычет оформляют не с начала года, понадобится еще справка о доходах и суммах налога физлица (п. 3 ст. 218, п. 3 ст.

230 НК РФ).

- стандартные вычеты по ст. 218 НК РФ;

- суммы, которые уменьшают налоговую базу по ст. 214, 214.1, 214.3, 214.4, 214.9, п. 1 ст. 214.7 НК РФ;

- социальные вычеты по пп. 2, 3, 4, 5, 7 п. 1 ст. 219 НК РФ;

- имущественные вычеты по ст. 220 НК РФ;

- профессиональные вычеты по ст. 221 НК РФ;

- вычеты в размерах, указанных в ст. 217 НК РФ;

- инвестиционные вычеты по ст. 219.1 НК РФ.

Покажем в таблице, как по сравнению со старыми использовать новые коды видов вычетов в справке.

Код 323 новый, его надо указывать в справках за 2022 год. Вычет на фитнес тоже ввели только в 2022 году: уведомления о праве применения спортивного вычета будут передавать налоговому агенту с 1 августа 2022. Вычету на фитнес соответствует код 329, отражайте его в справках за 2022 год.

Вычеты, на которые имеет право сотрудник, работодатели отражают в приложении к 6-НДФЛ, которое сдают в ИФНС в составе отчета, и в справке о доходах и суммах налога, которую выдают сотрудникам. Разберемся, как их отражать.

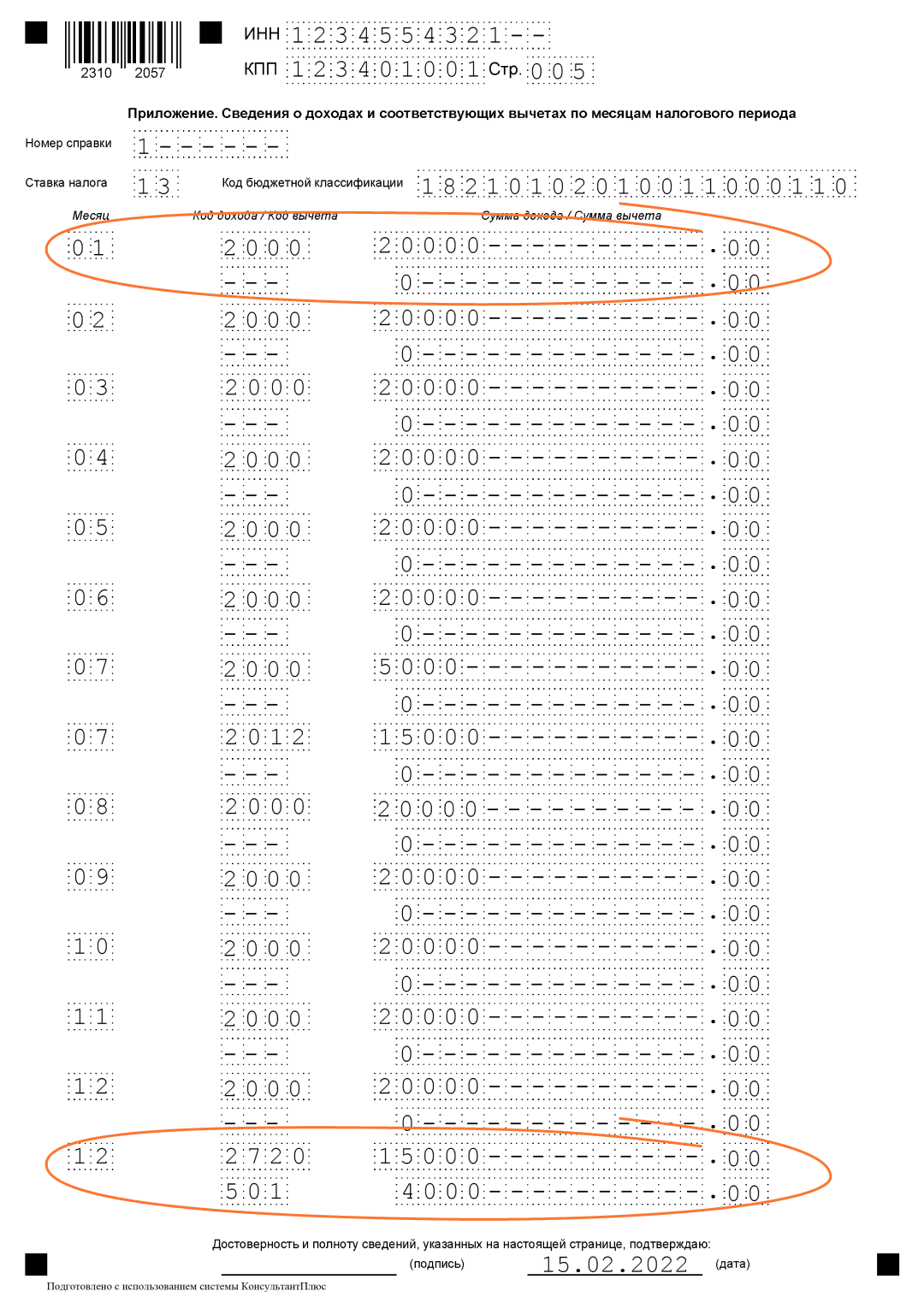

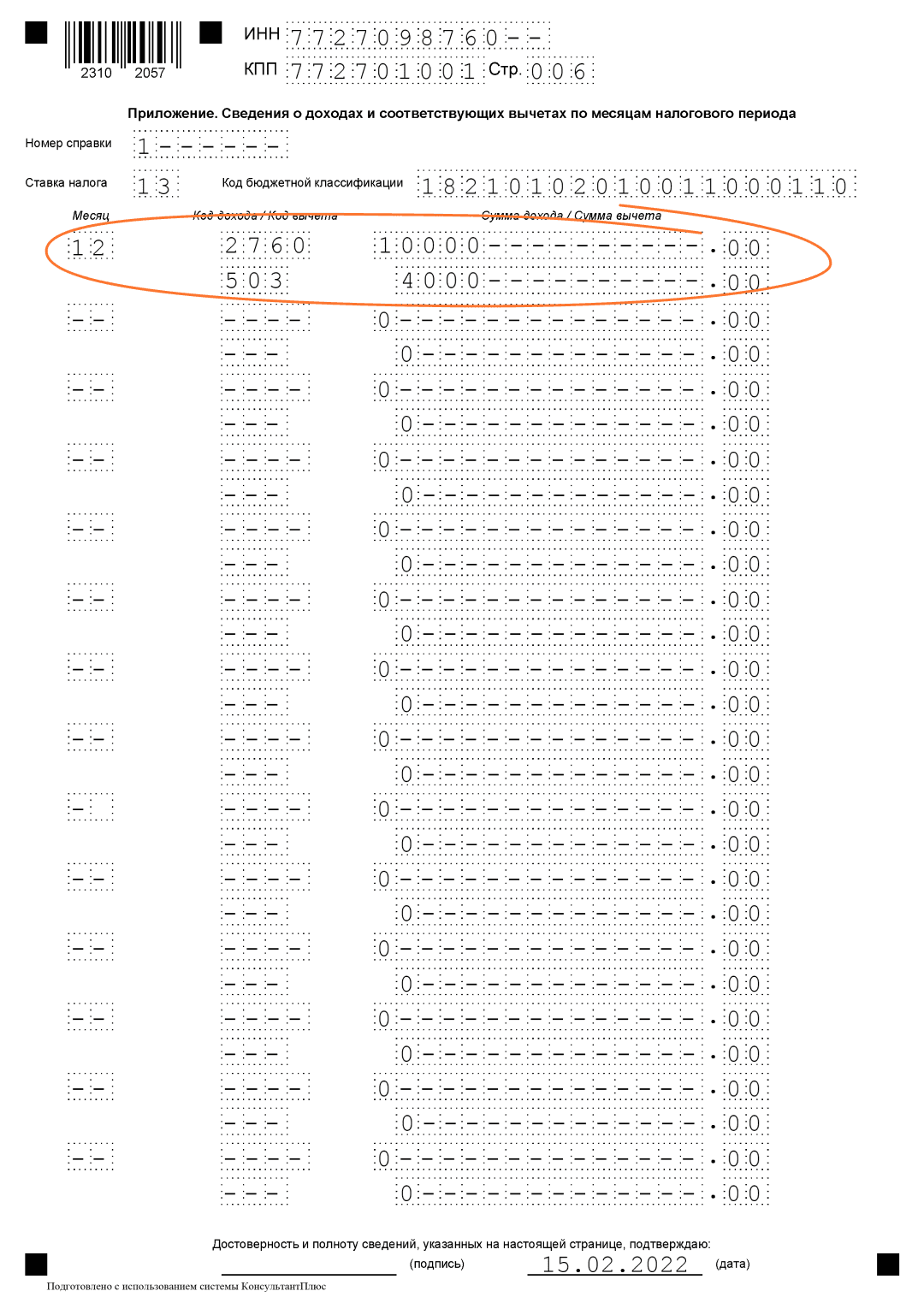

Коды стандартных, социальных и имущественных вычетов пишут в специальном разделе справки о доходах и суммах налога — в разделе 3. Еще кодировку указывают в приложении к справке: там расшифровывают сведения о доходах и вычетах по месяцам. К примеру, если для работника применили вычет из стоимости подарка в декабре, напишите код 501 в 12 месяце. Стандартные, социальные и имущественные вычеты в приложении к справке не отражают.

Чаще всего к доходам физлиц применяют вычет на детей. Код отражают в разделе 3 справки о доходах и суммах налога физического лица. Используйте такие коды:

- 126 — вычет на первого ребенка в одинарном размере;

- 127 — вычет на второго ребенка в одинарном размере;

- 128 — вычет на третьего и следующих детей в одинарном размере.

Сумма вычета зависит от количества и очередности рождения детей (пп. 4 п. 1 ст. 218 НК РФ). На первого и второго ребенка из доходов ежемесячно вычитают 1 400 рублей, пока доход налогоплательщика не превысит 350 000 рублей. На третьего и следующих — 3 000 рублей.

Вот пример заполнения справки с вычетом на одного ребенка. Кроме стандартного, для налогоплательщика применили вычет с материальной помощи (код вычета 503) и подарка сотруднику (код вычета 501) — в размере 4 000 рублей. Оба вычета предоставили в декабре.

Если же у налогоплательщика ребенок-инвалид, ему положен двойной вычет:

- по коду 126 — стандартный вычет на ребенка в 1 400 рублей;

- по коду 129 — вычет на ребенка-инвалида в 12 000 рублей.

То есть суммарно за месяц налоговую базу уменьшают на 13 400 рублей (п. 14 Обзора Президиума ВС РФ от 21.10.2015, письмо Минфина от 07.11.2019 № 03-04-05/85821). А в разделе 3 справки надо указать два кода — 126 и 129 — и суммы стандартных вычетов по ним.

Читать также: Оформление отпуска, выплата пособия, возмещение из ФСС

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Справка о доходах и суммах налога сотруднику. Справку о доходах и налогах по форме КНД 1175018 выдают на руки сотруднику, если ему нужно подтвердить сумму и виды доходов, удержанный НДФЛ и применяемые вычеты.

Коды вычетов НДФЛ в справке КНД 1175018 заполняются по аналогии с приложением к 6-НДФЛ. В разделе 4 нужно показать код и сумму применяемых стандартных, социальных и имущественных вычетов. А в таблице раздела 3 — код и сумму остальных вычетов, которые уменьшают налоговую базу и обязательно в том месяце, когда их применяли.

Отчитывайтесь по сотрудникам через Экстерн. В сервисе всегда актуальные формы и встроенные проверки

Справка 2-НДФЛ: коды налоговых вычетов

Справка 2-НДФЛ — это документ, который можно получить в бухгалтерии организации, в которой работает физлицо.

В справке содержится информация о налоговом агенте (работодателе), о доходах физлица за определенный период времени, а также об начисленном и уплаченном НДФЛ в бюджет.

Коды налоговых вычетов в справке 2-НДФЛ могут содержаться в третьем и(или) четвертом пунктах.

Как известно, налоговые вычеты можно получить по окончании года через налоговую инспекцию, либо через работадателя в течение года, согласно заявления.

В настоящее время действуют следующие коды налоговых вычетов:

- Коды налоговых вычетов, которые могут присутствовать в пункте 3 справки 2-НДФЛ:- 201 — 210, вычеты по операциям с ценными бумагами и по операциям с производными финансовыми инструментами;- 211, 213, вычеты по операциям РЕПО, объектом которых являются ценные бумаги;- 215 — 241, вычеты по операциям займа ценными бумагами;- 250 — 252, вычеты по операциям на ИИС;- 403 — 405, вычеты по договорам гражданско-правового характера, авторским или иным вознаграждениям;- 501 — 510, вычеты из стоимости подарков от ИП и организаций, из стоимости призов на конкурсках и соревнованиях, из суммы материальной помощи от работодателя, из суммы возмещения работодателями медикаментов, из стоимости выигрышей и призов (на конкурсах, проведенных в целях рекламы), из суммы матпомощи инвалидам, из суммы помощи ветеранам Wow, из суммы матпомощи при рождении ребенка, из суммы доходов от сельскохозяйственных товаропроизводителей, в сумме уплаченных работодателем страховых взносов за работников;- 601, вычеты по доходам в виде дивидендов;- 620, иные вычеты.

- Коды налоговых вычетов, которые могут присутствовать в пункте 4 справки 2-НДФЛ:- 104, 105, вычеты на самого налогоплательщика (ветераны Wow, инвалиды I и II группы и пр.);- 126 — 149, вычеты на детей, 114 — 125, исключены;- 311 — 312, имущественные налоговые вычеты (при покупке жилья, в том числе в ипотеку);- 320, 321, социальные вычеты на обучение себя, брата/сестры, детей;- 324 — 326, социальные вычета на лечение (включая дорогостоящее лечение, а также суммы взносов по договорам добровольного личного страхования);- 327, вычеты по договорам негосударственного пенсионного обеспечения, добровольного пенсионного страхования, добровольного страхования жизни;- 328, вычеты в части уплаченных дополнительных страховых взносов на накопительную пенсию;- 618, инвестиционные налоговые вычеты, 617 код исключенОткрыть все действующие в настоящее время коды вычетовОткрыть все действующие в настоящее время коды доходов

Следует также иметь в виду, что налоговым вычетам по пункту 3 справки 2-НДФЛ всегда соответствует определенный код дохода, а вычеты по пункту 4 справки 2-НДФЛ не имеют привязки к каким-то конкретным кодам доходов.

Если Вы официально трудоустроены, Вы

имеете право на возврат из налоговой

инспекции до 13 % расходов на обучение,

лечение или покупку жилой

недвижимости!

Заполните декларацию 3-ндфл прямо сейчас:

Заполнить декларацию 3-ндфл онлайн

Рассчитайте онлайн сумму

компенсации, которую можно

получить из налоговой инспекции,

официально работая, по расходам на

обучение, лечение или покупку квартиры!

Узнайте, сколько можно вернуть из налоговой:

Калькулятор налоговых вычетов

Источник: spravkamir.ru

Что такое коды вычета 126, 127, 128 в справке 2-ндфл

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Что такое коды вычета 126, 127, 128 в справке 2-ндфл». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Содержание

Физлица при получении дохода от налогового агента вправе воспользоваться через нанимателя двумя видами имущественного вычета (ст. 220 НК РФ) – на покупку или строительство жилья и на уплаченные ипотечные проценты. Первый вариант льготы будет отражаться нанимателем в справках под кодом 311, для процентов по кредиту, полученному на приобретение жилья, предусмотрен отдельный шифр – 312.

Коды вычетов по НДФЛ: имущественные и социальные

Кодовых обозначений по социальным вычетам несколько (ст. 219 НК РФ):

- кодом 320 обозначается сумма вычета, полученного физлицом за собственное обучение, а также за обучение брата или сестры (до 24 лет);

- если налогоплательщик возвращает налоговые платежи, применяя льготу по обучению своих детей, опекаемых, подопечных, применяется обозначение 321;

- шифр 323 предназначен для отображения соответствующих сумм стоимости медикаментов, приобретенных физлицом;

- по вычету на лечение (себя, родителей, супругов, детей, подопечных) суммы отображаются кодом 324, если же речь идет о дорогостоящем лечении (сумме фактических расходов), применяется обозначение 326;

- взносы на ДЛС (добровольное личное страхование) для оплаты медуслуг за себя и своих родственников также дают право на социальный вычет – тогда ставится код 325;

- для вычета по взносам в НПФ (за себя, детей, родителей, супругов) предусмотрен шифр 327, а допвзносы на накопительную пенсию в ПФР отображаются комбинацией цифр 328;

- кодовое обозначение 329 используется при предоставлении данной льготы по расходам на фитнес.

Если родился ребенок: несем документы

Если у сотрудника, который работает на предприятии, родился ребенок, то он может сразу принести весь пакет документов для предоставления стандартного вычета кода 126 и 127, да и любого иного. Все зависит от того, какой по счету ребенок появился в семье.

Для этого необходимо всего два документа: личное заявление и копия свидетельства о рождении ребенка. Однако возможны нюансы. Если родитель воспитывает ребенка в одиночку, ему также необходимо предоставить документы, которые это подтверждают.

К ним можно отнести справку для матерей-одиночек по форме номер 25, свидетельство о смерти второго родителя, справку о том, что его признали пропавшим без вести. Также стоит принести и копию паспорта, где указано, что после смерти супруга или получения статуса матери-одиночки родитель не вступал в брак. Это необходимо для того, чтобы бухгалтерия знала, какие именно коды применять. Код вычетов по НДФЛ 126 и 127 применяется только для тех, кто воспитывает ребенка в полной семье. У одинокого родителя эти суммы будут удвоены.

Что, если сотрудник не получал льготу?

Случается, что работник не знал, что ему положена какая-либо льгота по НДФЛ. Вероятно, он либо не был проинформирован об этом, либо не предоставил своевременно документы. В этом случае он может вернуть сумму, излишне уплаченную им в налоговые органы.

Для этого необходимо предоставить в налоговую службу пакет документов. Код вычета 126 и 127 в декларации 3-НДФЛ также придется указать, если именно под этим значением проходят подходящие вычеты.

Также необходимо взять с места работы справку по форме 2-НДФЛ, а также копии свидетельств о рождении детей, при необходимости и справки с места их учебы. Стоит помнить, что вернуть можно суммы только за последние три года. То есть в 2017 году можно получить деньги за 2014, 2015, 2016 годы.

Что, если сотрудник не получал льготу?

Случается, что работник не знал, что ему положена какая-либо льгота по НДФЛ. Вероятно, он либо не был проинформирован об этом, либо не предоставил своевременно документы. В этом случае он может вернуть сумму, излишне уплаченную им в налоговые органы.

Для этого необходимо предоставить в налоговую службу пакет документов. Код вычета 126 и 127 в декларации 3-НДФЛ также придется указать, если именно под этим значением проходят подходящие вычеты.

Также необходимо взять с места работы справку по форме 2-НДФЛ, а также копии свидетельств о рождении детей, при необходимости и справки с места их учебы. Стоит помнить, что вернуть можно суммы только за последние три года. То есть в 2021 году можно получить деньги за 2014, 2015, 2021 годы.

Примеры: если двое детей несовершеннолетние

Бывают ситуации, когда только несколько детей имеют все условия для того, чтобы предоставить родителям право на вычеты. Их можно рассмотреть более детально.

Когда применяется код вычета 127 и 128? Это можно расшифровать так: у родителя есть трое детей, причем первый, то есть старший, уже достиг 24 лет, в то время как другие двое – нет. Например, у работника есть трое детей. Старший в возрасте 19 лет нигде не учится, а младшие имеют возраст 17 и 15 лет соответственно. То есть работник имеет право на льготу, обозначаемую кодами вычета 127 и 128.

Таким образом, общая сумма вычета в месяц составит 1400 + 3000 рублей, то есть 4400.

Возможны и иные, более сложные ситуации, в которых бухгалтер может запутаться. Например, у работника есть четверо детей. При этом старшему уже 22 года, но он обучается на очной форме в вузе. Второй и третий ребенок – близнецы, им до 20 лет, однако они нигде не учатся. Четвертому же ребенку всего пять лет. Таким образом, работнику полагаются коды вычета 126, 128.

Сумма вычета также составит 4400.

Примечательно, что проверить правильность налоговых вычетов можно в справке. Код вычета 128 находится в средней части, сразу под колонкой с доходами работника. Если сотрудник пользуется и иными вычетами, то коды будут располагаться друг за другом. Если же только одним, то код вычета 128 в справке 2-НДФЛ будет первым и единственным. В этой графе указано, какая сумма вычета был использована в календарном году.

Кто может получить стандартные вычеты на детей

Стандартные вычеты на детей прописаны в Налоговом кодексе РФ в ст. 218. Стандартный детский вычет могут получить все работники, на обеспечении которых есть дети. Получать вычет могут следующие категории сотрудников:

Вычет положен на детей в возрасте до 18 лет. Если же ребенок старше, но является аспирантом, ординатором, интерном, студентом или курсантом на очной форме обучения, работник может получать вычет, пока ребенку не исполнится 24 года.

Работник может получать вычет ежемесячно, до того момента, как его облагаемый НДФЛ доход достигнет предельного уровня. В 2021 году размер дохода, в пределах которого предоставляются вычеты на детей, сохранится в том же размере, что и в 2020 году — 350 тысяч рублей. Вычет не нужно предоставлять с месяца, в котором доход работника превысил указанную сумму.

В сумму дохода нужно включать только доходы, с которых удерживают НДФЛ по ставке 13%. Не учитываются только дивиденды. А если доход облагается налогом частично, учитывайте в доходах только облагаемую сумму. Например, с суммы матпомощи до 4 000 рублей налог не удерживается, а сверх 4 000 — удерживается. Нужно посчитать сумму матпомощи сверх 4 000 рублей.

Эта группа также предназначена для отражения информации по вычетам на детей.

| Коды вычетов | Расшифровка |

| 130 | Вычет, который предоставляют опекуну, приемному родителю, попечителю, супруге/супруге приемного родителя, на первого ребенка в возрасте до 18 лет, также на каждого обучающегося на очной форме обучения, ординатора, студента, интерна, аспиранта, курсанта в возрасте до 24 лет |

| 131 | Вычет, который предоставляют опекуну, приемному родителю, попечителю, супруге/супруге приемного родителя, на второго ребенка в возрасте до 18 лет, также на каждого обучающегося на очной форме обучения, ординатора, студента, интерна, аспиранта, курсанта в возрасте до 24 лет |

| 132 | Вычет, который предоставляют опекуну, приемному родителю, попечителю, супруге/супруге приемного родителя, на третьего и каждого последующего ребенка в возрасте до 18 лет, также на каждого обучающегося на очной форме обучения, ординатора, студента, интерна, аспиранта, курсанта в возрасте до 24 лет |

| 133 | Вычет, который предоставляют опекуну, приемному родителю, попечителю, супруге/супруге приемного родителя, на ребенка-инвалида в возрасте до 18 лет или обучающегося на очной форме обучения, ординатора, аспиранта, интерна, студента, являющегося инвалидом I или II группы. |

| 134 | Вычет в двойном размере, который предоставляют единственному родителю или усыновителю, на первого ребенка в возрасте до 18 лет, также на каждого обучающегося на очной форме обучения, интерна, студента, ординатора, аспиранта, курсанта в возрасте до 24 лет |

| 135 | Двойной вычет, предоставляемый единственному опекуну, попечителю, усыновителю, на первого ребенка в возрасте до 18 лет, также на каждого учащегося очной формы обучения, ординатора, интерна, аспиранта, курсанта, студента в возрасте до 24 лет |

| 136 | Двойной вычет, который предоставляют единственному усыновителю, родителю, на второго ребенка возрасте до 18 лет, также на каждого учащегося очной формы обучения, ординатора, интерна, аспиранта, курсанта, студента в возрасте до 24 лет |

| 137 | Двойной вычет, который предоставляют единственному опекуну, попечителю, приемному родителю, на второго ребенка возрасте до 18 лет, также на каждого учащегося очной формы обучения, ординатора, интерна, аспиранта, курсанта, студента в возрасте до 24 лет |

| 138 | Двойной вычет, предоставляемый единственному усыновителю, усыновителю, на третьего и каждого последующего ребенка в возрасте до 18 лет, также на каждого учащегося очной формы обучения, ординатора, интерна, аспиранта, курсанта, студента в возрасте до 24 лет |

| 139 | Двойной вычет, который предоставляют единственному попечителю, опекуну, приемному родителю, на третьего и каждого последующего ребенка в возрасте до 18 лет, также на каждого учащегося очной формы обучения, ординатора, интерна, аспиранта, курсанта, студента в возрасте до 24 лет |

| Коды | Расшифровка |

| 201 | Расхода по операциям с ЦБ (ценными бумагами), которые обращаются на организованном рынке ценных бумаг |

| 202 | Расходы по операциям с ЦБ, которые не обращаются на организованном рынке ценных бумаг |

| 203 | Расходы по операциям с ЦБ, не обращающимися на организованном рынке ценных бумаг, на момент приобретения которых они считались ЦБ |

| 205 | Убытки по операциям с ЦБ, обращающимися на организованном рынке ценных бумаг, которые уменьшают налоговую базу по операциям с производными фин. инструментами, обращающимися на организованном рынке и базисным активом которых являют ЦБ, фондовые индексы, другие производные финансовые инструменты, базисным активом которых являются фондовые индексы или ценные бумаги |

| 206 | Расходы по операция с производными финансовыми инструментами, обращающимися на организованном рынке и базисным активом которых являются ЦБ, фондовые индексы и другие производные финансовые инструменты, базисным активом которых являются фондовые индексы или ЦБ |

| 207 | Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ЦБ, фондовые индексы или другие производные финансовые инструменты, базисным активом которых являются ЦБ или фондовые индексы |

| 208 | Убытки по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке, базисным активом которых являются ЦБ, фондовые индексы или другие производные финансовые инструменты, базисным активом которых являются фондовые индексы и ЦБ, полученные по результатам указанных операция, которые совершались в налоговом периоде, после уменьшения налоговой базы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке ЦБ |

| 209 | Убытки по операциям с производными фин. инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ЦБ, фондовые индексы или другие производные финансовые инструменты, базисным активом которых являются ЦБ или фондовые индексы, которые уменьшают налоговую базу по операциям с производными фин. инструментами, обращающимися на организованном рынке |

| 210 | Убытки по операция, проводимым с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются фондовые индексы, ЦБ или другие производные финансовые инструменты, базисным активом которых являются ЦБ или фондовые индексы, которые уменьшают налоговую базу по операциям с производными финансовыми инструментами, обращающимися на организованном рынке |

Где применяют коды детского налогового вычета

Налоговый вычет на детей – самый распространенный на практике. Он представляет собой своеобразную льготу для физического лица в виде фиксированной суммы, уменьшающей налоговую базу человека по НДФЛ.

Право на вычет установлено статьей 218 Налогового кодекса. Льготой могут воспользоваться родители, их супруги, а также опекуны, приемные родители попечители, усыновители. Но при этом указанные лица должно являться налоговыми резидентами. То есть время нахождения их на территории РФ в течение 12 идущих подряд месяцев должно быть от 183 календарных дней и более.

Причем оно не прерывается при отъезде лица на учебу, лечение на срок меньше 6 месяцев, а также на работу на морских нефтяных месторождениях. Кроме того, резидентами всегда являются российские военнослужащие, исполняющие воинский долг за границей, и чиновники в иностранной рабочей командировке.

Работодатель перечисленных выше лиц является их налоговым агентом. В его обязанности входит удержание и перечисление НДФЛ с доходов. Соответственно, он представляет в налоговые и отчетность: справки 2-НДФЛ и расчет 6-НДФЛ.

Перечень документов необходимых для оформления вычета на ребенка

Стандартный вычет за детей, оформляется налоговым агентом на сотрудника при условии написания соответствующего заявления и предоставления определенного пакета документов. Знание того, что у некоторых работников есть дети, не обязывает наймодателя применять данное основание сокращения базы налогообложения, нужны подтверждающие документы. Почему? Потому что налоговый вычет может быть оформлен не только через работодателя, но и через ФНС или, например, второй супруг получает вычет в двойном размере. Чтобы избежать противозаконных ситуаций, требуется подтверждение права на снижение размера НДФЛ за несовершеннолетних.

Заявление пишется в свободной форме, на имя руководителя, с указанием основания вычета, ФИО детей и года их рождения.

К бланку прикладывается следующий пакет документов:

- паспорт налогоплательщика;

- свидетельство о рождении детей или паспорт, если им больше 14 лет;

- документы, подтверждающие группу инвалидности;

- бумаги, об усыновлении (удочерении, опекунстве, попечительстве)

- для обучающихся требуется справка из деканата, подтверждающая данный факт.

Работодатель может затребовать дополнительные официальные бумаги, например, для удостоверения в том, что несовершеннолетний проживает совместно с заявителем.

При этом, согласно письму ФНС, повторное предоставление документов, если положение в семье не изменилось, не требуется. В большинстве случаев, наймодатель запрашивает только документ на ребенка и заявление.

Что, если сотрудник не получал льготу?

Случается, что работник не знал, что ему положена какая-либо льгота по НДФЛ. Вероятно, он либо не был проинформирован об этом, либо не предоставил своевременно документы. В этом случае он может вернуть сумму, излишне уплаченную им в налоговые органы.

Для этого необходимо предоставить в налоговую службу пакет документов. Код вычета 126 и 127 в декларации 3-НДФЛ также придется указать, если именно под этим значением проходят подходящие вычеты.

Также необходимо взять с места работы справку по форме 2-НДФЛ, а также копии свидетельств о рождении детей, при необходимости и справки с места их учебы. Стоит помнить, что вернуть можно суммы только за последние три года. То есть в 2021 году можно получить деньги за 2014, 2015, 2021 годы.

Для чего нужны коды налоговых вычетов?

Код налогового вычета — это цифровой шифр. Вычет представляет собой сумму, которую при наличии документально подтвержденных оснований можно обоснованно вычесть из налоговой базы, тем самым уменьшив не только ее, но и сумму начисляемого от этой базы налога.

Код вычета необходим при заполнении табличной части справки 2-НДФЛ, служащей:

- формой отчетности налогового агента о выплате доходов и суммах удержанного с них налога;

- формой отчетности налогового агента о неудержанном налоге с выплаченных доходов;

- документом, подтверждающим объем и виды дохода, полученного налогоплательщиком по месту работы, и величину уплаченного им НДФЛ при обращении в различные инстанции (например, на новую работу, в ИФНС, банк).

Должен ли код вычета указываться в заявлении на его получение, узнайте из образца, составленного экспертами КонсультантПлюс, получив пробный доступ к системе.