Российский налогоплательщик должен отчитаться перед налоговой службой и заполнить декларацию 3-НДФЛ о полученных дивидендах по акциям иностранных компаний, при продаже валюты и драгметаллов. Инструкция, как это сделать

Получил дивиденды от иностранных компаний — отчитайся перед российской налоговой

(Фото: Shutterstock )

- 1. По иностранным дивидендам

- 2. По доходам от продажи валюты и драгметаллов

Декларация 3-НДФЛ подается ежегодно в срок не позднее 30 апреля года, следующего за налоговым периодом (налоговый период — календарный год). Если срок подачи выпадает на выходной день, то он переносится на ближайший рабочий.

Дата уплаты налога по декларации 3-НДФЛ — до 15 июля года, следующего за отчетным. Если 15 июля — выходной, то срок переносится на следующий рабочий день.

Код страны Россия для 3-НДФЛ

Декларацию за 2022 год нужно сдать в срок не позднее 2 мая 2023 года, так как 30 апреля выходной. Заплатить налог на доходы, начисленные по этой декларации, нужно до 17 июля, так как 15 июля также выходной.

За какие доходы инвестору нужно отчитаться в декларации 3-НДФЛ и уплатить налог самостоятельно:

- дивиденды от иностранных компаний;

- доход от продажи валюты и драгоценных металлов;

- любые доходы, полученные на счет иностранного брокера.

Декларацию можно подать:

- в письменной форме в налоговую по месту жительства;

- в электронном виде в личном кабинете налогоплательщика;

- с помощью программы «Декларация».

Какие документы понадобятся при заполнении 3-НДФЛ:

- паспорт и/или ИНН;

- справка о доходах за пределами Российской Федерации за предыдущий год, также этот документ может называться «Отчет о выплате доходов по ценным бумагам иностранных эмитентов». Одним из подтверждающих документов может выступать форма 1042-S. Один из этих документов запрашивается у брокера, большинство брокерских компаний уже выгрузили его сразу после формирования, его можно найти в приложении в разделе «Отчеты»;

- договор на брокерское обслуживание тем, кто впервые сообщает о доходах за пределами России или поменял брокера.

Как заполнить 3-НДФЛ по иностранным дивидендам

С дивидендов по иностранным акциям налог может удерживаться в пользу двух стран: России и страны регистрации компании. В некоторых случаях налог в России доплачивать не придется, однако в декларации 3-НДФЛ необходимо указать абсолютно все дивиденды, полученные за пределами страны.

Через личный кабинет налогоплательщика

В личном кабинете налогоплательщика выбираем в меню пункт «Заявить доход», далее — «Подать декларацию 3-НДФЛ».

Как в личном кабинете налогоплательщика заполнить 3-НДФЛ по дивидендам от иностранных компаний

(Фото: РБК Инвестиции )

Прежде чем система разрешит перейти к этапу заполнения, может потребоваться создание неквалифицированной электронной подписи — на это уходит от 15 минут до суток, поэтому не следует откладывать заполнение декларации на последний день. Для создания электронной подписи следуйте подсказкам из экранного окна.

Перед заполнением 3-НДФЛ потребуется выпустить или перевыпустить электронную подпись

На вкладке «Данные» по умолчанию выставлены сведения, что декларация подается за предыдущий год, впервые и от налогового резидента. При необходимости поменять данные делаем это в соответствующих полях и нажимаем кнопку «Далее».

С чего начать заполнение декларации 3-НДФЛ по дивидендам от иностранных компаний

(Фото: РБК Инвестиции )

Открываем отчет о выплате доходов по ценным бумагам иностранных эмитентов, чтобы далее заполнять форму.

Пример отчета о выплате доходов по ценным бумагам иностранных эмитентов

На вкладке «Доходы» выбираем подвкладку «За пределами РФ» и нажимаем кнопку «Добавить источник дохода».

Как указать источник дохода за пределами России

(Фото: РБК Инвестиции )

На вкладке появляется «Источник дохода № 1», при нажатии на нее разворачивается форма для заполнения:

наименование — полное юридическое название компании, от которой получены дивиденды;

страна источника выплаты — указываем страну, в которой зарегистрирован эмитент, выбрав из выпадающего списка;

если у бумаги указана страна «Россия», то ее можно не вносить, налог доплачивать не нужно. Действует и обратное правило: если компания окажется российской, но в отчете указано, что ее страна регистрации другая, то ее нужно внести в декларацию и, возможно, придется доплатить налог;

страна зачисления выплаты — указываем ту страну, в которой открыт брокерский счет, согласно подписанному договору на оказание финансовых услуг;

код дохода — 1010 Дивиденды;

предоставить налоговый вычет — выбираем «Не предоставлять вычет», по иностранным акциям вычет не применяется;

сумма налога на прибыль организаций, подлежащая зачету — не заполняем, оставляем строку пустой;

сумма дохода в валюте — вписываем сумму, которая в отчете брокера находится в графе «Сумма до удержания налога»;

сумма дохода в рублях по курсу ЦБ — не заполняем, она будет выставлена автоматически, если ниже поставить галочку в поле «Определить курс автоматически»;

дата получения дохода — вписываем дату, когда вы получили дивиденды, в отчете брокера она указана в графе «Дата выплаты»;

дата уплаты налога — вписываем ту же дату, когда были получены дивиденды. Но если налог не был удержан и равен нулю, то дату не заполняем;

наименование валюты — выбираем из выпадающего списка, в какой валюте был получен доход, в отчете брокера сведения находятся в графе «Валюта»;

курс на дату дохода / курс на дату уплаты налога — ставим галочку «определить курс автоматически»;

сумма налога в иностранном государстве — укажите сумму налога, которую удержали за пределами России при выплате дивидендов (в отчете о доходах за пределами страны эта информация находится в графе «Сумма налога, удержанного агентом»).

Заполнение источника выплаты дохода за пределами РФ в личном кабинете налогоплательщика

Нажимаем кнопку «Добавить источник дохода» и повторяем действия по заполнению столько раз, сколько раз вы получали дивиденды в предыдущем году. Если дивиденды приходили от одной и той же компании несколько раз, то объединять их нельзя, для каждой выплаты нужно заполнять отдельную форму.

С помощью программы «Декларация»

При отсутствии возможности заполнить декларацию 3-НДФЛ на сайте это можно сделать с помощью специальной программы «Декларация». Ее нужно скачать и установить на компьютер.

Как загрузить программу «Декларация»

Задание условий — указать номер инспекции, ОКТМО и поставить галочку в графе «Имеются доходы в иностранной валюте»:

Задание условий в 3-НДФЛ

Сведения о декларанте: заполняем ФИО, ИНН, дату рождения, данные документа, удостоверяющего личность, номер телефона.

Доходы за пределами России — заполняем по тому же алгоритму, который используется при заполнении на сайте.

Заполнение источника выплаты дохода за пределами РФ в программе «Декларация»

Сохранить файл xml из программы и отправить его можно через личный кабинет налогоплательщика. Кнопка для загрузки 3-НДФЛ находится, если пройти по пути «Доходы и вычеты» — «Декларации» — «Заявить доход» — «Подать декларацию 3-НДФЛ» — «Загрузить готовую декларацию».

Как загрузить готовую декларацию

Сумма налога к доплате в бюджет посчитается автоматически, она будет указана на вкладке «Просмотр».

Там же нужно прикрепить подтверждающие документы: справку/отчет/ форму 1042-S, на основании которых вносились данные в декларацию. Тем, кто впервые сообщает о доходах за пределами России или поменял брокерскую компанию, необходимо прикрепить договор на брокерское обслуживание (он может включать в себя пакет из документов — заявление-анкету, регламент и тариф). Эти документы можно запросить у брокера или найти в личном кабинете на сайте либо в приложении брокерской компании.

Завершающим шагом оформления декларации станет введение пароля от электронной цифровой подписи, затем нажмите кнопку «Подтвердить и отправить».

Как заполнить 3-НДФЛ при продаже валюты и драгметаллов

Иностранная валюта и драгоценные металлы — это имущество, по операциям с ними брокер не является налоговым агентом. Соответственно, физическое лицо обязано самостоятельно исчислить и уплатить налог на доход от продажи валюты и драгоценных металлов.

В 2023 году россияне не должны платить НДФЛ при продаже золотых слитков. Такая льгота действовала и в 2022 году. Доход от продажи биржевого золота или любых других драгметаллов налогом облагается.

На вкладке «Доходы» выбираем подвкладку «В пределах РФ» и нажимаем кнопку «Добавить источник дохода».

Как в личном кабинете налогоплательщика заполнить 3-НДФЛ при продаже валюты и драгметаллов

Указать информацию об источнике дохода: наименование, ИНН, КПП и код по ОКТМО. Эти данные указаны на официальных сайтах организаций, через которые вы продавали валюту или драгметаллы. Аналогично нужно выбрать и заполнить данные индивидуального предпринимателя или физического лица, если они купили у вас валюту или драгметаллы.

Как заполнить реквизиты источника дохода при продаже иностранной валюты и драгметаллов

(Фото: РБК Инвестиции )

Рассчитать доход. Если в отчетном периоде налогоплательщик получил доход от продажи валюты, то, прежде чем переходить к следующему шагу в заполнении декларации, следует самостоятельно подсчитать доход. Для этого могут понадобиться чеки о покупке и продаже валюты и драгметаллов из банковских касс, брокерский отчет, если операции проводились на бирже, расписки с физлицами и т. п.

Например, в брокерском отчете нужно выделить все операции покупки и продажи валюты. Для удобства это можно сделать разными цветами. Затем считаем доход в рублях. Из примера ниже берем сделку по продаже $5 тыс., сумма которой составила ₽291 287,5.

Поскольку валюта — это имущество, к ней можно применять имущественные вычеты, согласно ст. 220 Налогового кодекса:

- имущественный вычет в размере ₽250 тыс. в год;

- зачет стоимости покупки имущества для снижения налоговой базы.

Кроме того, к валюте применяется льгота долгосрочного владения — если вы владеете валютой более трех лет, то платить налог не нужно.

Пример брокерского отчета с информацией о сделках с иностранной валютой

(Фото: РБК Инвестиции )

Соответственно, если эти $5 тыс. были приобретены более трех лет назад и этому есть документальное подтверждение, то налог платить не нужно.

Если подтверждающих сведений о долгосрочном владении нет, то инвестор может выбрать, какой налоговый вычет он использует:

- по имущественному вычету из суммы ₽291 287,5 дохода вычитаем ₽250 тыс. Налог нужно будет заплатить с ₽41 287,5. Налог к уплате = (₽291 287,5 — ₽250 000) / 100 × 13 = ₽5367,38;

- с зачетом стоимости покупки из суммы ₽291 287,5 дохода вычитаем сумму, потраченную на приобретение валюты. Из нашего примера это будет сумма покупки $5 тыс. за ₽283 337,5. Налог нужно будет заплатить с ₽7950. Налог к уплате = (₽291 287,5 — ₽283337,5) / 100 × 13 = ₽1033,5.

В Налоговом кодексе нет четко прописанной системы учета валюты. Наиболее распространенным считается метод учета по FIFO, так как в отличие от валюты он прописан в законе для сделок с ценными бумагами. По методу FIFO из суммы дохода вычитается сначала сумма расходов на приобретение иностранной валюты, которую купили раньше всего. И так последовательно закрываем всю сумму дохода.

Например, если бы не было двух встречных сделок по $5 тыс., а покупки прошли бы двумя сделками по $2 тыс. и $3 тыс., то для каждой из них последовательно учитываем сумму расходов в рублях. Допустим, $2 тыс. были приобретены по ₽56,67, то есть за ₽113 340, затем $3 тыс. по ₽57,12, то есть за ₽171 360. Итого расходы на покупку составили ₽113 340 + ₽171 360 = ₽284 700. Налог к уплате = (₽291 287,5 — ₽284 700) / 100 × 13 = ₽856,38.

Заполняем информацию о доходе в декларации.

Пример заполнения информации о доходе для валюты и для драгоценных металлов

(Фото: РБК Инвестиции )

Код дохода — 1520 — доходы от продажи имущества (и для валюты, и для драгоценных металлов одинаковый код).

Сумма дохода — рассчитанная ранее полная сумма дохода. В нашем примере это ₽291 287,5.

Налоговый вычет: «906 — Продажа имущества, находящегося в собственности менее 3 лет (в пределах ₽250 тыс.)» или «903 — В сумме документально подтвержденных расходов». В нашем примере налог будет ниже по последнему вычету.

Сумма вычета (расхода) — если указали вычет «903 — В сумме документально подтвержденных расходов», то пишем сумму расходов. В нашем примере это ₽283 337,5. Если выбрали вычет «906 — Продажа имущества, находящегося в собственности менее 3 лет (в пределах ₽250 тыс.)», то всю сумму дохода, то есть ₽291 287,5 (но так налог будет выше).

Сумма облагаемого дохода рассчитается автоматически.

Сумма налога удержанная — 0, так как никто ранее не удерживал налог при сделках с валютой и драгметаллами.

Нажимаем кнопку «Далее». Аналогично поступаем на следующих шагах «Выбор вычетов» и «Возврат переплаты», так как указанные вычеты не связаны с торговлей иностранной валютой, а переплаты не может быть в силу отсутствия ранее уплаченного налога по этому доходу.

На шаге «Документы» прикрепляем документы, подтверждающие доходы и расходы на покупку иностранной валюты. Опционально, но не обязательно, можно прикрепить файл с собственными расчетами суммы вычета или расхода.

Как прикрепить документы к декларации 3-НДФЛ

(Фото: РБК Инвестиции )

На шаге «Подтверждение» вы увидите рассчитанную к уплате сумму налога, здесь же можно проверить, как она была сформирована, и готовую декларацию. Если все заполнено верно, то вводим электронную цифровую подпись и нажимаем кнопку «Отправить».

Размер налога с иностранных дивидендов

Размер налога будет зависеть от страны эмитента:

- если страна эмитента не входит в список стран, с которыми у России есть соглашение об избежании двойного налогообложения (СОИДН), то в России с дивидендов придется заплатить еще 13% или 15% сверх автоматически удержанного иностранного налога;

- если у России и страны эмитента заключено СОИДН и ставка налога в иностранном государстве равна или выше 13%, то в России платить ничего не придется;

- если у России и страны эмитента заключено СОИДН, но ставка налога в иностранном государстве меньше 13%, то в России придется заплатить разницу. Например, за границей ставка 8%, тогда в России надо доплатить 5% или 7% в зависимости от ставки российского налогообложения. По ряду стран соглашения об избежании двойного налогообложения содержат отдельные указания, какая конкретно сумма налога может пойти в зачет.

У России заключены соглашения об избежании двойного налогообложения с 84 странами, по данным Минфина на январь 2023 года. Они позволяют инвесторам перезачитывать налоги, оплаченные в других странах в полном или частичном объеме.

В середине марта Минфин и МИД России предложили президенту отказаться от налоговых соглашений с недружественными странами. Если эти договоры будут приостановлены, то российские инвесторы будут платить двойной налог с иностранных дивидендов — как за границей, так и в России. Поскольку в 2022 году соглашения еще действовали, то в текущей декларации инвестор может действовать по прежнему алгоритму. Вопросы могут возникнуть только с Латвией, с которой действие СОИДН было приостановлено 26 сентября 2022 года. Запрос «РБК Инвестиций» в Минфин России с вопросом, будут ли разделяться доходы, пришедшие из Латвии, на «полученные до 26 сентября» и «полученные после 26 сентября», остался без ответа.

Для того чтобы налоги были зачтены по дивидендам ценных бумаг, размещенных в США, инвестору следует подписать через брокера справку формы W8-BEN. Она подтверждает, что инвестор не является налоговым резидентом США, и дает ему право платить подоходный налог с дивидендов в размере 13% (10% удерживают в США, еще 3% нужно доплатить в России). В случае если инвестор не подписывал такую справку, то он фактически облагается «штрафной» ставкой в размере 30%.

«Если с дивидендов из США было удержано 30%, то российский налогоплательщик может воспользоваться правом на зачет по ст. 232 НК и правилами Соглашения об избежании двойного налогообложения между Россией и США. Это означает, что гражданин в России лишь отчитывается о такой сумме, но фактически налог не платит, поскольку сумма удержанного налога перекрывает сумму налога к уплате в России. Главное — не забыть подать декларацию», — пояснил «РБК Ивестициям» исполнительный директор «НДФЛка.ру» Дмитрий Костальгин.

Рекомендуем наш аккаунт в сети «ВКонтакте» — оперативный контент об инвестициях, много видео и полезных лайфхаков

Источник: quote.ru

Код вида документа в 3-ндфл

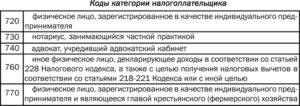

Код категории налогоплательщика в декларации 3-НДФЛ

Код категории налогоплательщика — это цифровое обозначение в декларации 3-НДФЛ определенных категорий плательщиков. В статье приведены цифровые обозначения кодов и иные показатели для налоговой декларации по налогу на доходы физических лиц.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

В налоговом законодательстве установлена обязанность налогоплательщиков физических лиц отчитываться в виде деклараций при наличии для этого оснований.

Это требование одинаково обязательно и для индивидуальных предпринимателей, и для простых граждан.

Плательщики — физические лица, получившие в отчетный период доход и отчитывающиеся о нем, обязаны заполнить декларацию 3-НДФЛ, в которой есть некоторые цифровые обозначения отдельных системных показателей.

Код налогоплательщика физического лица является необходимым реквизитом, но есть и другие, не менее важные.

Обозначение категории налогоплательщика

| Код налогоплательщика | Наименование категории |

| 720 | Физическое лицо, гражданин, обладающий специальным статусом индивидуального предпринимателя |

| 730 | Лица, осуществляющие частную практику, например, частнопрактикующий нотариус |

| 740 | Адвокат, учредивший собственный адвокатский кабинет |

| 750 | Арбитражный управляющий (специальный статус для лиц, занимающихся банкротством юрлиц и ИП) |

| 760 | Лицо, получившее доход и имеющее иной статус, или же гражданин, сдающий декларацию в целях получения вычета |

| 770 | Гражданин, являющийся главой КФХ (крестьянско-фермерского хозяйства) и имеющий статус ИП |

Таким образом, гражданин, не имеющий статуса ИП и продавший квартиру, например, ставит в титульном листе в соответствующей графе значение — 760, а индивидуальный предприниматель — 720.

Какие еще есть цифровые обозначения на титульном листе

На титульном листе надо также указать коды:

- конкретной ИФНС (на образце это — 7725), его можно узнать в ИФНС или на сайте ФНС;

- страны, для России значение составляет 643 (другие кодовые значения нужно смотреть в ОКСМ, или Общероссийском классификаторе стран мира);

- вида документа, удостоверяющего личность налогоплательщика.

Эти значения приведем отдельно. Коды видов документов, удостоверяющих личность налогоплательщика, — это следующие показатели для разных бланков.

| Наименование документа | Значение |

| Паспорт гражданина Российской Федерации | 21 |

| Свидетельство о рождении | 03 |

| Паспорт гражданина иностранного государства | 10 |

| Военный билет | 07 |

| Временный бланк, заменяющий военный билет | 08 |

| Паспорт иностранца | 10 |

| Свидетельство о том, что рассматривается по существу заявление о признании лица беженцем | 11 |

| Вид на жительство | 12 |

| Временное удостоверение личности | 14 |

| Удостоверение о получении статуса беженца | 13 |

| Разрешение на временное проживание | 15 |

| Свидетельство о том, что предоставлено временное убежище | 19 |

| Заграничный паспорт | 22 |

| Свидетельство о рождении, выданное в установленном порядке иностранным государством | 23 |

| Бланк удостоверения личности военного | 24 |

| Военный билет офицера запаса | 27 |

| Иной бланк | 91 |

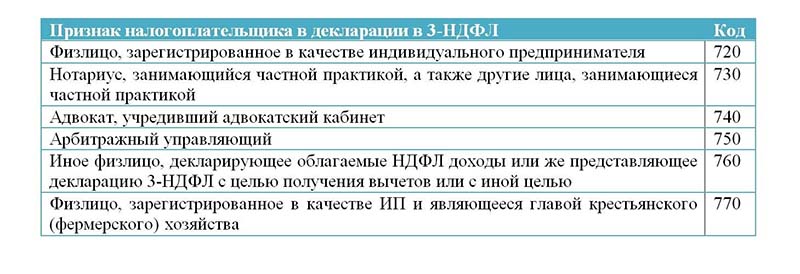

Также есть и такой показатель, как признак налогоплательщика, код можно найти в том же приказе ФНС. Значения он принимает следующие.

| Значение | Наименование категории |

| 01 | Собственник недвижимости, в отношении которой предъявлено заявление о вычете |

| 02 | Супруг собственника |

| 03 | Родители несовершеннолетнего, являющегося собственником |

| 13 | Плательщик, предъявляющий вычет по затратам, связанным с приобретением жилого помещения в общую собственность для себя и своего ребенка (несовершеннолетнего) |

| 23 | Плательщик, предъявляющий вычет по затратам, связанным с приобретением жилого помещения в общую собственность для своего супруга и своего ребенка (несовершеннолетнего) |

То есть владелец квартиры ставит в форме показатель 01.

Таблица дается в сокращении, все цифровые показатели приведены в приказе.

Код категории налогоплательщика в декларации 3-ндфл – Администрация Благодарненского городского округа Ставропольского края

/ Налоги / НДФЛ / Как заполнять коды в декларации 3-НДФЛ 11.01.2019, Сашка Букашка

При заполнении декларации 3-НДФЛ используются кодовые обозначения. В этой справочной статье собраны все необходимые коды, которые могут понадобиться при самостоятельном оформлении налоговой декларации.

В большинстве своем нам редко приходится сталкиваться с заполнением и подачей налоговых деклараций, ведь эта обязанность возложена на работодателя — именно он удерживает подоходный налог с заработных плат сотрудников.

Однако отдельным категориям граждан все же приходится заполнять декларацию 3-НДФЛ и подавать ее в налоговый орган, например — код категории налогоплательщика 760.

Сложности могут возникнуть уже на этапе заполнения титульного листа, где в пустующие формы требуется внести кодировки: код ИФСН, код страны налогоплательщика и код его категории. Со значением последнего мы попробуем разобраться в данной статье.

Что включает в себя бланк 3-НДФЛ?

Российское законодательство предусматривает, что рассчитывать и удерживать налоги с налогоплательщиков обязаны т.н. налоговые агенты, в число которых входят:

- Российские организации и иностранные компании, отдельные подразделения которых функционируют на территории России.

- Физлица, занимающиеся частной практикой. К ним, в соответствии с налоговым законодательством, относят нотариусов и адвокатов.

- Индивидуальные предприниматели.

Код статуса налогоплательщика

Этот код определяет, является ли сдающий декларацию налоговым резидентом РФ или нет.

Гражданин РФ и налоговый резидент РФ – это разные понятия! Иностранный гражданин может получить статус налогового резидента РФ, а гражданин РФ стать налоговым нерезидентом.

Чтобы быть налоговым резидентом, надо находиться на территории России не менее 183 календарных дней в году на дату получения дохода. При этом гражданство не имеет значения:

- для того, кто пересек границу РФ в статусе нерезидента – право быть налоговым резидентом возникает после того, как он проведет на территории РФ 183 дня и более в течение года;

- верно и обратное правило – если гражданин РФ, изначально являющийся налоговым резидентом , находится за пределами РФ более 183 дней в течение года, он становится нерезидентом для целей исчисления и уплаты НДФЛ в России.

Еще важное правило: статус резидента определяют не по истечении календарного года, а на каждую дату получения дохода. В декларации следует указывать тот статус, к которому относится декларируемый доход

В декларации следует указывать тот статус, к которому относится декларируемый доход.

Гражданин РФ был в длительной служебной командировке с 01.07.2018 по 30.09.2019. В РФ приезжал в отпуск с 01.06.2019 по 30.06.2019. 10.11.2019 гражданин продал квартиру в РФ. Допустим, что с проданной квартиры ему надо уплатить налог. Гражданин формирует 3-НДФЛ за 2019 год.

На дату продажи квартиры (10.11.2019) гражданин за год с 10.11.2018 по 09.11.2019 провел 292 дня вне территории РФ (за исключением отпуска, а дни въезда и выезда из России считаются днями в РФ). Значит, на дату получения дохода от продажи квартиры гражданин – налоговый нерезидент. Он обязан исчислить и уплатить налог по не резидентской ставке 30%. И указать в декларации 3-НДФЛ статус «2» (не является налоговым резидентом).

Как указать категорию налогоплательщика в 3-НДФЛ?

Для того, чтобы правильно заполнить декларацию потребуется четко соблюдать установленные законом правила:

- Документ допускается заполнять как на компьютере в электронном виде, так и собственноручно, используя чернила черного или синего цветов.

- Помарки и исправления в бланке не допустимы.

- Для каждого отчетного периода должна использоваться индивидуальная форма бланка.

- Все листы декларации должны быть пронумерованы и подписаны.

- Составлять документ необходимо в 2 экземплярах, один из которых после подачи останется у декларанта.

- Перечень листов, обязательных для заполнения, напрямую зависит от типа декларируемого дохода и типа отчетности.

Для того, чтобы внести код налогоплательщика необходимо использовать соответствующее поле, состоящее из 3 клеток. Сам код требуется вносить в документ аккуратно, тщательно вписывая цифры в предназначенные для этого ячейки.

Какой код указывать?

В нормативно-правовых документах, регулирующих подачу декларации 3 НДФЛ, описаны 6 вариантов комбинаций из трех цифр. Все они начинаются с цифры 7 и заканчиваются нулем, то есть различия сводятся лишь к цифре, стоящей посередине.

Декларант в бланке 3 НДФЛ должен будет проставить один из следующих кодов:

- 720 – в том случае, если плательщик подоходного налога на законных основаниях получает доход, но при этом не зарегистрирован в качестве юридического лица.

- 730 – в том случае, если свои доходы декларирует нотариус.

- 740 – код, применяемый при заполнении де5ларации частными адвокатами.

- 750 – код, который должен будет вписать в декларацию арбитражный управляющий.

- 760 – если декларант не принадлежит ни к одной из перечисленных выше категорий или претендует на получение налогового вычета.

- 770 – этот код вписывают декларацию те ИП, которые ведут свою деятельность в форме крестьянского или фермерского хозяйства.

Где вписывать категорию?

Код налогоплательщика, состоящий из 3 цифр, вписывается в специально отведённое для этого поле на титульном листе бланке документа. Поле находится под строкой, в которой прописывается код корректировки и налоговый период, за который подается декларация.

Что делать при обнаружении ошибок в указанном коде?

В том случае, если при вписании кода налогоплательщиком была допущена ошибка -следует повторно напечатать испорченную страницу и внести верные данные. Внесение исправлений и помарки в декларации недопустимы.

Образец заполнения декларации 3НДФЛ можно скачать здесь.

Код категории налогоплательщика в декларации 3-НДФЛ

Код категории налогоплательщика — это цифровое обозначение в декларации 3-НДФЛ определенных категорий плательщиков. В статье приведены цифровые обозначения кодов и иные показатели для налоговой декларации по налогу на доходы физических лиц.

В налоговом законодательстве установлена обязанность налогоплательщиков физических лиц отчитываться в виде деклараций при наличии для этого оснований.

Это требование одинаково обязательно и для индивидуальных предпринимателей, и для простых граждан.

Плательщики — физические лица, получившие в отчетный период доход и отчитывающиеся о нем, обязаны заполнить декларацию 3-НДФЛ, в которой есть некоторые цифровые обозначения отдельных системных показателей.

Код налогоплательщика физического лица является необходимым реквизитом, но есть и другие, не менее важные.

Обозначение категории налогоплательщика

Физическое лицо, гражданин, обладающий специальным статусом индивидуального предпринимателя

Лица, осуществляющие частную практику, например, частнопрактикующий нотариус

Адвокат, учредивший собственный адвокатский кабинет

Арбитражный управляющий (специальный статус для лиц, занимающихся банкротством юрлиц и ИП)

Лицо, получившее доход и имеющее иной статус, или же гражданин, сдающий декларацию в целях получения вычета

Таким образом, гражданин, не имеющий статуса ИП и продавший квартиру, например, ставит в титульном листе в соответствующей графе значение — 760, а индивидуальный предприниматель — 720.

Какие еще есть цифровые обозначения на титульном листе

На титульном листе надо также указать коды:

- конкретной ИФНС (на образце это — 7725), его можно узнать в ИФНС или на сайте ФНС;

- страны, для России значение составляет 643 (другие кодовые значения нужно смотреть в ОКСМ, или Общероссийском классификаторе стран мира);

- вида документа, удостоверяющего личность налогоплательщика.

Эти значения приведем отдельно. Коды видов документов, удостоверяющих личность налогоплательщика, — это следующие показатели для разных бланков.

Паспорт гражданина Российской Федерации

Свидетельство о рождении

Паспорт гражданина иностранного государства

Временный бланк, заменяющий военный билет

Свидетельство о том, что рассматривается по существу заявление о признании лица беженцем

Вид на жительство

Временное удостоверение личности

Удостоверение о получении статуса беженца

Разрешение на временное проживание

Свидетельство о том, что предоставлено временное убежище

Свидетельство о рождении, выданное в установленном порядке иностранным государством

Бланк удостоверения личности военного

Также есть и такой показатель, как признак налогоплательщика, код можно найти в том же приказе ФНС. Значения он принимает следующие.

Собственник недвижимости, в отношении которой предъявлено заявление о вычете

Родители несовершеннолетнего, являющегося собственником

Плательщик, предъявляющий вычет по затратам, связанным с приобретением жилого помещения в общую собственность для себя и своего ребенка (несовершеннолетнего)

Плательщик, предъявляющий вычет по затратам, связанным с приобретением жилого помещения в общую собственность для своего супруга и своего ребенка (несовершеннолетнего)

То есть владелец квартиры ставит в форме показатель 01.

Таблица дается в сокращении, все цифровые показатели приведены в приказе.

Какой код указывать при общей совместной собственности

Собственность на жилье может быть различной

При заполнении 3-НДФЛ этот фактор также важно учитывать. Поэтому и необходимо указывать признак налогоплательщика

Сложность для новичков заключается в том, что вид собственности нельзя написать просто словами, нужно вписать определенный код. Такой формат заполнения удобен для тех, кто будет проверять декларацию.

В тех случаях, когда только вы являетесь собственником, в соответствующем поле нужно будет писать код «1». Если вы владеете только долей от недвижимости и у вас есть долевой договор, где указана именно ваша часть собственности, тогда следует ставить «2». А вот когда недвижимость является совместной и при этом нет разделения на доли, то есть нет никакого договора, то должен быть вписан шифр «3».

Если у вас есть какие-либо затруднения с заполнением этого раздела, можете лично обратиться к специалистам налоговой службы. В данном случае будет лучше, если вы отправите декларацию не по почте или через интернет, а лично. При этом у вас будет возможность сразу узнать, правильно ли вы сделали 3-НДФЛ и в случае необходимости можно будет сразу исправить ошибку. Это более приемлемый вариант, чем получить отказ в приеме документов и заново делать всю декларацию.

Другие виды собственности

Совместная собственность может быть не только у супругов, как многие привыкли считать. Есть еще несколько категорий, каждая из которых имеет соответствующий код:

- Код «01» является указанием того, что заявителем выступает собственник, который претендует на получение имущественного вычета по приобретенному объекту недвижимости.

- Шифр «02» выставляется в случае, если заполнение налоговой декларации производит физическое лицо, являющееся законным супругом того, кто выступает собственником недвижимости.

- Код «03» должен указываться в случае, если заявитель является родителем или опекуном несовершеннолетнего физического лица, указанного как собственник жилплощади.

- Шифр «13» говорит том, что декларацию оформляет заявитель. В этом случае он хочет получить налоговый возврат по затратам, обусловленным покупкой доли в собственности, которая может быть оформлена на него лично и на его детей, не достигших совершеннолетия.

Какие еще есть цифровые обозначения на титульном листе

На титульном листе надо также указать коды:

Эти значения приведем отдельно. Коды видов документов, удостоверяющих личность налогоплательщика, — это следующие показатели для разных бланков.

Паспорт гражданина Российской Федерации

Свидетельство о рождении

Паспорт гражданина иностранного государства

Временный бланк, заменяющий военный билет

Паспорт иностранца

10

Свидетельство о том, что рассматривается по существу заявление о признании лица беженцем

Вид на жительство

Временное удостоверение личности

Удостоверение о получении статуса беженца

Разрешение на временное проживание

Свидетельство о том, что предоставлено временное убежище

Заграничный паспорт

22

Свидетельство о рождении, выданное в установленном порядке иностранным государством

Бланк удостоверения личности военного

Военный билет офицера запаса

27

Также есть и такой показатель, как признак налогоплательщика, код можно найти в том же приказе ФНС. Значения он принимает следующие.

Собственник недвижимости, в отношении которой предъявлено заявление о вычете

Родители несовершеннолетнего, являющегося собственником

Плательщик, предъявляющий вычет по затратам, связанным с приобретением жилого помещения в общую собственность для себя и своего ребенка (несовершеннолетнего)

Плательщик, предъявляющий вычет по затратам, связанным с приобретением жилого помещения в общую собственность для своего супруга и своего ребенка (несовершеннолетнего)

То есть владелец квартиры ставит в форме показатель 01.

Таблица дается в сокращении, все цифровые показатели приведены в приказе.

Прочие коды титульного листа декларации 3-НДФЛ

Не только сведения о принадлежности гражданина к определенной категории налогоплательщиков указываются в бланке с помощью шифра. Расшифровки требуют и другие пункты, вносимые в лист. К ним относятся:

- виды документов, подтверждающие личность гражданина. Например, Загранпаспорту соответствует код 22, а Свидетельству о рождении — 03;

- значения, предназначенные для определения ИФНС по месту сдачи отчетности либо по месту проживания. Код 7700 предназначен для УФНС столицы, а Инспекция № 1 по Москве обозначается кодом 7701;

- код страны, гражданином которой является физ.лицо или юр.лицо, подающее декларацию. Для России предназначен код 643.

Отметим, что если плательщик прописывает ошибочное значение, то исправления в бланке не допускаются. В данной ситуации необходимо еще раз распечатать страницу и вписать верные цифры.

Код 01 или 02?

Некоторые значения кодов, казалось бы, схожи друг с другом. Но это не так. Например, код 01 и 02. Чтобы понять разницу, в данном случае необходимо руководствовать положениями гражданского законодательства. Так, код 01 включает только недвижимые вещи, а код 02 – остальное имущество, которое закон не относит к недвижимому.

Этот вопрос регулирует статья 130 Гражданского кодекса РФ и другие его нормы.

Широкова в 2017 году продала свою машину в результате чего возник облагаемый налогом доход. При заполнении в 2018 году декларации 3-НДФЛ на Листе А в строке 020 она укажет код вида дохода «02», поскольку транспортные средства закон не относит к недвижимому имуществу.

Код категории налогоплательщика 760

Еще одним кодом для заполнения в справке фиксируется категория физического лица, уплачивающего налог. Всего таких категорий насчитывается шесть, и каждый налогоплательщик, заполняющий 3-НДФЛ, может себя к ним отнести.

Похожие термины

- Как заполнить декларацию 3-НДФЛ — инструкция, образец заполнения

- 3 НДФЛ в 2020 году — образец заполнения декларации

- Как подать декларацию 3 НДФЛ через Госуслуги

- Справка 2-НДФЛ — что это такое и для чего она нужна

- Коды доходов в справке 2 НДФЛ в 2020 году

- Как заполнить справку 2-НДФЛ — образец и порядок

Кредитная картаСправкиРассрочкаВкладыКредитыРасчетный счетМикрозаймыБанкиПособияЗарплатыИпотека

Что такое признак налогоплательщика в 3-НДФЛ

Налоговая декларация является относительно несложным отчетом. Однако, люди, которые сталкиваются с этим впервые, часто допускают ошибки.

Работа с 3-НДФЛ требует некоторых знаний по налогообложению. Именно поэтому те резиденты, которым декларация понадобилась разово, предпочитают воспользоваться услугами специалистов и заплатить за то, чтобы всю документацию оформили за них. Если же вы решили делать декларацию самостоятельно, то вам нужно будет для начала ознакомиться с используемой терминологией и кодировкой. Многие обозначения делаются при помощи специальных шифров.

В целом, именно с этим пунктом разобраться не так и сложно. Можно обратиться к кодировщику и прочитать, какому коду соответствует информация и выбрать то, что подходит именно в вашей ситуации. Вся эта информация есть в свободном доступе. Однако для того, чтобы быть уверенными в достоверности источника, лучше всего использовать официальные сайты налоговой службы. Там размещены файлы со всеми необходимыми приложениями и таблицами.

Доходы, полученные от иностранных источников

Отельный список кодов доходов утвержден для тех из них, которые получены от зарубежных источников. Все они приведены в перечне приложения № 4 к Порядку заполнения. Перечень включает коды с «21» по «32». Их нужно применять при заполнении Приложения 2 декларации 3-НДФЛ.

Заполняя декларацию 3-НДФЛ в 2019, код вида дохода налогоплательщик определяет самостоятельно, с учетом информации, имеющейся в документах, на основе которых вносятся данные в отчетность. Если какие-нибудь виды будут определены неверно, скорее всего, налоговики запросят пояснения.

видов доходов, полученных от источников В РФ

Доход от продажи недвижимого имущества и долей в нем, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества

Доход от продажи недвижимого имущества и долей в нем, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7

Доход от продажи иного имущества

Доход от операций с ценными бумагами

Доход от сдачи имущества в аренду (наем)

Доходы в денежной и натуральной формах, полученные в порядке дарения

Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого удержан налоговым агентом

Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого не удержан налоговым агентом, в том числе, частично

Доход от долевого участия в деятельности организаций в виде дивидендов

видов доходов, полученных от источников за пределами РФ

Источник: znatokprava.ru

ФНС разъясняет порядок заполнения новой формы 3-НДФЛ

В 3-НДФЛ налоговый период (код) – это промежуток времени, за который вы отчитываетесь. Каждый временной отрезок обозначается цифровым значением, в зависимости от того, за какой срок подается декларация и указывается на титульной странице.

| 21 | Первый квартал |

| 31 | Полугодие |

| 33 | Девять месяцев |

| 34 | Год |

Код категории налогоплательщика в декларации 3-НДФЛ

На титульном листе бланка встретится также код категории плательщика для 3-НДФЛ. Категории перечислены в приложении №1 к порядку заполнения отчетности. Для обычных граждан подходящий код категории налогоплательщика 3-НДФЛ – «760», а код категории налогоплательщика «720» 3-НДФЛ выделен для индивидуальных предпринимателей.

| 720 | Физическое лицо, зарегистрированное в качестве индивидуального предпринимателя |

| 730 | Нотариус, занимающийся частной практикой, и другие лица, занимающиеся частной практикой |

| 740 | Адвокат, учредивший адвокатский кабинет |

| 750 | Арбитражный управляющий |

| 760 | Иное физлицо, декларирующее доходы в соответствии со статьями 227.1 и 228 Налогового кодекса, а также с целью получения налоговых вычетов в соответствии со статьями 218-221 или с другой целью |

| 770 | Индивидуальный предприниматель – глава крестьянского (фермерского) хозяйства |

Код страны Россия для налоговой декларации

→ → Актуально на: 16 мая 2021 г.

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

При подготовке отдельных налоговых деклараций может потребоваться заполнение строки «Код страны». Поговорим о том, где взять этот показатель и какой код страны нужно указывать для России. Показатель «Код страны» («Код страны гражданства» и др.) приводится в некоторых налоговых декларациях, в которых заполняются сведения в отношении налогоплательщика-физического лица.

К таким декларациям относятся, в частности:

- Налоговая декларация по налогу на прибыль (). Реквизит «Гражданство (код страны)» Приложения № 2 к налоговой декларации;

- Налоговая декларация по водному налогу (). Реквизит «Код страны гражданства» Сведений о физическом лице, не являющемся индивидуальным предпринимателем;

- Налоговая декларация по налогу на доходы физических лиц (форма № 3-НДФЛ) (). Реквизит «Код страны» титульного листа налоговой декларации;

Наряду с налоговыми декларациями сведения о коде страны указываются, например, в справке о доходах физического лица (). По строке «Код страны» или строке с другим аналогичным названием указывается трехзначный код страны, гражданином которой является физическое лицо-налогоплательщик, по которому заполняются сведения налоговой отчетности. Для заполнения этой строки используется Общероссийский классификатор стран мира (ОКСМ) ().

При отсутствии у физического лица гражданства указывают код страны, выдавшей документ, удостоверяющий личность. Код по Классификатору для России – 643. Приведем коды по ОКСМ по некоторым другим странам: Наименование страны Цифровой код Беларусь 112 Китай 156 Германия 276 Израиль 376 Казахстан 398 Киргизия 417 Латвия 428 Таджикистан 762 Украина 804 США 840 Узбекистан 860 Также читайте:

Форум для бухгалтера: Поделиться:

Подписывайтесь на наш канал в

Код вида документа в декларации 3-НДФЛ

На титульном листе декларации в разделе о документе, удостоверяющем личность, укажите его кодовое значение. Полный список содержится в приложении №2 к порядку заполнения 3-НДФЛ и в следующей таблице.

| 21 | Паспорт гражданина России |

| 03 | Свидетельство о рождении |

| 07 | Военный билет |

| 08 | Временное удостоверение, выданное взамен военного билета |

| 10 | Паспорт иностранного гражданина |

| 11 | Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории России по существу |

| 12 | Вид на жительство в Российской Федерации |

| 13 | Удостоверение беженца |

| 14 | Временное удостоверение личности российского гражданина |

| 15 | Разрешение на временное проживание в РФ |

| 18 | Свидетельство о предоставлении временного убежища на территории Российской Федерации |

| 23 | Свидетельство о рождении, выданное в другом государстве |

| 24 | Удостоверение личности военнослужащего РФ, военный билет офицера запаса |

| 91 | Другие документы |

Кодирование информации в 6-НДФЛ

Эксперты КонсультантПлюс в своем обзоре подробно рассказали об основных изменениях отчета 6-НДФЛ с 2021 года. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

- суммовые показатели — в рублях (или в рублях и копейках);

- календарная информация — в формате ЧЧ.ММ.ГГГГ.

В 6-НДФЛ все закодированные данные располагаются на первом листе — они представляют в сжатом виде (посредством преобразования информации в цифры) сведения об отчитывающемся коммерсанте. Например:

- ИНН — в этом шифре заложен определенный объем информации о налоговом агенте (в какой налоговой инспекции он зарегистрирован, ее месторасположение и др.);

- КПП — менее информативный код, раскрывающий в своих 9 цифрах код инспекции, в которой фирма состоит на учете, и причину ее постановки на налоговый учет;

- КППР — код периода представления расчета 6-НДФЛ (о нем детальнее расскажем в следующих разделах);

- КНО — код налогового органа, состоящий из 4 цифр: в первых двух зашифрован код субъекта РФ по Конституции, а последующие 2 цифры уточняют принадлежность к определенной инспекции (межрегиональной, межрайонной и др.);

- КМН — код инспекции по месту нахождения коммерсанта;

- иные коды (ОКТМО, код способа представления отчета).

Какие коды проставлять в поле «по месту нахождения (учета)», разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Применение кодировки в 6-НДФЛ позволяет:

- добиться единой формы представления информации с целью облегчения ее обработки с помощью компьютерных средств;

- сократить количество листов расчета — закодированные данные занимают меньше места на станице и др.

Код региона Российской Федерации

В разделе «Адрес и телефон» на титульном листе нужно указать кодовое обозначение российского региона. Регион (код) для 3-НДФЛ найдите в приложении №3 к порядку заполнения, либо в следующей таблице:

| 01 | Республика Адыгея |

| 02 | Республика Башкортостан |

| 03 | Республика Бурятия |

| 04 | Республика Алтай |

| 05 | Республика Дагестан |

| 06 | Республика Ингушетия |

| 07 | Кабардино-Балкарская Республика |

| 08 | Республика Калмыкия |

| 09 | Карачаево-Черкесская Республика |

| 10 | Республика Карелия |

| 11 | Республика Коми |

| 12 | Республика Марий Эл |

| 13 | Республика Мордовия |

| 14 | Республика Саха (Якутия) |

| 15 | Республика Северная Осетия — Алания |

| 16 | Республика Татарстан (Татарстан) |

| 17 | Республика Тыва |

| 18 | Удмуртская Республика |

| 19 | Республика Хакасия |

| 20 | Чеченская Республика |

| 21 | Чувашская Республика — Чувашия |

| 22 | Алтайский край |

| 23 | Краснодарский край |

| 24 | Красноярский край |

| 25 | Приморский край |

| 26 | Ставропольский край |

| 27 | Хабаровский край |

| 28 | Амурская область |

| 29 | Архангельская область |

| 30 | Астраханская область |

| 31 | Белгородская область |

| 32 | Брянская область |

| 33 | Владимирская область |

| 34 | Волгоградская область |

| 35 | Вологодская область |

| 36 | Воронежская область |

| 37 | Ивановская область |

| 38 | Иркутская область |

| 39 | Калининградская область |

| 40 | Калужская область |

| 41 | Камчатский край |

| 42 | Кемеровская область |

| 43 | Кировская область |

| 44 | Костромская область |

| 45 | Курганская область |

| 46 | Курская область |

| 47 | Ленинградская область |

| 48 | Липецкая область |

| 49 | Магаданская область |

| 50 | Московская область |

| 51 | Мурманская область |

| 52 | Нижегородская область |

| 53 | Новгородская область |

| 54 | Новосибирская область |

| 55 | Омская область |

| 56 | Оренбургская область |

| 57 | Орловская область |

| 58 | Пензенская область |

| 59 | Пермский край |

| 60 | Псковская область |

| 61 | Ростовская область |

| 62 | Рязанская область |

| 63 | Самарская область |

| 64 | Саратовская область |

| 65 | Сахалинская область |

| 66 | Свердловская область |

| 67 | Смоленская область |

| 68 | Тамбовская область |

| 69 | Тверская область |

| 70 | Томская область |

| 71 | Тульская область |

| 72 | Тюменская область |

| 73 | Ульяновская область |

| 74 | Челябинская область |

| 75 | Забайкальский край |

| 76 | Ярославская область |

| 77 | Москва |

| 78 | Санкт-Петербург |

| 79 | Еврейская автономная область |

| 83 | Ненецкий автономный округ |

| 86 | Ханты-Мансийский автономный округ — Югра |

| 87 | Чукотский автономный округ |

| 89 | Ямало-Ненецкий автономный округ |

| 91 | Республика Крым |

| 92 | Севастополь |

| 99 | Другие территории, включая город и космодром Байконур |

Код вида дохода в 3-НДФЛ

Код вида дохода (020) в декларации 3-НДФЛ заполняется на Листе А «Доходы от источников в РФ». Список обозначений приводится в приложении №4 к порядку оформления декларации.

Например, при продаже авто код дохода в 3-НДФЛ – «02». Для остальных случаев ознакомьтесь с таблицей:

| 01 | Доход от продажи недвижимого имущества и долей в нем, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества |

| 02 | Доход от продажи иного имущества (в том числе автомобиля) |

| 03 | Доход от операций с ценными бумагами |

| 04 | Доход от сдачи квартира (другого имущества) в аренду (наем) |

| 05 | Денежные и натуральные доходы, полученные в порядке дарения |

| 06 | Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого удержан налоговым агентом |

| 07 | Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого не удержан налоговым агентом (даже частично) |

| 08 | Доход от долевого участия в деятельности организаций в виде дивидендов |

| 09 | Доход от продажи недвижимости и долей в имуществе, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7 |

| 10 | Другие доходы |

Код статуса налогоплательщика

Этот код определяет, является ли сдающий декларацию налоговым резидентом РФ или нет.

Гражданин РФ и налоговый резидент РФ – это разные понятия! Иностранный гражданин может получить статус налогового резидента РФ, а гражданин РФ стать налоговым нерезидентом.

Чтобы быть налоговым резидентом, надо находиться на территории России не менее 183 календарных дней в году на дату получения дохода. При этом гражданство не имеет значения:

- для того, кто пересек границу РФ в статусе нерезидента – право быть налоговым резидентом возникает после того, как он проведет на территории РФ 183 дня и более в течение года;

- верно и обратное правило – если гражданин РФ, изначально являющийся налоговым резидентом , находится за пределами РФ более 183 дней в течение года, он становится нерезидентом для целей исчисления и уплаты НДФЛ в России.

Еще важное правило: статус резидента определяют не по истечении календарного года, а на каждую дату получения дохода.

В декларации следует указывать тот статус, к которому относится декларируемый доход.

ПРИМЕР

Гражданин РФ был в длительной служебной командировке с 01.07.2018 по 30.09.2019. В РФ приезжал в отпуск с 01.06.2019 по 30.06.2019. 10.11.2019 гражданин продал квартиру в РФ. Допустим, что с проданной квартиры ему надо уплатить налог. Гражданин формирует 3-НДФЛ за 2021 год.

На дату продажи квартиры (10.11.2019) гражданин за год с 10.11.2018 по 09.11.2019 провел 292 дня вне территории РФ (за исключением отпуска, а дни въезда и выезда из России считаются днями в РФ). Значит, на дату получения дохода от продажи квартиры гражданин – налоговый нерезидент. Он обязан исчислить и уплатить налог по не резидентской ставке 30%. И указать в декларации 3-НДФЛ статус «2» (не является налоговым резидентом).

Код наименования объекта в 3-НДФЛ

Код наименования объекта (010) в 3-НДФЛ заполняется в Листе Д1 «Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества». Укажите числовое обозначение приобретенной недвижимости.

| 1 | Жилой дом |

| 2 | Квартира |

| 3 | Комната |

| 4 | Доля в жилом доме, квартире, комнате, на земельном участке |

| 5 | Земельный участок под индивидуальное жилищное строительство |

| 6 | Земельный участок с приобретенным жилым домом |

| 7 | Жилой дом с земельным участком |

Признак налогоплательщика в 3-НДФЛ

В Листе Д1 необходимо также выбрать признак налогоплательщика (030).

| 01 | Собственник объекта жилья, в отношении которого заявляется имущественный вычет по НДФЛ |

| 02 | Супруг собственника объекта |

| 03 | Родитель несовершеннолетнего ребенка – собственника объекта |

| 13 | Плательщик, заявляющий имущественный вычет по расходам, связанным с приобретением жилья в общую долевую собственность себя и своего несовершеннолетнего ребенка (детей) |

| 23 | Плательщик, заявляющий имущественный вычет по НДФЛ по расходам, связанным с приобретением жилья в общую долевую собственность супруга и своего несовершеннолетнего ребенка (детей) |

Код бюджетной классификации 3-НДФЛ

В поле «020» Раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета» отметьте код бюджетной классификации (КБК) налоговых доходов, который используется для группирования статей государственного бюджета. Подходящий в вашем случае КБК узнайте на сайте Федеральной налоговой службы.

Кроме того, можно воспользоваться сервисом, который поможет определить не только КБК, но и номера вашей инспекции Федеральной налоговой службы и Общероссийского классификатора территорий муниципальных образований (ОКТМО).

Титульный лист 3-НДФЛ: код страны, налогового периода и другое

Таким образом, для Российской Федерации введена числовая комбинация – 643.Чтобы узнать код любой другой страны, необходимо просто воспользоваться общероссийским классификатором. Например, Австрийской Республике присвоен код 040, Греции – 300, Израилю — 376, Колумбии — 170, Корейской Народно-Демократической Республике – 156.Учитывая вышеизложенную информацию, налогоплательщику, оформляющему первый лист 3-НДФЛ, который является гражданином Российской Федерации, в поле, подписанном как код страны, нужно поставить цифровую комбинацию 643.На титульном листе отведено сразу два поля, требующих указания налогового периода, за который физическое лицо претендует на начисление вычета.

Первое поле состоит из двух ячеек, в которые нужно вписать код периода, а второе – из четырех, предназначенных для внесения года, дающего право налогоплательщику на возмещение НДФЛ.Федеральная налоговая служба 26 ноября 2014 года ввела в действие приказ под номером ММВ-7-3/600, в котором прописаны все существующие коды налоговых периодов. Предлагаем рассмотреть основные из них, которые чаще всего указываются в налоговых декларациях:

- 35-45 – шифр 35 прописывается в тех ситуациях, когда физическое лицо желает возместить налог за период, равный одному месяцу, 36 — двум месяцам, 37 – трем, и так далее до числа 45, предназначенного для налогового периода длительностью одиннадцать месяцев;

- 34 – данный код предназначен для претендентов на вычет, предоставляющих в бланке 3-НДФЛ информацию о своих доходах за отрезок времени, равный одному году;

- 50 – этот код необходим для обозначения последнего налогового периода в случае прекращения деятельности предприятия.

Жирным шрифтом на титульной странице налоговой декларации написано такое словосочетание, как сведения о документе, удостоверяющем личность. И первое, что требуется указать в данной графе, – это код документа.Поскольку действующим налоговым законодательством предусмотрено одновременно несколько видов деловых бумаг, с помощью

Образец 3-НДФЛ(13%) при стандартных налоговых вычетах

Нужно заполнить только Титул, Р.1, Р.2, Лист А, Лист Е1.

Новая форма с 2021 года (утверждена в октябре 2021 года).

. Исправьте данные в форме на свои с учётом поправок (смотрите первое предложение).

Пошаговая инструкция: ШАГ 1 Заполняем Лист Титул (Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)).

Здесь всё просто: указываем номер корректировки (при первой подаче ставим цифру «0», при подаче после коррекции — «1», после второй коррекции — «2» и т.д.) Указываем налоговый период (код) — если декларация подается за год, то указываем цифру 34. Налоговый период — год, за который подаётся декларация.

Код страны — 643 (Российская Федерация). Указываем свои данные. Код вида документа — 21 (паспорт).

Образец заполнения декларации 3-НДФЛ Титул. ШАГ 2 Заполняем Р1 (Раздел 1.

Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета). Образец заполнения декларации 3-НДФЛ Р.1 КБК 1821 0100 110. Налог на доходы физических лиц с доходов, облагаемых по налоговой ставке, установленной пунктом 1 статьи 224 Налогового кодекса Российской Федерации, за исключением доходов, полученных физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, частных нотариусов и других лиц, занимающихся частной практикой КБК для уплаты ЕНВД (единый налог на вмененный доход) 18 210 502 010 021 000 000единый налог на вмененный доход за 2015, 2021 годы 18 210 502 010 022 100 000пени за 2021 год 18 210 502 010 022 000 000пени за 2021 год 18 210 502 010 023 000 000штрафы за 2015, 2021 годы КБК для уплаты УСН (упрощенная система налогообложения) 18 210 501 011 011 000 000налог с объекта обложения – доходы (6%) за 2015, 2021 годы 18 210 501 011 012 100 000пени — налог с объекта обложения доходы (6%) за 2021 год 18 210 501 011 012 000 000пени — налог с объекта обложения доходы (6%) за 2021 год 18 210 501 011 013 000 000штраф — налог с объекта обложения доходы (6%) за 2015, 2021 годы 18 210 501 021 011 000 000налог с объекта

Код ОКТМО – что это в 3-НДФЛ?

С помощью ОКТМО в декларации обозначается код муниципального образования по месту жительства (или учета) человека (или ИП). Физлицам может понадобиться ОКТМО компании, от которой получен доход, в Листе А 3-НДФЛ. Узнайте номер в налоговой инспекции, либо на сайте ФНС.

Если ОКТМО содержит менее 11 знаков, то в оставшихся пустых клетках не забудьте поставить прочерки. Подробнее о правилах заполнения налоговой декларации читайте в статье «Как заполнить 3-НДФЛ».

Об авторе статьи

Лидия Иванова Я главный редактор сайта Сашки Букашки. Опыт работы с правовой информацией — более 15 лет.

Код налогового органа в декларации

Декларацию 3-НДФЛ представляют в ИФНС по месту жительства. Четырехзначный код инспекции можно:

- Уточнить на сайте ФНС, найдя свою инспекцию по адресу места жительства.

- Спросить в самой инспекции.

- Определить самостоятельно, зная, что:

- первые две цифры – код региона;

- вторые две цифры – номер самой инспекции.

ПРИМЕР

Если живете в Москве и ваше место жительства относится к ИФНС № 16 по г. Москве, то код ИФНС в декларации 3-НДФЛ будет 7716.

По этому коду специалисты в вашей ИФНС сразу определят, что декларация предназначена именно им.

Источник: xn—-8sbaa0aybkqcjljp6sd.xn--p1ai