Заполнение справки 2-НДФЛ производится бухгалтерскими отделами компаний, являющихся работодателями. Государство присвоило им особый статус налоговых агентов. Он подразумевает возложение на искомые компании особенных обязанностей, связанных с перечислением налоговых отчислений в бюджет страны, а также предоставлением в Федеральную налоговую службу соответствующей отчетности, коей и является справка 2-НДФЛ и другие заполняемые в бухгалтерском отделе организации-работодателя формы. В этой статье мы расскажем, для чего нужны коды вычета 501 и 503 в справке 2-НДФЛ?

Для удобства оформления документа и дальнейшего осуществления его проверки, Федеральная налоговая служба разработала специализированные последовательности цифр – коды, с помощью которых заполняются пустующие графы бумаги. Эти числовые комбинации избавляют от необходимости в полном размере описывать поступившие доходы, отчисленные налоги и предоставленные вычеты, так как теперь достаточно посмотреть на код и открыть специализированный классификатор, чтобы знать его значение.

Как вернуть 13% НДФЛ за лечение | Подоходный налог | Справка об оплате медицинских услуг

Коды вычета 501 и 503 в справке 2-НДФЛ

Что такое НДФЛ

Чтобы понять, для чего используется справка 2-НДФЛ, надо в первую очередь разобраться со значением искомой аббревиатуры, идущей в ее названии после цифры 2.

Что представляет собой рассматриваемая справка

Итак, НДФЛ – это налоговый сбор, снимающийся с доходов, поступающих к физическим лицам. Перечень этих доходов определен законодательно. Не все деньги, которые может получить гражданин, облагаются этим налогом. Например, подаренные близким родственником средства не подлежат частичному отчислению в государственную казну.

Чаще всего средства по налогу на доходы физического лица государство ожидает получить от граждан, когда они:

- получают оплату труда по месту трудоустройства;

- получают премиальное вознаграждение от начальства;

- принимают предоставление материальной помощи;

- продают квартиру, дом или иное жилье, а может, лишь долю в нем;

- сдают собственную жилую площадь в аренду;

- реализуют машину и иное принадлежащее им имущество;

- получают гонорары за изданное ими литературное произведение;

- во многих других ситуациях.

Этот сбор по-другому называют подоходным налогом. Ставки по нему фиксированы. Всего их две. Одна актуальная для так называемых налоговых резидентов Российской Федерации, другая – для нерезидентов.

Обладание названным статусом подразумевает пребывание на территории России в течение определенного срока – не менее 183 дней в году. Если гражданин находился в пределах российских границ хотя бы на день меньше, статус резидента ему не присваивается.

Кто является налоговым резидентом Российской Федерации? В этом поможет разобраться наша статья. В ней рассмотрим, от чего зависит налоговый статус, документы для подтверждения, а также нормативную базу для резидентов и нерезидентов.

При этом, в зависимости от количества дней «на счету» каждого гражданина, будет меняться и налоговая ставка. Так, резиденты получают возможность переводить в казну средства по стандартному для страны тарифу: они отдают только 13% от полученных денежных средств. Названная величина считается, впрочем, и является довольно приемлемой. Нерезиденты же вынуждены делиться с государством огромной частью собственного дохода – целыми 30%!

Чтобы было понятнее, приведем вам пример. Представьте, что два друга, Иван Петров и Демид Сидоров в одно и то же время решили продать жилье. Иван Петров находится на территории России в год не менее 250 дней, остальное время он ездит в командировки или отпуск со своей семьей. Демид же Сидоров находится в пределах границ родины не более 175 дней в году.

Когда настало время продавать квартиру, Иван Петров выставил ее по цене в 2 миллиона российских рублей, и после реализации уплатил в государственную казну 260 тысяч налога (2 000 000*13% = 260 000). Демид Сидоров продал квартиру за ту же цену, однако, вместо 260 тысяч ему пришлось отдать в государственную казну целых 600 тысяч, то есть почти в два с половиной раза больше.

Продажа квартиры и машины в жизни простых обывателей случается нечасто. Как с данных сделок рассчитать и выплачивать налоги, расскажем в наших статьях: «Налог при продаже автомобиля» и «Налог с продажи квартиры«.

Как-правило, больше всего подоходного налога в собственной жизни россияне перечисляют именно с заработной платы, которую получают по месту трудоустройства. Ее выдают каждый месяц в определенном размере. В день выдачи заработной платы с нее отчисляют конкретную часть (как правило, 13%) и переводят в государственную казну от лица налогоплательщика, с которого деньги были исчислены.

Занимается этой процедурой налоговый агент. Им, как мы уже выяснили, является организация работодатель. Помимо перевода заработной платы, отчисления налога, компания также предоставляет по решению налоговой службы гражданам так называемые вычеты.

Налоговый вычет – это некоторая сумма денежных средств, на которые возможно уменьшить облагаемую сбором в пользу казны денежную базу. Иными словами, расчет налога всегда ведется с некоторой величины. Средства, отчисляемые с заработной платы, рассчитываются исходя из ее исходного размера.

Так, если работнику обещают выплатить оклад в 20 тысяч рублей, подразумевается получение на 2 тысячи 600 рублей меньше, то есть всего 17 тысяч 400 рублей. Не полученная разница и есть та часть, которая полагается государству. Уменьшить ее величину можно за счет уменьшения самой заработной платы, однако, не посредством понижения работника в должности или применения к нему каких-либо санкций.

Произвести процедуру возможно с использованием налогового вычета. Он предоставляется гражданам вследствие возникновения в их жизни соответствующих ситуаций. Чаще всего через работодателя предоставляются вычеты:

На сумму предоставляемых вычетов возможно уменьшить ежемесячное отчисление налога на доходы физического лица в пользу государственного бюджета, берущееся непосредственно из заработной платы сотрудника. Это уменьшение будет производится до тех пор, пока все полагающиеся средства не будут в полной величине предоставлены сотруднику.

Для чего используется справка 2-НДФЛ

Как уже говорилось выше, предоставление справки 2-НДФЛ производится налоговым агентом. Ранее в статье мы описывали, какие манипуляции производит организация-работодатель:

- выдает доход налогоплательщику;

- производит исчисление и отправку налога в бюджет;

- предоставляет вычеты.

Для чего организации заполняют справки 2-НДФЛ

Для отображения всех искомых операций и передачи по ним отчета используют установленную государством форму обсуждаемой справки.

Последнее обновление самого бланка производилось правительством в декабре 2015 года. Именно тогда вступило в силу использование нового образца искомого документа.

Помимо предоставления отчетности в Федеральную налоговую службу, справка 2-НДФЛ может понадобиться сотрудникам организации для собственных нужд. Чтобы ее получить, они должны составить заявление на имя руководителя организации-работодателя.

Предоставление документа на проверку налоговым агентом производится, если:

- он выплатил работающим у него лицам средства, которые подлежат частичному удержанию в пользу государственного бюджета, посредством исчисления налога на доходы физического лица;

- он выплатил сотрудникам средства, однако не имел возможности произвести удержание подоходного налога.

Во втором случае компания-работодатель имеет обязательство, не позднее 60 дней с окончания текущего периода налогообложения оповестить сотрудников Федеральной налоговой службы об отсутствии искомой возможности и по окончанию года представить на проверку данные в заполненной справке 2-НДФЛ.

Когда сотрудник приходит в бухгалтерский отдел и составляет заявление на получение рассматриваемой справки, он, скорее всего, использует ее в дальнейшем для:

- предоставления по новому месту трудоустройства, для получения вычета стандартной или иной направленности, так как для выдачи искомых средств необходимо производить учет доходов, выплаченных с начала текущего периода налогообложения, принимая во внимание также средства, выданные прошлым работодателем;

- получения сведений, которые затем вносятся в декларационный бланк формы 3-НДФЛ, предоставляющийся на проверку в налоговую инспекцию при определенных ситуациях;

- передачи в любое иное место, где справку потребовали, например, в кредитную организацию, для получения денежного займа.

Обратите внимание на следующий важнейший факт: гражданин, требующий выдачи справки, не должен отчитываться перед работниками бухгалтерии или даже начальством о том, зачем она ему понадобилась. Отказать без этих сведений в выдаче справки организация-работодатель не имеет право, это обстоятельство определено Налоговым Кодексом нашей страны.

Согласно букве закона, справка в обязательном порядке должна выдаваться не позднее трех дней с момента написания и передачи на рассмотрения заявления от работника. Выходные дни не учитываются.

Если справка запрашивается в середине годичного периода, работодатель заполняет ее на основе уже имеющихся на текущий момент сведений.

Если компания не является работодателем, она не обязана производить начисления заработной платы и переводить в государственный бюджет отчисления по подоходному налогу. Это значит, что заниматься подготовкой, заполнением и предоставлением на проверку налоговой декларации организация также не обязана.

Кроме того, освобождение от этого обязательства производится еще в некоторых случаях:

- если компания выплатила доходы сотрудникам, которые должны самостоятельно производить процедуру исчисления средств по подоходному налогу и их переводу в государственную казну;

- если была произведена такого рода выплата средств в пользу сотрудников, который подразумевает самостоятельный перевод их части в казну получателем;

- если были выданы доходы в виде денежных средств, с которых налог не отчисляется согласно букве закона.

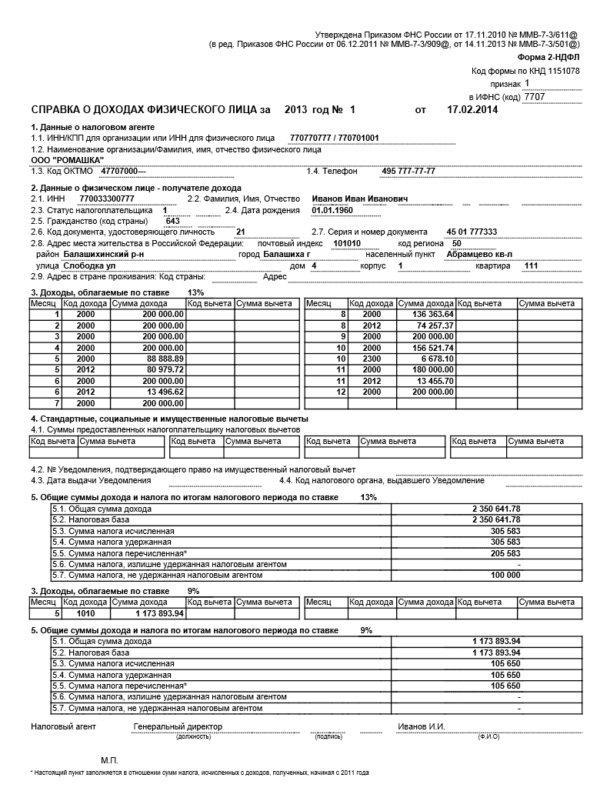

Заполнение справки производится согласно установленным «наверху» правилам. Документ состоит из пяти разделов, каждый из которых подразумевает указание конкретных сведений.

Таблица 1. Заполнение разделов

| 1 | В первую очередь вносятся данные по организации-работодателю, осуществляющей заполнение искомого документа. |

| 2 | Затем указывают информацию о сотруднике, получающем средства. |

| 3 | После приводится перечисление доходов, подлежащих обложению подоходным налогом. |

| 4 | В четвертом разделе перечисляют предоставленные работнику налоговые вычеты. |

| 5 | В пятом представляют величину налога, которая была рассчитана и итог по доходу. |

Кодировки в справке используются не только для обозначения разновидностей доходов и вычетов. С их помощью также определяют, по какому случаю предоставляется на проверку бумага:

- в графе с названием «признак» вписывается цифра 1, если бумага подается по подоходному налогу, успешно переведенному в государственную казну;

- в эту же строку проставляют цифру 2, если удержание налога не состоялось.

Разобраться со всеми использующимися для справки кодировками поможет представленная Федеральной налоговой службой расшифровка в виде перечня, записанного в одном из приказов, изданных службой. Ознакомиться с полным списком можно, отыскав его среди прикрепленных документов на официальном сайте Федеральной налоговой службы.

Правила, регулирующие процедуру заполнения справки, содержатся внутри приложения соответствующего приказа. Каждый опытный бухгалтер имеет представление о них, так как сталкивался с заполнением искомой бумаги не только во время обучения в высшем учебном заведении, но также наверняка не раз прибегал к ее заполнению в процессе работы.

Если вы только начинаете работать в бухгалтерской сфере и осуществляете заполнение документа впервые, вам следует отыскать на просторах интернете заполненный образец бумаги и первое время сверяться с ним. Обязательно обращайте внимание, в редакции от какого года будет создан найденный вами образец.

Последнее обновление справки состоялось в 2015 году, однако, по интернету все еще блуждают устаревшие формы справки

Коды обозначения 501 и 503 в справке 2-НДФЛ

Перейдем к рассмотрению кодовых числовых последовательностей, названных в главной тебе статьи, прочтением которой вы сейчас занимаетесь, уважаемый читатель. Компания, имеющая обязательство по предоставлению на проверку справки в виде формы 2-НДФЛ обязана осуществлять ее заполнение согласно установленным законодательно нормам. Одна из таких норма подразумевает заполнение специально существующих для этого строк не словами, а кодами, каждый из которых имеет собственную расшифровку. Рассматриваемые нами коды 501 и 503 предполагаются для обозначения конкретных видов вычетов.

В чем состоит цель употребления искомых кодировок

Давайте поочередно рассмотрим каждое из двух названных обозначений.

Код вычета 501 в справке 2-НДФЛ

Организации обязуются вести учет поступающих к налогоплательщику доходов, облагаемых подоходным налогом. Одним из таких доходов является подарок. Обратите внимание: эта разновидность средств, поступающих к налогоплательщику, подлежит обложению налогом на доходы физического лица только отчасти. Если цена подарка не является больше положенной для каждого сотрудника на годичный период суммы в 4 тысячи российских рублей, то она от исчисления налога и перевода его в казну освобождается полностью. Очень важно продолжать вести учет не по всем работникам вместе взятым, а по каждому в отдельности.

Приведем пример. На международный женский день организация «Лютик» подарила своей единственной сотруднице подарок, изначальная стоимость которого составила 3 тысячи российских рублей. Поскольку это был первый подарок за текущий годичный период, и определенный законодательством лимит в 4 тысячи рублей не был превышен, подоходный налог с презента не удерживается.

Однако, на день рождение сотрудницы, состоявшееся 25 числа июня месяца, компания вновь преподносит сотруднице подарок, на этот раз его цена составила 6 тысяч российских рублей. На момент наступления дня рождения сотрудницы общая сумма средств, потраченных я на подарки, составила 9 тысяч рублей. Однако налог будет удержан не из этой суммы и не из 6 тысяч рублей. Чтобы рассчитать финансовую базу отчисления, необходимо вычесть допустимый предел в четыре тысячи из общей насчитанной суммы: 9 000-4 000=5 000. Именно с этой величины в пять тысяч необходимо провести удержание налога.

Вносить искомые данные в справку формы 2-НДФЛ бухгалтерия будет с использованием следующих двух кодовых обозначений:

Первая кодировка, хоть и не названа в теме статьи, нуждается в представлении равносильно. С ее помощью внутри справки сокращенно обозначается выдача сотруднику подарка. Последовательность цифр 501 используется для обозначения вычета, предоставляемого по подаренным сотруднику средствам. Его вносят в третий раздел, с правой стороны от графы, подразумевающей вписывание величины дохода.

Обратите внимание! Показания по коду 501 в документе не могут превышать 4 тысяч рублей, так как именно эта величина составляет вычет по искомой статье доходов сотрудника.

Поскольку в виде подарка чаще всего выступают не денежные средства в конверте, а какой-либо предмет, удержание средств, которое по закону должно производиться при его выдаче, становится невозможным. Значит, произвести процедуру перечисления средств необходимо в ближайшую выплату сотруднику денежных средств. Не играет роли обстоятельство, определяющее подлежат ли подразумевающиеся средства частичному отчислению в государственную казну. Так, если гражданин в течение налогового периода получает по месту работы только пособие, представляющееся ввиду осуществления им ухода за собственным отпрыском, налоговый сбор необходимо удерживать из этих средства.

Такое жесткое требование определяет статья Налогового Кодекса, под номером 226

Если же после дарения искомого презента работник организации не получает денежных средств в достаточном для удержания подоходного налога количестве, то необходимо передать в налоговую инспекцию на проверку заполненную форму 2-НДФЛ, в графе, имеющей название «признак», которой будет проставлена цифра 2. Выше в статье мы уже упоминали, что ее проставление ведется для документа, передающего данные по налогу, который невозможно было удержать.

Код вычета 503 в справке 2-НДФЛ

Что касается кода 503, он используется для обозначения вычета по материальной помощи. Его величина аналогична вычету, для обозначения которого используется код 501. Она составляет 4 тысячи российских рублей в двенадцатимесячный период, то есть в календарный год, на одного сотрудника организации.

Отображение материальной помощи в отчетном документе (справке 2-НДФЛ), производится аналогично подарку. Различия будут состоять лишь в используемых для этого кодовых последовательностях. Так, для вычета по материальной помощи используются цифры 503, а для обозначения самой выплаты материальной помощи цифры 2760.

Лимиты, не облагающиеся налоговыми сборами, и по подаркам и по материальной помощи считаются отдельно, следовательно, вычеты по коду 501 и коду 503, несмотря на аналогичный размер и сходную область применения друг к другу не имеют никакого отношения и не оказывают никакого влияния.

Обратите внимание! Их всех правил существует исключение, это касается и материальной помощи. Если предоставление средств ведется не по стандартному направлению, а деньги выдаются при рождении ребенка, из расчета на двух родителей, обложению не подлежит материальная помощь, предел которой составляют 50 тысяч российских рублей.

Подведем итоги

Использование кодовых обозначений при заполнении документации, определяемой на проверку в государственные системы – частая и необходимая практика, связанная прежде всего с тем, что такой способ предоставления информации серьезно сокращает временные затраты, уходящие на проведение этой процедуры, кроме того, уменьшаются также и трудозатраты. Очень важно обладать знаниями, касающимися кодировок, или постоянно держать перечень с их расшифровкой под рукой, чтобы не допускать ошибок и не получать от налоговой инспекции различного вида штрафные санкции.

Видео – Как заполнить справку 2-НДФЛ

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Понравилась статья?

Сохраните, чтобы не потерять!

Похожие записи

Заявление о назначении пенсии: образец и необходимые документы для подачи

Регистрация онлайн-кассы в налоговой

Заявление о возврате госпошлины в налоговую: образец

Источник: nalog-expert.com

KKBlog.ru

Комментарии публикую с постмодерацией. Извините, иногда бывают задержки.

Поиск

Заполняем декларацию для учета убытков по срочным сделкам

03.12.2016 11:23 5 комментариев

Почти все слышали про налоговые вычеты, что можно получить часть уплаченного НДФЛ назад за обучение, лечение, за покупку квартиры. Значительно меньше знают, что можно вернуть налоги, уплаченные с доходов по биржевым операциям (срочным сделкам и сделкам с ценными бумагами), если до этого были получены убытки.

Что-бы получить налоговый вычет, надо собрать необходимые справки, заполнить и подать налоговую декларацию. Львиную долю желающих получить назад свои денежки остановит необходимость заполнения этой самой непонятной декларации, да еще и в налоговую потом идти толкаться у окошек жопами с бухгалтерами.

Хотя, и тут есть свои подводные камни. С оформлением вычет за обучение разобраться можно методом тыка, а вот с сальдированные дохода и убытка учтённого у разных брокеров или перенос убытка на последующие налоговые периоды наверняка, в первый раз, возникнут сложности, и не всегда интуиция поможет.

Рассмотрим трудные моменты заполнения налоговой декларации для целей учета убытков от торговли инструментами срочных сделок. Статья будет полезна и торгующим ценными бумагами, и подающим декларацию по другим причинам.

Какие документы надо собрать?

Нужно собрать следующие документы или их копии.

- Справка 2-НДФЛ от брокера

- Справка от брокера об убытках или Налоговый регистр брокера, или Сводный отчет по расчету НДФЛ брокера. Документ может называться по-разному, но в нем должны быть отражены полученные доходы, расходы, отражен убыток.

- Заявление о присоединении к договору брокерского обслуживания или сам Договор с брокером.

- Можно приложить уведомление об открытии счета

Если одновременно вы подаете на получение иных вычетов, то потребуются соответствующие документы (копии), например:

- Справка 2-НДФЛ с места работы, или от иного источника дохода

- Договор за обучение

- Лицензия учебного учреждения

- Документы, подтверждающие оплату услуг (чеки, квитанции и т.п.)

Совет: Статьи 218 — 221 НК РФ помогут заполнить пробелы в вопросах налоговых вычетов

Все ли справки 2-ндфл нужны для подачи декларации?

Распространено мнение, что подаваемая декларация должна содержать сведения обо всех источниках дохода за год. Т.е. нужно собрать все справки 2-НДФЛ со всех мест работы, банков, если они удерживали налог, брокеров и т.д. и заполнить по ним декларацию.

На самом деле, можно обойтись только справками от налоговых агентов, без указания сведения о которых невозможно произвести расчет налогового вычета или переноса убытков.

В поддержку этого тезиса выступает статья 229 Налогового кодекса:

«Налогоплательщики вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со статьей 217 настоящего Кодекса (за исключением доходов, указанных в пунктах 60 и 66 статьи 217 настоящего Кодекса), а также доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налогоплательщиком налоговых вычетов, предусмотренных статьями 218 — 221 настоящего Кодекса.»

Рассмотрим пример

Вы работали в прошлом году в двух местах. На первом месте заработали 45 000 руб., на втором 150 000 руб. Потратили на своё обучение 50 000 рублей. Т.е. претендуете на 6 500 руб. возврата как 13% от 50 000 руб.

Если приложить только справку на 45 000 руб., то и вернуть можно будет только 5 850 руб., т.к. именно эту сумму вы и заплатили в качестве налога, а вернуть больше чем заплатили нельзя.

Приложением двух справок вы подтвердите, что уплатили в бюджет 25 350 руб. как 13% от 195 000 руб.

Вторая справка подтверждает налог на 19 500 руб. Так что для получения вычета в 5 850 руб. достаточно будет внести в декларацию только данные из второй справки.

Нужны оригиналы или копии документов и справок 2-НДФЛ? Надо ли их заверять?

Начнем с того, что в налоговом кодексе вообще нет требований о предоставлении справки по форме 2-НДФЛ совместно с декларацией 3-НДФЛ. Налоговая получает те же сведения, что указаны в справке, непосредственно от работодателя (или иного налогового агента) из поданной им декларации.

В статье 93 НК РФ сказано, что при истребовании документов налоговым органом: «Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Не допускается требование нотариального удостоверения копий документов, представляемых в налоговый орган (должностному лицу), если иное не предусмотрено законодательством Российской Федерации.»

Если декларация подается очно или направляется Почтой России, то на ксерокопиях справок и подтверждающих документов нужно сделать надпись «Копия верна» и расписаться. Кроме того листы должны быть прошиты и пронумерованы.

В случае необходимости, налоговики могут запросить для ознакомления подлинники документов (договоров и т.п.), но это уже другая история.

Начинаем заполнять декларацию

Для заполнения декларации я использую бесплатную программу Декларация от ФГУП ГНИВЦ ФНС РФ. Для каждого отчетного года имеется своя версия программы: Декларация 2014, Декларация 2015, Декларация 2016 и т.д.

Скачать можно по ссылкам

- http://www.gnivc.ru/software/software_fl/ndfl_3_4/

- https://www.nalog.ru/rn77/program//5961249/

или воспользуйтесь Яндексом.

Вот инструкция по заполнению декларации онлайн от налоговой

Заполнение сведений о налогоплательщике

Тут коротко, думаю разберетесь интуитивно.

В разделе «Задание условий» вводим свой ИНН.

В разделе «Сведения о декларанте» заполняем паспортные данные.

Потом нажимаем на «Домик» и заполняем место жительства. Не забываем указать почтовый индекс и телефон.

В ОКТМО – вводим код территориального образования места жительства / пребывания.

ОКТМО можно получить из сервиса «Узнай ОКТМО»

Перенос в декларацию сведений из справки 2-НДФЛ от работодателя

Возможно, вам и не придется вводить данные по справке от работодателя, но тем не менее, что бы облегчить дальнейшее понимание, прочитайте и эту часть.

Для примера возьмем справку от работодателя ООО «Ромашка», в которой перечислены следующие строки:

Коды дохода:

- 2000 – обычно означает зарплату

- 2300 – оплата больничного

- 2012 – оплата отпуска

Данные из справки надо просто перенести в программу Декларация. Для этого создается источник дохода ООО «Ромашка», заполняется его ИНН, КПП, ОКТМО и построчно переносятся доходы по месяцам.

Внизу справки 2-ндфл, есть строки: Общая сумма дохода, Налоговая база, Сумма налога исчисления, Сумма налога удержания. Данные из этих строк тоже обязательно следует внести. В программе Декларация строка «Налоговая база» может называться «Облагаемая сумма дохода».

Если работодателем были учтены стандартные вычеты, то их тоже надо внести в разделе «Вычеты» в программе Декларация.

Особенности обозначении доходов и вычетов в справках и иных документах

Видам дохода в справках 2-ндфл присваиваются различные коды.

Код дохода 1532 – Доходы по операциям с финансовыми инструментами срочных сделок, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги, фондовые индексы или иные финансовые инструменты срочных сделок, базисным активом которых являются ценные бумаги или фондовые индексы.

Код дохода 1535 — Доходы по операциям с финансовыми инструментами срочных сделок, которые обращаются на организованном рынке и базисным активом которых НЕ являются ценные бумаги, фондовые индексы или иные финансовые инструменты срочных сделок, базисным активом которых являются ценные бумаги или фондовые индексы.

Например, в базу расчета фьючерса на индекс РСТ входят ценные бумаги — 50 российских акций. Поэтому доходы от торговли фьючерсами РТС будут проходить по коду 1532. Базовым активом фьючерса на курс доллар США – рубль НЕ являются ценные бумаги, поэтому код будет 1535.

В программе Декларация и в справках об убытках от брокера можно встретить такие сокращения:

- ФИСС – Финансовые инструменты срочных сделок (фьючерсы);

- ЦБ – Ценные бумаги

В справках об убытках от брокера, в отличии от справки 2-НДФЛ, будут не коды, а словесные обозначения: «Фондовые ФИСС» и «НЕ фондовые ФИСС». Возможно брокер употребит и другие обозначения.

Например, фьючерс RTS – фондовый ФИСС, фьючерс доллар–рубль (Si) – НЕ фондовый ФИСС.

Коды 1530, 1531 связаны с доходами по ценным бумагам (ЦБ).

Эти коды я привел только для примера, на самом деле различных кодов много.

Помимо кодов дохода, есть коды вычета. В вычете указывается сумма, с которой налог взыматься не будет. Например, сюда будут отнесены расходы (комиссии биржи и брокера, плата за программу TSlab и т.д.) и убытки.

Перечень кодов ищите в Яндексе по фразам «Коды видов доходов налогоплательщика» и «Коды видов вычетов налогоплательщика».

Справка 2-ндфл от брокера и справка об убытках

В справке 2-ндфл, полученной от брокер, может быт указано что-то вроде:

Код вычета 206 – это расходы по операциям с фондовыми ФИСС (для не фондовых ФИСС код будет 207, для ценных бумаг 201).

Глядя на эти строки можно понять, что доход от торговли фондовыми ФИСС составил 14 603,87 руб., а полученные расходы, вместе с всевозможными комиссиями, составил минимум такую же сумму — 14 603,87 руб.

Я выделил «минимум», потому что в справки 2-НДФЛ реальный расход по сделкам не указывается. Информацию о полном расходе можно получить только из справки об убытках (выписки из налогового регистра или сводного отчета) брокера. Такую справку надо вместе с 2-ндфл запросить у брокера.

Справку об убытках (налоговый регистр), вместе со справкой 2-НДФЛ, следует прикладывать к подаваемой декларации.

В программу Декларация в поля Код дохода, Сумма дохода, Код вычета (расхода) переносим данные из 2-НДФЛ, а в поле Сумма вычета (расхода) данные по расходам из справки об убытках.

Если в «Сумма вычета (расхода)» внести значение из справки 2-ндфл, то есть сумму не превышающею сумму дохода, то наш убыток не будет учтен в декларации, а перенос убытка – это наша основная цель.

Как ввести в Декларацию код вычета 205, 209 или 210?

В справке 2-ндфл могут быть указаны коды вычета 205, 209 или 210, которые не привязаны к месяцу и коду доходу. Ну вот как в этой справке:

Сразу возникает вопрос «Как учесть код вычета 210 в программе Декларация?», ведь у него не указан кода дохода и программа не даст его вести как дохода месяц. И в разделе Вычеты такого кода вы не найдете.

Коды 205, 209, 210 – это убытки по операциям с ценными бумагами, фондовыми и не фондовыми ФИСС, которые уменьшают налогооблагаемую базу операций срочных сделок.

Вообще, следует отличать понятия Расходы и Убытки. Убытки образуются, когда Расходы превышают Доходы. Величина превышения Расходов над доходами – это и есть Убыток.

Теперь давайте разберемся, что значат строки в приведенной справке 2-ндфл.

Согласно первой строке справки, был получен доход по фондовым ФИСС на сумму 36712,43 и был расход на сумму, никак не меньше 36712,43. Поэтому за торговлю фондовыми ФИСС налог взыматься не будет, т.к. его взымать не с чего.

Из второй строки следует, что по НЕ фондовым ФИСС доход составил 76 895 руб., а расход всего 75 833,85 руб. И вроде как должен быть уплачен налог с суммы 1 061,15. Однако, следующая старка с кодом вычета 210 говорит, что по фондовым ФИСС был убыток (как минимум 1 061,15) и он уменьшает налогооблагаемую базу. Т.е. фондовые ФИСС «поделились» убытком с НЕ фондовым ФИСС, и налог никакой не удерживается.

Справка 2-НДФЛ полную сумму полученных убытков не отражает. В ней показан только убыток, который фактически был учтен при уменьшении налога. Полную сумму расходов, а соответственно и убытков, опять же можно получить из другого документа – справки об убытках или налогового регистра.

Ну и как же вводить суммы вычета по кодам 205, 209, 210? — Да ни как!

Вместо этого мы правильно вносим сумму расхода от операций из Справки об убытках.

Также как и в рассмотренном ранее случае, вводим расходы в поле «Сумма вычета (расхода)».

Главное указать расходы не по справке 2-НДФЛ, а взять их Справки об убытках (Сводного отчета брокера), а дальше программа Декларация разберется сама.

Еще раз! Если расходы были по фондовым ФИСС — код 206, то не надо их пытаться ввести в программу как расходы по НЕ фондовым ФИСС – код 207. Не надо самостоятельно ни чего плюсовать, вычитать, нужно просто дать программе верные исходные данные, а она сама все посчитает и распределит.

Если убытки были не только в прошлом году, но и раньше?

Если есть необходимость учесть убыток за конкретный год, то за этот год должна быть подана декларация.

Все убытки за года, предшествующие году за который подается декларация, указываются в программе Декларация в разделе Вычеты – «Убытки прошлых налоговых периодов по операциям с ЦБ и инвестиционный вычет».

Инвестиционный вычет – это вычет связанный с использованием Индивидуального Инвестиционного Счета (ИИС). С убытками по ЦБ он не связан, оставляем поле пустым.

Собираем справки 2-НДФЛ и прочие документы онлайн

Для заполнения и подачи декларации оригиналы справок 2-НДФЛ с мест работы или из других учреждений не требуются, поэтому налогового агента (брокера, работодателя) можно попросить выслать вам отсканированную справку электронной почтой. На поездку за бумагой, например к бывшему работодателю, можно сэкономить кучу времени.

Замечу, что справки 2-НДФЛ, выданные после 30 октября 2015 по новой форме, не требуют простановки на них печати, так что пусть её отсутствие вас не смущает.

При запросе других документов, даже если их направляют вам обычной почтой, просите предварительно высылать вам их в отсканированном виде. Мало ли, почтой задержатся.

Ну, а уже имеющиеся бумажные документы, лучше отсканировать самим.

Требования к сканированным документам

Требования к сканам простые, достаточно одноцветных чёрно-белых сканов с читаемым текстом и видимыми подписями и печатями. Рекомендации по подготовке скан-образов приложений к декларации по форме 3-НДФЛ опубликованы на сайте налоговой https://lkfl.nalog.ru/static/help-attachments.html?from=ndfl Automate > PDF Presentation…).

Ставлю галочку ADD Open Files и нажимаю Save.

После указания места сохранения pdf-файла, в окне Save Adobe PDF ставлю галочку Optimize for Fast Web Preview и нажимаю Save PDF.

На выходе получаю многостраничный pdf файл небольшого размера.

Файлы следует формировать по принципу один pdf – один договор или справка. Рекомендую давать понятные имена файлам в соответствии с содержащимися в них документами.

Немного об Электронных подписях

Всего существует три вида электронных подписей

- простая электронная подпись

- усиленная НЕквалифицированная электронная подпись

- усиленная квалифицированная электронная подпись

Простая электронная подпись – это, по сути Логин и Пароль. Она подтверждает, что электронное документ отправлен конкретным лицом, но НЕ гарантирует, что документ не был изменен после подписания по пути.

…Шлёт с письмом она гонца,

Чтоб обрадовать отца.

А ткачиха с поварихой,

С сватьей бабой Бабарихой

Извести её хотят,

Перенять гонца велят.

Усиленная НЕквалифицированная электронная подпись гарантирует, что подписанный документ не был изменен.

Документ с простой или усиленной неквалифицированной подписью, в случаях предусмотренных законом или по договорённости сторон, может быть приравнен к бумажному документу, подписанному собственноручно.

Усиленная квалифицированная подпись однозначно приравнивается к бумажному документу (кроме исключений определенных законом), но выдается она только аккредитованным удостоверяющим центром (обычно при личном визите в центр).

Ну вот и все! Декларация заполнена, подтверждающие документы отсканированы и готовы отправиться с ней на проверку в налоговую.

Через пару дней в личном кабинете отобразиться, что декларация зарегистрирована налоговым органом. Остается только дождаться окончания камеральной проверки.

5 комментариев

Спасибо огромное! Разобрался с вычетом 210! Замечу, что налоговая требует оригиналы справок об оказании медицинских услуг. Пришлось их принести (без очередей). Так что не уничтожайте документы после их сканирования (по крайней мере до окончания проверки декларации).

Источник: kkblog.ru

Макрос

Код налогового вычета — это цифровой шифр. Вычет представляет собой сумму, которую при наличии документально подтвержденных оснований можно обоснованно вычесть из налоговой базы, тем самым уменьшив не только ее, но и сумму начисляемого от этой базы налога.

Код вычета необходим при заполнении табличной части справки 2-НДФЛ, служащей:

- формой отчетности налогового агента о выплате доходов и суммах удержанного с них налога;

- формой отчетности налогового агента о неудержанном налоге с выплаченных доходов;

- документом, подтверждающим объем и виды дохода, полученного налогоплательщиком по месту работы, и величину уплаченного им НДФЛ при обращении в различные инстанции (например, на новую работу, в ИФНС, банк).

Об обязанностях налоговых агентов подавать сведения о доходах подробнее читайте в этой статье.

В таблицу вычетов с 01.01.2018 добавлен новый код 619, который предназначен для отображения положительного финансового итога по сделкам, которые фиксируются на индивидуальном инвестиционном счете. Но основные изменения в таблице кодов вычетов произошли в 2016 году. Рассмотрим их более детально.

Что изменено в перечне кодов вычетов?

Новая таблица кодов вычетов сохранила основной их набор, использовавшийся в старой таблице, но вместе с тем ряд кодов из нее исключен, есть добавления новых, присутствует замена старых кодов на новые и корректировки текстов описания вычета.

В разбивке по видам вычетов изменения выглядят так:

- Стандартные коды — из них исключены коды 114–125. Вместо них введены коды 126–149. Теперь они различаются в зависимости от того, кому предоставляется вычет: родным родителям (усыновителям) или лицам, которые их заменяют.

- Уменьшающие базу согласно ст. 214.1 НК РФ (операции с ценными бумагами и финансовыми инструментами срочных сделок) — в кодах 205–207 вместо расходов по операциям с финансовыми инструментами срочных сделок теперь указываются расходы по операциям с производными финансовыми инструментами, а по кодам 209–210 отражается не убыток по операциям с финансовыми инструментами срочных сделок, а убыток по операциям с производными финансовыми инструментами. Дополнительно введен код 208, по которому отражается убыток по операциям с производными финансовыми инструментами.

- Уменьшающие налоговую базу по операциям займа ценными бумагами согласно ст. 214.4 — вместо кода 221, который использовался для отражения суммы расходов по операциям с ценными бумагами, учитываемым на индивидуальном инвестиционном счете, введены коды 225–252. Добавлены коды 250–252, уменьшающие налоговую базу по операциям, учитываемым на индивидуальном инвестиционном счете в соответствии со ст. 214.9 НК РФ.

- Из инвестиционных налоговых вычетов, предусмотренных ст. 219.1 НК РФ, исключен код 617.

Структура новой таблицы кодов вычетов

Таким образом, новая таблица кодов вычетов состоит из 13 разделов, имеющих наименования по видам вычетов, и 1 дополнительного кода 620, включающего иные виды вычетов, не перечисленные в таблице.

Последовательность разделов и нумерация кодов в них такова:

- стандартные вычеты по ст. 218 НК РФ — коды 104, 105,126–149;

- уменьшающие базу согласно ст. 214.1 НК РФ — коды 201–203, 205–210;

- уменьшающие базу согласно ст. 214.3 НК РФ — коды 211, 213;

- уменьшающие базу согласно ст. 214.4 НК РФ — коды 215–220; 222–241;

- уменьшающие базу согласно ст. 214.9 НК РФ — коды 250–252;

- имущественные вычеты по ст. 220 НК РФ — коды 311, 312;

- социальные по подп. 2 п. 1 ст. 219 НК РФ — коды 320, 321;

- социальные по подп. 3 п. 1 ст. 219 НК РФ — коды 324–326;

- социальные по подп. 4 п. 1 ст. 219 НК РФ — код 327;

- социальные по подп. 5 п. 1 ст. 219 НК РФ — коды 328;

- профессиональные вычеты по ст. 221 НК РФ — коды 403–405;

- вычеты по необлагаемым доходам по ст. 217 НК РФ — коды 501–510;

- уменьшающие базу согласно ст. 214 НК РФ — код 601;

- инвестиционные вычеты по ст. 219.1 НК РФ — код 618;

- иные вычеты — код 620.

Таблица завершается 5 примечаниями, отсылающими к реквизитам документов, на основании которых следует применять социальные вычеты и вычеты с кодами 509 и 510 по необлагаемым доходам.

Коды стандартных вычетов 104, 105, 126–149 в справке 2-НДФЛ

Эти коды вычетов, дающих право работнику на персональный вычет либо в связи с особыми заслугами, либо из-за наличия у него детей, попадают в справку 2-НДФЛ наиболее часто. В новой таблице те из них, которые применялись с 2012 года, сохранены в неизменном виде. Они разбиваются на следующие группы:

- коды 104 и 105 — персональные вычеты на суммы 500 руб. и 3 000 руб., предоставляемые человеку, имеющему особые заслуги перед страной (участники боевых действий, ликвидаторы аварий на атомных объектах, обладатели госнаград);

- коды вычета 126, 127, 128 — представляются родителям, супруге (супругу) родителя, усыновителю на 1-го, 2-го, 3-го (и следующих) детей в возрасте до 18 лет или до 24 лет, если ребенок учится;

- код 129 — для вычета, предоставляемому родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок в возрасте до 18 лет или до 24 лет, если ребенок является инвалидом группы I или II;

- коды 130, 131, 132 — вычеты на ребенка в возрасте до 18 лет или до 24 лет, если ребенок учится; вычеты представляются опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя;

- код 133 — для вычета опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок в возрасте до 18 лет или до 24 лет, если ребенок является инвалидом группы I или II;

- коды 134, 136, 138 — двойной вычет, представляемый единственному родителю, усыновителю на 1-го, 2-го, 3-го (и каждого последующего) ребенка в возрасте до 18 лет или до 24 лет, если ребенок учится;

- коды 135, 137, 139 — двойной вычет, представляемый единственному опекуну, попечителю, приемному родителю, усыновителю на 1-го, 2-го, 3-го ребенка в возрасте до 18 лет или до 24 лет, если ребенок учится;

- код 140 — для двойного вычета, предоставляемому единственному родителю, усыновителю, на обеспечении которого находится ребенок в возрасте до 18 лет или до 24 лет, если ребенок является инвалидом группы I или II;

- код 141 — двойной вычет, предоставляемый единственному опекуну, попечителю, приемному родителю, на обеспечении которого находится ребенок в возрасте до 18 лет или до 24 лет, если ребенок является инвалидом группы I или II;

- коды 142, 144, 146 — двойные вычеты на 1-го, 2-го, 3-го (и следующих) детей в возрасте до 18 лет или 24 лет, если ребенок учится; такие вычеты представляются одному из родителей по их выбору на основании заявления об отказе второго родителя от получения налогового вычета;

- коды 143, 145, 147 — двойные вычеты на 1-го, 2-го, 3-го (и следующих) детей в возрасте до 18 лет или 24 лет, если ребенок учится; вычеты представляются одному из приемных родителей по их выбору на основании заявления об отказе второго приемного родителя от получения налогового вычета;

- код 148 — двойной вычет на ребенка-инвалида в возрасте до 18 лет или учащегося в возрасте до 24 лет, являющегося инвалидом группы I или II, который представляется одному из родителей по их выбору на основании заявления об отказе второго родителя от получения налогового вычета;

- код 149 — двойной вычет на ребенка-инвалида в возрасте до 18 лет или учащегося в возрасте до 24 лет, являющегося инвалидом группы I или II, который представляется одному из приемных родителей по их выбору на основании заявления об отказе второго приемного родителя от получения налогового вычета.

Обо всех вычетах, на которые у налогоплательщика, имеющего детей, есть право, читайте в статье «Налоговые вычеты на детей в 2019 году (НДФЛ и др.)».

Коды социальных вычетов

С 2016 года в порядке, аналогичном предоставлению имущественных вычетов (по разрешению, выданному ИФНС после проверки документов, подтверждающих право на вычет) возможно получение по месту работы социальных вычетов. Их коды не изменились:

- код 320 — вычет по расходам на собственное обучение или очное обучение сестры (брата), не достигших возраста 24 лет;

- код 321 — вычет по расходам на очное обучение детей (в т. ч. приемных или опекаемых) в возрасте до 24 лет;

- код 324 — вычет по расходам на лечение себя, супруга(-и), родителей или детей (в т. ч. приемных или опекаемых) в возрасте до 18 лет;

- код 325 — вычет по взносам, уплаченным на добровольное медицинское страхование себя, супруга(-и), родителей или детей (в т. ч. приемных или опекаемых) в возрасте до 18 лет;

- код 326 — вычет по расходам на дорогостоящее лечение;

- код 327 — вычет по расходам на оплату взносов в негосударственные пенсионные фонды или по договорам долгосрочного добровольного страхования жизни за себя, членов своей семьи, близких родственников;

- код 328 — вычет по дополнительно оплачиваемым налогоплательщиком накопительным взносам в ПФР.

См. также «Документы для получения налогового вычета за лечение» и «Заявление на возврат НДФЛ за обучение — образец и бланк».

Что представляют собой коды вычета

Законодательство РФ рассматривает обстоятельства, в силу которых налоговая база конкретного человека может быть изменена за счёт кодов вычета. Так как обстоятельства могут быть самыми разными, то и кодов предусмотрено много. Все они разделяются на шесть основных категорий:

- Стандартные – рассматриваются такие обстоятельства, как наличие у налогоплательщика детей или особых заслуг перед государством.

- Социальные – рассматриваются обстоятельства необходимости обучения, лечения и т.д. Речь может идти о налогоплательщике или родственниках, материально от него зависящих.

- Имущественные – рассматриваются наличие ипотеки или строительство жилья.

- На необлагаемые доходы – сюда входят призы, подарки, отдельные виды материальной помощи и т.д.

- Профессиональные – это авторские гонорары, расходы на создание литературного произведения и т.д.

- Инвестиционные – самая редкая категория, относящаяся по большей части к тем, кто работает на рынке ценных бумаг.

Государство возвращает населению суммы вычетов только в тех случаях, когда соблюдаются условия и предоставляется документальное обоснование для возврата части НДФЛ.

Для того, чтобы получить право на вычет, налогоплательщик должен не только иметь причину, но и документально подтверждённое её обоснование.

Стандартные коды вычета. Код 104

Стандартные коды вычета

Самыми распространёнными являются стандартные вычеты. Они рассматривают обстоятельства, складывающиеся у большинства граждан. Большинство кодов дают право снизить налоговую базу тех, на чьём иждивении находятся несовершеннолетние или инвалиды.

Большая часть стандартных вычетов направлена на улучшение социальных условий семей, в которых есть дети, студенты, инвалиды и т.д. В эту же категорию входят и особые вычеты, на которые имеют право люди, имеющие заслуги перед государством. Это код вычета 104, а также 105.

Эти два кода относятся к персональным. 104 освобождает сумму 500 рублей, 105 – 3 000. В данную категорию входят:

- Люди, у которых имеются награды государственного значения.

- Граждане, участвовавшие в боевых действиях.

- Граждане, принимавшие участие в ликвидации аварий на атомных станциях и т.д.

Для того, чтобы получить право на вычет той или иной категории, необходимо предоставить в бухгалтерию заявление с прилагаемыми документальными обоснованиями. Если ситуация не подлежит изменениям, нет необходимости ежегодно писать заявление. Когда ситуация меняется, к примеру, растут и заканчивают учёбу дети, заявление и документы (свидетельство о рождении, справка из ВУЗа) необходимо предоставлять ежегодно.

104 код вычета относится к гражданам, имеющим заслуги гос. значения.

Налоговые вычеты и отчётность

Все вычеты из налоговой базы должны регулярно находить отражение в отчётности предприятия. Их вносят в справку 2-НДФЛ, необходимую налогоплательщику для предоставления отчёта о своих доходах и сделанных из них отчислений. Также справка предъявляется при поступлении на новое рабочее место, в банки и другие инстанции. Многие вопросы невозможно решить без предоставления этого документа.

В 2015 году многие коды претерпели изменения, что случилось по причине внесения корректировок в законодательную налоговую базу государства. Однако 104 и 105 кодов, как и большинства кодов из категории стандартных, изменения не коснулись.

Если по какой-либо причине налог уже был уплачен налогоплательщиком без вычета кода, положенная сумма возвращается ему, согласно предоставленного налогоплательщиком документа.

Предусмотрены сроки возврата: после подачи заявления, процедура должна быть осуществлена в течение трёх месяцев, и не позднее. Если возврат осуществляет налоговая инспекция, три месяца отводится на проверку всех документов плюс ещё один месяц на перечисление суммы на счёт налогоплательщика.

Даже не взятые во внимание коды вычета, при подаче заявления налогоплательщиком служат гарантией возврата НДФЛ.

В каких случаях нужна форма 2-НДФЛ?

Описываемый документ представляет собой бухгалтерскую форму, которая подтверждает доходы физических лиц, полученные ими в процессе трудовой деятельности. В нем присутствуют сведения о суммах начисленных доходов по видам (премии, социальные пособия, основная заработная плата и так далее), произведенных выплатах, уплаченных налогах и так далее. Если сотрудник получал вознаграждение, которое не подлежит налогообложению, например, материальную помощь, она не будет отражаться в форме 2-НДФЛ. Как правило, описываемый документ требуется в следующих ситуациях:

- Формирование регламентированной отчетности в налоговые органы. Справка входит в перечень форм, обязательных к предоставлению в контролирующие органы и составляется отдельно для каждого сотрудника. ИФНС сверяет информацию, содержащуюся в справке 2-НДФЛ, с отчетностью по данному налогу, и в случае расхождения информации может затребовать дополнительные документы.

- В момент увольнения сотрудника. Документ необходим следующему работодателю для расчета вычетов и назначения различных гарантированных выплат.

- По просьбе работника. Одной из наиболее часто встречающихся причин, по которым работник требует данный документ – для возврата подоходного налога при покупке квартиры. Справка 2 НДФЛ при имущественном вычете направляется заявителем в ИФНС в обязательном порядке, а получить ее можно в бухгалтерии предприятия.

Реквизиты для получения налогового вычета

В описываемой форме в обязательном порядке необходимо предоставлять следующую информацию:

- Официальное наименование компании работника или ФИО, если работу сотруднику предоставляет ИП.

- Налоговые реквизиты предприятия – ИНН, контактные сведения, коды, предоставленные в органах статистики и так далее – в соответствии с требованиями, установленными нормативными документами к форме 2-НДФЛ.

- Сведения о сотруднике – его ФИО, адрес прописки и проживания, дата и место рождения, код удостоверения личности (как правило, это паспорт), указание, гражданином какой страны он является. Следует помнить, что ИНН сотрудника не является обязательным реквизитом в документе.

Для использования составленных в 2019 году справок, при оформлении налогового вычета за приобретение на территории Российской Федерации жилья, они должны соответствовать определенным критериям:

- Быть составленной компанией-работодателем;

- Даже при отсутствии возможности перечислить за сотрудника НДФЛ в бюджет, она должна быть составлена. Об этом свидетельствует специальный признак документа. Если он предоставляется налогоплательщику, то признак – 1, а если удержать налог невозможно, то 2.

Как отражаются сведения о доходах физических лиц в справке 2-НДФЛ

Итоги учета доходов, которые были получены у работодателя, отражается с помесячной разбивкой в разделе 3 описываемого документа. В ситуации, когда сотрудник получил вознаграждение нескольких типов на протяжении одного месяца, то каждый должен быть указан в своем поле. Чаще встречаются следующие коды доходов в справке 2-НДФЛ:

- 2000 – постоянное вознаграждение сотрудника за выполнение собственных должностных обязанностей;

- 2010 – выплаты по договорам найма, которые регулируются ГК РФ;

- 2012 – суммы при направлении сотрудника в отпуск;

- 2300 – выплаты работнику в период болезни;

- 2510 – вознаграждение сотруднику в виде оплаты за него каких-либо расходов;

- 2520 – вознаграждение персоналу в натуральном виде;

- 2720 – сумма подарков, предоставленных сотруднику.

Гораздо реже встречаются такие виды доходов, как вознаграждение учредителям или за авторские права, финансовые операции и так далее.

В случае присутствия возможности у налогоплательщика на получение имущественных налоговых вычетов, они также подлежат указанию в справке 2-НДФЛ. Часть из них отражается рядом с полученными доходами, а часть – в четвертом разделе декларации.

Необходимо учитывать, что доходы отражаются по методу начисления, то есть указываются тогда, когда вознаграждение было начислено и учтено в финансовом результате, а не в периоде фактической выплаты.

Возможности уменьшения НДФЛ

Выделяют несколько видов налоговых вычетов: имущественный, стандартный, социальный и инвестиционный.

Чаще всего применяется стандартный вычет. Он предоставляется плательщику НДФЛ при наличии у него детей, инвалидности, участия в боевых операциях, ликвидации различных катастроф и так далее.

На втором месте по популярности находится имущественный вычет, код которого – 311 или 312, в зависимости от того, возмещаются ли расходы на приобретение и постройку коттеджа (квартиры), или проценты по ипотеке. Данный вычет можно оформить при покупке недвижимого имущества, в том числе по договору долевого участия в строительстве. Также он предоставляется при расходах на покупку участка земли и для компенсации расходов на отделку, если жилье было приобретено у застройщика без таковой.

После определения размера всех налоговых вычетов, они суммируются, и на основании этого рассчитывается сумма НДФЛ, подлежащая уплате в бюджет. Если в результате расчетов оказалось, что вычеты больше размера доходов, то налог не подлежит к уплате.

При формировании справки 2-НДФЛ следует помнить, что значение НДФЛ не должно оказаться меньше нуля. Оно может быть либо больше, либо равным нулю. Если в отчетности будет представлено отрицательное значение, ИФНС имеет право оштрафовать за некорректное предоставление сведений.

Расчет налога

Все доходы, которые получены сотрудником в определенный период, суммируются в пятом разделе описываемой формы. В этой же части декларации определяется и размер базы налога. Она составляет разницу между вознаграждением и полагающимися компенсациями части НДФЛ. После определения базы, определяется и величина НДФЛ в соответствии со ставкой.

На практике у организаций возникают сложности при отражении расчетного, удержанного и перечисленного налога. В таких ситуациях необходимо помнить, что НДФЛ должен быть уплачен в том же периоде, в котором он начислен. Данное требование содержится в соответствующих нормативных актах.

Если оказывается, что в отношении различных видов полученных доходов требуется применять разные ставки, то для каждого из них необходимо формировать отдельную совокупность с третьего по пятый разделы. Чтобы корректно заполнять документы, рекомендуется использовать либо автоматизированные бухгалтерские решения, либо следить за актуальностью формы 2-НДФЛ.

Отдельное внимание в пятом разделе следует уделить нововведениям для расчета налога на работников, прибывших из ближнего зарубежья. При оформлении патента они производят авансовые платежи НДФЛ, на которые в последующем можно уменьшать сумму начисляемого налога.

Срок действия справки 2 НДФЛ для налогового вычета

При необходимости формы для расчета налогового вычета при покупке квартиры, период ее юридической силы устанавливается контролирующим органом. Данная справка входит в обязательный перечень документов, подтверждающих право получить компенсацию части ранее уплаченного НДФЛ после приобретения недвижимости. Помимо этого, необходимо предоставить:

- Декларацию о доходах по установленной форме;

- Подтверждение права владения недвижимостью;

- Удостоверение личности;

- Ипотечный договор и все платежные поручения, подтверждающие величину расходов на покупку недвижимости или уплату процентов по кредиту.

Если приобретается имущество в совместную собственность супругами, то необходимо также направить в налоговый орган по месту регистрации также заявление о распределении возмещения НДФЛ.

Также следует учитывать, когда была недвижимость, по которой оформляется вычет, приобретена. Если покупка состоялась до 2014 года, то правом на компенсацию части расходов можно воспользоваться только один раз. Если приобретение было в более поздние годы, то таких ограничений нет.

Максимальный размер вычета составляет 260 тысяч рублей при расходах на покупку недвижимости и 390 тысяч при оплате процентов по кредиту. Если у заявителя недостаточно доходов в один год, чтобы получить положенную компенсацию НДФЛ, у него есть право дополучить в последующих периодах.

В заключении необходимо отметить, что получать компенсацию налога можно двумя путями – через работодателя и в ИФНС, но все документы, включая описываемую справку, где содержатся сведения об организации и физическом лице, вначале необходимо все равно подавать в контролирующий орган. При возмещении налога через работодателя, следует получить уведомление о праве на вычет, и затем предъявить его в бухгалтерию. Во втором случае требуется просто дождаться перечисления средств на указанные в заявлении реквизиты.

Источник: macros-ht.ru