Сколько денег удастся вернуть? Какие потребуется выполнить условия? Существуют ли ограничения возвращаемых новоселам сумм? Если квартира покупается впервые, человек не подозревает о привилегиях, дающихся благодаря совершенной финансовой операции.

Приобретение жилплощади населением стимулируется государством – разрабатываются специализированные ипотечные программы. Без них большая часть россиян, никогда бы не переехали в собственное жилье. Они продолжали бы ютиться у родителей или арендовать квартиры, что для молодой семьи дорого.

На этом плюсы не заканчиваются. Заселившиеся в новые апартаменты граждане получают возможность вернуть в семью внушительную сумму. Им разрешается возвратить уплаченный НДФЛ в размере, соответствующем стоимости купленного жилья.

Популярные займы — одобрение 97%

Условия получения налогового вычета

Право вернуть излишне уплаченные деньги предоставляется гражданам:

- Купившим жилье на собственные накопления. Допускается приобретение готовой и строящейся недвижимости.

- Потратившимся на ремонт. Бывает, договор не предусматривает внутренней отделки комнат. В затраты включается не только проведение необходимых работ, но и оплата специалиста, составляющего смету.

- Обменявшие жилье на более дорогое и оплатившие разницу в стоимости.

- Подписавшие ипотечный договор.

Также налоговый вычет предоставляется людям, которые оформили новый кредит для погашения ранее взятого жилищного займа. На ипотечные деньги разрешается покупать квартиры в новостройках и бывшее в употреблении жилье.

Налоговый вычет / Возврат НДФЛ за покупку недвижимости

Получи первый займ бесплатно!

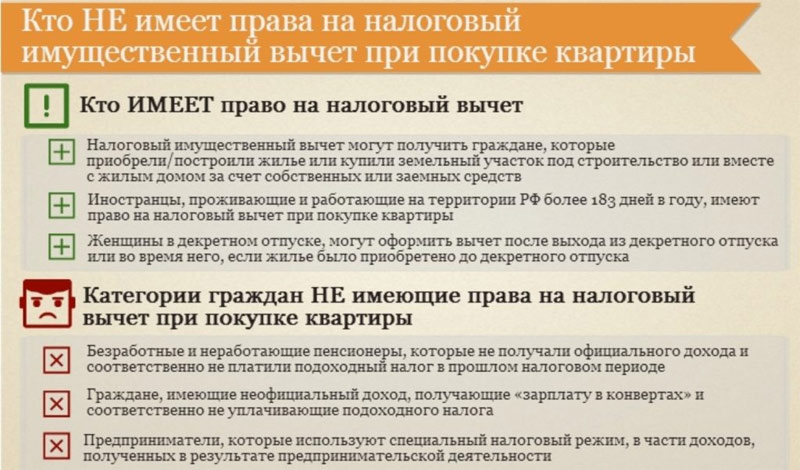

Кому откажут в возврате подоходного налога при покупке квартиры

Налоговый вычет дают не на всякую купленную квартиру. Новоселам отказывают, если жилье приобретено:

- на стороннее финансирование, когда используются деньги материнского капитала или жилищная программа для военнослужащих;

- у человека, связанного родственными отношениями, а также договором попечительства.

Получение купившим квартиру гражданином официальной зарплаты – непременное условие возврата потраченных средств. Человек, не уплачивающий НДФЛ, ничего вернуть не может.

По этой причине индивидуальные предприниматели на упрощенной системе налогообложения лишены вычета за купленную в собственность квартиру. Чтобы его добиться, меняют схему уплаты налогов или ищут официальное рабочее место в другой компании.

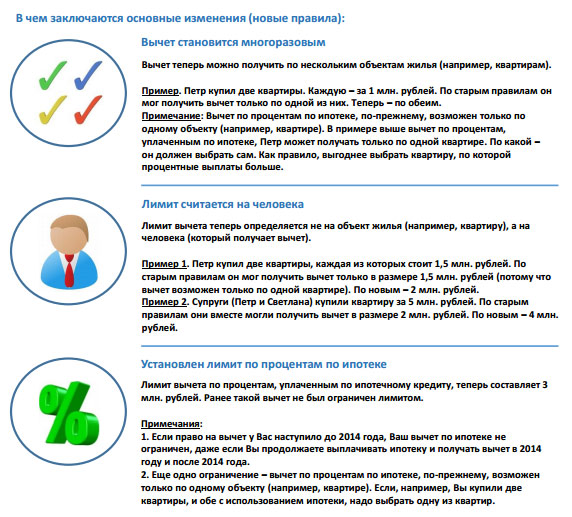

Сумма возврата не безразмерна. Приобретение квартиры на собственные накопления способствует получению суммы, не превышающей 2 млн рублей. Если в сделке участвовали ипотечные деньги, вычет предоставляется в размере:

- 3 млн рублей или менее – за выплаченные по ипотеке проценты;

- не больше 2 млн рублей – за обозначенный в договоре размер займа.

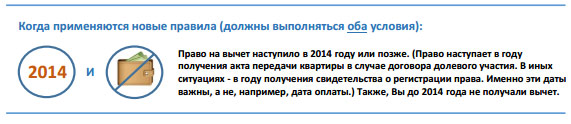

Это удешевляет ипотечные кредиты населению. Переплата становится минимальной. Граждане охотнее оформляют займы на жилье. Правда, возврат по процентам получат лишь граждане, взявшие ипотеку после 2014 года. Вычеты на купленные до этого времени квартиры не предоставляются.

Первый заём — без процентов!

Как получить налоговой вычет

Деньги на карту за 5 минут — Без скрытых подписок и комиссий

Возвращается только потраченное. Купившим жилье обратно отдадут сумму, соответствующую внесенным в текущем отчетном периоде налогам. Когда она оказывается меньше назначенного государством предела, остальное забирают на следующий год и далее, пока деньги не выберут полностью.

Количество и площадь купленного жилья не меняет размера вычета. Главное – его стоимость. Пока не израсходованы 2 млн, льготой можно пользоваться. В случае превышения указанного лимита оформить возврат средств больше невозможно.

Финансовая осведомленность россиян слабая, поэтому не все о подобных вычетах знают. НДФЛ можно вернуть в любое время, независимо сколько его прошло с момента приобретения жилья. Если заявление на возврат написано, воспользоваться им необходимо в ближайшие 3 года. По прошествии указанного времени оно становится недействительным.

Особый случай – долевая собственность. Когда квартира приобретается не одним человеком, а семьей, применяют два подхода раздела недвижимого имущества:

- действующий до 2013 года;

- применяющийся с года 2014.

В первом случае квартиру делят согласно принадлежащим каждому члену семьи долям, во втором – по договоренности между ними.

Лучшие новые МФО!

Увеличьте шансы на получение денег — отправьте заявку минимум в две МФО.

Как рассчитать сумму подоходного налога за покупку квартиры

Если в предыдущие годы человек обменивал жилплощадь на квартиру и приобретал в собственность новое жилье, положены налоговые вычеты за каждую проведенную с объектом недвижимости операцию.

При сумме доплаты в 400 000 рублей и стоимости приобретенной жилплощади 1 млн налогоплательщик претендует на возврат в 1, 4 млн рублей. Это меньше установленного законом максимума. При подсчете важно учитывать заработную плату, так как с нее уплачивается НДФЛ.

С начисления в 35 000 рублей подоходный налог физического лица составит 13%, что эквивалентно 4 550 рублям в месяц или 54 600 за один год. Полученная сумма умножается на два. Далее пишется заявление на возврат средств размером в 109 200 рублей. За сделанные покупки гражданин вернет 182 000 рублей, переплаченных государству.

Популярные займы на карту

Увеличьте шансы на одобрение займа — отправьте заявки в несколько МФО.

Какие документы нужны для оформления вычета за приобретение жилья

Без посещения Налоговой службы не обойтись. Здесь необходимо получить справку, которая сдается работодателю для дальнейшего оформления. В отделение ФНС Российской Федерации приносят подтверждающие документы, а работники службы тщательно их проверяют.

Если налоговый вычет оформляется на рабочем месте, нужно:

- предоставить документы, удостоверяющие приобретение жилого объекта или взятие ипотеки;

- написать соответствующее заявление и сдать его в Налоговую службу РФ;

- получить справку из ФНС, которая делается не больше 30 дней;

- написать второе заявление на вычет (теперь в бухгалтерию родного предприятия);

- дополнить заявление полученной в Налоговой службе справкой.

Если все пункты выполнены, в следующем месяце начнутся выплаты. Их будут добавлять к получаемой на работе зарплате. Оформляют вычеты по возврату НДФЛ и через ФНС, но при таком способе деньги выплачивают один раз в год.

Как быстрее и выгоднее получить налоговый вычет при покупке квартиры

Источник: snowcredit.ru

Имущественный налоговый вычет

Имущественный налоговый вычет при приобретении или строительстве недвижимости представляет собой возможность возврата части средств, истраченных на ее покупку.

Условиями получения данного вида вычета является наличие резидентства РФ и дохода, облагаемого по ставке 13%.

По каким расходам можно получить возмещение

Имущественный налоговый вычет можно заявить по расходам на:

- Строительство или приобретение жилья (дом, квартира, комната (доля в них));

- Покупку земельного участка под строительство или уже с расположенным на нём объектом жилой недвижимости;

- Выплату процентов по кредитам, выданным на строительство или приобретение недвижимости, а также выплату процентов по кредитам, полученным для перекредитования ранее взятых кредитов на строительство или приобретение недвижимости;

- Работы, связанные с отделкой или ремонтом жилья (в случае если оно было приобретено по договору без отделки), а также на разработку проектной (сметной) документации и приобретение отделочных материалов;

- Проведение на жилой объект электричества, воды, газоснабжения и канализации.

Имущественный налоговый вычет не предоставляется в случае если:

- Жилая недвижимость была куплена у взаимозависимых по отношению к налогоплательщику лиц (супруг, близкие родственники, работодатель и т.д.).

- Строительство (приобретение) жилой недвижимости было оплачено другими лицами или с использованием бюджетных средств (материнского капитала, судсидии и т.д.).

- Право на вычет было реализовано ранее.

Особенности заявления имущественного вычета

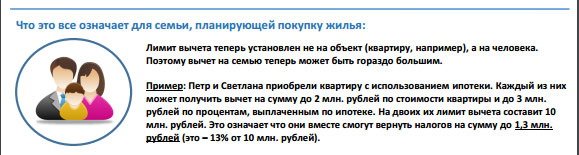

- Предельный размер вычета — 2 000 000 руб.. Вернуть можно до 13% от понесенных расходов, но не более 260 000 рублей (без учёта суммы переплаты ипотечному кредиту). Если квартира приобретена в браке после 2014 года, то каждый из супругов может получить вычет в размере 2 000 000 руб. Итого вычет на семью будет равен 4 000 000 руб.

- За один год можно вернуть денег не больше, чем было перечислено в бюджет подоходного налога по ставке 13%, но возвращать налог можно в течение нескольких лет до тех пор, пока не будет получена вся сумма целиком (260 000 руб.).

- С 1 января 2014 года ограничение, связанное с получением имущественного налогового вычета только по одному объекту недвижимости, было отменено. Поэтому, для объектов, по которым свидетельство о регистрации права собственности (акт приема-передачи) было получено после 01.01.2014 г., вычет можно использовать до тех пор, пока он не будет израсходован полностью (по неограниченному количеству объектов недвижимости).

- Вычет по расходам на выплату процентов по ипотеке, предоставляется только по одному объекту недвижимости (даже при условии, что они были приобретены после 1 января 2014г.). Размер «ипотечного» вычета — 3 млн. руб., если недвижимость приобретена после 2014 года и неограниченный — если до 2014 года. Таким образом, по квартире, приобретенной до 2014 года можно будет вернуть 13% со всей переплаты по кредиту, а после 2014 года — лишь с 3 000 000 руб. Обратите внимание, вычет по ипотечным процентам с 2014 года может заявляться отдельно от основного вычета, если ранее в его состав он включен не был. До 2014 года получить вычет по расходам на погашение ипотечных процентов можно было лишь в составе основного вычета и отдельное его заявление не предусматривалось.

- При покупке имущества в общую долевую собственность до 01.01.2014 г. вычет распределяется между собственниками, согласно доли каждого из них (исключение составляет приобретение жилья в совместную собственность с несовершеннолетними детьми, при котором распределение вычета по долям не требуется). Размер вычета составляет 2 млн. руб. на объект жилой недвижимости. При покупке имущества в общую совместную собственность до 01.01.2014 г. вычет распределяется согласно договоренности между супругами и также не может превышать 2 млн. руб. в целом по приобретенной недвижимости. С 2014 года вычет предоставляется по фактически произведенным расходам на покупку жилья вне зависимости от формы собственности, в которую оно оформлено. Размер вычета составляет по 2 млн. руб. на каждого собственника. При этом не имеет значения размер доли совладельца имущества. Каждый из сособственников может заявить вычет по своей доле в сумме не более 2 млн. руб.

- В случае если жилье приобретено в браке, неважно на кого из супругов оформлены документы и кем произведена оплата жилья. Если один из них не имел доходов в отчетном периоде при подаче документов на вычет необходимо составить заявление о распределении расходов между супругами.

Примеры расчёта имущественного налогового вычета

Пример 1. Вычет за покупку квартиры до 2014 года

Условия получения вычета

В 2013 году Петров И.А. купил квартиру за 1 млн. руб.

Полученный доход и уплаченный НДФЛ

Доход за 2016 год инженера Петрова И.А. составил 480 000 руб. (40 000 руб. (з/п) x 12 месяцев).

Размер НДФЛ (подоходный налог) удержанный работодателем за год составил 62 400 руб. (480 000 руб. x 13%).

Расчёт налогового вычета

При заявлении имущественного вычета, Петрову И.А. полагается к возврату: 130 000 руб. (1 млн. руб. x 13%).

Так как за 2016 год Петров И.А. заплатил НДФЛ на сумму менее 130 000 руб., вернуть в 2017 году он сможет только – 62 400 руб. Оставшиеся 67 600 руб. Петров И.А. имеет право дополучить в последующих годах, когда заплатит НДФЛ.

Примечание: имущественный вычет Петров И.А. использовал в неполном объёме (вместо полагающихся 2 млн. руб. применил только 1 млн. руб.). Так как свидетельство о регистрации права собственности на квартиру он получил до 1 января 2014 г., остаток вычета в 1 000 000 руб. по другой недвижимости он дозаявить не сможет.

Пример 2. Вычет за покупку квартиры в ипотеку

Условия получения вычета

В 2016 году Петров И.А. взял в банке ипотечный кредит в размере 4 млн. руб. и купил квартиру за 7 млн. руб.

Сумма уплаченных процентов по ипотеке за 2016 год составила 300 000 руб.

Полученный доход и уплаченный НДФЛ

Доход за 2016 год инженера Петрова И.А. составил 480 000 руб. (40 000 руб. (з/п) x 12 месяцев).

Размер НДФЛ (подоходный налог) удержанный работодателем за год, составил 62 400 руб. (480 000 руб. x 13%).

Расчёт налогового вычета

За покупку квартиры Петрову И.А. полагается вычет 2 млн. руб., поэтому вернуть он может: 260 000 руб. (2 млн. руб. x 13%).

Дополнительно за выплаченные в 2016 году проценты по ипотеке он может вернуть: 39 000 руб. (300 000 руб. x 13%).

Итого, максимальная к возврату сумма за 2016 год составит: 299 000 руб.

Так как за 2016 год Петров И.А. заплатил НДФЛ в размере 62 400 руб. вернуть он сможет только эту сумму – 62 400 руб. Оставшиеся 236 600 руб. Петров И.А. имеет право дополучить в последующих годах, когда заплатит подоходный налог.

Примечание: в дальнейшем Петров И.А. будет продолжать выплачивать ипотеку. Но так как свидетельство о регистрации права собственности на квартиру им было получено после 1 января 2015 г. налоговый вычет по ипотечным процентам за квартиру он может получать до тех пор, пока расходы на выплату ипотеки не превысят лимит в 3 млн. руб.

Пример 3. Вычет за покупку недвижимости, приобретенной супругами в совместную собственность до 01.01.2014г.

Условия получения вычета

В 2013 году супруги Петров И.А. и Петрова В.В. купили квартиру за 3 млн. руб.

Полученный доход и уплаченный НДФЛ

Доход за 2016 год инженера Петрова И.А. составил 480 000 руб. (40 000 руб. (з/п) x 12 месяцев).

Размер НДФЛ (подоходный налог) удержанный работодателем за год, составил 62 400 руб. (480 000 руб. x 13%).

Петрова В.В. в 2016 году не работала и подоходный налог не платила.

Расчёт налогового вычета

Так как купленная квартира, является совместной собственностью, налоговый вычет (2 млн. руб.) семья Петровых имеет право распределить по договорённости (в любых долях). Максимальная сумма к возврату равна: 260 000 руб. (2 млн. руб. x 13%).

В связи с тем, что в 2016 году Петрова В.В. не работала, а Петров И.А. заплатил подоходный налог в размере 62 400 руб., вернуть за квартиру в этом году они смогут только: 62 400 руб. Оставшиеся 236 600 руб. семья Петровых имеет право дополучить в последующих годах, когда заплатит НДФЛ.

Пример 4. Вычет за покупку недвижимости, приобретенной в общую долевую собственность до 01.01.2014г.

Условия получения вычета

В 2013 году Петров И.А. и Сидоров А.Н. купили квартиру за 3 млн. руб. в общую долевую собственность (по ½ на каждого).

Полученный доход и уплаченный НДФЛ

Доход за 2016 год инженера Петрова И.А. составил 480 000 руб. (40 000 руб. (з/п) x 12 месяцев). Размер НДФЛ (подоходный налог) удержанный работодателем за год составил 62 400 руб. (480 000 руб. x 13%).

Доход за 2016 год бухгалтера Сидорова А.Н. составил 1 млн. 200 руб. (100 000 руб. (з/п) x 12 месяцев). Размер НДФЛ (подоходный налог) удержанный работодателем за год, составил 156 000 руб. (1 млн.

200 руб. x 13%).

Расчёт налогового вычета

Так как купленная квартира, является общей долевой собственностью, налоговый вычет (2 млн. руб.) должен быть распределён между Петровым И.А. и Сидоровым А.Н в соответствии с их долями (по 1 млн. руб. каждому).

Максимальная сумма, возможная к возврату, составит: 260 000 руб. (2 млн. руб. x 13%) или по 130 000 руб. (на каждого).

Так как в 2016 году Сидоров А.Н. заплатил подоходный налог в размере более 130 000 руб. вернуть он сможет сразу всю сумму вычета – 130 000 руб.

В свою очередь Петров И.А. заплатил подоходный налог в размере 62 400 руб., поэтому вернуть за квартиру он сможет только эту сумму – 62 400 руб. Оставшиеся 236 600 руб., Петров И.А. имеет право дополучить в последующих годах, когда заплатит НДФЛ.

Пример 5. Вычет за покупку квартиры, приобретенной в совместную собственность после 01.01.2014г.

Условия получения вычета

В 2016 году супруги Иванов И.И. и Иванова М.С. купили квартиру за 4 млн. руб.

Полученный доход и уплаченный НДФЛ

Доход за 2016 год менеджера Иванова И.И. составил 660 000 руб. (55 000 руб. (з/п) х 12 месяцев).

Размер НДФЛ (подоходный налог), удержанный работодателем за год, составил 85 800 руб. (660 000 руб. х 13%).

Доход за 2016 год главного бухгалтера Ивановой М.С. составил 2 640 000 руб. (220 000 (з/п) х 12 месяцев).

Размер НДФЛ (подоходный налог), удержанный работодателем за год составил 343 200 руб. (2 640 000 руб. х 13%).

Расчет налогового вычета

С учетом изменений, вступивших в силу с 2014 года, вычет каждого из супругов составит: 2 млн. руб. Таким образом, общий вычет на семью будет равен: 4 млн. руб., а общая сумма возврата составит: 520 000 руб. (4 млн. руб. х 13%).

Для получения максимальной суммы к возврату за 2016 год супруги Ивановы составили заявление о распределении расходов на покупку квартиры в размере: 2 000 000 руб. (у супруги) и 2 000 000 руб. (у супруга).

Сумма подоходного налога, уплаченного с з/п Ивановой М.С., позволяет ей вернуть всю сумму, причитающегося ей вычета (260 000 руб.) в то время как ее супруг сможет вернуть лишь часть – 85 800 руб. Итого общая сумма возврата за 2016 год составит 345 800 руб. (260 000 руб. + 85 800 руб.).

Остаток в 174 200 руб. Иванов И.И. сможет получить в последующие года при условии уплаты НДФЛ в бюджет.

Пример 6. Вычет за покупку квартиры, приобретенной в долевую собственность после 01.01.2014г.

Условия получения вычета

В 2016 году Сергеев В.А. и Степанов П.Л. купили дом за 6 млн. руб. в общую долевую собственность (по ½ на каждого).

Полученный доход и уплаченный НДФЛ

Доход за 2016 год инженера Сергеева В.А. составил 1 020 000 руб. (85 000 руб. (з/п) х 12 месяцев). Размер НДФЛ (подоходный налог) удержанный работодателем за год, составил 132 600 руб. (1 020 000 руб. х 13%).

Доход за 2016 год генерального директора Степанова П.Л. составил 3 000 000 руб. (250 000 (з/п) х 12 месяцев). Размер НДФЛ (подоходный налог), уплаченного за год, составил 390 000 руб. (3 млн. руб. х 13%).

Расчет налогового вычета

С учетом изменений, вступивших в силу с 2014 года, вычет каждого из совладельцев составит по 2 млн. руб. на каждого.

Максимальная сумма, полагающаяся к возврату, равна 520 000 руб. (4 млн. руб. х 13%) или по 260 000 руб. на каждого.

Так как в 2016 году Степанов П.Л. заплатил подоходный налог на сумму более 260 000 руб. вернуть он сможет положенный максимум – 260 000 руб.

В свою очередь, Сергеев В.А. заплатил подоходный налог в размере 132 600 руб., поэтому вернуть за дом он сможет только часть суммы – 132 600 руб. Оставшиеся 127 400 руб. Сергеев В.А. имеет право дополучить в последующих годах, когда заплатит НДФЛ.

Пример 7. Вычет за покупку недвижимости с использованием материнского капитала

Условия получения вычета

В 2016 году Петрова В.В. купила квартиру за 2 млн. руб. из них 420 000 руб. она оплатила с использованием материнского капитала.

Полученный доход и уплаченный НДФЛ

Доход за 2016 год бухгалтера Петровой В.В. составил 480 000 руб. (40 000 руб. (з/п) x 12 месяцев).

Размер НДФЛ (подоходный налог) удержанный работодателем за год составил 62 400 руб. (480 000 руб. x 13%).

Расчёт налогового вычета

Петровой В.В. полагается вычет в размере 2 млн. руб., но так как материнский капитал нельзя учитывать в качестве расходов, по которым предоставляется вычет, максимальная сумма к возврату будет равна: 205 400 руб. (1 млн. 580 тыс. руб. x 13%).

Так как за 2016 год Петрова В.В. заплатила подоходный налог на сумму менее 205 400 руб., вернуть в 2017 году она сможет только – 62 400 руб. Оставшиеся 143 000 руб. Петрова В.В. имеет право дополучить в последующих годах, когда заплатит НДФЛ.

Способы получения налогового вычета

Через ИФНС

Процедура получения имущественного налогового вычета через налоговую службу происходит в 3 этапа:

Первый этап – сбор необходимых документов

Для получения имущественного вычета необходимо собрать следующие документы:

Основные документы:

- Декларация 3-НДФЛ. Обратите внимание, что форма декларации должна быть актуальной для того года, за который заявляется вычет. То есть, если вычет заявляется за 2013 год, декларация должна быть актуальной именно на 2013 год.

- Справка 2-НДФЛ. Её можно получить в бухгалтерии по месту работы (если за год вы работали в нескольких местах – необходимо взять справку с каждого из них).

Примечание: справка 2-НДФЛ не входит в перечень обязательных документов, необходимых к представлению при заявлении вычета.

Дополнительные документы, в случае покупки жилья в ипотеку

- Кредитный договор с банком (копия).

- Выписка из лицевого счёта или справка об уплаченных процентах (выдается в банке, который оформил кредит).

- Копии платежных документов, подтверждающие факт оплаты кредита (квитанции, платёжные поручения и т.д.).

Дополнительные документы, в случае покупки жилья в совместную собственность

- Копия свидетельства о браке.

- Копия свидетельства о рождении ребёнка (в случае получения вычета за детей).

- Заявление о распределении долей имущественного вычета между супругами (если квартира приобретена до 2014 года) или заявление о распределении расходов (если после 2014 года).

Обратите внимание, при подаче в налоговую службу копий документов, рекомендуется при себе иметь их оригиналы.

Второй этап – передача собранных документов в налоговый орган

Передать собранные документы можно следующими способами:

- Лично обратившись в территориальный налоговый орган по месту жительства. При таком способе, налоговый инспектор лично проверит все документы и если потребуется, сразу скажет, каких документов не хватает или какие необходимо исправить.

- Через представителя по нотариальной доверенности (в некоторых налоговых службах принимают документы по рукописной доверенности).

- По почте — ценным письмом с описью вложения. Для этого необходимо вложить документы в конверт (конверт не запечатывать) и составить 2 экземпляра почтовый описи с перечислением всех вложенных документов. При таком способе не требуется посещение налоговой службы, но в случае если были допущены ошибки или пакет документов был собран не в полном объеме, узнаете вы об этом только через 2-3 месяца (после проверки документов).

- С помощью личного кабинета налогоплательщика (ЛКН), расположенного на сайте ФНС РФ. Для того, чтобы получить доступ к ЛКН, необходимо обратиться в любой налоговый орган для создания учетной записи и получения логина и пароля для входа в нее. Для этого необходимо взять с собой ИНН и паспорт. Плата за подключение ЛКН не взимается.

Обратите внимание, декларацию 3-НДФЛ и комплект документов необходимый для получения налогового вычета можно подать в налоговую службу в течение всего года, но не ранее окончания периода, за который заявляется вычет.

Третий этап – проверка документов и получение налогового вычета

Проверка налоговой декларации и прилагающихся к ней документов проводится в течение 3-х месяцев со дня их подачи в налоговый орган.

В течение 10 дней после окончания проверки налоговая служба должна направить в адрес налогоплательщика письменное уведомление с результатами проверки (предоставление или отказ в предоставлении налогового вычета).

После получения уведомления, необходимо прийти в налоговый орган и предоставить заявление на возврат НДФЛ если оно ранее не было приложено к основному пакету документов.

Денежные средства должны перечислить в течение 1-го месяца со дня подачи заявления на возврат НДФЛ, но не ранее окончания проверки документов (камеральная проверка).

За какой период можно получить налоговый вычет

Никаких ограничений по срокам получения имущественного вычета нет, поэтому воспользоваться им можно абсолютно в любой момент времени, даже если недвижимое имущество было приобретено давно.

Самое главное чтобы на руках были документы подтверждающие право собственности и расходы, связанные с приобретением недвижимого имущества.

Также важно заметить, что подоходный налог можно вернуть только за последние три года. Например, если квартира была куплена в 2011, то в 2017 вернуть деньги можно только за 2014, 2015 и 2016 годы.

Весь неиспользованный остаток имущественного вычета, переносится на следующий год, поэтому возвращать его можно до тех пор, пока не будет исчерпана вся сумма целиком.

Как получить имущественный вычет через работодателя

По закону имущественный вычет можно получить также через работодателя. В этом случае с заработной платы перестанет удерживаться подоходный налог по ставке 13%.

Главная особенность такого способа заключается в том, что для получения вычета не нужно дожидаться окончания года (как в случае с налоговой), а подать заявление на вычет можно сразу после возникновения права на него.

Процедура получения имущественного налогового вычета через работодателя происходит в 3 этапа:

Первый этап – сбор необходимых документов

Список документов для получения вычета через работодателя совпадает с документами, которые необходимы для получения вычета через налоговую службу (см. выше).

Но есть следующие отличия:

- Не требуется заполнять налоговую декларацию по форме 3-НДФЛ.

- Не нужна справка по форме 2-НДФЛ.

- Заявление на получение налогового вычета заполняется по другой форме (скачать бланк).

Второй этап — передача собранных документов в налоговый орган

После того как все документы собраны, их необходимо передать в налоговую службу по месту жительства. Способы передачи документов, такие же, как и в случае получения вычета через налоговую службу (см. выше).

По истечении 30 дней (отводимых на проверку документов) из налоговой службы должно прийти уведомление, подтверждающее право на получение вычета у работодателя.

Третий этап – получение налогового вычета

После получения уведомления из налоговой службы, необходимо написать заявление на вычет и вместе с уведомлением передать в бухгалтерию по месту работы.

Начиная со дня уведомления бухгалтерии, с заработной платы перестанут удерживать подоходный налог, и вследствие чего она станет больше обычной на 13%. Это будет, происходит до тех пор, пока имущественный вычет не будет исчерпан полностью, либо пока не закончится календарный год.

Обратите внимание:

- Если в течение года работодатель предоставил работнику вычет не в полном размере (например, за те месяцы пока он оформлял документы для получения вычета), тогда неиспользованный остаток можно получить по окончании года обратившись в налоговую службу (порядок получения вычета через налоговую см. выше).

- Начиная с 1 января 2014 г. стало возможным получить имущественный вычет у нескольких работодателей одновременно, но только в пределах той суммы, которая будет указана в уведомлении о предоставлении имущественного вычета у конкретного работодателя.

Источник: www.malyi-biznes.ru

Как получить налоговый вычет при покупке квартиры

Процедура налогового вычета подразумевает предоставление компенсации со стороны государства, выделяемой из числа налоговых отчислений гражданина и возвращаемых ему единовременно или отдельными платежами в несколько приемов с учетом различных социально значимых обстоятельств, льгот, заслуг и т.д. Налоговый вычет при покупке квартиры представляет, таким образом, компенсацию из выплаченных налогов в случае приобретения жилплощади в собственность. С 2014 года такой вычет может достигать суммы в 260 тыс. рублей.

Описание процедуры

Процедура налогового вычета подразумевает возможность после приобретения новой жилплощади уменьшить налогооблагаемый доход гражданина. При этом можно получить возврат налогов в виде определенной, фиксированной законодательством суммы, которую налоговый орган предоставит обратно в распоряжение гражданина безвозмездно, или же просто не выплачивать определенную сумму в рамках налогового бремени.

Процедура доступна для облагаемых подоходным налогом граждан РФ, находящихся на службе, работающих или занимающихся бизнесом и, соответственно, выплачивающих подоходный налог, вычет из которого и будет производиться.

Если имущество было приобретено после первого января 2014 года, максимальная сумма, с которой имеется возможность произвести налоговый вычет – 2 миллиона в рублях.

При этом под вычет попадает 13% (сообразно значению подоходного налога) от этой суммы, то есть, на пределе – двести шестьдесят тысяч рублей. В данном случае – речь идет о сумме, которую гражданин выплачивает в рамках сделки по недвижимости без кредитных обременений.

Также с 1 января 2014 года государство разрешает получить налоговый вычет по ипотечным выплатам или иным кредитным обязательствам под жилую недвижимость, максимальная сумма под обеспечение при таком вычете – 3 миллиона в рублях, на пределе получается триста девяносто тысяч рублей.

В случае, если недвижимость была приобретена до 2008-го года, предельный объем выплаты вычета может составить 130 тыс. рублей (вычитается из максимального доступного к этому сроку миллиона рублей по сделке). В то же время, при осуществлении выплат с кредитным обременением и своевременной уплатой процентов, до 2014 года, имеется возможность получения компенсации по сумме выплаченных средств без ограничения объема (также 13% от суммы).

Сумма, из которой может накопиться до 2 млн. вычета, рассчитывается по следующим целям и типам расходов:

- При приобретении жилого дома на территории РФ полностью или в рамках доли в нем учитываются:

- непосредственно сделка по покупке имущества, как уже готового, так и на этапе строительства;

- расходы на формирование проекта строительства и расчет сметы;

- расходы на покупку материалов, идущих затем в строительство и в отделку жилплощади;

- расходы на обеспечение услуг и работ по отделке приобретенного здания, а также непосредственно на его возведение;

- обеспечение устройства и подводки к жилью газа, света, воды, а также прокладка канализации, под выплату подпадает подключение к общим сетям и формирование автономного контура.

- При приобретении в рамках границ РФ доли или полного права собственности на комнату или квартиру:

- непосредственно сделка по покупке имущества может осуществляться в отношении уже сданной в собственность жилплощади или на этапе строительства, например, по договору долевого участия;

- покупка материалов, которые необходимо использовать для отделки жилого помещения;

- разработка проекта, а также формирование сметы на работы по отделке жилплощади;

- непосредственно оплата работ и различных типов услуг, приобретаемых для обеспечения отделочных работ на объекте.

- При приобретении участка земли, если целью данной покупки является дальнейшее возведение на этом пространстве жилого здания.

- Вычет может предоставляться под условия осуществления погашения кредитов (ипотечного и других типов), целью которых непосредственно должна являться покупка жилого помещения, квартиры, дома или земли на территории РФ или же осуществление строительства своего жилья. При этом в расчет идут только кредитные обязательства по отношению к российским кредиторам (организациям, банкам, ИП и т.д.).

- Также под вычет попадают займы, взятые для обеспечения рефинансирования уже существующих обязательств под приобретение или строительство своего жилья.

Право получить и распорядиться налоговым вычетом имеют:

- лицо, во владении (собственности) которого находится имущество;

- право на вычет также имеет второй супруг, если он до этого ни разу не прибегал к процедуре уменьшения налогооблагаемого дохода после покупки жилой недвижимости, не участвовал в сделке по покупке имущества под текущий вычет и сделка совершилась в браке, предусматривающем совместное приобретение и владение;

- в случае с собственником жилого помещения, еще не пересекшим порог совершеннолетия, вычет может быть предоставлен одному из его родителей, если таковой не использовал своего права на получение компенсации ранее, в других обстоятельствах.

Дополнительные обстоятельства

При осуществлении процедуры налогового вычета при покупке квартиры в учет идут только те расходы, которые гражданин (собственник) понес самостоятельно.

То есть, на выплаты, проведенные третьими лицами, работодателем, сторонними организациями, при получении квартиры от государства, выплате субсидий из бюджета, наследовании, использовании материнского капитала и любых других обстоятельствах, не подразумевающих участия личных доходов, налоговый вычет из подоходного налога не полагается.

Также не подпадает под условия предоставления налогового вычета ситуация, когда расчеты производятся между взаимозависимыми персонами. Под взаимозависимыми в данном случае нормативно подразумеваются родители и дети, мужья и жены, работники и работодатели, близкие родственники и т.д.

Приобретение жилплощади в рамках обмена (по договору) с осуществлением доплаты – вполне законная процедура, в рамках которой имеется возможность получить уменьшение налогооблагаемого дохода.

Имущество, которое было приобретено по долям, если покупка произошла до 2014 года, под вычет подпадает по принципу распределения, в зависимости от объема доли на каждого собственника. В случае с долями после наступления 2014-го – распределение идет не по долям, а по тем расходам, которые по факту понесли собственники в ходе приобретения жилплощади.

Принципы расчета налогового вычета на квартиру

Рассчитывая налоговые выплаты, которые могут быть компенсированы государством при покупке жилой недвижимости, стоит учитывать, что их объем зависит непосредственно от понесенных на приобретение жилплощади расходами, а также от общего годового объема выплаченных гражданином налогов.

То есть, в год сумма возврата или вычета по налогам не может превышать общего годового значения 13% подоходного налога, перечисленного гражданином государству, а также за все время выплаты/снижения бремени не может превышать 2 000 000 руб. или 3 000 000 руб. при сделке из собственных финансов или при оплате процентов по ипотеке соответственно.

- Общая сумма, которая может быть компенсирована по возврату налогов, составляет тринадцать процентов от объема сделки, при этом стоит учитывать, что речь идет о сделке на любую сумму, и когда жилье по своей стоимости превосходит 2/3 млн. руб., и когда объем до этих значений не дотягивает. То есть 260/390 тыс. руб. – это исчерпывающее значение финансовых ресурсов, которые можно получить по возврату налогов. Стоит также иметь ввиду, что в отношении жилья, приобретение которого состоялось до наступления 2014 года, под возврат налогов подпадает одинарная покупка, то есть, получить возврат можно за одну сделку по жилой недвижимости в жизни. В случае с покупкой жилья после 2014-го – вычет можно запрашивать суммарно по любому количеству сделок по жилой недвижимости, пока не будет достигнут предел в 2/3 млн. и 260/390 тыс. руб. соответственно.

- После приобретения жилья на налоговые вычеты или возврат можно подавать каждый год, при этом из объема выплачиваемых налогов гражданина будут вычитаться соответствующие тринадцать подоходных процентов или же сумма такого же объема будет возвращаться. Превысить годовой объем выплат за пределы суммы выплаченных налогов нельзя. При этом выплаты могут производиться до достижения максимальной суммы каждый год, если, соответственно, каждый год подается заявление на налоговые вычеты.

Налоговый вычет предельным значением 260/360 тыс. руб. – это вся возможная на срок жизни гражданина выплата компенсации государством при покупке квартиры/дома/земли в собственность для проживания.

Примерные таблицы расчетов

| Случай | Пример расчета |

| Покупка жилья после 2014 | Гражданин покупает на собственные деньги квартиру в 2014 году, далее он имеет право подать запрос на предоставление вычета по налогам. Сумма сделки по квартире составляет 2 500 000 руб., для налогового вычета она снижается до 2 000 000 руб. Для определения вычета следует простой расчет – из 2 млн. руб. высчитывается 13% получается 260 тыс. руб., на которые и имеет право гражданин. |

| Покупка жилья после 2014 года, сумма сделок | Гражданин покупает в 2014 году квартиру за 1 300 000 руб. Далее он подает на возмещение и имеет право претендовать на 1 300 000 * 0.13 руб. итого – 169 000 руб. В 2015 году приобретается еще одна квартира за 750 000 руб. Появляется возможность снова подать на налоговый вычет, при этом «лишние» 50 тыс. не учитываются (1 300 000 + 750 000 = 2 050 000 тыс.), предел наступает при 2 млн. руб. Но при этом гражданин имеет право дополучить вычетом или возвратом еще 750 000 * 0.13 = 97 500 руб. Из этой суммы он получит 91 000 руб. поскольку предел вычета определен по 13% от 2 млн., оставшиеся 6 500 руб. превышают суммарные указанные значения и не предоставляются. |

| Покупка жилья с кредитными обязательствами после наступившего 2014 года | Гражданин приобрел квартиру по ипотеке в 2014 году и выплатил ее в полном объеме в 2016 году. Сумма ипотеки составила 4 млн. руб. Из этих 4 млн. он имеет право требовать вычет по предельным 3 млн. руб. От государства он получит 3 000 000 * 0.13 = 390 000 руб. За «бортом», таким образом, остаются не входящие в предел 130 тыс. из «лишнего» миллиона. |

| Покупка жилья по кредитным обязательствам до 2014-го года | Гражданин приобрел квартиру по ипотеке до 2014 и выплатил 4 000 000 руб. В соответствии с законодательством, он имеет право на предоставление выплаты по погашенному кредиту без ограничения суммы, в количестве 13% общего объема. То есть 4 000 000 * 0.13 = 520 000 руб., которые может получить гражданин в случае с ипотекой до 2014 года. |

| Меньшая сумма приобретения до 2014 года | Гражданин приобрел до 2014 года квартиру за 1 750 000 руб. Он воспользовался своим правом и подал заявление на компенсацию. Получается – он имеет право на 1 750 000 * 0.13 = 227 500 руб. Получив эту сумму, гражданин уже не будет иметь право запрашивать налоговый вычет за покупку квартиры, то есть, «за бортом» останутся еще 32 500 руб., которые гражданин не получит уже никогда. |

| Отчисления с учетом подоходного налога | Гражданин подает заявку на предоставление налогового вычета в размере 130 000 руб. в 2015 году. При этом, он зарабатывает за год 400 000 руб., из которых 13 процентов, то есть 400 000 * 0.13 = 52 000 руб. составляют сборы по подоходному налогу. Таким образом, по заявке за 2015 могут быть предоставлены 52 тыс. руб., еще 52 тыс. руб. могут быть перенесены на следующий год (2016), и еще 52 на след. год (2017), а оставшиеся 4 тыс. могут быть вычтены еще годом позже (2018). При этом, если суммарно было приобретено недвижимости на 2 млн. и более, гражданин имеет право продолжить подавать заявки на получение вычетов, пока сумма выплат не достигнет 260 000 руб. Стоит учесть, что также имеется возможность подавать заявку с запросом вычетов по прошлым годам, но возврат предоставляется только за три предшествующие года. То есть, подав заявку по сделке в 2018 году, гражданин получит возможность получить деньги (по 52 тыс.) за 2015, 2016, 2017 годы, и «добрать» оставшиеся 4 тыс. в 2018 году. |

Инструкция по получению налогового вычета и необходимая документация

Получить налоговый вычет при покупке квартиры можно у нанимателя работника (стороны, предоставляющей работу) или непосредственно в налоговой. Алгоритм, при непосредственной заявке в службу по сбору налогов:

- Осуществить сбор необходимой документации, задачей которой становится подтверждение права владения приобретенной недвижимостью;

- Осуществить сбор необходимой документации по осуществленным платежам;

- При необходимости – готовим документы, дающие подтверждения права совместной собственности на жилплощадь;

- В бухгалтерии места своей работы (или мест работы, в случае наличия нескольких таковых) необходимо испросить справку, по которой происходит уточнение налогов, что были начислены или удерживались за необходимый к вычету год;

- Подготавливаем декларацию по налогам;

- Подаем в соответствующий орган по налогам и сборам справки, заявление, документацию о доходах, налогах и на приобретенное имущество;

- Ожидаем решения соответствующей службы;

- Получаем вычет или возврат налоговых средств.

Документы, которые обеспечивают подтверждение права владения соответствующей недвижимостью:

- если был возведен или куплен отдельный дом (жилой) – свидетельство, подтверждающее гос. регистрацию права на это имущество;

- если была куплена квартира или отдельная комната в многоквартирном здании – договор, подтверждающий факт покупки, акт, в котором отмечено, что собственность или доля собственности были переданы соответствующему лицу, государственное свидетельство о регистрации собственности (права на нее);

- если приобретается участок земли, на котором планируется возведение жилья или установка готового жилого объекта – свидетельство на право собственности государственного образца;

- если вычет должен быть получен под кредитные обязательства – договор, который дает подтверждение факта получения займа, ипотеки, кредитного бремени с соответствующими графиками осуществления платежей по процентам и для погашения суммы.

Документы по платежам, призванные дать подтверждению факта совершенных на покупку имущества расходов:

- выписки по банковской документации, говорящие о том, что покупатель переводил финансовые средства продавцу;

- квитанции, которые прилагались к приходным ордерам;

- чеки – кассового образца и товарного образца;

- акты, дающие подтверждение факта закупки материалов под отделку и возведение жилого строения, с прописью данных продавца.

Документы, которые служат доказательством осуществления выплат по кредитам под приобретенную в собственность недвижимость:

- выписка, предоставляемая с активного на момент осуществления выплат лицевого счета гражданина;

- справка, предоставляемая организацией, осуществившей процедуру кредитования, которая подтверждает факт произведенных выплат;

- другие док-ты.

Документы, актуальные в случае совместного владения имуществом:

- копия документа, подтверждающего законность брака;

- заявление, в рамках которого супруги определяют объем и форму распределения полученных от государства (вычетом или возвратом) средств.

Необходимая для нал. службы документация:

- 3-НДФЛ – заполняется стороной, подающей на предоставление уменьшения налогооблагаемого дохода;

- 2-НДФЛ – запрашивается в отделе нанимателя, ответственном за предоставление такой документации (бухгалтерия, фин. отдел и т.д.).

Осуществление процедуры уменьшения налогооблагаемого дохода также возможно, если обратиться к работодателю, она имеет такой алгоритм:

- В произвольном формате формируется заявление, цель которого – получить уведомление нал. службы о том, что у лица имеется право на уменьшение налогооблагаемого дохода;

- Провести подготовку всей необходимой документации, служащей доказательной базой возможности получения возврата или вычета;

- Представить оформленное заявление и заверенные документы в подразделение налоговой службы (обращение происходит по месту нахождения или проживания) для получения соответствующего уведомления о возможности производства вычета;

- В течении тридцати дней, согласно установленным законодательным ограничениям, налоговый орган имеет обязательство предоставить гражданину правильно заполненное уведомление;

- Полученное уведомление предоставляется на место работы (в бухгалтерию, начальству или иному ответственному сотруднику) и служит основанием для работодателя, в зависимости от установленной суммы вычета, перестать удерживать НДФЛ из заработной платы подавшего уведомление гражданина весь остающийся год или время, за которое объем вычета будет покрыт.

Если в службу по сбору налогов подаются копии каких-либо документов, с ними необходимо располагать также и оригиналами, с которыми должен иметь возможность, при наличии необходимости, ознакомиться инспектор.

Право на предоставление гражданину вычета по выплаченным налогам наступает с того временного периода (года), в течение которого был получен док-т, удостоверяющий право владения жилым имуществом. То есть значение имеют даты, отмеченные в ДДУ или св-ве о регистрации права на владение недвижимостью.

При подаче заявления на производство вычетов (налоговых) по месту работы стоит учитывать, что работодатель будет располагать правом и возможностью (и, соответственно – обязательством) не проводить удержание из ЗП НДФЛ только с месяца, когда было получено соответствующее уведомление.

То есть, получать вычеты непосредственно со стороны работодателя, с учетом права службы по налогам выдавать уведомление тридцатидневный срок, можно, как правило, не больше 11-ти месяцев года.

Видео: налоговый вычет при покупке жилья

Образец, по которому заполняется заявление

В налоговой декларации по форме стандарта 3-НДФЛ необходимо заполнить следующие поля и внести такие данные:

- налоговый период;

- Ф.И.О подающего заявление, данные о дате и месте рождения;

- данные, указанные в паспорте;

- статус налогоплательщика – речь идет о том, является ли гражданин налоговым резидентом РФ, если лицо резидентом не является, ему не может быть предоставлен налоговый вычет;

- адрес проживания или расположения;

- контактные данные для обратной связи;

- в первом разделе формы указываются сведения по налогам и выплатам гражданина, которые должны быть внесены в казну или по которым необходимо провести возврат;

- второй раздел включает расчет относительно базы налогов и облагаемой оными суммы;

- на листе А-формы за 2016-й год указываются финансовые поступления, поступающие от источников, в рамках РФ;

- на листе Б – финансовые поступления из-за пределов РФ, подверженные налоговому обременению;

- на листе В – финансовые поступления от бизнеса, адвокатской и иной частной практики;

- на листе Г – проводится расчет по сумме доходов, которые не подлежат налоговому обременению;

- непосредственно на листе Д1 идет указание по покупке либо осуществлению возведения недвижимого имущества различных типов, включая жилую недвижимость, дающую возможность произведения возврата или уменьшение налогооблагаемого дохода;

- на листе Е1 указываются, в том числе, стандартные вычеты, которые можно осуществить по выплаченным гражданином налогам.

Образец налоговой декларации

Образец налоговой декларации

Пример заполнения декларации 3-НДФЛ

Пример заполнения декларации 3-НДФЛ

Видео — Как быстро заполнить декларацию 3-НДФЛ для получения налогового вычета

При покупке квартиры или иной жилплощади налоговый вычет или возврат финансовых средств можно получить в нал. службе или через работодателя можно реализовать подтвержденную документами процедуру временного прекращения удержания НДФЛ. Таким правом располагают только граждане РФ, которые работают и платят налог на доходы.

По состоянию на 2023 год имеется возможность получения компенсации в размере двухсот шестидесяти тысяч рублей для сделок из своих средств и трехсот девяноста тысяч рублей для сделок, где имеется кредитное обеспечение.

Уменьшение налогооблагаемого дохода – полностью законная процедура, которая не налагает на заявителя никаких санкций, никак негативно не влияет на отношения с нал. службой. При осуществлении данной процедуры проверке подлежат исключительно док-ты, поданные гражданином в процессе обращения, другая его деятельность, в рамках стандартной ситуации протекания процесса, нал. орган не интересует и не проверяется.

Источник: 2ann.ru