Справка 2 ндфл — это официальный документ, составляемый работодателем и свидетельствующий о сумме полученного дохода его персонала. Кроме того, она содержит информацию о начисленном и уплаченном за работника налоге, о неудержанном налоге, а также о вычетах и их размерах.

Кто из них должен подписывать 2 ндфл? Закон 402-ФЗ прямо не указывает, кто именно обладает правом подписи в таких случаях. Поэтому в организации создается внутренний документ (приказ), в котором перечисляется список сотрудников, обладающих правом подписи данного отчетного документа.

Справка по форме 2-НДФЛ относится не к бухгалтерским документам, а к налоговым. А значит, она не попадает под действие закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, предписывающего руководителю подписывать все документы, и такое право может быть предоставлено уполномоченному им на это лицу. Такой порядок подразумевается правилами заполнения справки.

У руководителей высшего звена нет физической возможности подписывать оперативно все исходящие и входящие документы. А если кабинет руководителя или главбуха располагается не в соседнем помещении, а в соседнем городе? Кто подписывает справки 2-НДФЛ в таком случае? Так что же делать — не выдавать справки или выдавать их с задержкой? И то, и другое недопустимо.

Ролик «Формирование справки 2-НЛФЛ для сотрудников»

Сроки представления документов в ИФНС определены законодательно, и за их нарушение предусмотрена ответственность.

Для делегирования права подписи этого документа руководитель предприятия должен издать приказ с перечнем тех лиц, кто подписывает справки 2-НДФЛ. При этом на каждого из них должна быть оформлена соответствующая доверенность. Реквизиты этой доверенности или приказа нужно будет указывать в справке 2-НДФЛ.

Отметим, что на справке не требуется ставить печать. Хотя раньше такая необходимость была закреплена законодательно. Теперь на документе нет даже места для постановки печати. Об этом многие организации забывают и штампуют справки по привычке. Такой подход допустим, так как наличие оттиска печати на документе нарушением не является.

Случается, что бывшему сотруднику также может понадобиться справка 2-НДФЛ за предыдущий период. В такой ситуации ему требуется обратиться в ИФНС, чтобы получить социальный или имущественный вычет за тот временной отрезок, который не превышает исковой давности.

- Если справку подписывает руководитель, указывают цифру 1;

- если подписывает представитель налогового агента, указывают цифру 2. Это будет:

- Сотрудник бухгалтерии, который начисляет заработную плату;

- кадровый специалист, ведущий учет личных карточек;

- главный бухгалтер или его заместитель, с обязанностями контроля над начислением заработка и заполнением отчетных форм в фискальные органы.

Справка 2-НДФЛ относится к налоговой документации, а соответственно, круг лиц допущенных к визированию документа определяется на основании закона 402-ФЗ, который гласит о праве подписывать справку как генеральному директору предприятия, так и уполномоченному лицу.

Изначально, согласно официальным разъяснениям по правильному заполнению такого важного документа, ставить подпись на 2-НДФЛ для сдачи в ИФНС был полномочен только сам налоговый агент. В большинстве случаев это руководитель компании, а также непосредственно сам индивидуальный предприниматель.

Кто обязательно должен подписывать справку 2-НДФЛ

- бухгалтеров, то есть тех сотрудников, которые непосредственно ведут начисление зарплаты работникам, удержание налогов и т. п.;

- главного бухгалтера компании, который ведет такую же деятельность либо следит за правильным формированием документов;

- собственно, сам руководитель;

- любой другой сотрудник предприятия (только вести подобную деятельность он должен по выданной доверенности либо после издания соответствующего приказа).

При банкротстве компании, в момент, когда ведется процедура ее закрытия, подписывать налоговые документы может тот, у кого имеется право подписи на всех документах. В случае закрытия при ликвидации до окончательного удаления из реестра подписывать документы организации вправе руководитель либо учредитель. Для индивидуальных предпринимателей право подписи сохраняется и после его закрытия.

Когда определенные приказом лица, ответственные за формирование налоговой документации, уходят в отпуск, новый круг лиц, привлекающийся к данной деятельности, также должен быть определен соответствующим приказом. При этом при составлении справок о доходах только назначенный сотрудник должен будет указать там свои данные (фамилия и имя) и прописывать реквизиты документа-основания для ведения подобных дел.

Согласно российскому законодательству, руководитель предприятия должен издать приказ, где прописывается обязанность за формирование налоговой отчетности за определенным кругом лиц. Не указанные в нем сотрудники принимать участие в составлении и проставлении подписи на справке 2-НДФЛ не должны.

Рекомендуем прочесть: Последние новости о расселении аварийного жилья в казани 2023

Следует указать, что выбранное должностное лицо должно составлять документ с соблюдением обязательной формы и выдавая документ в рамках указанных государством сроков (то есть не более, чем через 3 дня со дня поступления заявки от работника). В противном случае на него возлагается определенная ответственность.

У кого право подписи на 2-НДФЛ

В отношении справки о доходах один из самых популярных вопросов для практически каждого трудящегося человека и работодателя – кто подписывает 2-НДФЛ для сотрудников в 2023 году? О том, какие есть правила на этот счёт и как складывается практика, узнаете из нашего обзора.

Изначально, согласно официальным разъяснениям по правильному заполнению такого важного документа, ставить подпись на 2-НДФЛ для сдачи в ИФНС был полномочен только сам налоговый агент. В большинстве случаев это руководитель компании, а также непосредственно сам индивидуальный предприниматель.

Право на визирование 2-НДФЛ может иметь и доверенное лицо. Однако в таком случае необходимо оформление доверенности. Согласно установленным правилам, подробные реквизиты этой доверенности следует обозначать в конце справки 2-НДФЛ вблизи с подписью соответствующего уполномоченного лица. Указывать их следует как реквизиты документа, подтверждающего право такой визы:

Имейте в виду: круг лиц, обладающих правами на подписание этого документа, идентичен с кругом лиц, которым позволено подписывать 2-НДФЛ для ее сдачи в налоговую инспекцию. Поэтому теперь можете смело подавать заявление на оформление справки о доходах, заранее примерно зная, кем она будет подписана.

Но практика вносит свои коррективы. Так, общие правила уточняют, что справку теперь могут визировать и уполномоченные на подобные действия лица организации (ИП) на основании заранее составленной доверенности, которую может выдать руководитель компании или коммерсант.

Кто может подписать справку 2-ндфл для сотрудников, кто должен подписывать

Поскольку приведенный в статье 62 ТК РФ перечень документов носит открытый характер (об этом свидетельствует использование слов «и другое» в тексте нормы), то указанный в ней трехдневный срок следует соблюдать и при подготовке справки о доходах для работника.

Изначально, согласно официальным разъяснениям по правильному заполнению такого важного документа, ставить подпись на 2-НДФЛ для сдачи в ИФНС был полномочен только сам налоговый агент. В большинстве случаев это руководитель компании, а также непосредственно сам индивидуальный предприниматель.

- Лицо, ведущие начисление заработной платы работников, начисление и удержание налога, формирующие справки 2-НДФЛ.

- Главный бухгалтер предприятия, которые также может иметь обязанности по учету заработной платы и отчетности по доходам физических лиц или принимать участие в качестве контролера качества заполнения форм.

- Руководитель – директор или иное лицо, права которого установлено учредительными документами или приказом.

Все субъекты хозяйствования, в том числе и ИП, которые в течение года начисляли вознаграждения за труд или иные доходы в пользу работников, а также удерживали с них НДФЛ, подают декларацию 2 НДФЛ в налоговую по истечении отчетного периода. Юр лица подают отчеты в ИМНС по месту их регистрации, ИП – по месту жительства. Кроме того, выдать справку они обязаны и по личному запросу физ. лиц по мере надобности в течение трех дней.

Кто подписывает справку 2-ндфл и как она оформляется

У новых руководителей компаний, бухгалтеров, кадровиков могут возникнуть вопросы, связанные с подписью налоговых документов. В частности, они могут сомневаться в том, кто должен подписывать справку 2-НДФЛ. Итак, эта обязанность закрепляется за уполномоченным должностным лицом. Кто именно будет им являться, определяется изданием соответствующего приказа.

Следует указать, что выбранное должностное лицо должно составлять документ с соблюдением обязательной формы и выдавая документ в рамках указанных государством сроков (то есть не более, чем через 3 дня со дня поступления заявки от работника). В противном случае на него возлагается определенная ответственность.

Важно знать, что данная справка по второй форме может быть выдана только сотрудникам, принятым на свою должность по трудовому договору. Если в организацию обратился уже уволенный сотрудник с просьбой выдать документ, то его просьба должна быть удовлетворена. Справку выдают на общих основаниях, и в графе «дата» фиксируют подходящую на момент формирования.

В каждой организации в начале года разрабатывается учетная политика, где необходимо уточнить все детали бухгалтерского и налогового учета. Один из важных приложений к ней является приказ о документообороте. Здесь следует четко отразить состав бланков, сроки подачи каждого и ответственных лиц за формирование и представление отчетности.

Документ, на основании которого представитель имеет право подписи – заранее составленная и завизированная руководителем доверенность. В конце декларации указывают сведения о ней рядом с визой лица, подписывающего НДФЛ 2. Как правило, доверенность оформляется на один год, при необходимости временные рамки меняют или не отмечают вовсе.

2 ндфл кто должен подписывать

Помните: тот, кто подписывает 2-НДФЛ, должен иметь на это право. На практике встречаются случаи, когда на выданной справке сотруднику подпись ставит руководитель отдела. Так делать нельзя, так как законодательством Российской Федерации четко определено, кто подписывает 2-НДФЛ для сотрудников. Сама справка относится к группе налоговых, а не бухгалтерских документов.

Это значит, что на ней должна стоять подпись налогового агента. У работодателя таким представителем является руководитель организации. Именно он должен поставить свою подпись на готовой справке. Так что в стандартном варианте вопроса: «Кто подписывает справку 2-НДФЛ для сотрудника?» — сложностей возникать не должно.

Рекомендуем прочесть: Госпошлина В Росреестре При Расторжении Договора Купли-Продажи Недвижимости 2023 Год

Но в связи с тем, что некоторым юридическим фирмам (ООО и АО) разрешили заниматься деятельностью без собственной печати, то штамп ставится только на определенной документации. Также в приказе, утвержденном новую форму, ничего не говорится о штампе, а бланк не содержит место для печати (М.П.). Поэтому даже если у фирмы имеется печать, ставить ее не обязательно. Однако постановка оттиска не является ошибкой и не приводит к применению мер налоговой ответственности и наказания.

Ситуация осложняется в случае, когда в компании работает большое количество человек. Это может быть и 500, и 5000 сотрудников. Кто подписывает справку 2-НДФЛ? Снова руководитель. Но в таком большом объеме сделать это невозможно физически. В этом случае директор предприятия должен выбрать уполномоченного представителя для подписания справок. И это может быть сразу несколько человек.

Тот, кто подписывает 2-НДФЛ, должен иметь соответствующую доверенность. Кроме того, следует оформить специальный приказ руководителя, где перечисляются все уполномоченные лица. В самой справке необходимо делать отметку, что подпись ставит не сам налоговый агент, а уполномоченный представитель, а также указать реквизиты соответствующей доверенности и приказа.

Правила формирования документа в этой ситуации схожи с общими при сдаче отчетности в органы ИФНС. Подписать сведения должно уполномоченное лицо, назначенное Приказом руководителя предприятия. В качестве таких ответственных лиц могут выбираться следующие специалисты:

В связи с тем, что справка 2-НДФЛ – это налоговый, а не бухгалтерский документ, его может подписывать не только руководитель, но и уполномоченное им лицо (при наличии оформленной доверенности). Реквизиты доверенности, на основании которой уполномоченное лицо имеет право подписи справки, нужно указать в конце формы 2-НДФЛ.

Нередко возникает вопрос о том, кто должен визировать справку для директора. Здесь порядок такой же, как и в случае с подписанием справки о доходах для работника. То есть, подписать 2-НДФЛ может как руководитель организации, так и уполномоченное на это действие лицо.

В 2023 году справку 2-НДФЛ могут подписывать уполномоченные руководителем организации или ИП лица по заранее составленной доверенности. Лицо, которое ставит свою подпись в справке, должно указывать не только свою фамилию (инициалы), но и занимаемую должность.

Лицу, которому нужно подтвердить свои доходы, требуется получить справку 2-НДФЛ. В этом документе отражают данные о поступлениях денежного характера в пользу работника. В справке указывают сумму НДФЛ, который был удержан работодателем с финансовых вознаграждений работнику.

Доверенность имеет юридическую силу, когда она подписана руководителем организации или уполномоченным лицом (в соответствии с законодательством/ уставом фирмы). Если в доверенности не обозначен какой-либо конкретный срок действия подписи, то ее, как правило, применяют на протяжении одного года для визирования справки 2-НДФЛ.

Кто подписывает справку 2-НДФЛ? Новые правила и требования к оформлению

- Сам налоговый агент, то есть руководитель предприятия либо индивидуальный предприниматель. В этом случае в справке ставится код 1, указывается ФИО и должность.

- Уполномоченное лицо налогового агента, обладающее доверенностью. В справке ставится код 2 в соответствующем поле, указывается ФИО и должность уполномоченного сотрудника.

На предприятиях нередко возникает вопрос: кто подписывает справку 2-НДФЛ, и какие законы и подзаконные акты регулируют правила оформления данной справки? Она выдается на руки сотрудникам для предоставления в банки при получении кредита, также она направляется в налоговую инспекцию. Это один из самых распространенных документов, и важно, чтобы при его заполнении соблюдались все формальности.

2-НДФЛ представляет собой справку, в которой должны быть отражены все доходы физлица, информация об источниках поступления средств и уплаченных налогов. Этот документ ежегодно подается организациями в налоговые органы, также предприятия обязаны выдавать его по требованию сотрудников.

- Несвоевременное предоставление справки о доходах сотрудников.

- Отказ от своевременной подачи документа в налоговую инспекцию.

- Предоставление искаженных или неполных сведений о доходах. Оно может быть расценено как попытка укрывательства от налогов, что влечет серьезную ответственность для предпринимателя.

Установлен штраф в размере 200 рублей за каждый отсутствующий документ, а поскольку справка оформляется для каждого сотрудника, итоговая сумму для крупного предприятия может оказаться достаточно серьезной. Дополнительно на налогового агента налагается административный штраф по статье 15.6 КоАП. Нарушениями считаются:

Кто имеет право подписывать и сдавать справку 2 НДФЛ

В 2023 году передают отчет в ИМНС в срок не позднее 2 апреля, но если имели место случаи не удержанного НДФЛ, представить показатели необходимо до 1 марта. Подать сведения можно посредством электронного документооборота, на бумажном носителе непосредственно в фискальные органы либо почтовой бандеролью. В двух последних случаях сведения считаются представленными согласно дате их принятия инспектором в налоговой инспекции или по штампу на отправлении.

Кто имеет право подписи налоговой декларации 2 НДФЛ. Есть ли четкое разграничение прав в законодательстве, и какими локальными актами правильно оформить круг людей, которые отвечают за предоставляемые сведения в налоговую инспекцию. Рассмотрим в этом материале все нюансы, если нет подписи руководителя, а также вопросы, связанные с правом визирования документа по доверенности.

До последних изменений в законодательстве подписывать справку 2 НДФЛ для налоговой имел право непосредственный руководитель юр лица или сам ИП. Но жизнь вносит свои коррективы. В настоящее время визировать отчет может как директор, согласно уставным документам, так и его уполномоченный представитель.

Подписывать в данном случае форму 2 должен генеральный гендиректор или сотрудники, визирующие отчет в налоговую инспекцию. Внутренним локальным документом утвержден перечень лиц для подписи справки 2 НДФЛ, и не имеет значения, кто ее требует и с какой целью.

Рекомендуем прочесть: Цена билетов на электричке пенсионерам в 2023 году в санкт-петербурге

Неверные данные в 2 НДФЛ носят различный характер и разную ответственность. Следует разграничивать обязательства за постановку и ведение учета. Например, за ошибки в справке, поданную в фискальные органы, мера ответа определяется согласно Налоговому кодексу, это касается также и формата представления.

Кто подписывает справку по форме 2-НДФЛ

Кто должен подписывать справку по форме 2−НДФЛ и сопроводительный реестр сведений о доходах физических лиц — генеральный директор, главный бухгалтер или бухгалтер, который ответственен за ее составление? Справки по форме 2−НДФЛ и сопроводительный реестр подписывает уполномоченное должностное лицо компании. Кто именно — руководитель, заместитель руководителя или главный бухгалтер, должно быть определено в локальном нормативном акте организации — приказе.

Также в приказе следует указать, что уполномоченное лицо несет ответственность в соответствии с законодательством РФ: — за представление сведений о доходах физических лиц в неполном объеме или в искаженном виде; — непредставление или представление справок в налоговую инспекцию с нарушением срока; — отказ от представления справок 2−НДФЛ в налоговые органы.

Дело в том, что за указанные нарушения статьей 15.6 КоАП РФ предусмотрен административный штраф в размере от 300 до 500 руб. Помимо административной ответственности за просрочку представления справок по форме 2−НДФЛ организация — налоговый агент может быть привлечена к налоговой ответственности по пункту 1 статьи 126 НК РФ.

- электронно — по интернету через лицензированных операторов электронного документооборота (ЭДО); этот способ обязателен для тех налоговых агентов, число сотрудников которых больше 25 человек;

- в бумажном виде — лично (заполнять и сдавать нужно 2 экземпляра; один с пометкой о сдаче вернётся из ФНС налогоплательщику как доказательство факта сдачи декларации) или посредством почтовой службы заказным письмом с описью вложения (в качестве доказательства сдачи декларации у налогоплательщика на руках будет опись вложения и квитанция об отправлении письма — дата на нём будет считаться днём подачи декларации).

Прежде предоставить в налоговую справку 2-НДФЛ не содержащую ИНН было нельзя. Поэтому работодатели самостоятельно узнавали номер ИНН через сайт налоговой — nalog.ru. Если же в базе данных налоговой номера ИНН не было, то сотрудников необходимо было направить за получением этого свидетельства.

Справка 2-НДФЛ относится к налоговой документации, а соответственно, круг лиц допущенных к визированию документа определяется на основании закона 402-ФЗ, который гласит о праве подписывать справку как генеральному директору предприятия, так и уполномоченному лицу.

Все субъекты хозяйствования, в том числе и ИП, которые в течение года начисляли вознаграждения за труд или иные доходы в пользу работников, а также удерживали с них НДФЛ, подают декларацию 2 НДФЛ в налоговую по истечении отчетного периода. Юр лица подают отчеты в ИМНС по месту их регистрации, ИП – по месту жительства. Кроме того, выдать справку они обязаны и по личному запросу физ. лиц по мере надобности в течение трех дней.

Как правило, справка нужна при оформлении различных кредитов, ипотеки, устройстве на новую работу, для расчета пособий по больничным листам и начисления отпускных, оформления виз, а также для получения налоговых вычетов (например, при оплате учебы, лечения, покупке жилья и т.п. расходов).

Кто подписывает справку 2 НДФЛ

Справка 2 НДФЛ – это документ персонифицированного учета, разработанный приказом Федеральной налоговой службы , она оформляется на каждого сотрудника или физлицо, которому организация выплатила налогооблагаемый доход. В штате может быть 1-2 работника, а могут быть сотни людей.

Как правило, руководящему лицу подписывает бланк сотрудник его уровня либо выше. Однако возможна ситуация, когда главному бухгалтеру подписывает документации рядовой бухгалтер, если такая возможность предусмотрена внутренними нормативно-правовыми актами компании.

Документ об НДФЛ для наемного работника предпринимателя подписывается самим ИП. Предприниматели освобождены от ведения бухгалтерского учета и не занимаются изданием приказов и другим внутренних документов, поэтому и передать полномочия другим лицам этим способом они не могут.

Кто подписывает 2 НДФЛ – директор организации, главный бухгалтер или иное лицо? Что делать, если руководство находится на другой территории? Отличается ли оформление бланка для налоговых вычетов от формы для представления в другие ведомства? Кто подписывает форму директору и главбуху? Разберем эту тему основательно и последовательно, опираясь на нормативно-правовые акты и практику.

При необходимости бланка в банк или ИФНС, лучше не придумывать и.о. и коммерческих директоров, а оформить приказ, указать в нем полномочное лицо, которое вправе подписывать документ наряду с руководством, выдать ему доверенность и вписать ее параметры в специальную графу в 2 НДФЛ.

Лицу, которому нужно подтвердить свои доходы, требуется получить справку 2-НДФЛ. В этом документе отражают данные о поступлениях денежного характера в пользу работника. В справке указывают сумму НДФЛ, который был удержан работодателем с финансовых вознаграждений работнику.

До принятия действующей формы бланка (приложение к приказу ФНС РФ за № ММВ-7-3/611 от 17.11.2010г.) право подписи было закреплено за главным бухгалтером и директор организации. Теперь такие полномочия возлагаются только на налогового агента, выбираемого компанией самостоятельно.

В 2023 году справку 2-НДФЛ могут подписывать уполномоченные руководителем организации или ИП лица по заранее составленной доверенности. Лицо, которое ставит свою подпись в справке, должно указывать не только свою фамилию (инициалы), но и занимаемую должность.

Если ответственные за подпись, учтённые в перечне приказа, отсутствуют, руководитель должен определить сотрудников, которые могут быть допущены к этому на определённый период. Такие ситуации возникают, когда ответственный заболел или находится в заслуженном отпуске.

Любое юридическое лицо (предприятие или индивидуальный предприниматель) должно фиксировать все важные документационные и налоговые моменты учёта, тем самым создав собственную учётную политику внутри предприятия. Обязательно правильное ведение документооборота внутри организации.

Источник: clustertech.ru

Если нет главного бухгалтера кто подписывает справки. Основания по документам. Роль, формирование и получение

Кто подписывает справку 2 НДФЛ ? Предусмотрен ли на уровне закона или подзаконного акта четкий и исчерпывающий круг сотрудников предприятия, имеющих право или обязанность подписывать справки о доходах? Давайте разбираться.

Для справки формы 2010-2014 годов рекомендовалось указывать должность, фамилию и инициалы лица, подписавшего от имени налогового агента этот документ. Для справки формы 2015 года предусмотрены 2 варианта подписи: налогового агента (т. е. его руководителя, который может действовать без доверенности) и его уполномоченного представителя, для которого должны указываться реквизиты документа, предоставившего ему право подписи. Обе подписи следует полностью расшифровать.

Кем обычно подписывается справка 2-НДФЛ?

Каждое предприятие выдает сотрудникам (или предоставляет в контролирующий орган) справки по форме 2-НДФЛ. Справка может быть 1, а может быть не менее 1 000 или 10 000. На кого должна быть возложена обязанность или право их подписывать? На руководителя всего предприятия или подразделения или на главного бухгалтера?

У руководителей высшего звена нет физической возможности подписывать оперативно все исходящие и входящие документы. А если кабинет руководителя или главбуха располагается не в соседнем помещении, а в соседнем городе? Кто подписывает справки 2-НДФЛ в таком случае? Так что же делать — не выдавать справки или выдавать их с задержкой? И то, и другое недопустимо.

Сроки предоставления документов в ИФНС определены законодательно, и за их нарушение предусмотрена ответственность.

О мерах ответственности за непредоставление справок 2-НДФЛ в ИФНС см. материал .

Кто подписывает 2-НДФЛ по закону?

Справка по форме 2-НДФЛ относится не к бухгалтерским документам, а к налоговым. А значит, она не попадает под действие закона № 402-ФЗ от 06 декабря 2011 года «О бухгалтерском учете», предписывающего руководителю подписывать все документы, и такое право может быть предоставлено уполномоченному им на это лицу. Такой порядок подразумевался правилами заполнения справки формы 2010-2014 годов и однозначно закреплен порядком, установленным для справки формы 2015 года.

Для делегирования права подписи этого документа руководитель предприятия должен издать приказ с перечнем тех лиц, кто подписывает справки 2-НДФЛ . При этом на каждого из них должна быть оформлена соответствующая доверенность. Реквизиты этой доверенности или приказа нужно будет указывать в справке 2-НДФЛ рядом с подписью уполномоченного лица как реквизиты документа, подтверждающего право такой подписи.

О том, как правильно заполнять и сдавать справки 2-НДФЛ, см. в статье .

Сегодня актуальным для практически каждого трудящегося гражданина и работодателя является вопрос: кто подписывает 2-НДФЛ для сотрудников? Согласно официальным разъяснениям по правильному заполнению такого важного документа до 2015 года включительно делать это для сдачи в ИФНС был полномочен только сам налоговый агент. В большинстве случаев это руководитель компании, непосредственно сам индивидуальный предприниматель.

Но практика вносит свои коррективы. Так, общие правила уточняют, что справку могут визировать уполномоченные на подобные действия представители на основании заранее составленной доверенности, которую может выдать руководитель компании или коммерсант.

Лицо, которое визирует справку 2-НДФЛ, обязано обозначить занимаемую должность, а также фамилию и свои инициалы. Дело в том, что этот документ законодательно относится не к категории бухгалтерских официальных документов, а к налоговым документам. И совсем не обязательно подписывать его именно руководителю, как об этом уже выше говорилось.

Право на ее визирование может иметь и доверенное лицо. Однако в таком случае необходимо оформление доверенности. Согласно установленным правилам, подробные реквизиты этой доверенности следует обозначать в справке 2-НДФЛ вблизи с подписью определенного уполномоченного лица. Указывать их следует как реквизиты документа, подтверждающего право такой визы.

По закону доверенность от имени юридического лица легитимна при ее подписании руководителем или иным лицом, которое уполномочено законом и учредительными документами. Прежде всего, уставом фирмы. По ней подписывать справки о доходах должностное лицо может по умолчанию в течение одного года, если конкретные временные рамки в ней не обозначены.

А кто, согласно правилам, может подписывать 2-НДФЛ в 2016 году?

Шире круг

С наступлением 2016 года в ИФНС необходимо отдавать новую форму справки 2-НДФЛ. Отныне в правилах четко сказано, что подписывать данный официальный документ имеет право:

- непосредственно сам налоговый агент;

- официально уполномоченный представитель.

В справке обязательно стоит обозначить, кто именно подписал ее. Это происходит в виде указания соответствующей кодовой цифры. Для налогового агента – 1, а официальное лицо-представитель обозначается при заполнении справки цифрой 2.

Если представителю поручили подать справку в территориальные органы ФНС, то следует дополнительно указать конкретное наименование документа, который подтвердит полномочия и правомерность действий данного лица.

Кто подпишет сотрудникам

Работник, написавший личное заявление о желании получить справку 2-НДФЛ, передает его налоговому агенту.

Имейте в виду: круг лиц, обладающих правами на подписание этого документа, идентичен с кругом лиц, которым позволено подписывать 2-НДФЛ для ее сдачи в налоговую инспекцию. Теперь можете смело подавать заявление на ее оформление, заранее зная, кем она будет подписана.

Кто подпишет директору

С визированием справки 2-НДФЛ для директора организации часто тоже возникают вопросы. На вопрос, кто ее подписывает для руководства, установленные правила отвечают: или непосредственно сам директор предприятия, или уполномоченное на данную процедуру лицо.

Следует помнить, что начиная с декабря 2015 года, всем работникам выдается справка по новому типу формата.

Новшество: нет печати

В 2015 году справка 2-НДФЛ, которая оформлялась по старому формату, предполагала ее заверение круглой печатью. Новая же версия документа не имеет места для круглого штампа.

Иными словами, на внешней стороне бланка справки не предусмотрено дополнительного свободного места. Однако оттиск круглой печати всегда можно поставить, если таковая имеется на предприятии, у ИП. Данное действие не будет квалифицировано как нарушение.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Не редкость, когда бухгалтер, выплачивая ту или иную сумму работнику, задается вопросом: а облагается ли эта выплата НДФЛ и страховыми взносами? А учитывается ли она для целей налогообложения?

Кто подписывает 2-НДФЛ

В соответствии с рекомендациями по заполнению справки по форме 2-НДФЛ в 2015 г. и ранее подписать ее для представления в ИФНС должен был налоговый агент , т. е. руководитель организации или же индивидуальный предприниматель.

Кроме того, по общему правилу, эта Справка может быть подписана уполномоченным на то представителем на основании доверенности, выданной руководителем организации или ИП.

Лицо, подписывающее справку 2-НДФЛ, должно указать свою должность, фамилию и инициалы.

А кто подписывает 2-НДФЛ 2016?

Кто подписывает справку 2-НДФЛ с 2016 года

- сам налоговый агент;

- его уполномоченный представитель.

При этом в справке нужно поставить соответствующий код.

Если Справку подает в ИФНС представитель, то нужно еще отразить наименование документа, подтверждающего полномочия этого лица.

Кто подписывает справку 2-НДФЛ для сотрудника

На основании заявления работника налоговый агент обязан выдать ему справку 2-НДФЛ (п. 3 ст. 230 НК РФ). Кто подписывает 2-НДФЛ для сотрудников? Круг лиц, имеющих право на подписание данной Справки, такой же, как и при подписании 2-НДФЛ для сдачи в налоговую инспекцию.

А кто подписывает справку 2-НДФЛ директору? Сам директор или же лицо, уполномоченное на это доверенностью.

Имейте в виду, что если работнику выдается Справка до 08.12.2015 г., то она оформляется по старому образцу. А с 08.12.2015 г. работнику выдается справка 2-НДФЛ уже по новой форме .

В новой справке 2-НДФЛ нет места для печати

Справка 2-НДФЛ образца 2015 г. требовала заверения круглой печатью. В новой же Справке место для печати не предусмотрено. Но при желании никто не запрещает вам поставить оттиск своей круглой печати при ее наличии.

Кто подписывает 2-НДФЛ согласно законодательным требованиям? В каких случаях подпись считается правомерной, даже если принадлежит не руководителю предприятия? Какие внутренние ЛНА (локально-нормативные акты) обязательно должны оформляться при делегировании полномочий? Все подробности рассмотрены в материале ниже.

Справка формы 2-НДФЛ требуется для предоставления работодателем сведений о суммах начисленного вознаграждения (дохода) по каждому сотруднику. Дополнительно приводятся данные об удержанных налогах и вычетах, если они положены по глав. 23 НК РФ. Отчетным периодом признается календарный год (полный или нет при увольнении в течение года). Правильно составленный бланк обеспечивает достоверность расчетов с бюджетом, предотвращает применение к предприятию штрафных санкций.

Обратите внимание! Для документов, представленных за более ранние периоды (2010-2014 гг.) действовал иной порядок. Рекомендации по заполнению разъясняли, что форму могут подписывать любые ответственные лица налогового агента. Дополнительно приводились расшифровка подписи и актуальная должность сотрудника.

Кто подписывает 2-НДФЛ в 2017 году?

С 2016 года введена в действие новая форма документа. Теперь заверить 2-НДФЛ с проставлением кода подтверждения могут:

- Налоговый агент – указывается код 1.

- Уполномоченный представитель – указывается код 2.

Нередки ситуации, когда составлением 2-НДФЛ занимается рядовой бухгалтер, не имеющий права подписи наравне с директором, главным бухгалтером или заместителями. Как поступить исполнителю в этом случае? Как обосновать законность формы для налогового документооборота предприятия?

Прежде всего, следует помнить, что справка не входит в перечень бухгалтерских документов. А значит Закон «О бухучете» под № 402-ФЗ на ее оформление не распространяется. Право подписи может быть передано руководителем организации любому ответственному сотруднику. Для этого необходимо издать приказ и назначить перечень уполномоченных должностных лиц. Кто именно включается в ответственный круг определяется работодателем самостоятельно в ЛНА.

Кто подписывает справку 2-НДФЛ для сотрудника

По письменно составленному заявлению работника работодатель обязан предоставить ему бланк по форме 2-НДФЛ. Цель запроса может быть различной – от подтверждения доходов для оформления кредита в банке до предоставления в социальные органы при получении пособий. Кто подписывает 2-НДФЛ для сотрудников?

Правила формирования документа в этой ситуации схожи с общими при сдаче отчетности в органы ИФНС. Подписать сведения должно уполномоченное лицо, назначенное Приказом руководителя предприятия. В качестве таких ответственных лиц могут выбираться следующие специалисты:

- Лица, занимающиеся начислением зарплаты и прочих видов вознаграждений персоналу предприятия.

- Кадровые работники, ведущие учет кадров организации, начисляющие и перечисляющие налоги, формирующие отчетность.

- Главный бухгалтер организации или же его заместитель, имеющий обязанность по расчетам с персоналом, учету заработной платы; контролирующий правильность заполнения отчетности по НДФЛ.

- Руководящие лица предприятия – генеральный директор, директор, его заместитель, учредительными документами уполномоченный на представление интересов налогового агента.

Кто подписывает справку 2-НДФЛ директору

Оформление формы для руководителя организации выполняется согласно общим требованиям. Обязанность подписывать документ возлагается на ответственного сотрудника или же непосредственно на директора. Допустимы оба варианта, главное – соблюдать все нюансы оформления внутреннего документооборота предприятия.

У новых руководителей компаний, бухгалтеров, кадровиков могут возникнуть вопросы, связанные с подписью налоговых документов. В частности, они могут сомневаться в том, кто должен подписывать справку 2-НДФЛ. Итак, эта обязанность закрепляется за уполномоченным должностным лицом. Кто именно будет им являться, определяется изданием соответствующего приказа.

В таком приказе обязательно отмечается, что должностное лицо будет нести ответственность согласно российскому законодательству при:

- предоставлении в справках о доходах неверных либо неполных данных;

- непредставлении документов в налоговые органы в указанные сроки;

- отказе от представления справок о доходах в ИФНС.

Если уполномоченное лицо не будет выполнять свои обязанности должным образом, то он должен будет выплатить утвержденным законом штрафы.

Роль, формирование и получение

Справка 2-НДФЛ – это документ, в котором отражаются все сведения о доходах работника. Здесь же указывается и размер налогов, вычтенных из заработной платы согласно требованиям главы 23 Налогового Кодекса Российской Федерации. Справка выдается работодателем по требованию работника.

За формирование указанного документа отвечает уполномоченное лицо. Таковым может являться как один из бухгалтеров, кадровиков, так и иной сотрудник, на кого возложена, согласно соответствующему приказу, обязанность заполнения справок 2-НДФЛ.

Следует указать, что выбранное должностное лицо должно составлять документ с соблюдением обязательной формы и выдавая документ в рамках указанных государством сроков (то есть не более, чем через 3 дня со дня поступления заявки от работника). В противном случае на него возлагается определенная ответственность.

Потребовать выдать соответствующую справку вправе только сотрудники, трудоустроенные по трудовому договору. Причем в документе будет отображена только «белая» зарплата. Если сотрудник получает дополнительные деньги в виде «черной» оплаты труда, они в 2-НДФЛ показаны не будут.

Также следует отметить тот факт, что запросить выдать справку 2-НДФЛ могут и уже уволенные сотрудники. Должностные лица не имеют права отказывать им в этом.

Центральные требования

Согласно российскому законодательству, руководитель предприятия должен издать приказ, где прописывается обязанность за формирование налоговой отчетности за определенным кругом лиц. Не указанные в нем сотрудники принимать участие в составлении и проставлении подписи на справке 2-НДФЛ не должны.

Обоснование по закону

Налоговым Кодексом РФ не утвержден круг лиц, которые имеют право подписи на справке 2-НДФЛ. Как правило, определение такой кандидатуры осуществляется руководителем организации.

Так, наиболее часто обязанность по формированию и подписанию справки возлагается на:

- бухгалтеров, то есть тех сотрудников, которые непосредственно ведут начисление зарплаты работникам, удержание налогов и т. п.;

- главного бухгалтера компании, который ведет такую же деятельность либо следит за правильным формированием документов;

- собственно, сам руководитель;

- любой другой сотрудник предприятия (только вести подобную деятельность он должен по выданной доверенности либо после издания соответствующего приказа).

Иными словами, налоговым агентом в компании может стать любой сотрудник, только это обязанность должна быть закреплена специальными документами.

Права и ответственность

Справка 2-НДФЛ – документ, который выдается не только сотрудникам компании по их запросу, но и передается для отчетности в налоговые органы. Причем составление их и выдача должно производиться с учетом требований российского законодательства. Если формирование документа в указанные сроки не производится, то согласно статье 126 НК РФ компания привлекается к ответственности.

В качестве наказания за несвоевременную сдачу справок 2-НДФЛ на предприятие налагается штраф в размере 200 рублей за каждый не предоставленный образец документа.

Если учитывать, что в организации трудоустроено около 1000 человек, то размер штрафных санкций оказывается весьма весомым. К тому же дополнительно налагается штраф и на налогового агента. Это прописано в статье 15.6 Кодекса Административных правонарушений.

Итак, административная ответственность может быть возложена в следующих ситуациях:

- непредставление справок о доходах в указанные законодательством сроки;

- отказ от своевременной подачи 2-НДФЛ в налоговую службу;

- отражение в документах неправильной и неполной информации о доходах.

Все это может расцениваться как попытка укрывательства от налогов. По этой причине и предусмотрено наказание в виде штрафных санкций. Если руководитель компании не хочет иметь лишних расходов по данной причине, ему следует осуществлять постоянный и тщательный контроль за подготовкой и формированием налоговой отчетности.

Основания по документам

Право подписи на налоговой документации определяется специальным приказом. Его текст должен содержать сведения непосредственно о закреплении соответствующих обязанностей за конкретным перечнем сотрудников. После этого каждый из указанных в документе лиц должно получить определенную доверенность. Реквизиты этой бумаги в дальнейшем обязательно прописываются в формируемых справках 2-НДФЛ.

Когда определенные приказом лица, ответственные за формирование налоговой документации, уходят в отпуск, новый круг лиц, привлекающийся к данной деятельности, также должен быть определен соответствующим приказом. При этом при составлении справок о доходах только назначенный сотрудник должен будет указать там свои данные (фамилия и имя) и прописывать реквизиты документа-основания для ведения подобных дел.

При банкротстве компании, в момент, когда ведется процедура ее закрытия, подписывать налоговые документы может тот, у кого имеется право подписи на всех документах. В случае закрытия при ликвидации до окончательного удаления из реестра подписывать документы организации вправе руководитель либо учредитель. Для индивидуальных предпринимателей право подписи сохраняется и после его закрытия.

Особенности заполнения

Чтобы не допустить ошибки в формировании справки 2-НДФЛ и избежать наложения штрафа за это, следует тщательно разобраться в особенностях заполнения данного документа. Особое внимание следует уделить разделу 5.

Итак, он должен содержать такие сведения:

| Пункт 5.1 | Прописывается общая сумма дохода по итогам налогового периода. Налоговые вычеты здесь не отражаются. |

| 5.2 | Указывается налоговая база, с которой исчислен налог. |

| 5.3 | Отражается сумма исчисленного налога. |

| 5.4 | Прописывается сумма налога, которая была удержана с доходов сотрудника. Строка остается пустой, если нет возможности удержать налог. |

| 5.5 | Указывается сумма налога, которая была перечислена за год. Строка остается пустой, если нет возможности удержать налог. |

| 5.6 | Отражается сумма налога, которая была излишне удержана. Строка остается пустой, если нет возможности удержать налог. |

| 5.7 | Прописывается сумма налога, которая не была удержана в отчетном году. |

Все показатели в документе указываются с рублями и копейками. Единственное исключение – сумма налога на доходы физических лиц, ее нужно округлить. Если сумма имеет копейки до 50, они отбрасываются; если сумма имеет копейки от 50, они округляются до рубля.

Следует отметить, что если за отчетный период работник получал доходы, облагаемые налогом на доходы физических лиц по различным ставкам, то справка 2-НДФЛ будет иметь несколько разделов №5: отдельный по каждой ставке.

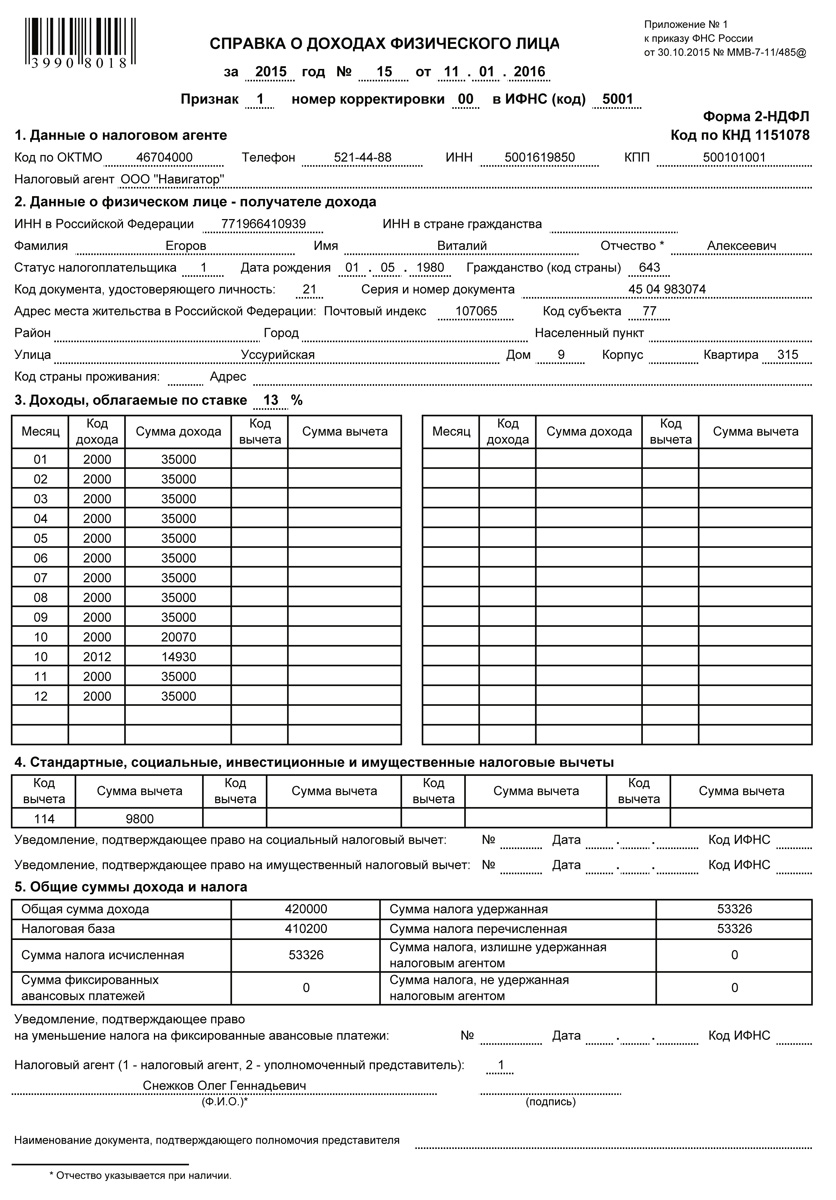

Пример формы

Справка 2-НДФЛ должна формироваться по установленному образцу.

Как будет выглядеть заполненный налоговый документ о доходах, представлено ниже (данная форма актуальна в 2017 году):

Как видно, ничего сложного в его формировании нет. Главное, быть внимательными и не допускать опечаток.

Кто обычно должен подписывать справку 2-НДФЛ

Правила составления данного налогового документа схожи с теми, которые применяются при сдаче отчетности в налоговые органы. Здесь также после формирования документа требуется его подтверждение путем подписания. Подписывать справку вправе только лицо, утвержденное специальным приказом.

- бухгалтера, то есть те, кто занимается начислением заработной платы и удержанием налогов;

- сотрудники кадровой службы, если за ними закреплена обязанность по начислению и перечислению налогов, формированию отчетности;

- /его , если он занимается ведением расчета с работниками, учета зарплаты, контроля над правильностью составления налоговой отчетности;

- руководитель предприятия.

Если требуется сформировать справку 2-НДФЛ для руководителя, то подпись на этом документе может проставлять как сам руководитель, так и установленное приказом лицо. Главное, чтоб бумага была верно составлена.

Часто задаваемые вопросы

Во время ведения налогового учета могут неоднократно возникать вопросы, связанные с составлением справок 2-НДФЛ.

Ниже будут даны ответы на наиболее часто возникающие из них:

- Индивидуальный предприниматель – особая категория предприятий. Основные вопросы документооборота и структурного распорядка в этом случае определяются Гражданским Кодексом России.

- Так, согласно ему, ИП не может определить круг лиц, кто вместо него будет осуществлять представление его интересов в различных органах. Единственный возможный вариант для этого – это оформление нотариально заверенной доверенности на ведение некоторых дел.

- В данном случае, главный бухгалтер может просто помогать вести дела, но подписывать документы и представлять интересы ИП в налоговой службе он уже не будет. Таким образом, ответственность за своевременное предоставление всех документов и корректность их данных будет вести только сам предприниматель. Соответственно, он же будет и подписывать справку 2-НДФЛ.

Справка 2-НДФЛ – документ, который очень часто запрашивается работниками для представления в банки, органы социальной защиты и т. п. Кроме этого, данная бумага направляется и в налоговые службы. Если документ сформирован неверно, то на его составителя может быть возложена некоторая ответственность в виде штрафных санкций. Поэтому к заполнению документа следует отнестись особо ответственно и тщательно.

Запоры при беременности — проблема не редкая. Возникают они как по физиологическим причинам (у будущих мам замедляется перистальтика кишечника), так и из-за образа жизни (малоподвижный, как правило, особенно в последнем триместре или при угрозе прерывания

![]()

![]()

Агрессивность, которая по сути есть не что иное, как сознательное стремление нанести вред ближнему, — это черта характера, которая, к сожалению, в той или иной степени присуща многим из нас, и мы проявляем ее в различных ситуациях. Агрессивность можно счи

![]()

![]()

Ребята, мы вкладываем душу в сайт. Cпасибо за то,что открываете эту красоту. Спасибо за вдохновение и мурашки.Присоединяйтесь к нам в Facebook и ВКонтакте В наше время невероятно популярны различные супергерои. Еще бы, каждый из нас тоже хотел бы обл

Источник: www.meteoplan.ru

Кто имеет право подписывать справку 2-НДФЛ?

Кто подписывает справку 2-НДФЛ

Налоговики считают: справка о выплаченных сотрудникам доходах и удержанных с них налогах удостоверяется налоговым агентом, в роли которого всегда выступает предприятие, а точнее его руководитель. Это логично, так как, выплачивая зарплату и удерживая с доходов налог, компания подтверждает указанные в справках суммы.

Однако ФНС предоставила предприятию возможность передоверия права подписания 2-НДФЛ другим лицам. Подобные действия вполне разумны, поскольку существуют предприятия с огромным штатом работников, и подписание массы документов одним человеком зачастую становится не только непосильной задачей для него, но и непродуктивной потерей времени. К тому же справки 2-НДФЛ являются налоговыми, а не бухгалтерским документами, а, следовательно, его может подписывать не только руководитель, но и определенный им круг лиц. Эта возможность предусматривается и даже предписывается рекомендациями ФНС по составлению формы 2-НДФЛ.

Для реализации этого права руководителю необходимо издать распоряжение с указанием перечня тех лиц, кто подписывает 2-НДФЛ. На каждое должностное лицо из этого списка обязательно оформляется доверенность, а в справках, представляемых контролирующим органам, ее реквизиты указываются рядом с подписью полномочного представителя.

Кроме того, налоговиками предусмотрены различия при удостоверении справки 2-НДФЛ руководителем и полномочным лицом. Если форму удостоверяет налоговый агент, то в поле «Код» проставляется «1», а если это делает доверенное лицо – «2» с подтверждением полномочий номером и датой выдачи доверенности.

Кто подписывает 2-НДФЛ для сотрудников

Нередко у персонала компании возникает необходимость в справке 2-НДФЛ. Форма выдается на основании заявления, и, несомненно, подписывается, ведь незаверенный документ не имеет юридической силы.

Таким образом, справка для сотрудника подписывается руководителем компании или же уполномоченным представителем.

Кто подписывает справку 2-НДФЛ директору

Поскольку директор компании является сотрудником фирмы, то и он вправе затребовать при возникновении надобности справку о доходах. Естественно, что она также должна быть заверена налоговым агентом или лицом, имеющим на это право. Нередко в компаниях форму 2-НДФЛ для руководителя подписывает уполномоченный представитель. По негласному внутрифирменному этикету это считается более приемлемым, чем удостоверение справки о полученных собственных доходах личной подписью, хотя, конечно, принципиальным этот вопрос быть не может. Например, у индивидуального предпринимателя, управляющего небольшой фирмой, как правило, нет уполномоченных лиц, и он заверяет все документы лично.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Кто подписывает справку 2-НДФЛ для сотрудника

Правила оформления

Помните: тот, кто подписывает справки о доходах, должен иметь на это право. На практике встречаются случаи, когда на выданной справке сотруднику подпись ставит руководитель отдела. Так делать нельзя, так как законодательством Российской Федерации четко определено, кто подписывает 2-НДФЛ для сотрудников. Сама справка относится к группе налоговых, а не бухгалтерских документов.

Это значит, что на ней должна стоять подпись налогового агента. У работодателя таким представителем является руководитель организации. Именно он должен поставить свою подпись на готовой справке. Так что при стандартном варианте вопроса «Кто подписывает справку 2-НДФЛ для сотрудника?» сложностей возникать не должно.

Отметим, что на справке не требуется ставить печать. Хотя раньше такая необходимость была закреплена законодательно. Теперь на документе нет даже места для постановки печати. Об этом многие организации забывают и штампуют справки по привычке. Такой подход допустим, так как наличие оттиска печати на документе нарушением не является.

Справка главбуху и директору

Часто возникает вопрос: кто же подпишет 2-НДФЛ главному бухгалтеру? Дело в том, что у некоторых сотрудников учета возникает путаница, так как именно главбух ставит подпись на такой справке. Но делает это он на основании доверенности в качестве уполномоченного лица. И если самому главбуху понадобится справка, то подписать ее должен руководитель предприятия.

Компании также нужно определиться с тем, кто подписывает 2-НДФЛ директору. И здесь проблем быть не должно, документ, как и все прочие, должен быть подписан налоговым агентом, т. е. как мы уже отметили – сам руководитель. В любом случае в законодательстве нет запрета на подписание самим директором справки для себя.

Оформление доверенности

Ситуация осложняется в случае, когда в компании работает большое количество человек. Это может быть и 500, и 5000 сотрудников. Кто подписывает справку 2-НДФЛ? Снова руководитель. Но в таком большом объеме сделать это невозможно физически.

В этом случае директор предприятия должен выбрать уполномоченного представителя для подписания справок. И это может быть сразу несколько человек. Тот, кто подписывает 2-НДФЛ, должен иметь соответствующую доверенность. Кроме того, следует оформить специальный приказ руководителя, где перечисляются все уполномоченные лица. В самой справке необходимо делать отметку, что подпись ставит не сам налоговый агент, а уполномоченный представитель, а также указать реквизиты соответствующей доверенности и приказа.

Справка 2-НДФЛ — это документ, относящийся к отчетности, а значит, к его оформлению нужно подходить очень тщательно. Если при подписании или указании данных будет допущена ошибка, то проблемы возникнут не только при проверке справки налоговыми инспекторами, но и с сотрудниками, которым был выдан документ. Внимательность — главный помощник бухгалтера при подготовке таких справок.

Кто подписывает справку 2-НДФЛ

Справка 2 НДФЛ – это документ установленной формы, который содержит сведения об полученных доходах физическим лицом выраженных в денежной форме, а так же в ней отражаются все уплаченные налоги из полученного дохода.

Что отражается в справки 2 НДФЛ

Правильное отражение данных в справке 2 НДФЛ зависит от правильности ее заполнения, при которых обязательно необходимо указывать все данные как самого предприятия, так и самого работника, которому выдается справка.

И так какая информация должна содержаться в справке 2 НДФЛ:

- Полное наименование предприятия, которое выдает справку. А именно это ИНН, КПП, код ОКТМО, контактный номер телефона и само наименование организации;

- Паспортные данные сотрудника, которому выдается справка. Данные берутся из двух первых страниц паспорта;

- Указывается сумма дохода разбитая по месяцам, за тот период, за который запросил сотрудник, так же в эту сумму считаются суммы всех вычетов;

- Указываются данные других вычетов в соответствии с их кодом. К таким вычетам могут относиться имущественные, стандартные или социальные, если у сотрудника есть право на их получение.

Зачем нужна справка 2 НДФЛ физическому лицу

В большинстве случаев за данной справкой обращаются физические лица, которым необходимо ее предоставить в кредитную организацию для подтверждения платежеспособности заемщика. Информация, которая содержится в справке 2 НДФЛ, помогает банковским сотрудникам принять правильное решение по отношению к потенциальному клиенту. Справка 2 НДФЛ для физических лиц так же может быть запрошена в следующих случаях:

- При оформлении налогового вычета от государства. При оформлении налогового вычета у некоторых категорий граждан могут запросить данную справку, например, у одного из родителей ученика, который обучается в высшем учебном заведении на платной основе;

- В случаях, когда физическое лицо принимает участие в судебных разбирательствах, спорах так же может потребоваться справка о доходах физического лица;

- Справка 2 НДФЛ так же необходима при оформлении пенсии по старости, а так же при опекунстве или усыновлении ребенка для подтверждения своего статуса;

- При увольнении, необходимо взять данную справку, так как при устройстве на новую работу работодателю будут необходимы данные, которые содержаться в справке 2 НДФЛ.;

- При оформлении заграничной визы, некоторые консульства запрашивают данную справку. Но в большинстве случаях им достаточно просто выписки по счету зарплатной карты и справки с места работы;

- При оформлении физическим лицом статуса безработного в центре занятости. От сведений, которые отражены в справке 2 НДФЛ зависит размер пособия по безработице. И справка должна быть предоставлена за последние полгода с последнего места работы.

Где можно получить справку 2НДФЛ?

Справку 2 НДФЛ можно получить на предприятии, на котором физическое лицо официально трудоустроено. В данном документе отражаются все реквизиты предприятия. И обязательно документ должен содержать оригинальную печать предприятия. Справка 2 НДФЛ выдается только в бухгалтерии предприятия, на котором работает физическое лицо. Налоговым Кодексом Российской Федерации предусмотрено, что в течение 3 рабочих дней бухгалтерия должна выдать работнику справку 2 НДФЛ.

Физическое лицо, должно понимать, что для получения справки 2 НДФЛ необходимо в обязательном порядке написать заявление на ее получении, для того что был получить в указанный выше срок. Если попросить в устной форме о выдаче справки 2 НДФЛ тогда сроки могут затянуться.

Кто обычно подписывает справку 2-НДФЛ?

Каждое предприятия выдает своему сотруднику справку 2-НДФЛ по требованию, а так же она ежегодно предоставляется в ФНС. Справку выдается столько раз, сколько необходимо это сотруднику, ограничений нет. И на кого возлагается обязанность по ее выдаче, а так же кто подписывает данную справку руководитель предприятия или главный бухгалтер?

У руководителей предприятия нет столько свободного времени, что бы оперативно подписывать всю входящую и исходящую документацию. Иногда такое бывает, что руководитель предприятия и главный бухгалтер находятся не в соседних кабинетах, а в разных городах. И кто тогда будет в данном случае подписывать справку 2-НДФЛ? А выдать справку с задержкой так же нельзя, так как сроки предоставления справки 2-НДФЛ предусмотрены законодательно. За несвоевременно предоставление справки 2 НДФЛ предусмотрена административная ответственность.

Кто подписывает справку 2-НДФЛ в соответствии с законодательством

Если рассматривать к каким документам относится справка 2-НДФЛ, то можно сказать, что она относиться не к бухгалтерским, а к налоговым документам. А значит, она не попадает под действие закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, предписывающего руководителю подписывать все документы, и такое право может быть предоставлено уполномоченному им на это лицу. Такой порядок подразумевается правилами заполнения справки (разд. 5 порядка заполнения справки о доходах физлица, утв. приказом ФНС от 30.10.2015 № ММВ-7-11/485.

Для тог, предоставления права подписывать справку2-НДФЛ другому ответственному сотруднику, необходимо издать приказ, где будет указан перечень лиц, которые имеют право подписывать данный документ. А так же кроме приказа, необходимо еще на каждого из них оформить соответствующую доверенность. Когда подписывается справка представителем, необходимо рядом с подписью указать на каком основании и по какой доверенность доверенное лицо имеет право подписи.

И так свыше сказанного можно сделать вывод, что справку 2-НДФЛ должен подписывать руководитель предприятия или его доверенное лицо. При подписании справки 2-НДФЛ доверенным лицом в обязательном порядке необходимо указывать реквизиты доверенности в соответствующей строке справки вне зависимости от того кому она выдается или физическому лицу, или в ФНС по итогам года.

Типичные ошибки при заполнении справки 2-НДФЛ

Если в справке 2-НДФЛ имеются ошибки, зачеркивания или не заполнены обязательные поля, тогда справка считается недействительной. При допущении таких ошибок необходимо заполнить новый бланк справки 2-НДФЛ.

При заполнении бланка справки 2-НДФЛ очень часто допускаются такие ошибки как:

- Неверно указывается дата выдачи документа. В справке необходимо указывать дату выдачи документа только цифрами, месяц выдачи не прописывается прописью. Например, 25.01.2017;

- Печать проставляется в не соответствующем месте. Для проставления печати предусмотрено соответствующее место «м.п.», так как рядом с этой отметкой необходимо проставлять печать. Печать должна быть четкой, яркой, без потертостей и разрывов;

- Бухгалтерский работник должен очень внимательно заполнять свои поля, так как небольшие неточности могут привести не в положительную для физического лица сторону.

- Подпись бухгалтера. При выдаче справки физическому лицу необходимо проверить подпись бухгалтера, которая должна проставлять только синей ручкой шарикового типа.

Часто задаваемые вопросы

Вопрос №1 Что представляет собой справка 2-НДФЛ?

Ответ: Справка 2 НДФЛ – это документ установленной формы, который содержит сведения об полученных доходах физическим лицом выраженных в денежной форме, а так же в ней отражаются все уплаченные налоги из полученного дохода.

Вопрос №2 Куда может предоставляться справка 2-НДФЛ?

Ответ: В большинстве случаях справка 2-НДФЛ предоставляется в кредитное учреждение при оформлении кредита, так как сотрудника банка сразу видят по справке о платежеспособности потенциального клиента. Так справка необходима при увольнении, для нового работодателя, при оформлении пенсии по старости, при оформлении пособия по безработице в центре занятости, при участии физическим лицом в судебных разбирательствах, спорах, при оформлении налогового вычета в ФНС и т.п.

Вопрос №3 Где физическое лицо может получить справку 2-НДФЛ?

Ответ: Для получения справки 2-НДФЛ физическое лицо должно обратиться в бухгалтерию предприятия, на котором он официально трудоустроен. Для получения справки в трехдневный срок необходимо написать заявление, и только на основании данного заявления будет выдана справка.

Вопрос №4 Всем известно, что на предприятии справки 2-НДФЛ подписывает руководитель предприятия, но если его нет на месте, а справку необходимо подписать и выдать сотруднику, кто имеет право ее подписывать еще?

Ответ: Если руководителя нет на месте или он находиться в командировке, тогда правом подписи на справке 2-НДФЛ имеет тот человек, кто по приказу будет наделен, а так же необходимо будет оформить ему соответствующую доверенность. И вот только тогда справку 2-НДФЛ сможет подписывать доверенное лицо, и в обязательном порядке в соответствующей строке справки необходимо будет проставить реквизиты доверенности.

У кого право подписи 2-НДФЛ в 2020 году

Лицу, которому нужно подтвердить свои доходы, требуется получить справку 2-НДФЛ. В этом документе отражают данные о поступлениях денежного характера в пользу работника. В справке указывают сумму НДФЛ, который был удержан работодателем с финансовых вознаграждений работнику.

Заполнение формы допускается только ответственным лицом. Часто возникает вопрос о том, кто имеет право подписи 2-НДФЛ в 2020 году. В этой статье вы найдете ответ.

Право подписи в справке 2-НДФЛ

В 2020 году справку 2-НДФЛ могут подписывать уполномоченные руководителем организации или ИП лица по заранее составленной доверенности. Лицо, которое ставит свою подпись в справке, должно указывать не только свою фамилию (инициалы), но и занимаемую должность.

В связи с тем, что справка 2-НДФЛ – это налоговый, а не бухгалтерский документ, его может подписывать не только руководитель, но и уполномоченное им лицо (при наличии оформленной доверенности). Реквизиты доверенности, на основании которой уполномоченное лицо имеет право подписи справки, нужно указать в конце формы 2-НДФЛ.

Доверенность имеет юридическую силу, когда она подписана руководителем организации или уполномоченным лицом (в соответствии с законодательством/ уставом фирмы). Если в доверенности не обозначен какой-либо конкретный срок действия подписи, то ее, как правило, применяют на протяжении одного года для визирования справки 2-НДФЛ.

Кто вправе подписывать 2-НДФЛ в 2020 году

Что касается правил заполнения справки 2-НДФЛ в 2020 году, то в них говорится о том, что официальное право подписи в этом документе имеют:

- налоговый агент;

- уполномоченный представитель.

Важная информация!

Обратите внимание, что в зависимости от того, кто подписывает справку 2-НДФЛ, в документе указывают соответствующий цифровой код:

- «1» — для подписи, которую ставит сам налоговый агент;

- «2» — для подписи, которую ставит уполномоченный представитель.

Нередко возникает вопрос о том, кто должен визировать справку для директора. Здесь порядок такой же, как и в случае с подписанием справки о доходах для работника. То есть, подписать 2-НДФЛ может как руководитель организации, так и уполномоченное на это действие лицо.

В завершении добавим, что в прошлые годы, для заверения справки 2-НДФЛ, обязательно необходимо было поставить печать (в виде круглого штампа). В 2020 году данная норма не действует, и в бланке, на котором оформляется справка, место для круглой печати отсутствует.

При желании можно поставить оттиск на документе, если организация или ИП используют ее в своей деятельности. Это не будет считаться нарушением.

С новым бланком справки 2-НДФЛ, который актуален в 2020 году, вы можете ознакомиться здесь.

Тоже может быть полезно:

- Отчет о среднесписочной численности работников в 2021 году

- Новая КУДИР для ИП на УСН в 2020 году

- Правила заполнения и сдачи 4-НДФЛ

- Заявление на получение патента на 2022 год (форма 26.5-1)

- Запрос на акт сверки с налоговой инспекцией

- Платежное поручение по НДС 2020 года

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Справки для сотрудников: незаменима ли подпись главного бухгалтера?

Эксперты службы Правового консалтинга ГАРАНТ Лилия Федорова и Сергей Родюшкин рассказывают о подписании справок для сотрудников (2-НДФЛ и других) уполномоченными лицами.

Вправе ли лицо, ответственное за правильность оформления справок для сотрудников (например, 2-НДФЛ или «о сумме заработной платы, иных выплат и вознаграждений, на которую были начислены страховые взносы на ОСС на случай временной нетрудоспособности и в связи с материнством, за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой, и текущий календарный год»), подписывать их, или эти справки в обязательном порядке должен подписывать главный бухгалтер ООО? Существует ли какой-либо перечень документов, которые должен подписывать только главный бухгалтер?

В рекомендациях по заполнению формы 2-НДФЛ указано, что заполненная справка 2-НДФЛ подписывается в поле «Налоговый агент (подпись)». В поле «Налоговый агент (должность)» указывается должность лица, подписавшего справку. В поле «Налоговый агент (Ф.И.О.)» указываются фамилия и инициалы указанного лица. Подпись не должна закрываться печатью.

Налоговыми агентами по НДФЛ являются в т. ч. российские организации, от которых или в результате отношений с которыми налогоплательщик (физическое лицо) получил доходы, указанные в п. 2 ст. 226 НК РФ, и которые обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет сумму НДФЛ (п. 1 ст. 226 НК РФ).

Права и обязанности ООО осуществляет единоличный исполнительный орган управления (генеральный директор, президент и др.), избранный общим собранием участников общества (ст. 40 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью», далее — Закон об ООО), который, исходя из положений п. 3 ст. 40 Закона об ООО, обладает правом подписания любых документов как лицо, действующее без доверенности от имени общества, а также вправе выдать другому лицу доверенность на право подписания документов от имени общества.

Если налоговым агентом является ООО, в результате отношений с которым физическое лицо получило доходы, указанные в справке 2-НДФЛ, то общество должно подписать данную справку. Поскольку единоличным исполнительным органом ООО является руководитель общества, он должен подписать данную справку, либо вправе выдать другому лицу доверенность на право подписания этой справки от имени общества.

В силу п. 3 части 2 ст. 4.1 Федерального закона от 29.12.2006 N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее — Закон N 255-ФЗ) страхователь обязан выдавать застрахованному лицу в день прекращения работы (службы, иной деятельности) или по письменному заявлению застрахованного лица после прекращения работы (службы, иной деятельности) у данного страхователя не позднее 3 рабочих дней со дня подачи этого заявления справку о сумме заработка за 2 календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработка, и текущий календарный год, на которую были начислены страховые взносы. Форма и порядок выдачи такой справки утверждены приказом Минздравсоцразвития России от 17.01.2011 N 4н (далее — Справка).

Справка подписывается руководителем организации (обособленного подразделения) (должность заполняется им же) и главным бухгалтером, с указанием их Ф.И.О., т. е. при заполнении Справки ставятся подписи именно тех лиц, которые исполняют обязанности руководителя и главного бухгалтера организации.

Следует учитывать и сведения об обязательных реквизитах первичного учетного документа, приведенные в ч. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете».

Также, согласно п. 14 Положения о главных бухгалтерах, утвержденного постановлением СМ СССР от 24.01.1980 N 59 (далее — Положение), документы, служащие основанием для приемки и выдачи денежных средств и ТМЦ, а также кредитные и расчетные обязательства подписываются руководителем объединения, предприятия, организации, учреждения и главным бухгалтером или лицами, ими на то уполномоченными. Предоставление права подписания документов этим лицам должно быть оформлено приказом по объединению, предприятию, организации, учреждению. Указанные выше документы без подписи главного бухгалтера или лиц, им на то уполномоченных, считаются недействительными и не должны приниматься к исполнению материально ответственными лицами и работниками бухгалтерии данного объединения, предприятия, организации, учреждения, а также учреждениями банков.

В силу п. 8 Положения на время отсутствия главного бухгалтера (командировка, отпуск, болезнь и т.п.) права и обязанности главного бухгалтера переходят к его заместителю, а при отсутствии последнего — к другому должностному лицу, о чем объявляется приказом по организации.

Итак, хотя в рекомендациях по заполнению указанных справок прямо не сказано, что они могут подписываться иными уполномоченными лицами, с учетом приведенных норм полагаем, что в случае отсутствия главного бухгалтера, а также руководителя, подписать эти документы могут иные лица, уполномоченные приказом руководителя, и на указанных справках должны стоять подписи тех лиц, которые составили указанные справки и ответственны за правильность их оформления.

Полагаем, что в случае подписания документов иным уполномоченным лицом в графе «главный бухгалтер» («руководитель») нужно указать не только его подпись и расшифровку подписи, но и наименование должности лица, подписавшего данные документы, реквизиты документа (приказа), на основании которого уполномоченное лицо наделено правом подписи документов.

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ.

Источник: prorko.ru