Изменится порядок уменьшения налогов по УСН 6% и ПСН на страховые взносы индивидуальных предпринимателей (ИП) за себя (закон от 31.07.2023 № 389-ФЗ).

ФНС разъяснила, что новые правила применяются с 1 января 2023 года.

Если раньше взносы ИП за себя в уменьшение налога по упрощенной системе налогообложения (УСН) или патентной системе налогообложения (ПСН) брались по факту оплаты, то с принятием изменений фактическая уплата взносов становится не важна. При этом налог должен уменьшаться на взносы, подлежащие уплате в соответствующем налоговом периоде, независимо от даты осуществления платежа. Обратим еще раз внимание — это касается налога и взносов за 2023 год!

И тройка подвохов, которые могут повлиять на налоги ИП уже в 2023 году:

- Взносы, которые должны быть уплачены в текущем году, уменьшают налог текущего года, даже если последний день года (31 декабря) выпадает на выходной, и срок уплаты этих взносов переносится на первый рабочий день следующего года. Например, срок уплаты фиксированной части взносов за 2023 год сдвигается с выходного 31 декабря на 9 января 2024 года. Но эти взносы надо брать в уменьшение налога за 2023 год.

- Дополнительный взнос 1% от доходов свыше 300 000 руб. на УСН уменьшает взносы не того периода, за который он уплачивается, а того периода, в котором подлежит уплате, то есть налог следующего года.

Например, 1% за 2023 год пойдет в уменьшение налога 2024 года, как подлежащий уплате до 01.07.2024, даже если вы уплатите его досрочно в 2023 году. И так будет далее: 1% за 2024 год снизит налог 2025-го, за 2025 год налог 2026-го и т. д. Если, конечно, что-нибудь опять не поменяется.

Как платить в 2023 г. взносы за себя ИП на Упрощенке с Доходов

Обратите внимание!

Получается, если вы уже сейчас превысили доход в 300 000 руб., перечислили часть или все дополнительны взносы с превышения за 2023 год и уменьшили на них авансы по УСН (за полугодие, например), по сути, авансы нужно пересчитать без учета этого уменьшения и доплатить в бюджет. Потребуют ли такой доплаты налоговики? Полагаем, можно подождать разъяснений. Начислять пени за это неправомерно, ведь вы сделали все в рамках закона.

Предусматривается переходный период (тоже задним числом) — в 2023–2025 годах разрешено взять в уменьшение налога взносы, которые были уплачены за периоды до 2023 года с опозданием.

Например, если в 2023 году вы уплатили и уплатите взносы за 2022 год, их можно будет учесть в уменьшение налога за 2023 год. Аналогично это будет работать и в 2024 и 2025 годах — можно будет уменьшить налог на взносы за прошлые годы, которые перечислены в 2024 или/и 2025 году.

Таким образом, согласно новым правилам, налог по УСН за 2023 год можно уменьшить:

- на взносы за 2023 год (срок уплаты до 9 января 2024 года) — независимо от того, уплатили ли их в 2023-м;

- оплаченные в 2023 году долги по взносам прошлых лет. И нельзя уменьшить УСН 2023 года на 1% с превышения над 300 000 руб. за 2023 год.

Если у Вас возникли вопросы, то наши налоговые консультанты и юристы всегда готовы ответить!

Оставьте заявку и укажите свой вопрос в комментариях.

Источник: www.interexpertiza.ru

Какие налоги платит ИП в 2021 году?

Все налоги и платежи ИП можно разделить на четыре группы: фиксированные страховые взносы «за себя»; налоги и страховые взносы с зарплаты работников; налоги в зависимости от выбранной системы налогообложения; дополнительные налоги и платежи (в зависимости от вида деятельности).

Страховые взносы ИП «за себя»

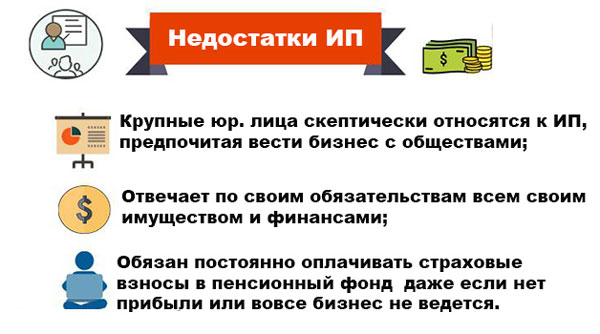

Индивидуальный предприниматель должен уплачивать страховые взносы «за себя» (фиксированные платежи) при любой системе налогообложения, даже если он не ведет никакой деятельности и не получает никакой прибыли. Если ИП работает один (без наемных работников), то платить отчисления он должен только «за себя».

В течение 2021 года предпринимателю необходимо заплатить 40 874 руб., в частности:

• на пенсионное страхование – 32 448 руб.

• на медицинское страхование – 8 426 руб.

Также индивидуальным предпринимателям, годовой доход которых за 2021 год будет больше 300 000 рублей, придется дополнительно к фиксированному платежу заплатить 1% от суммы доходов, превысивших эти 300 000 рублей. Крайний срок оплаты взноса 1% с доходов – 1 июля следующего года (за 2021 год – до 1 июля 2022 года).

Налоги и страховые взносы с зарплаты работников

Индивидуальный предприниматель может нанимать работников по трудовым и гражданско-правовым договорам (договор подряда, договор на оказание услуг и другие, для разовой работы или работы, не требующей выполнения внутреннего распорядка). Важно понимать, что нанимая работника, ИП берет на себя дополнительные расходы и обязанности:

• Исчисляет и удерживает НДФЛ с доходов выплачиваемых своим сотрудникам. Один раз в месяц (на следующий день после выплаты заработной платы) индивидуальный предприниматель обязан перечислять НДФЛ по ставке 13% в пользу налоговой инспекции, выступая в роли налогового агента.

• Платит страховые взносы. Отчисления за работников платятся каждый месяц, исходя из размера тарифов страховых взносов, умноженных на заработные платы сотрудников. Более подробно про налоги и страховые платежи за работников.

С 2017 года все страховые взносы, как фиксированные, так и за работников, уплачиваются по реквизитам ФНС РФ. Связано это, с переходом администрирования страховых взносов в ведение Федеральной налоговой службы с 2017 года.

Налоги в зависимости от выбранной системы налогообложения

Всего для индивидуальных предпринимателей предусмотрено пять налоговых режимов (один общий и четыре специальных):

1. Общая система налогообложения – ОСНО.

2. Упрощенная система налогообложения – УСН.

3. Патентная система налогообложения – ПСН.

4. Единый сельскохозяйственный налог – ЕСХН.

5. Налог на профессиональный доход – НПД.

Общая система налогообложения

Общая система налогообложения (ОСНО, ОСН, традиционная, основная) – налоговый режим, который назначается автоматически всем ИП и организациям после их создания (за исключением случаев когда вместе с документами на регистрацию было подано заявление о переходе на один из специальных режимов). Как правило, общий режим используют те предприниматели и организации, которые по каким-либо причинам не могут находиться на других системах налогообложения (например, из-за большой численности сотрудников или превышающего доступные пределы размера дохода).

Если на этот режим перейдет ООО, то оно будет платить налог на прибыль, НДС и налог на имущество организации (если есть имущество, облагаемое налогом). Если же на ОСНО перейдет ИП, то он будет платить налог на доходы физических лиц, НДС и налог на имущество физлица – его рассчитывает налоговая.

Прибыль организации обычно облагается по ставке 20%, а ставка НДС может быть 0, 10 или 20% – в зависимости от вида деятельности. Для имущества ставка не превышает 2,2% от его стоимости.

НДФЛ в случае ИП рассчитывается в целом так же, как налог на прибыль организации, но по ставке 13%. Для НДС ставка тоже 0, 10 или 20%, а для налога на имущество – 2% от кадастровой стоимости.

Общую систему не получится совместить с упрощенной, но ИП могут совмещать ее с патентом – то есть для одного вида деятельности можно применять ОСНО, а для другого оформить патент.

Общая система налогообложения – самая сложная, но может быть и самой выгодной. Убедитесь, что у вашего бухгалтера достаточно квалификации, потому что за НДС налоговая следит пристальнее всего, используя для этого всю мощь своего искусственного интеллекта.

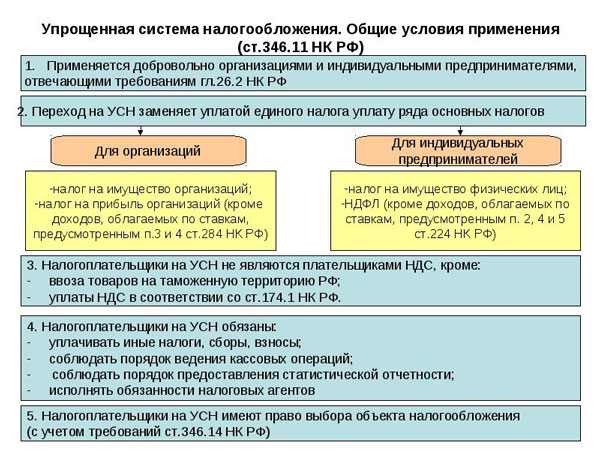

Упрощенная система налогообложения

Упрощенная система налогообложения (УСНО, УСН, «упрощенка») – специальный налоговый режим, который чаще всего является самым выгодным для уплаты налогов и ведения отчетности. По сравнению с другими специальными режимами под действие УСН попадает гораздо большее количество видов предпринимательской деятельности.

Предприниматель вправе перейти на УСН при выполнении определенных условий. В 2021 году это:

• Лимит дохода по итогам отчетного или налогового периода – не более 200 000 000 руб.

• Количество сотрудников – менее 130 человек.

• Стоимость основных средств – менее 150 млн руб.

• Доля участия других организаций – не более 25%.

С 2021 года изменились лимиты на применение УСН и появились повышенные налоговые ставки. Если доход с начала года укладывается в диапазон 150–200 млн. рублей и/или количество работников составляет 101–130 человек, право на УСН сохраняется. При этом начиная с того квартала, в котором произошло превышение лимитов, применяется повышенная ставка налога. Она равна 8% для объекта «доходы» и 20% – для объекта «доходы минус расходы». Если доход превысит 200 млн. рублей и/или количество работников станет более 130 человек, право на «упрощенку» будет утрачено.

На УСН предприниматель платит единый налог. Его размер зависит от объекта налогообложения, который выбрала организация. Есть два вида объектов:

• «Доходы» – организация платит налог с доходов, расходы при том не важны. Ставка налога – 6%.

• «Доходы минус расходы» – организация платит налог с доходов, уменьшенных на величину расходов. Ставка налога – 15%.

Ставка единого налога может быть уменьшена региональными властями до 1% для объекта «доходы» и до 5% для объекта «доходы минус расходы». Если по итогам календарного года у ООО на объекте «Доходы минус расходы» получен убыток (расходы превысили доходы), то необходимо уплатить минимальный налог (1% с всех полученных доходов). Кроме того, предприниматели с объектом «доходы» вправе уменьшить единый налог на сумму уплаченных страховых взносов за сотрудников, но не более чем на 50%. ООО с объектом «доходы минус расходы» может полностью включить в расходы страховые взносы в расходы.

Патентная система налогообложения

Патентная система налогообложения (ПСН) – специальный налоговый режим, который могут применять только индивидуальные предприниматели, при этом средняя численность наемных работников, у них не должна превышать 15 человек. Применяя ПСН, индивидуальный предприниматель получает право покупать патенты на определенные виды деятельности (по одному на каждый; как правило, это оказание бытовых услуг населению и розничная торговля). При расчете стоимости патента размер реального полученного дохода не имеет значения. Налог на ПСН рассчитывается исходя из потенциально возможного к получению дохода, который устанавливается законами субъектов России.

Это самый простой вариант из всех возможных и единственный режим, при котором налоговая декларация не сдается, а расчет налога производится сразу при оплате патента. Патент покупается – в этот самый момент предприниматель платит вперед налог с предполагаемого дохода. Но даже если получится заработать больше, то доплачивать ничего не надо.

Приобрести патент можно на любой срок от 1 до 12 месяцев и в любой местности, где он действует. Кроме того, патент можно совмещать с УСН. Наконец, патент традиционно любят за легкость оформления и относительно невысокую стоимость, но это не всегда самый выгодный вариант – вполне возможно, что на УСН налоги окажутся меньше.

Процедура перехода на патент, включая формы заявлений, подробно описана на сайте ФНС России.

В правилах применения ПСН много региональной специфики. С 2021 года власти субъектов могут устанавливать дополнительные виды деятельности для патента, помимо тех, которые перечислены в статье 346.43 НК РФ. Также теперь они полностью самостоятельно устанавливают потенциально возможный к получению годовой доход ИП, который служит базой для начисления налога. До 2021 года существовал лимит, выше которого этот доход не мог быть установлен, однако его отменили.

Некоторые виды деятельности изменили. Например, сдавать в аренду можно будет не только собственные, но и арендованные помещения и участки. А деятельность по ремонту жилья расширили до реконструкции и ремонта жилых и нежилых зданий и спортивных сооружений.

С 2021 года ИП на патенте могут уменьшать его стоимость на сумму страховых взносов. Принцип тот же, что и не УСН «Доходы» – ИП без работников может уменьшать стоимость патента на всю сумму оплаченных взносов, ИП-работодатель – не более, чем на 50% (учитываются взносы за себя и за работников). Если патентов несколько, и стоимости одного из них недостаточно для полного вычета взносов, их можно будет вычитать из других оформленных патентов.

Единый сельскохозяйственный налог

ЕСХН – специальный налоговый режим, который предназначен для сельскохозяйственных товаропроизводителей. Применять ЕСХН имеют право только те ИП и организации, у которых доход от сельскохозяйственной деятельности составляет больше 70%. Как и любой другой специальный режим, ЕСХН позволяет одним единым налогом заменить основные налоги общей системы налогообложения: налог на прибыль, налог на имущество, НДФЛ (для ИП), НДС (для ИП).

К сельскохозяйственной продукции относится продукция растениеводства, сельского и лесного хозяйства, животноводства, в том числе полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов. Рыбохозяйственные организации и ИП, осуществляющие вылов водных биологических ресурсов, также признаются налогоплательщиками ЕСХН (п. 2.1 ст. 346.2 НК РФ).

Налоговая ставка на ЕСХН составляет 6%. Однако субъекты РФ вправе уменьшить ставку вплоть до 0%.

Более подробно о том, как перейти на этот режим, можно узнать на сайте ФНС России.

Налог на профессиональный доход

Налог на профессиональный доход – это налоговый режим для самозанятых. В настоящее время его вправе вводить власти всех регионов России. Гражданин, который получает доход от своей профессиональной деятельности, вместо НДФЛ (13%) платит налог по ставке 4% (если работает с физлицами) или 6% (если работает с юрлицами).

На данном режиме есть ряд ограничений. Во-первых, его можно применять до тех пор, пока доход за календарный год не превысят 2,4 млн руб. Во-вторых, на НПД нельзя применять, если предприниматель:

• продает подакцизные товары и товары, подлежащие обязательной маркировке средствами идентификации;

• перепродает товары или имущественные права, за исключением имущества, использовавшегося для личных или домашних нужд;

• занимается добычей или реализацией полезных ископаемых;

• являются посредниками за исключением тех, кто доставляет товары или принимает платежи в интересах других лиц;

• применяет иные спецрежимы.

Дополнительные налоги и платежи ИП

Осуществление некоторых видов деятельности подразумевает уплату дополнительных налогов. К ним относятся:

• налог при производстве и реализации подакцизных товаров;

• налог на добычу полезных ископаемых (НДПИ);

• водный налог за использование водных объектов.

ИП, имеющие специальные разрешения и лицензии помимо дополнительных налогов должны также осуществлять:

• регулярные платежи за пользование недрами;

• сборы за пользование объектами животного мира;

• сборы за пользование объектами водных биологических ресурсов.

Дополнительные налоги, платежи и сборы необходимо платить независимо от системы налогообложения, на которой находится индивидуальный предприниматель.

Источник: xn--90aifddrld7a.xn--p1ai

Особенности НДФЛ для ИП на УСН

Платить налоги с личных доходов обязаны все российские граждане, вне зависимости от их размеров и от кого получены. Однако, в случае индивидуального предпринимательства возникают некоторые вопросы относительно НДФЛ. Если частные бизнесмены платят налоги с прибыли от своей экономической деятельности, надо ли им перечислять в бюджет еще и подоходный налог?

Многие знают, что НДФЛ платится всеми: работодателями, наемными специалистами, физическими лицами, извлекающими доход от сторонних источников. Тем не менее, в отдельных ситуациях для частного предпринимательство законодатель сделал исключение.

Зачастую предпринимателей интересует, в каких случаях нужно платить НДФЛ за себя, в каких нет и можно ли получать по нему вычеты? Узнать ответы на данные вопросы будет не лишним еще на начальном этапе ведения бизнеса во избежание неприятных сюрпризов в будущем. Не менее важно иметь представление о том, как производить платежи за наемный персонал, обязательно ли это делать индивидуальному предпринимателю.

Главные замечания

Нормативная база

Важно помнить, что законодательство постоянно корректируется: одни нормы перестают действовать, другие вводятся, меняются формы отчетности и правила их составления.

Плательщикам подоходного налога в 2020 году следует руководствоваться следующими нормативно-правовыми актами:

Должен ли

Индивидуальный предприниматель может вести экономическую деятельность один или с наемными сотрудниками. В связи с этим и возникает вопрос, надо ли ему уплачивать НДФЛ.

Для ответа необходимо рассмотреть обе ситуации:

| Случай № 1 – ИП работает один, без работников, применяя УСН | В такой ситуации он освобождается от НДФЛ, поскольку налог как бы включен в единый платеж с прибыли по упрощенке, ежегодно перечисляемый в бюджет. При этом от обязательных взносов на ОМС и ОПС освобождения нет. Кроме того, если доход превысит 300 тысяч рублей, ИП должен дополнительно заплатить 1% с превышающей суммы. |

| Случай № 2 – у ИП работают наемные специалисты, им применяется упрощенная система налогообложения | Принимая на работу персонал, ИП берет на себя определенные обязанности, среди которых расчет и перечисление в бюджет НДФЛ с выплаченного каждому сотруднику заработка. Его размер составляет 13% от осуществленных выплат. При расчете важно учитывать вычеты, на которые имеют право работники. |

Помимо НДФЛ на всех сотрудников необходимо рассчитывать и перечислять в ИФНС и ФСС обязательные взносы.

Важно знать! Если за себя ИП может осуществлять фиксированный платеж раз в год, то за наемный персонал делать это необходимо каждый месяц. Данное правило действует и для уплаты НДФЛ.

Когда и с каких доходов платят

При переходе на упрощенную систему налогообложения ИП освобождается от подоходного налога. Однако, в отдельных ситуациях его платить все же надо.

От НДФЛ освобождаются только предпринимательские доходы от видов деятельности, указанных при регистрации. В случае получения выгоды от определенной сделки, доход подлежит обложению НДФЛ. К примеру, ИП продал собственный автомобиль.

Так же, как и все физические лица, индивидуальные предприниматели имеют право на уменьшение налоговой базы по НДФЛ за счет вычетов, кроме профессиональных вычетов.

Предпринимателям, применяющим УСН с 6% выплата НДФЛ (13%) абсолютно не выгодна. Поэтому при добавлении нового вида экономической деятельности, им лучше сразу вносить изменения в ЕГРИП. В противном случае налоговая служба может запросить уплату с нее 13% НДФЛ вместо 6%, полагающиеся по УСН.

Если предприниматель, работающий по УСН, получил доход, облагаемый по ставке отличной от стандартных 13%, ему также подлежит исчислить и уплатить налог на доходы физических лиц.

В отношении ИП как физического лица НДФЛ облагаются следующие доходы:

- от реализации личного имущества (13%);

- с призов, выигрышей, используемых в предпринимательской деятельности в рекламных целях (35%, НДФЛ взимается с суммы, превышающей 4 тысячи рублей);

- с процентов по банковским вкладам (30%);

- с дивидендов, получаемых от участия в отечественных предприятиях (9%);

- с материальной выгоды при пользовании кредитами.

Особенности НДФЛ для ИП на УСН

Для исчисления НДФЛ предусмотрены различные ставки в зависимости от вида полученного дохода: 9, 13, 30 и 35 процентов. Резидентам РФ надо платить налог по ставке 13%, иностранным гражданам – 30%. Применять вычеты можно только к доходам, облагаемым по стандартной ставке – 13%.

Индивидуальные предприниматели исчисляют суммы НДФЛ в том же порядке, что и простые граждане. Налоговым периодом является календарный год. Согласно статье 78 НК РФ в случае, если общая сумма налога на конец года оказалась меньше авансов, остаток нужно засчитывать в предстоящий платеж.

Статья 78. Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа

Базой налога является полученная ИП прибыль за вычетом:

- материальных затрат;

- затрат на зарплату наемных работников;

- амортизационных отчислений;

- прочих затрат.

Для отчета перед налоговой инспекцией о полученной прибыли ИП подается декларация. Крайний срок ее представления – 30 апреля года, следующего за отчетным периодом (ст. 229 НК РФ). Дополнительно предприниматели обязаны сдавать форму 4-НДФЛ, в которой отражается предполагаемый доход. ИП рассчитывает плановую прибыль на будущий год и представляет о ней отчёт.

Статья 229. Налоговая декларация

В случае превышения затрат над доходом, подоходный налог будет нулевым. В этом случае в качестве отчета сдается нулевая справка. Если выходит отрицательная сумма (убыток), право на перенесение сумм налога на будущий период у ИП не возникает.

Прочие формальности

Ни на одном специальном режиме налогообложения, включая УСН, не предусмотрен НДФЛ с индивидуальных предпринимателей. Подоходный налог не нужно выплачивать за себя ИП, работающим ни на системе ЕСХН, ни на патенте, ни на ЕНВД.

Однако, в отличие от специальных режимов, общая система налогообложения обязывает уплачивать бизнесменов НДФЛ. Основная процентная ставка для них – 13%. Однако, по некоторым доходам она может варьироваться от 9 до 35 процентов.

Если у ИП все же возникает ситуация, когда выплата НДФЛ обязательна, исчислять и переводить в налоговую инспекцию его нужно вовремя. Иначе предприниматель получит штраф.

Декларацию по НДФЛ можно сдавать в ИФНС лично, почтовым отправлением, электронным способом или через представителя с нотариальной доверенностью.

Дополняющие моменты

Как рассчитать сумму

Расчет налога с доходов наемных сотрудников-резидентов РФ производится по формуле:

(Заработок – суммы, не подлежащие налогообложению, вычеты) * 13%

НДФЛ с заработка иностранных граждан в штате ИП рассчитывается следующим образом:

Полученная сумма налога должна округляться до полных рублей (без копеек). В случае наличия переплат можно осуществить их возврат, если не закончился текущий налоговый период. По окончании года плательщиком подается в налоговую службу заявление. В ИФНС рассматриваются данные справки 2-НДФЛ, в которой отражаются выплаченные суммы.

Когда ИП необходимо заплатить НДФЛ за себя, расчет необходимо производить по формуле:

Если имеются доходы, облагаемые налогом по разным ставкам, то в ходе расчетов их нужно сгруппировать отдельно по видам, а затем суммировать.

Например:

(Чистая прибыль * 9%) + (Чистая прибыль * 13%)

Как стоит заполнять декларацию

Физические лица должны самостоятельно рассчитать сумму налога и подать в налоговый орган форму декларации 3-НДФЛ за 2020 год по налогу на доходы физических лиц.

Из нашей статьи вы узнаете, что нужно для заявления на возврат НДФЛ при покупке.

Заполняя декларацию 3-НДФЛ, необходимо опираться на следующие правила:

- налог указывает в полных рублях, стоимостные показатели – с копейками;

- при ручном способе заполнения все цифры и буквы прописываются четко и крупно;

- пустые ячейки заполняются прочерками;

- использовать актуальный бланк отчета (за соответствующий год).

По какой форме вернуть

Главным преимуществом ОСН для ИП является возможность возврата уплаченного НДФЛ. Работая по специальным режимам налогообложения такого права у предпринимателей нет, поскольку в таких случаях не предположено отчисление подоходного налога в бюджет.

Такая возможность предоставлена ИП в целях снижения налогового бремени малого бизнеса, не способного конкурировать с крупными предприятиями. Высокие суммы отчислений отбивают у бизнесменов желание вести собственное дело по закону.

В соответствии с действующим законодательством возвратить 13% уплаченного НДФЛ может любой индивидуальный предприниматель, работающий на общей системе налогообложения и не оформленный в качестве юридического лица. Фирма должна быть официально зарегистрирована в установленном законом порядке.

Возврат налога осуществляется в отношении документально подтвержденных расходов в случае их связи с основной экономической деятельностью предпринимателя. Иногда ИП не может официально подтвердить понесенные расходы. В таком случае сумма возврата исчисляется с общего дохода компании. Отчисления производятся по ставке 20%.

Чтобы вернуть подоходный налог предпринимателю необходимо обратиться в ИФНС с заявлением. Проверка и перечисление НДФЛ производится в срок до 3-х месяцев. Решение об осуществлении возврата или отказе в выплате представляется предпринимателю в письменной форме.

Если возврат одобрен налоговой службой, ИП подает заявление на перечисление денежных средств на свой счет. При отказе ИФНС обязательно должна указать его причину.

Часто задаваемые вопросы

В его обязанности входит:

- представление отчетов о доходах работников за каждый налоговый период;

- удержание налога с выплаченного заработка;

- перевод начисленного сотрудникам НДФЛ в бюджет.

- По общему правилу предприниматели, работающие на упрощенном режиме налогообложения, освобождены от подоходного налога. С их прибыли взимается единый налог, предусмотренный системой. Однако, в отдельных случаях, определенных статьями 2, 4-5 и 226 НК РФ, НДФЛ для ИП на УСН платить нужно.

- ИП на УСН, имеющие в своем подчинении наемных сотрудников, являются налоговыми агентами и должны уплачивать за них подоходные налоги.

Утверждена форма заявления на подтверждение права на уменьшение НДФЛ на сумму уплаченных налогоплательщиком фиксированных авансовых платежей.

Что писать в строку адрес в 3-НДФЛ — узнайте тут.

С документами, прикладываемыми к декларации 3-НДФЛ, можно ознакомиться здесь.

Источник: buhuchetpro.ru