Работодатели, выплачивающие зарплату персоналу, являются налоговыми агентами по НДФЛ, и поэтому обязаны вести регистры учета данных, на которых строится расчет налога (ст. 230 НК РФ). Законодатель не устанавливает типовую форму налоговых регистров, предприятия самостоятельно разрабатывают и закрепляют в учетной политике наиболее приемлемую для себя форму в соответствии с общими рекомендациями по наличию обязательных реквизитов. О том, как оформляются этот документ, пойдет речь в публикации.

Зачем нужен

До 2021 года налоговым агентам было достаточно заполнять и сдавать справки 2-НДФЛ. С 1 января появилась новая форма квартальной отчетности – расчет 6-НДФЛ. Соответственно, нужен и свой налоговый регистр для 6-НДФЛ. Принципиальное отличие этих двух документов заключается в том, что новый отчет содержит в себе информацию сразу обо всех физических лицах, а 2-НДФЛ – о каждом отдельно.

Все налоговые агенты по НДФЛ в соответствии со ст. 230 НК РФ должны вести учет выданных физлицам доходов за отчетный период. Также они обязаны включать в отчет информацию о полученных работниками налоговых вычетах, размере рассчитанного и удержанного подоходного налога. Для заполнения этих данных и предусмотрен налоговый регистр для 6-НДФЛ.

Налоговые регистры — где найти в 1С 8.3 Бухгалтерия

В ходе заполнения этого документа у налоговых агентов могут возникать вопросы. Чтобы отображать информацию правильно и в полной мере, необходимо ознакомиться с порядком и формой заполнения данного регистра.

Налоговые регистры по НДФЛ: образец заполнения

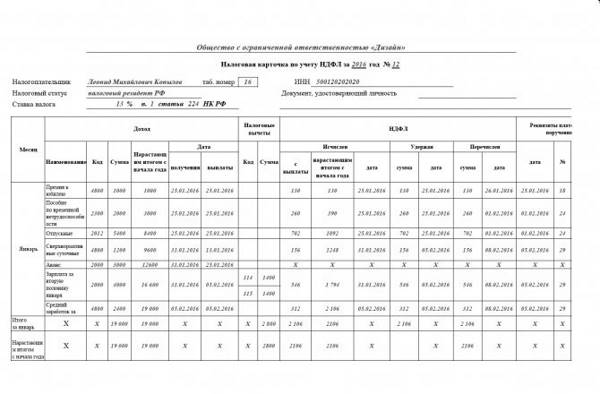

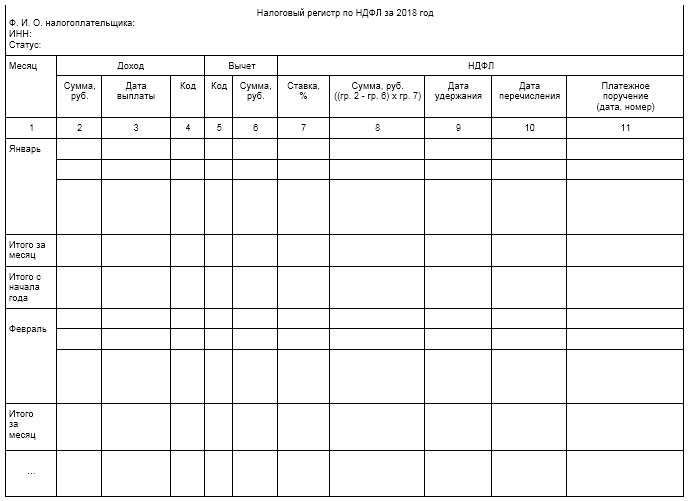

На примере данных по сотруднику за 1 квартал 2021 г. составим налоговый регистр:

Реброву Евгению Михайловичу ежемесячно начисляют заработную плату 46000 руб. Ему предоставляется «детский» вычет по 1400 руб. ежемесячно (до достижения установленного уровня дохода в 350000 руб.). Дата выплаты зарплаты в компании – 5 число следующего месяца.

Налоговый регистр заполним таким образом:

- В 1-м разделе, информация о компании-работодателе;

- Во 2-м – данные сотрудника, получающего доход;

- 3-й раздел – расчет базы и налога. В нем указывают ставку налога (13%), основания для предоставления вычетов (по стандартным, как правило, это заявление, по имущественным – справка ИФНС с соответствующими сведениями).

Затем, в отдельности за каждый месяц, заполняется таблица в разрезе видов выплат и вычетов. В примере осуществлялась только выплата зарплаты (код «2000») и предоставлялся вычет на ребенка (код «126»).

По строке, указывающей размер налоговой базы по ставке НДФЛ 13%, данные отражаются за месяц и по нарастающей с начала года, а сумма базы рассчитывается как разность между начислением и вычетом. Так, база по НДФЛ:

- за январь составляет 44600 руб. (46000 – 1400);

- за февраль – 89200 руб. (44600 + (46000 – 1400));

- за март — 133800 руб. (89200 + (46000 – 1400)).

Доходов, не облагаемых НДФЛ, Ребров в 2021 году не получал, поэтому эти строки не заполняются. Сумма начисленного и удержанного налога идентичны. Дата перечисления НДФЛ – следующий день после выплаты зарплаты работнику. В апреле такая дата выпадает на субботу, поэтому НДФЛ перечислен в понедельник 08.04.2019г.

Налоговый регистр по НДФЛ (образец):

Свободная форма и обязательные позиции

Только осенью 2015 года налоговая служба приняла приказ, обусловивший необходимость представлять в ИФНС отчеты по форме 6-НДФЛ. Его образец был разработан, а вот регистр налогового учета для 6-НДФЛ готовой и установленной законом формы не имеет. По сути, это дает возможность заполнять информацию в свободном режиме. Также см. «Куда сдается расчет 6-НДФЛ».

Статья 230 НК РФ подтверждает этот вывод. В ней сказано, что формы регистра должны разработать ответственные лица внутри организации. При этом важно, чтобы в документе была отображена обязательная информация. Так, налоговый регистр для 6-НДФЛ, образец которого можно составить самостоятельно, должен содержать следующие данные:

- информацию, позволяющую определить, кто именно является налогоплательщиком (она может быть аналогична той, которая указана в 2-НДФЛ на каждого работника отдельно);

- разновидности получаемых доходов каждого физического лица;

- имеющиеся налоговые вычеты;

- точные значения и наименования (коды) тех расходов, которые уменьшают базу налогообложения;

- размеры каждой разновидности дохода и даты их поступления;

- статус физлица (резидент / нерезидент / нерезидент, имеющий специализацию и высокую квалификацию; соответственно – коды 1, 2 и 3);

- размер удержанного НДФЛ и соответствующая дата этого действия с указанием реквизитов платежного документа.

Также см. «Коды периодов в форме 6-НДФЛ».

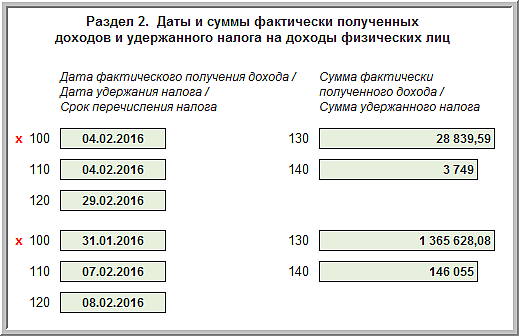

Заполнение Раздела 2

В Разделе 2 формы 6-НДФЛ (рис. 2) налоговый агент должен для каждой даты фактического получения дохода налогоплательщиком (строка 100) указать дату удержания НДФЛ (строка 110), исчисленного именно с этого дохода, и крайний срок перечисления этого налога в бюджет (строка 120) с учетом положений статьи 223 НК РФ и пунктов 4, 6 статьи 226 НК РФ. Информация о суммах дохода и налога указывается в строках 130 и 140 соответственно.

Рис. 2. Раздел 2 формы 6-НДФЛ

В «1С:Зарплате и управлении персоналом 8» редакции 3.0 и ранее была предусмотрена возможность исчислить НДФЛ сразу же при регистрации некоторых видов доходов, учитывать периоды удержания и фиксировать даты перечисления налога.

Поскольку теперь порядок заполнения формы 6-НДФЛ предусматривает необходимость отражения в отчете точных дат получения дохода и удержания налога данный функционал теперь «обслуживает» автозаполнение формы 6-НДФЛ.

Для обеспечения заполнения 6-НДФЛ при исчислении налога учитывается дата выплаты дохода вместо месяца налогового периода в целом. При выплате дохода регистрируется дата удержания налога и крайний срок его перечисления.

Дата фактического получения дохода (строка 100 расчета) определяется по правилам статьи 223 НК РФ. Напомним ее основные положения.

Датой получения зарплаты при полном отработанном месяце считается последний день месяца, за который она начислена. А в случае увольнения — последний день работы в месяце увольнения, за который начислена зарплата. Для отпускных и пособий по нетрудоспособности в качестве даты получения дохода указывается день их выплаты или перечисления на расчетный счет работника.

С 01.01.2016 уточнены некоторые даты получения доходов физическим лицом. В соответствии с подпунктом 6 пункта 1 статьи 223 НК РФ датой получения дохода в виде сверхнормативных суточных считается последний день месяца, в котором утвержден авансовый отчет.

Для материальной выгоды дата получения дохода зависит от причины ее образования. Если выгода образовалась от:

- экономии на процентах по кредиту или займу, то согласно подпункту 7 пункта 1 статьи 223 НК РФ дата ее получения — последний день каждого месяца в течение срока кредитования, вне зависимости от уплаты или неуплаты процентов заемщиком;

- приобретения товаров у компаний и предпринимателей или от приобретения ценных бумаг, то датой получения дохода является день приобретения товаров или бумаг в соответствии с подпунктом 3 пункта 1 статьи 223 НК РФ.

С точки зрения налога на доходы физических лиц «дата получения дохода» — это дата, когда должен быть исчислен налог.

В программе «1С:Зарплата и управление персоналом 8» редакции 3.0 Дата фактического получения дохода

(строка 100 Раздела 2 отчета 6-НДФЛ) автозаполняется после получения дохода — выплаты или перечисления денежных средств, вручения подарка. При этом сумма фактического дохода отражается в строке 130.

Пример 1. Формирование значений строк 100 и 130 Раздела 2 формы 6-НДФЛ

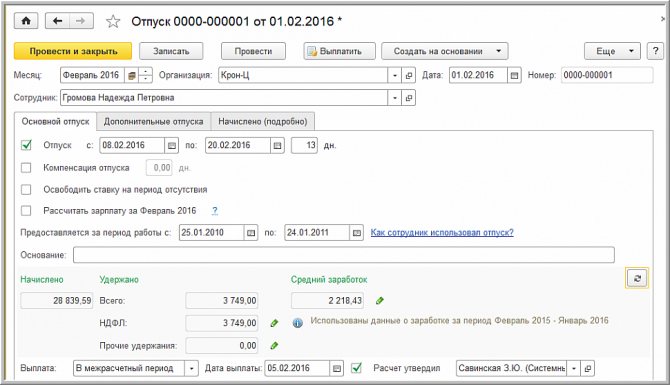

У сотрудницы Н.П. Громовой отпуск в феврале приходится на период с 08.02.2016 по 20.02.2016. Приказ на отпуск оформляется 01.02.2016. Выплата

отпускных запланирована

В межрасчетный период

05.02.2016 (рис. 3).

Рис. 3. Документ «Отпуск»

Дата документа

01.02.2016 и

Дата выплаты

(плановая) 05.02.2016 отражаются в программе в

Регистре налогового учета по налогу на доходы физических лиц

в

Разделе 4

(

расчет налоговой базы и налога на доходы физического лица

) (рис. 4).

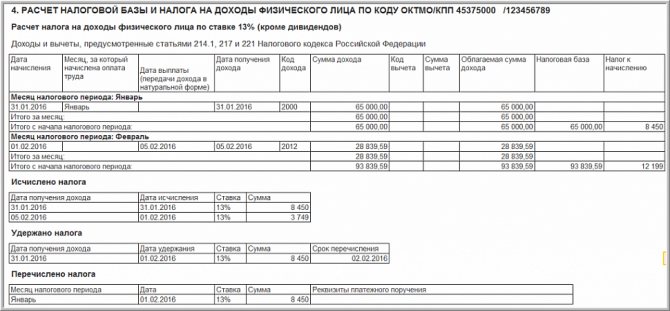

Рис. 4. Раздел 4 «Регистра налогового учета по налогу на доходы физических лиц»

01.02.2016 документа

Отпуск

не отражается в отчете 6-НДФЛ, но участвует в заполнении налогового регистра. Она указывается в поле

Дата начисления дохода

блока

Доходы и вычеты

и в поле

Дата исчисления

блока

Исчислено налога

регистра налогового учета по НДФЛ.

Поле Дата выплаты дохода

блока

Доходы и вычеты

и поля

Дата получения дохода

блоков

Исчислено налога

и

Удержано налога

соответствуют

Дате выплаты

документа

Отпуск

05.02.2016. Именно эта дата отражается в строке 100 «Дата фактического получения дохода» Раздела 2 формы 6-НДФЛ. Если день фактической выплаты дохода (

Дата

документа платежной ведомости) отличается от запланированной в документе

Отпуск

, то нужно исправить

Дату выплаты

в документе

Отпуск

. Аналогично документу

Отпуск

, предполагаемую

Дату выплаты

регистрируют и другие документы, например,

Материальная помощь, Больничный лист, Командировка, Премия.

В этих документах также следует корректировать Дату выплаты

, если она отлична от фактической.

Обращаем внимание

, НДФЛ должен быть исчислен по состоянию на дату выплаты. Поэтому, изменив

Дату выплаты

в документах, не забудьте пересчитать НДФЛ в меню

Еще – Пересчитать

. Только после этого можно переходить к оформлению платежной ведомости.

В строке 130 Раздела 2 формы 6-НДФЛ и в поле Сумма дохода

блока

Доходы и вычеты

регистра налогового учета по НДФЛ программы указывается исчисленная сумма отпускных 28 839,59 руб.

Пример 2. Формирование значения строки 100 Раздела 2 формы 6-НДФЛ при начислении зарплаты

За январь зарплата была исчислена 05.02.2016, выплачена 07.02.2016. Дата фактического получения дохода в виде зарплаты — последний день месяца, за который была выплачена зарплата, т. е. в строке 100 Раздела 2 формы 6-НДФЛ указывается 31.01.2015 независимо от даты документа Начисление зарплаты

Дата удержания НДФЛ (строка 110 Раздела 2) соответствует дню, когда следует удержать исчисленный налог, и зависит от вида дохода.

Так, например, удерживать налог с зарплаты, премий и доплат нужно в день выдачи зарплаты за вторую половину месяца. Для отпускных, больничных, компенсаций удерживать НДФЛ следует в день их выплаты. Для сверхнормативных суточных, натурального дохода, материальной выгоды предусмотрено, что удержать НДФЛ можно в день выплаты ближайшего дохода, с которого можно произвести удержание, например, зарплаты.

Пример 3. Формирование значения строк 110 и 140 Раздела 2 формы 6-НДФЛ (продолжение Примера 1)

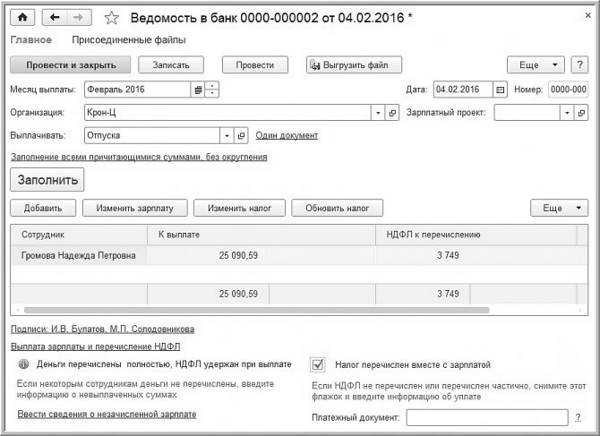

В соответствии с условиями Примера 1 Выплата

отпускных запланирована

В межрасчетный период

05.02.2016. Однако фактически перечислены отпускные были на день раньше 04.02.2016 (см. рис. 3).

документа

Ведомость в банк

(в Примере 1 это 04.02.2016) отражается в поле

Дата удержания налога

блока

Удержано налога Раздела 4 Регистра налогового учета по налогу на доходы физических лиц

и при формировании формы 6-НДФЛ попадает в строку 110. При этом в строке 140 указывается сумма удержанного налога 3 749 руб. В

Ведомости в банк

сумма удержанного налога отражается в графе

НДФЛ к перечислению.

В Примере 1 Дата выплаты

в документе

Отпуск

была указана 05.02.2016, а фактическая выплата произведена 04.02.2016. Налог с дохода с кодом «2012» (оплата отпуска) следует исчислять в день выплаты дохода. Следовательно, для получения достоверной отчетности обязательно нужно до формирования

Ведомости в банк

исправить

Дату выплаты

в документе

Отпуск

и пересчитать НДФЛ.

Дата перечисления НДФЛ может совпадать с датой получения дохода. В платежной ведомости флаг Налог перечислен вместе с зарплатой

установлен по умолчанию. Нужно только указать реквизиты платежного документа по перечислению НДФЛ (рис. 5)

.

Рис. 5. Межрасчетная платежная ведомость на перечисление отпускных

Если НДФЛ перечисляется в другой день или по частям, то после отмены флага Налог перечислен вместе с зарплатой

бухгалтеру предоставляется возможность

Ввести данные о перечислении НДФЛ

отдельными документами (рис. 6).

Рис. 6. Ссылка в документе «Ведомость в банк» для ввода данных о перечислении НДФЛ

Фактическая дата перечисления налога в форме 6-НДФЛ не указывается, но ее достоверность важна, так как она отражается в поле Дата

блока

Перечислено налога Раздела 4 Регистра налогового учета по налогу на доходы физических лиц

.

Крайняя дата перечисления удержанного налога в бюджет (строка 120) зависит от вида дохода. Удержанный с зарплаты и премий НДФЛ нужно перечислить не позднее дня, следующего за выдачей зарплаты за вторую половину месяца. Для перечисления налога с больничных или отпускных установлен другой крайний срок — последний день месяца, в котором эти отпускные или пособия были выплачены. Для других видов дохода налог нужно перечислить не позднее дня, следующего за выплатой дохода, с которого удержан НДФЛ.

Пример 4. Формирование строки значения строки 120 раздела 2 формы 6-НДФЛ (продолжение Примера 1)

В Примере 1 выплачен доход с кодом «2012». Для этого вида дохода предусмотрен крайний срок перечисления НДФЛ — последний день месяца, в котором отпускные (или пособия) были выплачены. Выплата была произведена 04.02.2016. Последний день месяца – 29.02.2016. Значение строки 120 Раздела 2 формы 6-НДФЛ в этом случае – 29.02.2016.

Пример 5. Формирование строки значения строки 120 раздела 2 формы 6-НДФЛ по условиям Примера 2.

В Примере 2 выплачена зарплата и, следовательно, удержанный НДФЛ нужно перечислить не позднее дня, следующего за выдачей зарплаты за вторую половину месяца. Зарплата была фактически выплачена 07.02.2016, значит значение строки 120 Раздела 2 формы 6-НДФЛ – 08.02.2016.

Дополнительные позиции

Организация может сделать заполнение налогового регистра для 6-НДФЛ еще более подробным. В документ можно включить следующую информацию:

- дату фактического получения дохода;

- величину НДФЛ;

- размер рассчитанного и удержанного с физлица налога отдельно по каждой разновидности дохода;

- размеры авансовых платежей, имеющих фиксированный характер (указывают в случае работы на предприятии, использующем ПСН, иностранцев, которые делают отчисления подоходного налога самостоятельно);

- размер НДФЛ, который не был удержан;

- сумму НДФЛ, которая была возвращена налоговым агентом;

- срок, в который подоходный налог должен быть перечислен по закону в казну.

Подробный реестр данных позволит заполнять отчет по форме 6-НДФЛ быстро и качественно: в этом документе найдут отражение все необходимые данные, что серьезно упростит задачу бухгалтерам.

Вот, как приблизительно может выглядеть налоговый регистр для 6-НДФЛ:

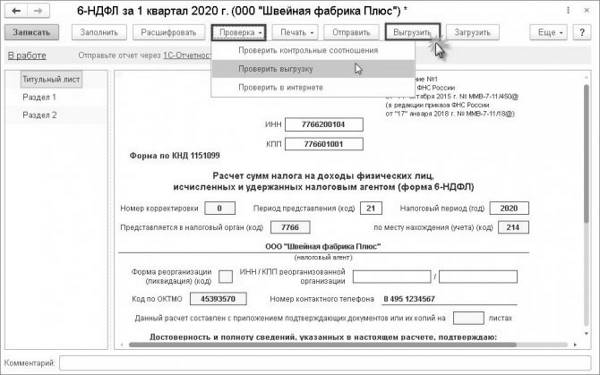

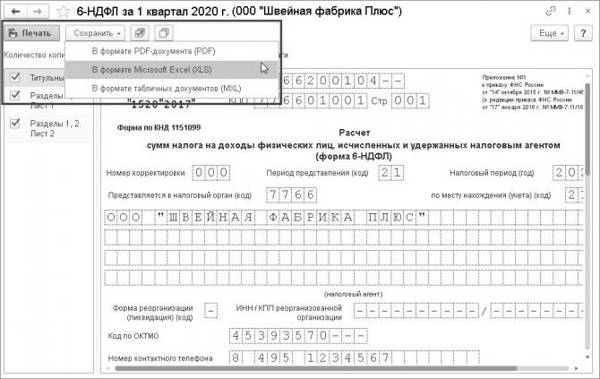

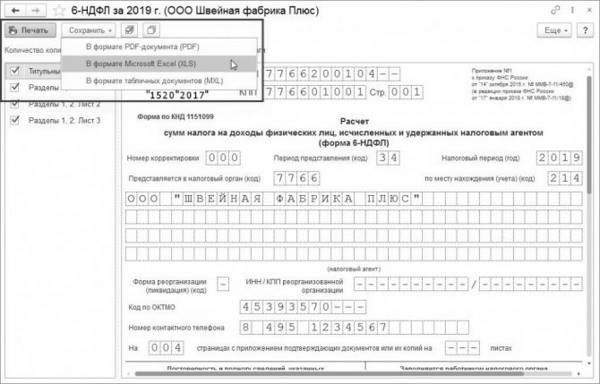

Как формируются данные 6-НДФЛ в 1С 8.3 ЗУП

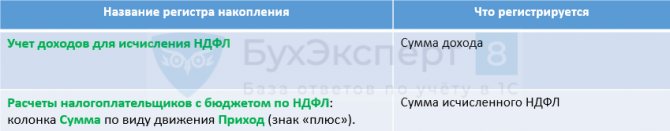

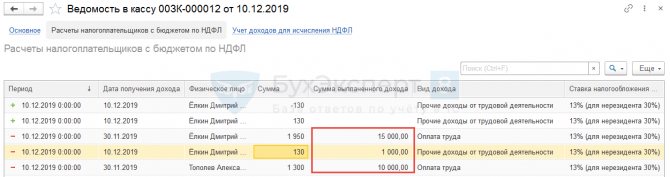

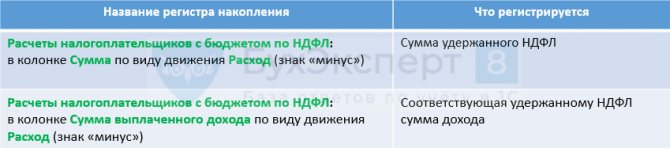

Учет НДФЛ в 1С 8.3 ЗУП ведется по следующим регистрам:

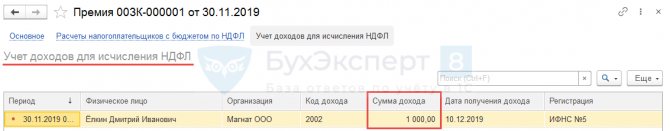

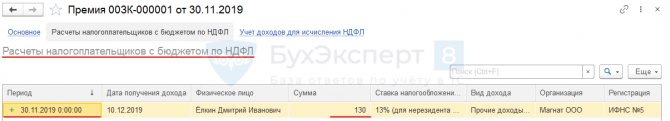

В 1С 8.3 ЗУП документами, которыми производится начисление доходов (Отпуск, Больничный лист, Премия, Начисление зарплаты и взносов и т.д.), регистрируется доход и рассчитанный с него НДФЛ. При этом информация попадает в регистры следующим образом:

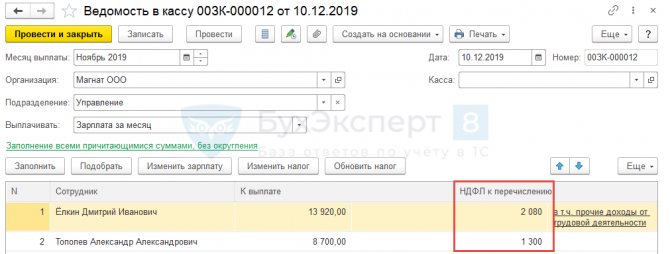

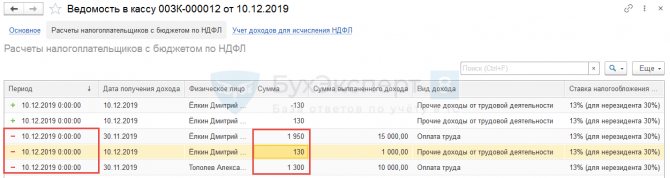

При проведении Ведомостей… в колонке НДФЛ к перечислению регистрируется сумма удержанного НДФЛ.

Эти данные при проведении документа попадают в такие регистры:

Основная задача регистров

Регистры предназначены отражать обобщенные показатели, которые нужны для ведения расчетов налоговых сумм. В первую очередь их задача обеспечить полный контроль уплаты налогов в Казну, что необходимо как для инспекторов налоговой службы, так и для самих налогоплательщиков. Ведение налоговых регистров во много раз упрощают составление налоговой отчетности.

6 НДФЛ при задержке заработной платы

Отметим, что формирование регистров является обязательным условием контролирующего органа, однако, установленного образца он не имеет, соответственно каждый предприниматель сам решает, как формировать структуру налогового регистра. При этом такой образец утверждается учетной политикой предприятия.

Источник: biznes-practic.ru

Регистр Расчеты налогоплательщиков с бюджетом по НДФЛ

При ведении учета в программах 1С 8.3 и 8.2 с 2021 года важно отслеживать соответствие между фактической датой получения дохода, которая учитывается в регистре учета доходов (в ЗУП 3.0, Бухгалтерии 3.0 это регистр накопления Учет доходов для исчисления НДФЛ, в ЗУП 2.5 – регистр накопления НДФЛ Сведения о доходах) и той, которая учлась в регистре учёта налога (в ЗУП 3.0 и Бухгалтерии 3.0 это регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ, в ЗУП 2.5 – НДФЛ Расчеты с бюджетом). Если между ними возникнет рассинхронизация, то в программе 1С возникнут ошибки при начислении налога.

Важно! Что бы избежать возможных ошибок по НДФЛ отслеживайте в программе 1С 8.3 (8.2) соответствие между датой дохода в регистре учета доходов и датой дохода в регистре учета налога, в противном случае в программе будут ошибки при начислении налога.

При регистрации каких-либо доходов в программе фиксируется дата фактического получения дохода. Для доходов с кодом 2000 – это последний день месяца начисления. Для иных доходов – это планируемая дата выплаты из соответствующего документа начисления. Когда рассчитывается налог, то в программе происходит анализ с какого именно дохода этот налог начисляется, и определяется дата фактического получения дохода, которая фиксируется в регистре учёта налога.

Почему может возникать разница в дате получения дохода, которая учитывается в регистре учёта доходов и регистре налогового учета по НДФЛ? Рассмотрим ниже.

Для чего нужны налоговые регистры

Регистры налогового учета служат для обобщения сведений, необходимых для расчета тех или иных налогов. Они, во-первых, помогают налоговикам контролировать полноту уплаты налогов налогоплательщиками, а во-вторых, позволяют самим налогоплательщикам проверять правильность осуществляемых ими расчетов по тому или иному виду налогового обязательства и упрощают формирование налоговых отчетов.

ВАЖНО! Несмотря на то, что налоговое законодательство обязывает налогоплательщиков создавать и вести такие регистры, их формы не утверждены законодательно, а потому каждое предприятие (или ИП) обязано самостоятельно разработать структуры применяемых налоговых регистров, при этом очень желательно утвердить их учетной политикой.

Налоговые регистры должны отвечать следующим общим требованиям:

- непрерывное формирование учетных налоговых данных в хронологической последовательности;

- осуществление полного раскрытия порядка формирования налоговой базы;

- простота восприятия информации, отраженной в регистре, и удобство его заполнения;

- ведение в бумажном или электронном виде.

Подробнее о том, как вести налоговые регистры, см. в статье «Ведение аналитических регистров налогового учета (формы)».

Что касается налоговых регистров по НДФЛ, ст. 230 НК РФ устанавливает для них свои специфические критерии. Подобный регистр должен включать:

- информацию, позволяющую однозначно идентифицировать налогоплательщика;

- его статус;

- виды выплачиваемых ему доходов и их суммы;

- виды и суммы предоставленных вычетов;

- суммы, уменьшающие налоговую базу;

- даты выплаты дохода, удержания и уплаты НДФЛ.

О требованиях, предъявляемых к регистрам по НДФЛ, читайте в статье «Как ведется регистр налогового учета по НДФЛ?».

Ответственность за формирование налоговых регистров несут сотрудники, которые их составляют и подписывают. Они же отвечают за сохранность этих документов и за обеспечение невозможности доступа к ним посторонних лиц. Вносить исправительные записи в регистр может только ответственный сотрудник. При этом он обязан заверить корректирующую запись своей подписью, проставить дату внесения корректировки и привести соответствующие пояснения.

Пример налогового регистра для 6-НДФЛ см. в типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Возможные ошибки при исчислении НДФЛ в программе 1С 8.3 ЗУП 3.0.

В программе 1С ЗУП 3.0 дата получения дохода также учитывается в двух регистрах: Регистре учета доходов и Регистре учета налога. Например, рассмотрим документ «Отпуск». В Регистр учета доходов идет дата выплаты из основной формы документа.

А в Регистр учета налога – дата из формы «Подробнее о расчете НДФЛ».

Эти две даты должны совпадать. Но если мы меняем дату в основной форме документа, автоматически происходит изменение даты в форме «Подробнее о расчете НДФЛ». Здесь проще, программа ЗУП 3.0. сама нам гарантирует, что эти даты будут совпадать.

Единственное, в текущем релизе программы 1С есть ошибка для документа «Больничный лист». Если он выплачивается с зарплатой, и мы меняем дату выплаты, то в этом случае дата получения дохода в форме «Подробнее о расчете НДФЛ» сама не меняется.

Здесь нужно сделать перерасчет, либо поменять дату в форме «Подробнее о расчете НДФЛ» вручную.

Для всех других случаев, дата учета НДФЛ должна меняться автоматически при дате выплаты. Но на всякий случай, этот момент проверяйте, контролируйте совпадение дат.

Что представляет собой бланк 6-НДФЛ

Эксперты КонсультантПлюс в своем обзоре подробно рассказали об основных изменениях отчета 6-НДФЛ с 2021 года. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

6-НДФЛ актуальной формы можно здесь.

Каковы особенности этого отчета:

- Заполняется 6-НДФЛ не в разрезе данных по каждому налогоплательщику, а по всем налогоплательщикам-физлицам, которым был выплачен доход налоговым агентом, в целом (п. 1 ст. 80 НК РФ).

- Данные по удержанным и выплаченным физлицам доходам фиксируются нарастающим итогом с начала года (п. 1 ст. 230 НК РФ).

- Периодичность сдачи — ежеквартально.

- Основание заполнения формы — данные налогового учета, содержащиеся в регистрах (п. 1 ст. 230 НК РФ).

О том, где и как заполнить данную форму онлайн, читайте в статье «Можно ли заполнить форму 6-НДФЛ онлайн?».

Возможные ошибки в межрасчетных документах на примере 1С 8.3 ЗУП 3.0

На примере программы 1С ЗУП 3.0 в документе «Отпуск» планируемая дата выплаты 28.01.2016, но дату документа установим 30.01.2016 г., то есть позже планируемой даты выплаты. Проведем его.

Запись Регистра учета налога у нас сформировалась по состоянию на 30.01.2016 г.

Если мы выплачиваем отпускные раньше даты документа – 28.01.2016 г. как и планировали, заполняем ведомость, видим – не заполняется НДФЛ удержанный. По состоянию на 28.01.2016 нет исчисленного налога. Соответственно, при проведении такой ведомости НДФЛ удержанный не регистрируется.

Если с датой документа все нормально и она раньше планируемой даты выплаты:

То при заполнении ведомости тоже все будет хорошо, налог будет определен. При проведении Ведомости зафиксирован как удержанный налог.

Какие данные необходимы для формирования 6-НДФЛ

Для того чтобы понять, как составить налоговый регистр для формирования данного отчета, рассмотрим, какую информацию содержит бланк 6-НДФЛ, и разберем его состав.

- титульный лист;

- раздел 1 под названием «Данные об обязательствах налогового агента»;

- раздел 2, называемый «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц».

Для заполнения титула формы понадобятся:

- Реквизиты налогового агента (его название, ИНН, КПП).

- Реквизиты реорганизованной организации и формы ее реорганизации (для правопреемников).

- Период, за который составляется отчет.

- Код налоговой инспекции, в которую необходимо направить расчет (для организаций — в ФНС по месту их нахождения, для ИП — по месту жительства или по месту осуществления деятельности (для вмененщиков и тех ИП, что работают на патенте)).

- Код ОКТМО в соответствии с Общероссийским классификатором территорий муниципальных образований ОК 033-2013 (приказ Росстандарта от 14.06.2013 № 159-ст). Организации проставляют код той территории, на которой они расположены, а ИП — той, на которой проживают или осуществляют деятельность.

Для оформления раздела 1 нам потребуются:

- срок уплаты НДФЛ (п. 6 ст. 226 НК РФ);

- суммы удержанного налога с физлиц к перечислению на дату, указанную выше.

Для заполнения раздела 2 нам необходимы:

- размер ставок НДФЛ, по которым исчисляется налог;

- суммы начисленных всем физлицам доходов;

- суммы вычетов по НДФЛ;

- размер налога, исчисленного и удержанного;

- количество физлиц, получивших доход от налогового агента.

Разобравшись с перечнем информации, которая нам понадобится для формирования отчета 6-НДФЛ, перейдем к разработке формы налогового регистра для него.

Лучше понять порядок расчета НДФЛ вам поможет материал «Практические задачи по НДФЛ с решениями».

Пример заполнения отчета по форме 6-НДФЛ за год можно найти тут.

Порядок заполнения

Рассмотрим порядок заполнения основных данных регистра.

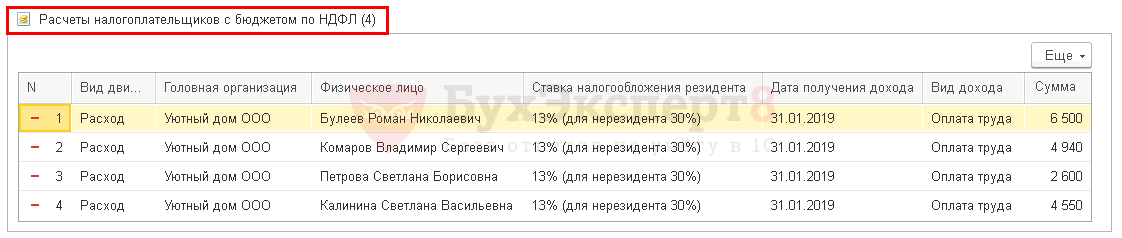

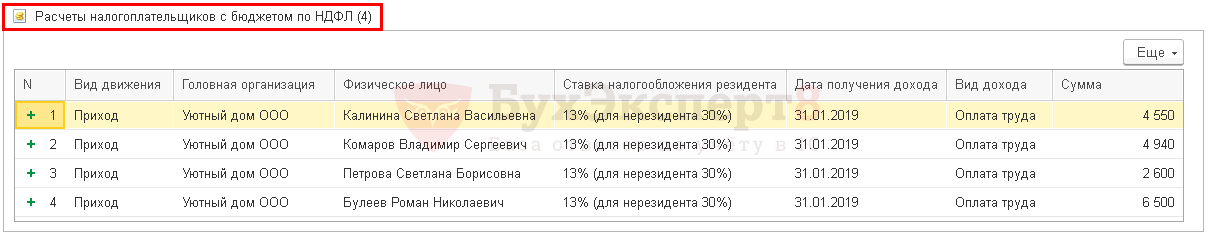

Вид движения

Вид движения бывает двух видов: Приход и Расход.

- Приход — налог НДФЛ исчислен, в списке обозначается «+»;

- Расход — налог НДФЛ удержан, при выплате доходов, в списке обозначается «-».

Период

В графе Период указывается дата события: когда был исчислен или удержан налог.

Значение поля совпадает с датой Регистратора, по которому сформировалась запись в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ.

Ставка налогообложения

Налоговые ставки, применяемые при исчислении налога на доходы физических лиц, установлены ст. 224 НК РФ.

В программе используются следующие ставки:

- 9% — при получении: дивидендов;

- процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007;

- доходов учредителями доверительного управления ипотечным покрытием.

-

зарплаты и других доходов резидентов, кроме облагаемых по ставке 35%;

Если физическое лицо является налоговым резидентом РФ, большинство его доходов будет облагаться по налоговой ставке в размере 13%. Налоговые резиденты — это физические лица, которые фактически находятся в РФ не менее 183 календарных дней в течение 12 месяцев, следующих подряд.

Физическое лицо

Работник, получивший доход, с которого исчислен (вид движения Приход) или удержан (вид движения Расход) налог НДФЛ.

Налогоплательщиками признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в РФ, не являющиеся ее налоговыми резидентами.

Документ-основание

Документ, послуживший основанием для начисления НДФЛ. Основанием для записи в регистр могут служить:

Регистратор

Документ, при проведении которого сформировалась запись в регистр. Записи в регистр формируют:

Полный список документов можно посмотреть здесь. PDF

Организация

Указывается наименование нашей Организации. Данные заполняются автоматически по документу Регистратор. Если в форме документа-регистратора поле Организация не отображается, значит, в базе ведется учет только по одной организации, и программа заполнит эти данные по умолчанию. PDF

Подразделение

Подразделение организации, к которому отнесен работник.

Дата получения дохода

В поле Дата получения дохода заполняется дата фактического получения дохода в целях расчета НДФЛ. Программа автоматически проставляет дату получения дохода в зависимости от вида дохода:

- зарплата, средний заработок в командировке, ежемесячные премии — последний день месяца, за который начислили зарплату (премию);

- вознаграждение подрядчику — дата выдачи денег из кассы или перечисления со счета организации на карту подрядчика;

- отпускные и больничные — дата выдачи денег из кассы или перечисления со счета организации на карту сотрудника;

- и т. д.

Полный список определения даты фактического получения дохода по виду дохода можно посмотреть здесь. PDF

Срок перечисления

Данные заполняются программой автоматически при выплате дохода. В зависимости от вида дохода сроки перечисления могут быть: PDF

- Не позднее конца месяца, в котором выплачен доход (по отпускным и больничным).

- Не позднее следующего за выплатой дохода дня (для прочих доходов).

Крайний срок уплаты

Дата рассчитывается программой при выплате дохода в зависимости от указанного Cрока перечисления в момент выплаты дохода: PDF

- Регистратор — Выдача наличных 06.02.2019;

- Срок перечисления — Не позднее следующего за выплатой дохода дня (для прочих доходов);

- Крайний срок уплаты — 07.02.2019.

Если рассчитанный Крайний срок уплаты приходится на выходной или праздничный день, он автоматически переносится 1С на ближайшую рабочую дату, например, если выплата зарплаты сотрудникам прошла 08.02.2019. Крайний срок уплаты 09.02.2019 переносится на 11.02.2019, т. к. 09.02.2019 и 10.02.2019 — выходные дни.

Сумма дохода

Сумма выплаченного работнику дохода.

Сумма

Сумма исчисленного (вид движения Приход) или удержанного (вид движения Расход) налога НДФЛ.

Вид дохода

Указывается, к какой категории относится доход, полученный работником. Возможные варианты:

- оплата труда;

- дивиденды;

- прочие доходы;

- прочие натуральные доходы;

- и т. д.

Полный список видов дохода можно посмотреть здесь. PDF

Код дохода

Указываются данные из справочника Виды доходов НДФЛ. Справочник содержит все сведения, соответствующие действующему НК РФ и классификатору, утвержденному ФНС РФ. Изменить данные и добавить их в справочник невозможно: в случае изменения законодательства они обновляются автоматически при обновлении программы.

Возможные варианты кодов:

Полный список кодов дохода НДФЛ можно посмотреть здесь. PDF

Вариант удержания НДФЛ

В зависимости от характера удержания исчисленный НДФЛ может быть:

- Удержан;

- Передан на взыскание в налоговый орган;

- Возвращен налоговым агентом;

- Зачтен в счет авансовых платежей.

Вариант удержания автоматически заполняется в регистре по Документу-основанию.

Включать в декларацию по налогу на прибыль

Флажок выставляется для включения НДФЛ в декларацию по налогу на прибыль. Установка флажка выполняется программой автоматически по виду дохода. Например, дивиденды, причитающиеся юридическим лицам, облагаются налогом на прибыль согласно п. 3 ст. 284 НК РФ.

НДФЛ по оплате труда в декларацию по налогу на прибыль не включается, поскольку это не расход организации, а налог физических лиц, который удерживается из их доходов. Организация в данном случае выступает только агентом по удержанию и перечислению налога.

Учитывать выплаченный доход в 6-НДФЛ

Флажок выставляется для включения налога в форму 6-НДФЛ. Его установка выполняется автоматически в зависимости от вида дохода.

В расчет 6-НДФЛ не включаются следующие доходы:

- доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой;

- доходы, перечисленные в п. 1 ст. 228 НК РФ: например, доходы от продажи имущества, принадлежащего физическому лицу на праве собственности;

- государственные и социальные пособия, из которых работодатели не удерживают подоходный налог;

- компенсационные выплаты в следствие полученного на рабочем месте увечья;

- возмещение за коммунальные платежи, аренду жилья;

- выплачиваемые работникам деньги, заменяющие положенные им пайки и другие виды натурального довольствия;

- доходы резидентов других стран, не облагаемые в РФ в силу международных договоров.

- флажок Учитывать выплаченный доход в 6-НДФЛ — Истина. PDF

Как составить налоговый регистр для учета НДФЛ

Если у налогоплательщика уже имеются и применяются регистры для заполнения 2-НДФЛ, никто не мешает ему их использовать и для формирования расчета 6-НДФЛ.

Регистр для заполнения 2-НДФЛ имеет следующую структуру:

- Ф. И. О. сотрудника;

- полную дату его рождения;

- информацию об удостоверяющем его личность документе;

- ИНН физлица;

- его адрес;

- гражданство

По необлагаемым НДФЛ доходам данные отражать необязательно.

Облагаемые НДФЛ доходы, имеющие пределы необложения налогом, фиксируются в регистре на общих основаниях, поскольку они могут накапливаться в течение года

Бланк регистра, сформированного в рассмотренной выше структуре, вы можете скачать по ссылке ниже:

Возможные ошибки при исчислении НДФЛ в программе 1С 8.3 Бухгалтерия 3.0

Что касается программы 1С Бухгалтерия 3.0, здесь также есть два межрасчетных документа «Больничный лист» и «Отпуск». Также здесь есть дата выплаты и при изменении этой даты все меняется автоматически. Дата получения дохода для НДФЛ изменяется также автоматически. Но, на всякий случай, проверяйте.

Составляем налоговый регистр для отчета 6-НДФЛ

Сформированный выше регистр в силу особенностей формы 6-НДФЛ (их мы рассмотрели ранее) использовать для ее заполнения не всегда удобно. А вот составить на его основе «персональный» регистр именно для 6-НДФЛ очень просто.

Представляем вам заполненный образец налогового регистра для формы 6-НДФЛ. При необходимости вы его можете скачать:

РАЗЪСНЕНИЯ от КонсультантПлюс: Главное при заполнении расчета 6-НДФЛ — аккуратно перенести данные из налоговых регистров по НДФЛ. Поэтому если налоговый учет в порядке, то и заполнить расчет 6-НДФЛ будет несложно … Как правильно заполнить расчет, рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Возможные ошибки при исчислении НДФЛ

Также при исчислении НДФЛ, мы должны обращать внимание на дату начисления налога. Это актуально для программ третьей версии. Дата начисления налога должна быть строго до даты удержания налога. Если на момент удержания налога, сам налог не начислен, то удерживать, собственно, нечего.

Важно! Отслеживайте в программе 1С: даты межрасчетных документов – это дата начисления налога, если на момент выплаты налог не начислен, то он не будет удержан.

Особенно это актуально для незарплатных доходов, так как в качестве даты начисления налога фиксируется дата документа. Таким образом, в третьей версии дата документа «Отпуск», дата документа «Больничный» и других документах тоже важна.

Итоги

Требования к перечню информации, которая должна быть отражена в налоговом регистре для заполнения 6-НДФЛ, перечислены в ст. 230 НК РФ. Привлечь к ответственности налогоплательщика за неведение регистра по НДФЛ можно только в том случае, если в регистре отсутствуют обязательные реквизиты, или в случае несоставления регистра, предусмотренного учетной политикой.

Все нюансы заполнения формы 6-НДФЛ вы найдете в нашей рубрике «Расчет 6-НДФЛ».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Регистры по налогу на прибыль

Регистры заполняются на базе первички и счетов бухучета. Требуются они для установления размера налога на прибыль. Бланки регистров разрабатываются с учетом специфики работы компании.

Как уже упоминалось, налоговые регистры могут заменяться бухгалтерскими документами. Но иногда нужно создавать регистры отдельно. Это актуально для операций, итоги по которым имеют разное отражение в налоговом и бухгалтерском учетах. Если организация имеет дело с подобными операциями, стоит разрабатывать регистры.

Требуется учитывать, что иногда нормы бухучета и налогового учета отличаются.

Соответственно, разными должны быть и документы для учета. И в этом случае пригодятся налоговые регистры.

Если организация имеет дело только с операциями, которые одинаково документируются с точки зрения и налогового, и бухгалтерского учета, отдельных регистров не требуется. Они просто заменяются на бухгалтерские регистры. Единая форма экономит время и облегчает расчеты.

Для формирования декларации по налогу на прибыль потребуется минимум два налоговых регистра: по доходам и тратам. Сведения о доходах и тратах нужны для установления размера прибыли. Именно она является налогооблагаемой базой, на основании которой и определяется размер налога.

Два регистра – это самый минимум, который пригодится при расчетах. Иногда вводятся вспомогательные регистры. Актуальны они тогда, когда организация занимается сразу несколькими направлениями деятельности. Регистры стоит завести, когда компания сталкивается с особыми операциями, предполагающими особый порядок образования налогооблагаемой базы.

Источник: protend.ru

Регистр налогового учета по налогу на доходы физических лиц за 2023 год

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Регистр налогового учета по налогу на доходы физических лиц за 2023 год». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Содержание

Документ в настоящее время не является обязательным к применению бланком, ранее использовавшийся как карточка первичного бухгалтерского учета. Одновременно предприятия должны формировать налоговые регистры по учету НДФЛ. Предприятие имеет возможность использовать самостоятельно разработанный документ произвольной формы.

Общая характеристика бланка как налогового регистра

Большинство налогоплательщиков применяют 1-НДФЛ как наиболее оптимальный бланк для записи показателей о налогообложении работников. Бланк или его видоизмененная форма включаются в график документооборота и утверждается в приложении к учетной политике. Положения бланка необходимо дополнить информацией, необходимой для налогового учета:

- Датами проведения расчетных операций в течение месяца;

- Указанием на реквизиты документов, подтверждающих операции;

- Величинами дохода и вычетов, полученных в периоде от другого работодателя при трудоустройстве в течение года;

- Размерами и основаниями для предоставления социального и имущественного видов вычетов, предоставляемых работодателями сотрудникам по уведомлениям ИФНС.

Особенности заполнения формы налогового регистра

В разделах, отражающих размер дохода сотрудника, данные вносятся в разрезе каждой выплаты. При учете предоставленных работникам льгот в виде вычетов применяется ежемесячный порядок учета данных. Своевременность учетных операций позволит исключить случаи превышения предельной величины предоставленной льготы. При необходимости учета большого количества льгот форма дорабатывается с учетом условий внесения данных.

В связи с изменением в законодательстве с момента издания бланка требуется внести корректировки в состав данных разделов. Предприятия должны учитывать даты получения дохода, виды налоговых льгот, порядок предоставления которых налогоплательщикам изменился с момента утверждения первоначального вида бланка.

Для автоматизации учета и ведения 1-НДФЛ применяются программы:

- 1С: Зарплата и управление персоналом. В программе уделено внимание датам начисления дохода, удержания и перечисления налога. Сведения отражаются в регистре на основании форм первичного учета;

- Зарплата и кадры CompSoft. Ресурс предоставляет возможность изменения настроек согласно специфике начислений предприятия;

- ПК «Налогоплательщик», обеспечивающий расчет оплаты труда, налогообложение и формирование регистров.

Большинство программ, используемые предприятиями при расчете заработной платы, имеют в составе документов регистр на базе 1-НДФЛ для учета данных по каждому работнику.

Как вести налоговые регистры для расчета НДФЛ: общие требования по разработке

При разработке регистра налогового учета по НДФЛ необходимо учитывать некоторые требования:

- Налоговые регистры по НДФЛ в 2021 году должны обязательно содержать следующие сведения:

- информацию для возможности идентификации физического лица;

- признак налогового резидентства;

- виды доходов и вычетов с указанием соответствующего кода;

- суммы и даты выплаты доходов;

- даты удержания налога, перечисления его в бюджет и реквизиты платежных поручений.

- Регистр ведется в течение всего года на каждого работника.

- Форма и образец регистра налогового учета по НДФЛ должны быть определены учетной политикой.

- Если во время налоговой проверки регистры налогового учета по НДФЛ не будут предоставлены, то организация может быть оштрафована на 10 000 руб. в случае, если регистр не велся на протяжении календарного года, и на 30 000 руб., если регистр не оформлялся несколько лет (ст. 120 НК РФ).

Обязательные реквизиты регистра налогового учета по НДФЛ

Бухгалтер предприятия должен четко представлять, как вести налоговые регистры для расчета НДФЛ. Основное назначение этого перечня — формирование показателей, необходимых для оперативного и достоверного заполнения справки о доходах физического лица, в связи с чем в бланке регистра налогового учета по НДФЛ следует отразить следующие реквизиты и сведения:

- Основные данные об организации — налоговом агенте:

- ИНН, КПП;

- код ИФНС, в которой организация числится на учете;

- наименование организации.

- ИНН;

- Ф. И. О.;

- вид и реквизиты документа, удостоверяющего личность;

- дата рождения;

- гражданство;

- адрес места жительства на территории РФ;

- адрес в стране проживания.

- Статус налогоплательщика (резидент или нерезидент).

Резидентами признаются физические лица, которые пребывают в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ). От статуса лица зависит размер налоговой ставки, которая будет применена к его доходам. Например, вознаграждение по трудовому договору гражданина РФ облагается ставкой 13%, а доход физического лица-нерезидента по такому же договору необходимо облагать по ставке 30%, за исключением, например, доходов высококвалифицированных специалистов-нерезидентов.

Подробнее о правильном определении статуса см. в материале «Как правильно определить период, необходимый для придания гражданину статуса налогового резидента».

Основные требования при составлении

При составлении налогового регистра следует учитывать следующие рекомендации:

- Налоговый регистр по налогу на доходы должен раскрывать сведения с разбивкой по каждому работнику. При этом раскрытию подлежат все полученные работником доходы, вне зависимости от того, какая была применена налоговая ставка. Если в отношении одного физлица были использованы разные ставки НДФЛ, следует эти данные отразить в разных разделах налогового документа.

- Если говорить об основной налоговой ставке подоходного налога, информацию о доходах, облагаемых по 13%, целесообразно отражать и по итогам месяца, и нарастающим итогом. Все остальные категории доходов можно регистрировать только помесячно.

- Очень часто с работниками заключаются трудовые договоры не в начале года. Тогда при составлении регистра для нового сотрудника можно отразить сведения, указанные в справке 2-НДФЛ с предыдущего места работы.

- Не является обязательным отражать в налоговом документе сведения о доходах работников, которые в соответствие с требованиями налогового права не подлежат обложению НДФЛ (пособия по беременности и родам и т.д.). Однако следует включать в него сведения о тех доходах, которые не могут являться объектом обложения по налогу только в пределах определенного лимита. К таким выгодам работника, к примеру, можно отнести суточные. Данная выплата не облагается налогом только в сумме 700 рублей. В случае превышения необходимо удерживать НДФЛ по ставке 13%.

- Составление отдельных налоговых регистров требуется, когда у компании имеются обособленные подразделения. Соответственно, при наличии одного подразделения потребуется ведение двух налоговых регистров: один — для ОП, второй – для головного офиса. С какой целью необходимо формирование отдельных регистров? В первую очередь, для того чтобы оптимизировать процесс заполнения и сдачи справки 2-НДФЛ, так как этот налоговый отчет должен быть предоставлен инспекции по месту нахождения компании и ее филиала, то есть в разные ИФНС.

- Все суммарные показатели, касающиеся величины налога, указанные в налоговом регистре по подоходному налогу необходимо отражать в полных рублях. Остальные показатели налоговый агент вправе округлять до копеек.

Подведя итоги, отметим, что при составлении налогового регистра нужно руководствоваться принципами рациональности и требованиями ФНС в части включения в документ обязательных реквизитов.

Для чего нужен регистр

Основное назначение регистра по НДФЛ – формирование показателей, необходимых для составления формы 2-НДФЛ. Таким образом, при разработке регистра удобнее использовать структуру именно этой справки. Тем более что коды видов доходов и вычетов берут из приложения к ней.

Поэтому, если за основу взята справка 2-НДФЛ, то форма налогового регистра должна включать в себя следующие сведения:

- наименование учреждения – налогового агента;

- данные человека, который получает облагаемый доход;

- виды доходов;

- виды налоговых вычетов;

- суммы доходов;

- даты выплаты доходов;

- налоговый статус физлица;

- даты удержания и перечисления налога в бюджет;

- дату и номер платежки на перечисление налога.

С 2021 года регистры будут использовать и для составления расчетов по НДФЛ, которые предстоит сдавать ежеквартально. Такие поправки в статью 230 Налогового кодекса РФ внесены Федеральным законом от 2 мая 2015 г. № 113-ФЗ . Но чиновники пока не утвердили форму расчета.

Разделы, в которых отражают доходы, выплаченные сотруднику, лучше заполнять не только помесячно, но и в разрезе каждой выплаты. Это позволит правильно определить налоговую базу и сумму исчисленного и удержанного НДФЛ по доходам, которые переходят с одного месяца на другой.

- имущественных налоговых вычетов по расходам на приобретение жилья и уплату процентов по ипотечному кредиту;

- социальных налоговых вычетов по взносам на добровольное пенсионное страхование (обеспечение);

- профессиональных налоговых вычетов по авторским договорам или договорам гражданско-правового характера на выполнение работ (оказание услуг).

Суммы вычетов, полагающихся физическому лицу и фактически ему предоставленных, необходимо показывать отдельно.

Чем чревато отсутствие регистров

Отсутствие регистров налогового учета – это грубое нарушение правил учета доходов, расходов и объектов налогообложения. Что может повлечь налоговую и административную ответственность.

Меры налоговой ответственности установлены статьей 120 Налогового кодекса РФ и зависят от длительности нарушения. Если инспекция выявит его в течение налогового периода (календарного года), то может оштрафовать учреждение на 10 тыс. руб. Если нарушение обнаружено в нескольких периодах, размер штрафа увеличится до 30 тыс. руб. За нарушение, которое привело к занижению налоговой базы, наказывают более сурово. За это предусмотрен штраф в размере 20 процентов от суммы неуплаченного налога, но не менее 40 тыс. руб.

Инспекция может оштрафовать учреждение и за непредставление регистров по ее требованию. Размер штрафа – 200 руб. за каждый непредъявленный документ ( п. 1 ст. 126 Налогового кодекса РФ). А также это чревато административной ответственностью. Суд имеет право оштрафовать должностных лиц учреждения (например, руководителя) на сумму от 300 до 500 руб. на основании части 1 статьи 15.6 Кодекса РФ об административных правонарушениях.

Доходы, которые не облагаются НДФЛ независимо от их размера (компенсационные выплаты, алименты и т. д.), в регистрах налогового учета отражать не нужно. Но доходы, которые освобождены от налогообложения в пределах установленного лимита, в регистр включают.

Качества, которыми должен обладать разработанный бланк регистра:

- Простота – не должно возникать путаницы в представлении данных по сотрудникам;

- Наглядность – данные должны легко читаться, бланк должен позволять быстро перенести необходимую информацию в 2-НДФЛ;

- Краткость – не нужны лишние сведения, они не несут никакой значимости и создают сложность восприятия информации.

Бланк регистра должен учитывать особенности деятельности организации и выплачиваемые виды доходов, поэтому не утверждено универсального бланка регистра. Каждое предприятие составляет такой документ, который будет включать необходимые сведения и обладать указанными выше свойствами. Для удобства компания может формировать несколько налоговых регистров для полного отражения необходимых данных в целях налогового учета НДФЛ.

Налоговые регистры по НДФЛ: образец заполнения

На примере данных по сотруднику за 1 квартал 2020 г. составим налоговый регистр:

Реброву Евгению Михайловичу ежемесячно начисляют заработную плату 46000 руб. Ему предоставляется «детский» вычет по 1400 руб. ежемесячно (до достижения установленного уровня дохода в 350000 руб.). Дата выплаты зарплаты в компании – 5 число следующего месяца.

Налоговый регистр заполним таким образом:

В 1-м разделе, информация о компании-работодателе;

Во 2-м – данные сотрудника, получающего доход;

3-й раздел – расчет базы и налога. В нем указывают ставку налога (13%), основания для предоставления вычетов (по стандартным, как правило, это заявление, по имущественным – справка ИФНС с соответствующими сведениями).

Нормы НК РФ не содержат определения термина «регистр налогового учета по НДФЛ», поэтому, по мнению автора, необходимо воспользоваться определениями, применяемыми в целях осуществления бухгалтерского учета и исчисления налога на прибыль организаций.

Согласно ч. 1 ст. 10 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» регистры бухгалтерского учета предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, для отражения на счетах бухгалтерского учета и в бухгалтерской отчетности. Указанные регистры должны вестись в специальных книгах (журналах), на отдельных листах и карточках, в виде машинограмм, полученных при использовании вычислительной техники, а также на магнитных лентах, дисках, дискетах и иных машинных носителях.

Под регистрами налогового учета, применяемыми в целях исчисления налогооблагаемой прибыли, понимаются сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями гл. 25 НК РФ, без распределения (отражения) по счетам бухгалтерского учета.

Данные налогового учета — сведения, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения. Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (ст. 314 НК РФ). Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронном виде и (или) на любых машинных носителях.

Разрабатываем регистр

В целях выполнения требований ст. 230 НК РФ государственные (муниципальные) учреждения могут использовать две возможности: изменить использовавшуюся ранее форму, утвержденную Минфином, или разработать собственный регистр. Рассмотрим оба способа.

Меняем имеющуюся форму. Как мы уже отмечали, до 01.01.2011 налоговые агенты должны были вести учет доходов, полученных от них физическими лицами в налоговом периоде, по форме, утвержденной Минфином. Указанная форма финансистами разработана так и не была. Вместе с тем в Письме от 21.01.2010 N 03-04-08/4-6 «О порядке учета доходов и налога на доходы физических лиц» Минфин России сообщил, что налоговые агенты для учета доходов, полученных от них физическими лицами в налоговом периоде, могут использовать форму 1-НДФЛ «Налоговая карточка по учету доходов и налога на доходы физических лиц за 2003 год», утвержденную Приказом МНС России от 31.10.2003 N БГ-3-04/583 (далее — Приказ МНС России N БГ-3-04/583).

Образец регистра НУ доходов

Компания N заполняет декларацию по НП за полугодие. В сформированной за этот период оборотке величина сальдо на конец периода Кт 90.1, т. е. выручка за отчетный период составляет 3 674 064 руб., включая НДС 18%, расходы, относящиеся к реализации (Дт 90.2) — 2 865 828, внереализационные доходы (Кт 91.1) — 595 250, внереализационные расходы (Дт 91.2) — 699 836 руб.

Декларация по НП заполняется без учета НДС, поэтому сделаем небольшой расчет:

3 674 064 / 118 × 100 = 3 113 613 — это доход за полугодие без учета НДС, именно эту сумму и показывают в декларации по НП.

Регистры – это специальный реестр, в котором содержится информация о первичных документах бухгалтерского отдела, счетах в банковских ячейках, а также бумаги необходимой отчётности. Заполняются они главным бухгалтером либо его помощником. Они имеются в каждой бухгалтерии, однако имеют различную форму и разделы:

- Регистры различаются по своему назначению. Так, они могут быть трёх видов:

- C отображением хронологии. Такие документы заполняются по факту совершения операции и группируются только по дате.

- С соблюдением системы. Такие регистры разбрасываются по соответствующим счетам. Как итог, их поиск осуществляется по наименованию операции.

- Перемешанные. В них бумаги могут вестись как с соблюдением даты, так и с разбрасыванием по счетам. В таком случае их поиск будет выполняться по названию документа.

- От первичной бухгалтерии до отчетности.

- От отчётности до бумаг первичной проверки.

В зависимости от того, какой вид регистров используется в данной организации, и строится вся работа бухгалтерского отдела.

Дополнительные позиции

Организация может сделать заполнение налогового регистра для 6-НДФЛ еще более подробным. В документ можно включить следующую информацию:

- дату фактического получения дохода;

- величину НДФЛ;

- размер рассчитанного и удержанного с физлица налога отдельно по каждой разновидности дохода;

- размеры авансовых платежей, имеющих фиксированный характер (указывают в случае работы на предприятии, использующем ПСН, иностранцев, которые делают отчисления подоходного налога самостоятельно);

- размер НДФЛ, который не был удержан;

- сумму НДФЛ, которая была возвращена налоговым агентом;

- срок, в который подоходный налог должен быть перечислен по закону в казну.

Подробный реестр данных позволит заполнять отчет по форме 6-НДФЛ быстро и качественно: в этом документе найдут отражение все необходимые данные, что серьезно упростит задачу бухгалтерам.

Какой день считается датой выплаты дохода и каков срок уплаты НДФЛ

Последний день месяца, за который начислена зарплата, признается фактической датой ее получения (ст. 223 НК РФ). Если трудовые отношения завершены в день, который является не последним в данном месяце, то датой получения зарплаты будет являться последний день выхода на работу.

При отражении сумм отпускных необходимо руководствоваться указаниями письма Минфина РФ от 06.06.2012 № 03-04-08/08-139: датой их получения будет являться день выплаты. Данный подход целесообразно применять и при указании даты выплаты пособий по больничным листам. Перечислять НДФЛ в бюджет с отпускных и больничных пособий согласно п. 6 ст. 226 НК РФ следует не позднее последнего числа того месяца, в котором осуществлялись эти выплаты.

По вопросу определения даты дохода в виде отпускных см. материал.

Трудовое законодательство обязывает рассчитываться с работниками по зарплате не реже чем каждые полмесяца (ст. 136 ТК РФ). Но, несмотря на полученный аванс, доход у работника не возникает, а обязательство перед бюджетом образуется в последний день месяца, поэтому дату перечисления аванса отражать не нужно.

Подробности см. здесь.

Понятие НДФЛ: плательщики и налоговые ставки

Налог на доходы физических лиц относится к категории федеральных налогов и представляет бюджетный платеж, рассчитанный в процентном соотношении от полученного гражданином дохода.

Чтобы определить сумму налога к перечислению, следует обозначить, какие группы лиц являются плательщиками НДФЛ и какие к ним применимы налоговые ставки. Налогоплательщиками по НДФЛ выступают налоговые резиденты России и граждане, не имеющие такого статуса.

Физлицо признается резидентом, если находится на территории нашей страны непрерывно в течение полугода. В тех случаях, когда данное требование не соблюдается, гражданин входит в группу нерезидентов.

Для резидентов предусмотрены следующие ставки по НДФЛ:

- 13% — основная ставка по налогу, применяется для всех категорий доходов плательщика;

- 35% — налоговая ставка для выигрышей и призов в сумме более 4000 рублей.

Для налоговых нерезидентов используются ставки в размере 13%, 15% и 30%, которые подразделяются в зависимости от статуса нахождения в России и видов получаемых доходов.

Похожие записи:

- Снос ветхого и аварийного жилья в Сургуте списки в 2023 году

- Имеет ли недееспособный право на наследство по закону?

- Регистрация недвижимости по декларации в 2023 году

Источник: transfer-32.ru