В зависимости от того, в какой уровень бюджета поступают налоги различают:

— федеральные налоги и сборы: налог на добавленную стоимость; акцизы; налог на доходы физических лиц; налог на прибыль организаций; налог на добычу полезных ископаемых; водный налог; сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; государственная пошлина (статья13 Налоговый кодекс РФ);

— региональные налоги: налог на имущество организаций; налог на игорный бизнес; транспортный налог (статья 14 Налоговый кодекс РФ);

— местные налоги: земельный налог; налог на имущество физических лиц (статья 15 Налоговый кодекс РФ).

При всех различиях между налогами существуют элементы механизма налогообложения, общие для всех них. Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

-субъекты налога. Налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с Налоговым кодексом Российской Федерации возложена обязанность уплачивать соответствующие налоги и сборы (статья 19 Налоговый кодекс РФ);

Как ФНС следит за нами #налоги #фнс #налогообложение

-объекты налогообложения. Объектами налогообложения могут являться: операции по реализации товаров, работ, услуг и имущества; прибыль или доходы; стоимость реализованных товаров, выполненных работ, оказанных услуг либо иной объект, имеющий стоимостную, количественную или физическую характеристику, с наличием которого у налогоплательщика законодательство о налогах связывает возникновение обязанности по уплате налогов (статья 38 Налоговый кодекс РФ);

— налоговая база. Под налоговой базой понимают стоимостную, физическую или иную характеристику объекта налогообложения, на основании которой рассчитывают сумму налога (статья 53 Налоговый кодекс РФ);

-ставка налога. Налоговая ставка представляет собой величину налоговых отчислений на единицу измерения налоговой базы (статья 53 Налоговый кодекс РФ). Различают твердые и процентные ставки, которые в свою очередь делятся на пропорциональные, прогрессивные и регрессивные.

Твердые ставки устанавливают в абсолютной сумме на единицу обложения независимо от размеров дохода, например, в рублях за 1 м 2 при взимании земельного налога.

Пропорциональные ставки устанавливают в едином проценте к налоговой базе, например, ставка в размере 20 % для налога на прибыль.

Прогрессивные ставки предполагают возрастание величины ставки налога по мере роста налоговой базы, например, ставки налога на имущество физических лиц.

Регрессивные ставки предполагают снижение величины ставки налога по мере роста налоговой базы;

— налоговый период. Под налоговым периодом понимают календарный год или иной период времени, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате;

— налоговые льготы. Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и предусмотренные законодательством преимущества по сравнению с другими налогоплательщиками, включая возможность не уплачивать налог или уплачивать его в меньшем размере.

ЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЕЖ. НАЛОГОВЫЙ АГЕНТ ПО НДФЛ

Выделяют следующие виды налогов:

— прямой налог — денежная сумма, устанавливаемая и взимаемая в пользу государства исходя из величины доходов или имущества конкретного гражданина или фирмы. Примером прямого налога может служить подоходный налог, который обязаны платить все граждане, или налог на прибыль, который обязаны платить все коммерческие организации;

-косвенный налог — налоговый платеж, который вносится гражданином не прямо в государственную казну, а сначала накапливается у продавцов определенных товаров, которые затем и перечисляют собранные у них суммы налогов государству. Сегодня в России косвенными налогами являются сборы, включаемые в цены отдельных видов товаров в частности НДС и акцизы.

В соответствии с главой 25 Налогового кодекса Российской Федерации бюджетные учреждения, получающие доходы от предпринимательской и иной деятельности, приносящей доход, являются плательщиками налога на прибыль организаций и определяют налоговую базу по налогу в порядке, установленном главой 25 Налогового кодекса.

Особенности ведения налогового учета бюджетными учреждениями установлены статьей 321.1 Налогового кодекса. В соответствии с данной статьей, налогоплательщики — бюджетные учреждения, финансируемые за счет средств бюджетов всех уровней, государственных внебюджетных фондов, выделяемых по смете доходов и расходов бюджетного учреждения, и получающие доходы от иных источников, в целях налогообложения обязаны вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования и за счет иных источников.

В соответствии с главой 25 Налогового кодекса иными источниками — доходами от коммерческой деятельности признаются доходы бюджетных учреждений, получаемые от юридических и физических лиц по операциям реализации товаров, работ, услуг, имущественных прав, и внереализационные доходы.

Налоговая база бюджетных учреждений определяется на основании данных налогового учета как разница между полученной суммой дохода от реализации товаров, выполненных работ, оказанных услуг, суммой внереализационных доходов (без учета НДС и акцизов по подакцизным товарам) и суммой фактически осуществленных расходов, связанных с ведением коммерческой деятельности.

Доходы в целях налогообложения (статья 248 Налогового кодекса), определяются на основании первичных документов и документов налогового учета. Расходами, как это установлено статьей 252 Налогового кодекса, признаются обоснованные и документально подтвержденные затраты, понесенные налогоплательщиком при осуществлении деятельности, направленной на получение дохода. Понесенные расходы в целях налогообложения подтверждаются документами, оформленными в соответствии с законодательством Российской Федерации.

Таким образом, расходы бюджетного учреждения, соответствующие критериям, установленным статьей 252 Налогового кодекса, могут учитываться при определении налоговой базы по налогу на прибыль организаций в случае, если их покрытие не предусмотрено за счет средств бюджетного финансирования.

В случае если в сметах доходов и расходов бюджетного учреждения предусмотрено финансирование расходов по оплате коммунальных услуг, услуг связи, транспортных расходов по обслуживанию административно-управленческого персонала, расходов по всем видам ремонта основных средств за счет двух источников, то в целях налогообложения принятие таких расходов на уменьшение доходов, полученных от предпринимательской деятельности и средств целевого финансирования, производится пропорционально объему средств, полученных от предпринимательской деятельности, в общей сумме доходов (включая средства целевого финансирования).

При этом в общей сумме доходов для указанных целей не учитываются внереализационные доходы (доходы, полученные в виде банковских процентов по средствам, находящимся на расчетном, депозитном счетах, полученные от сдачи имущества в аренду, курсовые разницы и другие доходы).

При определении налоговой базы к расходам, связанным с осуществлением бюджетным учреждением коммерческой деятельности, помимо расходов, произведенных в целях осуществления такой деятельности, относятся суммы амортизации, начисленные по имуществу, приобретенному за счет полученных от этой деятельности средств и используемому для осуществления этой деятельности.

Что касается коммерческих предприятий, то в настоящее время действуют следующие системы налогообложения субъектов малого предпринимательства:

- общая система налогообложения;

- специальные налоговые режимы:

- упрощенная система налогообложения, в том числе упрощенная система налогообложения на основе патента;

- единый налог на вмененный доход;

Между общей системой налогообложения и специальными налоговыми режимами систему можно выбирать по своему усмотрению, а единый налог на вмененный доход (ЕНВД) является единственной и обязательной системой для определенных видов деятельности. За исключением тех случаев, когда по виду деятельности предприниматель подпадает и под ЕНВД и под упрощенную систему налогообложения на основе патента. Тогда предприниматель сам, вправе выбрать, на каком режиме находиться.

Общая система налогообложения предусматривает уплату наибольшего количества налогов (налог на прибыль для юридических лиц; НДФЛ для предпринимателей; НДС и др.). Традиционная система обязательно применяется теми налогоплательщиками, чьи условия не подходят ни под одну другую систему налогообложения.

При использовании специального налогового режима, часть «традиционных» налогов заменяется единым налогом (а именно налогоплательщики освобождены от уплаты налога прибыль – для юридических лиц, налога на доходы физических лиц в части доходов, полученных от предпринимательской деятельности – для физических лиц, налога на имущества, НДС).

Упрощенная система налогообложения (УСН). Решение о переходе на упрощенную систему налогообложения принимается самой организацией, исходя из эффективности управления финансами, оптимизации налогообложения и утверждается налоговыми органами.

Критерии, которые должны быть соблюдены, чтобы перейти на упрощенную систему налогообложения: выручка за 9 месяцев не должна превышать 45 млн. руб., стоимость основных средств не должна превышать 100 млн. руб., численность — не более 100 чел. и т.д.

Вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели, изъявившие желание платить налоги по упрощенной системе налогообложения, вправе подать заявление о переходе на упрощенную систему налогообложения одновременно с подачей заявления о постановке на учет в налоговых органах. В этом случае организации и индивидуальные предприниматели вправе применять упрощенную систему налогообложения в текущем календарном году с момента создания организации или с момента регистрации физического лица в качестве индивидуального предпринимателя.

Согласно Налоговому кодексу РФ, переход на упрощенную систему налогообложения не препятствует как коммерческим, так и некоммерческим организациям получать безвозмездную помощь (содействие), гранты в области науки, образования, культуры, искусства и охраны окружающей среды, а также некоммерческим организациям получать пожертвования и целевые поступления на благотворительную деятельность, которые, как и при стандартной системе налогообложения, не включаются в налогооблагаемую базу.

Упрощенная система налогообложения (УСН) предусматривает два объекта налогообложения: доходы со ставкой налога 6 % и доходы, уменьшенные на величину расходов, со ставкой 15 % (для отдельных видов деятельности данная ставка снижена до 5 %). Налогоплательщик сам выбирает объект налогообложения и указывает данный объект в заявлении о переходе на УСН. Причем, сумму налога при объекте «доходы» можно уменьшить на сумму страховых взносов в ПФ, но не более чем на 50 % от суммы налога.

Налоговым периодом является год, отчетным квартал, полугодие, 9 месяцев. Уплата налога для юридических лиц — до 31 марта, для индивидуальных предпринимателей – до 30 апреля, авансовые платежи сдаются до 25 числа следующего месяца за отчетным.

Единый налог на вмененный доход (ЕНВД). Расчет ЕНВД не зависит от конкретной суммы полученных доходов, а рассчитывается исходя из физического показателя, который для каждого вида деятельности свой (площадь торгового зала, площадь зала обслуживания посетителей и др.), базовой доходности и соответствующих коэффициентов (К1 и К2). К1 на 2012 год равен 1,4942, коэффициент К2 устанавливается местными органами власти. Значение этого коэффициента устанавливается в пределах от 0,005 до 1 включительно. Налоговая декларация сдается до 20 числа следующего мес. за налоговым периодам, уплата налога до 25 числа следующего месяца за налоговым периодам.

Вопросы для самопроверки

1. Раскройте понятия налогов и налоговой системы

2. Охарактеризуйте прямые и косвенные налоги

3. Опишите систему налогообложения бюджетных организаций

4. В чем особенность общей системы налогообложения организаций?

5. Охарактеризуйте упрощенную систему налогообложения субъектов малого предпринимательства

6. Как определяется единый налог на вмененный доход?

Источник: studopedia.org

Как вы понимаете смысл понятия налог кратко

История появления налогообложения насчитывает несколько тысяч лет и ведет отсчет с появления первых государств, а изменения государственных устройств приводило к изменениям в налоговой системе.

Понятие системы налогообложения и налога

В каждом отдельном государстве действует своя налоговая система. Она необходима для финансирования таких государственных учреждений, деятельность которых направлена на обслуживание нужд государства и его жителей (бюджетные учреждения) и они не получают прибыли от своей деятельности. За счет налогов производится выплата различных пособий.

Регулирует систему налогообложения Налоговый кодекс Российской Федерации, все принятые законы и подзаконные акты должны полностью соответствовать кодексу. Основные принципы системы налогообложения в РФ были заложена в 1992 году, после распада СССР.

Налог — это принудительно взимаемая плата в установленном размере с физических или юридических лиц в пользу государства.

Для чего нужны налоги Государству

За счет налоговых сборов население России получает бесплатную медицинскую помощь, отремонтированные дороги, школы, детские сады, также строятся социальные учреждения, например, детские дома, государство выплачивает пособие по безработице, адресную помощь, финансирует программы молодым семьям на приобретение жилья, материнский капитал и т.д.

Систематически уплачивая налоги население выступает соинвесторами своей благоустроенной жизни.

Система налогообложения и налогов в Российской Федерации

Сейчас в России существует шесть систем для целей налогообложения, которые применяются индивидуальными предпринимателями и юридическими лицами, в разрезе каждой системы юридическое лицо обязано производить уплату различных взносов:

— Общая система обложения налогами или ОСНО (НДФЛ — налог на прибыль или налог на доходы физических лиц для ИП, а также НДС, транспортный, земельный, налог на имущество, при его наличии и прочие);

— Упрощенная система или УСН (уплачивается один из налогов: на доходы или доходы уменьшенные на расходы, НДС и налог на имущество не взимается, действует для субъектов среднего и малого бизнеса);

— ЕНВД или единый налог на вмененный доход (предметом дегрессии является предполагаемый доход, рассчитывается по вещественным показателям, земельный налог не уплачивается);

— ЕСХН или единый сельскохозяйственный налог (предметом налогообложения является доход уменьшенный на расход, налогом облагается имущество, используемое для сельскохозяйственного производства не взимается);

— Патентная система налогообложения (действует для Индивидуальных предпринимателей, уплачивается как фиксированная плата на определенные виды деятельности, заменяет налоги, НДС, НДФЛ, налог на имущество).

— С 2019 года введен профессиональный налог для самозанятых граждан (действует для физических лиц не имеющих работодателя и сотрудников в штате).

Для юрлиц существует такие налоги, как акциз, налог на добычу полезных ископаемых, налог на дополнительный доход от добычи углеводородного сырья.

Юридические лица обязаны за каждого своего работника делать следующие отчисления:

— страховой взнос в Пенсионный фонд в размере 16%,

— накопительную часть пенсии в Пенсионный фонд 6%,

— на ОМС (обязательное медицинское страхование) 2,9%,

— в ФОМС (фонд обязательного медицинского страхования) 5,1%.

Работодатель обязан удерживать и уплачивать НДФЛ в размере 13%, тем не менее, в Российской Федерации установлен один из самых минимальных подоходных налогов в мире. Помимо НДФЛ, на граждан возложено бремя по уплате земельного, транспортного налога и налога на имущество.

Различают сборы по бюджету поступления:

— региональный (налог на игорный бизнес, налог на имущество организаций, транспортный налог);

— местный (земельный налог, налог на недвижимость, налог на имущество физических лиц, торговые сборы).

Чем больше отчислений в тот или иной бюджет, тем больше будет потрачено на нужды области или города.

Многие жители страны не хотят производить налоговые взносы, считая их размеры грабительскими, но при этом требуют качественного медицинского обслуживания и благоустроенности своей жизни, совершенно не понимая, что одно зависит от другого, чем больше отчислений налогов, тем лучше и качественней наша жизнь.

Американскому писателю О. У. Холмсу-старшему принадлежит следующее высказывание:

2. Дайте своё объяснение смысла высказывания.

3. Как Вы думаете, почему люди стремятся жить в цивилизованном обществе?

1. Ответ на первый вопрос: обязательный, безвозмездный платёж, взимаемый с организаций и физических лиц в пользу государства.

3. Ответ на второй вопрос: потому что в таком обществе соблюдаются законы, гарантируются права и свободы граждан, они могут жить спокойно и счастливо.

К таковым относится и уплата налогов. Что это такое, для чего они нужны, и как классифицируются – об этом расскажем в статье.

Что такое налог

Экономическая, социальная и политическая жизнь на определенном участке территории, называемом страной, регулируется государством. Выполнение функций государства в указанных рамках нуждается в финансовом обеспечении.

Оно осуществляется из казны государства, которая состоит из бюджета (финансовой составляющей) и государственной собственности. Наполнение бюджета в основном проводится посредством взимания с юридических и физических лиц специальной платы за все полученные ими доходы. Эти сборы называются налогами.

Вывод: налоги – это принудительно взимаемая с юридических и физических лиц плата, являющаяся финансовым обеспечением функционирования государства.

Взимание налогов – насущная необходимость, выполнение которой поручено налоговым органам.

Налоговая система государства – это совокупность следующих компонентов:

- законодательной базы, регламентирующей сбор налогов;

- непосредственно налогов;

- форм, методов и принципов установления, взимания и корректировки ;

- системой контроля за всеми этапами налогообложения.

Основной документ, который регулирует все взаимоотношения в рамках налоговой системы России (исчисление, уплата налогов, наказание за нарушения) – это Налоговый Кодекс (НК) РФ.

Виды и классификации налогов

Классификация налогов зависит от фактора классификации. Традиционно их принято разделять по таким критериям:

- по определению налогооблагаемой базы:

- прямые,

- косвенные;

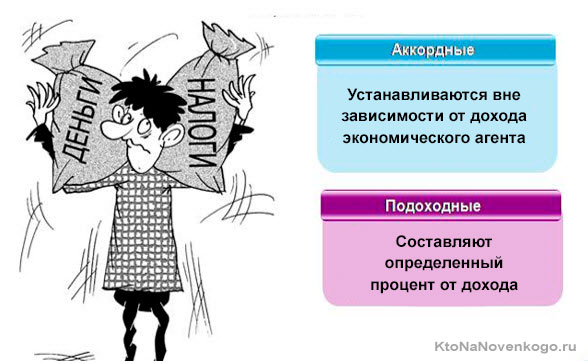

- аккордные,

- подоходные;

- федеральные,

- региональные,

- местные;

- прогрессивные, ,

- пропорциональные.

Далее проанализируем каждый вид налогов немного подробней.

Прямые и косвенные виды налогов

Прямые налоги – это те, которые имеют явный характер, т. е. взимаются непосредственно с физического или юридического получателя каких-либо доходов.

Величина выплаты зависит от суммы дохода. В таблице ниже перечислены все виды прямых налогов. Они устанавливаются в процентном соотношении к налогооблагаемой базе.

- Подоходные налоги:

- на доходы физических лиц (НДФЛ)

- на предпринимательскую прибыль

- на прибыль организаций

- на заработную плату

- на процентные доходы

- на земельную ренту

- Налоги на имущество:

- налог на недвижимое имущество

- налог с наследования или дарения

Например, налог на доходы физ. лиц в нашей стране равен 13 %. Следовательно, если начислил работодатель своему сотруднику Иванову заработную плату 30 тыс. рублей, значит, должен заплатить за Иванова в казну 3900 руб. (это 13 % от 30 тыс.).

Пример: производитель мебели ИП Сидоров изготовил и выставил на продажу шкаф. С учетом всех затрат и предполагаемой прибыли Сидоров установил цену на свое изделие в размере 10 тыс. руб.

Следовательно, покупатель заплатит при покупке 12 тыс. руб., и, таким образом, станет плательщиком налога (но не налоговым агентом!). Производитель (он же продавец) ИП Сидоров станет после факта продажи шкафа налоговым агентом НДС (посредником между покупателем и казной государства). Получая в кассу 12 тыс. руб., он обязан 2 из них заплатить в форме НДС.

Аккордные и подоходные виды налогов

Подоходные налоги зависят от величины полученного дохода. Ранее в статье мы рассмотрели пример с НДФЛ (что это?).

Возьмем еще один: налог на прибыль компании. Налогооблагаемой базой в данном случае является доход за вычетом производственных и прочих издержек, затрат на рекламу, обучение, научно-исследовательские мероприятия. На оставшуюся после вычетов сумму прибыли начисляется налог с тарифной ставкой 20 %.

Примером в РФ может служить единый налог на вмененный доход (ЕНВД). Доход называется вмененным, потому что не исчисляется каждый налоговый период индивидуально для конкретного налогового агента, а является предполагаемым, рассчитанным для определенного вида деятельности. ЕНВД – это специальный режим налогообложения, заменяет несколько выплат.

Федеральные, региональные и местные виды налогов

Напомню, что уплаченные налогоплательщиками деньги, перечисляются в государственный бюджет.

Его структура подчинена строгой иерархии:

Посмотрите, как распределяются налоги по бюджетам разных уровней:

Существуют и комбинированные варианты. Примером является налог на прибыль организаций. Общая процентная ставка = 20 % (ст. 284 НК РФ). 2 % из уплаченной суммы направляется в Федеральный бюджет, а 18 % — в местный.

Прогрессивные, регрессивные и пропорциональные налоги

В этом типе классификации (по соотношению налоговой ставки к объекту налогообложения) различают три вида, схематично показанных и кратко описанных на расположенном ниже рисунке:

Рассмотрим на примерах, как исчисляются указанные виды налогов:

Вывод: чем выше доход, тем больше сумма налога. Она пропорциональна доходу. Пример: НДФЛ с единой ставкой 13 % (кроме выигрышей).

Вывод: чем выше доход, тем меньше соотношение суммы налога и дохода. В качестве примера можно привести страховые отчисления в Пенсионный фонд: 22 % — если налогооблагаемая база не превышает 1150000 руб., 10 % нужно уплатить при превышении указанной суммы.

Вывод: чем выше доход, тем больше сумма налога. Причем увеличивается и соотношение суммы налога и дохода (сравните с пропорциональным принципом налогообложения).

Контроль налогов

Налоговый контроль – это способ обеспечения законности хозяйственной деятельности физических и юридических лиц.

Соблюдение законности – основа экономической безопасности государства. Контроль за правильностью начисления, своевременностью уплаты налогов поручен Федеральной налоговой службе (ФНС).

Чем конкретно занимаются налоговые органы:

- сбором информации о налогоплательщиках и объектах налогообложения;

- анализом полученных данных;

- выявлением нарушений налогового законодательства;

- пресечением противоправных действий субъектов налогообложения в рамках законодательства;

- выявлением виновных в нарушениях и привлечением их к ответственности.

Основной метод контроля – это налоговая проверка.

Данное мероприятие состоит из нескольких действий:

- проверки первичных бухгалтерских документов (счетов, бухгалтерских книг, отчетов, деклараций и т. д.);

- проверки правильности и своевременности исчисления налогов;

- выявления виновных в нарушениях;

- передачи дел о налоговых нарушениях в судебные органы.

Хотите знать больше об экономике и происходящих в ней процессах? Читайте наш блог и начинайте мыслить масштабно!

Эта статья относится к рубрикам:

Меня возмущает существенное повышение размера налога на недвижимое имущество, особенно, если это имущество является единственным жильём. По логике государства единственное жильё — это какое-то излишество что-ли?

А всё это случилось из-за того, что для определения налоговой базы стали использовать кадастровую стоимость недвижимости. Могли бы тогда хоть снизить налоговую ставку для единственного жилья, а не драть по полной.

Василий: все же, это один из самых низки в абсолютном значении налогов. Куда неприятнее платить НДС каждый месяц, но мы к нему уже привыкли.

Василий: все же, это один из самых низки в абсолютном значении налогов. Куда неприятнее платить НДФЛ каждый месяц, но мы к нему уже привыкли.

Василий: все же, это один из самых низки в абсолютном значении налогов. Куда неприятнее платить НДФЛ каждый месяц или НДС, но мы к ним уже привыкли.

Василий: все же, это один из самых низких в абсолютном выражении налогов. Куда неприятнее платить НДФЛ каждый месяц или НДС, но мы к ним уже привыкли.

Все говорят, что у нас низкие налоги и это правда. Только вот и зарплаты у нас тоже низкие, не надо об этом забывать. Одно дело, получать в Европе 2-3 тысячи евро и платить с них даже 40%, а другое — это получать в среднем 250-300 долларов. Думаю разница есть.

Притом налоги постоянно повышаются и придумываются новые. Государству все мало. И при этом фактически исчезла как класс бесплатная медицина (что есть сейчас, назвать трудно) и бесплатное образование.

Илья: Вы страну, о которой пишите уточняйте. Могу догадаться, что это государство ближнего зарубежья (относительно России).

Все говорят, что в Европе зарплаты большие (и налоги, доходящие до 75%), но не надо забывать что коммуналка и оплата жилья у них чудовищно дорогие.

В Париже семья из двух работающих человек (около пяти тысяч евро суммарного дохода) и двух детей не может отложить пятьдесят евро в месяц на летний отпуск.

(в ред. Федерального закона от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

1. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

2. Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий), либо уплата которого обусловлена осуществлением в пределах территории, на которой введен сбор, отдельных видов предпринимательской деятельности.

(в ред. Федеральных законов от 09.07.1999 N 154-ФЗ, от 29.11.2014 N 382-ФЗ)

(см. текст в предыдущей редакции)

3. Под страховыми взносами понимаются обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования.

Для целей настоящего Кодекса страховыми взносами также признаются взносы, взимаемые с организаций в целях дополнительного социального обеспечения отдельных категорий физических лиц.

- Как сохранившиеся крепостнические пережитки повлияли на развитие предпринимательства в пензе кратко

- Каким философским учениям и школам древнего востока соответствует принципы и идеи

- Можно ли уволить воспитателя детского сада за совершение дисциплинарного проступка не на работе

- Как можно защитить продукты питания от бактерий 5 класс биология ответы кратко

- Что является лучшей социальной конструкцией отвечающей интересам личности семья государство школа

Источник: obrazovanie-gid.ru

Ндфл это обязательный безвозмездный платеж

12. Налог и иные обязательные платежи

В соответствии со ст. 8 НК РФ налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Характерной чертой налога является его безвозвратность и безвозмездность, но не все обязательные платежи, взимаемые на основе безвозвратности и безвозмездности, являются налогами.

Основная цель взимания налогов – обеспечение совокупности расходов государства.

Основное отличие налога от пошлины или сбора заключается в том, что при уплате пошлины или сбора всегда присутствуют специальная цель, за что конкретно уплачивается пошлина, и специальные интересы, а налоги носят безвозвратный и безвозмездный характер. Налоги, как и сборы, тоже могут иметь специально определенную цель (целевые налоги), но никогда не могут быть индивидуально возмездными.

В НК РФ понятие «сбор» охватывает непосредственно сборы и пошлины.

Сбор согласно п. 2 ст. 8 НК РФ – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными 12б лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий). Пошлина, как и сбор, взимается в индивидуальном порядке в связи с услугой, носящей публично-правовой характер.

Пошлина не обеспечивает полностью какой-то определенный государственный орган, так как его финансирование может быть обеспечено и иными источниками.

При определении размера пошлины или сбора используются иные принципы, нежели при определении размера налога. Размер пошлины, как правило, устанавливается в конкретной форме и определяется, исходя из характера и размера услуг.

В законодательстве РФ существуют три вида пошлин:

1) государственная, взимающаяся за ряд услуг в пользу плательщика: принятие исковых заявлений и других документов судом, совершение нотариальных действий, регистрация актов гражданского состояния, выдача документов за предоставление специального права;

2) регистрационные. Эти пошлины взимаются при обращении лица с заявкой о выдаче патента на изобретение, промышленный образец, полезную модель и др.;

3) таможенные пошлины, взимающиеся при совершении экспортно-импортных операций.

К сборам, как к видам платежей можно отнести предусмотренные НК РФ государственную пошлину, таможенные сборы, сбор за право пользования объектами животного мира (ст. 13–15 НК РФ), и др.

- Альтернативная медицина

- Астрономия и Космос

- Биология

- Ветеринария

- Военная история

- Геология и география

- Государство и право

- Деловая литература

- Домашние животные

- Домоводство

- Здоровье

- Зоология

- История

- Компьютеры и Интернет

- Кулинария

- Культурология

- Литературоведение

- Математика

- Медицина

- Научная литература — прочее

- Обществознание

- Педагогика

- Политика

- Психология

- Религиоведение

- Сад и огород

- Самосовершенствование

- Сделай сам

- Спорт

- Технические науки

- Транспорт и авиация

- Учебники

- Физика

- Философия

- Химия

- Хиромантия

- Хобби и ремесла

- Шпаргалки

- Эзотерика

- Юриспруденция

- Языкознание

Источник: www.telenir.net