В статье можно скачать обновленный бланк 6-НДФЛ и образец его заполнения за 2021 год, также представлена пошаговая инструкция, которая поможет заполнить отчет и сдать его в налоговый орган.

Кто заполняет 6-НДФЛ за 2021 год

Отчитаться перед налоговой с помощью отчета по форме 6-НДФЛ должны те организации и ИП, которые выплачивают доходы физическим лицам по трудовым и гражданско-правовым договорам в соответствии с п. 2 ст. 230 НК РФ.

6-НДФЛ — это расчет, где организации и ИП, выплачивающие доходы физическим лицам, показывают размер начисленного, выплаченного заработка, исчисленного, удержанного и перечисленного подоходного налога. Сведения представляются по окончании каждого квартала за первые 3 месяца, полугодие, 9 месяцев и год. Данные приводятся в обобщенном виде по всем работникам.

Персональные сведения по сотрудникам работодатели подают только по итогам года — ранее для этого заполнялась справка о доходах форма 2-НДФЛ, с 2022 эти показатели включены в годовой расчет 6-НДФЛ.

Нулевая отчетность своими руками 6-НДФЛ

Главное изменение, которое вступает в силу с 2022 года — это необходимость включать сведения о доходах и налоге по каждому работнику персонально в годовой расчет 6-НДФЛ.

В связи с этим новшеством изменилась форма отчета — в первый раз новый бланк со справками о доходах сдается по итогам 2021 года. В годовом расчете будут показаны обобщенные показатели за год, а также персональные данные по каждому сотруднику.

Далее по итогам отчетных периодов расчет 6-НДФЛ сдается без справки о доходах.

Новая форма расчета с 2022 года

Новый бланк включает в себя обобщенный расчет по налогу на доходы физических лиц и персональные сведения о доходах каждого работника. Ранее эти сведения заполнялись по итогам года с помощью формы 2-НДФЛ, с 2022 года эти данные включены в годовой расчет, сдаваемый по новой форме 6-НДФЛ.

Отдельно подавать справку о доходах по физ.лицам с 2022 года не нужно, сведения нужнов включить в годовой 6-НДФЛ.

Новая форма расчета включает в себя следующие страницы:

- титульная часть;

- раздел 1 — данные об обязательствах (суммы налога и даты их перечисления за последний квартал);

- раздел 2 — расчет сумм налога за период с начала года;

- справка о доходах персонально по каждому сотруднику — заполняется только по итогам года.

Порядок и сроки подачи

6-НДФЛ за 2021 год сдается в отделение ФНС в срок до 1 марта 2022 года. По итогам отчетных периодов расчет подается не позднее конца месяца, следующего за периодом.

В 2022 году сроки подачи 6-НДФЛ следующие:

- за 2021 год — до 01.03.2022 включительно;

- за 1 квартал 2022 — до 04.05.2022 (так как 30 апреля — это воскресенье);

- за полугодие 2022 — до 01.08.2022 (так как 31 июля — это воскресенье);

- за 9 месяцев 2022 — до 31.10.2022.

Если расчет не будет подан в срок, то:

- налоговый агент может получить штраф — 1000 руб. за каждый просроченный полный или неполный месяц (п. 1.2 ст. 126 НК РФ);

- ответственный работник может получить штраф — 300-500 руб. (ст. 15.6 КоАП РФ);

- возможна блокировка счета, если срок задержки будет более 20-ти дней (п. 6 ст. 6.1 и п. 3.2 ст. 76 НК РФ).

Если в отчетном периоде не выплачивались доходы физическим лицам, то подавать нулевой 6-НДФЛ не нужно.

- только электронный — если работников, которым выплачен доход, более 10-ти;

- бумажный или электронный на выбор налогового агента — если работников менее 10-ти.

Штраф за неправльный формат подачи составляет 200 руб. (ст. 119.1 НК РФ).

Место подачи — отделение ФНС по месту нахождения для организаций, по месту жительства для ИП. Обособленные подразделения сдают 6-НДФЛ по месту своего учета за тех сотрудников, которые работают в этом подразделении.

Как заполнить за сотрудников за 2021 год — пошаговая инструкция

За 2021 год форму 6-НДФЛ нужно заполнить, если за год была хотя бы одна выплата физическому лицу.

В расчет за год нужно включить все листы новой формы 6-НДФЛ, включая сведения о доходах по каждому сотруднику.

Ниже представлена пошаговая инструкция по заполнению каждой из страниц расчета 6-НДФЛ.

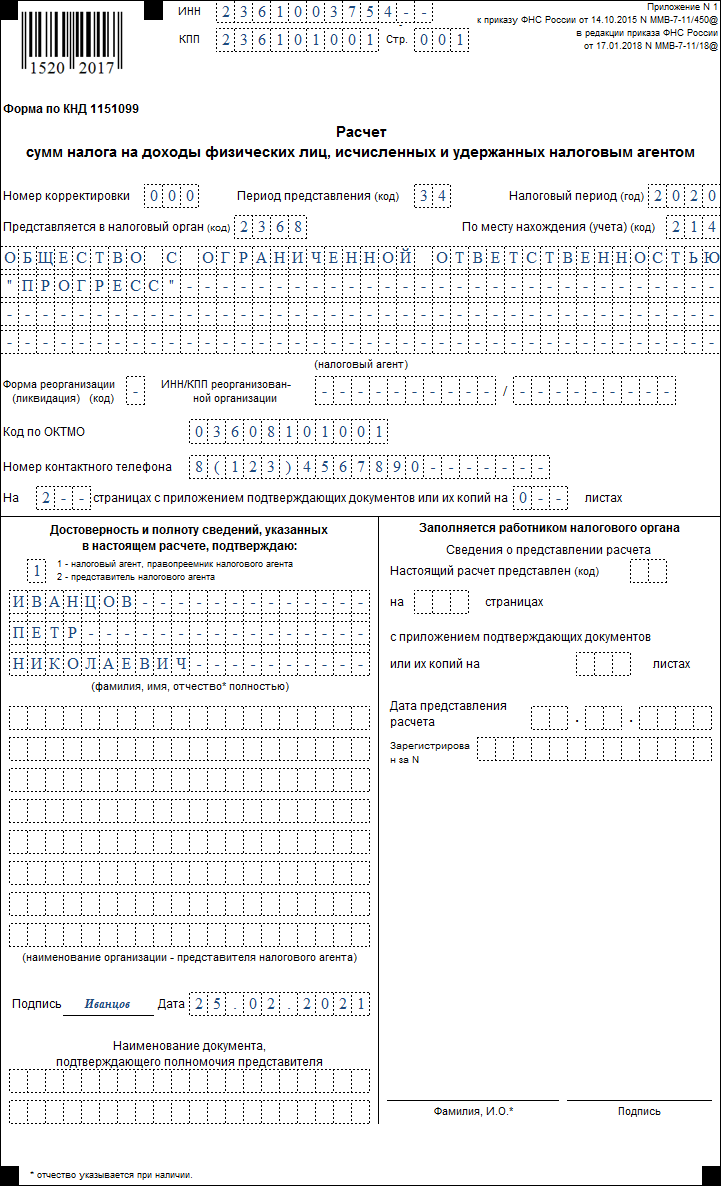

Титульный лист

Страница заполняется следующими сведениями:

- ИНН налогового агента (организации или ИП);

- КПП — только для юридических лиц;

- номер корректировки — 0 (при внесении изменений указывается порядковый номер корректировки);

- код периода — 34 для подачи за 2021 год (86 при снятии с учета в качестве ИП или Главы КФХ, 90 при реорганизации или ликвидации);

- год — 2021;

- код налоговой — четырехзначный номер отделения, куда садется расчет (по месту нахождения для организаций, по месту жительства для ИП);

- по месту нахождения — ставится код согласно Приложению 2 к Порядку заполнения, ИП указывают 120, если сдают по месту жительства, 320 — если сдают по месту осуществления деятельности; российские организации указывает 214 при подаче по месту нахождения;

- налоговый агент — наименование организации сокращенное или полное, ФИО ИП (адвоката, нотариуса);

- форма реорганизации, лишения полномочий — код берется из Приложения 4, заполняется только для тех юридических лиц, кто в 2021 году проходил процедуру реорганизации, ликвидации, закрывал свои подразделения;

- ИНН, КПП реорганизованной организации — заполняется, если заполнено предыдущее поле;

- ОКТМО;

- телефон;

- количество листов расчета;

- достоверность — 1, если налоговый агент самостоятельно подает расчет 6-НДФЛ (ниже указывается ФИО руководителя), 2 — если через представителя (указывается ФИО представителя);

- подпись;

- дата подписания;

- реквизиты доверенности, если расчет форма 6-НДФЛ подается через доверенное лицо.

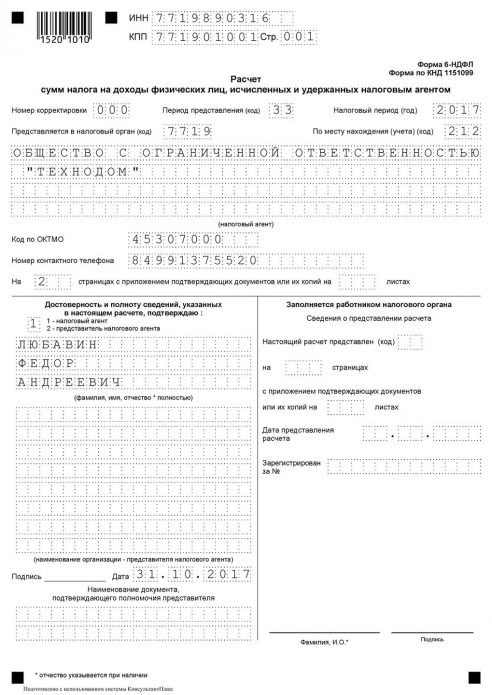

Пример заполнения титульного листа расчета за 2021 год:

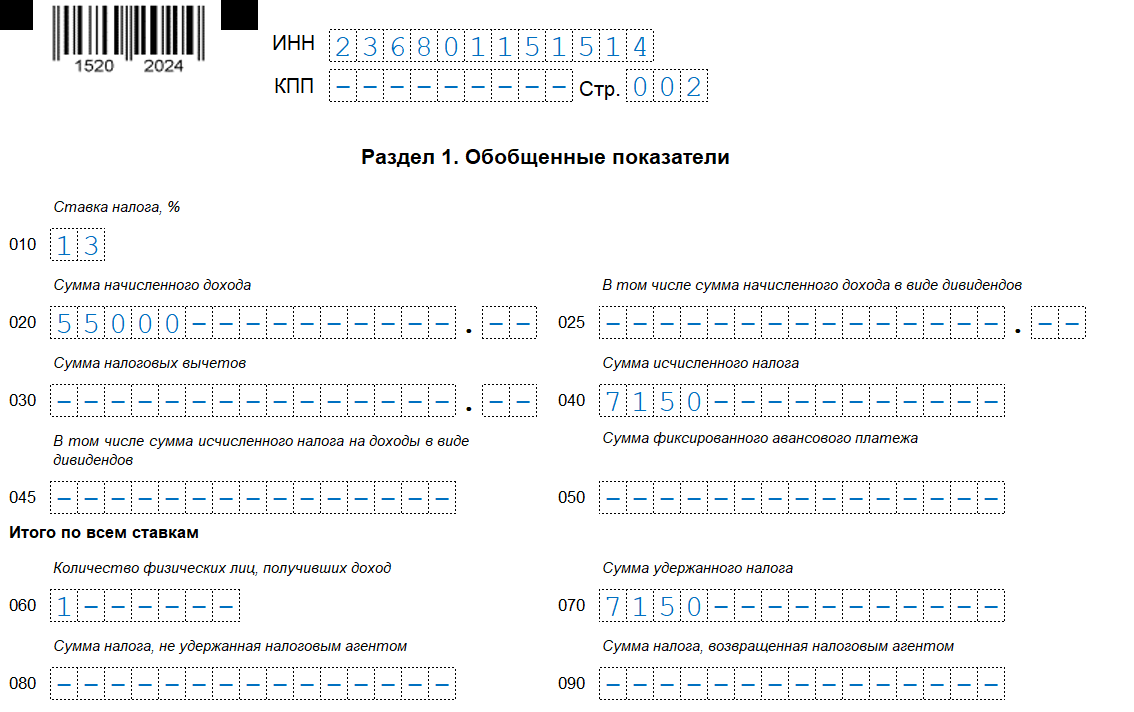

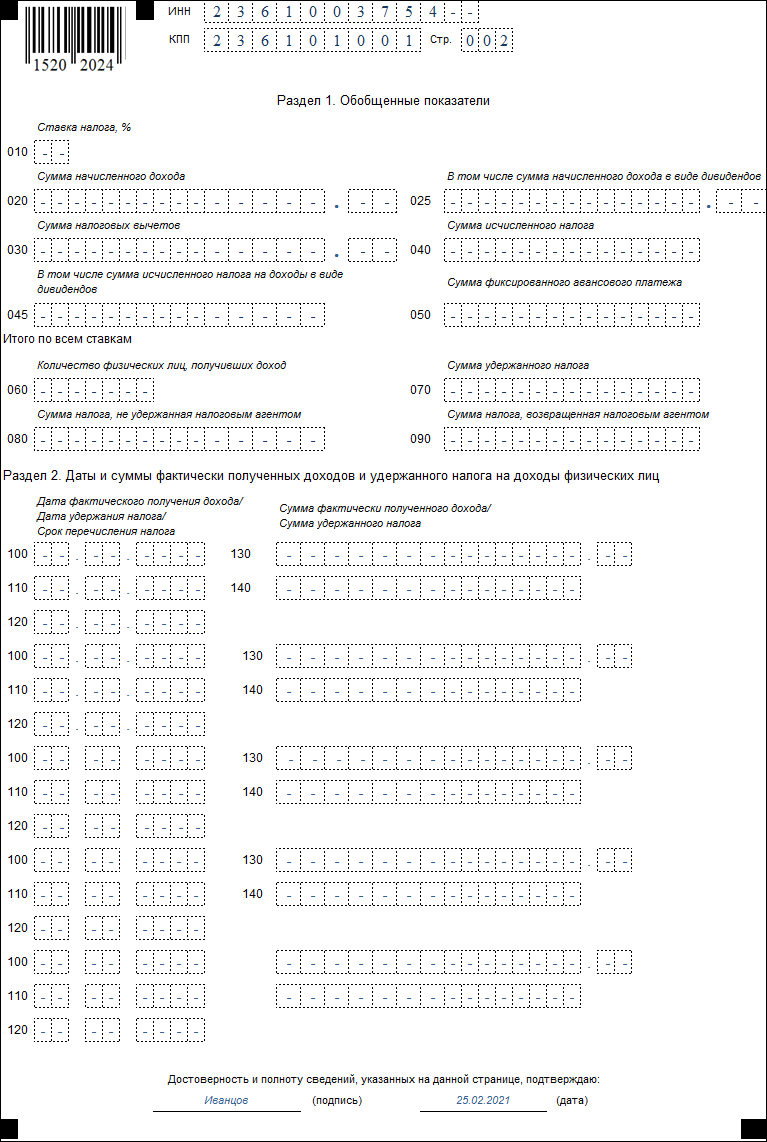

Раздел 1

В первом разделе новой формы 6-НДФЛ данные приводятся за последние 3 месяца 2021 года (октябрь, ноябрь, декабрь):

- 010 — КБК (18210102010011000110);

- 020 — налог за последний квартал по всем сотрудникам, дата удержания которого пришлась на последний квартал 2021 года (для зарплаты дата удержания — день выдачи денежных средств, для аванса по зарплате — день выдачи второй части заработной платы, для выплат при увольнении — последний рабочий день сотрудника, для отпускных и больничных — день выплаты денег, для премий — день выплаты);

- 021- срок перечисления НДФЛ в бюджет (дата, не позднее которого налог нужно перечислить), для разного вида выплат срок может отличаться: для зарплаты, премий — не позднее дня, следующего за днем удержания, для больничных и отпускных — последний день месяца, в котором выплачены средства, для увольнительных выплат — не позднее дня, следующего за датой увольнения;

- 022 — сумма налога для соответствующей даты. В строках 021 и 022 последовательно приводятся данные обо всех перечисленных налоговых суммах за период с октября по декабрь 2021 года. Указываются все суммы, даты перечисления которых попадают в указанный квартал;

- 030 — общая сумма возвращенного сотрудникам НДФЛ за последний квартал (на основании ст. 231 НК РФ);

- 031 и 032 — дата возврата и соответствующая сумма.

При заполнении 1 раздела формы 6-НДФЛ должно соблюдаться правило, по которому:

- сумма показателей всех строк 022 должна равняться значению из поля 020;

- сумма показателей всех строк 032 должна равняться значению из поля 030.

- налог с зарплаты за сентябрь 2021 входит в строку 020, если она выплачена в октябре 2021;

- налог с зарплаты за декабрь 2021 не входит в строку 020, если она выплачена в январе 2022.

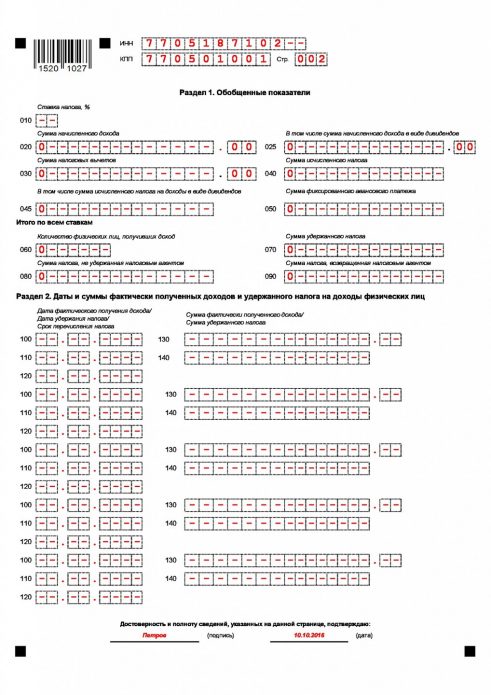

Пример заполнения раздела 1 формы 6-НДФЛ за 2021 год (показатели за октябрь-декабрь 2021):

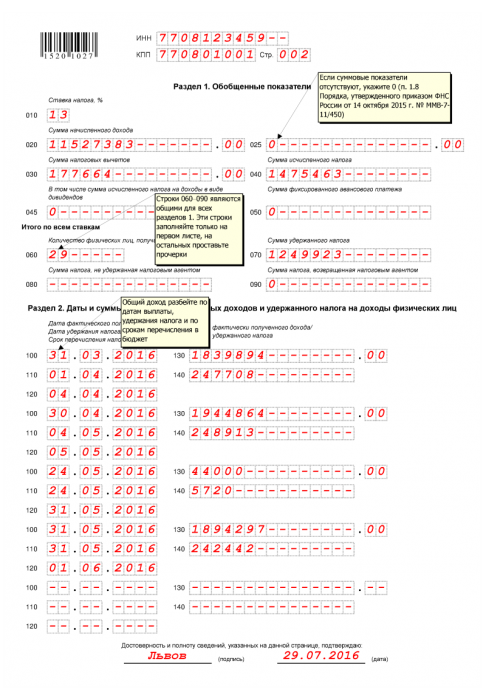

Раздел 2

Во втором разделе данные приводятся за отчетный период, в данном случае это 2021 год. По каждой ставке заполняется отдельный раздел 2.

Заполнить нужно следующие строки:

- 100 — налоговая ставка (13%, с 2022 года вводится также дополнительная ставка 15% с дохода, который за год превысил 5 млн. руб.);

- 105 — КБК (18210102010011000110);

- 110 — начисленный доход за 2021 год по всем сотрудникам, которым производились выплаты по трудовым и гражданско-правовым договорам (доход включается в строку, если дата его начисления входит в период с 01 января по 31 декабря 2021 года). Дата начисления для заработной платы и ежемесячных премий — это последнее число расчетного месяца. Для аванса дата начисления — последнее число месяца, в котором выплачен аванс. Для больничных и отпускных дата начисления — день выдачи денег. Для увольнительных выплат — день увольнения. В эту строку не попадает зарплата за декабрь 2020, но входит зарплата за декабрь 2021;

- 111 — отдельно выделяется доход, начисленный в 2021 году в виде дивидендов;

- 112 — показывается доход, начисленный по трудовым договорам;

- 113 — отражается доход по гражданско-правовым договорам;

- 115 — сумма дохода по высококвалифицированным специалистам, которым начислен доход по трудовым и гражданско-правовым договорам в 2021 году;

- 120 — общее количество сотрудников, которым начислен налогооблагаемый доход в 2021 году;

- 121 — количество высококвалифицированных специалистов (выделяется отдельно);

- 130 — сумма вычетов по всем сотрудникам;

- 140 — исчисленный налог по всем сотрудникам (ставка, умноженная на доход минус вычеты) = строка 100 * (строка 110 — строка 130);

- 141 — налог по дивидендам (стр. 100 * стр. 111);

- 142 — налог по высококвалифицированным специалистам;

- 150 — авансовый платеж за 2021, принимаемый в уменьшение (применяется в отношении иностранных работников на патенте);

- 155 — налог на прибыль за 2021, подлежащий зачету на основании п. 3.1 ст. 214 НК РФ (по дивидендам, полученных российской организацией);

- 160 — общий налог по всем сотрудникам, дата удержания которого попадает в 2021 год (входит налог с зарплаты за декабрь 2020, если он удержан в январе 2021; не входит налог с зарплаты за декабрь 2021, если он удержан в январе 2022);

- 170 — общая сумма налога, которая не была удержана за 2021 год;

- 180 — излишне удержанный налог за 2021 год;

- 190 — общий возвращенный налог за 2021 год.

Пример заполнения 2 раздела формы 6-НДФЛ за 2021 год:

Справка о доходах физического лица

За 2021 год нужно заполнить приложение 1 формы 6-НДФЛ на каждого сотрудника, которому выплачивался доход. Количество заполненных справок должно равняться числу физических лиц.

По каждому сотруднику нужно заполнить следующие поля:

- номер (по порядку, присваивается самостоятельно);

- корректировка — первично ставится 00 (при внесении изменений — номер корректировки, при аннулировании ранее поданной справки — 99);

- данные о физическом лице — в разделе 1 справки о доходах из формы 6-НДФЛ заполняются ИНН, ФИО полностью, один из 7-ми статусов (для резидентов ставится 1, для нерезидентов 2, остальные статусы можно найти в Порядке заполнения справки), дата рождения, гражданство (643 для граждан РФ), сведения о документе личности (21 для паспорта).

В разделе 2 справки из формы 6-НДФЛ заполняются:

- ставка налога;

- КБК (доходы, облагаемые по ставке 13% — 182 1 01 02010 01 1000 110, по ставке 15% — 182 1 01 02080 01 1000 110);

- доход общий за год без вычетов из раздела 3 данной справки;

- налоговая база — доход из предыдущего поля минус общая сумма вычетов за год из раздела 3, если вычеты оказываются больше, то ставится в этом поле 0.00;

- исчисленный налог — ставка, умноженная на налоговую базу;

- удержанный налог — фактически удержанный налог за 2021 год;

- фиксированные авасовые платежи, принимаемые в уменьшение (по иностранцам на патенте);

- налог на прибыль, принимаемый к зачету (в отношении дивидендов);

- перечисленный НДФЛ — сумма налога, фактически уплаченная;

- излишне удержанный налог за год.

В разделе 3 справки о доходах приводятся данные о вычетах:

- для каждого вида вычета указывается код и сумма (коды можно посмотреть здесь в зависимости от вида вычета);

- код вида уведомления заполняется, если физическое лицо получало в ФНС уведомление на получение вычета через работодателя — 1, если физ.лицу выдано уведомление на имущественный вычет, 2 — на социальный вычет, 3 — налоговому агенту выдано уведомление на авансовые платежи;

- номер, дата выдачи уведомления, код ФНС — проставляются реквизиты данного документа (если он был).

В разделе 4 отдельно показывается сумма дохода, с которой налоговый агент не удержал НДФЛ, и сам неудержанный налог за 2021 год.

В приложении справки приводятся сведения по доходам сотрудника с разбивкой по месяцам (обозначается порядковым номером). Последовательно приводятся данные о каждом виде дохода, вычете (код и сумма).

Пример заполнения справки о доходах сотрудника за 2021 год из новой формы 6-НДФЛ:

Скачать бланк и образец заполнения

Заполнение за 2021 год на конкретном примере

- налоговый агент — организация ООО «Альянс;

- 2 сотрудника, работающих по трудовым договорам;

- расчет 6-НДФЛ заполняется за 2021 год.

Сведения о доходах, налоге, вычетах за последние месяцы:

- сентябрь 2021 — зарплата 100 000 (дата начисления 30.09, выплачена 10.10), НДФЛ 13 000 (дата удержания 10.10, срок перечисления 11.10);

- октябрь 2021 — зарплата 100 000 (дата начисления 31.10, выплачена 10.11), НДФЛ 13 000 (дата удержания 10.11, срок перечисления 11.11);

- ноябрь 2021 — зарплата 60 000 (дата начисления 30.11, выплачена 10.12), НДФЛ 7 800 (дата удержания 10.12, срок перечисления 11.12);

- ноябрь 2021 — отпускные 35 000 (дата начисления 14.11, выплачены 14.11), НДФЛ 4550 (удержан 14.11, срок перечисления 30.11);

- декабрь 2021 — зарплата 100 000 (дата начисления 31.12, выплачена 10.01.2022), НДФЛ 13 000 (дата удержания 10.01.2022, срок перечисления 11.11.2022).

Сведения за 2021 год (с января по декабрь) по двум сотрудникам:

- начисленный доход = 1 195 000 — вся сумма выплачена по трудовым договорам (при этом за декабрь 2020 зарплата не входит, а за декабрь 2021 входит);

- сумма вычетов — одному из работников полагался стандартный вычет на ребенка (1400 за каждый месяц = 16 800);

- исчисленный налог = 13% * (1 195 000 — 16 800) = 153 166;

- удержанный налог = 153 166 (налог с зарплаты за декабрь 2020 входит, так как удержан в январе 2021, а налог с зарплаты за декабрь 2021 не входит, так как удержан в январе 2022);

- не удержанных, излишне удержанных и возвращенных сумм НДФЛ не было.

- Первый сотрудник — директор Петров Семен Иванович, его ежемесячная зарплата составляла 60 000 руб., вычеты ему не полагались.

- Второй сотрудник — бухгалтер Иванов Иван Иванович, его ежемесячная зарплата 40 000 руб., в ноябре 2021 он был в отпуске, отпускные составили 35 000, ежемесячно получал вычет на ребенка 1400 руб.

Образец заполнения титульного листа:

Раздел 1

На основе сведений о доходах за последние 3 месяца 2021 года заполнить нужно сведения о НДФЛ, дата перечисления которого попала в период с 01.10.2021 по 31.12.2021 (это налог с зарплаты за сентябрь, октябрь, ноябрь и отпускные за ноябрь).

В поле 020 нужно отразить налог, дата удержания которого попала в последний квартал = 13000 + 13000 + 7800 + 4550 = 38350.

Возвращенных сумм НДФЛ в последнем квартале не было.

Образец заполнения раздела 1:

Раздел 2

В разделе 2 нужно привести обобщенные данные за весь год. На основе приведенных выше сведений нужно заполнить следующие поля:

- 100 — 13;

- 105 — 18210102010011000110;

- 110 — 1195000;

- 112 — 1195000;

- 130 — 16800;

- 140 — 153166;

- 160 — 153166.

Образец заполнения раздела 2 формы 6-НДФЛ:

Справки о доходах

Справки заполняются на каждого сотрудника, так как в организации их двое, то заполнить нужно две справки.

В первой справке на Петрова Семена Иванович нужно указать:

- общий доход = 60 000 * 12 = 720 000;

- база = 720 000;

- исчисленный налог = 13% * 720 000 = 93 600;

- удержанный налог = 93 600;

- перечисленный налог = 93 600;

- вычеты не предоставлялись;

- со всей суммы дохода удержан налог.

Сведения по месяцам — проставляются порядковые номера месяцев от 01 до 12. Так как ежемесячно был один и тот же вид дохода — заработная плата в размере 60 000, то все поля будут заполнены одинаково. Код для зарплаты — 2000.

Образец справки о доходах на первого сотрудника:

Во второй справке на Иванова Ивана Ивановича нужно заполнить:

- общий доход = 40 000 * 11 + 35 000 = 475 000;

- база = 475 000 — 16 800 = 458 200;

- исчисленный налог = 13% * 458 200 = 59 566;

- удержанный налог = 59 566;

- перечисленный налог 59 566;

- стандартные вычеты — код 126, сумма 16800;

- помесячные сведения — ежемесячная зарплата 40 000 (код 2000) для каждого месяца, кроме ноября, когда были только отпускные 35 000 (код 2012).

Образец заполнения справки о доходах на второго сотрудника:

Источник: dokuform.ru

Нужно или нет сдавать 6-НДФЛ, если нет начислений зарплаты

Сдавать или нет 6-НДФЛ нулевую, если нет работников?

Вы захотели узнать, как заполнить нулевой 6-НДФЛ, и запрос «6-НДФЛ нулевая образец заполнения» в поисковике привел вас в этот материал. Так давайте разберемся, сдается ли нулевая 6-НДФЛ, образец которой вы ищете, или в данной ситуации можно обойтись без сдачи отчета.

6-НДФЛ является отчетностью налогового агента, которая:

- Составляется ежеквартально с включением в нее данных нарастающим итогом. Причем раздел 1 в 6-НДФЛ формируют данные за период с начала года, а раздел 2 — только данные последнего квартала отчетного периода (письмо ФНС России от 18.02.2016 № БС-3-11/650).

- Содержит обобщенные цифры начислений в отношении доходов работников и относящегося к ним НДФЛ.

Подробнее о форме читайте в этой рубрике.

Сдавать ее, так же как и отчетность 2-НДФЛ, должны работодатели, имеющие наемных работников, которым они выплачивают доходы (п. 2 ст. 230 НК РФ). Таким образом, обязанность представления 6-НДФЛ при отсутствии выплаты доходов физлицам (и соответственно, при неначислении на них налога) в течение отчетного периода у работодателя не возникает.

Поэтому форму 6-НДФЛ с нулевыми показателями представлять в ИФНС не нужно. Хотя, если такой отчет будет отправлен, инспекция обязана будет принять его (письмо ФНС России от 04.05.2016 № БС-4-11/7928). Во избежание вопросов от налоговиков целесообразно направление им письма, поясняющего причины непредставления этого отчета. Составить его можно по аналогии с письмом такого же характера, которое обычно работодатели, не осуществлявшие в течение года хоздеятельности и не выплачивавшие работникам доходов, направляют в ИФНС взамен отчетности по 2-НДФЛ.

Наши рекомендации по составлению такого письма и его образец вы найдете в материале «Заполняем пояснение в налоговую по 6-НДФЛ — образец».

Когда форма 6-НДФЛ не может быть нулевой

Если же в компании за весь год была хотя бы одна выплата, то с нулевым отчетом по форме 6-НДФЛ нужно быть осторожными.

Пример. Когда отчет 6-НДФЛ не будет нулевым Фирма зарегистрирована в 1 квартале 2021 года. В ней числился один директор, который находился в отпуске за свой счет. За 1 квартал фирма сдала нулевую форму 6-НДФЛ – ни начисленных доходов, ни удержанного НДФЛ не было. Во 2 квартале для заполнения отчета появились данные. В мае 2021 г. директор работал весь месяц.

Ему начислили зарплату и рассчитали НДФЛ. Выплатили в июне. В июне и уплатили налог в бюджет. С 1 июня директор снова ушел в отпуск за свой счет до 30 сентября. За 2 квартал фирма сдала форму 6-НДФЛ, в которой уже были заполнены разделы 1 и 2 в отношении начисленного дохода, начисленного, удержанного и перечисленного в установленный срок НДФЛ.

В отчете за 3 квартал «сплошных нулей» не будет. В нем должен быть заполнен раздел 1 – в отношении начисленного дохода и удержанного налога.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Состав формы 6-НДФЛ и общий порядок заполнения

Ситуации, когда надо делать отчет, если нет зарплаты

Вместе с тем вопрос о том, нужно ли сдавать 6-НДФЛ нулевую, отнюдь не праздный, поскольку 6-НДФЛ составляется нарастающим итогом за год, а ситуация по выплате работникам доходов в течение этого года может меняться. Например, могут возникать такие варианты:

- выплат нет в течение всего года — тогда ни один отчет 6-НДФЛ по этому году не сдается;

- выплаты появились только в 4-м квартале отчетного года — квартальные отчеты сдавать не надо, но подача годового будет обязательной;

- выплаты возникли в 3-м квартале года — не сдают отчеты за 1-й квартал и полугодие, но представить их за 9 месяцев и год необходимо, причем даже в том случае, если в 4-м квартале выплат доходов уже не будет;

- выплаты появились во 2-м квартале — не нужен отчет за 1-й квартал, но все последующие являются обязательными, даже если доход в 3-м и 4-м кварталах уже не выплачивался;

- выплаты имели место в 1-м квартале, но отсутствуют в последующих — отчеты нужно подавать за весь год.

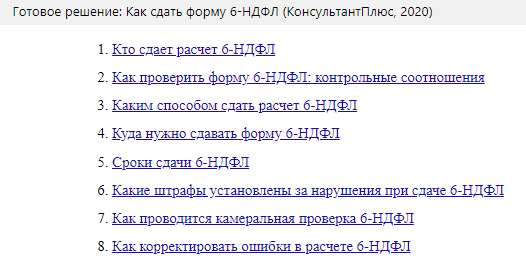

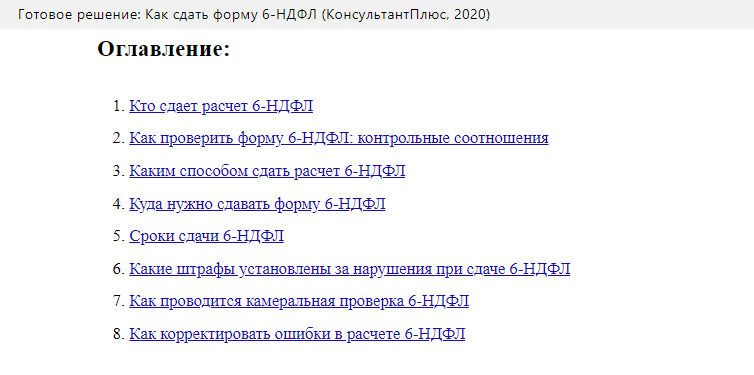

Эксперты КонсультантПлюс пошагово разъяснили поядок составления и сдачи отчета:

Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Куда сдавать нулевой расчет 6-НДФЛ за 2021 год

Расчет 6-НДФЛ, что нулевой, что обычный (с показателями) сдается в ИФНС по месту учета налогового агента (п. 2 ст. 230 НК РФ):

- организации сдают его по месту своего нахождения;

- ИП — по месту жительства.

Но, в зависимости от статуса организации или ИП (либо источника доходов), порядок сдачи отчета может меняться:

- по доходам за время, отработанное в головном отделении

- по доходам за время, отработанное в ОП

Нужен ли образец заполнения нулевого отчета?

Как мы уже выяснили, нулевую отчетность 6-НДФЛ сдавать не надо, поэтому и образец заполнения ее вам не потребуется. Образец нужен для заполнения отчета с цифрами. Найти свежий вы можете здесь. А мы хотим напомнить вам правила заполнения 6-НДФЛ.

Итак, в разделе 2 показывают данные последнего квартала отчетного периода:

- в конкретных цифрах, если выплаты и начисленный на них налог имеют место;

- проставляя вместо цифрового значения ноль, если сведения о выплатах и начислениях налога по этим выплатам отсутствуют (п. 1.8 Порядка заполнения формы 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected]).

Как правильно заполнить раздел 2 в расчете 6-НДФЛ, читайте здесь.

Раздел 1 заполняется данными, включающими значения, соответствующие всему отчетному периоду. При этом они:

- будут совпадать с данными 2-го раздела для первого периода выплат, в т. ч. если этот период возник не в начале года;

- останутся такими же, как и в предшествующем отчетном периоде, если выплат в последнем квартале отчетного периода не было.

О часто встречающихся ошибках в заполнении 6-НДФЛ читайте в публикации «Ошибки в 6-НДФЛ (полный список)».

А как правильно исправить ошибки в 6-НДФЛ, мы рассказали здесь.

Проверьте, все ли показатели нулевые

Нулевые показатели для формы 6-НДФЛ возможны, когда фирма не ведет деятельность и не выплачивает доход физлицам. Например, это молодая вновь зарегистрированная фирма или, наоборот, компания, которая ликвидируется. Есть и другие случаи.

Необходимо проанализировать, делала ли компания выплаты физлицам, причем это не только заработная плата. Фирма может выплачивать, кроме зарплаты:

- дивиденды;

- материальную помощь;

- арендную плату и др.

Кроме того, нужно помнить, что расчет заполняют нарастающим итогом с начала года. Это значит, что если, к примеру, выплаты были в 1 квартале, а потом до конца года их не было, расчет понадобится и за полугодие, и за 9 месяцев, и за год.

Если нет и не было работников, отчетность 6-НДФЛ не нужна Если никаких выплат не было, сдавать ее нет необходимости.

Нулевой расчет 6-НДФЛ заполнить просто.

На титульном листе укажите наименование компании и ее реквизиты, период, за который заполняется отчет, и код ИФНС в которую он представляется.

По всем строкам разделов 1 и 2, где нужны суммовые показатели, проставьте нули.

Итоги

Обязанность представления 6-НДФЛ нулевой действующим законодательством не установлена. Однако это правило распространяется только на ситуации отсутствия начислений дохода работникам в течение всего года. В промежуточных вариантах отчетность представляться должна (хотя возможна ее сдача и за неполный год), но полностью нулевой она уже не будет.

Еще про нулевки читайте:

- «Если зарплата не выплачена — правильное заполнение 6-НДФЛ»;

- «Порядок сдачи 6-НДФЛ для ИП без работников».

- Налоговый кодекс РФ

- Приказ ФНС России от 14.10.2015 № ММВ-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Какие возможны риски, если вы решили не сдавать нулевой отчет

Расчет сдают, только если компания делала выплаты физлицам, облагаемые подоходным налогом. Если же выплат ни в одном месяце расчетного года нет, то и представлять в налоговую инспекцию нулевые отчеты по НДФЛ не требуется.

Но налоговые органы не имеют информации о том, осуществляла организация начисления работникам или нет. О том, что таких выплат нет и компания правомерно не представила отчет, необходимо уведомить ИФНС. Сделать это разрешено в простой письменной форме, принеся письмо лично, отправив его почтой или в электронной форме.

Если не сделать этого, то налоговики решат, что налогоплательщик не отчитался неправомерно. В этом случае инспекция заблокирует банковские счета компании.

Чтобы правильно отчитаться по НДФЛ, бесплатно используйте инструкцию и образцы от КонсультантПлюс. Эксперты разобрали, как заполнять форму в разных ситуациях.

Когда составление расчета за год не потребуется

Обязанность по ежеквартальной передаче сведений по форме 6-НДФЛ присуща не только юридическим лицам, но и ФЛ, ведущим деятельность как индивидуальные предприниматели. В декларацию вносятся данные о начисленных сотруднику или подрядчику денежных средствах и удержанном с них НДФЛ, а также о переведенных на счет налоговой инспекции налогах.

В соответствии с пунктом 2 статьи 230 НК РФ и письмом ФНС № 3Н-19-17/97 от 08.06.2016 года при отсутствии финансовых выплат в пользу ФЛ отчитываться по налогам и сборам или сдавать нулевой 6-НДФЛ необходимости нет.

Статус налогового агента

НК РФ (226-я статья) гласит – налоговым агентом считается любое предприятие, где трудится наемный персонал, производится начисление ему заработной платы. Собственно, с последней осуществляют и удержание НДФЛ. При этом работодатель выступает в роли посредника между ФНС и сотрудниками, коим выдается зарплата.

- получают ли ее граждане в виде денежных сумм или товарами;

- идет ли речь о выплате дивидендов.

Во всех случаях хозяйствующий субъект – налоговый агент.

Основание для сдачи 6-НДФЛ

С 01.01.2016 года все организации и ИП, являющиеся налоговыми агентами по НДФЛ, обязаны представлять в ФНС отчетность 6-НДФЛ ежеквартально.

6-НДФЛ отражает информацию по всей организации по полученным доходам и выплаченным НДФЛ.

Расчет 6-НДФЛ состоит из:

- титульного листа

- раздела 1, представляющего общую информацию по организации или ИП

- раздела 2, представляющего информацию по: датам, видам и суммам доходов и исчисленных налогов.

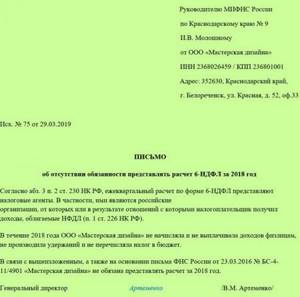

Письмо о непредставлении 6-НДФЛ

Сдавать 6-НДФЛ должны все налоговые агенты. Если агент исправно сдавал отчеты, а с определенного периода у него отсутствовали работники, вознаграждений не начислялось, то ФНС планирует получить расчет, а за несвоевременное представление которого может быть наложен штраф. Чтобы не попасть в такую ситуацию, можно сдать нулевой расчет (который обязаны принять) или оформить письмо-пояснение причины непредставления этой отчетности.

Унифицированной формы для письма не предусмотрено законодательством и организация или ИП оформляет такой документ в произвольной форме.

Информирование ФНС о причинах несдачи 6-НДФЛ пояснительным письмом в произвольной форме необходимо для того, чтобы подтвердить не опоздание с отчетностью, а реальное отсутствие вознаграждений у работников. В письме необходимо отразить:

- ФИО руководителя ФНС, номер и населенный пункт

- информацию об агенте: реквизиты

- дата составления и исходящий номер

- наименование документа (письмо)

- текст письма: основание для представления 6-НДФЛ

- информирование об отсутствии выплат и удержаний

- вывод, гласящий о том, что организация или ИП не является налоговым агентом

Ответственность за непредставление 6-НДФЛ

Как и за все несданные или несвоевременно сданные формы отчетности за 6–НДФЛ предусматривается наказание, выражаемое в таких формах:

| Непредставление налогового регистра | 200 руб. за каждый непредставленный документ |

| За отсутствие налогового регистра | 10000 руб. |

| Занижение налоговой базы | 20% от неуплаченного налога, но не менее 40000 руб. |

| Задержка 6-НДФЛ | 1000 руб. за каждый полный (неполный) месяц с даты крайнего срока отчетности до даты, когда отчет будет сдан. Штраф назначается после представления расчета в срок – 10 рабочих дней |

| 6-НДФЛ с ошибками (недостоверными сведениями) | 500 руб. за каждую ошибку, но при своевременной сдаче уточненного расчета до проверки ФНС штраф не назначается |

В письме ФНС от 9 августа 2021 г. № ГД-4-11/14515 отражается, что ФНС вправе при непредставлении 6-НДФЛ в течение 10 дней с установленной для сдачи даты заблокировать банковский счет, аналогично это возможно при отсутствии письма или формы расчета.

Для снятия блокировки счета необходимо:

- предоставить 6-НДФЛ

- подать заявление в ФНС о том, что доходы не выплачивались и налоговым агентом организация или ИП не является

В НК РФ срок разблокировки счета не оговаривается, поэтому необходимо представить письмо в ФНС о том, что не являетесь налоговым агентом.

Что грозит при отсутствии отчета

Надо ли сдавать нулевой 6-НДФЛ в 2021 году, решает сам плательщик. Государством такая обязанность не вменена. Исходя из этого, можно смело утверждать, что никакие штрафные санкции при отсутствии отчета не применяются. Но уведомить ФНС об отсутствии выплат заработка нужно сразу по окончании отчетного периода.

Иначе контролирующая инспекция может посчитать подобное поведение за уклонение от уплаты налогов, не предоставление сведений или нарушение сроков подачи отчетности и выписать штраф на 1000 рублей. Такой сбор предназначен для просрочек не более месяца. В будущем он может возрасти до 2000-4000 рублей. Одним из методов борьбы с неплательщиками является блокировка расчетных счетов компании до выяснения обстоятельств задержки налоговых выплат.

Существуют штрафы, которые применяются не только к полной налоговой декларации, но и к нулевке:

- Предоставление ошибочных сведений – 500 рублей.

- Наличие в документах исправлений и недочетов – 500 рублей.

- Своевольное изменение способа подачи декларации – 200 рублей.

В вопросе нужно ли сдавать 6-НДФЛ без начислений каждый период или только один раз в год и что грозит за ее отсутствие, мы разобрались. Но куда подавать документы еще не известно. Любые налоговые отчеты передаются юридическими лицами и индивидуальными предпринимателями по месту регистрации основной фирмы. Для иногородних подразделений – по месту их нахождения.

Какие доходы показывают в 6-НДФЛ

НДФЛ подлежит уплате не только с основной зарплаты работника. Перечень налогооблагаемых сумм включает иные доходы, как в денежной, так и в натуральной форме (п. 1 ст. 210 НК РФ):

- Беспроцентные займы, оформленные сотруднику компанией: в данном случае доходом считается сэкономленная работником сумма процентов (п. 1 ст. 212 НК РФ).

- Дивиденды (ст. 214 НК РФ).

- Оплата по гражданско-правовому договору (ст. 226 НК РФ, Письмо Минфина от 26.05.2014 № 03-04-06/24982).

- Стоимость подарков, превышающая 4 000 рублей за год (п. 28 ст. 217 НК РФ);

- Другие виды доходов, например, от продажи имущества физлица (п. 1 ст. 228 НК РФ).

Показывать ли в 6-НДФЛ необлагаемые доходы, читайте в этой статье.

Особенности 6-НДФЛ и порядок представления

Отличительным моментом внесения данных в 6-НДФЛ является обобщенное (а не персонифицированное) ежеквартальное предоставление сведений о сотрудниках. Документ состоит из двух разделов:

- Сведения, собранные с начала текущего года

- Данные за последний квартал (3 месяца)

Заполненная форма предоставляется в ИФНС в последнее число месяца, который идет за днем окончания квартала. Если дата приходится на выходной, ее передвигают вперед на ближайший рабочий день.

Электронный вариант документа при помощи ТКС (телекоммуникационных каналов связи) передается в то отделение ИФНС, где юридическое или физическое лицо было поставлено на учет. Если в фирме работает до 25 сотрудников, возможен перенос формы на бумагу и заполнение ее в таком виде.

В тех случаях, когда организация не осуществляет никакой деятельности (первое время с момента регистрации, в период временных трудностей, на этапе ликвидации) и работники не получают доходов, у компании отсутствуют данные, которые можно было бы отобразить в 6-НДФЛ (документ становится нулевым).

По разъяснениям ФНС организации, не осуществлявшие заработных выплат, имеют право не предоставлять отчетность. Сотрудники налоговой не могут требовать обратного, но если сам налоговый агент решит предоставить нулевую 6-НДФЛ за несколько кварталов или за год, то ее должны будут принять.

Нулевая отчетность заполняется быстро и не требует от работников бухгалтерии больших усилий. Однако, предоставляя ее, организация в значительной степени оберегает себя от многих проблем и нежелательного интереса со стороны правоохранительных органов.

Источник: htc-htc.ru

Расчет 6-ндфл: сложные вопросы

В ситуации с полным отсутствием отчетности по зарплате сдается или нет нулевая 6-НДФЛ понятно. Но как быть, если сотрудники были приняты на работу во втором и последующих кварталах в текущем году. В таком случае разделы 1 и 2 налоговой декларации будут заполняться с момента, когда начислялась доходность. Потребуется сдача отчета по истечению годового периода.

Рассмотрим подробнее возможные ситуации:

- Если в первый и последующие кварталы текущего года отсутствуют финансовые начисления, подавать нулевку не обязательно.

- Доход выплачивался в 4 квартале – надо сдать только один годовой отчет, поквартальные декларации являются не обязательными.

- Фирма производила начисления в 3 квартале – нулевка за 1 квартал и 6 месяцев не подается. Необходимо заполнить бумаги, для которых отчетным периодом будет принят 9 месячный и годовой срок.

Важно! Это актуально даже если в 4 квартале поступления опять отсутствуют.

- Зарплата начислялась со 2 квартала – аналогично рассмотренному выше. Декларация по форме 6-НДФЛ сдается за все последующие временные промежутки, начиная со второго. Если в 3 и 4 квартале выплат нет, в отчете проставляются нули.

- ФЛ получали заработок только в одном квартале – первом, в этой ситуации следует подать отчетные документы за каждый налоговый период.

В вопросе нужно ли сдавать 6-НДФЛ при нулевой отчетности есть свои нюансы. В том случае, если факт начисления дохода состоялся, ЮЛ И ИП, как добропорядочные налоговые агенты, должны декларировать эти выплаты. Объясняется подобное методикой внесения сведений в форму 6-НДФЛ. Она заполняется нарастающим итогом. Поэтому единственное начисление заработка ФЛ или подрядчику должно быть отражено в каждом последующем квартальном и годовом отчете.

Сроки и способы сдачи 6-НДФЛ

Как уже отмечалось, отчёт подаётся ежеквартально. Крайний срок информирования налоговиков — последнее число первого месяца следующего квартала. Нулевые отчёты сдаются в те же сроки.

Таблица: отчётные периоды для налоговой декларации 6-НДФЛ

| Отчётный период | Сроки подачи |

| За 2017 г | 2 апреля 2018 г |

| Первый квартал 2018 г | 30 апреля 2018 г |

| Полугодие 2018 г | 31 июля 2018 г |

| Девять месяцев 2018 г | 31 октября 2018 г |

| За 2018 г | 1 апреля 2019 г |

Способы подачи налоговой декларации:

- в электронном виде посредством телекоммуникационных каналов связи;

- на бумажном носителе, если численность людей, получивших доходы в налоговом периоде (за год) не превышает 25 человек.

Сдаётся отчёт 6-НДФЛ в ФНС по месту учёта налогового агента, а именно:

- для организаций — это место нахождения;

- для ИП — это место регистрации.

Уведомление налоговой – альтернативный вариант

В целом по необходимости заполнения нулевой отчетности налоговый агент принимает решение самостоятельно. Отчитается он или нет – в обоих случаях он окажется прав, а налоговая должна принять документ при любом раскладе. Не возбраняется уведомлять сотрудников инспекции о том, что отчетность за конкретный период подготовлена не будет. По сути, такое письмо заменит нулевую отчетность и станет страховкой от лишних вопросов со стороны ФНС – у госорганов не будет повода усомниться в правильности действий налогоплательщика.

Сообщение о непредставлении формы

Текст составляется в произвольном виде. Обязательно указываются причины, по которым нулевая отчетность не сдается в срок. Получателем в данном случае является руководитель ИФНС.

Письмо должно быть подписано либо директором, либо лицом, действующим по доверенности. Доверенность следует приложить к тексту письма. Сроки отправки соответствуют срокам сдачи обычных форм 6-НДФЛ. Сведения о них содержатся в следующей таблице.

Таблица 1. Срок передачи сведений

| 1 квартал | До последнего дня месяца, который идет за отчетным кварталом |

| 2 квартал (нарастающим итогом в разделе 1) | |

| 3 квартал (нарастающим итогом в разделе 1) | |

| 4 квартал (нарастающим итогом в разделе 1) |

Если ИФНС настаивает на передаче сведений об отсутствии перечислений физическим лицам и даже заблокировала счет компании, подготовьте «нулёвку» или письмо, как показано выше. Не более одного рабочего дня есть у налоговиков, чтобы снять санкции с движений по счету. Еще один день отводится на передачу соответствующего решения в банк налогоплательщика. Сейчас для взаимодействия банков и ФНС активно используется сеть Интернет, поэтому обмен информацией производится оперативно. В течение суток по требованию налоговиков банковские работники вернут счету активный режим.

Общая характеристика формы 6-НДФЛ

Документ 6-НДФЛ представляет собой обязательный отчёт, обобщающий все налоговые выплаты в пользу сотрудников. Заполненная форма отчёта подаётся в ФНС каждый квартал.

Оформление такого документа регламентируется следующими документами:

Отчёт 6-НДФЛ должен предоставляться следующими налоговыми агентами:

- индивидуальными предпринимателями;

- коммерческими и государственными организациями;

- нотариусами;

- адвокатами;

- представителями иностранных компаний, начисляющими гражданам различные виды доходов.

Налоговая декларация оформляется в отношении всех граждан, получивших от экономического субъекта такие доходы:

- заработок по трудовым договорам;

- вознаграждения по гражданским контрактам;

- дивиденды и пр.

Форма документа была введена для полноценного контроля со стороны налоговой службы за своевременностью начисления и уплаты подоходного налога работодателями.

Отчёт 6-НДФЛ фиксирует начисление и уплаты налога с доходов физических лиц

Когда предусмотрен штраф за нулевой отчет

Так как подача нулевой 6-НДФЛ не является обязанностью, то и штраф за это неисполнение не предусмотрен. Но вот проинформировать ФНС об отсутствии зарплатных платежей надо, так как они могут расценить это как нарушение сроков подачи отчета и оштрафовать на 1000 рублей. Это сумма с первого дня просрочки и до месяца. Далее она удваивается и утраивается. Кроме того, при длительной задержке информации, налоговики имеют право на арест банковского счета.

Есть и другие виды нарушений, которые касаются и подателей «нулевой» декларации:

- Недостоверная информация (500 рублей).

- Ошибки при заполнении (500 рублей).

- Неправильный способ подачи, например, личный вместо электронного для крупных компаний (200 рублей).

Можно ли не сдавать 6-НДФЛ, если ни выплат, ни начислений не было

Обязанность сдавать форму 6-НДФЛ лежит на налоговых агентах (п. 2 ст. 230 НК РФ). В соответствии с п. 1 ст. 226 НК РФ к ним относятся те экономические субъекты, которые выплачивают доходы физическим лицам.

Следовательно, если указанных фактов не было, то лицо «не считается» налоговым агентом по НДФЛ и может не заполнять форму.

Налоговики согласны с этой позицией (письмо ФНС РФ от 23.03.2016 г. № БС-4-11/4901).

Однако если компания работала, а затем прекратила (или приостановила) деятельность, то контролирующие органы не могут сами «догадаться» о том, что у нее больше нет обязанности сдавать отчет. Чтобы избежать проблем, лучше направить в ИФНС письмо с пояснениями.

В ИФНС № 11 по г. Москва

ИНН 7712345678, КПП 770101001

110000, г. Москва, ул. Зеленая, д. 6

Пояснение о непредставлении формы 6-НДФЛ

ООО «Сигма» не представило отчет 6-НДФЛ за 9 месяцев 2018 года, т.к. в течение указанного периода хозяйственная деятельность не велась, заработная плата не начислялась и не выплачивалась.

Поэтому в соответствии с п. 1 ст. 226 НК РФ ООО «Сигма» в течение отчетного периода не являлось налоговым агентом по НДФЛ и, следовательно, не должно сдавать форму 6-НДФЛ (письмо ФНС РФ от 23.03.2016 г. № БС-4-11/4901).

Директор Николаев П.А. Николаев

В рассмотренном выше случае (когда была только выплата в январе) правильнее будет весь год сдавать нулевую форму. Несмотря на то, что данных для заполнения раздела 2 отчета за 6, 9 и 12 месяцев уже не будет, работодатель в течение всего года продолжает являться налоговым агентом.

О том, как следует заполнять нулевой отчет 6-НДФЛ за 9 месяцев 2018 года – читайте далее.

Образец заполнения нулевого 6-НДФЛ можно скачать здесь.

Что собой представляет форма расчетов НДФЛ?

Инспекции принимают 6-НДФЛ, где налогоплательщики раскрывают информацию по начисленным и удержанным суммам соответствующего налога. Налоговыми агентами в данном случае выступают фирмы, индивидуальные предприниматели, представители обособленных подразделений иностранных фирм в РФ, а также нотариусы и адвокаты, занимающиеся частной практикой. Для указанных категорий действует правило: передал доход физическому лицу – оформи расчетную форму. Это касается всех доходов в натуральной и денежной формах:

- Суммы, полученные в рамках трудового договора.

- Доходы по договору подряда.

- Доходы от дивидендов.

Если доходы были, налогоплательщик последовательно заполняет все блоки раздела 1 и раздела 2, из которых состоит форма 6-НДФЛ. В первом разделе указывают данные нарастающим итогом за отчетный период. В разделе 2 предыдущие кварталы не учитываются, суммируют поступления и отчисления только за последние три месяца.

Есть определенные значения, которые не зависят от налоговых сумм. Рассмотрим, какие значения необходимо проставлять в графах документа.

На титульном листе отведено специальное место для реквизитов. В случае, когда отчетность готовит филиал компании, указывается КПП соответствующего подразделения.

Если документ подается впервые и уточнений по нему не было, в графе «Номер корректировки» указывается нулевое значение. Для всех остальных случаев – 001, 002, 003, и так далее.

Значение «Номера корректировки»

В строке кода представления указывается квартал, за который плательщик налога представляет данные. В качестве налогового периода указывается соответствующий календарный год.

Четырехзначный код содержит код региона и непосредственно код налоговой инспекции (по две цифры – на каждый).

Код налоговой инспекции

В следующем коде зашифрована информация о том, какая именно организация является налогоплательщиком. Если компания отчитывается по месту учета, в данной строке проставляется «212». Когда отчетность подается ОП, это отмечают сочетанием цифр «220». Что касается крупнейших налогоплательщиков, то для них предусмотрен код «213». Индивидуальные предприниматели также пользуются уникальными цифровыми кодами (120, 320 – для места учета и отчетности по месту ведения деятельности, соответственно).

Код по месту нахождения

Далее на титульном листе указывают полное (или краткое, если есть) название компании и код муниципального образования.

После представления общей информации заполняются блоки с данными по налогу.

Нужно ли сдавать нулевую 6-НДФЛ

Предоставление такой отчетности не является обязательным. Каждое предприятие самостоятельно выбирает: 6 НДФЛ нулевой сдавать или нет. Некоторые предприниматели переживают, что могут возникнуть какие-либо неприятности с налоговой службой, поэтому подают каждый квартал нулевую отчетность. Сотрудники обязаны ее принять в случае предоставления.

Нулевая 6 НДФЛ не сдается в налоговую службу в том случае, когда:

- У налогового агента нет сотрудников;

- Сотрудники в наличии, но в отчетном периоде никакие выплаты не производились;

- Не ведется никакой вид деятельности.

Для тех, кто сомневается в правильности таких действий, можно отправить в налоговую пояснительную записку, где указать причину не сдачи 6-НДФЛ.

Но правило это будет действовать до тех пор, пока сотрудникам не выплачивается заработная плата. Если же в каком-нибудь месяце начислен был доход, то 6-НДФЛ подается за весь квартал.

Например, организация выплачивает доход работнику 06.05.2017г. Тогда, 6-НДФЛ за первый квартал подавать не нужно. В этом случае документ составляется за второй, третий квартал, и годовая отчетность. Причем составляется бумага с нарастающим итогом. Тут уже не получится отделаться только пояснительным письмом для налоговой службы.

Рассмотрим еще один пример сдавать или нет 6-НДФЛ нулевой.

ИП Иванова А.А. зарегистрировалась как индивидуальный предприниматель с 01.05.2016г. Однако, у нее не получилось набрать штат и начать торговлю обувью из-за невозможности ввоза ее на территорию России. В связи с чем, Иванова А.А. не считается налоговым агентом, потому как не начисляет доход, с него не перечисляется налог бюджету. Именно поэтому она вправе предоставить нулевую 6-НДФЛ, но также вправе и не подавать ее.

Получите 267 видеоуроков по 1С бесплатно:

После чего 01.06.2016г. Иванова А.А. находит российского производителя обуви, потом нанимает человека на реализацию товара. 01.07.2017г. выплачивает ему заработную плату. С данного дохода налог начисляется в бюджет, поэтому отчетность предприниматель обязана подать в налоговую службу.

Порядок заполнения нулевого 6-НДФЛ

Как и обычная форма декларации, нулевая должна состоять из:

- титульного листа;

- раздела 1, в котором приводятся обобщённые показатели;

- раздела 2, где указываются даты и суммы фактически полученных доходов и удержанного подоходного налога.

При нулевом отчёте полностью заполняется лишь титульный лист. Сведения в эту часть документа фиксируются независимо от того, содержат ли его основные разделы какую-либо информацию или нет.

Титульный лист оформляется по всем правилам даже в том случае, если отчёт 6-НДФЛ будет с нулевыми показателями

Оформление титульного листа при нулевом 6-НДФЛ:

- Проставляются идентификационные налоговые коды — ИНН и КПП (КПП — только для юридических лиц).

- Номер корректировки должен иметь формат «000», «001», «002» и т. д. Он показывает, вносились ли изменения в отчёт и сколько раз.

- Период сдачи отчёта отражается в двух полях: год (2018) и отчётный период.

- Далее фиксируется код ФНС.

- Вписывается код местонахождения (для российского юридического лица используется код 214).

- Указывается наименование налогового агента или Ф. И. О. без сокращений.

- Правопреемникам необходимо указать код реорганизации.

- Вносится код ОКТМО, который свидетельствует о месте жительства, регистрации и пр.

- Указывается контактный телефон лица, ответственного за подготовку документа.

- Фиксируется количество листов отчёта и подтверждающих документов (при их наличии).

- Вписывается Ф. И. О., подпись ответственного лица и дата заполнения формы.

Разделы 1 и 2 формы нулевой 6-НДФЛ не содержат значимой информации.

Оформление этих разделов происходит следующим образом:

- в полях, где необходимо указать числа, ставятся нули и прочерки;

- поля, где должны быть зафиксированы временные показатели, заполняются в формате «00.00.0000»;

- заполнению подлежат поля, касающиеся порядкового номера страницы, сведений об ИНН предпринимателя и КПП предприятия;

- внизу страницы указывается дата, а также ставится подпись оформителя.

В полях нулевого отчёта, где должны быть зафиксированы показатели в виде чисел, ставятся нули и прочерки

Каким способом сдается нулевка

Отчет передается в большинстве своем по защищенным каналам связи. При численности сотрудников меньше чем 25 человек, допускают сдачу на бумаге. Датой сдачи считается та, когда контрольные системы формируют положительный протокол. В случае отрицательного протокола отчет возвращается для исправления ошибок и не считается сданным.

Важно! Ошибки могут быть и в нулевом отчете. Для отчета, отправляемого через почтовые отделения, датой сдачи считается дата, зафиксированная на описи вложений

Для отчета, отправляемого через почтовые отделения, датой сдачи считается дата, зафиксированная на описи вложений.

Как заполнить нулевую форму

В данном случае о полноценном заполнении можно говорить только для титульного листа. Данные в этот раздел отчета заносятся независимо от того, содержит ли его «основная» часть какие-либо сведения, или нет.

- Идентификационные налоговые коды – ИНН и КПП (последний – только для юридических лиц).

- Номер корректировки имеет формат «000», «001», «002» и т.д. Он показывает, вносились ли изменения в отчет и если да, то сколько раз.

- Период сдачи отражается в двух полях: год (2018) и отчетный период. Он выбирается из приложения 1 к Приказу № 450, для 9 месяцев – «33»

- Код ИФНС.

- Код места нахождения (приложение 2 к приказу № 450). Этот показатель позволяет определить причину сдачи отчета именно в эту налоговую инспекцию. Для российского юридического лица используется код 214.

- Наименование (ФИО) налогового агента. Название компании нужно указывать сокращенное, а ФИО, напротив – без сокращений.

- Код формы реорганизации (из приложения 4 к приказу № 450) и ИНН/КПП реорганизованной организации используется только правопреемником, сдающим форму за реорганизованную компанию.

- Код ОКТМО может показывать место жительства, регистрации, ведения деятельности и т.п. Он должен быть «увязан» с кодом места нахождения.

- Контактный телефон. Обычно указывают контакты лица, ответственного за подготовку формы.

- Количество листов отчета и подтверждающих документов (при их наличии).

- ФИО, подпись ответственного лица и дата заполнения формы. Если отчет сдается по доверенности, то нужно еще указать ее реквизиты.

- Сведения о получении отчета заполняет налоговый инспектор.

Разделы 1 и 2 формы в данном случае не содержат значимой информации.

Данные в них можно отнести к двум категориям – числовые и временные (т.е. даты выплат, перечислений налога и т.п.)

В каких случаях отчет сдается?

Как мы уже говорили, 6-НДФЛ заполняется нарастающим итогом. Иногда возникают ситуации, когда выплаты по заработной плате в течение года меняются. Рассмотрим ситуации, когда отчет заполняется, а когда нет:

- В течении всего года не было выплат заработной платы. В этом случае отчётность не заполняется.

- Выплаты появились в последнем квартале (4-м). В этом случае не сдаются квартальные отчёты, но сдавать годовой отчет обязательно.

- Если выплаты произошли в третьем квартале, то отчёты не предоставляются за первый квартал и полугодие. А вот за девять месяцев (3-й квартал) и за год сдавать обязательно, даже если в четвертом квартале выплаты прекратились.

- Ситуация, когда оплата появилась во втором квартале, аналогична предыдущей. Отчет за первый квартал не делается, а последующие сдаются в обязательном порядке.

- Если же выплаты случились только в первом квартале, а во всех остальных их не было, то отчётность сдаётся в течение всего года.

Еще вопрос, который может возникнуть у бухгалтера, — имеет ли нулевая 6-НДФЛ отдельный бланк для заполнения? Как уже писалось выше, если в организации не производились выплаты по заработанной плате и, соответственно, не было отчислений подоходного налога, то отчетность не сдаётся. А значит, специальный бланк для заполнения 6-НДФЛ не потребуется.

Еще одно подробное объяснение относительно нулевой 6-НДФЛ можно увидеть в видео:

6-НДФЛ нулевая – нужно ли сдавать

Нулевые отчетные формы по налогу характерны для ситуаций, когда ИП или фирма в отчетном периоде не являлись налоговыми агентами, то есть, не выплачивали физлицам никаких облагаемых НДФЛ доходов.

Расчет 6-НДФЛ нулевой – сдавать или нет:

- расчет можно не сдавать, или сдать с нулевыми показателями, если начисления в пользу наемного персонала или иных физлиц не производились на протяжении всего года;

- расчет с заполненными показателями (не нулевой) нужно сдавать, если хотя бы в одном месяце отчетного года был начислен доход физлицам.

Решив в целом вопрос о том, надо ли сдавать нулевой отчет 6-НДФЛ или обычный, работодатель должен определиться с количеством подаваемых расчетов в течение налогового года. Этот показатель зависит от того, в каком интервале прошли начисления и выплаты доходов. Если зарплата или другие поступления были отражены в учете в 4 квартале, то достаточно подачи годовой формы. Если заработок был начислен только в 1 квартале – последующие квартальные интервалы в разделе 2 будут пустыми, а в разделе 1 надо показать данные с начала года.

Если доход физлицам не начислялся, обязанностей налогового агента у компании или ИП не возникает, а значит вопрос, нулевой 6-НДФЛ сдавать или нет, отпадает – отчет подавать не обязательно. В то же время, налоговики обязаны принять расчет, если он подается с нулевыми показателями. Это подтверждается письменными разъяснениями ФНС от 04.05.2016 г. № БС-4-11/7928. Сдавать ли нулевой 6-НДФЛ, решает работодатель.

Особенность расчета по подоходному налогу в том, что он предполагает накопительное отражение данных в разделе 1, а раздел 2 содержит лишь данные последнего квартала. В течение года могут возникать такие ситуации:

- Зарплата и прочие облагаемые выплаты физлицам не выплачивались вовсе на протяжении всего налогового года: ответ на вопрос, сдается ли нулевая 6-НДФЛ, будет отрицательным – не сдается.

- Выплата зафиксирована только в последнем квартале – подается только годовой расчет 6-НДФЛ.

- Выплата была только в 3 квартале и не повторялась до конца года – составляется расчет за 9 месяцев, также его данные войдут в раздел 1 годовой формы 6-НДФЛ. Если нет заработной платы, сдавать расчет все равно надо в сроки, которые предусмотрены Налоговым кодексом.

- При появлении выплат физлицам лишь во 2 квартале, первым отчетом будет отчет за полугодие, а далее нужно отражать данные в разделе 1 в последующих периодах до конца года.

- Если доход отражен только в начале года, то полноценным будет отчет за 1 квартал. В нулевой 6-НДФЛ за полугодие, 9 месяцев и год в раздел 1 будут занесены данные первого квартала, а строки Раздела 2 останутся пустыми. Т.е. расчет необходимо будет сдавать ежеквартально в течение года.

Источник: znatokprava.ru