В Межрайонной ИФНС России № 8 по Удмуртской Республике состоялся семинар на тему: «Налогообложение малого бизнеса».

В рамках семинара главный государственный налоговый инспектор отдела работы с налогоплательщиками А.А. Адамовобратил внимание на письмо ФНС России от 12.08.2016 № ГД-4-11/14772, в котором установлен временный порядок внесения изменений в статью 81 Налогового кодекса РФ.

Согласно пункту 6 статьи 81 Налогового кодекса РФ при обнаружении налоговым агентом в поданном им в налоговый орган расчете факта не отражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в порядке, установленном данной статьей.

Если при заполнении расчета по форме 6-НДФЛ налоговым агентом допущена ошибка в части указания КПП или ОКТМО, то при обнаружении данного факта налоговый агент представляет в налоговый орган по месту учета два расчета по форме 6-НДФЛ, а именно:

Ошибки НДФЛ в 1С ЗУП 3.1 при перерасчетах на стыке лет: Декабрь — Январь

- уточненный расчет к ранее представленному с указанием соответствующих КПП или ОКТМО и нулевыми показателями всех разделов расчета;

- первичный расчет с указанием правильного КПП или ОКТМО.

При этом если расчет по форме 6-НДФЛ с указанием правильного КПП или ОКТМО налоговым агентом представлен после срока, установленного абзацем 3 пункта 2 статьи 230 Налогового кодекса РФ, то учитывая положения статей 81, 111 Налогового кодекса РФ, мера ответственности за совершение налогового правонарушения, предусмотренная пунктом 1.2 статьи 126 Налогового кодекса РФ, не применяется.

Вышеизложенный порядок представления уточненных расчетов по форме 6-НДФЛ рекомендуется применять до вступления в силу приказа ФНС России об утверждении новой формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

После предоставления уточненных расчетов по форме 6-НДФЛ с указанием правильных ОКТМО и КПП, налогоплательщик может подать заявление на уточнение ошибочно заполненных реквизитов расчетных документов в соответствии с пунктом 7 статьи 45 Налогового кодекса РФ.

Источник: astralotchet.ru

Ошибка в кпп по ндфл

Новости компании

НДФЛ перечислен с неправильным КПП: каковы последствия зачета?

Документ

Постановление Арбитражного суда Волго-Вятского округа от 29.10.2018 № Ф01-4741/2018 по делу № А79-10083/2017

Комментарий

Неправильное указание КПП при перечислении налоговым агентом удержанного НДФЛ не делает этот налог неуплаченным. Организация вправе такой платеж уточнить, тогда налог будет считаться изначально зачисленным в верный бюджет, а все пени и штрафы должны быть списаны (п. 7 ст. 45 НК РФ).

Ошибка в КС по вредным взносам, промежуточное уведомление по НДФЛ, коды КВАЛИФ и другое

А как быть, если налоговый агент обратился в ИФНС с заявлением о зачете излишне уплаченного по одному КПП НДФЛ на другой КПП? Дело в том, что в этом случае по правилам ст. 45 НК РФ налог будет считаться уплаченным только с даты зачета (пп. 4 п. 3 ст. 45 НК РФ), что дает право инспекции право начислить пени за период с даты уплаты до даты зачета и штраф по ст.

123 НК РФ.

Ответ на этот вопрос дали судьи Арбитражного суда Волго-Вятского округа. В постановлении от 29.10.2018 № Ф01-4741/2018 по делу № А79-10083/2017 была рассмотрена ситуация, когда организация, перечислив НДФЛ не за тот филиал, обратилась в ИФНС с заявлением о зачете. ИФНС, проведя зачет, оштрафовала агента по ст. 123 НК РФ. Однако арбитры указали, что по правилам ст.

24, 44 и 45 НК РФ неправильное указание КПП не дает оснований для признания обязанности по уплате НДФЛ неисполненной. Поэтому даже если исправление этой ошибки производится через заявление о зачете, дату перечисления налога необходимо брать из первоначальной платежки, а не из решения ИФНС о зачете. Поэтому вне зависимости от способа, которым агент исправляет допущенную ошибку с КПП, оснований для штрафа нет (если, конечно, срок не был нарушен еще при первичном перечислении).

Источник: 1cvaline.ru

Ошибка в отчете ндфл что делать

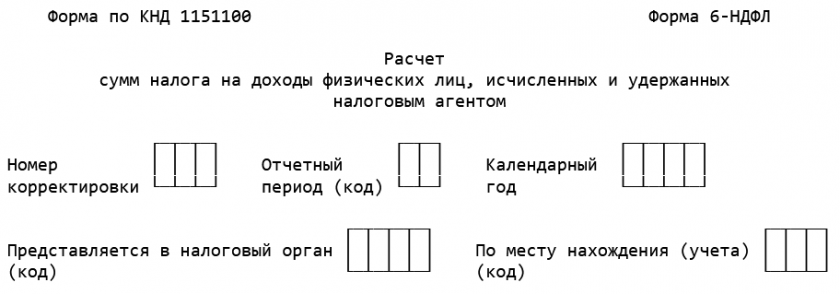

Налоговые агенты, которые удерживают налог на доходы физлиц, в соответствии со ст. 24 НК РФ должны представлять в ИФНС документы по расчёту налога. Для этого используется форма 6-НДФЛ.

Что делать, если в заполненном отчёте была допущена ошибка? Можно ли корректировать 6-НДФЛ? Об этом расскажем в этой статье.

Как и когда сдать корректирующий отчёт 6-НДФЛ

Если после заполнения и отправки отчётного документа налоговый агент обнаружил в нём ошибку, то следует незамедлительно выполнить корректировку и направить исправленную версию в налоговый орган.

По ст. 126.1 НК РФ предоставление недостоверных сведений карается штрафом в размере 500 рублей за каждый отчётный документ. Но если уточнённый расчёт подан ранее, чем ошибку выявили в ФНС, то штрафная санкция не применяется.

Помимо этого, налоговики имеют право оштрафовать невнимательного агента в размере 20% от суммы неудержанного и неперечисленного налога. При этом штраф не применяется, если допущенные неточности не повлекли за собой занижения суммы налога.

Если неточность в направленной отчётности выявили в налоговом органе, о чём налоговый агент получил уведомление, то исправлять отчётность и сдавать её на проверку следует в срок до 5 дней.

Когда корректировку можно не сдавать

Налоговики разрешают не представлять уточнённый расчёт 6-НДФЛ в следующих ситуациях.

Налоговый статус физлица изменился с нерезидента на резидента или наоборот в IV квартале.Перерасчёт НДФЛ в этом случае будет отражён в расчёте по форме 6-НДФЛ за год. Представлять уточнённые расчёты за I квартал, полугодие, 9 месяцев не нужно.

Работник поздно подал документы по вычету.Если работник утратил право на стандартный вычет или получил право на имущественный вычет с начала года, а документы представил только в середине года, то перерасчёт НДФЛ следует отразить в расчёте за тот период, в котором работник принёс подтверждающие документы. Подавать уточнёнку за предыдущие отчётные периоды не нужно (письмо ФНС РФ от 12.04.2017 № БС-4-11/6925, письмо УФНС РФ по г. Москве от 03.07.2017 № 13-11/099595).

Подробно о том, как без ошибок заполнить расчёт 6-НДФЛ в 2022 году, мы рассказывали в статье.

Как заполнить корректировку 6-НДФЛ, если ошибка в доходах или налоге

Если обнаружена ошибка в доходах, то нужно пересчитать НДФЛ. Исправление таких ошибок зависит от того, когда их обнаружили.

В отчётном квартале

В таком случае подавать корректировку 6-НДФЛ не нужно — следует просто заполнить первичный отчёт с учётом следующих правил:

- в полях 020–022 — фактически удержанные суммы подоходного налога, то есть без уменьшения на возвращённый налог;

- в полях 030–032 — суммы возвращённого НДФЛ;

- в полях 110, 112 и 115 — «верную» сумму начисленного дохода с учётом исправлений (пересчёта);

- в полях 140, 142 — «верную» сумму исчисленного НДФЛ с учётом исправления ошибки;

- в поле 160 раздела 2 — фактически удержанный НДФЛ, не уменьшая на налог, который показали в полях 180 и 190;

- в поле 180 раздела 2 — сумму излишне удержанного НДФЛ, уменьшенную на возвращённый налог;

- в поле 190 раздела 2 — сумму НДФЛ, которую вернули с начала года.

В другом квартале

В таком случае следует составить уточнённые расчёты за все кварталы, по которым представлена отчётность до момента обнаружения ошибки. Например, допустили ошибку в марте 2021 года, а нашли её только в январе 2022 года. Придётся подать корректировку 6-НДФЛ за I квартал, полугодие, девять месяцев и весь 2021 год. Уточнённые расчёты заполняются так:

- в полях 020–022 — фактически удержанные суммы налога за последние три месяца отчётного квартала;

- в полях 110, 112 и 115 — «верную» сумму начисленного дохода с учётом пересчёта;

- в полях 140, 142 — «верную» сумму исчисленного НДФЛ с учётом пересчёта;

- в поле 160 — фактически удержанный НДФЛ с начала года, то есть без уменьшения на налог, который показали в поле 180 текущего расчёта и поле 190 в периоде возврата;

- в поле 180 раздела 2 — сумму излишне удержанного НДФЛ, которая числится на последний день отчётного периода.

Возврат НДФЛ отражают в полях 031, 032 раздела 1 и поле 190 раздела 2 в том периоде, когда фактически произошёл возврат. Так как подоходный налог вернули, он перестаёт быть излишне удержанным. Поэтому поле 180 раздела 2 корректируют на сумму возвращённого налога.

Как заполнить корректировку 6-НДФЛ, если в отчёте указаны неверные КПП или ОКТМО

Если ошибка допущена в КПП или ОКТМО, нужно представить два расчёта: уточнённый и первичный.

В уточнённом расчёте указываются:

- номер корректировки «1—»;

- КПП и ОКТМО, которые были указаны в первоначальном расчёте, то есть ошибочные значения;

- нулевые показатели во всех разделах расчёта (плюс аннулирующие справки, если расчёт годовой).

В первичном расчёте необходимо проставить:

- номер корректировки «0—»;

- правильные значения КПП и ОКТМО;

- показатели из первоначального расчёта (и приложение № 1, если расчёт за год).

Даже если первичный расчёт с правильными КПП и ОКТМО будет представлен позже установленного срока, налоговые органы не будут привлекать организацию к ответственности на основании п. 1.2 ст. 126 НК РФ.

Как исправить недостоверные данные в отчёте 6-НДФЛ закрытого обособленного подразделения

Если в отчёте по закрытому обособленному подразделению выявлены ошибки, то исправления должна внести головная организация. Титульный лист корректировки заполняется следующим образом:

- в верхней части титульника — ИНН и КПП головной организации;

- в поле ОКТМО — код закрытого обособленного подразделения;

- в поле «Форма реорганизации (ликвидация) (код)» — код 9 «закрытие обособленного подразделения»;

- в поле «ИНН/КПП реорганизованной организации» — ИНН и КПП закрытого подразделения;

- период представления (код) — он должен совпадать с кодом из первичного отчёта.

При исправлении данных разделов расчёта уточнённый 6-НДФЛ представляют без справки о доходах к 6-НДФЛ. В случае уточнения сведений в справках о доходах и суммах налогов физлица подают весь расчёт с приложением №1. При подаче корректировки 6-НДФЛ за закрытое подразделение следует подготовить пояснительную записку, в которой отражены причины уточнения в произвольной форме.

Как исправить 6-НДФЛ при перерасчёте отпускных

Уточнённый расчёт должен быть представлен, если при перерасчёте отпускных их сумма уменьшается.

В разделе 2 уточнённого расчёта за период, в котором отпускные были начислены, отражаются итоговые суммы с учётом уменьшенной суммы отпускных (строки 110, 112, 140). При этом сумма удержанного НДФЛ не корректируется (строка 160 не исправляется), что даёт основание для зачёта или возврата излишне удержанного налога.

Если отпускные доплачиваются, уточнёнка не подаётся. В разделе 2 расчёта того отчётного периода, в котором произведена доплата, отражаются итоговые суммы с учётом доплаты отпускных и доудержанного при этом НДФЛ (письмо УФНС по г. Москве от 12.03.2018 № 20-15/049940).

Как заполнить 6-НДФЛ при перерасчёте НДФЛ с материальной выгоды

Согласно п. 90 статьи 217 НК РФ, доходы в виде материальной выгоды, полученные в 2021–2023 годах, освобождены от НДФЛ. Излишне удержанные в 2021 году из таких доходов суммы налога подлежат возврату по письменному заявлению налогоплательщика в соответствии с п. 1 ст. 231 НК РФ.

Если в расчётах 6-НДФЛ за 2021 год были отражены суммы доходов, полученных сотрудниками в виде материальной выгоды, и НДФЛ с этих сумм, то нужно подать корректировку 6-НДФЛ за первый квартал, полугодие, девять месяцев 2021 года и за 2021 год.

Корректировке подлежат строки 110 и 140 раздела 2 по ставке 35%. А в годовой уточнённый расчёт нужно включить корректирующие или аннулирующие (если других доходов не было) справки о доходах и суммах налога физических лиц (приложение № 1) в отношении только тех работников, данные которых уточняются. В справках корректировке подлежат доходы в виде материальной выгоды по кодам доходов 2610, 2630, 2640 и 2641.

Как исправить ошибку в приложении № 1 к 6-НДФЛ

Начиная с налогового периода 2021 год вместо формы 2-НДФЛ представляется «Справка о доходах и суммах налога физического лица», которая является приложением № 1 к расчёту 6-НДФЛ. Чтобы уточнить недостоверные сведения в приложении № 1 ранее представленного расчёта за год, в состав корректирующего расчёта надо включить корректирующую или аннулирующую справку.

В заголовке уточнённой справки указывается (п.п. 5.2, 5.3 Порядка заполнения):

- в поле «Номер справки» — номер ранее представленной первичной справки;

- в поле «Номер корректировки сведений»;

- при представлении корректирующей справки взамен ранее представленной указывается соответствующий номер корректировки (например, «01», «02» и так далее);

- при подаче аннулирующей справки взамен ранее представленной проставляются цифры «99».

Уточнять необходимо только ту справку, в которой была допущена ошибка, направлять весь комплект справок за год не нужно.

Изменения в 6-НДФЛ в 2023 году

В отчётности по НДФЛ с 2023 года будут два существенных изменения:

- появится новое уведомление об исчисленных налогах, авансах и взносах. Оно нужно налоговикам для перевода средств с баланса единого налогового платежа в счёт уплаты того или иного налога. Срок подачи уведомления — 25 число месяца, в котором уплатили налог;

- поменяются сроки сдачи 6-НДФЛ, новая отчётная дата — 25 апреля, 25 июля и 25 октября. Для годового отчёта срок сдачи — 25 февраля.

Кроме того, изменится и форма отчёта по налогу. На момент публикации на обсуждение вынесен проект новой формы 6-НДФЛ. В нём учтены переход на ЕНП и новые сроки платежей.

В разделе 1 изменится блок с НДФЛ, удержанным за последние три месяца:

- в строке 020 нужно будет указывать НДФЛ, подлежащий перечислению за последние три месяца;

- в строках 021—024 будем делить сумму из строки 020 по срокам перечисления, которые приведены в порядке заполнения.

В 2022 году в 6-НДФЛ попадает налог, удержанный до последнего числа отчётного периода. Например, в отчёте за 1 квартал — НДФЛ, удержанный с 1 января по 31 марта. А с 2023 года в расчёт за 1 квартал будет попадать налог, подлежащий перечислению с 1 января по 22 марта.

В разделе 2 появится строка 161, в которой надо будет отражать налог к перечислению за последние три месяца отчётного периода.

Планируется, что в первый раз представить обновлённый расчёт нужно будет начиная с отчётности за 2023 год, то есть за I квартал 2023 года.

Никто не застрахован от ошибок, но в случае с представлением налоговой отчётности их лучше вовремя заметить и исправить. Законодательство не устанавливает чётких сроков, когда нужно корректировать 6-НДФЛ. Подать исправленный вариант необходимо сразу, как только обнаружены ошибки. В большинстве случаев это позволяет избежать штрафа.

«Калуга Астрал» предлагает несколько сервисов для сдачи электронной отчётности. «1С-Отчетность». — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

04.2023 03:26

В 2023 году всем налогоплательщикам, налоговым агентам, плательщикам страховых взносов открыт Единый налоговый счет (ЕНС), который пополняется с помощью Единого налогового платеж (ЕНП) до срока уплаты налогов, страховых взносов. Поступившая сумма денежных средств распределяется между обязательствами налогоплательщика на основании поданных ими уведомлений об исчисленных суммах налогов, авансовых платежей, сборов, страховых взносов.

Уведомления необходимо подавать в случаях, когда срок представления декларации (расчета) позже срока уплаты налога, страховых взносов.

В случае если работодатель (плательщик страховых взносов и налога на доходы физических лиц) ошибся в реквизитах при представлении уведомления, следует направить в налоговый орган новое уведомление с верными реквизитами только в отношении той обязанности (страховых взносов или налога на доходы физических лиц), по которой допущена ошибка:

- Если ошибка допущена в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов», следует представить уведомление с теми же реквизитами КПП, КБК, ОКТМО, отчетного (налогового) периода, месяца (квартала), отчетного года, но с указанием верной суммы исчисленных страховых взносов (налога на доходы физических лиц);

- Если ошибка допущена в иных реквизитах (не суммовая ошибка), необходимо представить уведомление с указанием двух обязанностей:

- повторить ошибочные реквизиты, в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» проставить значение — «0»,

- указать новую обязанность с верными реквизитами и суммой исчисленных страховых взносов (налога на доходы физических лиц).

Например, если плательщик ошибся в полях «КПП» и «ОКТМО», то представляет уведомление, в котором указывает две обязанности:

- с неверными КПП и ОКТМО указывает в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» — «0»;

- в обязанности с верными КПП и ОКТМО указывает сумму страховых взносов (налога на доходы физических лиц), подлежащую уплате.

Если налоговый агент неверно указал номер месяца квартала, за который исчислен НДФЛ, также необходимо представить уведомление с отражением:

- неверного месяца и обнуленной суммой по НДФЛ;

- откорректированного (верного) месяца и суммой НДФЛ, подлежащей распределению с ЕНС на налог.

Как исправить ошибки в 6-НДФЛ, чтобы избежать штрафов и проверок налоговых органов? Этот вопрос интересует бухгалтеров в связи с подготовкой расчета по форме 6-НДФЛ. Ошибки могут быть обнаружены в отчете за любой квартал, поскольку разъяснения налоговиков по заполнению расчета поступают довольно часто.

Штрафы за некорректные данные в расчете: как избежать

Начнем с того, что если налоговый агент предоставил расчет с некорректными данными, то, согласно ст. 126.1 НК РФ, на него налагается штраф 500 руб. за 1 документ. Однако если агент успел подать исправленный документ раньше, чем ошибка была обнаружена налоговиками, наказание применено не будет. В связи с этим целесообразно подать уточненный расчет, чтобы избежать не только штрафа, но и вопросов проверяющих.

Напомним, что при подаче уточненного расчета в графе «Номер корректировки» указывается 001, если это первый уточняющий расчет, 002 — если второй и т. д. Форма должна быть заполнена полностью, ошибочная информация заменяется на правильную. Разберем основные проблемы заполнения расчета, которые могут повлечь корректировки и подачу уточненки.

6-НДФЛ с 2023 года

Скачать

Как корректно внести данные в новый бланк? Оформите пробный бесплатный доступ к КонсультантПлюс и получите пошаговый алгоритм внесения данных в формуляр. А если вам нужен образец 6-НДФЛ за 2 квартал (полугодие) 2023 год, переходите по этой ссылке.

Как проверить 6-НДФЛ на наличие ошибок, мы рассказали в этом материале.

Какие могут быть ошибки в 6-НДФЛ?

Ошибка в реквизитах

Во-первых, ошибка может быть в заполнении реквизитов на титульном листе. Например, некорректный ИНН или название организации. В этом случае меняем реквизиты, остальные данные заполняем так же, как в первый раз.

Не выделены строки 110–190 для каждой ставки налога

При заполнении раздела 2 может быть не учтено, что для каждой ставки налога строки 110–190 заполняются отдельно. В уточненном расчете добавляем строки 110–190 для каждой ставки.

Ошибки в отражении зарплаты, выплачиваемой в следующем отчетном периоде

Данные по строкам 140 и 160 не должны быть равны. Особенно актуально это было в прошлые периоды, когда организация выплачивала зарплату в следующем месяце, и НДФЛ удерживала тоже в следующем, но начисляла в текущем. В настоящий момент равенство этих строк также не введено в контрольные соотношения.

Налоговые органы давали разъяснения по заполнению строк раздела 2 — их нужно заполнять с начала отчетного периода и до самого его конца, т.е. для отчетности за 1 квартал — с 1 января по 31 марта. А вот в разделе 1 указывают НДФЛ, удержанный в период с 1 января по 22 марта. Налог, который удержали с 23 по 31 марта в расчета за 1 квартал не попадет.

Ошибка в количестве физлиц

Исправлению также подлежит некорректное количество физлиц по строке 120. Один и тот же сотрудник не может учитываться дважды, даже если он был уволен и опять принят в штат.

Ошибка в заполнении строк 021–024

НДФЛ должен быть перечислен не позднее 28-го числа в зависимости от периода осуществления выплаты и ссоответственно периода удержания. Так, например, если выплата производится с 1 января по 22 января, то срок перечисления налога — 28 января — в декларации за 1 квартал это первый срок перечисления, сумма должна попасть в строку 021. Если выплату произвели в период с 23 января по 22 февраля, то сумма должна попасть в строку 022, поскольку срок уплаты налога придется на 28 февраля, что соответствует второму сроку перечисления налога для расчета за 1 квартал 2023 года. Таким образом налоговый агент должен четко отслеживать, когда происходят выплаты и когда налог с них перечисляется в бюджет, чтобы верно заполнить указанные строки расчета.

Как заполнить уточненку, узнайте из этой статьи.

Кроме того, всю актуальную информацию и новости по заполнению расчета ищите в разделе нашего сайта«Расчет 6-НДФЛ».

Итоги

Чтобы избежать ответственности за нарушения, сделанные при составлении отчета, необходимо подать уточненную форму до того, как налоговый орган проверит изначальный документ. Необходимо учитывать все поступающие разъяснения налоговиков, отследить которые можно в новостях нашего сайта.

Если организация осуществляет выплаты физическим лицам, она признается налогоплательщиком по налогу на доходы физических лиц. Новый выпуск ответов линии консультаций «1С‑Рарус» посвятим рассмотрению указания ошибочной информации в уведомлении по НДФЛ.

По законодательству РФ налоговые агенты должны каждый месяц представлять в налоговую инспекцию уведомление об исчисленных и удержанных суммах НДФЛ за период с 23 числа предшествующего месяца по 22 число текущего месяц.

Когда подавать уведомление об исчисленном и удержанном НДФЛ

Уведомление подается не позднее 25 числа текущего месяца.

Обратите внимание: если в уведомлении указаны суммы НДФЛ, исчисленные и удержанные с 23 по 31 декабря, то его необходимо подать не позднее последнего рабочего дня календарного года.

Какие поля уведомления нужно заполнить

- Поле «Отчетный (налоговый) период (код)/Номер месяца (квартала)»: код налогового периода.

- Ежемесячные авансовые платежи: коды «21» (первый квартал), «31» (полугодие), «33» (девять месяцев) и «34» (год) с указанием порядкового номера квартального месяца.

Что делать, если в уведомлении был указан неверный код

Если налогоплательщик ошибся в коде периода по НДФЛ, он должен составить новое уведомление и отправить его в налоговую инспекцию.

Новое уведомление должно содержать следующие позиции:

- в обязательстве с неверным кодом «21/03» указываем «0»;

- в обязательстве с верным кодом «21/02» указываем сумму НДФЛ.

Обратите внимание: новое уведомление подается только по НДФЛ.

Резюмируя

- Если налогоплательщиком был указан неверный код в уведомлении по НДФЛ, нужно составить и подать новое уведомление.

- В новом уведомлении необходимо указать обязательства:

с неверным кодом «21/03» — «0»; с верным кодом «21/02» — сумму НДФЛ.

Подписывайтесь на Telegram-канал «ЛК 1С‑Рарус отвечает», чтобы не пропускать новые выпуски.

Вам также может быть интересно:

- Подача уведомления об исчисленных налогах в 2023 году

- Изменения в заполнении уведомления об исчислении НДФЛ

- Нужно ли организации подавать уведомление о сумме исчисленного НДС?

- Нужно ли подавать уведомление о сумме исчисленного налога на прибыль?

- Как отчитываться по НДФЛ при совмещении УСН и ПСН?

Как исправить ошибку в уведомлении по НДФЛ

14.02.2023 распечатать Изменения для бухгалтера с 2023 года

Алгоритм исправления ошибки в уведомлении по НДФЛ зависит от того, какие именно сведения указаны неверно. Новое уведомление с верными данными не подается только в том одном случае, если бухгалтерия ранее сдала расчет по форме 6-НДФЛ.

Все организации и ИП, которые выплачивают работникам зарплату или вознаграждение на выполненные работы, услуги исполнителям по ГПД, выступают в роли налогового агента. Они обязаны удержать с выплат НДФЛ, не позднее 25-го числа месяца подать в налоговую уведомление об исчисленных налогах, авансах, взносах (п.9 ст. 58 НК РФ) и перечислить налог в бюджет не позднее 28 числа.

Ошибка в реквизитах

Если бухгалтерия ошиблась в реквизитах, нужно составить и направить в налоговую новое уведомление

с верными реквизитами.

Ошибка в сумме НДФЛ

Если ошибка допущена в сумме НДФЛ к уплате, нужно подать в налоговую инспекцию новое уведомление.

В нем нужно повторить данные ошибочной строки, а сумму указать новую.

Ошибка в других данных

Когда необходимо уточнить иные данные, заполните и направьте в налоговую инспекцию новое уведомление, в котором:

- повторите данные ошибочной строки,

- в строке суммы укажите «0»,

- в новой строке укажите верные данные.

Как заполнять уведомление, сроки сдачи и КБК: памятка от ФНС

Когда не нужно направлять новое уведомление, чтобы исправить ошибку

Если вы ранее уже сдали расчет сумм НДФЛ, исчисленных и удержанных организацией – расчет по форме 6-НДФЛ, то уведомление за этот период представлять не нужно.

Источник: xn—-ctbeac1atud4aaxcs.xn--p1ai