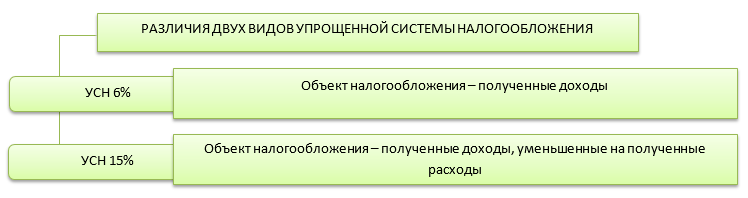

Упрощенная Система Налогообложения (УСН, упрощёнка) предполагает простую систему расчёта и уплаты налогов. Она может быть двух видов в зависимости от объекта налогообложения:

- уплата налогов только с доходов (предполагает ставку 6%);

- уплата налога с разности доходов и расходов (ставка 15%).

Воспользоваться УСН могут только малые предприятия и ИП. Это компании, в которых работает менее 100 человек, чьи доходы не превышают 150 000 000 р. (сумма актуальна на 2019 год), остаточная стоимость основных средств не превышает 150 млн. р., и доля участия в капитале других компаний составляет менее 25% (статья 346.13 НК РФ).

Организация утрачивает право применять УСН в тот момент, когда доходы превысят указанный лимит по итогам любого отчетного периода (квартал, полугодие, 3 квартала, год).

С 2016 года субъекты РФ могут изменять процентную ставку при уплате налогов только с доходов в диапазоне от 1 до 6%, а для режима «доходы минус расходы» — в диапазоне от 5 до 15% (республика Крым и Севастополь могут снизить вплоть до 3%).

Какой налог платить ИП на УСН при продаже имущества? Упрощенный налог и НДФЛ. Бизнес и налоги.

Если выбран режим «доходы минус расходы», то в расходы можно списать амортизируемое имущество первоначальной стоимостью от 100 тыс. р. (статья 256 НК РФ).

На упрощенной системе налогообложения организации и ИП освобождаются от уплаты следующих налогов:

- НДФЛ (актуально для ИП, так как они обладают всеми правами и обязанностями физических лиц);

- НДС (за исключением экспорта, при этом для организаций на ОСН с 2019-го НДС поднялся с 18 до 20%);

- налог на прибыль (актуально для малых коммерческих организаций);

- налог на имущество (используемое для ведения бизнеса).

Дополнительные налоги, зависящие от сферы деятельности и используемых ресурсов, уплачиваются в том порядке, в котором они определены. К дополнительным налогам можно отнести:

- транспортный налог,

- земельный налог,

- водный налог,

- подакцизный налог,

- налог на добычу полезных ископаемых,

- налог на игорный бизнес,

- сборы за пользование объектами животного мира,

- сборы за пользование объектами водных биологических ресурсов,

- регулярные платежи за пользование недрами.

Как рассчитываются и платятся налоги при УСН на 6% (только с доходов)

ИП без работников (фрилансер)

ИП обязан ежегодно уплачивать за себя взносы в ПФР, ФФОМС и ФСС. Ранее они зависели от МРОТ. С 2018 года Налоговый кодекс фиксирует конкретные числовые показатели для каждого года (с 2018 по 2020 г).

Примечательно, что указанные платежи могут быть зачтены в пользу налогов. То есть сумма уплаты налогов будет рассчитываться из режима налогообложения минус суммы взносов в ПФР и ФФОМС.

Как ИП уплачивает НДФЛ?

Так, взнос в ПФР будет рассчитываться по формуле:

29 354 р. (значение, определённое в НК РФ на 2019 год) + 1% от суммы доходов, свыше 300 000 р.

Итого, если доход ИП за год не превысил 300 тыс. р., то в ПФР он должен будет перечислить фиксированную сумму — 29 354 р.

Если доход превысит порог в 300 тысяч, то к взносу добавится один процент от суммы, превышающей лимит.

Например, с дохода в 800 000 р. взнос рассчитывается следующим образом:

29 354 + 0,01 * (800 000 — 300 000) = 29 354 +0,01*500 000 = 29 354 +5000 = 34 354 р.

Взнос в ФФОМС не зависит от дохода и составляет 6 884 р. за 2019 год (прописан в ст. 430 НК РФ).

Уплата взноса в ФСС является добровольной и не обязательна к исполнению.

Итого минимальный платеж ИП по взносам в ПФР и ФФОМС (без ФСС) за 2019 год — 29 354 + 6 884 = 36 238 р.

Такую сумму необходимо заплатить за себя предпринимателю без работников, даже если он вообще не получал никакого дохода от своей деятельности.

Например, если предприниматель получил доход за год работы в размере 298 456 р., то сумма налога будет рассчитываться следующим образом:

298 456 * 0,06 — 36 238 = 17907,36 — 36 238 = −18 330,64 (получается отрицательное число, значит налоги вы не платите, только взносы).

Если доход ИП составит, например, 896 455 р., то налог будет считаться уже так:

896 455 * 0,06 — (36 238 + 0,01 * (896 455 —300 000)) = 896 455*0,06 — (36 238 + 5 964,55) = 53 787,3 — 42 203 = 11 584,75 р.

Эту сумму необходимо будет дополнительно оплатить в качестве налога и 42 203—за взносы в пользу ПФР и ФФОМС (итого 53 787,3 р., то есть 6% от дохода).

Дополнительные нюансы

Пополнение своих счетов. Многие предприниматели задаются вопросом, нужно ли платить налоги с операций по пополнению собственных счетов, ведь внесение наличных можно принять за доход (с которого и платится 6%). На самом деле, в этом случае налог с указанных сумм уплачивать не нужно. При внесении денег на собственный счёт необходимо правильно указывать назначение платежа — «пополнение счёта индивидуальным предпринимателем».

Авансовые платежи. Многие предприниматели могут удивиться, когда по итогам нескольких прошедших кварталов им придет письмо из налоговой о просроченном платеже и начисленной пени. Дело в том, что обязательный фиксированный платеж, обозначенный выше (взнос в пользу ПФР и ФФОМС) принимается как минимально возможный уровень уплаты налогов.

Платеж делится налоговой на равные части и ожидается от вас в каждом квартале. Если платежи не поступят, налоговая выставляет вам задолженность, на которую начинает «капать» пеня и может начислить штраф. То есть нужно следовать простому правилу — платить каждый квартал, а не ждать конца года.

Если налоги не заплатить вовремя. Если по итогам года вы подадите декларацию и не уплатите взносы в ПФР и ФФОМС, то Пенсионный фонд принудительно может назначить вам максимальную сумму платежа — в восьмикратном размере (для 2019 года получается 29 354 * 8 = 234 832р.). Плюс, на недополученные авансовые платежи начинает считаться пеня.

Налоговые каникулы. В соответствии с законом № 477-ФЗ, индивидуальные предприниматели, зарегистрированные впервые (ИП, имевшие регистрации ранее, не попадают под действие данного закона), могут рассчитывать на процентную ставку в 0% при исчислении налогов в течение первых двух налоговых периодов. Воспользоваться «каникулами» смогут только те, кто предлагает товары или услуги в сфере производства, или в социальной, а также в научной отрасли. Субъекты РФ могут вводить у себя налоговые «каникулы» по своему желанию, поэтому такую возможность стоит уточнять в своей налоговой. От уплаты взносов в ПФР и ФФОМС указанный закон не освобождает, то есть минимальная сумма, на которую вы должны пополнить бюджет в любом случае в 2019 году — 36 238 р.

В каких случаях можно не платить обязательные взносы. Освобождаются от такой обязанности предприниматели только в следующих случаях (ст.430 НК РФ):

- Служба в ВС РФ по призыву (на время прохождения).

- Уход за детьми, не достигшими возраста 1,5 лет (совокупно такое освобождение не может быть более 6 лет).

- Уход за пожилыми людьми старше 80-ти лет, инвалидом I-группы или ребёнком-инвалидом (не дольше 5 лет),

- Проживание с супругом на территории иностранного государства, если тот работает в дипломатическом, торговом или постоянном представительстве РФ, в консульском учреждении, на другой территории, где невозможно вести предпринимательскую деятельность (не более 5 лет).

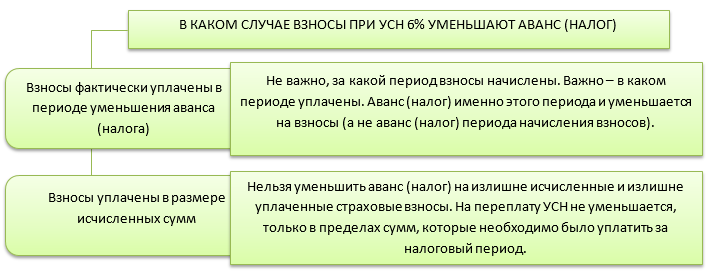

Уменьшить налоги на сумму взносов можно только после уплаты последних. За период расчётов берётся налоговый период.

ООО, ИП с работниками

В отличие от ИП без работников, предприниматели с сотрудниками и ООО могут зачесть в пользу уплаты налогов не всю сумму взносов в ПФР и ФФОМС, а только половину от уплаченных взносов, но за всех работников (а ИП в том числе и за себя).

ИП с сотрудниками получил доход за год 1 230 458 р. Взносов в ПФР, ФФОМС и ФСС было отчислено на 98 458 р. (за себя и нанятый персонал).

Тогда сумма налога будет считаться так:

1 230 458 * 6% — 98 458 * 50% = 73 827,48 — 49 229 = 24 598,48 р. (за год).

При этом в суммы, уменьшающие налог, могут также включаться:

- пособия по временной нетрудоспособности,

- взносы по договорам страхования,

- торговый сбор.

Режим УСН может применяться только к определенным организациям, в частности, количество наемных сотрудников при УСН ограничивается сотней человек.

ИП с сотрудниками обязан уплачивать взносы в ПФР и ФФОМС не только за себя, но и за наемных рабочих (так же, как и ООО). Сумма взносов будет уплачиваться не из МРОТ, а из фактической заработной платы персонала (если она не ниже МРОТ).

Ставки для расчёта взносов за наёмных сотрудников в 2019 году выглядят так:

- в ПФР — 22% (с суммы заработка, превышающей годовой лимит 1 129 000 р. — 10%),

- в ФСС — 2,9%,

- в ФОМС — 5,1%.

В зависимости от отдельных видов деятельности, ставки могут быть снижены (нужно проводить процедуру спецоценки).

В пользу ФСС дополнительно уплачивается взнос на случай травматизма, который зависит от класса профессионального риска. Минимальный взнос — 0,2%, максимальный — 8,5%. Конкретные показатели для расчётов (по вашей организации) можно получить в своем отделении ФСС (выдается уведомление).

Помимо указанных взносов, организация или ИП с каждой заработной платы удерживают и уплачивают в налоговую 13% (подоходный налог — НДФЛ).

Как рассчитываются и платятся налоги при УСН на 15% (доходы минус расходы)

Режим «доходы минус расходы» предполагает те же условия сдачи отчетности, что и УСН при 6% с дохода. Однако, такой режим в отдельных случаях будет удобнее, например, если маржинальная составляющая у бизнеса небольшая.

Региональные органы власти имеют право снижать налоговую ставку для данного режима налогообложения вплоть до 5%.

ИП без работников (фрилансер)

Уменьшить сумму налога за счёт взносов в фонды ПФР, ФФОМС и ФСС при налогообложении 15% не получится. То есть обязанность выплачивать ИП указанные взносы за себя никто не снимает, значит в минимальные ежегодные выплаты с предпринимателя можно занести сумму в 36 238 р. (это обязательные взносы в ПФР и ФФОМС, без ФСС на 2019 год).

Взнос в ПФР рассчитывается по той же формуле, что и в случае с 6% налогом:

29 354 р. (значение, определённое в НК РФ на 2019 год) + 1% от суммы доходов, свыше 300 000 р.,

Если доходы ИП за отчетный период превысят 300 тыс. р., то расчёт взноса будет выглядеть следующим образом (в качестве примера возьмем доход в 859 376 р. за год):

29 354 + 0,01*(859 376 — 300 000) = 29 354 + 5 593,76 = 34 947,76р. за год.

Взнос в ФФОМС ИП за себя — 6 884 р. (фиксированный).

Общая сумма (минимум за год, если доходы не превысили 300 тыс. р.) — 36 238 р.

Несмотря на то, что налог при режиме УСН 15% не списывается в счёт взносов, последние разрешается учитывать в категории расходов, тем самым уменьшая налогооблагаемую сумму.

Все расходы, которые можно учитывать при УСН на 15%, подробно перечислены в статье 346.16 НК РФ «Порядок определения расходов». К слову, на текущий момент там указано 37 категорий. Отдельно стоит упомянуть штрафы и пени за ведение хозяйственной деятельности, они не учитываются в расходах.

При расчёте налога следует учесть минимальную ставку налога, которая предполагает, что если сумма, облагаемая налогом (доход минус расход), будет нулевой или ниже 1% от категории доходов, то в налоговую инспекцию отчисляется платеж, равный 1% от всех полученных доходов. Перерасход в этом случае (сумму, переплаченную относительно фактически насчитанного налога) можно также перенести в категорию расходов на следующий отчетный период.

Пример расчёта налога при УСН 15%.

ИП за год заработал 350202 р. Расходы составили 82 766 р. (включая аренду помещения, взносы в ПФР и т.д.).

(350 202 — 82 766) * 15% = 267 436 * 15% = 40 115,4 р.

Итого налог за год — 40 115,4 р.

Нюансы

Так же, как и с УСН при 6%, ИП может (должен):

- попасть под действие программы «налоговых каникул»,

- не учитывать пополнение своих счётов в категории доходов (необходимо правильное указание назначения платежа),

- вносить авансовые платежи (налоги и взносы) обязательно ежеквартально,

- точный расчёт производить по итогам полного отчетного года со сдачей налоговой декларации.

На неуплаченные авансовые платежи может начисляться пеня, полная неуплата налога по итогам года может повлечь за собой восьмикратное увеличение взноса в ПФР.

Сама налоговая может выставить штрафы за несвоевременно сданную декларацию (от 5 до 30% от суммы налога) и за неоплаченный налог (от 20 до 40%).

ООО, ИП с работниками

С наймом сотрудников автоматически добавляются отчисления в ПФР, ФФОМС и ФСС по каждому сотруднику.

Их общая сумма составляет 30% от начисляемой заработной платы (ПФР — 22%, ФФОМС — 2,9%, ФСС — 5,1%), при этом ИП все так же обязан вносить такие же взносы за себя (фиксированные суммы определены в НК РФ в ст.430).

Уменьшить сумму налога можно за счёт внесения всех указанных взносов в категорию расходов (за каждого работника и за самого ИП, если УСН 15% применяется по отношению к предпринимателю с нанятыми сотрудниками).

Так же, как и в случае с ИП без сотрудников, при расчёте итоговой суммы налогов следует помнить о минимальном налоге, который вычисляется как 1% от всех доходов.

Пример. Организация получила доход за год — 3 856 477 р. При этом в категорию расходов была отнесена сумма на 3 806 855 р. (включая выплату заработных плат, аренду помещений и т.д.).

Пример расчёта налога при УСН 15%.

Минимальный налог в этом случае равен

3 856 477 * 1% = 38 564,77 р.

Налог, рассчитанный по ставке:

(3 856 477 — 3 806 855) * 15% = 49 622 * 15% = 7 443,3 р.

Так как 7 443,3 р. меньше минимального налога, то в инспекцию необходимо уплатить 38 564,77 р.

Изменения в упрощённой системе налогообложения

2017

Помимо увеличившихся лимитов для возможности применения упрощенного налогового режима (до 150 млн. по доходу и остаточной стоимости) и обязательных взносов ИП и ООО освободили от необходимости прямой уплаты фиксированных сборов в пользу ФФОМС и ПФР.

То есть они рассчитываются как и раньше, обязательны к уплате, но перечисления будут не на расчётные счета фондов, а на расчётные счета налоговой. В связи с этим в платежках изменился КБК (код бюджетной классификации). Теперь это:

- 182 1 02 02140 06 1110 160 (обязательное пенсионное страхование);

- 182 1 02 02103 08 1013 160 (обязательное мед. страхование).

2018

В первую очередь стоит обозначить показатель коэффициента-дефлятора. Ранее он менялся каждый год и влиял на максимальный порог по обороту и остаточной стоимости, выше которого предприятие не могло применять УСН. П. 4 ст. 4 Закона № 243-ФЗ (2016 г.) закрепляет его без изменений до 2020 года.

С 2018 года предприятия и ИП на УСН должны вести учёт доходов/расходов в новой форме КУДиР (см. Приказ Министерства Финансов № 227 от 2016 г., вступил в силу с 1 января 2018 г.). В ней добавился раздел V, где можно учитывать торговый сбор.

И самое важное изменение — привязка расчёта страховых платежей для ИП к фиксированным суммам (больше не нужно следить за МРОТ — см. Федеральный закон № 335-ФЗ).

Теперь в Налоговом кодексе чётко прописаны суммы взносов для ИП, нотариусов, адвокатов и др. (статья 430 НК РФ).

- Обязательное пенсионное страхование

- 2018 год — 26 545 р.

- 2019 год — 29 354 р.

- 2020 год — 32 448 р.

- 2018 год — 5 840 р.

- 2019 год — 6 884 р.

- 2020 год — 8 426 р.

Если в отчётном году было превышение порога по обороту в 300 тыс. р., последний день уплаты соответствующего взноса — 1 июля 2019 г.

2019

Законом № 234-ФЗ отменена пошлина за регистрацию и ликвидацию ИП и юрлиц в случае подачи документов в электронном виде (п. 3 ст. 333.35 НК РФ).

В отдельных регионах (Республика Татарстан, Калужская область, Москва и Московская область) согласно положениям Федерального закона № 422-ФЗ, ИП без сотрудников, а также просто самозанятые лица могут перейти на новый налоговый режим — «Налог на профессиональный доход». В этом случае они будут оплачивать:

- 4% с доходов от услуг и продажи товаров физлицам;

- 6% с доходов от услуг и продажи товаров юрлицам и ИП.

При этом они освобождаются от обязательной уплаты фиксированных взносов (в ПФР и ФФОМС). Ограничение по объёму доходов — 2,4 млн. р./год.

НДС увеличен до 20% (УСН это изменение по большому счёту не затрагивает).

Увеличен МРОТ, теперь он составляет 11 280 р.

Несвоевременная выплата заработной платы может наказываться штрафом (п. 6 ст. 5.27 КоАП):

- для предпринимателей — 1-5 тыс. р.;

- для юрлиц — 30-50 тыс. р.;

- для ответственных должностных лиц — 10-20 тыс. р.

Смотрите также:

- Какие налоги платит ИП

- Лучшие банки с бесплатным расчётным счётом для бизнеса

- Банки, открывающие счёт онлайн

Источник: maintransport.ru

Системы налогообложения: виды, как выбрать и как совмещать

Налоги – обязательный аспект каждого бизнеса, платить их нужно всем без исключения. Но бизнес бывает разный, и не все предприниматели потянут общую ставку в 20%. Поэтому госорганы разработали специальные режимы для компаний разных размеров и категорий. В России 6 систем налогообложения:

- Упрощённая система (УСН);

- Автоматизированная упрощённая система (АУСН);

- Общая система (ОСНО);

- Патентная система (ПСН);

- Налог на профессиональный доход (НПД);

- Единый сельскохозяйственный налог (ЕСХН).

Режим УСН 6 процентов в 2023 году

Режим УСН 6% — каковы основные принципы его применения в 2022 году? Кто имеет право использовать его в своей работе? Какие есть ограничения? Как корректно сделать расчет налога и куда его уплатить? Все нюансы применения доходной упрощенки разберем в нашей публикации.

Кто может работать на УСН 6%

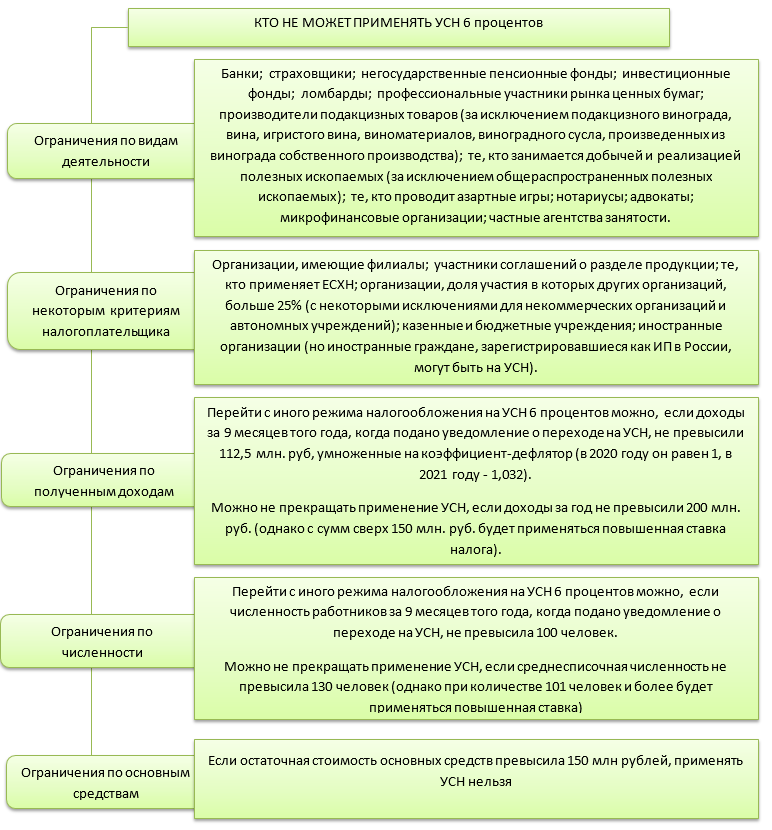

Использовать УСН 6% ИП могут и организации. Выбор данной системы налогообложения происходит на добровольной основе. Однако, режим УСН 6 процентов доступен не любому хозяйствующему субъекту. Налоговый кодекс РФ вводит ограничения для применения УСН 6 процентов. На кого распространяется запрет, смотрите на схеме:

Режим УСН 6 процентов не могут использовать хозсубъекты, которые должным образом не уведомили налоговый орган о применении УСН 6% доходы.

Заметим, что ИП не имеют обязанности вести бухгалтерский учет. Однако, в целях контроля лимита для УСН 6 процентов по основным средствам, предприниматели обязаны рассчитывать остаточную стоимость своих основных средств по правилам бухгалтерского учета.

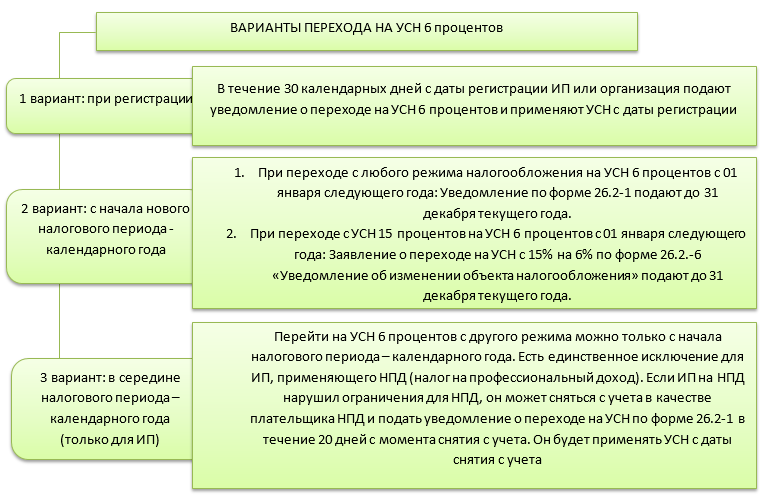

Как перейти на УСН

Повторим: применять УСН 6 процентов можно только после направления уведомления в налоговую инспекцию. Для оповещения контролирующих органов об этом создана специальная форма 26.2-1 «Уведомление о переходе на упрощенную систему налогообложения», утвержденная приказом ФНС России от 02.11.2012 № ММВ-7-3/829.

Есть три варианта перехода на УСН 6 процентов:

ОБРАТИТЕ ВНИМАНИЕ

Менять объект налогообложения можно не чаще 1 раза в год, только с начала нового налогового периода – календарного года. Вновь зарегистрированные ИП и организации могут поменять объект налогообложения в течение 30 календарных дней с момента регистрации.

Для УСН 6% образец заполнения формы 26.2-1 при регистрации приведен ниже

Запускаете бизнес?

Подготовьте пакет документов для регистрации ИП или ООО за 5 минут и без ошибок. Это бесплатно.

Вариант заполнения формы 26.2-1 при переходе с ОСНО на УСН 6 процентов

Учет доходов и расходов при УСН 6%

Существует два вида упрощенной системы налогообложения. Ограничения для них едины. Различия заключаются в объекте налогообложения и в ставках налога. Для УСН 6% и 15% — разница отражена на схеме.

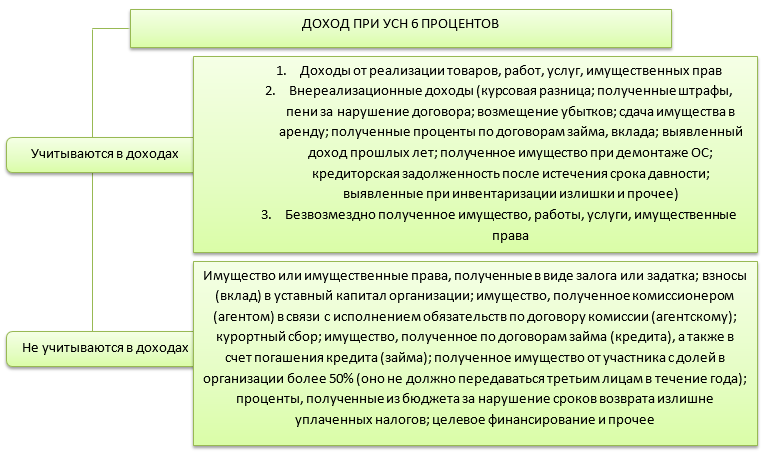

Что считается доходом при УСН 6%

При УСН 6 процентов налоговый учет ведется кассовым методом. То есть доход в целях исчисления налоговой базы признается в момент его получения – поступления денежных средств в кассу предприятия или на расчетный счет. Также доходом является получение имущества, имущественных прав или погашение задолженности налогоплательщику иным способом. Доход принимается на дату погашения задолженности.

Что считается доходом при УСН 6%, а что к таковому не относится:

ОБРАТИТЕ ВНИМАНИЕ

Участники договора простого товарищества или договора доверительного управления имуществом не могут применять УСН 6 процентов. Для них доступна только УСН «доходы минус расходы».

Расходы при УСН 6%

ООО на УСН 6 %, так же как и предприниматели, не учитывают расходы, понесенные ими при осуществлении предпринимательской деятельности, когда производят расчет УСН 6 процентов. Однако это не означает, что можно легкомысленно отнестись к учету своих затрат. Организации обязаны вести бухгалтерский учет, для которого наличие первичной документации является обязательным условием.

Для ИП будет лучше сохранять документацию и вести учет расходов в силу следующих причин:

- учет ОС ИП вести обязан (чтобы фиксировать превышение лимита по ОС для УСН);

- при утрате права на применение УСН для дальнейшей деятельности расходные документы понадобятся;

- при переходе на иной режим налогообложения или при смене объекта налогообложения расходные документы также будут необходимы;

- в целях ведения финансового и управленческого учета.

Ставки налога при УСН

Основные налоговые ставки при упрощенной системе налогообложения:

- 6% при объекте налогообложения «доходы»

- 15% при объекте налогообложения «доходы минус расходы»

Законодательство позволяет регионам снижать указанные ставки.

Кроме того, ИП, которые только зарегистрировались и осуществляют деятельность в определенных отраслях, могут получить налоговые каникулы. Это освобождение от уплаты налога на протяжении двух налоговых периодов. Информацию о льготных видах деятельности надо узнавать в региональном законодательстве.

Таким образом, УСН является одним из наиболее комфортных режимов в плане налоговой нагрузки.

Хотите перейти на УСН?

Подготовьте заявление о переходе на УСН с помощью удобного конструктора документов.

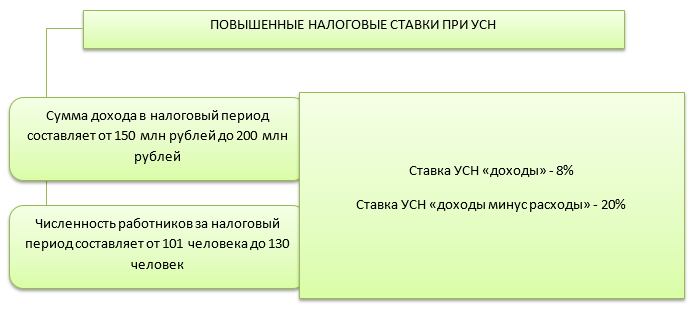

УСН 15% и УСН 6% с 2022 года при определенных условиях повышают свои налоговые ставки.

Когда платить налоги на УСН 6 процентов

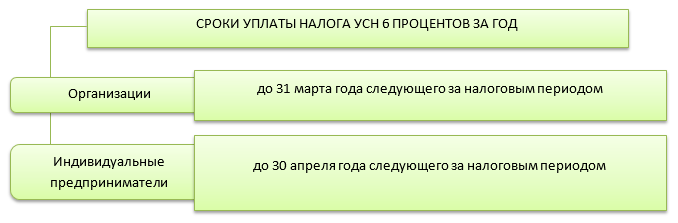

ООО на УСН 6% и ИП на УСН 6% имеют разные сроки уплаты налога.

При УСН 6 процентов установлена ежеквартальная уплата в бюджет. Налоговым периодом для УСН 6 процентов является календарный год. Налоговый период поквартально поделен на отчетные периоды. Отчетные периоды при УСН 6 процентов:

- 1 квартал

- полугодие (1 квартал + 2 квартал)

- 9 месяцев (1 квартал + 2 квартал + 3 квартал)

Важно понимать, что расчет производится нарастающим итогом!

Уплатить авансовые платежи по итогам каждого отчетного периода положено до 25 числа месяца следующего за отчетным периодом.

| 1 квартал | до 25 апреля |

| полугодие | до 25 июля |

| 9 месяцев | до 25 октября |

Уплата по итогам налогового периода (года) происходит в более продолжительные сроки и различается для ООО на УСН 6% и для ИП, применяющего УСН 6 процентов.

Как оплатить УСН 6%

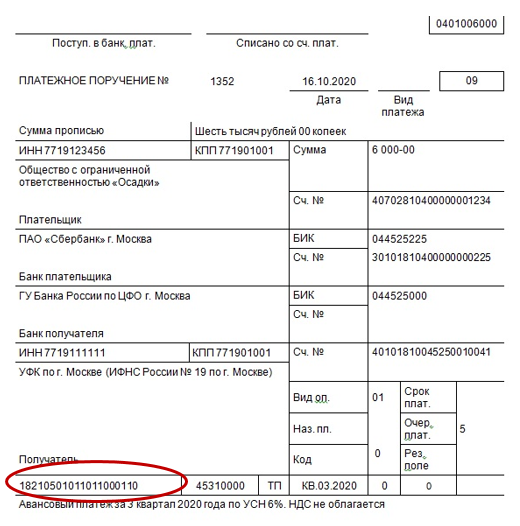

УСН 6 процентов следует уплачивать в налоговую по месту регистрации организации или индивидуального предпринимателя. Налог УСН 6% и авансовые платежи перечисляют по реквизитам налоговой инспекции, в которой зарегистрирован хозсубъект.

КБК для УСН 6 процентов является важнейшим реквизитом платежного поручения. Если в платежном поручении сделать ошибку в указании КБК УСН 6 процентов, то платеж не будет зачислен в счет уплаты УСН, а зависнет в неопознанных платежах. Платеж потом можно будет уточнить и корректно разнести, но на это потребуется время и дополнительные действия. Между тем, пени за несвоевременное внесение платежа будут начисляться.

КБК для УСН 6%, как впрочем и для других налогов, иногда меняются. Поэтому перед тем, как платить налог УСН 6 процентов, надо обязательно проверить актуальность КБК.

Для уплаты штрафов и пени, связанных с УСН 6 процентов, применяются другие КБК.

| Авансовые платежи, налог | 182 1 05 01 011 01 1000 110 |

| Пени | 182 1 05 01 011 01 2100 110 |

| Штрафы | 182 1 05 01 011 01 3000 110 |

Образец платежного поручения на уплату аванса по УСН 6 процентов.

Отчетность на УСН 6 процентов

Отчетность при УСН 6 процентов – это декларация по упрощенной системе налогообложения. Если организация или ИП имеют работников, то также добавляется отчетность, связанная с исчислением и уплатой НДФЛ и взносов за работников. В рамках этой статьи отчетность по работникам мы рассматривать не будем.

ОБРАТИТЕ ВНИМАНИЕ

Не следует путать декларацию, сдаваемую в связи с применением упрощенной системы налогообложения, и единую упрощенную декларацию (ЕУД). Это две совершенно разные формы отчетности, предназначенные для разных случаев.

Декларацию по упрощенной системе налогообложения сдают за налоговый период – календарный год. Делают это один раз в год. Крайние сроки представления отчетности совпадают с крайними сроками уплаты налога за год, они разняться для организаций и предпринимателей:

- организации сдают декларацию по УСН до 31 марта года, идущего за отчетным;

- индивидуальные предприниматели сдают декларацию по УСН до 30 апреля.

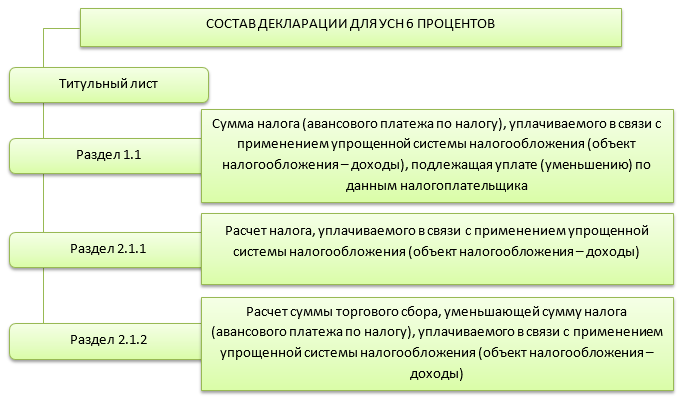

Для УСН 6% отчетность составляют на бланке декларации, который един для организаций и для ИП, а также для обеих видов упрощенной системы налогообложения. Плательщики, применяющие разные виды УСН, заполняют разные разделы декларации. Бланк ее утвержден приказом ФНС России от 26.02.2016 № ММВ-7-3/99. Скачать бланк декларации можно по ссылке ниже.

В примере в конце статьи вы найдете заполненный образец декларации.

Так как расходы при УСН 6% не учитываются, то и заполнять разделы декларации, посвященные им, не нужно.

Декларация для тех, у кого система налогообложения УСН 6 процентов, будет состоять из следующих разделов.

Еще в декларации существует Раздел 3 «Расчет о целевом использовании имущества». Если целевое финансирование отсутствовало, то представлять лист с разделом 3 не требуется.

При заполнении декларации УСН с помощью онлайн-сервиса нужные разделы в ней сформируются автоматически.

Подготовьте декларацию УСН онлайн

Подготовьте декларацию УСН с помощью удобного онлайн-сервиса за 5 минут. Это бесплатно.

Помимо декларации плательщики УСН 6 процентов обязаны вести КУДиР – книгу учета доходов и расходов. В случае с УСН 6% заполняют не все графы и разделы книги, а лишь те, куда вносят данные о доходах и об уплаченных взносах. КУДиР не требуется сдавать в налоговую в обязательном порядке, но ее могут запросить контролирующие органы в рамках проведения проверки.

Страховые взносы для расчета налога на УСН

Организации и ИП уплачивают страховые взносы за своих работников. Предприниматель, не имеющий работников, уплачивает страховые взносы за себя. Этот факт имеет определяющее значение для расчета налога при УСН.

Как влияют страховые взносы на расчет налога при разных видах УСН:

- УСН «доходы минус расходы»: страховые взносы учитываются в составе расходов

- УСН «доходы»: страховые взносы уменьшают рассчитанный налог или авансовые платежи при УСН 6% .

Как влияет наличие работников на расчет УСН 6% для ИП без работников и с работниками (организации здесь не рассматриваем, так как они не могут быть без работников):

- нет работников: уменьшаем УСН 6% вплоть до нуля, если позволяет размер взносов;

- есть работники: для УСН 6% уменьшение налога допустимо не более чем на 50%

Для расчета УСН 15% налоговую базу можно уменьшить на всю сумму уплаченных страховых взносов.

Как уменьшить УСН 6%

Как рассчитать УСН 6 процентов с уменьшением налога на взносы? Для возможности уменьшить рассчитанный налог на взносы должны быть выполнены определенные требования.

УСН 6% также можно уменьшить на суммы пособий по временной нетрудоспособности, выплаченных работникам. Условия для них аналогичны условиям для страховых взносов.

ОБРАТИТЕ ВНИМАНИЕ

Налоговый кодекс не говорит о том, что уменьшение УСН 6% на взносы – это право налогоплательщика. Это общий порядок расчета аванса (налога) без права выбора. При совмещении УСН 6 процентов с иной системой налогообложения действуют особые правила уменьшения налога на взносы.

Торговый сбор при УСН 6%

Как рассчитать УСН 6 процентов, если налогоплательщик является еще и плательщиком торгового сбора?

В этом случае действуют правила, аналогичные правилам уменьшения УСН 6% на страховые взносы. Но при этом не важно, УСН 6% с работниками или без них.

Как рассчитать налог УСН 6 процентов, если есть обязанность уплачивать торговый сбор:

- сначала уменьшают аванс (налог) на страховые взносы;

- далее, если аванс (налог) к уплате остался, остаток уменьшают на сумму торгового сбора;

- можно уменьшать аванс (налог) того отчетного (налогового) периода, в котором торговый сбор фактически уплачен (вне зависимости от того, за какой отчетный (налоговый) период этот сбор начислен;

- можно уменьшать аванс на сумму торгового сбора, исчисленную согласно законодательству. На переплату торгового сбора уменьшить аванс (налог) по УСН нельзя;

- если плательщик сбора поставлен на учет принудительно (торговая точка выявлена в ходе проверки), то уменьшать аванс (налог) на торговый сбор нельзя

Далее в статье вы найдете пример того, как произвести расчет налога УСН 6% ИП без работников, а также пример, как рассчитать УСН 6% при наличии наемного труда.

УСН 15% или 6% — что выбрать?

Какой вариант упрощенной системы налогообложения выбрать – УСН 6 или 15 – распространенный вопрос среди бизнесменов, только начинающих работать. Без глубокого анализа каждой конкретной ситуации однозначного ответа быть не может. Однако, можно обратить внимание на некоторые факторы, которые являются определяющими при выборе между УСН 6 или 15:

- сложность ведения учета

- при каком виде УСН налог к уплате будет меньше

Остановимся подробнее на каждом из этих факторов.

Сложность ведения учета

Так как при УСН 15% необходимо учитывать расходы, то учет при этом виде УСН несомненно будет значительно сложнее по сравнению с УСН 6 процентов. Без профессионала в этом случае вряд ли можно будет обойтись. Если для организаций наличие в штате или хотя бы на аутсорсинге бухгалтера – дело обычное, так как они в любом случае ведут бухгалтерский учет, то для ИП наличие любого стороннего человека в штате может быть критичным из-за необходимости нести дополнительные расходы.

Таким образом, в части сложности ведения учета:

- для организаций и ИП, которые уже имеют штат сотрудников (в том числе и бухгалтера), ведение УСН 15% не должно принести дополнительных сложностей,

- УСН 6% для ИП без работников (особенно, если наличие работников и не планируется) – лучший вариант. Тем более, что в сети существует даже калькулятор УСН 6% на различных ресурсах, чтобы максимально упростить работу предпринимателей. Однако, бездумно пользоваться калькуляторами не советуем.

Размер налога к уплате

Если сделать математический расчет с соотнесением налоговой базы и ставок налога при УСН 15% и УСН 6%, то можно вычислить следующую закономерность: если расходы налогоплательщика, которые можно учесть при УСН, составляют 60% и более от его доходов, то налог при УСН 15% будет меньше, чем при УСН 6%.

Однако, это лишь поверхностный расчет, который не учитывает возможность уменьшать налог 6% на страховые взносы. При этом уменьшить УСН 6% без работников можно вплоть до нуля. В то время как даже при наличии убытка при УСН 15% есть обязанность оплатить минимальный налог, который составляет 1% от дохода.

Из сказанного можно сделать вывод, что при росте расходов и числа сотрудников более выгодным является УСН 15%. А для ИП без работников (то есть таких, кто может уменьшить аванс (налог) вплоть до нуля) и с небольшими доходами более привлекательным будет УСН 6%.

Расчет налога УСН для ИП без работников

Рассмотрим на примере, как корректно рассчитать и как платить налоги ИП на УСН 6%, если у предпринимателя нет работников.

Пример

Пусть ИП Смирнова Н.И. оказывает консультационные услуги и применяет УСН 6%. Работников у нее нет. Вынесем ее финансовые данные за 2020 год и порядок расчета налога в таблицу.

| 1 квартал | 200 000 руб | 10 220 руб | 200 000 * 0,06 = 12 000 | 12 000 – 10 220 = 1 780 |

| Полугодие | 500 000 руб | 20 440 руб | 500 000 * 0,06 = 30 000 | 30 000 – 20 440 – 1780 = 7 780 |

| 9 месяцев | 600 000 руб | 30 660 руб | 600 000 * 0,06 = 36 000 | 36 000 – 30 660 – 1 780 – 7 780 = — 4 220 = 0 |

| Год | 850 000 руб | 40 874 руб | 850 000 * 0,06 = 51 000 | 51 000 – 40 874 – 1780 – 7 780 = 566 |

Комментарии к примеру:

- Все данные в таблице приведены нарастающим итогом.

- Общую сумму страховых взносов за себя (40874 руб. за 2020 год) Смирнова разбила на равные части и уплачивала поквартально для равномерного уменьшения налога к уплате. Но это не является обязательным условием. Предприниматель страховые взносы за себя может платить в течение года до 31 декабря в любой разбивке. Однако, это может привести к переплате налога.

- Допустим, что все авансы по УСН 6% Смирнова уплачивала в срок.

- Аванс и налог рассчитывается как произведение налоговой базы (доходы) на налоговую ставку (6%).

- Аванс к уплате рассчитывается как аванс за минусом фактически уплаченных страховых взносов и за минусом уплаченного аванса за предыдущий отчетный период (начиная с полугодия). Напоминаем, что при отсутствии работников аванс (налог) может быть уменьшен до нуля.

- В 3 квартале Смирнова получила ощутимо меньше доходов, поэтому за 9 месяцев получилась переплата налога УСН с учетом уплаченных взносов и уплаченных авансов. Раз получилось отрицательное число, то аванс платить не надо, он равен 0. Если бы проводился детальный анализ ситуации, Смирнова, зная о низких доходах в 3 квартале, могла бы «придержать» какую-то сумму взносов и не платить их в таком размере в 3 квартале. Это не привело бы к уплате аванса, он был бы все равно равен 0, а у нее в обороте были бы деньги.

- Получив в 4 квартале достаточный доход, Смирнова выровняла ситуацию. За счет переплаты авансов за 9 месяцев итоговый налог к уплате совсем невелик.

- За 2020 года Смирновой необходимо уплатить 1% пенсионных взносов с превышения: 850 000 – 300 000 = 550 000 * 0,01 = 5 500. Данная сумма должна быть уплачена до 1 июля 2022 года. Смирнова заплатит ее в 1 квартале 2022 года и уменьшит на нее аванс за 1 квартал 2022 года. Она могла бы заплатить 566 рублей взносов в декабре 2020 года, и налога к уплате за 2020 год у нее бы не было. Остаток – 4 934 можно было бы доплатить в 2022 году и тоже зачесть в уменьшение налога УСН.

Образец заполнения декларации по данному примеру можно увидеть по ссылке.

Расчет налога УСН для ООО и ИП-работодателей

Напомним, что расчет налога для работодателей отличается от расчета для ИП без работников тем, что сумму налога можно уменьшить на взносы не более, чем на 50%.

Расчет налога для организаций и для ИП-работодателей больше ничем не отличается.

Пример

Пусть ООО «Осадки» применяет упрощенную систему налогообложения «доходы». Вынесем его финансовые данные за 2020 год и порядок расчета налога в таблицу

| 1 квартал | 500 000 руб | 145 000 руб | 500 000 * 0,06 = 30 000 | 30 000 – 15 000 = 15 000 |

| Полугодие | 800 000 руб | 290 000 руб | 800 000 * 0,06 = 48 000 | 48 000 – 24 000 – 15 000 = 9 000 |

| 9 месяцев | 1 200 000 руб | 440 000 руб | 1 200 000 * 0,06 = 72 000 | 72 000 – 36 000 – 15 000 – 9 000 = 12 000 |

| Год | 1 700 000 руб | 600 000 руб | 1 700 000 * 0,06 = 102 000 | 102 000 – 51 000 – 15 000 – 9 000 – 12 000 = 15 000 |

Комментарии к примеру:

- Все данные в таблице приведены нарастающим итогом.

- При расчетах допустили, что все авансы уплачены организацией в срок.

- Аванс и налог рассчитывается как произведение налоговой базы (доходы) на налоговую ставку (6%).

- Аванс к уплате рассчитывается как аванс за минусом фактически уплаченных взносов (при этом уменьшить аванс (налог) больше, чем на 50%, нельзя) и за минусом авансовых платежей за прошлые отчетные периоды (начиная с полугодия). ИП-работодатель взносы, уплаченные за себя, будет учитывать в уменьшение налога по УСН аналогично взносам, уплаченным за работников.

Утрата права применения УСН либо отказ от нее

Как организация может перейти с УСН на другой режим налогообложения (ОСНО или ЕСХН)? Есть два варианта:

- добровольно – с начала следующего налогового периода (календарного года), то есть с 01 января

- принудительно при нарушении лимитов УСН и утрате право на его применение – с начала квартала, в котором утрачено право на УСН

Для ИП доступно большее число налоговых режимов, поэтому и правила несколько иные. Переход на ОСНО и ЕСХН происходит аналогично тому, как переходят организации. Для перехода на другие режимы существуют иные правила:

- перейти с УСН на НПД предприниматель может в любое время налогового периода. Для этого он встает на учет как самозанятый и в течение 30 дней подает уведомление по форме 26.2-8 в налоговую для прекращения применения УСН

- перейти на ПСН с УСН предприниматель также может в любое время, так как на ПСН переводится вид деятельности, а не предприниматель в целом. При этом отказываться от УСН не надо. Предприниматель будет совмещать УСН и ПСН.

Итоги

УСН 6 процентов – выгодный режим для малого бизнеса, не требующий больших временных и финансовых затрат на ведение учета. Рассчитанный налог можно уменьшить на уплаченные взносы за работников на 50%, а ИП без работников уменьшает налог на взносы вплоть до нуля. В этом случае, при грамотном подходе и небольших дохода,х налога вообще может и не быть. Платежи по УСН 6% производят 4 раза в год, а декларацию сдают лишь по итогам года.

Источник: dokia.ru