У нас есть 28 ответов на вопрос Что такое 3 НДФЛ для ИП? Скорее всего, этого будет достаточно, чтобы вы получили ответ на ваш вопрос.

Содержание

- В каком случае ИП сдает 3 НДФЛ?

- Нужно ли ИП без работников сдавать 3 НДФЛ?

- Что такое НДФЛ для ИП?

- Кто должен подавать декларацию 3 НДФЛ?

- В чем разница между 2 НДФЛ и 3 НДФЛ?

- Как подать 3ндфл ИП?

- Как ИП платит НДФЛ за себя?

- Нужно ли платить НДФЛ за ИП?

- Что такое 3 НДФЛ для ИП? Ответы пользователей

- Что такое 3 НДФЛ для ИП? Видео-ответы

Отвечает Тимур Никитин

3-НДФЛ — налоговая декларация, которую сдают ИП на ОСНО. Также эту декларацию сдают адвокаты, нотариусы и другие граждане, самостоятельно получившие доход в истёкшем году. Стандартная ставка налога — 13%, по ней облагаются все доходы ИП, полученные от предпринимательской деятельности.

В каком случае ИП сдает 3 НДФЛ?

Нужно ли ИП без работников сдавать 3 НДФЛ?

Сдавать ли 3-НДФЛ предпринимателю на УСН без работников Соответственно, заполнять и предоставлять в налоговую форму 3-НДФЛ не нужно. Главное, что бы прибыль от деятельности ИП соответствовала видам деятельности, которые записаны в ЕГРИП.

Почему у ИП просят 3-НДФЛ // Нужна ли ИП печать // Система налогообложения для сетевого бизнеса

Что такое НДФЛ для ИП?

Общий режим налогообложения для индивидуальных предпринимателей предусматривает, что доходы от предпринимательской деятельности облагаются налогом на доходы физических лиц (далее — НДФЛ) по ставке 13 %.

Кто должен подавать декларацию 3 НДФЛ?

Предприниматели на ОСНО, адвокаты, нотариусы и иные лица, занимающиеся частной практикой, должны подать декларацию 3-НДФЛ. Эта обязанности есть и у граждан, не осуществляющих предпринимательскую деятельность, если они продали имущество, получили дорогостоящие подарки и в некоторых других случаях.

В чем разница между 2 НДФЛ и 3 НДФЛ?

В чем различия? Если 2-НДФЛ указывает на доходы, полученные от определенного работодателя, и уплаченные с них налоги, то в 3-НДФЛ содержится более обширная информация. Из неё можно узнать все денежные поступления, которые имели место за год.

Как подать 3ндфл ИП?

Подать отчет можно любым способом: лично, с представителем по доверенности, по почте, в электронном виде по ТКС. Кроме того, заполнить и направить 3-НДФЛ ИП может через свой личный кабинет на сайте nalog.ru. Уплатить налог за 2021 год нужно до 15 июля 2022 года включительно.

Как ИП платит НДФЛ за себя?

ИП самостоятельно рассчитывают авансовые платежи по НДФЛ в течение года и уплачивают их не позднее 25 числа месяца, следующего за отчетным периодом. Чтобы посчитать налог к доплате по итогам года, уменьшите начисленный за год налог на уплаченный торговый сбор, НДФЛ, удержанный налоговыми агентами, и авансовые платежи.

Нужно ли платить НДФЛ за ИП?

При ОСНО доходы ИП облагаются НДФЛ, возникает обязанность по уплате авансовых платежей и подаче декларации 3-НДФЛ. При применении спецрежимов ИП освобождаются от уплаты НДФЛ с полученных доходов от предпринимательской деятельности.

Источник: querybase.ru

Заполнение декларации 3-НДФЛ ИП на ОСНО — сроки сдачи, новый бланк и образец для 2021 года

Каждый год ИП на ОСНО рассказывают о своих доходах в декларации 3-НДФЛ. За 2021 год документ следует подать до 30 апреля. В данном материале рассмотрим каверзные вопросы, связанные с формой 3-НДФЛ для ИП, в частности: когда ИП сдает 3-НДФЛ, сдают ли ИП 3-НДФЛ при УСН и ЕНВД, как заполнить нулевую 3-НДФЛ для ИП и т. п.

3-НДФЛ за 2021 год для ИП сдается по обновленной форме. Необходимость направить 3-НДФЛ может возникнуть у ИП на любом режиме налогообложения. Как заполнить 3-НДФЛ ИП на ОСНО, УСН или ЕНВД, расскажем ниже.

Сроки сдачи 3-НДФЛ и уплаты налога для ИП

ИП нужно направить декларацию за 2021 год в период с 01.01.2021 по 30.04.2021. Если российский бизнесмен решил прекратить деятельность в качестве ИП, сдать 3-НДФЛ потребуется в течение пяти дней после внесения отметки в ЕГРИП (п. 3 ст. 229 НК РФ).

Например, ИП Сайков Степан Васильевич утратил статус ИП 22.05.2021, в этот же день данный факт отражен в ЕГРИП. Следовательно, сдать 3-НДФЛ при закрытии ИП нужно до 26.05.2021 включительно.

На уплату налога у предпринимателей времени больше. Перечислить налог, заявленный в 3-НДФЛ за 2021 год, полагается не позднее 15.07.2021. С 2021 года изменился порядок расчета авансов по НДФЛ. Теперь ИП не получают уведомления из налоговой, а сами рассчитывают авансы по итогам квартала и перечисляют в налоговую до 25 числа следующего месяца. Налог уплачивают частями — до 25 апреля, 25 июля, 25 октября и 15 июля следующего года.

Как заполнить для ИП на ОСНО — пошаговая инструкция

Если индивидуальный предприниматель решает самостоятельно заполнить декларацию и подать ее в ФНС на бумаге, то следует найти актуальный новый бланк 3-НДФЛ, действующий в 2021 году. Скачать его форму в формате excel можно в конце статье, где он представлен вместе с образцом заполнения за 2021 год.

В бланке 3-НДФЛ ИП на общем режиме заполняют следующие листы:

- титульный;

- раздел 1 — итоговая страница, где отражаются результаты расчетов (налог к уплате);

- раздел 2 — проводится основной расчет налога за отчетный год;

- приложение 3 — показываются доходы и расходы от предпринимательской деятельности;

- расчет к приложению 3 — новый лист, где приводятся данные об авансовых платежах, уплачиваемых поквартально.

То есть предпринимателям нужно заполнить 5 листов декларации. Другие не заполненные листы подавать в ФНС не нужно. Если отчет сдается на бумаге, то на каждом листе должна стоят рукописная подпись лица, подающего декларацию (либо сам ИП, либо его доверенное лицо). Каждый лист должен быть пронумерован по порядку.

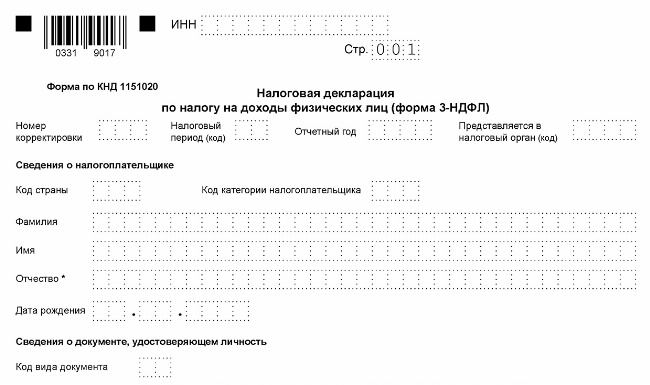

Титульный лист

Это стандартная для деклараций страница, где нужно привести данные о себе, о подаваемом отчете, а также о лице, заполнившем отчет.

На первой странице 3-НДФЛ ИП нужно заполнить:

- ИНН — вверху;

- № страницы — в формате 001;

- № корректировки — ставится 0, если ИП подает декларацию в первый раз; если он ее впоследствии корректирует и уточняет, то указывается порядковый номер внесения изменений;

- налоговый период — 34, что соответствует году;

- год — 2021, за который подается декларация;

- код налоговой — номер отделения ФНС по месту жительства ИП;

- сведения о налогоплательщике, в роли которого в данном случае выступает индивидуальный предприниматель — на основании паспорта заполняются данные о ФИО, дате и месте рождения, паспорте, код страны для граждан РФ это 643, код категории налогоплательщика можно посмотреть в Приложении 1 к Порядку заполнения 3-НДФЛ, для ИП — это 720, для нотариусов — 730, для адвокатов — 740, для арбитражных управляющих — 750, для КФХ — 770;

- номер телефона — обязательно действующий для связи с налоговым инспектором;

- количество страниц декларации — проставляется после заполнения 3-НДФЛ;

- количество приложенных документов;

- подтверждение достоверности — ставится 1, если декларацию заполняет и сдает сам ИП, ставится 2 — если доверенное лицо. ФИО прописывается только для представителя с указанием реквизитов доверенности;

- подпись ИП или представителя;

- дата подготовки отчета.

Пример заполнения титульного листа для ИП на ОСНО за 2021 год:

Раздел 1

В первом разделе ИП должны указать суммы авансовых платежей, а также размер доплаты за отчетный год. Данная страница в 2021 году изменилась, теперь предпринимателям нужно заполнить подраздел 2 в разделе 1 — строки с 060 по 170.

Индивидуальные предприниматели на этой странице заполняют:

- 060 — КБК для уплаты налога на доходы физических лиц — 18210102020011000110;

- 070, 090, 120, 150 — ОКТМО по месту жительства ИП;

- 080, 100, 130 — авансовые платежи за 1 квартал, полугодие, 9 месяцев — рассчитываются в расчете к приложению 3 строки 050, 051, 052;

- 160 — остаток налога, который нужно доплатить за 2021 год из стр. 150 Раздела 2.

Пример заполнения раздела 1 для ИП на ОСНО:

Раздел 2

Страница формы 3-НДФЛ заполняется на основании проведенных расчетов в приложении 3.

ИП на ОСНО нужно заполнить следующие строки:

- 001 — ставка налога — 13 процентов для российских резидентов;

- 002 — ставится 3;

- 010 — общий доход из стр. 050 Прил. 3;

- 030 — еще раз вписывается доход из стр. 010;

- 040 — профессиональный вычет из стр. 060 Прил. 3;

- 060 — разность строк 010 и 040;

- 070 — налог к уплате = ставка из стр. 001 умножить на базу из стр. 060;

- 110 — уплаченные авансы в течение года из стр. 070 Прил. 3;

- 150 — разность налога к уплате за год и уплаченных авансов за отчетные периоды = стр. 070 — стр. 110.

В строке 150 показывает та налоговая сумма, которую нужно доплатить за налоговый период ИП на ОСНО. Далее она переносится в итоговый первый раздел.

Пример заполнения второго раздела для ИП на ОСНО:

Приложение 3

Это страница, где ИП показывает размер своих годовых доходов и расходов от предпринимательской деятельности.

В качестве суммы, уменьшающей налоговую базу, (профессионального вычета) можно принять либо расходы, фактические понесенные, либо 20% от доходов.

Фактические расходы принимаются в профессиональный вычет только при наличии документального подтверждения (материальные, на амортизацию, зарплата работникам, прочие). Если подтверждающих документов нет, то в качестве вычета нужно брать 20% от доходов.

Заполнить нужно следующие строки:

- 010 — код вида деятельности из Прил. 5 к Порядку заполнения 3-НДФЛ (предпринимательская деятельность — 01, нотариальная — 02, адвокатская — 03, КФХ — 05;

- 020 — ОКВЭД в отношении основного вида деятельности;

- 030 — годовой доход от предпринимательской деятельности;

- 040 — общая сумма годовых расходов, включаемых в профессиональный вычет, расшифровка расходов приводится в строках 041-044;

- 050 — еще раз прописывается годовой доход из стр. 030;

- 060 — сумма вычета — либо из стр. 040, либо 20% от стр. 030 в зависимости от того, что выбрано в качестве уменьшения налоговой базы — фактические расходы или 20%;

- 070 — авансы, уплаченные за три отчетных периода в течение года — сумма берется из стр. 052 расчета к прил. 3.

Пример заполнения приложения 3 для ИП на ОСНО:

Расчет к Приложению 3

Это новая страница в декларации 3-НДФЛ, введенная с 2021 года для заполнения отчета индивидуальными предпринимателями. На этом листе проводится расчет авансовых платежей ИП нарастающим итогом с начала года за отчетные периоды — 1 квартал, полугодие, 9 месяцев.

Для каждого из трех периодов нужно заполнить нарастающим итогом с начала года:

- размер доходов — строки 010, 011, 012;

- размер профессиональных вычетов (либо фактические документально подтвержденные расходы от предпринимательской деятельности, либо 20% от доходов за этот период) — 020, 021, 022;

- размер стандартных вычетов, учитываемых ИП — заполняются в строках 030, 031, 032, если такие льготы положены;

- налоговая база для авансов = разность доходов и вычетов — строки 040, 041, 042;

- рассчитанный аванс = ставка, умноженная на налоговую базу, в качестве ставки резиденты РФ берут 13% — строки 050, 051, 052.

Пример заполнения:

3-НДФЛ для ИП на УСН

Декларация 3-НДФЛ для ИП на УСН в общем случае не нужна, так как они освобождены от уплаты налога на доходы. 3-НДФЛ придется сдать в следующих случаях:

- в течение года ИП утратил право на применение УСН и автоматически перешел на ОСНО;

- ИП взял заем, по которому возникла материальная выгода, например, беспроцентный займ от организации;

- ИП продает свое имущество как физлицо или хочет получить налоговый вычет.

Сдайте отчетность по 3-НДФЛ в срок и без ошибок! 3 месяца Контур.Экстерна в подарок

Попробовать

Нулевая декларация 3-НДФЛ при отсутствии деятельности и закрытии ИП

Если налогоплательщик в течение налогового периода (года) не получал доход от предпринимательской деятельности, он все равно должен отчитаться перед ИФНС путем подачи декларации. Как заполнить декларацию 3-НДФЛ для ИП в этом случае? Такой отчет оформляется с нулевыми показателями (письмо Минфина России от 25.12.2007 № 03-02-07/1-507).

При его составлении используется действующая форма бланка декларации 3-НДФЛ.

Формы декларации 3-НДФЛ для ИП и обычных физлиц идентичны, но заполняются они этими налогоплательщиками по-разному.

Получите пробный доступ к КонсультантПлюс и в системе вы найдете примеры заполнения 3-НДФЛ на все случаи жизни, например, для получения вычета при покупке жилья или при его продаже и др.

Обязательны для заполнения и для ИП, и для физлица титульный лист и разделы 1, 2. Именно их надо оформить при подаче нулевой декларации 3-НДФЛ у ИП. Остальные листы заполняются и ИП, и физлицом по мере необходимости.

Отсутствие деятельности логически может перерасти в ликвидацию статуса ИП. В таких обстоятельствах у налогоплательщика тоже отсутствуют данные для заполнения граф декларации. В результате сдается нулевая 3-НДФЛ, причем представить отчет требуется в короткий срок, не превышающий 5 дней со дня регистрации факта прекращения деятельности ИП.

3-НДФЛ для ИП на ЕНВД

ЕНВД отменят с 2021 года, но тем, кто работал на этом режиме в 2020 году, может быть придется сдать 3-НДФЛ. В общем случае сдавать эту декларацию на ЕНВД также не нужно. Ведь вмененный налог заменяет ряд прочих налогов, в том числе и НДФЛ.

Подать декларацию придется:

- в случае совмещения ЕНВД и ОСНО, но только по доходам от деятельности, облагаемой по ОСН;

- при утрате в течение года права на применение вмененки и автоматическом переходе на ОСНО;

- если ИП проводил сделки с личным имуществом (к примеру, продал свой автомобиль), отчитаться нужно в качестве физического лица;

- при желании получить налоговый вычет.

Платит ли ИП НДФЛ?

ИП признается физлицом, которое осуществляет предпринимательскую деятельность. Как известно из норм гл. 23 НК РФ, плательщиками подоходного налога являются физические лица — получатели дохода. Таким образом, на первый взгляд, ИП должен производить оплату НДФЛ в бюджет. Однако в связи с тем, что осуществление физлицом предпринимательской деятельности имеет ряд нюансов, однозначно ответить на вопрос: «Платит ли предприниматель такого статуса НДФЛ или нет и нужна ли справка 3-НДФЛ для ИП?» — не получится.

Для того чтобы понять, когда ИП все-таки сталкивается с такой обязанностью, предлагаем для начала рассмотреть некоторые вопросы:

- ИП находится на упрощенке, вмененке и прочих спецрежимах, или он работает на ОСНО?

О том, как выбранный ИП режим ведения предпринимательской деятельности влияет на возникновение обязанности по оплате НДФЛ, а также о плюсах и минусах каждого из режимов читайте в статье «Режимы налогообложения для ИП — что применить?».

- Попадает ли полученный ИП доход под перечень доходов от его основной деятельности?

Ответ на указанный вопрос также влияет на факт уплаты НДФЛ. Например, если ИП на упрощенке получил доход от выполнения работ, не заявленных им в учредительных документах, это одна ситуация. И совсем другое дело, если ИП на упрощенке получил доход от своей предпринимательской деятельности.

- Есть ли у ИП наемные сотрудники?

Имея в своем подчинении штат наемных рабочих, ИП становится налоговым агентом по удержанию НДФЛ.

Ознакомиться с исчерпывающими ответами на перечисленные вопросы, а также узнать, какие еще доходы провоцируют уплату НДФЛ, можно в материале «Должен ли ИП платить НДФЛ (случаи и нюансы)?».

3-НДФЛ нулевая для ИП

Предъявить нулевку полагается, если ИП не вел деятельность, но по законным основаниям обязан сдавать эту форму. Это также необходимо, если доходов не было совсем или они оказались меньше расходов. В основном это касается ИП на ОСНО.

Состав нулевки несложен: титульный лист, разделы 1 и 2. Ячейки, которые должны содержать цифровые значения (доходы и т. д.), прочеркиваются.

Сдайте отчетность по 3-НДФЛ в срок и без ошибок! 3 месяца Контур.Экстерна в подарок

Заполнение декларации

3-НДФЛ для ИП на УСН без работников — нужно ли сдавать декларацию

Для заполнения применяется унифицированный бланк документа, общий для физлиц и компаний. Основная разница заключается в содержании. Отличительные нюансы оформления декларации индивидуальным предпринимателем:

- на титульном листе в поле «Код категории» вводят 720;

- заполняют лист В.

Образец листа В

В другие листы сведения записывают в случае необходимости. Заполняя бланк 3-НДФЛ, нужно придерживаться некоторых правил:

- все данные записывают авторучкой с черными или синими чернилами. Возможен второй вариант — на сайте ФНС заполнить образец и распечатать его;

- выбирают листы отчета, которые соответствуют полученным доходам;

- не допускаются исправления и помарки;

- каждый лист декларации заверяется подписью руководителя;

- расчетные данные в отчете должны соответствовать прилагаемым бумагам.

Важно! Если предприниматель или сотрудник налоговой службы обнаружит ошибки или недочеты в сданной отчетности, то допускается сдача уточненной декларации.

Если предприниматель самостоятельно составляет документ, то необходимо воспользоваться стандартизированным образцом за соответствующий налоговый период. Пример заполнения декларации поможет ознакомиться с нюансами и тонкостями, которые необходимо знать.

Внесение данных в отчет 3-НДФЛ происходит в такой последовательности: сначала заполняют титульный лист, потом лист В, раздел 1 и 2. В титульнике понадобится указать сведения о налогоплательщике:

- ФИО;

- паспортные данные;

- номер ИНН;

- место проживания.

На этом же листе заполняют клетку с кодом отчетности — год. Бланк В предполагает внесение сведений в такой последовательности:

- В строчке 010 нужно поставить «1» — это код деятельности для бизнесменов.

- В строке 020 пишут код по ОКВЭД, его можно отыскать в выписке из ЕГРИП, если у компании несколько видов деятельности, то по каждому оформляют отдельный лист, результат по итогу указывают в последнем.

- В пункте 2 вводят суммы доходов и расходов.

- В третьем пункте — итоговая сумма по всем листам В.

- В пункте 4 вводят данные по бизнесу — год постановки на учет и необлагаемый доход.

- Пункт 5 заполняется, если налоговая база менялась, и размер НДФЛ стал другим.

Обратите внимание! Раздел 2 отражает величину полученного предпринимателем дохода и порядок исчисления суммы налога к уплате. Например, предприниматель за год получает доход в размере 250 тыс. руб. Он его указывает в строчке 010. НДФЛ, который он должен уплатить, составит 32 500 руб. (250 000 * 0,13).

Сумму указывают в поле 070.

Раздел 2 в 3-НДФЛ

Из строки 100 переносится размер авансовых платежей, которые вносились ИП на протяжении года. Например, 13 тыс. руб. В строке 121 указывается величина НДФЛ к доплате — 19 500 руб. (32 500 — 13 000).

В раздел 1 в строку 040 ставится рассчитанная предпринимателем сумма налога из второго раздела. Тут же пишут КБК и ОКТМО.

Штрафные санкции

Бизнесмены часто интересуются у бухгалтеров, что будет, если не сдать 3-НДФЛ? Забывчивость в данном случае будет стоить бизнесмену денег. Штраф будет насчитан за каждый полный и неполный месяц просрочки — 5 % от суммы НДФЛ. Минимальные потери ИП — 1 000 рублей. В худшем случае ИП придется заплатить 30 % от суммы налога — это предельная граница штрафа, то есть больше 30 % с бизнесмена взять нельзя.

Покажем на примере. ИП Амосов Тимофей Ильич отправил форму 3-НДФЛ 24.06.2021. Таким образом, Амосов Т. И. опоздал на два месяца (неполный месяц принимается за один целый месяц). Задекларированный НДФЛ составляет 76 140 рублей. Значит, штраф получится 7 614 рублей (76 140 х 2 месяца х 5 %).

А вот еще один пример. ИП Амосов Тимофей Ильич заявил о налоге в сумме 393 000 рублей, а сдал декларацию лишь в ноябре. Следуя рамкам закона, бухгалтер рассчитал штраф и получил 137 550 рублей (393 000 х 7 месяцев х 5 %). Полученная сумма превышает 30 % от налога (393 000 х 30 % = 117 900). Следовательно, ИП Амосов Тимофей Ильич заплатит 117 900 рублей, а не 137 550 рублей.

Кроме того, за непредставление декларации на предпринимателя могут наложить штраф в сумме от 300 до 500 рублей.

Источник: zonapravosudia.ru

Что такое налоговая декларация 3-НДФЛ

В статье расскажем, что такое декларация 3-НДФЛ в 2023 году, кто и почему обязан ее подавать, какие доходы в России облагаются НДФЛ, а какие освобождены от налогообложения. Также рассмотрим сроки подачи декларации для разных случаев — при декларировании дохода и при оформлении налогового вычета.

Кто должен подавать декларацию 3-НДФЛ

Почти весь доход физлиц облагается подоходным налогом. Расшифровка НДФЛ — налог на доход физического лица.

Чтобы государство узнало о том, что вы отчитались и заплатили требуемый налог, существует определенная форма отчетности — налоговая декларация по форме 3-НДФЛ. Она содержит в себе всю необходимую информацию о налогоплательщике, полученном годовом доходе и рассчитанном налоге (п. 4 ст. 229 НК РФ).

Декларация о доходах физического лица передается в налоговый орган — ИФНС по месту постоянной регистрации.

Если у налогоплательщика кроме заработной платы нет иных доходов, то нет и обязанности по заполнению и подаче декларации. В этом случае работодатель-налоговый агент сотрудника самостоятельно перечисляет НДФЛ по ставке 13% или 15% из его зарплаты в бюджет государства.

Вторая причина, по которой подается декларация — на возмещение НДФЛ. Это называется «налоговый вычет».

Налоговый консультант • Стаж 10 лет

Перед подготовкой декларации проверьте, не было ли у вас расходов, к которым можно применить налоговый вычет и снизить размер налога. Обращайтесь к нашим экспертам — они проверят ваши документы, за 2 дня заполнят 3-НДФЛ и самостоятельно отправят ее в ИФНС.

Какие доходы декларируются с помощью 3-НДФЛ

В этом разделе расскажем о доходах, с которых налогоплательщик обязан самостоятельно отчитаться перед Федеральной налоговой службой. Подробный список и правила расчета указаны в ст. 228 НК РФ:

1. Вознаграждение от физлиц или организаций, не являющихся налоговым агентом, на основе трудового или гражданско-правового договора. Включая доходы по договору найма или аренды любого имущества;

2. От продажи имущества, находящегося в собственности;

3. От источников, находящихся за пределами Российской Федерации;

4. Доходы, с которых налоговый агент не удержал НДФЛ;

5. С выигрышей стоимостью до 15 тыс. рублей от операторов лотерей, распространителей, организаторов азартных игр, проводимых в букмекерской конторе и тотализаторе;

6. Вознаграждения наследников и правопреемников авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов;

Не забудьте в 2023 году отчитаться перед Федеральной налоговой службой о доходах, полученных в 2022 году.

7. За подарки, за исключением указанных в п. 18.1 ст. 217 НК РФ.

8. Доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций, за исключением случаев, указанных в абз. 3 п. 52 ст. 217 НК РФ;

9. Доходы иностранных граждан и лиц без гражданства, если организация, выплатившая деньги, не удержала НДФЛ;

10. Доход физлиц, представивших в налоговый орган уведомление о переходе на уплату налога с фиксированной прибыли.

Во всех этих случаях налогоплательщику следует отчитаться перед надзорным органом и уплатить 13%. Для этого необходимо заполнить 3-НДФЛ и в установленные законом сроки передать в ФНС.

Образец заявления

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Какие доходы не подлежат налогообложению

Не со всех доходов, полученных налогоплательщиком, необходимо платить 13%. Существует ряд исключений, когда физлицу не нужно подавать налоговую декларацию и платить НДФЛ.

К таким поступлениям относятся государственные пособия, субсидии, материальная помощь малообеспеченным категориям граждан, пенсии, стипендии, стимулирующие вознаграждения и другое.

Выплаты, не облагаемые НДФЛ, указаны в ст. 217 НК РФ. Перечислим основные из них:

- государственные пособия, кроме пособий по временной нетрудоспособности;

- государственные пенсии, страховые пенсии, фиксированная выплата к страховой пенсии и накопительная пенсия, социальные доплаты к пенсиям, выплачиваемые в соответствии с законодательством РФ и субъектов Российской Федерации;

- алименты;

- гранты (безвозмездная помощь) для поддержки науки и образования, культуры и искусства в РФ по перечням организаций, утверждаемым Правительством РФ;

- ежемесячная выплата в связи с рождением (усыновлением) первого и (или) второго ребенка, осуществляемые в соответствии с Федеральным законом от 28 декабря 2017 года N 418-ФЗ;

- адресная социальная помощь за счет средств федерального бюджета, бюджетов субъектов РФ, местных бюджетов и внебюджетных фондов;

Государственные пособия, пенсии, стипендии, материнский капитал не подлежат налогообложению.

- стипендии студентов, аспирантов, ординаторов и ассистентов-стажеров организаций, осуществляющих образовательную деятельность;

- доходы от продажи выращенной в личных подсобных хозяйствах, находящихся в РФ, продукции животноводства и растениеводства при соблюдении определенных условий;

- доходы от продажи недвижимости и долей в указанном имуществе с учетом ст. 217.1 НК РФ, а также от продажи иного имущества при владении им три года и более.

- подарки, за исключением дарения недвижимого имущества, транспортных средств, акций, цифровых финансовых активов, цифровых прав, включающих одновременно цифровые финансовые активы и утилитарные цифровые права, долей, паев, если иное не предусмотрено п. 18.1 ст. 217 НК РФ;

- подарки, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;

- благотворительная помощь детям-сиротам и оставшимися без попечения родителей, а также несовершеннолетним членам семей, доходы которых на одного члена не превышают прожиточного минимума;

- подарки, полученные от организаций или индивидуальных предпринимателей стоимостью не более 4000 руб.;

- иные доходы.

Это далеко не полный перечень, более подробно указано в ст. 217 НК РФ. Там же — о пособиях для семей с детьми, беременным женщинам, сиротам и другое.

Важно! Почти вся материальная выгода в денежной и натуральной форме, с точки зрения законодательства, считается вашим заработком. А значит, с нее необходимо уплатить подоходный налог. Но есть и необлагаемые НДФЛ суммы, установленные законодательством РФ и субъектов федерации.

Что такое декларация для налогового вычета

Льгота, которую налогоплательщик получает от государства при совершении определенных действий, называется налоговый вычет. Например, при покупке жилья, оплате лечения и обучения, пожертвовании на благотворительность, инвестировании в ценные бумаги и многом другом (гл. 23 НК РФ).

Суть вычета — снижение налогооблагаемой базы и расчет НДФЛ с новой, уменьшенной суммы. Если налоговый период уже закончился и налоги уже уплачены, налогоплательщик возвращает часть НДФЛ за прошлые периоды.

Для получения налогового вычета заполняется декларация за тот период, за который предполагается возврат подоходного налога.

В 2022 году Иванов оплачивал лечение. Чтобы оформить вычет, в 2023 году ему необходимо заполнить 3-НДФЛ по форме 2022 года и с подтверждающими документами передать в ИФНС по месту постоянной прописки.

Рассчитайте свою сумму Калькулятор всех налоговых вычетов

Образец заявления

Виды налоговых вычетов

Виды налоговых вычетов

В зависимости от типов расходов существует пять разновидностей налоговых вычетов. За что можно вернуть НДФЛ:

Имущественный (ст. 220 НК РФ) — при покупке, строительстве и продаже жилой недвижимости и другого имущества;

Социальный (ст. 219 НК РФ) — при расходах на лечение, обучение, оплате взносов на страхование жизни, пенсионное обеспечение, благотворительность и пр.;

Инвестиционный (ст. 219.1 НК РФ) — при открытии и пополнении индивидуального инвестиционного счета (ИИС);

Стандартный (ст. 218 НК РФ) — для определенных категорий граждан и родителей;

Профессиональный (ст. 221 НК РФ) — на осуществление профессиональной деятельности для адвокатов, нотариусов, работников по ГПХ, творческих работников и др.

Для каждого налогового вычета установлены свои правила: до какой суммы предоставляется, сроки, максимальный размер возмещения НДФЛ и т.п.

Налоговый консультант

При оформлении возврата налога и заполнении 3-НДФЛ учитывайте все затраты за год. Обращайтесь к нашим экспертам — мы поможем определить очередность получения льгот, в течение 2 дней заполним для вас декларацию и сами отправим ее в вашу ИФНС.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Оптимальный

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Показать все

Срок подачи декларации на вычет

Налоговый вычет предоставляется за последние 3 года. То есть в 2023 году вы можете подать документы за 2022, 2021 и 2020 годы. За каждый год составляется отдельная декларация по своей форме. Сделать это можно в любой день года — строгих сроков не установлено.

Если в течение трех лет вы не заявили свое право на возврат подоходного налога, оно сгорает. Например, в 2023 году налогоплательщики не могут получить налоговый вычет за 2019 год — срок подачи заявления и декларации уже истек.

Срок проверки декларации на возврат налога

Камеральная проверка декларации за 2022 год длится три месяца со дня поступления 3-НДФЛ в надзорный орган (п. 2 ст. 88 НК РФ). В это время налоговый инспектор проверяет правильность заполнения декларации, сверяет данные и определяет ваше право на вычет.

После контрольных мероприятий у инспектора есть дополнительные сроки:

вынесение итогового решения по контрольным мероприятиям и подтверждение налогового вычета

срок для перечисления средств

Иногда сроки могут быть продлены. Например, если инспектору потребуется дополнительная информация, выявлены расхождения в поданных вами данных или полученных из других источников. Но продление сроков камералки возможно только в исключительных случаях на срок не более месяца.

Список документов на вычет

Список документов разнится в зависимости от типа налогового вычета. Какие документы нужны для оформления всех вычетов:

- декларация 3-НДФЛ;

- справка по форме 2-НДФЛ с работы;

- договор на приобретение или на оказание услуг;

- платежные документы на оплату.

От того, насколько полным и правильным будет пакет документов, зависит результат камеральной проверки. Сохраняйте все договоры и чеки на оплату, берите расписки и лицензии организаций, оказывающих услуги.

Когда нужно подавать декларацию о доходах

Если вам необходимо заплатить налог самостоятельно, сдавать декларацию и отчитываться о доходах следует в определенные сроки.

Физические лица обязаны подать документы в налоговую инспекцию по месту постоянной регистрации в срок до 30 апреля следующего года, следующего за годом получения дохода (п. 1 ст. 229 НК РФ). Заплатить подоходный налог нужно в том же году, когда подается налоговая декларация — до 15 июля (п. 4 ст.

228 НК РФ).

В эти же сроки необходимо направить 3-НДФЛ, в которой одновременно декларируется доход за прошлый год и заявляется право на налоговый вычет.

Напоминаем, что не имеет срока и подается в любой день года только та декларация, в которой вы не отчитываетесь по доходам, а только получаете налоговый вычет.

Важно! Если вы опоздаете и не сдадите 3-НДФЛ в указанные сроки, то вам придется заплатить штраф в минимальном размере 1000 рублей. Но в некоторых случаях штраф может быть и больше — до 5% от суммы налога к уплате. При этом дополнительно придется заплатить исчисленный налог (п. 1 ст.

119 НК РФ).

Как подать налоговую декларацию

Отправить налоговую декларацию можно несколькими способами. Выберите тот, что подходит вам. Например, вам комфортнее лично отнести документы в ИФНС. Или вы предпочитаете общение онлайн через личный кабинет на официальном сайте налогового органа. Или готовы поручить всю работу налоговому эксперту — от заполнения до подачи документов в налоговый орган.

В этом случае декларация подается в электронном виде. Войти в кабинет налогоплательщика вы сможете по логину и паролю после регистрации или через портал Госуслуг. Там же вы можете заказать информацию из прошлой декларации и восстановить необходимые данные.

Отнести документы лично в ИФНС

Документы подаются в инспекцию по месту постоянной регистрации. Не забудьте взять паспорт и оригиналы документов — они могут понадобиться для сверки данных.

Фото: Виды налоговых вычетов в РФ

Отправить налоговую декларацию по почте

Обязательно сформируйте реестр документов в двух экземплярах — один вложите в пакет документов, а второй, с печатью почтового отделения, сохраните у себя. Не забудьте подписать все документы.

Через многофункциональный центр (МФЦ)

Удобно передать 3-НДФЛ через МФЦ — он работает в режиме «одного окна» между гражданами и государственными органами. Также подготовьте реестр. Сотрудник проверит вложение и передаст пакет в ФНС для проверки.

Заполнить3-НДФЛ с помощью сервиса «Налогия»

Сформировать и отправить отчетность через специальный онлайн-сервис «Налогия» — самый надежный и быстрый способ получить налоговый вычет или отчитаться о налогах на доходы.

Персональный налоговый эксперт отправит вам список необходимых документов и проверит правильность их оформления. После этого в течение 2 дней заполнит декларацию и выложит ее в вашем личном кабинете в формате pdf и xml.

Вы сможете выбрать:

- самостоятельно распечатать декларацию и отнести в налоговую;

- отправить xml-файл через ЛК налогоплательщика на сайте ФНС;

- поручить отправку всех документов налоговому эксперту.

При выборе этого способа вы будете уверены, что в форме 3-НДФЛ рассчитаны максимальные суммы налоговых вычетов и все данные заполнены с соблюдением норм налогового законодательства.

Если вы решите самостоятельно внести данные в форму, размещенную на нашем сайте, воспользуйтесь подсказками, которые расскажут, как правильно заполнить декларацию 3-НДФЛ онлайн.

Налоговый консультант • Стаж 10 лет

Если вы находитесь за пределами России или не хотите тратить время на подготовку отчетности, лучший вариант — воспользоваться услугами онлайн-сервиса «Налогия». Мы за два дня заполним декларацию и самостоятельно переправим документы в вашу ИФНС.

Частые вопросы

Где взять справку 3-НДФЛ, если продал автомобиль дешевле, чем купил?

Скорее всего речь идет о декларации 3-НДФЛ. Если вы продали автомобиль ранее, чем через три года владения и дороже, чем 250 тыс. рублей, то подавать декларацию следует, даже если нет дохода. Подготовить ее можно в нашем сервисе.

Какие документы нужны для подачи декларации при продаже квартиры?

Вам понадобится декларация по форме 3-НДФЛ, договор купли-продажи и платежные документы. Если для снижения налога используете расходы на приобретение, приложите ДКП и платежки по старой сделке — по приобретению.

Почему налоговая запрашивает 3-НДФЛ, если я продал квартиру дешевле 1 млн рублей?

Скорее всего инспекция видит факт продажи и срок владения, но не видит сумму сделки. Или 70% кадастровой стоимости вашего жилья больше 1 млн. Вам следует написать объяснение по факту сделки и отправить его в ФНС.

За сколько лет можно подать декларацию 3-НДФЛ на вычет?

Сделать это можно за последние три года. Но помните, что имущественный вычет не имеет срока давности и получить его вы можете за квартиру, купленную хоть пять, хоть десять лет назад. Но вернете налог только за последние 3 года.

Заключение эксперта

Налоговая декларация 3-НДФЛ за 2022 год подается в двух случаях — задекларировать доход физ лица и для оформления налогового вычета. В первом случае вы обязаны заполнить форму и до 30 апреля 2023 года передать в ИФНС по месту прописки. Во втором срок не установлен, но получить возмещение можно только в течение трех лет с момента уплаты налога.

Публикуем только проверенную информацию

Автор статьи

Анастасия Чернова Налоговый консультант

Стаж 10 лет

Консультаций 3930

Cтатей 26

Составляет налоговые декларации 3-НДФЛ для физлиц. Помогает клиентам получить вычет даже в сложных случаях, защищает интересы клиентов на камеральных проверках, составляет претензии в отношении результатов проверки, оказывает устные и письменные консультации

Источники

Источник: www.nalogia.ru