Как гражданину получить налоговый вычет

Налоговый вычет — это одна из немногих возможностей для наших соотечественников сократить налоговое бремя. Несмотря на привлекательность этой перспективы, далеко не все, кто имеет право на вычеты, пользуются этим благом. Зачастую это связано с неосведомленностью и страхом погрязнуть в бумагах. Так ли сложно на самом деле реализовать свое право на вычет, кто может на него рассчитывать и какие виды налоговых поблажек предусмотрены НК РФ, рассмотрим в этом материале.

Налоговым вычетом называется сумма, на которую может быть уменьшена база для исчисления НДФЛ по ставке 13 %. В статьях 218 – 221 НК РФ подробно описаны различные виды налоговых поблажек, а также условия, при которых ими можно воспользоваться.

Кто может воспользоваться

Получить от ФНС налоговый вычет могут все российские налогоплательщики. Но должно выполняться два условия:

- лицо получает доходы, облагаемые НДФЛ по ставке 13 %;

- налогоплательщик является гражданином РФ.

То есть уменьшить налогооблагаемую базу не могут физические лица, доход которых не облагается НДФЛ. К этой категории можно, например, отнести безработных и предпринимателей, применяющих специальные налоговые режимы.

Виды налоговых вычетов

Налоговый кодекс предусматривает пять групп вычетов, каждая из которых регламентируется отдельной статьей:

- Стандартные — ст. 218 НК РФ .

- Социальные — ст. 219 НК РФ .

- Инвестиционные — ст. 219.1 НК РФ .

- Имущественные — ст. 220 НК РФ .

- Профессиональные — ст. 221 НК РФ .

Как оформить

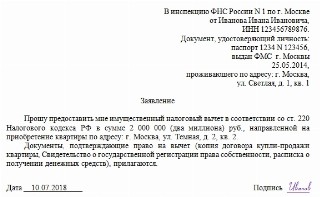

Чтобы оформить ту или иную льготу, необходимо подготовить пакет документов, в который в любом случае входят:

- декларация по форме 3-НДФЛ;

- справка 2-НДФЛ;

- заявление о возврате налога;

- документы, подтверждающие совершение той или иной сделки.

Возврат НДФЛ можно осуществлять через работодателя или обратившись непосредственно в отделение ИФНС.

Как получить у ФНС имущественный вычет

Наибольший интерес для физических лиц представляет именно этот вид льгот. В первую очередь это связано с весьма внушительными суммами, которые можно получить. Кроме того, это достаточно простой способ сэкономить для тех, кто решил купить или построить жилье, приобрести земельный участок или продать какое-либо имущество.

Самые интересные предложения государство подготовило именно для тех лиц, которые покупают или строят для себя жилье. В частности, можно вернуть налоговые отчисления в размере до 260 000 руб. при покупке или строительстве жилья стоимостью не более 2 000 000 рублей. Если для покупки или строительства жилья привлекались ипотечные средства, то обе суммы увеличиваются — 390 000 и 3 000 000 руб. соответственно.

Однако надо учитывать и то, что в некоторых случаях налоговые вычеты не предоставляются: об этом говорит п. 5 ст. 220 Налогового кодекса . Так, нельзя получить вычет, если жилье куплено за счет:

- материнского капитала;

- бюджетных субсидий;

- средств работодателей.

Также таких льгот лишены сделки, совершенные между так называемыми взаимозависимыми лицами (кто это такие, уточняет статья 105.1 НК РФ ): это супруги, дети и родители, братья и сестры, опекуны и их подопечные.

Образование и лечение

Стоимость образования и лечения также можно уменьшить за счет возврата налогов. При этом возмещение НДФЛ на образование положены не только самому налогоплательщику, но и его детям, братьям и сестрам. Возместить часть суммы можно, обучаясь не только в вузе, но и, например, в автошколе и других учебных заведениях и курсах. Налогоплательщику полагается возмещение вне зависимости от формы обучения и возраста учащегося.

Что касается детей, братьев и сестер, то для них действует возрастное ограничение — 24 года, а учиться они могут только на дневном отделении. Налоговый вычет на обучение налогоплательщика составит максимум 120 000 руб., то есть налоговики вернут не более 15 600 руб. Для детей, братьев и сестер эта сумма меньше — 50 000 и 6500 руб. соответственно.

На лечение можно получить вычет на сумму до 120 000 руб., то есть налоговики вернут максимум 15 600 руб. Что касается дорогостоящего лечения, в этом случае сумма налоговой поблажки не ограничена. Но тогда медицинская услуга должна входить в перечень дорогостоящего лечения, утвержденный Постановлением Правительства РФ от 19.03.2001 № 201. Получить возврат НДФЛ могут и те, кто пользуется полисом ДМС и оплачивает его самостоятельно. Максимальная сумма возмещения — 15 600 руб.

Инвестиции и благотворительность

Довольно интересный вариант получения возврата НДФЛ связан с открытием индивидуального инвестиционного счета. Государство в этом случае может понизить налогооблагаемую базу на 400 000 руб., то есть налогоплательщик может получить обратно 52 000 руб. уплаченных налогов. Однако инвестиционный счет должен быть открыт как минимум на три года.

При этом возврат налога можно получать ежегодно в год, следующий за тем, в котором были внесены средства. В этом плане есть одна практическая хитрость. Деньги не обязательно все три года хранить на счете, их можно внести в последний месяц третьего года, а забрать в первый месяц четвертого.

При официальном перечислении средств в различные благотворительные и социально направленные организации меценат может получить возврат уплаченного НДФЛ, но не более чем за четверть годового дохода.

Вычет на детей

Родители, опекуны и усыновители имеют право получить возврат на детей в размере 1400 — на первого и второго ребенка и 3000 руб. — на каждого последующего. За детей-инвалидов, учащихся на очной форме, можно получить до 12 000 руб.

Источник: ppt.ru

Право на налоговые вычеты по ндфл кто имеет

- Вы здесь:

- Защита Прав

- Социальные права

- Право на налоговый вычет

- Что такое налоговые вычеты. Кто имеет право на налоговый вычет по НДФЛ

Что такое налоговые вычеты. Кто имеет право на налоговый вычет по НДФЛ

- иметь право

- налоговый вычет

- право

- кто имеет право

- вычет

- право на налоговый вычет

- право на вычет

- получить налоговый вычет

- как получить вычет

- закон о налоговом вычете

- стандартные вычеты

- социальные вычеты

- имущественные вычеты

- инвестиционные вычеты

- вычет НДФЛ

Что такое налоговый вычет по НДФЛ

Что такое налоговый вычет по НДФЛ

Налоговый вычет по НДФЛ – это возможность в некоторых жизненных ситуациях компенсировать частично или полностью расходы граждан с помощью возврата налога на доходы физических лиц (НДФЛ).

Все официально работающие граждане РФ определенную сумму от своей заработной платы ежегодно отдают в доход государства:

- помимо перечисления страховых взносов в Пенсионный фонд, Фонд социального страхования и Фонд обязательного медицинского страхования РФ в размере 30% от размера заработной платы работника,

- работодатель также обязан удерживать из зарплаты работника налог на доходы физических лиц (НДФЛ) или, как его еще называют подоходный налог, в размере 13%.

Большинство наших граждан считают, что эти деньги в виде страховых взносов и подоходного налога потеряны для работника безвозвратно. Однако это не так, законодательство предоставляет работникам право вернуть часть этих денег обратно в виде различных налоговых вычетов.

Налоговые вычеты — это сумма, на которую при наличии оснований, определенных статьями 218 – 221 Налогового кодекса РФ, уменьшается налогооблагаемая база, т.е. доход, с которого уплачивается НДФЛ.

При этом правом на оформление налоговых вычетов обладают только те граждане, которые уплачивают подоходный налог (НДФЛ) по ставке 13%.

Оформить налоговый вычет можно и после того, как НДФЛ уплачен:

- например, при расходах на покупку недвижимости, образование или лечение;

- в таком случае возвращается часть НДФЛ, который был уплачен ранее.

Также, если работник подаст заявление о применении налогового вычета работодателю, работодатель может временно перестать удерживать с него в виде подоходного налога 13% от дохода, пока не будет исчерпана сумма налогового вычета, или ежемесячно уменьшать налогооблагаемую базу на сумму налогового вычета в случае стандартных налоговых вычетах.

На возврат всего или части НДФЛ в виде налогового вычета работник может рассчитывать, если он понес расходы на:

- приобретение жилья;

- обучение и лечение;

- пожертвования благотворительным, некоммерческим и религиозным организациям;

- дополнительное пенсионное обеспечение;

- совершение операций с индивидуальными инвестиционными счетами;

- а также в других случаях, определенных главой 23 «Налог на доходы физических лиц» Налогового кодекса РФ.

Кто имеет право на получение налогового вычета по НДФЛ

Важно понимать, кто по действующему на данный момент законодательству имеет право на получение соответствующего налогового вычета, так как законодательством установлены определенные условия и правила, чтобы можно было вернуть часть потраченных денег обратно в виде налогового вычета.

На налоговый вычет могут претендовать граждане:

- являющиеся резидентами РФ, то есть проживающие на территории РФ более 183 дней в году,

- которые платят 13% НДФЛ со своего дохода.

С 2021 года вступили в действие изменения в отношении доходов граждан, которые могут быть учтены для получения налогового вычета.

Если до 2021 года граждане имели право получить налоговый вычет по НДФЛ с любых доходов, облагаемых по ставке 13%, то с 2021 года социальный, стандартный и имущественный налоговые вычеты должны рассчитываться только:

- с доходов по трудовым договорам,

- договорам гражданско-правового характера (ГПХ),

- оплаты за оказание услуг,

- сдачи имущества в аренду, продажи или получения в дар имущества (кроме ценных бумаг),

- страховых выплат по пенсионному обеспечению.

А для инвестиционного налогового вычета по взносам учитываются только доходы, относящиеся к основной налоговой базе:

- это доходы по трудовым договорам, договорам ГПХ, оплата за оказание услуг, сдача имущества в аренду и некоторые другие виды доходов.

Особенности получения налоговых вычетов по НДФЛ

Сумма налогового вычета по НДФЛ – это та сумма, на которую может быть уменьшена налогооблагаемая база для НДФЛ.

Пример. Заработная плата работника, указанная в его трудовом договоре, составляет 100 тыс. рублей.

Эта сумма является налогооблагаемой базой по НДФЛ. При отсутствии налоговых вычетов работодатель должен удержать с этой суммы подоходный налог (НДФЛ) в размере 13%, т.е. 13 тыс. рублей, и на руки работник получит 87 тыс. рублей.

Если же работник получает налоговый вычет по какому-либо основанию, определенному Налоговым кодексом, к примеру, в размере 60 тыс. рублей за обучение, то работодатель должен удержать НДФЛ с суммы заработной платы за минусом размера налогового вычета, то есть с 40 тыс. рублей. В этом случае с учетом налогового вычета НДФЛ составит 5 200 рублей и на руки работник получит 94 800 рублей.

Большинство установленных законодательством налоговых вычетов работник может получить непосредственно у работодателя, как указано в приведенном примере. Однако крупные налоговые вычеты, например при покупке квартиры, бывает удобнее получить всей суммой налогового налога сразу на банковский счет через налоговую инспекцию.

При этом в любом случае для получения налогового вычета:

- необходимо будет подавать налоговую декларацию в налоговую инспекцию;

- налоговые вычеты предоставляются на основании письменного заявления и документов, подтверждающих право на соответствующий налоговый вычет.

И еще одна важная особенность получения налоговых вычетов по НДФЛ:

То есть сколько денег было выплачено государству в качестве НДФЛ – столько максимально и можно вернуть в виде налогового вычета.

Пример 1. У работника за год с заработной платы было удержано 120 000 рублей в качестве подоходного налога (НДФЛ):

- поэтому, работник, оформляя, например, имущественный налоговый вычет, не сможет вернуть в год больше, чем 120 000 рублей.

Пример 2. Работник, сдавая в аренду несколько квартир, за год уплатил 250 000 рублей налога:

- больше 250 000 рублей в год он вернуть не сможет в виде имущественного налогового вычета.

Пример 3. Гражданин нигде не работал официально, но продал комнату и заплатил налог с продажи на сумму 40 000 рублей:

- таким образом, максимальный налоговый вычет по НДФЛ, который может получить гражданин – 40 тыс. рублей.

Виды налоговых вычетов по НДФЛ

Действующее в настоящее время налоговое законодательство предусматривает право работников на получение следующих видов налоговых вычетов по НДФЛ:

- стандартные налоговые вычеты, которые предоставляются различным категориям граждан, в том числе льготникам;

Статья 218 «Стандартные налоговые вычеты» Налогового кодекса РФ

- социальные налоговые вычеты в связи с расходами на обучение, лечение, софинансирование пенсии и т. д.;

Статья 219 «Социальные налоговые вычеты» Налогового кодекса РФ

- инвестиционные налоговые вычеты, которые применяется к некоторым операциям с ценными бумагами и с индивидуальными инвестиционными счетами;

Статья 219.1 «Инвестиционные налоговые вычеты» Налогового кодекса РФ

- имущественные налоговые вычеты, предоставляемые в связи с продажей имущества, приобретением жилья и выплатой процентов по ипотечным кредитам;

Статья 220 «Имущественные налоговые вычеты» Налогового кодекса РФ

- налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами;

Статья 220.1 «Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами» Налогового кодекса РФ

- налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе;

Статья 220.2 «Налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе» Налогового кодекса РФ

- профессиональные налоговые вычеты, на получение которых имеют право ИП, адвокаты, нотариусы и т. д.

Статья 221 «Профессиональные налоговые вычеты» Налогового кодекса РФ

Для получения налогового вычета любого из указанных видов, в любом случае придется подавать в налоговую инспекцию налоговую декларацию.

Право нерезидентов на получение налоговых вычетов по НДФЛ

Нерезиденты по общему правилу не имеют права на получение следующих налоговых вычетов:

- стандартных налоговых вычетов,

- социальных налоговых вычетов и

- имущественных налоговых вычетов.

п. 4 статья 210 «Налоговая база» Налогового кодекса РФ

Налоговыми резидентами в данном случае признаются:

- граждане, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев;

- период нахождения гражданина в РФ не прерывается на периоды его выезда за пределы территории РФ для краткосрочного (менее 6 месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

п. 2 статьи 207 «Налогоплательщики» Налогового кодекса РФ

Налоговый вычет предоставляется на основании письменного заявления гражданина и документов, подтверждающих его право на получение такого налогового вычета.

Следующие материалы раздела «Право на налоговый вычет» знакомят с порядком, размером и сроками получения налоговых вычетов в различных жизненных ситуациях.

Источник: moiprava.info