По окончании периода хранения документы подлежат утилизации. Для уничтожения документов, содержащих важные сведения личного характера о работниках, создается специальная комиссия. По факту утилизации составляются акты, включающие информацию о перечне документов, периоде их создания. При ликвидации предприятия документы налогового учета, касающиеся начислению заработной платы, в государственных архив не передаются.

Отдельно подавать в ИФНС документ не требуется, за исключением необходимости возврата излишне уплаченного налоговым агентом суммы. Согласно абз. 8 п.1 ст. 231 НК РФ при обращении в ИФНС агент представляет выписку из налогового регистра и документы, указывающие на переплату налога. Излишне внесенные суммы могут быть возвращены предприятию или зачтены в счет уплаты одноименного бюджета по заявлению.

Порядок заполнения

Ведение формы осуществляется сотрудниками, в чьи обязанности входит начисление заработной платы персонала.

1 раздел заполняется в соответствии с учредительными документами юрлица, код ИФНС присваивается согласно документам регистрации в налоговом органе.

Новая форма справки о доходах физических лиц с 1 квартала 2021 года. Закон и Порядок

В качестве сведений о физлице (2 раздел), используются персональные данные предоставленные работником при трудоустройстве, и оставшиеся поля заполняются по мере расчета отчислений в бюджет. Данные вносятся ежемесячно после закрытия ведомостей, во избежание ошибок.

Допускается два варианта заполнения справки:

- с использованием специализированных программных продуктов – автоматически,

- вручную.

Недостающие сведения необходимо уточнить у сотрудника.

КОДЫ ДОХОДОВ (Приложение №1)

2000

все виды выплат работнику за осуществление трудовых обязанностей (зарплата, премии и т.д.)

2012

начисленные отпускные

2300

перечисления по предоставленным в бухгалтерию листам нетрудоспособности

2400 и 1400

прибыль, полученная от сдачи в аренду или иного использования транспортных единиц или имущества, соответственно

2760

рассчитанная матпомощь

4800

прочие выплаты

1010

полученный доход от дивидендов

1530

доходы по операциям с ценными бумагами

КОДЫ ВЫЧЕТОВ (Приложение №2)

126-149

стандартные на детей (с учетом нюансов применения вычета)

имущественные: связанные с приобретением жилья, строительством или погашением кредита на соответствующие цели

320,321,324

социальные: за обучение или медобслуживание на возмездной основе

403-405

профессиональные: по договору ГПХ, связанные с затратами на получение авторского вознаграждения и др.

501,503,508,505

вычеты, предусмотренные за получение подарков, выигрышей, матпомощи и др.

Пример заполнения

Образец заполнения 1 НДФЛ в качестве регистра налогового учета для сотрудника ООО «Ромашка».

Заполняем раздел 1.

В форму вносятся данные организации в соответствии с представленными полями:

Пример оформления данных о физлице – Петрове П.П.:

- в п.п.2.1 – 2.5 вносятся сведения в соответствии с паспортом гражданина, свидетельством ИНН,

- в п. 2.6 указывается код страны согласно Общероссийскому классификатору стран мира (ОКСМ), для России -643,

- п.2.9 заполняется «1» для резидентов и «2» — нерезидентов.

В данном пункте отражаются налоговые вычеты, предоставленные в соответствии со ст.218-220 HK РФ.

Отражает непосредственно исчисление налогооблагаемой базы и НДФЛ по ставке 13%:

- сначала в табличном варианте вносятся виды вознаграждений за выполнение трудовых обязанностей,

- код дохода присваивается в соответствии с классификатором – «2000»,

- далее указывается сумма налога за каждый месяц начисленная и удержанная,

- при отражении данных о перечислениях вносятся реквизиты платежных документов.

Если налогоплательщику предоставляются вычеты, их требуется указать в данных полях.

Итогом заполнения справки является формирование данных граф. Здесь отражается общая сумма прибыли и исчисленного НДФЛ.

Вписываются сведения о выданных справках для предоставления в ФНС.

Это один из вариантов преобразования бланка 1 НДФЛ в форму регистра налогового учета по подоходному налогу. Каждое юрлицо может разрабатывать образцы по своему усмотрению, но соблюдая установленные законодательством нормы. Т.е. доходы и вычеты должны быть отражены в соответствии с принятой системой кодов.

Информация не подлежащая включению в состав данных документа

В 1 НДФЛ не вносятся данные, касающиеся видов прибыли, которые не подлежат налогообложению (cт. 217 HK РФ):

- Госпособия, выплаты (кроме оплаты ЛН, в ом числе по уходу за ребенком).

- Пенсионные отчисления (включая страховую и накопительную пенсию).

- Вознаграждения по рождению (усыновлению) ребенка и по уходу за ним.

- Компенсационные выплаты, связанные с причинением вреда здоровью, за поднаем жилья, увольнение, за гибель военнослужащего и др.

- Выплаты на возмещение затрат в рамках договоров о безвозмездном выполнении обязанностей (волонтеры).

- Алименты.

- Прибыль, в виде грантов, призов или иных форм за участие в конкурсах, соревнованиях и т.д.

- Матпомощь (членам семьи погибшего, пострадавшим в результате стихийного бедствия и т.д.).

- Компенсация за санаторно-курортные путевки в санатории и др. оздоровительные учреждения.

- Иные виды дохода, предусмотренные нормами законодательства.

При оплате работодателем командировочных расходов сотруднику, в налогооблагаемую базу не включаются суточные, но не превышая 700р.за каждый день служебной поездки в пределах РФ и 2.5 т.р. – в другой стране.

Справка 1-НДФЛ, раздел 2

В этом разделе отображаются сведения о физлице-налогоплательщике, которому организация выплатила доход и удержала НДФЛ.

Тогда вам будет удобнее вычислить сумму конкретного вычета, чтобы отразить ее в отчетах по НДФЛ. И вы легко отследите момент, например, когда социальный или имущественный вычет уже использован.

По имущественным и социальным вычетам вносите в регистры также реквизиты уведомлений, полученных работниками в налоговой инспекции.

Обратите внимание, что на каждый год требуется новое уведомление, по прошлогоднему документу вычеты не полагаются

Важно: не забудьте, что в 2019 году стандартные вычеты на детей надо предоставлять, пока доход сотрудника не превысил 350 000 руб. (подп

Важно: не забудьте, что в 2019 году стандартные вычеты на детей надо предоставлять, пока доход сотрудника не превысил 350 000 руб. (подп

Документ 1 НДФЛ

Эта справка (1-НДФЛ) заполняется по каждому критерию отдельно. Иногда их может быть несколько в одной таблице. Отдельно с суммы вычитается 35% и переносится в пункт «Исчисленная сумма». Далее заполняется удержанный налог, затем — оставшийся долг за предприятием или работником на конец рассчитываемого периода, перечисленный налог и сумма, излишне удержанная, если таковая имеется.

Эти формы отчетности отчасти схожи между собой. Но, как показывает практика, заполнение 1-НДФЛ проходит намного проще. Она не имеет части пунктов, которые указываются в налоговом регистре. Чтобы отчетность была сдана в полном объеме, необходимо взять за основу форму 1, но добавить к ней дополнительные строки.

Новая форма 2-НДФЛ

Новая справка 2-НДФЛ в 2020 году имеет машиноориентированную форму и предназначена для тех налоговых агентов (в частности, работодателей), которые представляют такие справки на бумаге. Считается, что использование машиноориетированной формы позволит налоговым органам автоматизировать процесс сканирования, распознавания и оцифровки полученных от налоговых агентов на бумажном носителе справок 2-НДФЛ, что ускорит прием и обработку представленных данных, а также подтверждение прав на налоговые вычеты работников таких организаций (ИП).

Что касается налоговых агентов, представляющих справки 2-НДФЛ в электронной форме через ТКС, то изменение формата справок они и не заметят, ведь XML-файлы формируются с помощью специальной программы. А программы эти без участия налоговых агентов будут адаптированы к отправке справок по новой форме в 2020 году.

Что изменилось в заполнении расчета 6-НДФЛ в 2020 году – новая форма, скачать бланк в excel

- Смена штрихкода: на титульном лист «15201010» на «15202020», на втором листе «15201027» на «15202024».

- Добавлено поле «Форма реорганизации (ликвидации)» для указания соответствующего кода. Коды при реорганизации, ликвидации смотрите в таблице ниже.

- Добавлено поле для указания ИНН и КПП реорганизованной организации.

- титульного листа, где отражаются общие сведения о работодателе и налоговом периоде;

- раздела 1, расположенного на втором листе формы, где приводятся обобщенные показатели, исчисленные в сумме по всем сотрудником нарастающим итогом с начала года;

- раздела 2, расположенного также на втором листе 6-НДФЛ, здесь заполняются данные о датах и соответствующих суммах дохода и налога в разрезе последнего квартала помесячно.

Как заполнить справку по новой форме 2-НДФЛ в 2020 году

Новые форматы — новые инструкции. Действительно, помимо двух отчетных форм, налоговики скорректировали и алгоритм их составления. Актуальные формы и подробные правила формирования отчетной информации закреплены в Приказе ФНС России от 02.10.2018 № Учтите, что документ вступает в силу только с 01.01.2019, а это значит, что сведения о доходах работников за 2020 г.

А если работник запросит справку за 2017 год, то подготовьте отчет по старой форме. Изменений действительно не много.

Структура претерпела незначительные изменения.

Исключены поля и коды, которые были актуальны для ФНС.

Справка 1-НДФЛ, раздел 3

В этой части 1-НДФЛ происходит непосредственный расчет налоговой базы НДФЛ по ставкам 13 и 30% (13% — это основная ставка в РФ, а 30% — ставка с дохода для нерезидентов).

В форме 1-НДФЛ бланк содержит таблицу, в которой помесячно за весь год сводятся показатели по кодам доходов и также помесячно указываются предоставленные вычеты.

Коды доходов для справки 2-НДФЛ 2019 года можно посмотреть в нашей статье «Список кодов доходов в справке 2-НДФЛ (2012, 4800 и др.)».

После этого в 1-НДФЛ формируется налоговая база и рассчитывается налог НДФЛ.

Например, указать количество детей работников и их возраст, чтобы было понятно, в каком размере предоставлять стандартный вычет. А если работник не является налоговым резидентом, целесообразно в его регистре каждый месяц записывать количество дней, которое он пробыл в России.

Тогда, начисляя зарплату, вы будете знать, изменился его налоговый статус или нет.

Образец заполнения справки 2-НДФЛ

Что же такое 2-НДФЛ? Это справка унифицированной формы, подтверждающая полученные работником доходы за определённый период времени в текущем календарном году или за предшествующие периоды. Обычно её запрашивают при оформлении налоговых вычетов, право на которые предоставляется при покупке недвижимости, оплате образования или дорогостоящего лечения. Желают на неё взглянуть и кредитные организации, как правило, её наличие снижает процентную ставку по займу или увеличивает максимальную сумму кредита.

Разговор о справке по форме 2-НДФЛ следует начать с понимания того, что же представляет собой НДФЛ. Это 13% от заработка гражданина, удерживаемые в пользу государства и перечисляемые за него работодателем при каждом начислении заработной платы. Так называемый налог на доходы физических лиц. Раз в год предприятие обязано отчитаться о начисленных и уплаченных суммах этого налога с обоснованием в виде уровня доходов того или иного работника. Поэтому при возникновении необходимости подтвердить свой доход, работник имеет право обратиться в бухгалтерию организации за справкой 2-НДФЛ и получить её в течение трёх рабочих дней.

Налоговая карточка по учету НДФЛ в 2020 году

Если у вас уже есть эти карточки, например, ведутся в бухгалтерской программе, просмотрите их внимательно.

Он практически не изменился по сравнению с прежней 2-НДФЛ.

И при необходимости обратитесь в фирме, обслуживающей вашу компьютерную программу, чтобы их специалисты добавили в регистры нужные данные.

Типовой бланк формы карточки мы подготовили, вы можете скачать ее бесплатно на свой компьютер. Эта форма действует в 2020 году. Программа ведет налоговый учет НДФЛ в электронном виде. Получите бесплатный доступ к программе на 30 дней и попробуйте сами. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Справка 2-НДФЛ в 2020 годах (бланк и образец)

Правомерно ли требование такой справки у ИП, и если да, то как ее оформить?

25 апр 2020 10 апр 2020 01 апр 2020 25 мaр 2020 21 мaр 2020 13 мaр 2020 12 мaр 2020 1 .

Справка 2-НДФЛ признается универсальным документом, потому что:

- с одной стороны, это форма отчетности перед налоговыми органами;

- с другой – она входит в пакет документов, необходимых физлицу для представления по требованию различных учреждений, для обоснования дохода.

Какие способы применения данного отчета встречаются на практике, можно узнать из статьи . Как получить справку 2-НДФЛ? Юрлица самостоятельно заполняют и распечатывают ее по запросу физлица.

Форма 1-НДФЛ:бланк и образец-пример заполнения

Скачать Печать Предварительный просмотр В закладки Время сдавать отчетность.

Онлайн-бухгалтерия “Мое дело” поможет в этом! Перейти

Форма 1-НДФЛ является особенной карточкой, позволяющей учитывать прибыль и подоходный налог. Составление и передача такого бланка в ИФНС осуществляется работодателем.

Согласно правилам, которые прописаны в законодательстве, заполнять бланк необходимо каждый месяц — когда работодатель начисляет заработную плату и вносит НДФЛ в бюджет.

С 2011 г. бланк 1-НДФЛ подвергся замене на налоговые регистры — именно их теперь рассматривают в качестве 1-НДФЛ. с 2011 года применение 1-НДФЛ не является обязательным. Скачать бланк 1- НДФЛ можно ниже. Там же можно посмотреть на образец заполнения 1- НДФЛ.

В представленной форме присутствуют особые поля, где должны быть отображены:

— прибыль физлиц, которая получена ими за квартал и месяц;

— вычеты по налогу, которые привели к уменьшению платежа в казну;

— размер действительных платежей по НДФЛ, которые направлены в бюджет.

Когда составляется 1-НДФЛ, работодатели должны учитывать принятые идентификационные коды прибыли и налоговых платежей, разновидности вычетов по налогу, которые положены работникам, а заодно документацию, которая подтверждает это право.

В результате информация, которая представлена работодателем, должны послужить основой для того, чтобы идентифицировать налогоплательщика и установить его статус.

В такой форме необходимо указывать даты, когда выплачивается зарплата сотруднику, а также удержания НДФЛ, прописывать реквизиты платежной документации.

На сегодняшний день по бланку 1-НДФЛ выполнено интегрирование с программой 1С. Это дозволяет подвергнуть автоматизации учет доходов и налоговых выплат по каждому из сотрудников.

Если работодатель не заполнит своевременно эту форму для проверки в налоговую инспекцию, то на него будет наложены штрафные санкции в размере десяти тысяч рублей.

Скачать налоговый регистр по ндфл за 2019 год

- суммы начисленного и , даты уплаты его в бюджет и реквизиты платежки.

- выяснить налоговый статус физлица для определения налоговой ставки;

- позволяет идентифицировать налогоплательщика — физическое лицо (по ФИО, ИНН, дате рождения и другим данным, необходимым для составления справки 2-НДФЛ, которую составляют по данным регистра);

- в ней есть поля для сумм полученных физлицом доходов, даты их выплаты и коды;

- суммы и коды вычетов;

Используя информацию, представленную в регистрах, можно сформировать справки по форме 2-НДФЛ, которые по окончании каждого требует предоставлять инспекция ФНС. Если сотрудники налоговой при проведении выездной проверки потребуют регистры на проверку, налоговый агент сможет их предоставить и тем самым избежать штрафных санкций со стороны инспекции.

Справка 2 НДФЛ: новая форма 2019, бланк, образец заполнения для работника

Справка подписывается представителем налогового агента. Обычно это работник бухгалтерии, который ее составил. Допускается подписание самим руководителем. В соответствующем поле прописывается ФИО представителя и его личная подпись.

- представления декларации в налоговый орган для получения налогового вычета;

- подачи документов для оформления визы для посещения государства, где установлен визовый порядок въезда;

- предоставления в банк для одобрения запрашиваемой суммы кредита;

- для органов опеки и попечительства при усыновлении ребенка;

- подачи пакета документов для получения льгот и т.д.

6-НДФЛ за 1 квартал 2020 года: новый бланк и примеры заполнения

- 1 – если расчет 6-НДФЛ за 1 квартал 2020 года подписывает сам налоговый агент или его законный представитель (например, индивидуальный предприниматель или руководитель организации). Также нужно указать фамилию, имя, отчество налогового агента (его законного представителя);

- 2 – если расчет 6-НДФЛ за 1 квартал 2020 года подписывает представитель по доверенности. В этом случае нужно указать фамилию, имя, отчество лица либо наименование организации-представителя.

В разделе 2 расчета 6-НДФЛ за 2020 год данные о зарплате за декабрь показывать было не нужно. А вот в расчет за I квартал 2020 года данные нужно включить, поскольку в разделе 2 следует опираться на дату, не позднее которой НДФЛ нужно перечислить в бюджет.

Форма ндфл-1 в 2020: назначение когда и кто заполняет

Или позвоните нам по телефонам: 8 (499) 703-12-54 (Москва) 8 (812) 309-53-42(Санкт-Петербург)8 (800) 333-45-16 доб.

Если посмотреть внимательно то, регистр очень похож на прежнюю форму 1-НДФЛ. И поскольку каждый работодатель обязан самостоятельно «под себя» разрабатывать регистр, то естественно, что за образец берется как раз та самая форма. Они похожи, но есть различия, которые необходимо знать и учитывать при ведении регистра подоходного налога.

Чтобы начать использовать регистр учета 1-ндфл нужно открыть шаблон этого документа в бухгалтерской программе и применить его к своему предприятию.

Справка 2-НДФЛ в 2020 годах (бланк и образец)

Рассмотрим, каким он может быть, изменится ли в 2020 году и почему отпускные нужно выделять отдельным кодом в справке 2-НДФЛ.

Ведь она всего лишь отражает полученные физлицом доходы и посчитанные с них налоги за календарный год. Однако в некоторых случаях и этот документ может быть просрочен.

О них и не только расскажем в нашей статье. 1 Справка 2-НДФЛ признается универсальным документом,

Налоговый регистр по ндфл 2019 бланк скачать

Сроки перечисления исчисленного налога: Для налогового агента Не позже того дня, когда получены средства в банках для выплат работнику; не позже следующего дня после произведения платежа физическому лицу Для лиц, которые не являются налоговыми агентами 15 числа в июле, октябре и январе следующего года после окончания налогового периода

Налоговая карточка по форме 1-ндфл и её заполнение в 2020 году

Карточка заполняется на каждое физическое лицо, получившее от работодателя в отчетном периоде денежные выплаты, в том числе и те, в отношении которых предусмотрены налоговые вычеты.

В документе не отражаются выплаты, которые по законодательству не подлежат налогообложению, например, социальные пособия. Образец заполнения формы 1-НДФЛ можно найти как в налоговой инспекции по месту регистрации предпринимателя, так и на многочисленных сайтах в интернете. Но данный образец может многим и не понадобиться.

Дело в том, что с 1 января 2011 года форма 1-НДФЛ не применяется, поскольку в Налоговый кодекс РФ были внесены изменения: с 2012 года все налоговые агенты должны вместо налоговой карточки 1-НДФЛ вести налоговые регистры. Видео (кликните для воспроизведения). Форма этого документа не утверждена, поэтому предприниматели и другие налоговые агенты вправе разработать их самостоятельно.

При этом ФНС рекомендует включить в бланки следующие сведения:

Новая форма справки 2-НДФЛ за 2020 год (скачать)

Сведения в ИФНС, оформленные этой справкой, подаются по окончании налогового периода — года. Утверждает форму справки 2-НДФЛ ФНС РФ (ст.

216, п. 5 ст. 226, п. 2 ст. 230 НК РФ). Актуальная форма справки 2-НДФЛ утверждена приказом ФНС от 02.10.2018 № Ее будем использовать в 2020 году, подавая сведения за 2020-й

ОБРАТИТЕ ВНИМАНИЕ! Бланков задумано два: для подачи в налоговую и для выдачи работнику

В ИФНС будем сдавать машиноориентированную форму, за которой сохранилось название «2-НДФЛ».

Она состоит из основного листа и приложения.

На основном листе отражены суммы дохода и НДФЛ, а в приложении — сведения о доходах и соответствующих вычетах с разбивкой по месяцам с указанием кодов видов дохода и кодов видов вычетов. Бланк для выдачи работникам теперь называется просто «Справка о доходах и суммах налога физлица», без привычного нам «2-НДФЛ».

Источник: znatokprava.ru

Налоговые карточки по ндфл

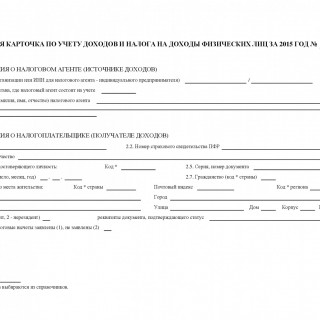

1-НДФЛ. Налоговая карточка по учету доходов и налога на доходы физических лиц

1-НДФЛ. Налоговая карточка по учету доходов и налога на доходы физических лиц. Утверждена приказом МНС РФ от 31.10.2003 N БГ-3-04/583. Налоговая карточка 1-НДФЛ является первичным документом налогового учета. Ее обязаны составлять налоговые агенты — российские организации, представительства иностранных организаций, индивидуальные предприниматели, частные нотариусы, являющиеся источником дохода физических лиц.

Ведение карточки осуществляется ежемесячно с учетом особенностей исчисления сумм налога, предусмотренных для различных видов доходов, облагаемых налогом по ставке 13, 30 или 35%, исходя из начисленного налогоплательщику дохода.

Карточка 1-НДФЛ заполняется в случае начисления и выплаты соответствующих доходов как во исполнение трудовых соглашений (контрактов), так и гражданско-правовых договоров (отношений), возникающих между налоговыми агентами и физическими лицами. Если налоговые агенты производят выплату доходов индивидуальным предпринимателям за приобретенные у них товары, продукцию или выполненные работы, и эти индивидуальные предприниматели предъявили документы, подтверждающие их государственную регистрацию в качестве индивидуальных предпринимателей без образования юридического лица, Налоговая карточка на такие произведенные выплаты не составляется.

Налоговая карточка 1-НДФЛ заполняется на каждое физическое лицо, получившее в отчетном периоде доходы, подлежащие налогообложению в соответствии с действующим законодательством, включая доходы, в отношении которых предусмотрены налоговые вычеты. Не отражаются в карточке доходы, не подлежащие налогообложению (освобождаемые от налогообложения) независимо от суммы полученного дохода в соответствии со ст. 217 НК РФ, кроме доходов, частично освобождаемых от налогообложения. Например, не отражаются в карточке выплаты, производимые налоговым агентом, подпадающие под действие п. 1 ст. 217:

- пособие по беременности и родам;

- единовременное пособие за постановку на учет в медицинских учреждениях в ранние сроки беременности;

- пособие при рождении и при усыновлении ребенка;

- пособие по уходу за ребенком до достижения им возраста полутора лет;

- пособие по безработице.

В аналогичном порядке не учитываются при заполнении карточки государственные пенсии, назначаемые в порядке, установленном действующим законодательством (п. 2 ст.

217), все виды компенсационных выплат в пределах норм, установленных действующим законодательством, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, выплачиваемых в случаях, указанных в п. 3 ст. 217, и так далее.

Также не отражаются в налоговой карточке отдельные виды доходов, освобождаемые от налогообложения в соответствии с пунктами 1, 2, 4 ст. 213 НК РФ, получаемые в виде страховых выплат или пенсионных выплат из негосударственных пенсионных фондов. Доходы, частично освобождаемые от налогообложения, указанные в ст. 217 НК РФ, учитываются в Налоговой карточке в соответствии с правилами, приведенными в порядке ее заполнения.

Форма 1 НДФЛ: что это такое и образец заполнения

Форма 1 НДФЛ используется для отражения доходов физлиц, которые организация выплачивает работникам в качестве налогового агента. С 2011 г. применение данной отчетности необязательно. Но карточка такого формата – это наиболее удобный способ представления регистра по налогу, который вменено вести компаниям в обязательном порядке (с правом разрабатывать собственные формы).

Что такое 1 НЛФЛ

1 НДФЛ – это карточка налогового учета по НДФЛ физлиц, предоставленных им вычетов, за отчетный период, утвержденная Пр. МНС РФ №БГ-3-04/583 от 31.10.2003 г. Данная форма отчетности заполняется работодателем в отношении выплат своим работникам.

При оформлении налоговые агенты обязаны учитывать утвержденные коды доходов и отчислений, виды налоговых вычетов, а так же документы, подтверждающие это право.

Несмотря на то, что ведение формы 1 НДФЛ не является обязательным, многие работодатели применяют ее как наиболее оптимальный вариант отражения требуемых сведений. Поэтому данный бланк должен быть включен в документооборот компании и утвержден приказом об учетной политике.

Форма регистра

Форма 1 НДФЛ заполняется индивидуально на каждое физлицо и позволяет отразить все идентификационные данные, требуемые при заполнении регистра налогового учета:

- сведения о налогоплательщике;

- доходы (с указанием кодов);

- предоставленные вычеты (отраженные в виде кодов);

- размер и основание уменьшения налогооблагаемой базы;

- указание статуса работника для определения применяемой ставки налога;

- размер НДФЛ, который подлежит уплате;

- даты произведенных перечислений в бюджет с указанием оснований (платежных документов).

В форму регистра не включаются виды доходов, для которых не определены коды, например суточные. Прибыль, частично облагаемая налогом, указывается в регистре в полном объеме, а необлагаемая часть отражается в качестве вычета с соответствующим кодом.

Состав документа бланк

Бланк 1 НДФЛ состоит из 9 разделов:

· наименование компании и код ОКТМО;

· код ИФНС, в которой зарегистрировано юрлицо.

При необходимости допускается внести в этот раздел ОГРН налогового агента.

· личные данные (ФИО, дата рождения);

Читать еще: Карточка предприятия образец беларусь

· паспорт и его код;

· адрес проживания и гражданство с указанием кода страны;

· статус гражданина (резидент или нет);

· для исчисления применяются две ставки — 13% для граждан пребывающих на территории РФ более полугода и 30% для лиц, находящихся в стране менее этого периода;

· в форме таблицы отражаются виды доходов и предоставленные вычеты за каждый месяц отчетного периода;

· формируется НДФЛ к уплате, с указанием суммы удержанного налога или размера долга на начало года.

Дополнительно в данный раздел рекомендуется вносить даты проведенных операций и сведения о соответствующих платежных поручениях.

Данные вносятся в виде таблицы, но их можно отразить в 3-ем разделе с соответствующим кодом дохода.

· заполняется таблица для каждого вида прибыли с применением вычета в размере 4 т.р.;

· формируется база налогообложения;

· исчисляется сумма НДФЛ к уплате;

· фиксируется долг и удержанная сумма налога.

Справка 1 НДФЛ визируется работником, который проверяет достоверность указанных сведений.

При необходимости форма может быть дополнена сведениями в соответствии с требованиями заполнения налогового регистра.

Кто должен сдавать справку

Несмотря на то, что заполнение справки для учета по НДФЛ упразднено в оформление налогового регистра, обязанность сдачи документа возложена на работодателя, который выплачивает заработную плату своим сотрудникам.

Карточку ведут все налоговые агенты по НДФЛ.

Сроки сдачи

Данная форма отчетности относится к внутренним документам юрлица. Она заполняется за отчетный период ежемесячно с нарастающим итогом и хранится с другими формами первичной документации бухучета.

Предоставлять в налоговые органы справку не требуется, ее могут запросить сотрудники ФНС при проверке уплаты НДФЛ в бюджет. Исключением являются случаи переплаты налоговым агентом. Для оформления возврата юрлицу потребуется предоставить выписку из налогового регистра, свидетельствующую о факте излишне внесенной суммы НДФЛ.

Порядок заполнения

Ведение формы осуществляется сотрудниками, в чьи обязанности входит начисление заработной платы персонала.

1 раздел заполняется в соответствии с учредительными документами юрлица, код ИФНС присваивается согласно документам регистрации в налоговом органе.

В качестве сведений о физлице (2 раздел), используются персональные данные предоставленные работником при трудоустройстве, и оставшиеся поля заполняются по мере расчета отчислений в бюджет. Данные вносятся ежемесячно после закрытия ведомостей, во избежание ошибок.

Допускается два варианта заполнения справки:

- с использованием специализированных программных продуктов – автоматически;

- вручную.

Недостающие сведения необходимо уточнить у сотрудника.

Применяемые коды

КОДЫ ДОХОДОВ (Приложение №1)

КОДЫ ВЫЧЕТОВ (Приложение №2)

Пример заполнения

Образец заполнения 1 НДФЛ в качестве регистра налогового учета для сотрудника ООО «Ромашка».

Заполняем раздел 1.

В форму вносятся данные организации в соответствии с представленными полями:

Пример оформления данных о физлице – Петрове П.П.:

- в п.п.2.1 – 2.5 вносятся сведения в соответствии с паспортом гражданина, свидетельством ИНН;

- в п. 2.6 указывается код страны согласно Общероссийскому классификатору стран мира (ОКСМ), для России -643;

- п.2.9 заполняется «1» для резидентов и «2» — нерезидентов.

В данном пункте отражаются налоговые вычеты, предоставленные в соответствии со ст.218-220 HK РФ.

Отражает непосредственно исчисление налогооблагаемой базы и НДФЛ по ставке 13%:

- сначала в табличном варианте вносятся виды вознаграждений за выполнение трудовых обязанностей;

- код дохода присваивается в соответствии с классификатором – «2000»;

- далее указывается сумма налога за каждый месяц начисленная и удержанная;

- при отражении данных о перечислениях вносятся реквизиты платежных документов.

Если налогоплательщику предоставляются вычеты, их требуется указать в данных полях.

Итогом заполнения справки является формирование данных граф. Здесь отражается общая сумма прибыли и исчисленного НДФЛ.

Вписываются сведения о выданных справках для предоставления в ФНС.

Это один из вариантов преобразования бланка 1 НДФЛ в форму регистра налогового учета по подоходному налогу. Каждое юрлицо может разрабатывать образцы по своему усмотрению, но соблюдая установленные законодательством нормы. Т.е. доходы и вычеты должны быть отражены в соответствии с принятой системой кодов.

Информация не подлежащая включению в состав данных документа

В 1 НДФЛ не вносятся данные, касающиеся видов прибыли, которые не подлежат налогообложению (cт. 217 HK РФ):

- Госпособия, выплаты (кроме оплаты ЛН, в ом числе по уходу за ребенком).

- Пенсионные отчисления (включая страховую и накопительную пенсию).

- Вознаграждения по рождению (усыновлению) ребенка и по уходу за ним.

- Компенсационные выплаты, связанные с причинением вреда здоровью, за поднаем жилья, увольнение, за гибель военнослужащего и др.

- Выплаты на возмещение затрат в рамках договоров о безвозмездном выполнении обязанностей (волонтеры).

- Алименты.

- Прибыль, в виде грантов, призов или иных форм за участие в конкурсах, соревнованиях и т.д.

- Матпомощь (членам семьи погибшего, пострадавшим в результате стихийного бедствия и т.д.).

- Компенсация за санаторно-курортные путевки в санатории и др. оздоровительные учреждения.

- Иные виды дохода, предусмотренные нормами законодательства.

Читать еще: Форма личной карточки

При оплате работодателем командировочных расходов сотруднику, в налогооблагаемую базу не включаются суточные, но не превышая 700р.за каждый день служебной поездки в пределах РФ и 2.5 т.р. – в другой стране.

Ответственность за отсутствие форм налогового учета

Законодательством РФ предусмотрены меры ответственности за отсутствие или не предоставление отчетности по выплатам НДФЛ. Такие требования основаны на том, что заполнение налогового регистра является обязательным для всех налоговых агентов по НДФЛ.

При отсутствии форм учета применяются штрафные санкции в размере 10 т.р., при повторном нарушении 30 т. р. (ст. 120 НК РФ). За отказ в предоставлении отчетности налагается штраф – 200 р. за каждую единицу учета (ст.126 НК РФ).

Заключение

Справка по форме 1 НДФЛ не является обязательной к ведению в организациях, но при некоторой модификации ее можно использовать в качестве регистра налогового учета, образец которого юрлица вправе разрабатывать самостоятельно. Документ заполняется ежемесячно с указанием кодов видов доходов, вычетов и документов, являющихся основанием, на каждое физлицо отдельно, в течение отчетного года с нарастающим итогом. За нарушение законодательства по заполнению сведений по НДФЛ, предусмотрены меры ответственности.

Налоговая карточка по форме 1-НДФЛ и её заполнение в 2020 году

Индивидуальные предприниматели, которые принимают на работу сотрудников, несут дополнительные обязанности по уплате налогов и за них. Кроме того, как налоговый агент предприниматель должен осуществлять периодическую подготовку различной документации по удержанию подоходного налога. Одним из таких документов является форма 1-НДФЛ.

О ней мало кто помнит, но налоговое законодательство предусматривает обязательное её заполнение налоговыми агентами, в том числе и индивидуальными предпринимателями.

Что такое 1-НДФЛ?

Налоговая карточка 1-НДФЛ служит для учета доходов и налога на доходы, полученных физическим лицом у данного налогового агента. Этот документ относится к первичной налоговой документации, поэтому её ведение носит обязательный характер: заполнение бланка осуществляется ежемесячно после производства денежных выплат и удержания с них сумм подоходного налога.

Основанием для заполнения служат договорные отношения между работодателем и физическим лицом.

Отметим, что карточку требуется заполнять и в случае, если сторонами трудовых отношений заключен гражданско-правовой договор.

Как заполнять 1-НДФЛ?

Бланк 1-НДФЛ имеет утвержденную форму, а порядок её заполнения регламентирован соответствующими нормативными документами ФНС России. Карточка заполняется на каждое физическое лицо, получившее от работодателя в отчетном периоде денежные выплаты, в том числе и те, в отношении которых предусмотрены налоговые вычеты. В документе не отражаются выплаты, которые по законодательству не подлежат налогообложению, например, социальные пособия.

Образец заполнения формы 1-НДФЛ можно найти как в налоговой инспекции по месту регистрации предпринимателя, так и на многочисленных сайтах в интернете. Но данный образец может многим и не понадобиться. Дело в том, что с 1 января 2011 года форма 1-НДФЛ не применяется, поскольку в Налоговый кодекс РФ были внесены изменения: с 2012 года все налоговые агенты должны вместо налоговой карточки 1-НДФЛ вести налоговые регистры.

Форма этого документа не утверждена, поэтому предприниматели и другие налоговые агенты вправе разработать их самостоятельно. При этом ФНС рекомендует включить в бланки следующие сведения:

- Информацию о налогоплательщике.

- Вид дохода.

- Виды предоставленных налоговых вычетов.

- Сумму дохода.

- Дату получения дохода.

- Дату удержания и перечисления НДФЛ.

Несмотря на то что форма 1-НДФЛ с 2012 года не используется, на практике можно встретить немало случаев её заполнения: многие налоговые агенты предпочли не утруждать себя разработкой форм регистра и по-прежнему ведут карточки о доходах. Поэтому 1-НДФЛ и в 2019 году будет востребована.

Но следует помнить, что данная форма документа уже не действует и при проведении проверки фискальные органы могут сделать обоснованные замечания по этому поводу. Чтобы этого избежать, стоит перейти на использование налоговых регистров, тем более что практика их использования, как и варианты форм, уже наработана достаточная.

Налог на доходы физических лиц: Видео

Налоговые регистры по НДФЛ (образец заполнения)

nalogovye_registry_po_ndfl_obrazec_zapolneniya.jpg

Похожие публикации

Работодатели, выплачивающие зарплату персоналу, являются налоговыми агентами по НДФЛ, и поэтому обязаны вести регистры учета данных, на которых строится расчет налога (ст. 230 НК РФ). Законодатель не устанавливает типовую форму налоговых регистров, предприятия самостоятельно разрабатывают и закрепляют в учетной политике наиболее приемлемую для себя форму в соответствии с общими рекомендациями по наличию обязательных реквизитов. О том, как оформляются этот документ, пойдет речь в публикации.

Читать еще: Регистрационная карточка организации

Налоговые регистры по НДФЛ: что это?

Предназначение регистра – облегчение контроля произведенных выплат персоналу (с разбивкой по их видам) в целях налогообложения (отслеживания правильности начислений и удержаний НДФЛ, предоставления вычетов и учета их величины), и составления налоговой отчетности – справок 2-НДФЛ, представляемых в ИФНС по завершении каждого года, и ежеквартальных обобщающих форм 6-НДФЛ.

Формируется такой регистр в отдельности по каждому сотруднику. Все начисления по выплатам и предоставление вычетов фиксируются помесячно. Наличие необлагаемых выплат не обязывает работодателя указывать их в регистре, но если они имеют ограничения по суммам, превышение которых подлежит налогообложению, то лучше их обозначать.

Периодичность составления регистра компания определяет самостоятельно. Проще и удобнее делать это ежемесячно после выплаты зарплаты: риск неправильного отражения данных существенно снижается, да и имеющаяся в регистре информация всегда будет актуальной.

Реквизиты, которые должны содержать налоговые регистры по НДФЛ

Статьей 230 НК РФ определены данные, которые следует указать в регистре. Это сведения:

Об идентификации компании-плательщика или ИП:

для организации – ИНН/КПП, код ИФНС, название предприятия;

для ИП – ФИО, дата рождения, данные паспорта, ИНН, адрес места жительства или регистрации, статус.

Суммы выплаченных доходов и даты их выплат.

Статус налогоплательщика. От него зависит размер ставки налога. Налоговые регистры по НДФЛ 2019г. отдельно отражают его удержание по действующим ставкам. В большинстве случаев ставка налога для резидентов составляет 13%, для нерезидентов – 13% или 30% в зависимости от статуса нахождения в стране и видов получаемых доходов.

Даты исчисления, удержания, перечисления НДФЛ. По налоговому законодательству датой фактического получения зарплаты для исчисления НДФЛ считается последний день месяца, за который она начислена, при увольнении — последний рабочий день, при оплате отпуска или листа нетрудоспособности – дата выплаты (ст. 223 НК РФ). Удерживается налог при выплате дохода.

Перечислить налог с большинства выплат необходимо не позже следующего дня после выплаты физлицу, а по отпускным и больничным НДФЛ перечисляется до конца месяца, в котором они были выплачены (ст. 226 НК РФ).

Реквизиты соответствующего платежного документа на перечисление НДФЛ.

Налоговые регистры по НДФЛ: образец заполнения

На примере данных по сотруднику компании ООО «Рекорд» за 1 квартал 2019 г. составим налоговый регистр:

Реброву Евгению Михайловичу ежемесячно начисляют заработную плату 46000 руб. Ему предоставляется «детский» вычет по 1400 руб. ежемесячно (до достижения установленного уровня дохода в 350000 руб.). Дата выплаты зарплаты в компании – 5 число следующего месяца.

Налоговый регистр заполним таким образом:

В 1-м разделе, информация о компании-работодателе;

Во 2-м – данные сотрудника, получающего доход;

3-й раздел – расчет базы и налога. В нем указывают ставку налога (13%), основания для предоставления вычетов (по стандартным, как правило, это заявление, по имущественным – справка ИФНС с соответствующими сведениями).

Затем, в отдельности за каждый месяц, заполняется таблица в разрезе видов выплат и вычетов. В примере осуществлялась только выплата зарплаты (код «2000») и предоставлялся вычет на ребенка (код «126»).

По строке, указывающей размер налоговой базы по ставке НДФЛ 13%, данные отражаются за месяц и по нарастающей с начала года, а сумма базы рассчитывается как разность между начислением и вычетом. Так, база по НДФЛ:

за январь составляет 44600 руб. (46000 – 1400);

за февраль – 89200 руб. (44600 + (46000 – 1400));

за март — 133800 руб. (89200 + (46000 – 1400)).

Доходов, не облагаемых НДФЛ, Ребров в 2019 году не получал, поэтому эти строки не заполняются. Сумма начисленного и удержанного налога идентичны. Дата перечисления НДФЛ – следующий день после выплаты зарплаты работнику. В апреле такая дата выпадает на субботу, поэтому НДФЛ перечислен в понедельник 08.04.2019г.

Источник: expresspool.ru