Заполнение раздела данных о датах, суммах полученных доходов, налога на доходы лиц

В расшифровке строк 6 НДФЛ раздела 2 отражаются:

- Даты признания доходов.

- Сроки удержания и уплаты налога.

- Совокупные суммы фактически признанных доходов, налога к удержанию по всем работающим лицам.

Расшифровка строк 6 НДФЛ вносится блоками столько раз, сколько раз производились выплаты работникам организации.

Ниже приведено объяснение строк.

В 6 НДФЛ строка 100 дата фактического получения дохода отражается согласно ст. 223 НК РФ.

Датой начисления аванса и окончательного расчета по зарплате признается последнее число месяца выплаты заработка.

День признания отпускных доходов — день их выплаты.

Дата признания пособия по больничному листу — день выплаты расчета по листу нетрудоспособности.

Дата признания дохода в виде годовой премии — последний день месяца, от которого дата приказа о премировании, дата признания дохода при выплате месячной премии — последнее число месяца премирования. (письмо ИФНС от 24.01.17 г. № БС-4-11/1139)

Строка 030 6-НДФЛ — что туда входит?

Указывается в строке 110 дата удержания налога.

День удержания налога с отпускных доходов — день их выплаты. День удержания налога с пособия по больничному листу — день выплаты по листу нетрудоспособности

Проверка заполнения и контрольные соотношения

Для того чтобы проверить правильность заполнения декларации, ФНС разработала специальные контрольные соотношения.

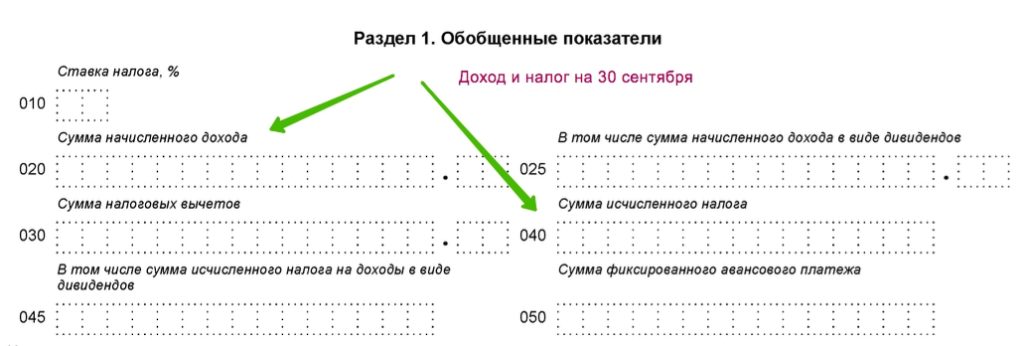

Таблица: контрольные соотношения для раздела 1

| Соотношение | Комментарии |

| Строка 020 «Сумма начисленного дохода» ≥ строка 030 «Сумма налоговых вычетов». | В форме 6-НДФЛ сумма налоговых вычетов (строка 030) не может быть больше начисленного дохода (строка 020). |

| (Строка 020 «Сумма начисленного дохода» − строка 030 «Сумма налоговых вычетов») * строка 010 «Ставка налога, %» / 100 = строка 040 «Сумма исчисленного налога». | Если соотношение не выполняется, то сумма налога занижена или завышена. При этом допускается отклонение рассчитанного налога от показателя строки 040 в обе стороны не более чем на следующую сумму (в рублях): строка 060 «Количество физических лиц, получивших доход» * количество строк 100 «Дата фактического получения дохода». |

Суть расчётов, предназначенных для строки 020, заключается в следующем:

- сумма дохода, указанная в этой строке, не может быть меньше суммы вычетов, вписанной в строку 030. Если же вышло так, что сумма в строке 030 оказалась больше, чем в строке 020, то допущена ошибка и случайно (или же преднамеренно) завышена сумма вычетов;

- есть один простой математический расчёт, на который следует равняться при заполнении декларации, и который обязательно должен быть соблюдён: (стр. 020 — стр. 030) / 100 * стр. 010 = стр. 040. То есть доход без вычетов умножается на нужную ставку налога, и тогда получается правильный результат.

И также следует учесть, что строка 020 (по каждой налоговой ставке, которая в ней применяется) должна строго соответствовать таким показателям, как:

- сумма строк под заголовком «Общая сумма дохода» во всех без исключения справках 2-НДФЛ, обычно с так называемым «признаком 1»;

- строка 020, но уже во втором приложении к Декларации по налогу на прибыль. Учитывается только лишь в том случае, когда налоговый агент обязан платить налог на прибыль.

Если налоговая инспекция всё-таки сможет выявить нарушения в этих соотношениях, то агент получит специальное уведомление, в котором будет перечень всех допущенных ошибок и противоречий. Агенту потребуется объяснить, с чем конкретно связаны подобные нарушения, и почему они были допущены. На все перечисленные требования необходимо ответить в течение пяти дней, ведь с 1 января 2017 года за несвоевременный ответ (или его отсутствие) нарушителю грозит штраф в 5000 рублей.

Видео: как проверяется соотношение показателей

Заполнение формы 6-НДФЛ — процесс сложный и требующий внимания, концентрации, а также знания всех правил и тонкостей работы с документацией. Строка 020 имеет большое значение для всей декларации, поскольку отражает предельно важные данные, связанные с суммами начисленного дохода. Именно поэтому её нужно заполнять, не совершая ошибок.

Как заполнить корректно 6 НДФЛ?

Основные требования заполнения отчетности:

- В документ вносятся сведения из регистрационных документов компании.

- В отчете заполняется нужное количество листов.

- В отчете нельзя исправлять ошибки, печатать документ с двух сторон листа, скреплять листы расчета.

- Бланк формы содержит два поля (первое поле, состоящее из пятнадцати клеток — для первой части десятичной дроби, а другое поле, состоящее из двух клеток — для дробной части), разделенных точкой. Они предназначены для чисел с десятичной дробью.

- На листах бланка должна быть сквозная нумерация.

- При заполнении отчета писать можно ручкой темного цвета (черного, синего и фиолетового). Для печати информации необходимо использовать начертание Courier New (кегль 16–18).

- Заполнять поля необходимо слева направо.

- По каждому коду ОКТМО бланк оформляется отдельно: индивидуальные предприниматели указывают код по адресу регистрации; организации (обособленное подразделение) указывают код муниципального образования.

- В незаполненных ячейках полей ставятся черточки (например, для ИНН отведено двенадцать клеток, а сам номер налогоплательщика содержит десять знаков).

- В поле, удостоверяющем корректность и полноту данных, указанных на данной странице, нужно поставить дату заполнения и подпись.

Где находится строка 020 в 6-НДФЛ?

Поле 020 «Сумма начисленного дохода» расположено на второй страницы расчета 6-НДФЛ в Разделе 1.

Эта часть расчета составляется нарастающим итогом с начала года, то есть данные для отражения должны суммироваться с 01.01 года по последнее число месяца, завершающего период:

- за 1 кв. — показывают данные за период с 01.01 по 31.03;

- за полугодие — с 01.01 по 30.06;

- за 9 мес. — с 01.01 по 30.09;

- за год — с 01.01 по 31.12.

Отчет 6-НДФЛ заполняется один по результатом каждого периода на всех сотрудников. Разделять показатели по каждому трудящемуся не нужно. Персональные данные подаются только раз в год в виде справок 2-НДФЛ — за 2019 год справки сдаются по новым срокам — до 1 марта 2020 года включительно.

При составлении Раздел 1 6-НДФЛ нужно также учитывать еще один важный момент: различные виды дохода могут облагаться по разным ставкам НДФЛ, поэтому строки с 010 по 050 заполняются отдельно по каждой ставке. Сколько ставок было в отчетном периоде применено в отношении доходов персонала, столько будет заполненных строк с 010 по 050.

Подводятся итоги в строках 060 — 090 суммарно по всем заполненным полям 010-050.

Скачать бланк и заполненный образец отчета 6-НДФЛ можно здесь.

Что туда входит?

В Порядке заполнения 6-НДФЛ про строку 020 говорится немного, поясняется, что в ней нужно отражать обобщенные за период данные о начисленном доходе, рассчитанным нарастающим итогом по всем сотрудникам суммарно.

Что понимается под начисленным доходам? Входят ли туда не облагаемые НДФЛ начисления?

В данном поле нужно показывать сумму до вычета из нее НДФЛ. Этот показатель отличается от того, что работники получают на руки, выдается им результат разности начисленного дохода и НДФЛ.

Для показателя, который вносится в строку 020, должны одновременно выполняться следующие правила:

- должен быть начисленным до вычета налога;

- должен облагаться НДФЛ по ставке из поля 010;

- должен быть посчитан суммарно по всем лицам, которым назначались к выплате денежные или материальные средства;

- должен быть посчитан нарастающим итогом;

- должен содержать начисления, подлежащие налоговому обложению.

В поле 020 нужно включать:

- заработную плату и аванс за первую половину месяца (как отразить аванс в 6-НДФЛ);

- премиальные начисления;

- надбавки в виде стимулирующих выплат;

- оплата листков нетрудоспособности;

- оплата отпуска и компенсации за него;

- мат.помощь свыше 4000 руб.;

- дивиденды;

- прочие выплаты работникам, не перечисленные в ст.217 НК РФ.

Какие суммы не нужно включать?

Не входят в строку 010 суммы, которые не подлежат налоговому обложению по ставке, указанной в поле 010.

Перечень доходов, освобожденных от НДФЛ, можно найти в ст.217 НК РФ.

В соответствии с данной статьей НК РФ не входят в строку 010 формы 6-НДФЛ:

- гос.пособия (выплаты по листам нетрудоспособности являются исключением);

- возмещение ущерба здоровью;

- компенсационные выплаты за жилье, коммунальные услуги, проезд, питание;

- выходное пособие;

- компенсации на повышение квалификации и обучение;

- компенсация оздоровительных путевок;

- компенсации родственникам государственным или военным служащим при их гибели при исполнении обязанностей;

- суточные в пределах 700 руб. (2500 руб. для зарубежных командировок);

- оплата командировочных целевых расходов;

- мат.помощью в пределах 4000 руб. (некоторые виды материальной поддержки полностью не облагаются НДФЛ);

- прочие доход, перечень которых приведен в ст.217 НК РФ.

Особые ситуации

Что нужно делать, если, к примеру, начисленная сумма за аренду не была выплачена физ. лицу в отчетном периоде? Должен ли этот доход вноситься в 020 строку? Чтоб понять, нужно ли заносить этот вид дохода, следует вспомнить, где находится строка 020 6-НДФЛ и что туда входит. Ее местоположение – 1 раздел, а значит, отражается информация с нарастающим итогом.

В нее заносятся суммы, которые были получены фактически. А это означает, что сумма, которая не была выплачена в период, за который осуществляется заполнение формы, не попала в налоговый регистр, а значит, заноситься в 020 строку не должна.

Нужно ли в 020 строке указывать выплаты не подлежащие НДФЛ?

На данный момент все суммы, которые не подлежат НДФЛ, не принимают участия в процессе исчисления налога. Поэтому они не должны заноситься в качестве дохода физ. лица в строки 040 и 020. Но стоит помнить о существующем нюансе.

В случае если получаемый физ. лицом доход не подлежит налогообложению лишь частично (к примеру, выделенная определенная сумма на презент, подаренный сотруднику от компании), то тогда оставшаяся сумма, которая не входит в льготную, должна быть обложена налогом. Это означает, что остаточная сумма, не входящая в льготную, вносится в сумму дохода, заносимую в 020 строку. В то же время следует не забывать и о необлагаемой части суммы, которая также заносится в 030 строку. Информация о занесении частично подлежащей НДФЛ суммы имеется в письме ФНС 2016 года.

Нюансы с иностранцами, работающими по патенту

Однажды в компании может появиться сотрудник, приехавший из другой страны и работающий по патенту. Что в этой ситуации следует заносить в 020 строку? В первую очередь, сотрудник, работающий по патенту, осуществляет выплату налогов за себя самостоятельно. Все проведенные им платежи вносятся в зачет, используемый при расчете для такого работника НДФЛ.

Подробное видео о заполнении 6-НДФЛ в целом:

Используемый в заполнении строки 020 алгоритм был определен специальным приказом № ММВ-7-11450. Заполняя ее, следует помнить, что в ней отражаются лишь фактические выплаты, осуществленные за отчетный период.

Что входит в строку 020 формы 6-НДФЛ

Важно знать, что заполняется строчка 020 в 6-НДФЛ нарастающим итогом с начала текущего года, по каждой из применяемых ставок отдельно. В данной строке не нужно показывать доходы, полностью не облагаемые налогом с доходов физических лиц

Об этом сказано в письме ФНС РФ от 01.08.2016 № БС-4-11/13984.

В той ситуации, когда доход облагается частично, то в строчке 020 отражается полная сумма дохода, а в строчке 030 отражается необлагаемая часть, как вычет.

При проверке правильности заполнения, можно использовать контрольные соотношения ФНС, которые указаны в письме ФНС РФ от 10.03.2016 № БС-4-11/3852.

Отличительные черты 1 и 2 разделов

Форма 6-НДФЛ является цельным отчетным документов, отражающим самые важные данные не только о самой компании, но и о штате работников. НДФЛ имеет особенность, которая сильно отличает между собой 1 и 2 разделы.

Причиной различия является алгоритм составления. Каждый раздел формируется с применением определенного алгоритма. В 1 разделе заполнение сведений должно проводиться нарастающим итогом. Заполняться он должен с начала текущего года. В отличие от первого раздела, во втором указываемые сведения должны содержать информацию лишь за прошедший квартал.

Происходит отражение дат, фактически подтверждающих удержание НДФЛ из доходов и передачу в бюджет.

Строка 020 и её особенности

Приказ ФНС № ММВ-7–11/450 содержит лишь краткую и поверхностную инструкцию, на которую можно косвенно ориентироваться в процессе заполнения декларации, но которая, однако, не даёт никакого представления о правилах заполнения каждой конкретной строки. С учётом этой проблемы ФНС выпустила некоторое количество разъяснительных писем, в том числе связанных со строкой 020, потому сейчас уже известно, какие доходы нужно в неё включать, а какие — нет.

В строку 020 вписываются все доходы физических лиц, которые по закону должны облагаться подоходным налогом. Данная строка относится к первому разделу декларации 6-НДФЛ и имеет свои очень важные особенности. В отличие от строк, находящихся между номерами 060 и 090, в которые вносятся общие (т. е. совокупные) данные по абсолютно всем применённым налоговым ставкам, в строки 010–050 вписываются показатели по каждой ставке в отдельности.

Порядок заполнения строки 090 формы 6-НДФЛ

6-НДФЛ — строка 090 предусмотрена для включения в отчет информации о возвратах НДФЛ физлицам-налогоплательщикам. Каким образом следует заполнять эту строку и какие нюансы нужно учитывать, расскажем в нашем материале.

Общие правила заполнения строки 090 в 6-НДФЛ

Нюансы формирования строки 090

Общие правила заполнения строки 090 в 6-НДФЛ

Строка 090 является последней строкой из первого раздела 6-НДФЛ. По общим правилам формирования раздела объединенной информации она заполняется нарастающим итогом. Поскольку указываемые по строке 090 данные не нужно подразделять по ставкам налога, строка фигурирует в одном отчете только 1 раз (в отличие от данных по строкам 010–050).

Показатель, включаемый в строку, формируется как сумма всех возвратов удержанного ранее НДФЛ, произведенных предприятием-агентом в пользу физлиц-плательщиков по нормативам ст. 231 НК РФ (письмо ФНС от 18.03.2016 № БС-4-11/4538).

Напомним, что по порядку, содержащемуся в ст. 231 НК, налоговый агент должен вернуть физлицу те суммы НДФЛ, которые он по каким-либо причинам удержал сверх необходимого. При этом возврат также должен следовать определенному порядку:

- агент обязан сообщить физлицу о том, что у последнего удержан лишний налог;

- физлицу, чтобы получить возмещение, нужно подать в адрес агента письменное заявление на возврат НДФЛ;

- в случае пересчета сумм НДФЛ физлицу при смене налогового статуса (с нерезидента на резидента) возврат налога, который не получилось зачесть до конца года, должен быть осуществлен не работодателем, удержавшим налог, а органом ФНС, в который физлицо обращается самостоятельно (п. 1.1 ст. 231 НК).

Источник: znatokprava.ru

Как заполнять строку 020 в 6 НДФЛ?

Строка 020 находится в начале раздела 1 формы 6-НДФЛ. Ее надо заполнять отдельно по каждой ставке налога и отражать доходы всех физических лиц за отчетный период, но только те, которые облагаются НДФЛ. Заполняется строка 020 нарастающим итогом в 6-НДФЛ.

Что входит в строку 020 6 ндфл?

Как проверить строку 020 в 6 ндфл?

Контрольные соотношения по строке 020 в 6-НДФЛ

Отчет на бумаге придется проверить вручную: Строка 020 текущего отчета должна быть больше или равна строке 020 предыдущего 6-НДФЛ, Строка 020 должна быть больше или равна строке 030, Строка 040 вычисляется по формуле: (строка 020 – строка 030) * ставка в строке 010.

Как заполнить 1 Раздел 6 ндфл?

В разделе 1 формы 6-НДФЛ надо отражать операции по удержанию и перечислению налога, которые были совершены за последние 3 месяца периода предоставления отчета. Чтобы сформировать этот раздел, вам нужно весь доход, начисленный и выплаченный физлицам, разделить по датам и на каждую дату заполнить по несколько строк.

Как заполнить строку 170 в 6 ндфл?

В строке 170 (ранее 080) нужно указать сумму НДФЛ, которая была исчислена, но не удержана в текущем отчетном периоде. Речь идет о суммах, которые организация должна была удержать до конца отчетного периода, но не смогла этого сделать по объективным причинам.

Что не входит в строку 020 6 ндфл?

Какие доходы не входят в строку 020 формы 6-НДФЛ

В строку 020 расчета 6-НДФЛ не попадают необлагаемые доходы: пособия по беременности и родам, по уходу за ребенком и т. д. У частично облагаемых доходов правила разные. Суточные надо отражать в строке 020 только в сверхнормативной части (свыше 700 или 2500 руб.).

Что входит в строку 070 6 ндфл?

В строке 070 расчета 6-НДФЛ бухгалтеры показывали суммы удержанного налога нарастающим итогом. Но с 2021 года 6-НДФЛ изменился. Разберем, зачем же нужна строка 070, что туда входит и как ее заполнить в 2021 году. С отчетности за I квартал 2021 года расчет 6-НДФЛ нужно подавать по новой форме.

Когда сдавать 6 ндфл в 2020?

Новый срок сдачи 6-НДФЛ с 2020 года

Крайний срок сдачи 6-НДФЛ перенесли на 1 марта. Сейчас срок сдачи годовых отчетов – не позднее 1 апреля. Сроки сдачи расчета 6-НДФЛ за I квартал, полугодие и девять месяцев остались прежними.

Что отражается в строке 040 6 ндфл?

Строка 140 (ранее стр. 040) 6-НДФЛ отражает сумму исчисленного для уплаты налога.

Как заполнить строку 140 в 6 ндфл?

Как заполнить строку 140 в расчете 6-НДФЛ по новой форме

В поле 140 (ранее строка 040) «Сумма налога исчисленная» отразите сумму исчисленного налога по ставке из поля 100 нарастающим итогом с начала года. Чтобы определить величину этого показателя, сложите суммы НДФЛ, начисленные с доходов всех сотрудников.

Как заполнить строку 160 в 6 ндфл?

Строка 160 (ранее строка 070) в отчете 6-НДФЛ располагается в разделе 2, заполняемом по нарастающей с начала календарного года. Отражается в строке 160 величина налога, удержанного у получателей доходов. Момент удержания соответствует моменту фактической выплаты.

Как заполнить строку 120 в 6 ндфл?

- строка 100 — дата начисления дохода;

- 140 — сумма начисленного дохода;

- 110 — дата удержания НДФЛ;

- 140 — сумма удержанного НДФЛ;

- 120 — дата перечисления НДФЛ.

В каком случае заполняется строка 170 в 6 ндфл?

Стр. 170 (ранее 080) отчета 6-НДФЛ предназначена для отражения НДФЛ, который налоговый агент не сумел удержать из доходов физлица. Такие ситуации возможны, когда «физик» получил подарок или иной доход в натуральной форме.

Как показать в 6 ндфл не удержанный налог?

(в редакции от 17.01.2018), для неудержанного НДФЛ отведена строка 080 «Сумма налога, не удержанная агентом» в Разделе 1. Именно здесь нарастающим итогом указывается сумма НДФЛ, которую не было возможности удержать в течение отчетного периода.

Какие доходы отражать в 6 ндфл?

В расчете по НДФЛ надо отражать все доходы, с которых начислен налог. А также те выплаты, которые могли бы облагаться НДФЛ, если бы их сумма превышала установленный лимит. Например, подарки, стоимость которых меньше 4000 руб. В разделе 1 формы 6-НДФЛ по строке отражается вся начисленная сотруднику сумма.

Источник: kamin159.ru

Заполнение строки 030 в форме 6-НДФЛ — что туда входит (2020 год)

НДФЛ является основным налогом, определяемый в процентах от полученных физлицом вознаграждений, при этом исключаются налоговые вычеты, снижающие налоговую базу. С 01.01.2016 года обязательна к сдаче всеми налоговыми агентами в ФНС 6-НДФЛ ежеквартально.

В ней отражаются в общем по предприятию все вознаграждения работникам, облагаемым НДФЛ по различным ставкам. Расчет отражает сведения о доходах, размере удержанного НДФЛ и сроках удержания. Заполнение расчета определяется нормативными актами, но немаловажную роль играет строка 020. Рассмотрим порядок заполнения этой строки.

Основание для сдачи 6-НДФЛ

С 01.01.2016 года ежеквартально в ФНС представляется 6-НДФЛ всеми организациями и ИП, которые являются налоговыми агентами. В расчете отражается информация по полученным доходам и выплаченным НДФЛ работникам всей организации.

Расчет состоит из таких частей:

- титульный лист

- раздел 1, отражающий общую информацию по организации или ИП

- раздел 2, отражающий информацию по: датам, видам и суммам доходов и исчисленных налогов

Информационной базой для 6-НДФЛ являются данные, которые содержатся в регистрах налогового учета по всем работникам, которые должны вести все организации и ИП. Регистры организация разрабатывает самостоятельно и утверждает в учетной политике. В ходе работы в регистре отражаются данные, представляющие основу для 6-НДФЛ (даты начисления, перечисления и удержания).

Если работодатель не производил никаких выплат работникам, то нулевой расчет сдавать не нужно на основании того, что расчет представляется налоговыми агентами, которые осуществляли выплаты налогооблагаемых доходов налогоплательщику. Но при этом нужно довести информацию до ФНС в письменной форме о том, что выплат не было или сдать нулевой расчет, который ФНС не имеет право не принять.

Какие вычеты показываются в отчете

Строка 030 6-НДФЛ предназначена для отражения налоговых вычетов. Они уменьшают налоговую базу, и, соответственно, снижают сумму налога к уплате. Предоставляются вычеты налоговым агентом в соответствии со ст. 218-221 НК РФ, на основании подтверждающих документов. Работодатель предоставляет вычеты по заявлению сотрудника. Виды вычетов, учитываемых при выплате доходов физическим лицам:

- стандартные;

- имущественные;

- социальные;

- инвестиционные;

- профессиональные.

Как правило, у большинства налоговых агентов-работодателей наиболее часто применяются только первые два вида указанных вычетов.

Суммы в строке 030 указывают в соответствии со значениями кодов видов вычетов по НДФЛ (приведены в приложении № 2 к приказу ФНС РФ от 10.09.2015 № ММВ-7-11/387).

Состав строки 020 расчета 6-НДФЛ

Данные по стр. 020 «Сумма начисленного дохода» отражаются в разделе 1 6-НДФЛ, которая заполняется отдельно по ставкам НДФЛ раздельно и отражает доходы всех лиц, получивших облагаемый НДФЛ доход за отчетный период.

Строка 020 заполняется нарастающим итогом, т.е. в каждом следующем расчете сумма по стр. 020 будет включать данные стр. 020 из предшествующего отчета и облагаемые доходы за последующие 3 месяца. Доходы могут или увеличиваться, или оставаться без изменений, если за отчетный квартал в организации выплат не производилось.

Доходы показываются по дате начисления, а получения работниками. Т.е., при выплате зарплаты в январе за декабрь по стр. 020 расчета она будет отражена в годовом отчете, потому что начислена была в декабре и в отчетности 2021 года в стр. 020 ее не должно быть отражено.

Где находится в разделе 1?

Строка 020 в форме 6-НДФЛ расположена в первом разделе. Ее наименование «сумма начисленного дохода».

В разделе 1 важно разделять доходы по налоговым ставкам НДФЛ, так как для разных видов начислений физическим лица процент обложения отличается. Ставка может варьироваться от 9 до 35 процентов, поэтому для каждой первый раздел заполняется отдельно с указанием соответствующего размера начисленного дохода.

Если физическому лицу выплачивается только заработная плата, то достаточно заполнить первый раздел один раз, указав в строке 010 ставку 13%, а в поле 020 – размер начисленной зарплаты.

Важный момент: все строки раздела 1 расчета 6-НДФЛ заполняются нарастающим итогом.

Что это значит? Значит, что показатели нужно указывать в сумме за период с 1 января отчетного года по последний день отчетного или налогового периода.

Причем данные в форме 6-НДФЛ не разбиваются по физическим лицам, а приводятся в обобщенном виде по всем работникам.

Эти же правила касаются заполнения строки 020, о правильном заполнении которой написано ниже.

Актуальный бланк 6-НДФЛ можно . О правилах заполнения формы — в этой статье.

Доходы, включаемые в строку 020

Включаются такие доходы, облагаемые по разным ставкам НДФЛ:

- в виде оплаты труда

- в виде оплаты труда при прекращении трудовых отношений до истечения календарного месяца

- в денежной форме:

- оплата отпусков

- пособие по временной нетрудоспособности

- оплата по договорам гпх

- материальная помощь (свыше 4000 руб.)

- дивиденды

- в натуральной форме

- полученный при зачете встречных однородных требований

- от списания безнадежного долга

- возникающие в связи с возмещением работнику командировочных расходов

- в виде материальной выгоды от экономии на процентах при получении заемных (кредитных) средств (35% для налоговых резидентов и 30% для налоговых нерезидентов)

Важно! По строке 020 отражается все вознаграждения работников нарастающим итогом, а в строке 025 нужно выделить полученные дивиденды.

Строка 030 в 6-НДФЛ – что входит

При составлении 6-НДФЛ строка 030 раздела 1 предназначена для отражения величины используемых работниками налоговых вычетов. Они уменьшают облагаемую базу, которая показана по стр. 020.

К примеру, специалисту установлена зарплата размером в 50000 руб. Ему полагается детский налоговый вычет в 1400 руб. Сумма начисленного НДФЛ = (50000 – 1400) х 13 % = 6318 руб. «На руки» работнику выплачивается 50000 – 6318 = 43682 руб. В стр. 030 нужно указать 1400.

Вычеты персоналу предоставляются работодателем на основании заявлений работников. Дополнительно прикладываются подтверждающие документы. Нормативно вычеты регулируются в стат. 218-221 НК. Полный перечень льгот с кодами приведен в Приказе ФНС № ММВ-7-11/[email protected] от 10.09.15 г. (Приложение 2).

Читайте: Контрольные соотношения форм 2-НДФЛ и 6-НДФЛ

6-НДФЛ строка 030 – что туда входит (виды вычетов):

- Стандартные (на самого работника или на его детей).

- Имущественные (на приобретение жилых объектов и на проценты по ипотеке).

- Социальные (на лечение, обучение).

- Инвестиционные (по операциям с ценными бумагами, на индивидуальном лицевом счете).

- Профессиональные (полагаются специалистам по договорам ГПХ).

Кроме того, в стр. 030 отражаются суммы, которые не являются вычетами, но не облагаются НДФЛ в размере, определенном в стат. 217 НК. Они относятся к льготам при условии указания соответствующих доходов по стр. 020. К примеру, это выплата сотруднику матпомощи или выдача ему ценного подарка.

Если же доход не облагается НДФЛ в полном размере, а льгота в Приказе ФНС № ММВ-7-11/[email protected] не поименована, такие данные не нужно указывать в стр. 020, 030 (Письмо ФНС № БС-4-11/14329 от 21.07.17 г.).

Читайте: Что такое форма 6-НДФЛ, если нет работников

Пример по отражению по стр. 020 материальной выгоды работника

Абдуллину А.В. (резидент РФ) 01.08.2021 г. выдан беспроцентный займ в размере 100000 рублей. Предельная ставка в этом периоде составляла:

Материальная выгода в августе составила:

2/3 * 7,25% * 100000 * 31 / 365 = 410,50 руб.

Сумма 410,50 руб. должна быть отражена по стр. 020

НДФЛ с материальной выплаты составит:

410,50 руб. * 35% = 144 руб.

Отражение по стр. 020 частично облагаемых доходов

По строке 020 не отражаются доходы, на которые не начисляется НДФЛ. Выделяют 2 вида доходов, не облагаемых НДФЛ:

- полностью необлагаемые

- необлагаемые частично

Доходы, полностью не облагаемые НДФЛ, не отражаются по стр. 020 отчета 6-НДФЛ, например: пособие по беременности и родам полностью не входят в состав стр. 020.

Доходы, облагаемые частично, указываются по строке 020 в полном размере и одновременно по стр. 030 показывается необлагаемая сумма, например: материальная помощь, подарки и т.д.

Пример заполнения строки 020

Рассмотрим наглядный пример. Представим себе компанию, которая однажды (к примеру, 05.06.2017) потратила 5000 рублей на юбилейный сувенир своему лучшему сотруднику. И его, конечно же, тоже нужно отражать в декларации 6-НДФЛ, поскольку не облагаются налогом лишь те подарки, которые стоят меньше 4000 рублей.

Согласно 217 статье российского Налогового кодекса, с любой суммы, превышающий этот лимит, уже нужно исчислять обязательный налог.

В строке 020 следует отразить правдивую стоимость подарка, т. е. 5000 рублей. Та же часть, которая налогом не облагается, указывается по строке 030, и это 4000 рублей. В строчке под номером 040 получаем вот такое нехитрое исчисление: (5000 рублей — 4000 рублей * 13% = 130 рублей.

Пример заполнения строки 020 декларации 6-НДФЛ

Если цена этого презента оказалась бы хоть немного меньше, чем пресловутые 4000 рублей, то его, как нетрудно догадаться, вообще не пришлось бы отражать в декларации.

В строку под номером 020 вносятся лишь те данные, которые отражают доходы, фактически полученные физическими лицами. Это именно те суммы, которые, если следовать 223 статье Налогового кодекса, приходятся на отчётный период. Если же дата получения дохода не совпадает с отчётным периодом (в том случае, если он, к примеру, ещё не наступил), то в строку 020 его не вписывают.

В строку ни в коем случае не вносятся выплаты, которые не являются объектами налогообложения в Российской Федерации, например, выплаты нерезидентам, находящимся за рубежом.

Видео: какие доходы не нужно включать в строку 020

Пример по отражению по стр. 020 командировочных

08.08.2021 выданы средства на командировочные расходы (в пределах РФ, длительность командировки с 13 по 18 августа) в виде суточных в сумме 5000 руб. на выплачена материальная помощь к отпуску в размере 5000 руб. Эти суточные нужно отразить по стр. 020 т.к. они выше нормативов (свыше 700 руб. по РФ). В расчете будет отражено:

стр.020 – 5000 руб.

стр. 030 – 3500 руб. (700 руб. * 5 дней)

стр. 040 – 195 руб. ((5000 руб. – 3500 руб.) * 13%)

По строке 020 отразите весь доход сотрудников нарастающим итогом с начала года. Ориентируйтесь не на начисления в бухучете, а на дату получения дохода в целях НДФЛ.

Действительный государственный советник РФ 3-го класса, к.э.н. А. Кизимов

Контрольные соотношения в отношении стр. 020 расчета

Для сдачи правильной отчетности по 6-НДФЛ разработаны контрольные соотношения, которые должны соблюдаться при проверке ФНС. Так, перед сдачей расчета можно проверить его по этим соотношениям. В отношении стр. 020 выделяют следующие соотношения:

| Соотношение | Что означает при несоблюдении |

| строка 020 =, > строка 030 | строка 020 < строка 030 – завышена сумма вычетов |

| строка 020 – строка 030) / 100 * строка 010 = строка 040 | Если полученное значение не равно строке 040, то завышена или занижена сумма НДФЛ, но допускается погрешность: строка 060 * 1 руб. * количество строк 100 |

| строка 020 по определенной ставке из строки 010 = сумме строк «Общая сумма дохода» по той же ставке налога справок 2 НДФЛ с признаком 1, по налогоплательщикам этим налоговым агентом, и строк 020 по этой ставке налога из строки 010 (по отношению к годовому расчету) | если соотношение не соблюдается, то сумма начисленного дохода занижена или завышена |

Как строка 020 должна соотноситься с прочими строками отчета

Контрольные соотношения, которыми нужно пользоваться при включении данных в строку 020 отчета, приведены в приложении «Внутридокументные КС» к письму ФНС России от 10.03.2016 № БС-4-11/[email protected] В соответствии с письмом информация в строке 020 должна удовлетворять следующим параметрам:

- Сумма по строке 020 не должна быть меньше, чем в строке 030 «Налоговые вычеты».

- Должно соблюдаться равенство: (строка 020 – строка 030) / 100 × строка 010 (ставка) = строка 040. Допускается погрешность для округлений. Размер погрешности рассчитывается как 1 руб. на каждое физлицо, включенное в отчет, умноженное на количество строк 100 раздела 2 отчета.

Еще о КС в 6-НДФЛ узнайте из статьи «Контрольные соотношения для проверки формы 6-НДФЛ».