Строка 140 в форме 6-НДФЛ — начислено или выплата (2019 — 2020)

Раздел 2 в 6-НДФЛ: что туда входит

Как заполнить группу строк по выплате: базовые правила

Удержанный или перечисленный налог: чему равна строка 140

Раздел 2 в 6-НДФЛ: что туда входит

6-НДФЛ помимо обязательного для всякой отчетности по налогам титульного листа имеет два основных раздела:

- Первый, посвященный обобщенным данным в отношении налога, начисленного за очередной отчетный период (эти периоды, напомним, завершаются поквартально с отсчетом их протяженности от начала года). Информация по начислениям должна разделяться в зависимости от применяемых ставок.

- Второй, отражающий сведения об имевших место выплатах дохода, с которого в течение последних трех месяцев отчетного периода удерживался налог, с указанием необходимых сумм и дат, характеризующих как момент выдачи дохода, так и день завершения срока, отведенного для перечисления в бюджет налога с него.

Являющаяся предметом нашего рассмотрения строка 140 в 6-НДФЛ присутствует во втором разделе, где входит в набор строк с номерами 100–140, посвящаемые каждой конкретной выплате. Для обозначения названия стр. 140 6-НДФЛ в бланке этого отчета использована формулировка, отсылающая к величине удержанного налога.

Раздел 2 формы 6-НДФЛ — заполнение строк 110-113 в 1С 8.3 ЗУП

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Как заполнить группу строк по выплате: базовые правила

Занесение данных в каждую из строк, которые образуют группу, обозначенную номерами 100–140, имеет свои нюансы:

Чтобы данные по выдаче дохода попали во второй раздел в периоде отчета, самой поздней из дат, входящих в группу строк, необходимо не выходить за пределы дней, ограничивающих последний квартал отчетного периода. Если это не имеет места, то данные по такой выплате перейдут на следующий квартал.

Подпишитесь на рассылку

Удержанный или перечисленный налог: чему равна строка 140

Чтобы понять, как заполнить стр. 140 6-НДФЛ без ошибок, необходимо определиться с ответами на два вопроса:

- 6-НДФЛ строка 140 — что туда входит?

- Стр. 140 6-НДФЛ — удержанный или перечисленный налог здесь будет показан?

В ситуации, когда налог не должен удерживаться (учитываются платежи, сделанные в счет оплаты патента работником-иностранцем) или по каким-либо причинам оказывается неудержанным (не может быть удержан), в строке 140 проставляется ноль.

Ответ на второй вопрос дает сам смысл отчета 6-НДФЛ, составлять который должны лица, являющиеся налоговыми агентами. Он предназначен для того, чтобы показать во втором разделе этой формы суммы налога, оказавшиеся уже удержанными агентом и поэтому ставшие обязательными к уплате в бюджет в определенный срок. То есть 6-НДФЛ, как и всякая иная налоговая отчетность, формируется в отношении начисленных к уплате сумм, а они равны удержанным из дохода работников. Особенностью этих платежей является истечение сроков уплаты по ним в разные даты. Однако это не мешает налоговой службе сравнивать их с датами реально осуществленного перечисления налога в бюджет и наказывать плательщиков, делающих платежи с опозданием.

Строка 140 содержится во втором разделе формы 6-НДФЛ. Ее предназначение состоит в отражении величины налога, оказавшегося удержанным из выдаваемого дохода, в отношении которого по каждой из выплат формируется свой набор строк 100–140. Показывается в этой строке НДФЛ, начисленный к уплате в бюджет по отношению к выплате, сделанной в определенный день. Причем данные по этой выплате необходимо делить на разные группы строк 100–140, когда у налога с выплаченных в один день доходов оказываются различными сроки уплаты. А вот применение различных налоговых ставок такого разделения информации не требует.

Еще больше материалов по теме — в рубрике «НДФЛ».

6 НДФЛ, должны ли быть равны строки 070 и 140?

Порядок заполнения строки 140 формы 6-НДФЛ

Общие принципы формирования 2-го раздела формы

Как формировать строку 140, если были выплаты по разным ставкам налога

Нюансы отражения патента иностранного работника

Что ставить в строку 140, если налог с выплаты не удерживался и удержан уже не будет

Как формировать данные по 2-му разделу, если по одному начислению было несколько выплат

Что ставить в строку 140, если доход начислен, но оплата еще не состоялась

Общие принципы формирования 2-го раздела формы

140-я строка является составной частью информационных блоков, формирующих 2-й раздел 6-НДФЛ. Каждый блок предназначен для внесения в отчет информации об одной выплате дохода физлицам с одним сроком перечисления НДФЛ в бюджет. Структура блока состоит из строк с порядковой нумерацией от 100 до 140. Данные в блок разносятся в определенной последовательности:

- сначала по строке 100 указывается дата получения физлицами дохода (с учетом норм ст. 223 НК РФ);

- затем по строке 130 показывается фактический размер выплаты, полученной в день, указанный по строке 100 (полностью, вместе с НДФЛ);

- далее по строке 110 проставляется день, когда с выплаты, информация по которой внесена в строку 100 и строку 130, должен быть удержан НДФЛ (сообразуясь со ст. 226 НК РФ);

- после этого в строке 140 необходимо указать размер налога, удержанного с выплаты, по которой заполняется блок;

- в заключение по строке 120 отчета отражается день, не позднее которого НДФЛ, показанный по строке 140, должен быть перечислен в бюджет.

Таким образом, показатель по строке 140 взаимосвязан с особенностями заполнения других строк в каждом конкретном отчете.

Как формировать строку 140, если были выплаты по разным ставкам налога

Строки 130 и 140 в 6-НДФЛ формируются без подразделения сводных суммовых показателей на доход и налог, удерживаемые по разным ставкам. Это разъяснено в письме ФНС от 27.04.2016 № БС-4-11/7663. Таким образом, если в одну выплату (например, зарплатную) был удержан НДФЛ по разным ставкам, во 2-м разделе отчета по такой выплате будет сформирован один блок с объединенной информацией обо всей сумме выплаты по строке 130 и всей сумме удержанного НДФЛ по строке 140.

ОБРАТИТЕ ВНИМАНИЕ! 1-й раздел 6-НДФЛ заполняется по каждой применяемой ставке НДФЛ отдельно, т. е. количество листов, необходимых для заполнения раздела 1, может превысить количество листов, на которых уместятся сведения по разделу 2. ФНС в письме № БС-4-11/7663 дополнительно поясняет, что делать с «лишними» листами отчета, которые образуются из-за разных подходов к заполнению разделов формы. В незаполненных блоках 2-го раздела нужно поставить прочерки, в т. ч. по строке 140.

Еще о порядке заполнения читайте в статье «Как правильно заполнить раздел 2 в расчете 6-НДФЛ?».

Нюансы отражения патента иностранного работника

Если при расчете налога у сотрудника-иностранца учитываются произведенные им платежи по патенту, порядок формирования 6-НДФЛ имеет свои особенности.

При превышении выплат по патенту над суммой налога, которую должен удержать налоговый агент, все расчеты с таким сотрудником фактически отразятся в 1-м разделе отчета:

- по 020 — сумма дохода (по начислению);

- по 040 — расчетный размер НДФЛ с начислений в пользу иностранца на патенте;

- по 050 — сумма в уменьшение начисленного налога за счет фиксированных платежей.

Во 2-м разделе единственной (по сути — справочной) информацией будет указание даты получения и размера выплаты от налогового агента физлицом-иностранцем:

- по 100 — день выплаты;

- по 130 — размер выплаты;

- по 110 — 00.00.0000;

- по 120 — 00.00.0000;

- по 140 — 0.

ОБРАТИТЕ ВНИМАНИЕ! Возможен вариант, когда размеры выплат по патенту недостаточны, чтобы перекрыть сумму НДФЛ к уплате. Тогда появляется облагаемая у агента часть дохода. В этом случае, по приведенной выше логике, по 1-му разделу образуется НДФЛ к удержанию и доплате налоговым агентом (разница строк 040 и 050).

Тогда по строкам 110 и 120 2-го раздела должны появиться даты удержания и оплаты для этой разницы (по нормам ст. 223, 226 и 6.1 НК). А по строке 140 будет уже не 0, а сумма налога, подлежащая удержанию и перечислению в бюджет предприятием-работодателем.

Что ставить в строку 140, если налог с выплаты не удерживался и удержан уже не будет

- В строку 080 должны попадать суммы НДФЛ, которые агент не смог удержать при выплате, и нет вероятности, что сможет удержать в дальнейшем. Это могут быть, например, НДФЛ с разовой выплаты дохода физлицу в натуральной форме, НДФЛ, по каким-либо причинам недоудержанный с доходов уже уволенных сотрудников и т. п.

- Поскольку фактического удержания налога не произошло, по данным выплатам во 2-м разделе по строке 140 указывается 0.

Как формировать данные по 2-му разделу, если по одному начислению было несколько выплат

Следовательно, если по одному начислению было сделано несколько оплат в разные дни, в отчет попадут столько строк 140, сколько было оплат. При этом значение по каждой строке будет исчислено от размера частичной выплаты, указанной по соответствующей строке 130 каждого блока.

Что ставить в строку 140, если доход начислен, но оплата еще не состоялась

Следовательно, по отношению к налогу с еще не выплаченных по факту доходов строка 140 отчета не заполняется (как и остальные строки 2-го раздела, которые соответствовали бы ей в случае заполнения).

Итоги

Строка 140 2-го раздела 6-НДФЛ предназначена для указания данных о размере фактически удержанного налога с каждой выплаты, включенной в отчет.

О заполнении других строк отчета читайте наши статьи:

- «Порядок заполнения строки 090 формы 6-НДФЛ»;

- «Строка 130 в 6-НДФЛ — что туда входит и как ее заполнить?».

Пример заполнения можно найти .

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Заполнение формы 2 бухгалтерского баланса (образец)

Бухгалтерская отчетность: формы 1 и 2

Форма 2 бухгалтерского баланса: один отчет — два названия

Как выглядит бланк формы 2 бухгалтерского баланса

Отчет о финансовых результатах: расшифровка строк

Отчет о финансовых результатах: пример заполнения

Где найти бланк формы 2 бухгалтерского баланса

Бухгалтерская отчетность: формы 1 и 2

Бухгалтерская отчетность составляется и представляется по формам, утвержденным приказом Минфина России от 02.07.2010 № 66н.

Заполнение строки 040 в форме 6-НДФЛ — что туда входит (2020 год)

С отчетности за 1 квартал 2021 года форма и порядок заполнения 6-НДФЛ меняются. Новый бланк и правила утверждены приказом ФНС России от 15.10.2020 № ЕД-7-11/753. За 2021 год отчитываться следует по старой форме.

Форма сдается в налоговую инспекцию ежеквартально до конца месяца, следующего после отчетного периода. За год форму сдают до 1 марта следующего года.

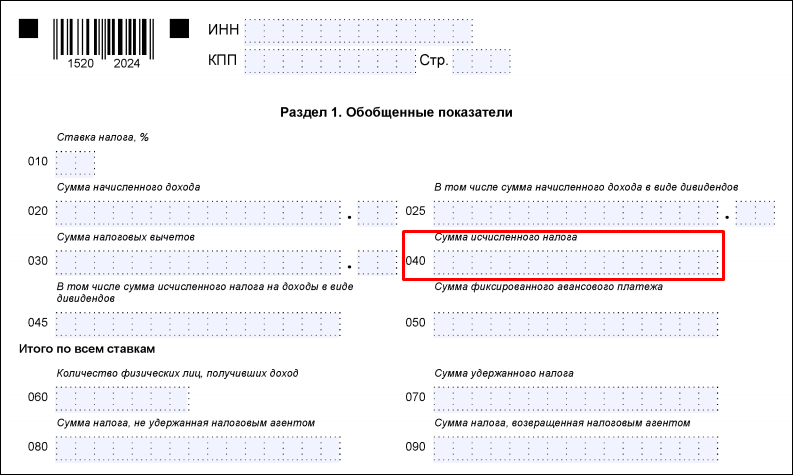

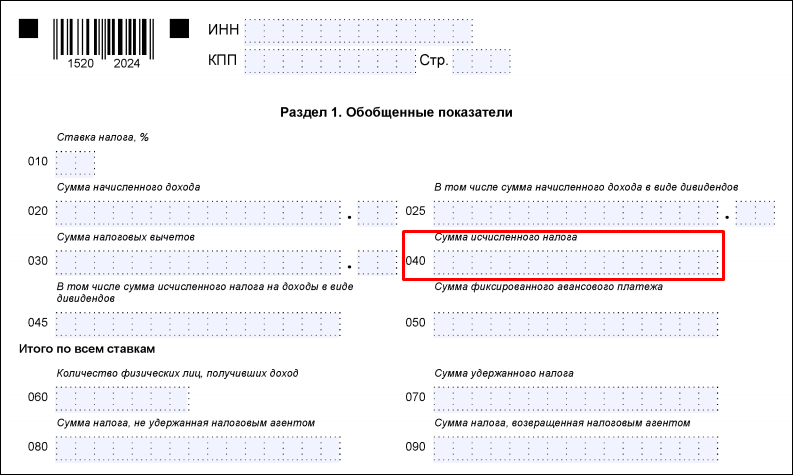

Строка 040 находится в разделе 1 декларации, в котором отражаются обобщенные показатели. Раздел заполняется отдельно по каждой налоговой ставке, применявшейся в отчетном периоде.

Заполнение строки 040 в 6-НДФЛ ведется нарастающим итогом в течение всего календарного года.

О других строках 6-НДФЛ мы писали в статьях:

- строка 020;

- строка 030;

- строка 050;

- строка 060;

- строка 080.

Аналогом строки 040 раздела 1 старой формы является строка 140 раздела 2 в новой форме.

Заполнение строки 030 в форме 6-НДФЛ — что туда входит (2019 — 2020)?

Что включается в строку 030 расчета 6-НДФЛ

Как заполнить строку 030 в 6-НДФЛ

Что включается в строку 030 расчета 6-НДФЛ

Вне зависимости от вида деятельности налогоплательщика, где физическое лицо получает доход, из этой суммы удерживается и выплачивается конкретный процент налога на доходы физлиц. Все сведения о данной операции фиксируются в форме 6-НДФЛ.

6-НДФЛ — это отчет налоговых агентов о начисленных и удержанных суммах налога на доходы физлиц. Он сдается в ФНС ежеквартально. Законодательным актом, регламентирующим сдачу отчетности 6-НДФЛ, является закон от 02.05.2015 № 113-ФЗ. Указанный отчет обязаны сдавать все наниматели без исключения: организации и ИП, имеющие штат сотрудников.

Строка 030 6-НДФЛ включает вычеты, которые получил работник на протяжении определенного времени (налогового периода).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

В данный пункт входит сумма вычетов, снижающих налогооблагаемую базу по сотрудникам, нарастающим итогом с начала налогового периода. В частности, в строку 030 в обязательном порядке включаются вычеты:

- стандартные (ст. 218 НК РФ);

- социальные (ст. 219 НК РФ);

- имущественные (ст. 220 НК РФ);

- профессиональные.

Подробнее о налоговых вычетах читайте .

Например, матпомощь отображается по коду 2760, а вычет к ней — по коду 503. Соответственно, в строку 030 вычет с кодом 503 должен быть включен.

В строке 030 формы должен быть отражен общий по всем работникам предприятия размер накопленных вычетов по НДФЛ.

Подпишитесь на рассылку

Как заполнить строку 030 в 6-НДФЛ

Строка 030 «Сумма налоговых вычетов» должна быть заполнена по кодам типов вычетов, получаемых гражданином.

Заполнение строки 030 в 6-НДФЛ и что в нее входит — эти пункты закреплены в приказе ФНС России «Об утверждении кодов видов доходов и вычетов» от 10.09.2015 № ММВ-7-11/387. В расчетных данных 6-НДФЛ не нужно указывать доходы, которые не облагаются НДФЛ согласно ст. 217 НК РФ:

- пособия от государства;

- пенсии по гособеспечению;

- различные виды компенсаций;

- алименты;

- выплаты донорам;

- единовременные выплаты и пр.

Заполнение строки 030 в 6-НДФЛ является обязательным, если работник вправе воспользоваться одним из видов вычетов.

В строке 030 декларации должна быть отражена общая сумма всех вычетов работников предприятия. Эта цифра не может быть выше суммы начисленных доходов, заявленных в этой же декларации.

Вычеты, не использованные в текущем месяце, переходят на последующие месяцы, в которых работником будет получен определенный доход. Это правило действительно до конца отчетного года (согласно п. 3 ст. 226, п. 3 ст. 210 НК РФ). На следующий год вычеты не переносятся.

ОБРАТИТЕ ВНИМАНИЕ! В ситуации, когда физическому лицу была начислена матпомощь более 4 тыс. руб., в строке 030 нужно учесть только необлагаемый размер вычета 4 тыс. руб

В строке 030 отражаются налоговые вычеты, которыми воспользовались сотрудники предприятия за налоговый период. Они снижают сумму дохода, облагаемого НДФЛ. В данном пункте указывается общая сумма всех видов предоставленных вычетов без детализации по работникам. Вычеты могут переноситься на последующие месяцы в пределах календарного года. Сумма вычетов не может быть больше начисленного дохода работников компании.

Еще больше материалов по теме — в рубрике «НДФЛ».

Какие начисления учитываются в строке 040

Прежде всего, давайте посмотрим, что такое строка 040 в 6-НДФЛ и что туда входит.

В ней отражается налог, удержанный работодателем — налоговым агентом из доходов, которые были начислены в пользу работников.

Состав налогооблагаемых начислений определяется ст. 210 НК РФ в соответствии с п. 1 ст. 223 НК РФ. К налогооблагаемым начислениям, в частности, относятся:

- выплаты, сделанные по трудовому договору — в заключительный день месяца, за который начислена зарплата;

- выплаты в рамках гражданско-правовых договоров — в день получения средств исполнителем работ;

- компенсации, уплачиваемые работнику при увольнении — в последний рабочий день сотрудника;

- отпускные выплаты — в день получения;

- пособия по листку нетрудоспособности — в день получения средств работником;

- выплаты на командировочные расходы — в день подписания авансового отчета, составленного по итогам командировки.

Здесь же показываются доходы работников в натуральной форме, а также в виде полученной выгоды или права на распоряжение доходами.

К доходам, полученным в натуральной форме, относятся:

- оплата услуг в интересах работника;

- товары, переданные работнику за выполнение определенных работ или услуг;

- оплата труда, выраженная в неденежном эквиваленте.

Эти доходы принимаются к учету в тот день, когда они были получены работником.

Как заполнить 6-НДФЛ за 2021 год, читайте в готовом решении «КонсультантПлюс». Еще больше актуальных материалов вы найдете, если оформите пробный бесплатный доступ к К+.

Примеры расчета и отражения налога в 6-НДФЛ

Сотрудник уходит в отпуск с 10.06.2019 по 24.06.2019 г. Срок перечисления НДФЛ с суммы отпускных выпадает уже на следующий отчетный период.

Необходимо заполнить документ «Отпуск». В поле «Месяц» указывается месяц начисления отпускных, а не период выплаты отпуска.

Датой получения дохода в виде отпускных, а также датой удержания самого налога необходимо указать день выплаты документа в графе «Дата выплаты» документа. В рассмотренном варианте отпускные будут выплачены 06.06.2019. Так как срок перечисления НДФЛ с суммы отпускных – последний день месяца, в котором была произведена выплата, а именно 30.06.2019, – выпадает на выходной день, срок перечисления налога приходится на следующий за ним рабочий день, в нашей ситуации 01.07.2019.

Сумма отпускных в форме 6-НДФЛ будет отражена в разделе 1 расчета за полугодие 2021 года и в разделе 2 расчета за 9 месяцев 2019 года соответственно. В раздел 2 расчета за полугодие 2021 года отпускные не попадут, так как сроком перечисления НДФЛ был другой отчетный период, попадет данная сумма в строку 070 расчета за полугодие 2021 года.

Сотрудник уходит на больничный в мае с 23.05.2019 по 29.05.2019.

Для отображения данной ситуации необходимо создать и заполнить в программе документ «Больничный лист». Датой получения дохода и удержания НДФЛ будет день выплаты дохода, предположим 10.06.2019. Так как сроком перечисления налога с суммы дохода будет последний день месяца, в котором произошла выплата, в нашей ситуации это 30.06.2019, выпадает на выходной день, налог будет перечислен в следующий рабочий день, то есть 01.07.2019.

Таким образом при заполнении формы 6-НДФЛ сумма дохода будет отображаться в разделе 1 расчета за полугодие 2021 года и в разделе 2 расчета за 9 месяцев 2021 г. Так как срок перечисления дохода попадает на другой отчетный период, в разделе 2 расчета за полугодие сумма пособия не отобразится. Налог при выплате пособия в июне попадет в строку 070 расчета за полугодие 2021 г.

Чему равна строка 040

(стр. 020 – стр. 030) / стр. 010 × 100%.

В строке 030 отражаются вычеты, предоставленные работникам.

В строке 010 указывается ставка налога, по которой облагаются операции, отраженные в данном разделе декларации.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Если в отчетном периоде работодателем делались начисления, облагаемые налогом по разным ставкам, то в 6-НДФЛ появятся несколько первых разделов. В каждом из них будет отражено свое значение строки 040.

Как заполнить строку 030 раздела 1 формы 6-НДФЛ?

Допустимая погрешность при расчете значения

К100 × стр. 060 × 1 руб.,

К100 — количество выплат, показанных в строке 100 раздела 2 с начала года;

стр. 060 — число лиц, в пользу которых делались начисления с начала налогового периода.

Отклонение возникает из-за того, что по правилам округления суммы налога менее 50 копеек отбрасываются, а суммы, содержащие 50 и более копеек, округляются до полного рубля.

В отличие от строки 040 в 6-НДФЛ, которая заполняется в рублях, значение строки 130 указывается в рублях и копейках.

Рассмотрим ситуацию на примере:

За 2021 год ООО «Маяк» показало по строке 100 пятнадцать выплат, сделанных в пользу десяти работников.

В этом случае допустимая погрешность строки 040 в 6-НДФЛ составит не более 150 руб.

Еще о контрольных соотношениях вы можете прочитать в статье.

Погрешность строки 040 в 6-НДФЛ

В некоторых случаях числовое значение стр. 040 может отличаться от указанного итога в приведенном в предыдущем примере контрольном равенстве.

Контрольными соотношениями допускается отклонение цифр в стр. 040 из-за арифметической погрешности. Налог считается в целых рублях, поэтому возникают неточности. При расчете налога сумма более 50 копеек округляется до целого рубля, а менее – отбрасывается. Так как сведения в отчет заносятся из регистров, то итог может отличаться как в меньшую, так и в большую сторону.

Допустимым считается отклонение до 1 рубля на каждое физлицо.

Проверяется допустимое значение так:

стр. 060 х 1 руб. х количество строк 100,

причем число строк 100 учитывается в целом за текущий год.

Пример 3. Отклонение из-за округлений

ИП Щеголев начислил своим 12 работникам за 1 квартал 2019 заработную плату в размере 157815 рублей. Стандартных вычетов предоставлено 8400 рублей. Исчисленный НДФЛ, указанный в стр. 040 формы 6-НДФЛ по данным налоговых регистров – 19 418 рублей. По строкам 100 отчета было показано 4 выплаты.

Проверка контрольного соотношения: (157 815 – 8400) х 13% = 19424.

19424≠19418, равенство не выполняется, разница составила: 19 424 – 19 418 = 6 рублей.

Считаем допустимую погрешность: 12 чел. х 1 руб. х 4 строки = 48 рублей.

Так как 6 руб. находится в диапазоне допустимой погрешности (6 < 48), то значение стр. 040 является допустимым.

Источник: warvisual.ru

Строка 040 в 6-НДФЛ — как заполнить?

Строку 040 в отчете 6-НДФЛ приходится заполнять каждому из составителей этого документа, поскольку именно она отражает величину начисленного за период налога и дает возможность налоговому органу понять, в каких объемах следует ожидать его перечислений в бюджет. О правилах заполнения этой строки — в нашем материале.

Место строки 040 в 6-НДФЛ

Строка 040 в форме 6-НДФЛ располагается в Разделе 1 в его части, посвященной обобщенным данным о параметрах, исходя их которых формируется подлежащая удержанию у получателей дохода сумма НДФЛ.

Эта сумма и находит отражение в строке 040, располагающейся в комплекте строк 010-050, отражающих сведения, необходимые для расчета:

- о ставке налога — строка 010;

- о начисленных доходах — строка 020;

- о примененных вычетах — строка 030;

- об исчисленном налоге — строка 040;

- об авансовом платеже, снижающем сумму начислений — строка 050.

- 025 — об объеме этих начислений;

- 045 — о приходящемся на них налоге.

Как формируются данные для строки 040 в 6-НДФЛ?

- попадающие в него цифры за каждый из отчетных периодов в течение года формируются нарастающим итогом, что продиктовано необходимостью расчета итоговых сумм подлежащего уплате налога по накапливаемым за год данным (ст. 216, п. 3 ст. 224, п. 2 ст. 226 НК РФ);

- наличие доходов, к которым применяются разные налоговые ставки, приводит к разделению по этим ставкам комплектов строк 010-050, отражающих процесс начисления налогов, что способствует обеспечению контроля за применением вычетов только к доходам, облагаемым по ставке 13% (п. 1 ст. 225 НК РФ), и правильностью выполненных арифметических действий при расчете НДФЛ по каждой из ставок;

- в отношении доходов, облагаемых по ставке 13%, обязательно отражение в обособленных строках сведений по дивидендам, что обусловлено необходимостью исчисления налога по ним отдельно от иных доходов, облагаемых по той же ставке (п. 2 ст. 210 НК РФ) и возможностью использования в этом расчете особого алгоритма (п. 2 ст. 275 НК РФ, Письмо Минфина России от 17.06.2015 № 03-04-06/34935).

Эти правила приводят к тому, что заполнение сведений, относящихся к ставке 13%, оказывается наиболее сложным, но, тем не менее, дающим возможность проверить правильность сделанных обобщенных налоговых вычислений.

Исключение в отношении проверки составит расчет налога по дивидендам, подчиняющийся особому алгоритму.

Порядок внесения данных в строку 040 формы 6-НДФЛ

Заполнять строку 040 придется не только в каждом подаваемом отчете, но и в каждом из комплектов строк 010-050, выделяемом в Разделе 1 из-за разделения информации по ставкам.

- показывать в ней цифру надо от левого края строки (начиная заполнение с крайней левой ячейки);

- не имеющие информации для заполнения ячейки следует прочеркнуть;

- если подлежащий отражению показатель оказался нулевым, то в строке в качестве цифры отобразится «0».

Нулевым значение налога может стать при ставке 13%, когда величина примененных вычетов равна начисленному доходу.

Подводим итоги

- Строка 040 в 6-НДФЛ расположена в Разделе 1 и отражает расчетную сумму налога, подлежащего удержанию из начисленных за период доходов. Ей сопутствуют строки, отражающие те обобщенные данные, по которым получена эта сумма (величина ставки, объемы доходов и вычетов).

- Данные для строки 040 не только формируются с соблюдением всех правил исчисления налога, но и отражаются в отчете сообразно с этими правилами — по принципу нарастающего итога, раздельно по разным ставкам, с применением вычетов только к доходам, облагаемым по ставке 13%, и выделением из сведений, сформированных для ставки 13%, данных, относящихся к дивидендам.

- Правила отражения цифры в строке 040 стандартны для отчета 6-НДФЛ. Заполняется она в каждом из отчетов и в каждом из комплектов строк 010-050, выделяемых при применении разных ставок. Для ставки 13% не исключается появление в строке нулевого значения.

Источник: blogkadrovika.livejournal.com