Декларация 3-НДФЛ заполняется по форме, которая действовала в том периоде, когда был получен доход или заявлены налоговые вычеты. В частности, отчитываясь за 2015 год, используйте бланк, утвержденный приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671 .

Порядок заполнения

В состав декларации обязательно включайте:

Остальные разделы и листы включайте в состав декларации по необходимости. То есть только при наличии доходов и расходов, отражаемых в этих разделах (листах), или права на получение налоговых вычетов. Об этом сказано в пункте 2.1 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671.

ИНН

В верхней части формы укажите ИНН. Для индивидуального предпринимателя его можно найти в уведомлении о постановке на учет в качестве предпринимателя, выданном ИФНС России при регистрации. Граждане могут посмотреть ИНН в свидетельстве о постановке на учет физического лица.

Номер корректировки

Если подаете обычную (первую) декларацию в этом году, в поле «Номер корректировки» поставьте «0—».

Заполняем 3 НДФЛ на выигрыш

Если уточняете налог, который заявлен ранее, укажите порядковый номер корректировки (например, «1—» – если это первое уточнение, «2—» – при втором уточнении и т. д.).

Налоговый период

В поле «Налоговый период» укажите год, за который представляется декларация. Это год, в котором был получен доход. А если гражданин подает декларацию, чтобы получить налоговый вычет в соответствии со статьями 218–221 Налогового кодекса РФ, – то год, в котором он произвел соответствующие расходы (например, на лечение, обучение).

Представляется в налоговый орган

В поле «Представляется в налоговый орган» проставьте код налоговой инспекции, где зарегистрирован гражданин, который подает декларацию. Если он является индивидуальным предпринимателем, то посмотрите код в уведомлении о постановке на учет в качестве предпринимателя, выданном ИФНС России при регистрации. Если нет, то возьмите его из свидетельства о постановке на учет физического лица.

Также код ИФНС России можно определить по адресу регистрации предпринимателя с помощью интернет-сервиса на официальном сайте ФНС России .

Код страны

В поле «Код страны» укажите код государства, гражданином которого является человек, подающий декларацию. Код определите самостоятельно с помощью общероссийского классификатора стран мира (ОКСМ), утвержденного постановлением Госстандарта от 14 декабря 2001 г. 529-СТ. Для граждан России укажите код «643». Если гражданства у человека нет, укажите код той страны, которая выдала ему документ, удостоверяющий личность.

Код категории налогоплательщика

В поле «Код категории налогоплательщика» укажите код в соответствии с приложением № 1 к Порядку, утвержденному приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671. Для индивидуального предпринимателя укажите в этом поле «720», для физических лиц – «760». Отдельные коды предусмотрены для нотариусов, адвокатов и глав крестьянских (фермерских) хозяйств.

Заполнение 3-НДФЛ: имущественный вычет

Ф.И.О. и персональные данные

Фамилию, имя, отчество укажите полностью, без сокращений, как в паспорте. Писать латинскими буквами допускается только для иностранцев (подп. 6 п. 3.2 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671).

В верхней части каждой заполняемой страницы укажите ИНН, а также фамилию и инициалы. ИНН обязательно заполнить, если декларацию подает предприниматель. Физические лица могут не заполнять это поле, тогда придется указать паспортные данные (п. 1.10 и подп. 7 п. 3.2 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671).

Статус налогоплательщика

В этом поле нужно указать, является ли гражданин резидентом или нерезидентом Российской Федерации.

Если гражданин находился на территории России больше 183 календарных дней за последние 12 месяцев, то он является резидентом. В этом случае укажите цифру 1. Если же меньше – цифру 2. Прочтите в статье, к ак узнать резидент или нерезидент физическое лицо.

Местожительство

В поле «Место жительства налогоплательщика» укажите цифру 1, если есть прописка в России. Если нет прописки, но есть регистрация по местопребыванию, укажите цифру 2.

Укажите индекс, район, город, населенный пункт, улицу, номер дома, строения и квартиры на основании записи в паспорте или свидетельстве о регистрации по местожительству. При отсутствии местожительства укажите адрес регистрации по местопребыванию. Возьмите его из свидетельства о регистрации по местопребыванию.

В поле «Регион» укажите код региона. Определить его можно с помощью приложения 3 к Порядку, утвержденному приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671.

Такие правила установлены подпунктом 9 пункта 3.2 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671.

Поле «Адрес места жительства за пределами территории Российской Федерации» заполняют только нерезиденты .

Номер контактного телефона

Номер контактного телефона напишите полностью, с кодом города. Это может быть как стационарный, так и мобильный номер. В номере телефона не должно быть пробелов или прочерков, но можно использовать скобки и знак + для указания кода (подп. 11 п. 3.2 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671).

Лист А

Суммовые показатели начните заполнять с листа А, в котором указываются доходы, полученные от источников в России. При этом доходы от предпринимательской и адвокатской деятельности, а также от частной практики в листе А не указывайте, такие доходы отражаются в листе В.

Показатели на листе А заполняйте отдельно по каждому источнику выплаты дохода и по каждой налоговой ставке. Для доходов по трудовому или гражданско-правовому договору возьмите их из справки по форме 2-НДФЛ.

По строке 010 укажите ставку налога, по которой облагался доход.

По строке 020 укажите код вида дохода. Эти коды приведены в приложении 4 к Порядку, утвержденному приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671. Например, для доходов по трудовому договору (проще говоря, зарплаты) поставьте код «06».

По строке 030 укажите ИНН организации, которая выплатила доход. При получении дохода от предпринимателя внесите его ИНН.

По строке 040 укажите КПП организации, которая выплатила доход. При получении дохода от предпринимателя поставьте прочерки.

По строке 050 укажите ОКТМО организации, от которой получен доход.

По строке 060 укажите наименование организации, которая выплатила доход. Если вы получили доход от физического лица, то впишите его фамилию, имя, отчество и ИНН (если есть).

По строке 070 отразите сумму дохода, полученного в том году, за который заполняете декларацию.

По строке 080 укажите сумму дохода, с которой нужно заплатить налог (налоговую базу).

По строке 090 отразите сумму исчисленного налога. Ее вы получите, умножив налоговую базу (строка 080) на ставку налога , указанную выше в строке 010.

Если все источники доходов не помещаются на одной странице, то заполните столько листов А, сколько вам необходимо (п. 6.2 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671).

Лист Б

На листе Б отразите доходы, полученные от источников за пределами России . Заполнять этот лист нужно только гражданам, которые являются налоговыми резидентами России.

Если вы получали доходы, которые облагаются по разным ставкам , то заполните несколько листов Б. То есть на одном листе укажите доходы, которые облагаются по одной ставке.

Если все источники выплаты доходов, которые облагаются по одной ставке, не помещаются на одной странице, то заполните столько листов Б, сколько вам необходимо. Итоговые результаты в этом случае отразите только на последней странице.

По строке 010 укажите цифровой код страны, от источника в которой был получен доход, согласно ОКСМ.

По строке 020 укажите наименование организации, которая выплатила доход. При заполнении данной строки можно использовать буквы латинского алфавита.

По строке 030 укажите код валюты согласно Общероссийскому классификатору валют.

По строке 031 укажите код вида дохода:

- 1 — прибыль контролируемой иностранной компании;

- 2 — иные доходы.

По строке 040 укажите дату получения дохода . Дату укажите цифрами: день, месяц, год в формате ДДММГГГГ.

По строке 050 укажите курс иностранной валюты к рублю, установленный Банком России на дату получения дохода.

По строке 060 укажите сумму дохода в иностранной валюте.

По строке 070 укажите сумму дохода в пересчете на рубли.

По строке 080 укажите дату уплаты налога.

По строке 090 укажите курс иностранной валюты к рублю, установленный Банком России на дату уплаты налога.

По строке 100 укажите сумму налога, уплаченную в иностранном государстве в иностранной валюте. Основанием является документ о полученном доходе и об уплате налога за пределами России.

По строке 110 укажите сумму налога, уплаченную в иностранном государстве, в пересчете на рубли.

По строке 120 укажите сумму налога, рассчитанную в России по соответствующей ставке.

По строке 130 укажите сумму налога, подлежащую зачету в России. Она равна показателю строки 110, но не может превышать суммы налога:

- рассчитанной исходя из ставок, предусмотренных соглашением об избежании двойного налогообложения;

- отраженной по строке 120.

Такие правила установлены в главе VII Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671.

Пример оформления декларации по форме 3-НДФЛ при получении дивидендов от источников за пределами России

А.С. Кондратьев (резидент) 15 октября 2015 года получил дивиденды в размере 625 долл. США от иностранной организации HOLDING LIMITED, которая находится в США. При выплате дивидендов иностранная организация одновременно удержала и налог с них по ставке 10 процентов в соответствии с Договором между Российской Федерацией и Соединенными Штатами Америки об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал от 17 июня 1992 г .

Курс Банка России для доллара США на дату выплаты дивидендов и налога составил 40,5304 руб./USD (условно).

В России в 2015 году такой доход облагался НДФЛ по ставке 9 процентов (п. 4 ст. 224 НК РФ). Не позднее 30 апреля 2016 года Кондратьев должен подать в налоговую инспекцию по своему местожительству декларацию по форме 3-НДФЛ (подп. 3 п. 1 ст.

228, п. 1 ст. 229 НК РФ).

Организация, в которой работает Кондратьев, всю сумму НДФЛ с его зарплаты удержала и перечислила в бюджет полностью. Поэтому он решил эти доходы в виде зарплаты в декларации не указывать. Такое право ему дает пункт 4 статьи 229 Налогового кодекса РФ.

При заполнении листа Б декларации Кондратьев указал:

– по строке 010 – код страны – 840 согласно ОКСМ;

– по строке 020 – наименование организации, используя буквы латинского алфавита, – HOLDING LIMITED;

– по строке 030 – код валюты – 840 согласно Общероссийскому классификатору валют;

– по строке 040 – дату получения дохода – 15.10.2015;

– по строке 050 – курс доллара США к рублю, установленный Банком России на 15 октября 2015 года, – 40,5304 руб./USD;

– по строке 060 – сумму дохода в долларах США – 625 долл. США;

– по строке 070 – сумму дохода в пересчете на рубли – 25 331,5 руб. (625 USD × 40,5304 руб./USD);

– по строке 080 – дату уплаты налога – 15.10.2015;

– по строке 090 – курс доллара США к рублю, установленный Банком России на 15 октября 2015 года, – 40,5304 руб./USD;

– по строке 100 – сумму налога, уплаченную в долларах США, – 62,5 долл. США (625 USD × 10%);

– по строке 110 – сумму налога, уплаченную в США, в пересчете на рубли – 2533 руб. (62,5 USD × 40,5304 руб./USD);

– по строке 120 – сумму налога, начисленную в России по ставке 9 процентов,– 2280 руб. (25 331,5 руб. × 9%);

– по строке 130 – сумму налога к зачету – 2280 руб. (2280 руб. < 2533,15 руб.).

12 февраля 2015 года Кондратьев представил в инспекцию по местожительству декларацию по форме 3-НДФЛ .

Вместе с декларацией Кондратьев передал в инспекцию документ о полученном доходе и об уплате им налога за пределами России, подтвержденный налоговым органом США.

Лист В

Лист В заполните только в случае, если вы являетесь предпринимателем, адвокатом, нотариусом, арбитражным управляющим или главой крестьянского (фермерского) хозяйства.

По каждому виду деятельности заполните отдельный лист В.

В пункте 1 по строке 010 выберите вид деятельности. Если гражданин осуществляет сразу несколько видов деятельности (например, одновременно является арбитражным управляющим и индивидуальным предпринимателем), то такие доходы надо отразить обособленно. То есть по каждому виду деятельности заполните отдельный лист В.

По строке 020 укажите код вида предпринимательской деятельности предпринимателя. Этот код можно посмотреть в выписке из ЕГРИП, которую выдает ИФНС России, при ее отсутствии можно определить код самостоятельно с помощью постановления Госстандарта России от 6 ноября 2001 г. № 454-ст. Адвокаты, нотариусы и арбитражные управляющие в этом поле проставляют прочерки

В пункте 2 по строкам 030–060 укажите суммы доходов и расходов на основании первичных документов или книги учета доходов и расходов, утвержденной приказом от 13 августа 2002 г. Минфина России № 86н и МНС России № БГ-3-04/430.

По строкам 070–080 приведите суммы, выплаченные физическим лицам на основании трудовых договоров, которые действовали в отчетном году.

Строку 100 заполните только в том случае, если нет документально подтвержденных расходов. Укажите сумму расходов, которая учитывается по нормативу. Для этого общую сумму дохода (строка 030) нужно умножить на 20 процентов (п. 8.3 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671).

В пункте 3 по строке 110 укажите общую сумму дохода. Для этого нужно сложить показатели всех строк 030 по одному виду деятельности.

По строке 120 отразите сумму профессионального налогового вычета. Для этого сложите показатели строк 040 по указанному виду деятельности.

По строке 130 укажите сумму начисленных авансовых платежей. Возьмите ее из налогового уведомления, которое должна направить ИФНС России.

По строке 140 укажите сумму осуществленных авансовых платежей. Посмотреть такую сумму можно в платежном поручении (п. 8.4 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671) .

Если заполнено несколько листов В, итоговые данные рассчитайте на последнем из них. Такие правила установлены в пункте 8.1 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671.

Строки 150–160 заполняются исключительно главами крестьянских (фермерских) хозяйств.

Пункт 5 заполняют только предприниматели, которые участвовали в контролируемых сделках, самостоятельно скорректировали налоговую базу и хотят доплатить налог (п. 6 ст. 105.3 НК РФ).

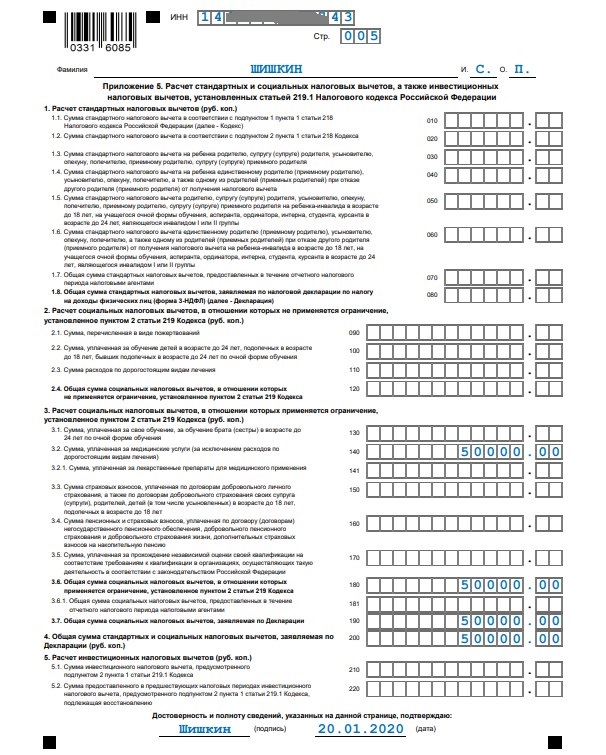

Лист E1

В листе Е1 рассчитайте сумму стандартных и социальных вычетов, которые могут быть предоставлены в соответствии со статьями 218 и 219 Налогового кодекса РФ.

По строке 010 укажите сумму стандартных вычетов, установленных подпунктом 1 пункта 1 статьи 218 Налогового кодекса РФ (3000 руб. в месяц).

По строке 020 укажите сумму стандартных вычетов, установленных подпунктом 2 пункта 1 статьи 218 Налогового кодекса РФ (500 руб. в месяц).

По строке 030 отметьте, сколько месяцев доход гражданина не превышал 280 000 руб. Этот показатель важен для расчета вычета на детей, так как он предоставляется до месяца, в котором доход превысит эту сумму.

По строкам 040–070 отразите суммы стандартных вычетов на детей, предоставленных по различным основаниям.

По строке 080 рассчитайте итоговую сумму стандартных вычетов (сумма строк 010–070).

По строке 090 укажите сумму пожертвований. Такая сумма не должна превышать 25 процентов от общей суммы дохода. Подтвердить этот расход можно на основании договора с организацией, которая получает пожертвования, платежных поручений и иных документов.

По строке 100 вы можете отразить сумму, выплаченную за обучение, но не более 50 000 руб. за год. Плату за обучение можно определить на основании договора с учебным учреждением и платежных документов.

По строке 110 укажите сумму расходов, потраченных на лечение. Подтвердить такие расходы вы можете на основании договора с учреждением, справки об оплате услуг и других платежных документов. При этом общий размер социального налогового вычета за год на образование, лечение, негосударственное пенсионное обеспечение, накопительную часть трудовой пенсии и добровольное страхование жизни не должен превышать 120 000 руб.

По строке 120 укажите общую сумму расходов, для этого сложите строки 090–110.

По строке 130 укажите расходы гражданин а на:

- собственное обучение;

- обучение по очной форме его брата или сестры до 24 лет.

По строке 140 отразите расходы на лечение и приобретение медикаментов.

По строке 150 укажите расходы на добровольное страхование жизни (при учете, что договор заключен на срок не мене пяти лет).

По строке 160 укажите расходы на добровольное пенсионное страхование (негосударственное пенсионное обеспечение).

Строка 170 – итоговая по пункту 3 листа Е1. В ней укажите сумму социальных вычетов по строкам 130–160.

По строке 171 – укажите общую сумму социальных налоговых вычетов, предоставленных в налоговом периоде налоговыми агентами.

По строке 180 – укажите общую сумму социальных налоговых вычетов. Ее определите путем вычитания значения по строке 171 листа Е1 из сумм значений строк 120 и 170 листа Е1.

По строке 190 укажите общую сумму всех стандартных и социальных вычетов по декларации. Определите путем суммирования значений строк 080 и 180 листа Е1.

Источник: nalogobzor.info

Декларация 3-ндфл: вычет за лечение

Есть несколько способов оформить декларацию с вычетом на лечение:

- От руки (в т. ч. на компьютере).

- В режиме онлайн в личном кабинете физлица на официальном сайте ФНС www.nalog.ru.

- С помощью программы ФНС «Декларация 2016».

На наш взгляд, да и практика показывает, что удобнее и быстрее всего образец 3-НДФЛ на лечение подготовить двумя последними способами. К тому же так намного меньше риск сделать ошибку или опечатку.

Также см. «Инструкция по заполнению 3-НДФЛ за 2016 год в программе «Декларация».

Каждый образец декларации 3-НДФЛ за лечение требует включать в него следующие листы, которые желательно заполнять в такой последовательности:

- Титульный лист.

- Лист Е1.

- Лист А.

- Раздел 2.

- Раздел 1.

В стандартной ситуации и/или когда заявлен только медицинский вычет, образец заполнения 3-НДФЛ на лечение будет состоять из 5 указанных листов. Плюс не забудьте сначала собрать и потом приложить подтверждающие документы.

Также см. «Какие документы прикладывать к декларации 3-НДФЛ».

Согласно установленному порядку все суммы, кроме налога, приводят вплоть до копеек. А величину НДФЛ, наоборот – в полных рублях:

до 50 копеек – во внимание не берут;

50 и более копеек – принимают за 1 рубль.

3-НДФЛ 2020 возврат за лечение: образец заполнения

Рассмотрим составление декларации за лечение на примере.

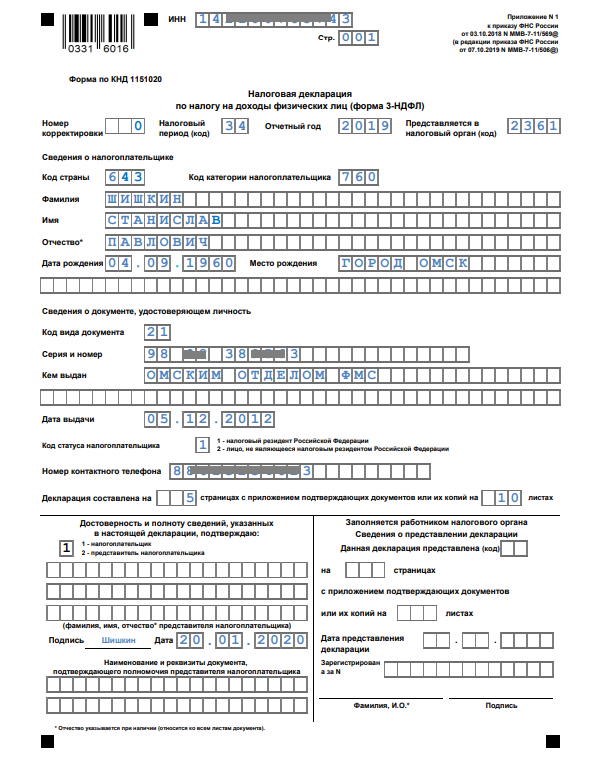

Шишкин С. П. в 2019 году затратил на стоматологические услуги в частной платной клинике 50 000,00 рублей. У него есть подтверждающие документы, оформленные в соответствии с законодательством РФ. Лечению присвоен код «1». Это означает обычное лечение. Его заработная плата за год составила 624 000,00 рублей. Из нее был оплачен НДФЛ в размере 81 120,00 рублей.

Шишкин С. П. претендует на возврат суммы 6500,00 рублей. Она получается путем умножения 50 000,00 рублей на 13% (налоговая ставка).

Налогоплательщику нужно заполнить такие разделы 3-НДФЛ:

- Титульный лист;

- Разделы 1 и 2;

- Приложения 1 и 5.

Заполняем Титульный лист. В верхней части указываем ИНН налогоплательщика. Проставляем код корректировки, код налогового периода, отчетный год и код ИФНС РФ, в которую подаем отчет. Также указываем код страны, гражданином которой является налогоплательщик и код категории.

Затем прописываем ФИО налогоплательщика полностью. Указываем его паспортные данные. Если в качестве документа, подтверждающего личность, предоставляется не паспорт, записываем данные этого документа. Указываем другие необходимые сведения о налогоплательщике. В конце страницы проставляем кто именно сдает декларацию.

Необходимо помнить, каждый лист Налоговой Декларации должен быть пронумерован и подписан.

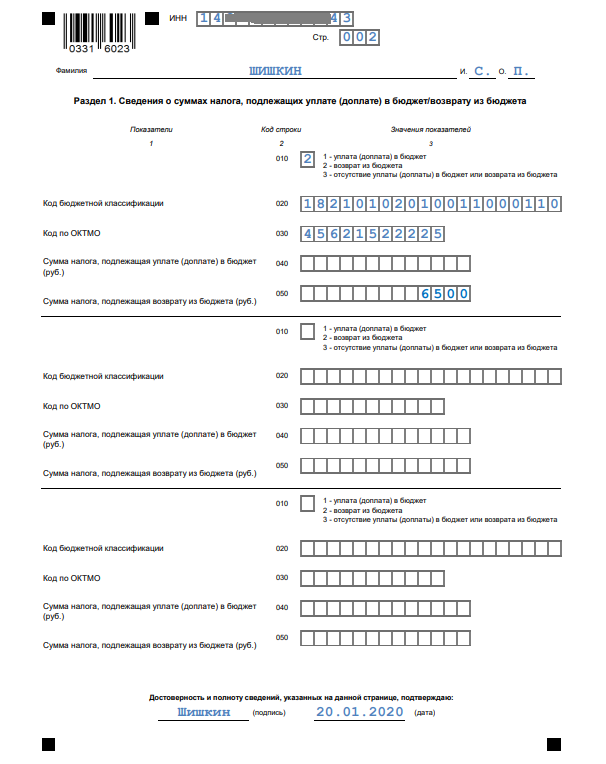

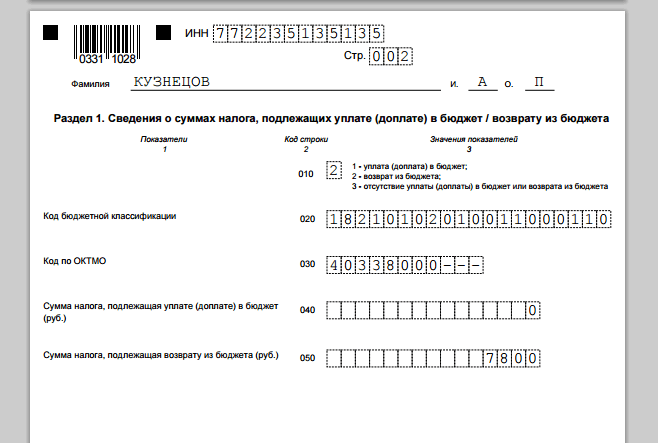

В Разделе 1 указываем ИНН налогоплательщика, его фамилию и инициалы. В строке 010 проставляем код «2». Он свидетельствует о том, что нам нужно вернуть сумму НДФЛ из бюджета. В строке 020 указываем КБК налоговых доходов. В строке 030 — ОКТМО. Строку 040 не заполняем.

А в строке 050 указываем сумму НДФЛ, которую нужно вернуть из бюджета.

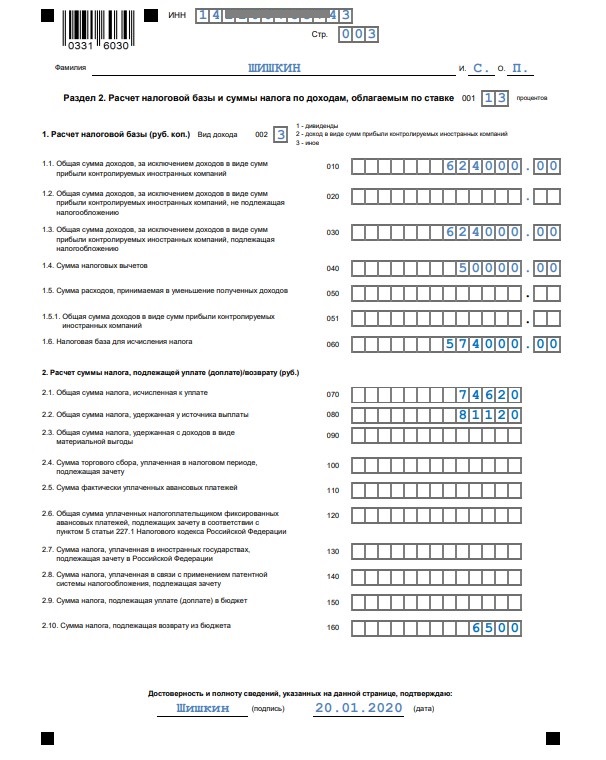

В Разделе 2 изначально прописываем ИНН налогоплательщика, его фамилию и инициалы. В строке 001 указываем налоговую ставку, по которой облагаются доходы. Она составляет 13%. В строке 002 — код вида дохода. В строке 010 — сумму доходов, полученную в отчетном периоде. В строке 030 — аналогичная сумма (если у налогоплательщика не было других сумм доходов).

В строке 040 — сумму налоговых вычетов, на которую претендует налогоплательщик. В нашем случае это 50 000,00 рублей.

В строке 060 указываем налоговую базу за вычетом налоговых вычетов. В строке 070 — общую сумму НДФЛ, исчисленную к оплате. В строке 080 — сумму НДФЛ, удержанную у источника выплат. В строке 160 — сумму НДФЛ, подлежащую возврату.

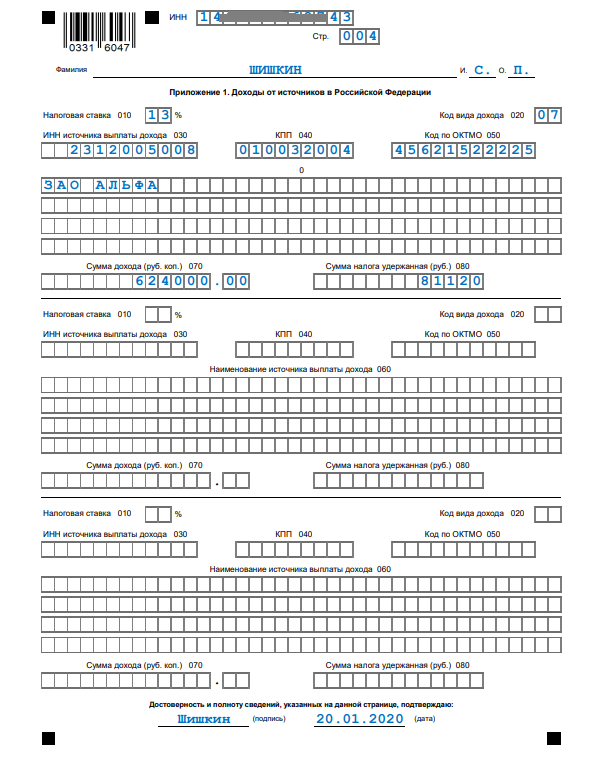

В Приложении 1 указываем доходы, которые получены от источников в Российской Федерации. В верхней части прописываем ИНН налогоплательщика, его фамилию и инициалы. Далее заполняем такие строки:

- 010 — налоговая ставка (13%);

- 020 — код вида дохода (07 — заработная плата);

- 030 — ИНН источника дохода;

- 040 — КПП источника дохода;

- 050 — ОКТМО.

В строке 060 прописываем название источника доходов. В строке 070 — сумму полученного дохода. В строке 080 — сумму удержанного из нее НДФЛ.

В Приложении 5 заполняем пункт 3. В строке 140 указываем сумму, затраченную на лечение. В нашем случае ее размер составляет 50 000,00 рублей. В строках 180 и 190 аналогичные суммы. В строке 200 — общую сумму налоговых вычетов, на которую претендует налогоплательщик.

К Налоговой Декларации прикладывают документы, подтверждающие траты денежных средств. Их количество указывают в отчете.

Кому положено право на получение льготы?

Социальный вычет относится к процессу возврата подоходного налога. Однако налоговое законодательство Российской Федерации лишь облегчает жизнь граждан, а не делает им подарок за счёт государства. Все физические лица, получающие заработную плату либо иные доходы, считаются плательщиками НДФЛ (по-другому его называют подоходным или налогом на доходы физических лиц). Такие граждане ежемесячно перечисляют в пользу бюджета страны 13% от своей заработной платы – в большинстве случаев это обязанность работодателя. В счёт этих средств и совершаются социальные послабления.

Подчеркнём, право на возврат любого из вышеперечисленных вычетов по налогам распространяется исключительно на резидентов Российской Федерации. Резидентом страны считается лицо, как минимум 183 дня в течение следующих подряд двенадцати месяцев проживающее на её территории.

Если граждане совершают поездки, не превышающие шести месяцев подряд с целью получить медицинскую помощь или образование, резидентский статус они не теряют. Туда же относят сотрудников, отправляющихся в рабочие поездки с целью добычи углеводородных ресурсов на месторождениях в морях. Не теряют статуса резидента и граждане, отсутствующие в стране более года по долгу профессии. К таким специалистам относят сотрудников властных и силовых структур, военных и представителей органов местного самоуправления.

Выясняется, что прерогатива получения денежных средств принадлежит гражданам, устроенным на работу официально, и, что очень важно, получающих «белую» заработную плату, налог с которой отчислялся в казну государства в тот момент, когда плательщик получал медицинские услуги или приобретал нужные для лечения товары. Выше упоминалось, что рассчитывать можно на возвращение части денежных средств не только за собственное лечение, но и за траты по оплате медицинской помощи следующим лица:

Выше упоминалось, что рассчитывать можно на возвращение части денежных средств не только за собственное лечение, но и за траты по оплате медицинской помощи следующим лица:

- Детям (родным/приёмным/опекаемым).

- Мужу или жене.

- Ближайшим родственникам в лице родителей.

Общая информация о налоговых льготах

Ряд ситуаций, позволяющих возместить затраченные средства, предусматривается НК РФ. В частности, свод сведений говорит о существующих налоговых вычетах, которых выделяется шесть. Два из них касаются инвестиционных товариществ и схем, связанных с ценными бумагами. Ещё четыре более распространены: стандартный, имущественный, профессиональный и социальный. Кратко рассмотрим каждый.

Таблица 1. Разновидности вычетов

| Стандартный | Для официально трудоустроенных налоговых резидентов РФ. Получить стандартный вычет можно по месту работы или в ИФНС. Представляет собой конкретную сумму необлагаемого минимума дохода. Применяются как в отношении налогоплательщика, так и его несовершеннолетних детей. |

| Социальный | Был разработан с целью частичной компенсации государством расходов, понесенных налогоплательщиком на социальные нужды. Предоставляются на обучение, лечение, благотворительные взносы и в некоторых ситуациях, связанных с пенсионными накоплениями. Последний вычет имеет возможность выплатить работодатель. |

| Имущественный | Мультифункциональная разновидность. Например, вычет по прибыли, полученной от реализации имущества, дает возможность уменьшить размер дохода. Вычет по затратам налогоплательщика, связанным с покупкой или строительством жилого имущества, позволяет вернуть определенную часть расходов на эти цели. Оформлять имущественный вычет можно как через работодателя, так и через ИФНС. |

| Профессиональный | Уменьшает размер налогооблагаемой прибыли, заработанной в ходе профессиональной деятельности. Величина урезания приравнивается к величине документально подтвержденных затрат, имеющих отношение к процессу привлечения доходов. Предоставляется по месту работы и лишь в случае отсутствия работодателя в связи с ликвидацией предприятия, например, — налоговыми органами. |

Вычеты существуют, дабы облегчить налоговое бремя граждан и сократить облагаемые налогами суммы. Получить налоговую льготы можно двумя способами – либо получая заработную плату, временно не облагаемую НДФЛ, либо возвращённой переплатой. При этом государство не возвращает всю истраченную сумму, а лишь соответствующую лимиту сумму ранее выплаченных резидентом налогов.

На какую сумму рассчитывать?

Законодательный лимит, установленный на размер расходов по медицинской части – сто двадцать тысяч рублей. Напоминаем, что возвращается не вся названная цифра, а лишь 13% от неё. Несложно посчитать, что ежегодно гражданин может рассчитывать на социальную льготу, равную 15 600 рублей. На дорогостоящее лечение этот лимит не действует.

Разумеется, не сам плательщик решает, является ли его медицинское «обслуживание» дорогостоящим – решение об этом праве принимать только учреждение медицины, которое выдаст соответствующую официальную бумагу для налоговой. В такой справке будет указан код «2», что уведомит ИФНС о том, что лечение признано таковым. Несмотря на то, что ограничения для дорогого лечение не существует, выплата также фиксируется тринадцатью процентами от всей суммы. Не стоит также забывать о классическом для вычетов по налогам «стопоре» — получить за год можно столько денег, сколько вы перечислили в государственный бюджет как плательщик НДФЛ.

Посмотрим на примере. Ивану Сергеевичу Плохому потребовались дорогостоящее лечение. В результате он оплатил чек на двести тысяч рублей. За год, когда Плохой так потратился, он зарабатывал каждый месяц по 45 000 рублей.

Социальное послабление, согласно законодательству, должно составить 26 000 рублей и он получит вычет в полной мере, так как заплатил годовой налог на доходы в сумме 70 200 рублей (по 5 850 рублей ежемесячно). Несложно понять, что сумма уплаченного налога в два с половиной раза больше, чем сумма получаемого вычета.

Заполнение декларации

Переходим к самому важному! Будьте предельно внимательны, ведь любые неточности и ошибки – причина для отказа в выплате

Потребуется заполнить такие части декларации:

- Титульный лист;

- Раздел 1;

- Раздел 2;

- Лист А;

- Лист Е1.

Рисунок 2. Титульный лист

Таблица призвана помочь вам разобраться с тем, какие данные и в какие строки нужно заносить.

| ИНН | Заполняется согласно данным 2НДФЛ |

| Номер корректировки | «0» – если декларация подается первый раз |

| Налоговый период | Год, в котором вы понесли траты на лечение |

| Код налогоплательщика | «760» – для физического лица |

| Сведения о налогоплательщике | Заполняются согласно данным паспорта |

| Сведения о документе | Заполняются согласно данным паспорта |

| Статус налогоплательщика | «1» – для резидентов РФ |

| Адрес места жительства | Заполняется в соответствии с актуальными данными (не идентично месту регистрации) |

| Достоверность и полноту сведений подтверждаю | «1» – при самостоятельной подаче документов (в этом случае данные не заполняются, ставится только дата и подпись) |

| Строка 010 | «2» – возврат из бюджета |

| Строка 020 | 182 1 01 02010 01 1000 110 |

| Строка 030 | |

| Строка 050 | Сумма вычета |

| Строка 010 | Общая сумма полученного за налоговый период дохода |

| Строка 030 | Сумма, подлежащая обложению налогом |

| Строка 040 | Общая сумма налоговых вычетов |

| Строка 060 | Налоговая база (Строка 030 – Строка 040 – Строка 050) |

| Строка 070 | Налог к уплате (Строка 060 х 13 %) |

| Строка 080 | Налог, удержанный у источника выплаты |

| Строка 140 | Сумма возврата из бюджета (Сумма Строк 080, 090, 100 и 100 – Строка 140) |

| Строка 010 | 13 % – налоговая ставка |

| Строка 020 | «02» – код дохода |

| Строка 030 | ИНН работодателя (указан в справке о доходах) |

| Строка 040 | КПП (указан в форме 2НДФЛ) |

| Строка 050 | Код по ОКТМО (указан в форме 2НДФЛ) |

| Строка 060 | Наименование организации-работодателя |

| Строка 070 | Сумма годового дохода |

| Строка 080 | Сумма налогооблагаемого дохода |

| Строка 090 | Сумма начисленного налога |

| Строка 100 | Сумма удержанного налога |

| Строка 140 | Размер трат на лечение в рублях |

| Строка 170 | Суммарные траты (не более 120 000 рублей) |

| Строка 180 | Размер заявленного вычета |

| Строка 190 | Общая сумма заявленных вычетов |

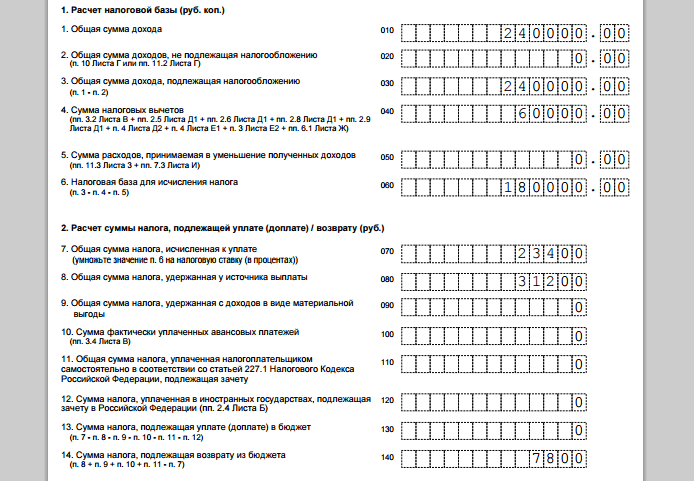

Рисунок 3. Раздел 1

Рисунок 4. Раздел 2. Расчет налоговой базы

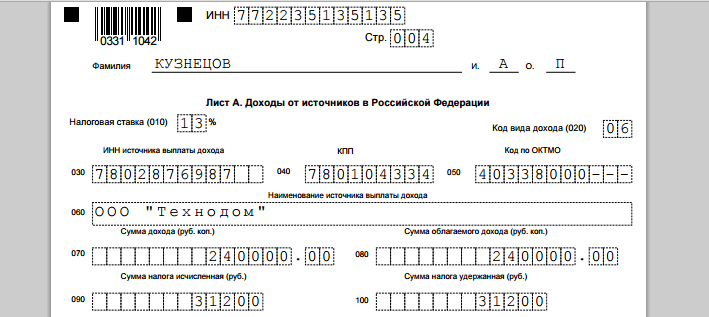

Рисунок 5. Листа А. Доходы от источников в России (отдельный расчет по каждому)

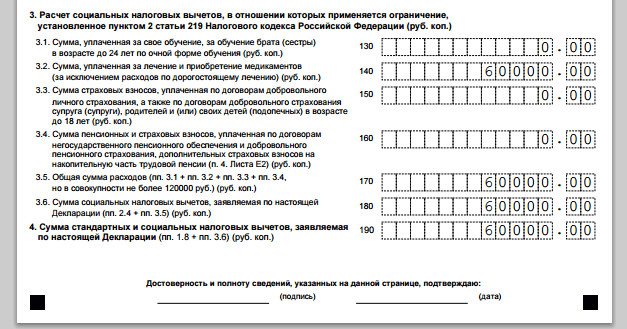

Рисунок 6. Лист Е1. Расчет суммы вычета.

Детально ознакомившись с правилами и особенностями заполнения декларации на вычет за платное лечение, вы сможете без проблем подготовить документы самостоятельно и рассчитывать на полноценное возмещение понесенных трат!

Скачать образец заполнения декларации 3НДФЛ на возврат за лечение. Также вы можете воспользоваться одной из специализированных программ!

Интересный факт: Теперь любой россиянин может получить вычет при инвестировании в российский фондовый рынок.

Сохраните и поделитесь информацией в соцсетях:

Как часто и за что можно получить возврат?

Гражданам России разрешено подавать документы на социальные льготы каждый год. Получить возврат можно за три года, предшествующие подаче заявления, но за каждый год необходимо собрать свой пакет документов согласно датам, когда расходы были понесены. Проще говоря, в 2017 году вы можете подать декларацию на возврат средств, потраченных на лечение в 2016, 2015 и 2014 годах. Вычет всегда оформляют по годовым итогам, и получить возмещение затрат, понесённых в текущем году можно только в следующем.

Каждый год можно пользоваться соцвозвратом за лечение

Перечень услуг и товаров, затраты на которые предполагают социальное возмещение, подробно перечислены в НК РФ. Помимо видов лечения и диагностики, о которых мы говорили выше, возврат полагается:

- За произведённое лечение зубов, имплантацию, протезирование и иные услуги стоматологических клиник.

- Как компенсация за ЭКО (экстракорпоральное оплодотворение).

- При ведении беременности и платном родовспоможении.

- При сдаче расширенного списка платных анализов.

Государство позволяет вернуть часть средств за приобретённые фармацевтические товары, взносы страховщикам по ДМС. Что касается перечня лекарств, увидеть их можно в правительственном постановлении от 19 марта 2001 года.

Выводы

Если гражданин-налогоплательщик реально оплатил собственное лечение или медобслуживание своего родственника, он вправе запросить и получить законный возврат 13 (тринадцати) процентов от понесенных расходов.

Данная компенсация предоставляется физлицу в порядке социального вычета по уплаченным суммам НДФЛ. Если же за отчетный год гражданин фактически не уплачивал НДФЛ, оформление соцвычета для него в этом случае не представляется возможным.

Указанная компенсация не будет предоставляться физлицу, если оплаченное медобслуживание осуществлялось нелицензированным учреждением. Приобретение лекарств возмещается физлицу только в том случае, если оплаченный препарат присутствует в утвержденном списке.

Составление 3-НДФЛ является обязательным условием для оформления данного соцвычета. Отчетную декларацию 2018 года следует направить в локальный офис ФНС на протяжении 2019 года, приложив к ней все необходимые бумаги. Соответствующие данные корректно вносятся в определенные страницы 3-НДФЛ.

Заполнению подлежит только актуальная форма, регламентированная действующим приказом фискального ведомства.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

Источник: znatokprava.ru

В 2021 году действует новая форма 3-НДФЛ

Декларацию 3-НДФЛ в 2021 году нужно подавать по новой форме, утверждённой Приказом ФНС России от 28.08.2020 № ЕД-7-11/615. С документом и новым бланком можно ознакомиться здесь. Его структура, по сути, не отличается от прежней. Однако в ней есть важные изменения.

В раздел 1 добавлены строки 060–170 для отражения сумм налога или авансовых платежей, которые предприниматели, начиная с прошлого года, рассчитывают самостоятельно. Для расчёта таких показателей введено специальное приложение «Расчёт авансовых платежей, уплачиваемых по п. 7 ст. 227 НК РФ». Заполнять указанные строки и приложение нужно индивидуальным предпринимателям, в том числе главам фермерских хозяйств, нотариусам, адвокатам, арбитражным управляющим и другим частнопрактикующим лицам.

Кроме того, к разделу 1 добавлены приложения с заявлениями о зачёте или возврате излишне уплаченного налога. Это очень удобное нововведение — все сведения в одной декларации. Отдельно заявление теперь заполнять не нужно.

Подать форму 3-НДФЛ следует в налоговую инспекцию по месту прописки. Но, если доход получен от реализации недвижимости или транспортного средства, декларацию требуется представить по месту учета проданного имущества. Крайний срок подачи декларации 3-НДФЛ — 30 апреля. И сделать это можно как на бумаге, так и в электронном виде через личный кабинет на сайте ФНС, а также «Госуслуги».

Сэкономьте на электронной отчётности

50 % скидка на тарифы «Комфортный» и «Солидный» – действующим клиентам ОФД «Такском», до конца 2021 года.

Для получения скидки укажите промокод «ОФД Такском» при заказе тарифа на сайте в поле «Комментарий». Или менеджеру – при заказе тарифа по телефону.

15 % скидка на тариф «Солидный» – новым клиентам, до 1 апреля.

50 % скидка на тарифы «Комфортный. Спецрежим» и «Солидный. Спецрежим» – при переходе от другого оператора, до конца 2021 года.

Источник: taxcom.ru