Социальный вычет по расходам на лечение и приобретение медикаментов

Условием включения в состав вычета сумм страховых взносов по договору ДМС является также наличие у страховой организации, с которой заключен данный договор, лицензии на ведение соответствующего вида деятельности, предусматривающего оплату ею исключительно медицинских услуг. В целях получения социального вычета медицинские услуги, в том числе по дорогостоящему лечению, должны входить в утвержденные перечни. Вопрос об отнесении оказанных физлицу медицинских услуг к соответствующим перечням решается медицинскими организациями путем указания стоимости медицинской услуги по коду 1 или дорогостоящего лечения по коду 2 в

«Справке об оплате медицинских услуг для представления в налоговые органы»

. На оплату лечения: На оплату дорогостоящих видов лечения: На приобретение медикаментов: На страховые взносы по договору ДМС: При оплате лечения или взносов, приобретение медикаментов за членов своей семьи необходимо также представлять документы, подтверждающие родство, опеку или попечительство, заключение брака (например, свидетельство о рождении, свидетельство о браке).

Налоговый вычет за платные медицинские услуги

^ Получить социальный вычет можно двумя способами – в налоговом органе или у работодателя.

justice pro…

При дорогостоящем лечении код услуги 1 не может быть указан. Если Вы уверены, что в справке об оплате медицинских услуг Вам ошибочно указали при дорогостоящем лечении код 1, то необходимо обратиться в медицинское учреждение для исправления ошибки – проставления кода 2.

Какие именно медицинские услуги относятся к дорогостоящему лечению (код услуги 2), можно посмотреть в .

Так, , лечение, связанное с осложненным течением беременности, родов и послеродового периода входит в перечень дорогостоящего лечения. относятся лишь немногие медицинские услуги. Код услуги 2 соответствует дорогостоящему лечению (код услуги можно увидеть в справке об оплате медицинских услуг) За лечение код услуги 1 указывается только в том случае, если это лечение обычное – недорогостоящее.

При этом важно, не , а входит ли данный вид лечения в .

Почему необходимо знать, какое лечение Вы оплатили?

При дорогостоящем лечении (код услуги 2) равна Вашим затратам на лечение и ограничена лишь Вашей зарплатой.

justice pro…

От кода медицинских услуг в справке зависит . Коды медицинских услуг для представления в налоговые органы показывают, к какому лечению относятся мед услуги, и какая сумма вычета Вам положена:

- Дорогостоящее лечение (код 2). Сумма налогового вычета равна Вашим расходам на такое лечение (ограничиваясь только Вашим доходом – нельзя вернуть налога больше, чем было удержано из Вашей зарплаты). Возврат налога составит 13 % от стоимости лечения по коду услуги 2.

- Обычное лечение (медицинские услуги по коду 1). Сумма налогового вычета ограничена лимитом 120000 руб. Возврат налога составит максимум 13 процентов от 120000 руб. (15600 руб).

Справка об оплате медицинских услуг для налоговой: что это такое, как получить, кто может выдать, также образец, заполнение корешка и всего документа, коды

В 2020 году я вернула из бюджета 9537 Р уплаченного налога, потому что в 2019 потратилась на свое лечение.

зарабатывает на налогах

Я 17 лет работала в столичных коммерческих банках, поэтому хорошо знаю, что такое налоговые вычеты, как выглядит налоговая декларация и как ее заполнить.

На протяжении последних трех лет я заявляла социальные налоговые вычеты. В статье расскажу о своем успешном опыте получения налоговых вычетов за оплату медицинских услуг: какие документы я собирала и сколько времени на это потратила.

Т—Ж уже много писал про налоговые вычеты, в том числе о том, как получить вычет за лечение. Напомню основные моменты.

Вычет — это сумма, с которой государство разрешает не платить НДФЛ или возвращает уже удержанный налог. Налоговый кодекс предусматривает несколько видов налоговых вычетов — те, кто купил квартиру, оплатил лечение, учебу или инвестировал, могут заявить вычет и забрать свои деньги у государства.

Для дорогостоящих видов лечения — пластических операций, ЭКО, лечения тяжелых заболеваний — сумма налогового вычета не ограничена 120 000 Р. То есть сколько потратили, столько и можно включить в вычет.

Вычет можно получить не только за свое лечение, но и за лечение близких родственников: супруга или супруги, родителей, детей до 18 лет. На кого оформлен договор на лечение, значения не имеет.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не дадут.

Социальные налоговые вычеты можно заявить только за три прошедших года. То есть в 2021 году можно оформить вычеты за 2020, 2019 и 2018 годы. Если расходы были в 2020 году, то заявить вычет на них можно в 2021—2023 годах. Для этого надо подать декларацию за 2020 год.

В 2016 году я потратила на стоматологические услуги 62 210 Р. В октябре 2017 года вернула 8088 Р налога. В мае 2018 года я вернула из бюджета 11 053 Р, потому что мое лечение в 2017 году обошлось дороже — в 85 024,2 Р.

В 2019 году я потратила на лечение 73 362 Р — и в сентябре 2020 года вернула часть денег. Это были стоматологические услуги в частной клинике и не самые дорогие лабораторные анализы в московских лабораториях «КДЛ», «Геномед» и ГБУЗ ЦПСиР ДЗМ, которые я тоже решила включить в налоговую декларацию, чтобы увеличить сумму вычета и налога к возврату.

| Лечение в стоматологии | 53 855 Р |

| Анализы в ГБУЗ ЦПСиР ДЗМ | 7800 Р |

| Анализы в «КДЛ» | 6307 Р |

| Анализы в «Геномеде» | 5400 Р |

Лечение в стоматологии

Анализы в ГБУЗ ЦПСиР ДЗМ

Анализы в «Геномеде»

Получить вычет за лечение можно по декларации 3-НДФЛ через налоговую, а можно на работе, без декларации.

Я предпочитаю лишний раз не обращаться с личными просьбами к работодателю: мне проще сделать все самостоятельно, тем более право на вычет все равно необходимо подтверждать в налоговой.

А если в течение года придется неоднократно пользоваться услугами врачей, то и к работодателю надо будет обращаться столько же раз.

Вот проверенная мной схема получения вычета за лечение:

- Собрать документы, которые подтверждают право на вычет.

- Заполнить декларацию 3-НДФЛ и отправить ее в налоговую.

- Дождаться окончания камеральной проверки.

- Подать заявление о возврате денег на счет. Это можно сделать вместе с подачей декларации или отдельно.

- Ждать поступления средств на карту.

Расскажу подробно обо всех шагах на примере вычета за лечение, который я заявила в 2020 году.

Чтобы оформить вычет за лечение, нужны такие документы:

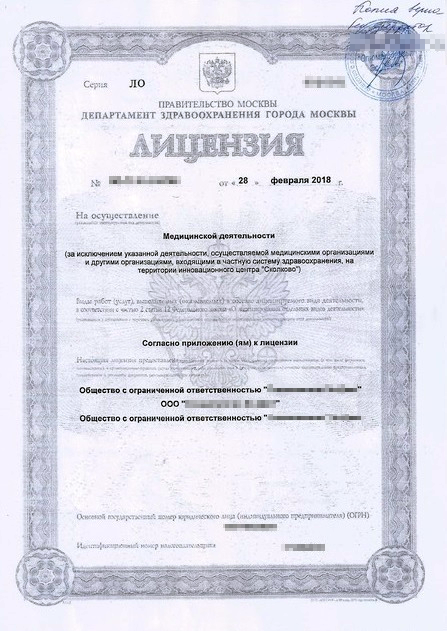

- Лицензия клиники на осуществление медицинской деятельности. Если реквизиты лицензии есть в договоре, отдельно она не нужна. Хотя обычно лицензию все равно прикладывают, так привычнее.

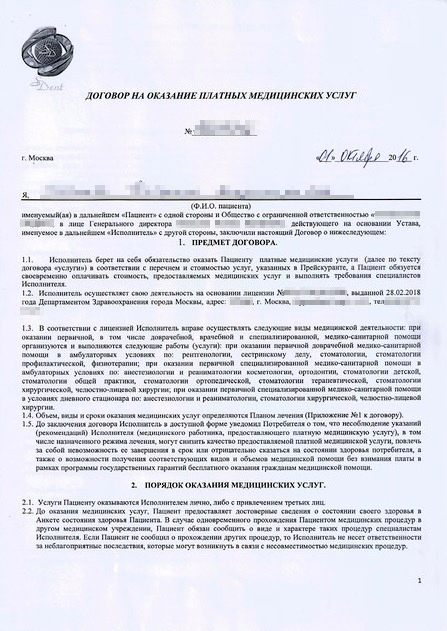

- Договор об оказании медицинских услуг.

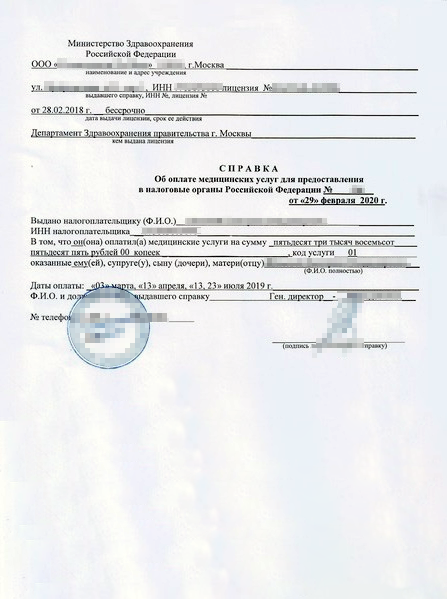

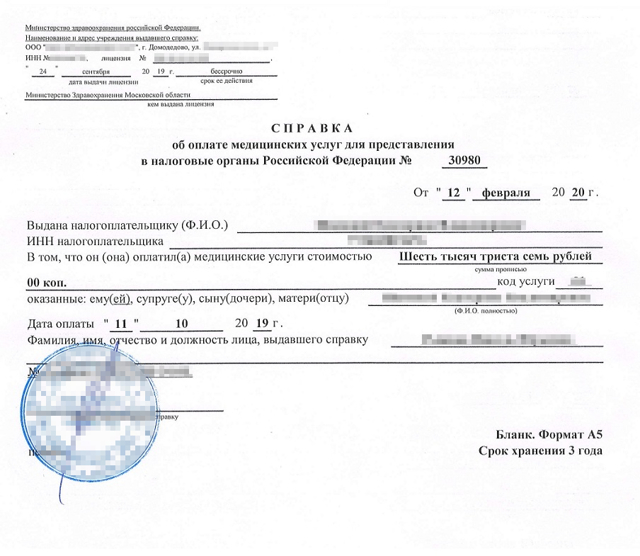

- Справка об оплате медицинских услуг с кодом услуги «01» — или «02», если лечение дорогостоящее.

- Справка 2-НДФЛ.

- Рецептурный бланк и чеки на покупку лекарств.

- Документы, которые подтверждают родство, если вы оплачивали лечение родственника. Это может быть свидетельство о браке или свидетельство о рождении ребенка.

Я платила за себя сама, медикаменты не покупала, мое лечение не было дорогостоящим, поэтому я собрала такие документы.

Подписанный договор на оказание услуг медучреждения обычно отдают на руки после первого визита. Но если, например, договор затерялся, клиника предоставит копию документа. Особенно если вы лечитесь в ней несколько лет.

Срок предоставления документов зависит от качества клиники и ее загруженности. Это может занять несколько дней, а может — несколько минут. Я заметила, что дольше всего медучреждения предоставляют документы в январе-феврале.

Скорее всего, это связано с новым налоговым периодом: в начале года многие пациенты запрашивают документы для декларации 3-НДФЛ за предыдущий год, ведь чем раньше отправишь декларацию в налоговую, тем быстрее вернут деньги.

Также больше шансов быстро получить документы и не стоять в очереди, если прийти за ними во второй половине дня, так как утром пациенты сдают анализы и клиники загружены.

Копия лицензии на оказание медицинских услуг заверяется подписью руководителя и печатью организации. Лицензия должна быть действительна

Копия лицензии на оказание медицинских услуг заверяется подписью руководителя и печатью организации. Лицензия должна быть действительна Первая страница договора на оказание платных медицинских услуг со стоматологической клиникой.

Первая страница договора на оказание платных медицинских услуг со стоматологической клиникой.

Экземпляр договора мне предоставила клиника вместе с другими документами. Думаю, что самой найти договор от 2016 года мне было бы сложно Справка об оплате анализов в «Геномеде». Справка должна быть подписана лицом, у которого есть право подписывать документы от имени медучреждения, также нужна печать организации

Справка об оплате анализов в «Геномеде». Справка должна быть подписана лицом, у которого есть право подписывать документы от имени медучреждения, также нужна печать организации Справка об оплате стоматологических услуг. На всех моих справках указан код услуги «01» — это означает, что лечение не было дорогостоящим

Справка об оплате стоматологических услуг. На всех моих справках указан код услуги «01» — это означает, что лечение не было дорогостоящим Справка об оплате анализов в «КДЛ». Важно, чтобы личные данные пациента были написаны верно и был указан код услуги — «01» или «02»

Справка об оплате анализов в «КДЛ». Важно, чтобы личные данные пациента были написаны верно и был указан код услуги — «01» или «02»

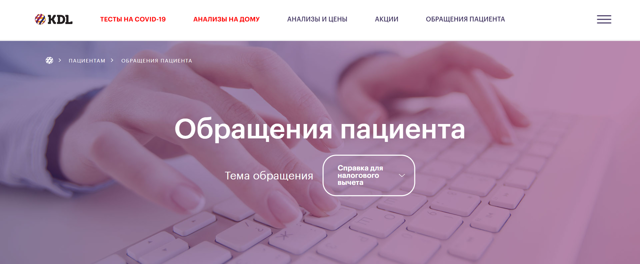

В последнее время получить некоторые документы стало еще проще. Например, в лаборатории «КДЛ» я не сразу вспомнила о вычете. Удобно, что на официальном сайте можно заказать документы для него на электронную почту.

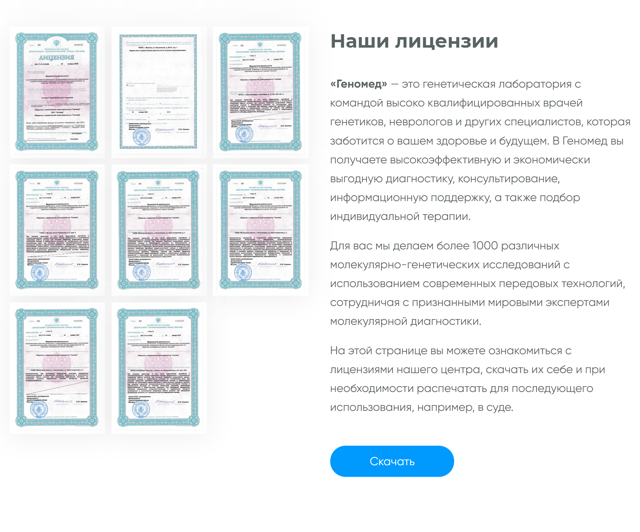

В медицинском центре «Геномед» документы мне готовили долго — пришлось несколько раз напоминать о себе по телефону и по электронной почте. Но зато копии лицензий можно было скачать на официальном сайте.

На сайте лаборатории «КДЛ» можно заказать документы для налогового вычета — их пришлют на электронную почту

На сайте лаборатории «КДЛ» можно заказать документы для налогового вычета — их пришлют на электронную почту А на сайте «Геномеда» можно скачать копии лицензий. Главное — проверить, чтобы лицензии были актуальными

А на сайте «Геномеда» можно скачать копии лицензий. Главное — проверить, чтобы лицензии были актуальными

Справка 2-НДФЛ. Справку о доходах за 2019 год я запросила у своего работодателя — и получила ее в тот же день.

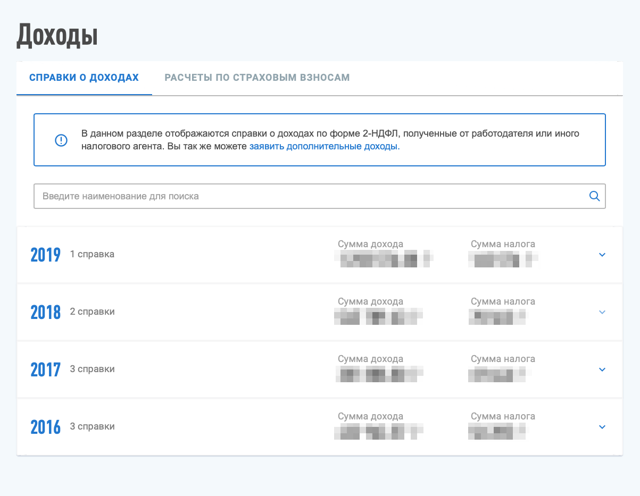

Однако если получить справку на работе не получается, например если женщина в декрете и не может приехать в офис, то документ можно скачать в формате PDF из личного кабинета налогоплательщика на сайте ФНС, в разделе «Доходы». Там отображаются справки 2-НДФЛ от работодателя или другого налогового агента.

Вообще, если справка есть в системе, налоговая и так ее увидит. Но бывает, что инспектор просит принести распечатанный документ.

В личном кабинете налогоплательщика можно увидеть свои доходы и уплаченный в бюджет НДФЛ с разбивкой по годам

Удобнее всего заполнить декларацию электронно в личном кабинете налогоплательщика.

Так как я не в первый раз оформляла налоговый вычет, доступ к личному кабинету у меня уже был. Если личного кабинета нет, я рекомендую его завести: в нем удобно отслеживать всю информацию по своим налогам, доходам, имуществу, открытым расчетным счетам и не только. Все это можно делать не выходя из дома.

Я вхожу в личный кабинет по паролю, который получила в налоговой. Знаю, что многие входят через госуслуги — ЕСИА. Это тоже удобно

Чтобы заполнить декларацию на сайте налоговой, нужно перейти в раздел «Жизненные ситуации» в личном кабинете и выбрать опцию «Подать декларацию 3-НДФЛ» — откроется понятная форма из пяти шагов.

Первый шаг заполнения налоговой декларации. Данные проставляются автоматически

Доходы. Я заполнила суммы дохода и налога за 2019 год по данным из справки 2-НДФЛ. Если работодатель уже передал в ФНС данные об уплаченном НДФЛ, информация в форму должна подтянуться автоматически.

Выбор вычетов. Чтобы получить вычет за платные медицинские услуги, надо выбрать пункт «Социальные налоговые вычеты».

Вычеты (расходы). На следующем шаге нужно указать расходы на лечение. При необходимости их можно разбить по типам расходов: на лекарства, дорогостоящее и обычное лечение. Я указала свои расходы на медуслуги общей суммой.

Вычет за лечение — социальный, поэтому выбрать надо пункт «Социальные налоговые вычеты». Если получаете вычет за что-то еще, надо проставить другие галочкиСумма моих расходов на лечение в 2019 году — 73 362 Р. Ее я и указала.

Если бы тратилась на лекарства или дорогостоящее лечение, указала бы расходы на них в других строках

Документы. На последнем шаге к декларации надо приложить документы от медучреждения, которые подтверждают право на вычет: договор, копию лицензии, если ее реквизитов нет в договоре, и справку об оплате услуг.

Предварительно все это нужно отсканировать. Допустимые форматы файлов: PDF, PNG, JPG, JPEG, TIF, TIFF.

Я прикрепила все документы в соответствующие поля. Справку 2-НДФЛ можно прикрепить в поле «Дополнительные документы» с помощью кнопки «Добавить».

После того как заполните все данные, появится сумма НДФЛ к возврату. Документы, которые подтверждают право на вычет, надо прикрепить в соответствующие поля формы

Отправка в налоговую. После заполнения декларацию необходимо подписать электронной подписью и отправить в налоговую.

Создать пароль к сертификату электронной подписи можно, нажав на кнопку «Создать пароль». Появится сообщение об успешно созданной ЭЦП. У меня действующий пароль уже был.

В истории обработки моей декларации видно, что прикрепленные документы ИФНС получила 20 апреля 2020 года. Также там указано время получения — с этого момента можно отсчитывать срок камеральной проверки

ИФНС № 36 по Москве, в которой я состою на учете, работает четко — на протяжении уже нескольких лет проводит камеральную проверку ровно за три месяца.

В 2020 году я сначала не включила в декларацию 3-НДФЛ расходы на анализы в 2019 году. Когда обнаружила это, решила подать уточненную декларацию. Это немного удлинило срок проверки. Дело в том, что нельзя подавать уточненную декларацию, просто добавив новые расходы, — необходимо все делать заново. Проверка ранее отправленной декларации прекращается, начинается новая.

В итоге окончательную версию декларации я подала 20 апреля. Камеральная проверка закончилась 20 июля — налоговая инспекция сроки не нарушила.

Срок камеральной проверки декларации за 2017 год ИФНС не нарушила: ровно три месяца, с 16 января по 16 апреля 2018 годаВ 2020 году я дважды уточняла декларацию, поэтому предыдущие камеральные проверки ИФНС прекратила.

Инспекция снова порадовала четкими сроками, даже несмотря на разгар пандемии: проверяла декларацию с 20 апреля по 20 июля

После того как декларацию проверили и подтвердили сумму налога к возврату, можно распоряжаться переплатой.

Есть два варианта:

- заполнить заявление на перечисление денег на расчетный счет в банке;

- зачесть сумму к возврату в счет будущих налогов или погасить ею налоговую задолженность. Последнее ИФНС сделает сама, без ведома налогоплательщика.

Я всегда возвращаю деньги на свой расчетный счет: для меня это проще и понятнее. А смс о зачислении средств приятнее, чем зависшая в личном кабинете сумма в счет будущих налогов. Я не люблю бесплатно замораживать деньги.

В разделе личного кабинета «Жизненные ситуации» есть пункт «Распорядиться переплатой». На открывшейся странице автоматически появляется сумма, которой можно распорядиться. Чтобы получить деньги на счет, необходимо заполнить две короткие формы — указать банковские реквизиты: БИК, наименование банка и номер счета.

Распорядиться переплатой можно в разделе личного кабинета «Жизненные ситуации». Сейчас я уже не могу этого сделать

Обычно налоговая выдерживает срок выплаты, но в 2020 году, возможно из-за пандемии, мне пришлось ждать денег дольше обычного.

Я много лет работала в банках, поэтому знаю, насколько важно правильно заполнять платежные реквизиты. Пока ошибок у меня не возникало. Но здесь я засомневалась.

Я решила, что, если отправить одно и то же заявление о возврате несколько раз, это ускорит работу ИФНС. Это была моя ошибка: инспекция просто вернула все первоначальные заявления и начала отсчитывать срок выплаты от самого последнего заявления на возврат.

Поэтому вот мой совет: не отправляйте в ИФНС несколько заявлений с реквизитами, даже если срок возврата денег прошел. Лучше через личный кабинет налогоплательщика написать заявление в свободной форме — спросить, почему инспекция нарушает сроки.

Так я и сделала 24 августа.

В сообщении я кратко описала ситуацию и попросила разобраться, почему деньги не поступают на счетТакой нечеткий ответ пришел от ИФНС. Но я хотя бы еще раз убедилась, что сумму к возврату налоговая подтвердила. Оставалось ждать

Социальный налоговый вычет по расходам на лечение за 2019 год я получала пять месяцев вместо обычных четырех.

Декларацию я подала 20 апреля 2020 года. Камеральную проверку ИФНС провела в срок, она закончилась 20 июля 2020 года. А вот деньги поступили с задержкой в месяц — 23 сентября 2020 года.

Если бы я не подавала уточненную декларацию, получила бы деньги раньше. Но зато я добавила забытые расходы и вернула больше.

- Вычет за лечение можно оформить за предыдущие три года — то есть в 2021 году можно заявить вычеты за 2018—2020 годы. Для этого надо подать декларации за эти годы.

- Вернуть налог можно не только за свое лечение, но и за лечение близких родственников: супруга, детей и родителей.

- Максимальный вычет за обычное, не дорогостоящее лечение — 120 000 Р в год. Сюда входят расходы и на приемы у врачей, и на анализы, и на лекарства.

- Если планируете получить вычет за лекарства, храните рецепты врачей, не выбрасывайте чеки или квитанции об оплате.

- Пакет документов для налоговой можно попросить в клинике сразу после лечения.

- На официальном сайте некоторых медучреждений можно заказать документы для вычета электронно и скачать копию лицензии.

- Если сумма к возврату после проверки декларации долго не приходит на счет, имеет смысл через личный кабинет написать обращение в ИФНС в свободной форме. На письмо должны ответить не позднее 30 дней с даты обращения.

Справка об оплате медицинских услуг. Образец заполнения

Обязательным документом для представления в налоговые органы при получении социального налогового вычета за лечение является справка об оплате медицинских услуг. Образец заполнения этого документа, бланк справки, а также ответы на вопросы, возникающие при заполнении справки об оплате медицинских услуг для налоговых органов, представлен в данной статье.

Где утверждена форма (бланк) справки об оплате медицинских услуг?

Приказом Министерства Российской Федерации по налогам и сборам и Министерства здравоохранения Российской Федерации от 25.07.2001 № 289/БГ-3-04/256 утверждена справка об оплате медицинских услуг для налоговых органов. Образец заполнения данного документа будет дан ниже.

Справка об оплате медицинских услуг: образец заполняет…

В налоговую инспекцию необходимо предоставить оригинал справки об оплате медицинских услуг. Бланк заполняет сотрудник медицинского учреждения, в котором налогоплательщик или его родственники (супруг, родители, дети) проходили лечение.

Как видно из образца справки об оказании медицинских услуг, документ состоит из корешка справки и непосредственно самой справки. Корешок справки остается в медицинском учреждении и хранится 3 года. Справка об оплате мед услуг выдается на руки (пересылается по почте) налогоплательщику или его уполномоченному лицу.

Справка об оплате медицинских услуг для налоговых органов (образец)

Источник: egorlykraion.ru

Дорогостоящее лечение код услуги 2 в стоматологии

Код услуги 1 или 2 в справке об оплате медицинских услуг лечение зубов

Часть затрат на лечение зубов, реплантацию, имплантацию, установку металлоконструкций и иных стоматологических процедур законодатель позволяет вернуть посредством социального налогового вычета. Одним из основных условий является правильно составленный пакет документов, представляемый в Инспекцию по месту регистрации лица. Предельный размер вычета составляет 120 тыс. руб., в отношении дорогостоящих медуслуг расходы принимаются в полном объеме.

Гражданка Семенова за 2022 год оплатила услуги по восстановлению зубов в стоматологии на 150 000 руб. Также она прошла процедуру ЭКО, на которую было затрачено 240 000 руб. Ее доход за год составил 650 000 руб. Для определения положенной ей компенсации необходимо произвести следующие расчеты:

Перечень дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, размеры фактически произведенных налогоплательщиком расходов по которым учитываются при определении суммы социального налогового вычета (утвержден Постановлением Правительства РФ от № 201)

налогоплательщик, оплативший в налоговом периоде дорогостоящее лечение — лечение бесплодия методом экстракорпорального оплодотворения, может реализовать свое право на получение социального налогового вычета в размере фактически произведенных расходов на основании пункта 27 Перечня дорогостоящих видов лечения, расходы по оплате которых за счет средств налогоплательщика учитываются при определении суммы социального налогового вычета;

налогоплательщик также вправе в данном налоговом периоде получить социальный налоговый вычет в сумме фактически произведенных расходов на свое обучение и приобретение медикаментов, но в совокупности не более 120 000 рублей в налоговом периоде;

Обоснование отнесения имплантации зубов к дорогостоящему лечению по коду 2 для ФНС

Согласно пункту 9 Перечня, звучащему дословно как : «9. Реплантация, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов. » операция по установке дентальных имплантатов несомненно относится к пункту 9 и отнесена Минздравом к дорогостоящим видам лечения, для которых применяется код 2 и налоговый вычет осуществляется со всей потраченной на данное лечение суммы.

По дорогостоящим видам лечения в медицинских учреждениях Российской Федерации сумма налогового вычета принимается в размере фактически произведенных расходов. Перечень дорогостоящих видов лечения утверждается постановлением Правительства Российской Федерации.

Налоговый вычет при лечении и протезировании зубов

Налоговый вычет – механизм возврата части уплаченного подоходного налога гражданину за совершение определенных действий: покупка жилья, благотворительность, обучение, медицинское страхование, лечение. Налоговый вычет при лечении и протезировании зубов является разновидностью социальных налоговых вычетов.

Как получить налоговый вычет за лечение зубов пенсионеру? Эта возможность зависит от того, работает ли пенсионер и есть ли у него доходы, облагаемые по ставке 13%. Если пенсионер продолжает трудовую деятельность и официально трудоустроен, то порядок получения социального вычета на лечение у него такой же, как и у остальных граждан.

Justice pro

Она работает официально на почте России. Официально. В конце декабря был платеж в общем размере 130 тысяч в том году и вот в марте платеж 130 тысяч. Ещё предстоит сделать тысяч на 70-80 работу с зубами в этом году.

Другое протезирование зубов (ортопедическая стоматология) относится к обычному лечению – по перечню дорогостоящего лечения не проходит (код 1 для лечения зубов). Здесь сумма налогового вычета ограничена лимитом (120220 руб.).

Имплантация зубов это дорогостоящее лечение или нет

Лечение зубов нижней челюсти практически не отличается от восстановления верхних зубов. Особенность лечебного процесса нижнего зубного ряда в том, он гораздо менее заметен, чем верхний, поэтому здесь возможно использовать не самые эстетические материалы, например вместо диоксида циркония — металлокерамику или стандартные композиты вместо керамических вкладок.

Рассчитывать на возврат компенсации можно не сразу, есть определенные сроки. Налоговой инспекции нужно около двух-четырех месяцев на изучение документов, проведение проверок и пр. И только через месяц после утверждения выплаты можно ожидать поступление денег на банковский счет.

3-НДФЛ: что относится к дорогостоящему лечению

Обратите внимание в этой справке на поле код услуги. Дорогостоящее лечение в 3-НДФЛ есть основание заявлять только, когда стоит значение «2». Если «1», значит, право на вычет за лечение ограничено стандартной суммой в 120 000 рублей.

Начинать заполнение 3-НДФЛ за дорогостоящее лечение имеет смысл только при наличии специальной справки из медицинского учреждения со специальной пометкой (утв. приказом Минздрава РФ № 289, МНС РФ № БГ-3-04/256 от 25.07.2022):

Код услуги 1 или 2 в справке об оплате медицинских услуг

Как и для большинства различных видов документации, для справки, свидетельствующей о расходах налогоплательщика на лечение, принята определенная форма, вступившая в силу с момента издания приказа под номером 289, который был утвержден Министерством здравоохранения Российской Федерации.

Дорогостоящее лечение: перечень для 3 НДФЛ

Для получения вычета к декларации по НДФЛ нужно приложить справку об оплате услуг, выданную медучреждением на основании чеков. В ней указывается стоимость услуг и специальный код: обычное лечение – «1», дорогостоящее — «2». От указанного кода зависит объем вычета. Согласно Классификатору видов деятельности (ОК 004-93) в состав медуслуг входит лечение, проведение анализов в поликлиниках. То есть, документы, подтверждающие дорогостоящее лечение, перечень для 3-НДФЛ которых был представлен ранее, можно получить не только в государственной поликлинике, но и в частной лаборатории.

Иногда ФНС может также запросить лицензию медорганизации. Какие бумаги нужно предоставить, если по договору соцстрахования осуществлялось дорогостоящее лечение? Перечень для 3-НДФЛ (реимплантация и другие направления медицины затрагиваются):

НДФЛ: получение социального налогового вычета на лечение

В Перечне дорогостоящих видов лечения можно обнаружить, в частности, такой вид лечения, как реконструктивные, пластические и реконструктивно-пластические операции. Некоторые граждане, потратившиеся на пластические операции, зная об упоминании таких видов лечения в Перечне дорогостоящих видов лечения, пытаются получить соответствующий налоговый вычет.

Минфин России в Письме от 28.04.2022 N 03-04-05/7-229 разъяснил: в том, что касается пластических операций, решить вопрос, можно ли относить конкретное оперативное вмешательство к лечению, расходы по которому в полной сумме принимаются к налоговому вычету, может только Минздравсоцразвития России.

На наш взгляд, налогоплательщик может и сам с достаточной вероятностью определить, имеет ли он основание обратиться за налоговым вычетом по расходам на пластическую операцию.

В Приказе Минздравсоцразвития России от 06.04.2022 N 259-19 перечислены виды дорогостоящей медицинской помощи, оказываемой за счет средств бюджета. Представляется логичным допущение, что государство готово предоставлять налоговый вычет по тем же видам дорогостоящего лечения, которые само готово финансировать. В Приложении к Приказу N 259-19 неоднократно упомянуты пластические операции, но не все, а только реконструктивно-пластические операции при врожденных и приобретенных деформациях челюстно-лицевой области, пластические операции при злокачественных образованиях, ожогах, врожденных дефектах и т.п. Иначе говоря, речь идет об оперативных вмешательствах, необходимых по жизненным показаниям, а вовсе не об операциях, которые делаются по прихоти пациентов с целью усовершенствования их внешности.

Можно предположить, что при решении вопроса об отнесении конкретной операции к дорогостоящим видам лечения, суммы затрат на которые учитываются при определении суммы социального налогового вычета, представители Минздравсоцразвития России будут исходить из того, что расходы на пластическую операцию, проводимую, например, после поражения кожи в результате ожога, будут отнесены к подлежащим вычету, а расходы на операцию по изменению разреза глаз к вычету приняты не будут.

Это интересно: Расчет На Малоимущую Семью 2022 В Калужской Области

Как получить налоговый вычет на дорогостоящее лечение? Виды дорогостоящего лечения

Определить относится ваше лечение к обычному или дорогостоящему может врач, используя перечень видов дорогостоящего лечения. В справке об оплате медицинских услуг врач проставляет код услуги:

Статья 219. Социальные налоговые вычеты По дорогостоящим видам лечения в медицинских учреждениях Российской Федерации сумма налогового вычета принимается в размере фактически произведенных расходов. Перечень дорогостоящих видов лечения утверждается постановлением Правительства Российской Федерации. То есть если вид лечение отнесен Постановлением Правительства к дорогостоящим, то возмещению подлежит вся сумма затрат, но только в пределах календарного года. На следующий налоговый период вычет не переходит.

Постановление Правительства РФ от 19 марта 2022 г

Перечень

медицинских услуг в медицинских учреждениях Российской Федерации, предоставленных налогоплательщику, его супруге (супругу), его родителям и (или) его детям в возрасте до 18 лет, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета

(утв. постановлением Правительства РФ от 19 марта 2022 г. N 201)

перечень дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, размеры фактически произведенных налогоплательщиком расходов по которым учитываются при определении суммы социального налогового вычета.

Код 2 список услуг по лечению

Минздравсоцразвития России в своем Письме от 07.11.2022 № 26949/МЗ-14 считает, что такая операция входит в Перечень дорогостоящих видов лечения (пункт 9 Перечня), поэтому медицинское учреждение правомерно выдать справку для представления ее в налоговые органы с указанием кода услуги 2 при проведении указанной операции.

Почему необходимо знать, какое лечение Вы оплатили? При дорогостоящем лечении (код услуги 2) сумма налогового вычета равняется Вашим затратам на лечение и ограничена лишь Вашей зарплатой.

А при обычном лечении (код услуги 1) законодательно определено ограничение для суммы вычета -120220 руб. Здесь возврат налога составит максимум 15600 руб (это 13 % от 120220 руб).

Дорогостоящее лечение код услуги 2 в стоматологии

По данному вопросу мы придерживаемся следующей позиции:

Вопрос выдачи Справки об оплате медицинских услуг для представления в налоговые органы РФ с целью получения налогоплательщиком социального налогового вычета по лечению, а также отнесения конкретных медицинских услуг к Перечням, утвержденным постановлением Правительства РФ от 19.03.2022 N 201, (в том числе к дорогостоящему лечению), входит в компетенцию медицинского учреждения, оказывающего медицинские услуги. Оказание дорогостоящего вида лечения подтверждается медицинским учреждением путем указания в Справке кода услуги 2, по обычному лечению ставится код 1. Стоимость оплаченных налогоплательщиком косметологических услуг, поименованных в Перечнях и Номенклатуре медицинских услуг, оказанных медицинским учреждением на основании соответствующей лицензии, может быть включена в Справку с целью получения налогового вычета независимо от причины их проведения налогоплательщику или членам его семьи по их желанию либо по медицинским показаниям.

При этом у медицинского учреждения — исполнителя отсутствуют основания для отказа в выдаче Справки физическому лицу, оплатившему медицинские косметологические услуги.

Это интересно: О соблюдении покоя граждан и тишины в ночное время в татарстане

Налоговые вычеты за лечение зубов в разные года

Имплантация зубов считается дорогостоящим лечением (по коду 02)? Если в 2022 году уже есть налоговый вычет по коду 01 на 120 000 руб., можно за этот же год получить вычет по коду 02? Т.е. можно ли одновременно получать вычет по кодам 01 и 02 за 1025 год?

Статья 219. Социальные налоговые вычеты (Налоговый кодекс РФ)

2. Социальные налоговые вычеты, указанные в пункте 1 настоящей статьи, предоставляются при подаче налоговой декларации в налоговый орган налогоплательщиком по окончании налогового периода.

Социальные налоговые вычеты, предусмотренные подпунктами 4 и 5 пункта 1 настоящей статьи, могут быть также предоставлены налогоплательщику до окончания налогового периода при его обращении к работодателю (далее в настоящем пункте — налоговый агент) при условии документального подтверждения расходов налогоплательщика в соответствии с подпунктами 4 и 5 пункта 1 настоящей статьи и при условии, что взносы по договору негосударственного пенсионного обеспечения, добровольному пенсионному страхованию, добровольному страхованию жизни (если такие договоры заключаются на срок не менее пяти лет) и (или) дополнительные страховые взносы на накопительную пенсию удерживались из выплат в пользу налогоплательщика и перечислялись в соответствующие фонды и (или) страховые организации работодателем.

Социальные налоговые вычеты, указанные в подпунктах 2 — 5 пункта 1 настоящей статьи (за исключением расходов на обучение детей налогоплательщика, указанных в подпункте 2 пункта 1 настоящей статьи, и расходов на дорогостоящее лечение, указанных в подпункте 3 пункта 1 настоящей статьи), предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей в налоговом периоде. В случае наличия у налогоплательщика в одном налоговом периоде расходов на обучение, медицинские услуги, расходов по договору (договорам) негосударственного пенсионного обеспечения, по договору (договорам) добровольного пенсионного страхования, по договору (договорам) добровольного страхования жизни (если такие договоры заключаются на срок не менее пяти лет) и по уплате дополнительных страховых взносов на накопительную пенсию в соответствии с Федеральным законом «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений» налогоплательщик самостоятельно, в том числе при обращении к налоговому агенту, выбирает, какие виды расходов и в каких суммах учитываются в пределах максимальной величины социального налогового вычета, указанной в настоящем пункте.

Перечень дорогостоящего лечения для налогового вычета

К какому виду относится оказанная медицинская услуга определяет Ваша клиника, указав соответствующий код в справке о стоимости оказанных мед.услуг. Код «1» – лечение не является дорогостоящим. Код «2» — лечение дорогостоящее.

Это интересно: Дают ли памперсы детям инвалидам

Дорогостоящее лечение перечень для 3-НДФЛ утвержден Постановлением Правительства Российской Федерации от 19 марта 2022 г. N 201. По данным видам лечения нет ограничения по сумме расходов при определении размера налогового вычета. Вычет ограничен только суммой удержанного налога с Ваших доходов.

Источник: lawcapital.ru