У ИП нет обязанности составлять и сдавать бухгалтерскую отчетность. А в качестве финансовой отчетности при получении кредита или при участии в тендере они могут предоставить другие документы — расскажем об этом.

Какую отчетность сдает ИП

- на ОСНО это декларация 3-НДФЛ, декларация по НДС с книгой покупок и продаж, обязательно ведется КУДиР, утвержденная приказом Минфина от 13.08.2002 № 86н/БГ-3-04/430;

- на УСН — декларация по УСН, обязательно ведется КУДиР, утвержденная приказом Минфина №135н от 22.10.2012;

- на патенте — обязательно ведется КУД, утвержденная приказом Минфина №135н от 22.10.2012;

- на ЕСХН — декларация по ЕСХН, обязательно ведется КУДиР, утвержденная приказом Минфина №169н от 11.12.2006 (в ред. от 31.12.2008).

А еще ИП-работодатель сдает отчеты по сотрудникам: РСВ, СЗВ-М, СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС, 6-НДФЛ.

Какие документы заменяют бухотчетность у ИП

Есть случаи, когда предпринимателей просят подготовить промежуточную бухгалтерскую отчетность — для получения кредита или участия в тендере. Бухотчетность запрашивают и контрагенты перед заключением серьезных сделок.

Все про управленческий учет: для бухгалтера, директора и ИП

Если ИП не ведет бухучет и не составляет бухотчетность, он может представить для этих целей выписку из КУДиР или КУД и декларацию по налогу за истекший период. А еще приложить к этим документам письмо о том, что предприниматель не составляет бухотчетность в соответствии с правом, которое дает ему 402-ФЗ “О бухгалтерском учете”.

В Контур.Бухгалтерии ИП может распечатать КУДиР и налоговую декларацию за истекший период с отметкой ФНС о приеме.

Вот образец сопроводительного письма, которое ИП может вместе с документами предоставить в банк, на тендер или контрагенту:

«Я, ИП Иванов И.И., настоящим письмом уведомляю, что не могу предоставить бухгалтерскую отчетность за указанный период, поскольку не веду бухгалтерский учет. Такая возможность предусмотрена пп.1 п.2 ст.6 Федерального закона “О бухгалтерском учете” №402-ФЗ от 06.12.2011. Взамен предоставляю налоговую отчетность с отметкой ФНС о приеме и/или выписку из Книги учета доходов и расходов».

Источник: kontur.ru

Бухгалтерская (финансовая) отчётность для ИП

Известно, что ИП должны сдавать отчётность в гораздо меньшем количестве, чем организации. 402-ФЗ от 06.12.2011 предполагает, что ИП могут не вести бухучёт – это прописано в статье 6 закона.

Подразумевается, что ИП освобождаются от трудозатратных операций, а именно – от ведения спецсчетов, составления проводок и подготовки бухбаланса, отчёта о финансовых результатах и прочих приложений. Это организации должны сводить дебет с кредитом, подсчитывать активы с пассивами и заносить всё это в баланс. ИП же подобную бухгалтерскую отчётность не сдают.

Зачем ИП на упрощенке вести бухучет

Однако эта же шестая статья закона гласит, что бухучёт можно не вести только в случае, если осуществляется учёт доходов, расходов и иных объектов налогообложения. Итого: от отчётности ИП не освобождены, просто-напросто она у них другая, в профессиональной среде за ней прочно закрепилось название «бухгалтерская отчётность ИП». Также её иногда называют «финансовая отчётность ИП».

На добровольной основе ИП могут вести классический бухучёт и создавать отчётность в виде баланса с приложениями, но за её отсутствие штрафов не будет.

Состав обязательной налоговой отчётности зависит от применяемого ИП налогового режима.

Отчётность для ИП на ОСНО

Представляет собой сдачу отчётов в виде одной декларации 3-НДФЛ и одной декларации по НДС с книгой покупок и продаж. Обязательно ведение книги учёта доходов и расходов (КУДиР).

Бухгалтерская отчётность ИП на УСН

Отчётность ИП на УСН представляет собой одну декларацию в год по единому налогу и ведение КУДиР.

Виды бухгалтерской отчётности ИП на ЕНВД

Самый простой вид отчётности ИП на ЕНВД. Они сдают лишь ежеквартальные декларации по ЕНВД. Внимание. ЕНВД перестанет действовать с 1 января 2021 года.

Отчётность ИП на ПСН

Отчёт в виде деклараций на этом режиме не предусмотрен, но есть специальная книга учёта доходов: её нужно заполнять и хранить на случай налоговой проверки.

Бухгалтерские отчёты ИП на ЕСХН

Кто применяет ЕСХН, для тех ИП отчётность представляется в виде одной декларации раз в год, также ведётся КУДиР.

Сдача бухгалтерской предпринимательской отчётности в «Спринтере»

Это всё, что касается состава бухгалтерской финансовой отчётности для ИП. Если у предпринимателя есть сотрудники, то по ним он должен сдавать отчёты в налоговую и другие госорганы наравне с организациями, по такому же порядку.

Несмотря на то, что сдача отчётности для предпринимателей гораздо проще, чем для организаций, всё же это также требует времени и определённых усилий. Бухгалтерские и финансовые отчёты ИП проще всего сдавать в электронном виде через сервисы оператора ЭДО.

Отправить отчёт через интернет легко в сервисе Такскома «Онлайн-Спринтер». Он представлен в формате веб-кабинета, войти в который можно по логину и паролю. В «Спринтере» есть персональный календарь бухгалтера, который напомнит о сроках сдачи. Также есть система проверок форм на ошибки: можно вернуться к отчёту до отправки и исправить некорректно заполненные поля. Таким образом, вести и сдавать бухгалтерскую финансовую отчётность предпринимателям не составит труда.

Тарифы для ИП начинаются от 1900 рублей в год. В минимальный тариф входят безлимитные отчёты в ФНС и ПФР, а также электронная подпись. Узнать подробнее о сервисе и выбрать тарифный план можно здесь.

Также у компании есть удобный сервис моментальной проверки контрагентов «Такском-Досье». С его помощью можно за пару минут узнать финансовый профиль компании, информацию об её учредителях и руководителях, судебные дела.

Источник: taxcom.ru

Ну сколько же можно требовать от ИП бухгалтерскую отчетность по форме №1 и №2 с отметкой налоговой?

А все же, должен ли ИП вести бухгалтерский учет? К нам обратился индивидуальный предприниматель с вопросом, как ему получить бухгалтерскую отчетность с отметкой налоговой инспекции.

А все же, должен ли ИП вести бухгалтерский учет? К нам обратился индивидуальный предприниматель с вопросом, как ему получить бухгалтерскую отчетность с отметкой налоговой инспекции.

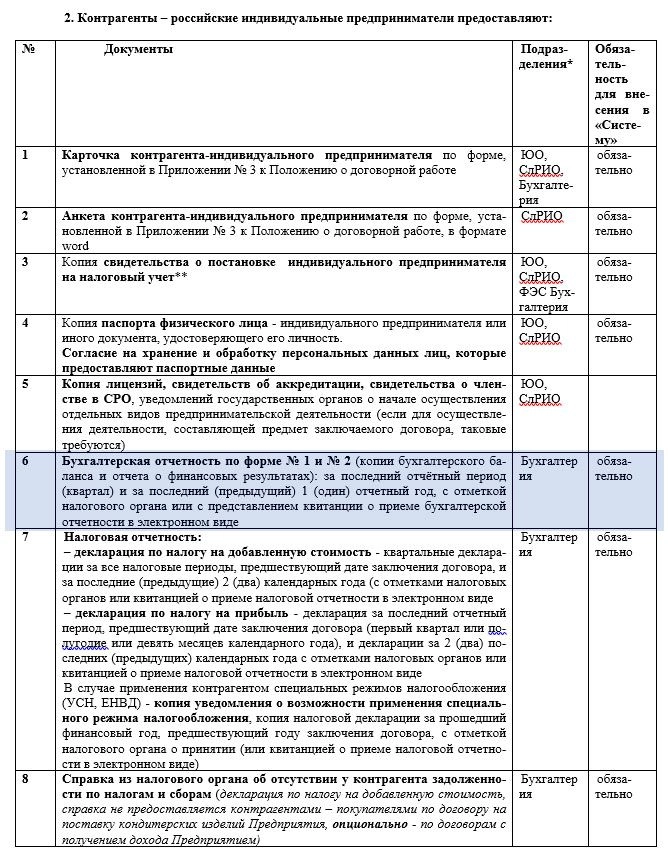

Предприниматель планирует поставку в одну крупную фирму и принес нам запрос документов, которые потребовали от него для заключения договора.  Посмотрели?

Посмотрели?

Вот-вот, и я про это же, как с индивидуального предпринимателя требовать бухгалтерскую отчетность, да еще под грифом «обязательно» и с отметкой налогового органа? Можно, конечно, и посмеяться над этим.

Может быть, контролеры-аналитики на той стороне придерживаются традиции древнеримских бухгалтеров о том, что все ценности, включая личные вещи собственника и членов его семьи, должны быть включены в систему бухгалтерских записей? А если серьезно, то должен ли индивидуальный предприниматель вести бухгалтерский учет и сдавать бухгалтерскую отчетность?

В общем случае — нет. Правило таково: бухгалтерский учет обязаны вести все экономические субъекты. ИП — тоже экономические субъекты, но для них сделано специальное исключение (п. 1 ч. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

ИП имеют право не вести бухгалтерский учет, если в соответствии с законодательством РФ о налогах и сборах они ведут учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности. Даже для предпринимателей на ЕНВД или ПСН есть место налоговому учету, и они также не обязаны вести бухгалтерский учет.

Предприниматели освобождены от ведения бухгалтерского учета и сдачи в ИФНС бухгалтерской отчетности (Письма Минфина от 20.03.2018 N 03-11-11/17116, от 07.02.2018 N 03-11-12/7268, от 02.03.2015 N 03-11-11/10791). И кстати, если у вас, как у ИП, налоговая запрашивает регистры учета (ох как они любят это делать), оборотки и карточки по 60 и 62 счетам и т.д., то можете их не давать, так как обязанности вести бухгалтерский учет у вас нет.

Хотя, с другой стороны, если кто-либо падет жертвой обрядолюбия, то может попытаться сдать в налоговую бухгалтерскую отчетность… самостоятельно выступить, так сказать, участником единичного пилотного проекта. Главное не сильно увлекаться, а то и любимую собачку (кошечку) на баланс поставить можно, как животное на откорме, а там еще шаг — и привет, зеленые человечки!

Есть и исключение, когда бухгалтерский учет вмешивается в жизнь предпринимателей. Если ИП применяет упрощенную систему налогообложения, то должен следить за остаточной стоимостью основных средств, рассчитываемой по правилам бухгалтерского учета, начислять амортизацию, то есть, по сути, вести такой бухгалтерский «мини-учет» ОС. Ведь ИП утрачивает право на упрощенку, если остаточная стоимость основных средств в отчетном (налоговом) периоде превысит 150 миллионов рублей (Письмо Минфина России от 30.01.2019 N 03-11-11/5277). В этот лимит не включается личное имущество, а только имущество, непосредственно используемое в предпринимательской деятельности. Андрей Жильцов, руководитель сервиса «Мультибухгалтер»

Источник: www.klerk.ru