Однако ни НК РФ, ни ПБУ 6/01, ни Методические указания не дают определения понятиям «движимое» и «недвижимое» имущество. В силу п. 1 ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

Минфин России разъясняет, что понятия движимого и недвижимого имущества определены в ст. 130 ГК РФ (смотрите письма Минфина России от 17.02.2017 N 03-05-05-01/9043, от 16.09.2015 N 03-05-05-01/53065, от 18.12.2014 N 03-05-05-01/65598, от 15.08.2013 N 03-04-06/33238, от 15.08.2013 N 03-04-06/33238, от 25.02.2013 N 03-05-05-01/5317 и др.).

В соответствии со ст. 130 ГК РФ к недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства.

Движимое и недвижимое имущество, риск-ориентированный подход, взносы на капремонт

К недвижимым вещам относятся также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания.

К недвижимым вещам относятся жилые и нежилые помещения, а также предназначенные для размещения транспортных средств части зданий или сооружений (машино-места), если границы таких помещений, частей зданий или сооружений описаны в установленном законодательством о государственном кадастровом учете порядке.

Что касается движимого имущества, то вещи, не относящиеся к недвижимости, признаются движимым имуществом. Регистрация прав на движимые вещи не требуется, кроме случаев, указанных в законе (п. 2 ст. 130 ГК РФ).

Кроме того, специалисты финансового ведомства рекомендуют, что при определении состава недвижимого имущества необходимо учитывать нормы Общероссийского классификатора основных фондов (ОКОФ)*(1), утвержденного постановлением Комитета Российской Федерации по стандартизации, метрологии и сертификации от 26.12.1994 N 359, а также Федерального закона от 30.12.2009 N 384-ФЗ «Технический регламент о безопасности зданий и сооружений» (далее — Закон N 384-ФЗ) (смотрите письма Минфина России от 04.10.2013 N 03-05-05-01/41301, от 15.08.2013 N 03-04-06/33238, от 22.05.2013 N 03-05-05-01/18212 и др.).

По вопросу обложения налогом на имущество организаций объекта недвижимости, который зарегистрирован как единый объект недвижимого имущества (сложная вещь), Минфин России дал следующие разъяснения (письмо от 29.03.2013 N 03-05-05-01/10050):

- под объектом недвижимого имущества необходимо понимать единый конструктивный объект капитального строительства как совокупность указанных в ч. 2 ст. 2 Закона N 384-ФЗ объектов, функционально связанных со зданием (сооружением) так, что их перемещение без причинения несоразмерного ущерба назначению объекта недвижимого имущества невозможно;

- не включаются в состав объекта недвижимого имущества учитываемые как отдельные инвентарные объекты движимого имущества (основных средств), которые могут быть использованы вне объекта недвижимого имущества, демонтаж которых не причиняет несоразмерного ущерба его назначению и (или) функциональное предназначение которых не является неотъемлемой частью функционирования объекта недвижимого имущества (здания, сооружения).

Учитывая рекомендации и разъяснения Минфина России, попробуем квалифицировать объекты основных средств, перечисленные в вопросе.

Важная тема. Налог на имущество: движимое — недвижимое

Газопровод, тепловые сети. В соответствии с Общероссийским классификатором ОК 013-2014 (СНС 2008) «Общероссийский классификатор основных фондов» (принятым и введенным в действие приказом Росстандарта от 12.12.2014 N 2018-ст) сооружение — результат строительства, представляющий собой объемную, плоскостную или линейную строительную систему, имеющую наземную, надземную и (или) подземную части, состоящую из несущих, а в отдельных случаях и ограждающих строительных конструкций и предназначенную для выполнения производственных процессов различного вида. Сооружения являются объектами, прочно связанными с землей. В частности, примерами сооружений могут служить такие объекты, как магистральные трубопроводы; линии связи и электропередачи; местные трубопроводы.

Однако законодательство не содержит прямого указания об отнесении к недвижимости трубопроводов (газопровода и тепловых сетей и т.п.).

На практике суды, как правило, считают такие объекты недвижимостью. Так, например, ФАС Северо-Кавказского округа в постановлении от 24.07.2014 N Ф08-4869/14 по делу N А32-38739/2013 признал тепловые сети недвижимым имуществом. Суд учел, что для отнесения объекта к категории недвижимости необходима его прочная связь с землей, перемещение которого без несоразмерного ущерба их назначения невозможно. Достижение путем совершения действий по демонтажу и перемещению этого оборудования из общей совокупности устройств, предназначенных для передачи тепловой энергии, теплоносителя от источников тепловой энергии до теплопотребляющих установок, конечной цели предназначения тепловых сетей (оказание услуг теплоснабжения), без взаимодействия со всеми технологически связанными сетями инженерно-технического обеспечения, составляющими функциональный и технологически связанный имущественный комплекс, без причинения несоразмерного ущерба невозможно.

Аналогичный подход представлен и в других судебных актах (смотрите, например, постановление АС Северо-Кавказского округа от 13.02.2018 N Ф08-10789/17 по делу N А32-6398/2017, постановление Пятого арбитражного апелляционного суда от 17.05.2011 N 05АП-2721/11, оставленное без изменений постановлением ФАС Дальневосточного округа от 13.09.2011 N Ф03-4038/11, постановление ФАС Дальневосточного округа от 19.08.2010 N Ф03-5985/2010 по делу N А73-2046/2010, постановление ФАС Северо-Западного округа от 04.05.2010 N Ф07-3435/2010, постановление ФАС Северо-Западного округа от 16.01.2009 N А56-49891/2007, определение ВАС РФ от 23.09.2009 N 12247/09 и другие).

Исходя из вышеприведенной арбитражной практики, мы приходим к мнению, что газопровод и тепловые сети относятся к недвижимому имуществу. Вместе с тем нужно учитывать, что отнесение каждого конкретного объекта к недвижимому имуществу осуществляется с учетом его характеристик и конкретных особенностей. В частности, согласно п. 3.1 ст. 380 НК РФ ставка налога на имущество устанавливается в размере 0% в отношении объектов магистральных газопроводов.

Малые архитектурные формы, газонные покрытия, экогазон, тротуар, парковочные места. По нашему мнению, данные объекты можно отнести к элементам благоустройства. Однако нормативные акты в сфере бухгалтерского учета не содержат понятия «благоустройство территории».

Данное определение дано в Своде правил СП 82.13330.2016 «СНиП III-10-75 Благоустройство территорий», утвержденном приказом Минстроя России от 16.12.2016 N 972/пр (далее — Свод правил). Так, в соответствии с п. 3.2 ст. 3 Свода правил под благоустройством территории понимается комплекс мероприятий по инженерной подготовке к озеленению, устройству покрытий, освещению, размещению малых архитектурных форм и объектов монументального искусства, направленных на улучшение функционального, санитарного, экологического и эстетического состояния участка.

При этом согласно п. 3.23 ст. 3 Свода правил к элементам благоустройства территории относятся декоративные, технические, планировочные, конструктивные устройства, растительные компоненты, различные виды оборудования и оформления, малые архитектурные формы, некапитальные нестационарные сооружения, наружная реклама и информация, применяемые как составные части благоустройства.

По поводу квалификации элементов благоустройства территорий как движимое или недвижимое имущество, по нашему мнению, нужно руководствоваться разъяснениями ВАС РФ, отраженными в постановлениях от 17.01.2012 N 4777/08 и от 28.05.2013 N 17085/12. Согласно позиции ВАС РФ объекты, которые хотя прочно связаны с землей, но не имеют самостоятельного функционального назначения, не признаются недвижимостью. Соответствующие сооружения рассматриваются в качестве улучшения того земельного участка, для обслуживания которого возведены, а потому следуют его юридической судьбе. В связи с этим такие сооружения не являются самостоятельными недвижимыми вещами, а представляют собой неотъемлемую составную часть земельного участка, на котором они расположены.

Так, например, суды не признают объектами недвижимого имущества заасфальтированные площадки. По мнению судей, сама по себе укладка на части земельного участка определенного покрытия (из асфальта) для целей складирования, удобства разгрузки или его благоустройства не создает нового объекта недвижимости, а представляет собой улучшение полезных свойств земельного участка, на котором данные работы выполнены. При этом асфальтовое покрытие земельного участка по существу несет вспомогательную функцию, имущество не является недвижимым имуществом, а является элементом благоустройства земельного участка (смотрите, в частности, постановления Десятого ААС от 31.01.2017 N 10АП-18200/16, ФАС Уральского округа от 12.09.2013 N Ф09-7798/13 по делу N А34-6477/2012, ФАС Северо-Западного округа от 17.05.2012 по делу N Ф26-7683/2010).

Таким образом, подытоживая все вышесказанное, мы пришли к следующему мнению: объекты благоустройства, в частности малые архитектурные формы, газонные покрытия, тротуар, парковочные места, экогазон, относятся к движимому имуществу.

При этом, учитывая отсутствие разъяснений официальных органов, применимых к рассматриваемым объектам, руководствуясь положениями п. 1 ст. 21 и п. 1 ст. 34.2 НК РФ, рекомендуем обратиться в Минфин России или в налоговые органы за получением письменных разъяснений по данному вопросу.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Шашкова Елена

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Горностаев Вячеслав

15 августа 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) С 1 января 2017 года действует новый классификатор основных фондов ОК 013-2014 (СНС 2008), принятый и введенный в действие приказом Росстандарта от 12.12.2014 N 2018-ст.

Источник: www.audit-it.ru

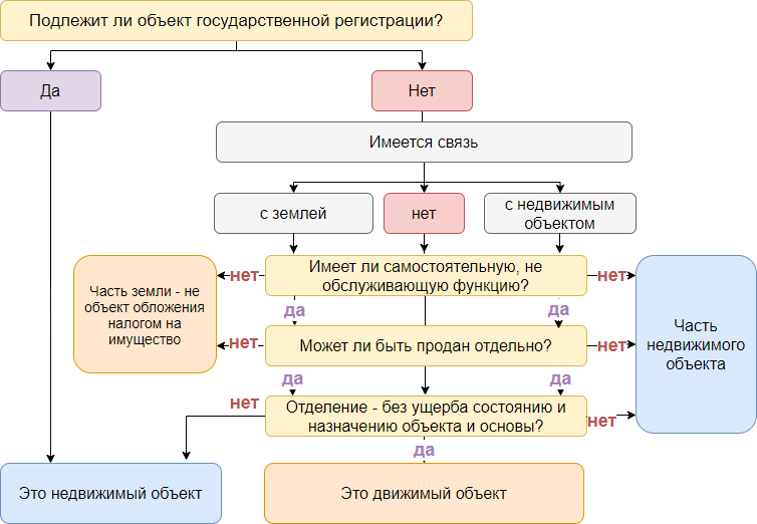

Как определить движимое или недвижимое имущество?

Признаки недвижимости

- объект подлежит государственной регистрации;

- имеются разрешения на строительство и ввод в эксплуатацию;

- отвечает признакам части в составе единого комплекса:

- не имеет самостоятельного хозяйственного назначения, служит для обслуживания недвижимого объекта;

- не может быть продана отдельно (следует судьбе главной вещи);

- отделение части нарушает существенные свойства вещи и препятствует функционированию единого комплекса (несоразмерный ущерб назначению).

Определение и критерии недвижимого имущества даны в:

- Гражданском кодексе (ст. 130 ГК РФ);

- Федеральном законе от 30.12.2009 N 384-ФЗ «Технический регламент о безопасности зданий и сооружений»;

- Градостроительном кодексе (ст. 1 ГрК РФ, ст. 51 ГрК РФ, ст. 55 ГрК РФ);

- Общероссийском классификаторе основных фондов ОК 013-2014 (СНС 2008), утвержденным приказом Росстандарта от 12.12.2014 N 2018-ст.

Документы-обоснования квалификации объекта:

- документы технического учета или технической инвентаризации объекта в качестве недвижимости;

- разрешение на строительство и (или) ввод в эксплуатацию;

- проектная или иная документация на создание объекта и (или) о его характеристиках;

- заключение независимого эксперта;

- решение суда.

Как распознать недвижимость

Замощение дороги, асфальтовое покрытие, забор вокруг здания – недвижимость?

Иногда замощение (асфальтирование) дороги признают:

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

- движимым имуществом (Решение АС Нижегородской области от 22.02.2019 по делу N А43-13065/2017);

- недвижимым имуществом – частью земельного участка (Постановление ФАС Поволжского округа от 16.12.2008 по делу N А12-7360/08).

Ограждение также самостоятельным объектом недвижимости не признается (Постановление Президиума ВАС от 24.09.2013 N 1160/13 по делу N А76-1598/2012).

Являются ли недвижимыми объектами коммуникации внутри здания: отопление, водопровод, вентиляция, пожарная сигнализация?

Все коммуникации, предусмотренные в технической документации к зданию являются его частью и составляют с ним единый недвижимый объект, так как не имеют самостоятельного хозяйственного назначения, а обслуживают здание (Постановление АС Поволжского округа от 28.05.2019 N Ф06-47057/2019 по делу N А12-14902/2018).

Асфальтовый завод, можно ли признать движимым имуществом?

Если при возведении завода на указанную установку составлен технический паспорт некапитального объекта, а само сооружение внесено в реестр некапитальных объектов, то это – движимый объект (Постановление АС Западно-Сибирского округа от 21.11.2018 по делу N А67-6746/2017).

См. также:

- Налог на имущество [Запись семинара от 27.12.2019]

- Примеры движимого и недвижимого имущества в разъяснениях ФНС

- Сложные вопросы отнесения объектов к недвижимости

- Как 1С определит какое имущество движимое, а какое нет?

Недвижимость или движимость?

Недвижимость – земельные участки, участки недр и все, что прочно связано с землей (перемещение без несоразмерного ущерба назначению объекта невозможно), в т. ч. здания, сооружения, объекты незавершенного строительства (п. 1 ст. 130 ГК РФ).

К недвижимости относятся также помещения и машино-места (абз. 3 п. 1 ст. 130 ГК РФ).

Право собственности на недвижимость, а также действия с ней подлежат государственной регистрации (ст. 131 ГК РФ).

- регистрация в ЕГРН;

Регистрация в ЕГРН – не обязательное условие для недвижимости.

- наличие Федерального закона, указывающего что объект – недвижимость (абз. 2 п. 1 ст. 130 ГК РФ);

- наличие технической документации, указывающей на прочную связь с землей.

Неделимая вещь — вещь, раздел которой в натуре невозможен без ее разрушения, повреждения или изменения ее назначения и которая выступает в обороте как единый объект вещных прав (п. 1 ст. 133 ГК РФ).

Сложная вещь – совокупность разных объектов, объединенных для использования по общему назначению (ст. 134 ГК РФ).

Если сложная или неделимая вещь – объект недвижимости, то его состав определяется по данным проектной документации и технического паспорта на данный объект. Его составные части должны быть объединены единым функциональным назначением.

- она учитывается как отдельный инвентарный объект в соответствии с ПБУ 6/01;

- функциональное назначение независимо от недвижимой вещи;

- демонтаж оборудования не причиняет несоразмерного ущерба объекту недвижимости.

При соблюдении данных условий объект можно считать движимым, даже если он входит в состав зарегистрированного объекта недвижимости согласно техническому паспорту на объект.

- ст. 130 ГК РФ, ст. 131 ГК РФ;

- выводами ВС РФ от 07.04.2016 по делу N 310-ЭС15-16638, Судебной коллегии по экономическим спорам ВС от 30.09.2015 N 303-ЭС15-5520;

- сложившейся судебной практикой.

Проект Федерального закона 02/04/02-17/00062515

Готовятся поправки в ст. 130 ГК РФ:

- к недвижимымвещам относятся земельные участки, участки недр, здания

- Здание — строение, в котором могут быть образованы не менее двух помещений и (или) машино-мест;

- Сооружения — строение, в котором не могут образовываться помещения или машино-места;

- Помещение – обособленная часть здания, границами которой являются перегородки или перекрытия, имеющая самостоятельное хозяйственное назначение.

- Сооружения являются недвижимостью, если они:

- прочно связаны с землей,

- имеют самостоятельное хозяйственное значение,

- могут выступать в гражданском обороте обособленно от других вещей.

Перечень видов сооружений, не обладающих признаками недвижимости утверждает Правительство РФ. Объекты незавершенного строительства признаются недвижимостью, если обладают признаками, утвержденными Правительством РФ.

См. также:

- [14.02.2020 запись] Годовая отчетность за 2019 г. в 1С. Налог на имущество

- Неотделимые улучшения в арендованное имущество с согласия арендатора, но без компенсации

- Когда арендаторам не нужно платить налог на имущество с неотделимых улучшений?

- Миллионные последствия арендных отношений

- [19.04.2019 запись] Налоговая отчетность за 1 квартал 2019 — разбираем самое важное в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Оцените публикацию

(Пока оценок нет)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Источник: buhexpert8.ru

Как бухгалтеру не запутаться с движимым и недвижимым имуществом

Чтобы решить платить или не платить налог, нужно правильно квалифицировать имущество — на движимое и недвижимое. А с этим на практике больше всего вопросов.

С 1 января 2019 года платить налог на имущество организаций надо только с недвижимости. Даже если его передали во временное владение, пользование, распоряжение, доверительное управление, внесли в совместную деятельность или получили по концессионному соглашению (п. 1 ст. 374 НК РФ).

Чтобы не платить налог, нужно быть уверенным, что имущество движимое. А с этим на практике больше всего вопросов.

Трубопровод, доменные печи

Само здание и инженерно-технические коммуникации или объекты общего имущества относятся к недвижимой собственности, даже в том случае, когда учитываются как самостоятельные инвентарные объекты. В то же время отдельные инвентарные объекты не являются недвижимым имуществом, если не требуют монтажа, не могут быть использованы вне объекта недвижимого имущества, их демонтаж не причиняет несоразмерного ущерба их назначению. И по своему функциональному предназначению они не являются неотъемлемой частью функционирования объекта недвижимого имущества как единого обособленного комплекса.

Компании готовы спорить с инспекцией в суде, к чему относить трубопровод. Налоговики напирают на прочную связь с землей, на то что переместить трубопровод без повреждений невозможно: трубопровод – объект недвижимости. Доказать обратное не получается даже в Верховном суде (определение от 11.12.2018 г. № 305-КГ18-20539).

Уточните еще раз, безопасно ли отнести ваш объект к недвижимости на семинаре «Налог на имущество = налог на недвижимость. Новое в уплате налога на имущество организаций с 2019 года». Автор семинара – Климова Марина, независимый консультант-практик по вопросам бухгалтерского учета, налогообложения и трудового права с огромным опытом консультирования. Семинар пройдет 15 марта в Москве.

Оборудование и транспорт

Включить в состав движимого имущества инвентарные объекты, входящие в состав недвижимости и функционально связанных со зданием, иногда можно. Например, когда на фундамент здания монтируется производственное оборудование (бумагоделательная машина). Это самостоятельный объект, который пригоден к эксплуатации только в составе единого комплекса по производству бумаги.

Кроме того, это оборудование обычно установлено на специальном фундаменте и не может перемещаться без ущерба ему и подземным коммуникациям. Но при необходимости его можно разобрать, перевезти в другое место и смонтировать вновь. По мнению Минфина, такой станок не является недвижимым имуществом и не может рассматриваться как часть здания.

Но нужно нужно обратить внимание и на фундамент. Если он, согласно технической документации, не является частью дома, то затраты на его создание увеличивают стоимость оборудования и не участвуют в расчете налога на имущество. Если фундамент указан в технической документации на здание, то он относится к недвижимому имуществу в составе объекта (Письмо Минфина от 25.02.2013 г. № 03-05-05-01/5288). Если оборудование имеет фундамент, прочно связано с землей, его невозможно переместить без нанесения ущерба – относить его к движимому имуществу неверно.

Машины тоже не недвижимость. К примеру, трактор – это транспортное средство, с землей не связано. По Гражданскому кодексу к недвижимости не относится. Тракторы гусеничные включены в третью амортизационную группу (постановление Правительства от 01.01.2002 № 1).

Еще лектор расскажет про изменения 2019 года:

- Кто теперь будет платить налог? Почему он касается не только собственников, но и арендаторов?

- Имеет ли квалифицирующее значение наличие зарегистрированных прав на объект?

- Как определить кадастровую стоимость, если организации принадлежит лишь часть объект недвижимости? Как ее оспорить?

Газоны, тротуары, заасфальтированные площадки

Газоны и тротуары, конечно никакая не недвижимость. Хоть и прочно связаны с землей, они не имеют самостоятельного функционального назначения. Их рассматривают как благоустройство того земельного участка, для которого они возведены. Суды не признают объектами недвижимости заасфальтированные площадки: укладка определенного покрытия для складирования, удобства разгрузки или его благоустройства не создает нового объекта недвижимости, а представляет собой улучшение полезных свойств земельного участка, на котором данные работы выполнены (постановления Десятого ААС от 31.01.2017г. № 10АП-18200/16).

Еще на семинаре вы узнаете, какие налоговые льготы остаются актуальными и как верно ими воспользоваться? Где ошибаются бухгалтеры? Как налоговики контролируют налог на имущество организаций?

Парковочные места

Машино-место признается самостоятельным объектом недвижимости, если является частью здания или сооружения. А также имеет границы, описанные по правилам законодательства о кадастровом учете. При этом его не нужно специально ограждать, поскольку границы определены проектной документацией здания и обозначены застройщиком или владельцем здания или места.

Источник: www.klerk.ru