2. На счетах депо отражаются:

а) кредиты и средства, предоставленные Минфину России

б) депозитарные операции с ценными эмиссионными бумагами +

в) договорные условия депозитов, вкладов, прочих привлеченных средств

3. Базовая модель баланса коммерческого банка выглядит таким образом:

а) актив > пассив

б) пассив > актив

в) актив = пассив +

4. В целях исключения злоупотреблений со средствами клиентов полномочия работников кассы и бухгалтерии:

а) разделены +

б) дублируют друг друга

в) совмещены

5. Из представленного ниже, к принципам построения баланса банка можно отнести:

а) при построении баланса нет необходимости в обеспечении достоверности данных и наглядности их изображения

б) баланс должен иметь разрозненную схему построения для всех балансовых учреждений

в) баланс должен иметь экономически и логически обоснованные принципы группировки статей +

6. Из представленного ниже, к принципам построения баланса банка можно отнести:

а) баланс должен иметь разрозненную схему построения для всех балансовых учреждений

б) баланс должен быть легко читаем и предельно ясен +

в) при построении баланса нет необходимости в обеспечении достоверности данных и наглядности их изображения

7. Сто система регистрации и обобщения информации о совершаемых налогоплательщиком однородных операциях, приводящих к возникновению доходов или расходов, учитываемых при исчислении налоговой базы в соответствии с порядком, установленным НК РФ:

а) налоговая декларация

б) бухгалтерский учет

в) налоговый учет +

8. Данные бухгалтерского учета используются Центральным банком России для:

а) регулирования банковской деятельности +

б) определения величины собственных средств, предоставленных кредитной организации

в) оценки возможности получить часть прибыли в виде дивидендного дохода

9. Агентами валютного контроля в РФ являются:

а) нерезиденты, осуществляющие валютные операции

б) физические лица

в) уполномоченные банки +

10. Как называется принцип построения Плана счетов банковского учета, предполагающий, что активы и пассивы учитываются по их первоначальной стоимости на момент приобретения или возникновения:

а) открытость

б) «единица измерения» +

в) непрерывность деятельности

11. Отсутствие кредитного риска (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде равна нулю) относится к:

а) I (высшей) категории качества (стандартные ссуды) +

б) II (высшей) категории качества (сомнительны ссуды)

в) III (высшей) категории качества (нестандартные ссуды)

12. В лицевых счетах показывается:

а) входящий остаток на конец дня

б) входящий остаток на начало дня +

в) исходящий остаток на конец дня

13. В лицевых счетах показывается:

а) обороты по дебету и кредиту, отраженные по каждому документу (сводному документу) +

б) остаток до отражения каждой операции и на начало дня

в) входящий остаток на конец дня

14. В лицевых счетах показывается:

а) остаток до отражения каждой операции и на начало дня

б) дата будущей операции по счету

в) дата предыдущей операции по счету +

15. В кассовых и мемориальных ордерах на оприходование и списание ценностей и документов, хранящихся в кладовой, итоговые суммы повторяются:

а) прописью +

б) цифрами

в) не повторяются

16. Депозитный сертификат коммерческий банк выдает:

а) юридическим и физическим лицам по решению банка

б) юридическим лицам +

в) физическим лицам

17. Сверка аналитического учета с синтетическим по оборотам производится … по заключительным оборотам прошлого года и по оборотам текущего года:

а) не производится

б) совместно

в) раздельно +

18. Учет произведенных расходов ведется на активном счете первого порядка:

а) 072

б) 702 +

в) 207

19. Счета, открытые клиентам, регистрируются в книге регистрации:

а) счетов, находящихся под арестом

б) пролонгированных счетов

в) открытых счетов +

20. Операция банка в виде купли-продажи ценных бумаг от имени клиента или по его поручению, а также за счет средств самого банка:

а) чистая прибыль с ценными бумагами

б) торговая операция с ценными бумагами

в) финансовый лизинг с ценными бумагами

21. Для учета наличных денежных средств в рублях и иностранной валюте, находящихся в банкоматах, которые принадлежат кредитной организации, предназначен именно этот счет:

а) 20208 +

б) 20202

в) 20207

22. Соглашение, на основании которого заёмщик приобретает право на получение и использование в течение обусловленного срока денежных средств:

а) привлеченные средства

б) кредитная линия +

в) кредитная политика

23. Приход денежных средств в кассу банка отражается по:

а) дебету и кредиту счета 20202 «Касса кредитных организаций»

б) кредиту счета 20202 «Касса кредитных организаций»

в) дебету счета 20202 «Касса кредитных организаций» +

24. К учету процентов по размещенным средствам, отнесенным в установленном Банком России порядке, ко 2-й и выше группе риска применяется только такой метод:

а) начислений

б) кассовый +

в) экспертных оценок

25. Основой организации первичного учета является утвержденный главным бухгалтером:

а) проект документооборота

б) модель документооборота

в) график документооборота +

26. При осуществлении безналичных расчетов КБ:

а) при необходимости вмешивается в договорные отношения хозяйствующих субъектов

б) несет ответственность за несвоевременное и неправильное списание или зачисление средств на счета клиентов +

в) осуществляет платежи без распоряжения владельца счета в порядке очередности

27. Получив из кассы ордер с подписью кассира о приеме денег, он осуществляет зачисление денежных средств на счет клиента:

а) ответственный исполнитель +

б) кассир

в) бухгалтер

28. Кредитная организация имеет право в одностороннем порядке изменять процентные ставки по кредитам, вкладам, так ли это:

а) да

б) в редких случаях

в) нет +

29. Кассовый работник приходной кассы ведет ежедневные записи принятых от клиентов и сданных заведующему кассой денежных сумм в … принятых и выданных денег:

а) книге учета +

б) журнале учета

в) тетраде учета

30. На расчетных документах, предоставляемых в банк клиентами, подписи руководителя и главного бухгалтера предприятия и оттиск печати ставятся:

а) на любом экземпляре

б) только на первых экземплярах +

в) на всех экземплярах

Источник: www.infobraz.ru

Принципы построения баланса. Анализ активов и пассивов банка

Баланс коммерческою банка — это бухгалтерский баланс, в котором отражается состояние собственных и привлеченных средств банка, их размещение в кредитные и другие активные операции. Другими словами, баланс банка представляет собой перечень активов, пассивов а собственного капитала, находящегося в собственности банка или инвестированного в банк в любой момент времени [13; с 96].

Как отчет о финансовом состоянии банка баланс определяет в денежном выражении его экономическую устойчивость, финансовые результаты деятельности банка по итогам за день, месяц, квартал, шесть, девять месяцев и за год. а также источники формирования и направление использования ресурсов.

Задача баланса банка, состоит в том, чтобы вести подробный и полный учет всех банковских операций, быть источником своевременной, правдоподобной и содержательной информации для надзорных органов и акционеров.

Форма баланса — двухсторонняя таблица. Слева — состав и размещение средств. Справа — источники и целевое назначение средств. Структура баланса определяется функциональной деятельностью банка, принципами учета банковских операций, планом счетов бухгалтерского учета.

План счетов баланса банка, применяемых в настоящее время в Республике Беларусь, отвечает международным требованиям бухгалтерского учета в банках. Тем не менее, в балансе коммерческих банков республики содержится ряд счетов, отражающих специфику национальной банковской системы [13; с 97-98].

Специфика деятельности банков такова, что в отличие от других сфер народного хозяйства баланс составляется ежедневно. Он является основным документом бухгалтерского учета (синтетического учета). Баланс банка отражает «лицо» банка, и он имеет очень важное значение.

С одной стороны, ежедневное составление баланса позволяет осуществлять контроль за правильностью отражения в учете банковских операций. Осуществляется анализ состояния ресурсов банка и их использования, а также конечных результатов деятельности банка. С другой стороны, баланс является важным инструментом в обеспечении управления всей банковской деятельностью. Банковские балансы должны отвечать следующим основным требованиям [13; с 100]:

- 1) оперативность (ежедневное составление);

- 2) конкретность (конкретная информация о наличии средств и т.д.);

- 3) солидность (с позиций достоверности).

На основе данных баланса рассчитываются основные экономические нормативы деятельности банков, контроль за соблюдением которых осуществляет Национальный банк. Так как баланс отражает состояние активов и пассивов банка, то он представляет определенный интерес для собственников банка, для клиентуры. Годовой баланс байка по форме, установленной Национальным банком, обязательно публикуется в печати.

Балансы банков строятся по унифицированной схеме в соответствии с планом счетов бухгалтерского учета в банках, утвержденным Национальным банком, и соответствуют общепринятым в мире принципам (пример банковского баланса Приложение З):

- * статьи по активу расположены в соответствии с последовательным уменьшением их ликвидности, а статьи по пассиву — с уменьшением востребования средств;

- * по унифицированной в стране форме с публикацией в печати.

В бухгалтерском балансе коммерческих банков находят отражение международные стандарты бухгалтерского учета и отчетности. Эти стандарты основываются на существующих международных принципах бухгалтерского учета [13; с 99-100].

- 1. Принцип непрерывности деятельности предполагает, что банк будет непрерывно осуществлять свою деятельность в будущем. Ибо в случае прекращения деятельности банка активы и обязательства должны быть оценены с учетом скрытых потерь при их предстоящей реализации.

- 2. Преемственность и постоянство правил бухгалтерского учета. Кредитно-финансовая система Республики Беларусь должна постоянно руководствоваться одними и теми же правилами бухгалтерского учета, кроме случаев существенных перемен в своей деятельности или государственно-правовом механизме, т.е.:

- * влияние на результаты деятельности банков за период, в который внесены изменения, должно быть оценено и отражено на отдельной статье доходов и расходов;

- * должна быть обеспечена сопоставимость с отчетами банков предшествующих периодов.

Счета номенклатуры баланса банков подразделяются на балансовые и внебалансовые. Балансовые счета подразделяются на активные и пассивные. Пассивные счета предназначены для учета собственных и привлеченных средств, активные — для учета их размещения. Актив баланса банка нельзя воспринимать отдельно от пассива, поскольку по своей сущности и актив, и пассив баланса характеризуют одни и те же средства с той лишь разницей, что пассив раскрывает источники этих средств, а актив — направления их использования. Внебалансовые счета используются для учета ценностей и документов, не влияющих на актив и пассив баланса, поступающие в банки на хранение, инкассо или комиссию, а также для бланков строгой отчетности, бланков акций, других документов и ценностей.

В основу построения плана счетов положены следующие базовые принципы (Приложение А):

- * разделение счетов на активные и пассивные, отказ от использования активно-пассивных счетов;

- * единообразное отражение операций, совершаемых в различных видах валют, отказ от валютного раздела баланса (при необходимости открываются лицевые счета в иностранной валюте);

- * единая временная структура активных и пассивных операций;

- * разрешение банкам принимать решение об открытии дополнительных счетов для более точного отражения совершаемых, операций;

- * разделение счетов по потокам клиентов;

- * расчеты с филиалами;

- * финансирование капитальных вложений;

- * нумерация лицевых счетов клиентов.

Баланс банка является основным документом бухгалтерского учета, отражающим остатки по всем счетам аналитического учета. Разбивка клиентов по видам деятельности, признаку резидентства. форме собственности производится путем введения дополнительных параметров к счетам, что позволяет избегать использования большого количества отдельных балансовых счетов. Последние сгруппированы в балансе банков по экономически однородным признакам учитываемых денежных средств и банковских операций. План счетов коммерческого, банка состоит из десяти классов, и его структура выглядит следующим образом (Приложение А):

I. Балансовые счета:

- 1 класс — денежные средства, драгоценные металлы и межбанковские операции;

- 2 класс — кредитные операции с клиентами;

- 3 класс — средства клиентов;

- 4 класс — ценные бумаги;

- 5 класс — долгосрочные финансовые вложения и основные средства;

- 6 класс — прочие активы и пассивы;

- 7 класс — собственный капитал байка, резервы на риски и платежи;

II. Счета доходов и расходов:

- 8 класс — доходы банка;

- 9 класс — расходы банка;

III. Внебалансовые счета:

10 класс-внебалансовые счета.

Каждый класс подразделяется на следующие группы счетов:

- — счета II порядка (двухзначные);

- — счета III порядка (трехзначные);

- — счета IV порядка (четырехзначные).

Данная классификация позволяет получать отчетность различной степени открытости. Синтетический учет осуществляется на уровне балансовых счетов II, III, IV порядка. Аналитический учет всех операций производится на уровне лицевых счетов с использованием балансовых счетов IV порядка и атрибутов к ним.

Кроме того, приводится классификация клиентов банка по плану счетов [13; с 97]:

- * финансовые институты (Национальный банк, коммерческие банки, международные денежные организации (МВФ, ЕБРР, ВБ и др.));

- * небанковские финансовые учреждения (биржи, инвестиционные, приватизационные, пенсионные фонды, страховые учреждения, межбанковские объединения);

- * государственные и негосударственные субъекты хозяйствования;

- * предприятия без образования юридического лица; с физические лица;

- * общественные организации (профсоюзы, церкви, политические партии и т.д.);

- * государственные органы управления (Совет Министров, республиканские к местные органы управления).

Банки ежедневно составляют балансы: по филиалам, по головном банку, сводный. В них отражается в разрезе балансовых счетов обороты по дебету и кредиту, остатки по активу и пассиву. Для публикации в печати на основании годового баланса составляется баланс по укрупненным позициям, с таким расчетом, чтобы по активам можно было судить о наличии средств ах размещении, а по пассивам — видеть обязательства банка и его собственные средства. При составлении такого баланса производится сальдирование по отдельным счетам: должны быть исключены все межфилиальные расчеты внутри банка, По исправленному балансу молено видеть фактическое наличие ресурсов и их размещение. Форма баланса должна публиковаться ежегодно, как утверждено Национальным банком на 1 января [13; с 100]:

- 1. Касса и другие денежные средства

- 2. Средства в национальном банке

- 3. Средства в банках и кредитных учреждениях:

- * у резидентов;

- * у нерезидентов.

- * пролонгированные.

- 6. Инвестиционный портфель банка

- 7. Основные средства и нематериальные активы

- 8. Прочие активы

- 1. Обязательства:

- а) средства национального банка

- б) средства банков и кредитных учреждений:

- * резидентов;

- * нерезидентов.

- * средства государственных банков;

- * юридических лиц;

- * физических лиц.

- 2. Собственные средства:

- а) уставный фонд;

- б) прочие фонды и собственные средства;

- в) нераспределенная прибыль.

Всего собственных средств

Источник: studwood.net

Баланс банка и принципы его построения

Баланс коммерческого банка (КБ) — это бухгалтерский баланс, который отражает состояние собственных и привлеченных средств банка и их размещение в кредитные и другие активные операции.

Балансы банков строятся по унифицированной схеме, в соответствии с Планом счетов бухгалтерского учета в банках, который утверждается ЦБ РФ. Банковские балансы относятся к средствам коммерческой информации и отвечают требованиям оперативности, конкретности, солидности (достоверности). Оперативность банковского баланса проявляется в его ежедневном составлении, которое в значительной степени гарантирует правильность и достоверность бухгалтерского учета в банках и связано с ежедневной передачей клиентам вторых экземпляров (выписок) их лицевых счетов, в которых исключается наличие ошибочных записей. Действовавший до 1998 г. План счетов, который был положен в основу построения банковских балансов, использовал принцип группировки счетов по экономическим однородным признакам.

Правило понижающейся ликвидности статей по активу и уменьшения степени востребования средств по пассиву строго не соблюдается и прослеживается лишь в тенденции.

Счета номенклатуры баланса банков подразделяются на балансовые и внебалансовые. Балансовые счета подразделяются на пассивные и активные. Пассивные счета предназначены для учета собственных и привлеченных ресурсов, активные — для их размещения.

Внебалансовые счета используются для учета ценностей и документов, не влияющих на актив и пассив баланса, поступающих в банки на хранение, инкассо или комиссию, а также для учета бланков строгой отчетности, бланков акций, других документов и ценностей.

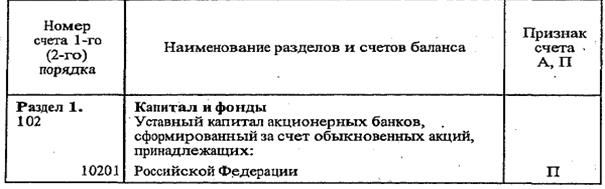

Все балансовые счета подразделяются на счета первого порядка -укрупненные, синтетические счета и счета второго порядка — детализирующие, аналитические счета. Счета первого порядка обозначаются тремя цифрами от 102 до 705. Номер счета второго порядка состоит из пяти знаков и строится путем прибавления двух цифр справа к номеру счета первого порядка. Например, 102 — Уставный капитал акционерных банков, сформированный за счет обыкновенных акций, 10201 -Уставный капитал акционерных банков, сформированный за счет обыкновенных акций, принадлежащих Российской Федерации.

Балансовые счета группируются в семи разделах по принципу экономически однородного содержания и ликвидности. Номенклатура внебалансовых счетов — пятизначная. Внебалансовые счета сгруппированы также в семи разделах.

С 1 января 1998 г. введен новый План счетов, разработанный на основании Гражданского кодекса Российской Федерации, Федеральных законов Российской Федерации «О Центральном банке Российской Федерации (Банке России)», «О банках и банковской деятельности», с использованием международных стандартов бухгалтерского учета в банках, требований международных организаций в области финансовой статистики.

Введение нового Плана счетов вместе с совершенствованием принципов организации учета в банках практически означает реформу банковского бухгалтерского учета.

Новый План счетов строится на следующих международно признанных принципах бухгалтерского учета:

непрерывность деятельности кредитной организации; постоянство методов учета; незыблемость входящего баланса; приоритет содержания над формой; осторожность при совершении банковских операций; раздельное отражение остатков по активно-пассивным счетам; открытость учета.

Бухгалтерский баланс в полной мере должен отражать операции, проводимые банком, служить базой для принятия управленческих решений, отражать реально получаемую прибыль.

При формировании нового Плана счетов учтены изменения, имевшие место в последние годы в основах экономической системы, принципах организации экономических отношений, расширение функций и увеличение числа проводимых банками операций. Изменены общая структура Плана счетов, которая теперь базируется на выделении в разделы однотипных по содержанию банковских операций (межбанковские операции, счета клиентуры, привлеченные и размещенные средства, операции с ценными бумагами).

В основу построения Плана счетов положены следующие базовые принципы:

Если в соответствии с договором с клиентом (банком-корреспондентом) предусматривается возможность использования «овердрафта», т.е. проведения платежей при отсутствии средств на счете, то данная операция отражается как кредитная. Образовавшееся в этом случае по итогам дня дебетовое сальдо переносится на ссудные счета клиентов, т.е. отражается как предоставленный кредит.

При образовании кредитового сальдо в результате совершения банком в течение дня операций, отражаемых по активному счету, оно также в конце дня должно быть перенесено на парный пассивный счет,

2. Единообразное отражение операций, совершаемых в различных видах валют, отказ от «валютного раздела» баланса. Отражение банковских операций в счетах бухгалтерского баланса производится в зависимости от содержания операции, а не от вида валюты. Все соверша^ емые кредитными организациями банковские операции в иностранной валюте должны отражаться в ежедневном едином бухгалтерском балансе банка только в рублях. Для учета операций, совершаемых в раз-

личных видах валют, на балансовых счетах открываются отдельные лицевые счета в соответствующей иностранной валюте. В номер лицевого счета аналитического учета включается трехзначный цифровой код валюты. Таким образом, в сводном балансе на одном счете должны учитываться и отражаться операции во всех используемых валютах, и одновременно кредитные организации имеют возможность составлять аналогичные по структуре балансы по учету и отражению операций, совершаемых в различных валютах. При этом совершение операций по счетам в иностранной валюте производится с соблюдением валютного законодательства, правил валютного контроля и в соответствии с нормативными документами Центрального банка Российской Федерации по этим вопросам.

3. Единая временная структура активных и пассивных операций. В целях адекватного отражения ликвидности баланса кредитных организаций в активе и пассиве используется единая структура счетов второго порядка по срокам (где это требуется)-

- до востребования: сроком на 1 день;

- сроком на 7 дней: сроком до 30 дней;

- сроком от 31 до 90 дней;

- сроком от 91 до 180 дней;

- сроком от 181 дня до 1 года,

- сроком от 1 года до 3 лет;

- сроком свыше 3 лет.

Отражение в данном случае в балансе кредитной организации операций осуществляется по фактическому сроку до окончания данной операции, что подразумевает перевод с течением времени сумм операции с одного счета второго порядка на другой. Для учета полного срока операции в лицевом счете указываются дата начала операции и срок в днях до ее окончания.

4. Разрешение банкам принимать решение об открытии дополнительных счетов, необходимых для более точного отражения совершаемых операций. Кредитные организации имеют право открывать в соответствующих разделах отдельные счета второго порядка для учета операций, необходимых банку или клиенту, но с условием, что в балансе, представляемом Банку России, его учреждениям, эти счета должны быть включены по экономическому содержанию в действующие счета того же раздела Плана счетов, утвержденного Центральным банком Российской Федерации.

Для учета отдельных операций, где это необходимо, предусматриваются специальные транзитные счета.

Кредитные организации могут открывать клиентам на определенный срок накопительные счета для зачисления средств. Расходование средств с этих счетов не допускается. Средства с накопительных счетов по истечении срока перечисляются на оформленные в установленном порядке расчетные, текущие счета. Накопительные счета не должны использоваться для задержки расчетов и нарушения действующей очередности платежей.

5. Разделение счетов по типам клиентов. В Плане счетов предусматривается использование единой классификации клиентов при отражении различных операций, основанной на выделении резидентства, формы собственности и вида деятельности:

резиденты, в том числе.

• предприятия и организации, находящиеся в федеральной собственности, в том числе: финансовые, коммерческие, некоммерческие,

в предприятия и организации, находящиеся в государственной собственности (кроме федеральной), в том числе: финансовые, коммерческие, некоммерческие.

• прочие предприятия и организации, в том числе: финансовые,

• предприятия без образования юридических лиц: физические лица;

нерезиденты, в том числе:

• прочие юридические лица,

6. Расчеты с филиалами. В Плане счетов сохранены счета для учета расчетов кредитных организаций со своими филиалами. При этом предусматриваются отдельные счета для учета расчетов с филиалами, расположенными на территории Российской Федерации и за границей.

Порядок расчетов между кредитными организациями и их филиалами определяют сами кредитные организации с отражением принципов и положений, определенных Банком России. При проведении и отражении в балансе внутрибанковских расчетов кредитные организации исходят из того, что они несут ответственность за риск и правильную организацию внутрибанковских расчетов.

Кредитная организация также самостоятельно определяет порядок учета и документооборота по одногородным дополнительным офисам, не наделенным правами филиалов. Они должны функционировать на основании положений о них, утвержденных соответствующим органом кредитной организации.

7. Финансирование капитальных вложений. Аналогично с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий не предусматривается ведение обособленного «учета финансирования капитальных вложений» клиентов и в кредитных организациях.

Если по просьбе клиента на договорных условиях кредитная организация возьмется обособленно учитывать операции по использованию клиентом средств на капитальные вложения, то для этого на том же балансовом счете, где учитываются операции по расчетным, текущим счетам,

можно открывать в установленном порядке отдельные счета, с которых оплачиваются расчетные документы в пределах наличия на них средств. При этом контрольные функции кредитные организации осуществляют в пределах, определенных договорами. Средства на эти счета должны перечисляться с расчетных, текущих счетов. Если на капитальные вложения выделяются бюджетные средства, то эти операции совершаются в порядке, изложенном по ведению операций по счетам бюджета.

8. Нумерация лицевых счетов клиентов. Схема обозначения и нумерации счетов, с учетом введения нового Плана счетов, представляется в следующем виде (см. ниже).

В обозначении счета должно быть: его наименование текстом; цифровой номер лицевого счета; по ссудным счетам — цель, на которую выдан кредит, — текстом, номер кредитного договора, размер процентной ставки, цифровое обозначение группы кредитного риска, по которой начисляется резерв на возможные потери по ссудам, другие данные по решению кредитной организации.

Ниже приведен перечень балансовых и внебалансовых счетов кредитных организаций с некоторым сокращением.

ПЛАН СЧЕТОВ БУХГАЛТЕРСКОГО УЧЕТА В КРЕДИТНЫХ ОРГАНИЗАЦИЯХ РОССИЙСКОЙ ФЕДЕРАЦИИ

А. Балансовые счета

А — активный счет;

П — пассивный счет;

СБ — счет открывается только в Сберегательном банке Российской Федерации и его учреждениях;

РФ- Российская Федерация;

ОРЦБ — организованный рынок ценных бумаг;

РЦОРЦБ — расчетный центр ОРЦБ.

Под словом «банки» подразумеваются Центральный банк Российской Федерации и кредитные организации..

Счета для нерезидентов Российской Федераций специально оговорены этим словом. Без указания слова «нерезидент» счета используются для учета операций резидентов Российской Федерации.

Источник: infopedia.su