Курсовая Анализ финансовой устойчивости предприятия

- Сущность, цели и значение финансового анализа

1.1. Необходимость и сущность финансового анализа…………..………..5

1.2. Методы и приемы финансового анализа. 7

1.3. Содержание финансового анализа. Анализ финансовой

устойчивости предприятия как элемент финансового анализа. 9

- Методы анализа финансовой устойчивости предприятия.

2.1. Анализ абсолютных показателей финансовой устойчивости. 12

2.2. Анализ относительных показателей финансовой устойчивости. 17

- Анализ финансовой устойчивости предприятия ОАО

Птицефабрика «Южная» (практическая часть).

3.1. Организационно-правовая система предприятия

ОАО Птицефабрика «Южная». 23

3.2. Анализ абсолютных показателей финансовой устойчивости. 25

3.3. Анализ относительных показателей финансовой устойчивости. 28

Список использованной литературы.

Введение.

Переход к рыночной экономике требует от предприятий повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, преодоления бесхозяйственности, активизации предпринимательства, инициативы и т. д.

Лекция 25: Анализ структуры капитала и финансовой устойчивости

Важная роль в реализации этой задачи отводится анализу хозяйственной деятельности предприятий. С его помощью вырабатываются стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия его подразделений и работников.

Основными источниками информации для анализа финансового состояния предприятия являются данные финансовой отчетности. Ведь для того, чтобы принять решение необходимо проанализировать обеспеченность финансовыми ресурсами целесообразность и эффективность их размещения и использования, платежеспособность предприятия, его финансовые взаимоотношения с партнерами.

Оценка этих показателей, нужна для эффективного управления фирмой. С их помощью руководители осуществляют планирование, контроль, улучшают и совершенствуют направление своей деятельности. Финансовая отчетность является по существу «лицом» фирмы. Она представляет собой систему обобщенных показателей, которые характеризуют итоги финансово-хозяйственной деятельности предприятия.

Основными задачами анализа финансового состояния предприятия являются:

— общая оценка финансового состояния и факторов его изменения;

— изучение соответствия между средствами и источниками, рациональность их размещения и эффективности их использования;

— определение ликвидности и финансовой устойчивости предприятия;

— соблюдение финансовой, расчетной и кредитной дисциплины.

Для анализа финансовой устойчивости, как части анализа финансового состояния использованы реальные материалы действующего предприятия ОАО Птицефабрика «Южная». Предприятие занимается птицеводством, выращиванием зерновых культур, мясным и молочным скотоводством, овце- и козоводством, а также содержит автомобильное хозяйство.

Анализ финансовой устойчивости предприятия

Данная курсовая работа содержит 35 страниц печатного текста, 3 таблицы.

- Сущность, цели и значение финансового анализа

1.1. Необходимость и сущность финансового анализа.

Финансы являются индикатором конкурентоспособности хозяйствующего субъекта на рынке. Поэтому устойчивое финансовое состояние предприятия является залогом его жизнедеятельности в условиях рыночной экономики.

Экономика Украины развивается по законам рынка, что предусматривает проявление экономических отношений между производителями и потребителями продукции. Каждый из них имеет свои экономические интересы, которые могут не совпадать. Рынок представляет собой своеобразный инструмент согласования интересов производства и потребления в высшую стадию развития товарно-денежных отношений. Функционирование рынка ведет к становлению рыночной экономики.

В рыночных условиях залогом выживаемости и основой стабильного положения предприятия служит его финансовая устойчивость. Она отражает состояние финансовых ресурсов предприятия, при котором есть возможность свободно маневрировать денежными средствами, эффективно их использовать, обеспечивая бесперебойный процесс производства и реализации продукции, учитывать затраты по его расширению и обновлению.

Финансовое состояние представляет важнейшую характеристику экономической деятельности предприятия во внешней среде. Оно определяет конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнеров по финансовым и другим отношениям.

Финансовый анализ представляет собой методику оценки текущего и перспективного финансового состояния предприятия на основе изучения зависимости и динамики показателей финансовой информации. Анализ финансового состояния – это глубокое, научно обоснованное исследование финансовых ресурсов в едином производственном процессе.

Основной целью финансового анализа является получение определенного количества ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. При этом в оценке текущего финансового состояния предприятия особую роль играет его прогноз на ближайшую и более отдаленную перспективу, т.е. ожидаемые параметры финансового состояния.

Цели анализа достигаются в результате решения определенного взаимосвязанного набора аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей проведения анализа. Основным фактором в конечном счете является объем и качество исходной информации. При этом надо иметь в виду, что периодическая бухгалтерская или финансовая отчетность предприятия — это лишь “сырая информация”, подготовленная в ходе выполнения на предприятии учетных процедур.

Основным источником информации для анализа финансового состояния служит бухгалтерский баланс предприятия (форма N1 годовой и квартальной отчетности). Его значение настолько велико, что анализ финансового состояния нередко называют анализом баланса. Источником данных для анализа финансовых результатов является отчет о финансовых результатах и их использовании (форма N 2 годовой и квартальной отчетности). Источником дополнительной информации для каждого из блоков финансового анализа служит приложение к годовой отчетности).

1.2. Методы и приемы финансового анализа.

Способы и приемы анализа финансовой деятельности можно условно разделить на традиционные и математические. К числу основных традиционных способов и приемов относятся использование абсолютных, относительных и средних величин; применение сравнения, группировки, индексного метода, метода цепных подстановок, балансового метода.

Анализ тех или иных показателей экономической деятельности предприятия, явлений, процессов начинается с использования абсолютных величин.

Прием сравнения заключается в сопоставлении финансовых показателей отчетного периода с их плановыми значениями и с показателями предшествующего периода.

Прием сводки и группировки заключается в объединении информационных материалов в аналитические таблицы, с помощью которых определяют влияние наиболее существенных факторов и обнаруживают те или иные закономерности и тенденции в развитии финансовых процессов.

Индексный метод основывается на относительных показателях, выражающих отношение уровня данного явления к уровню его в прошлом или к уровню аналогичного явления, принятому в качестве базы.

Прием цепных подстановок используется для определения влияния отдельных факторов на соответствующий совокупный финансовый показатель. Сущность данного приема состоит в последовательной замене плановой величины фактической его величиной; все остальные показатели при этом остаются неизменными.

Практика финансового анализа уже выработала основные правила чтения (методику анализа) финансовых отчетов. Среди них можно выделить 6 основных методов:

горизонтальный (временной) анализ — сравнение каждой позиции отчетности с предыдущим периодом;

вертикальный (структурный) анализ — определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом;

трендовый анализ — сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем, а, следовательно, ведется перспективный прогнозный анализ;

анализ относительных показателей (коэффициентов) — расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязей показателей;

сравнительный (пространственный) анализ — это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, дочерних фирм, подразделений, цехов, так и межхозяйственный анализ показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними хозяйственными данными;

факторный анализ — анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым (собственно анализ), когда дробят на составные части, так и обратным (синтез), когда его отдельные элементы соединяют в общий результативный показатель.

1.3. Содержание финансового анализа. Анализ финансовой устойчивости предприятия как элемент финансового анализа.

Финансовый анализ является частью общего, полного анализа хозяйственной деятельности, который состоит из двух тесно взаимосвязанных разделов: финансового анализа и производственного управленческого анализа

Разделение анализа на финансовый и управленческий обусловлено сложившимся на практике разделением системы бухгалтерского учета в масштабе предприятия на финансовый учет и управленческий учет. Такое разделение анализа несколько условно, потому что внутренний анализ может рассматриваться как продолжение внешнего анализа и наоборот. В интересах дела оба вида анализа подпитывают друг друга информацией.

Особенностями внешнего финансового анализа являются:

— множественность субъектов анализа, пользователей информации о деятельности предприятия;

— разнообразие целей и интересов субъектов анализа;

— наличие типовых методик анализа, стандартов учета и отчетности;

— ориентация анализа только на публичную, внешнюю отчетность предприятия;

— ограниченность задач анализа как следствие предыдущего фактора;

— максимальная открытость результатов анализа для пользователей информации о деятельности предприятия.

Финансовый анализ, основывающийся на данных только бухгалтерской отчетности, приобретает характер внешнего анализа, т.е. анализа, проводимого за пределами предприятия его заинтересованными контрагентами, собственниками или государственными органами. Этот анализ на основе только отчетных данных, которые содержат лишь весьма ограниченную часть информации о деятельности предприятия, не позволяет раскрыть всех секретов успеха фирмы.

— анализ абсолютных показателей прибыли;

— анализ относительных показателей рентабельности;

— анализ финансовой устойчивости, ликвидности баланса, платежеспособности предприятия;

— анализ эффективности использования заемного капитала;

— экономическая диагностика финансового состояния предприятия и рейтинговая оценка эмитентов.

Существует многообразная экономическая информация о деятельности предприятий и множество способов анализа этой деятельности. Финансовый анализ по данным финансовой отчетности называют классическим способом анализа.

Так как одной из важнейших характеристик финансового состояния предприятия является стабильность его деятельности с позиций долгосрочной перспективы, то в данной курсовой работе основное внимание уделяется анализу финансовой устойчивости предприятия, а конкретнее – анализу абсолютных показателей финансовой устойчивости.

Оценка финансовой устойчивости предприятия предусматривает проведение объективного анализа величины и структуры активов и пассивов предприятия и определения на основании этого его финансовой стабильности и независимости, а также анализа соответствия финансово-хозяйственной деятельности предприятия целям его уставной деятельности.

Финансово устойчивым является такой субъект хозяйствования, который за счет собственных средств покрывает средства, вложенные в активы, не допускает неоправданной дебиторской и кредиторской задолженности и рассчитывается по своим обязательствам в установленный срок.

На финансовую устойчивость предприятия оказывают влияние следующие факторы:

— положение предприятия на товарном рынке;

— производство качественной продукции;

— зависимость предприятия от внешних инвесторов и кредиторов;

— наличие неплатежеспособных кредиторов;

— эффективность хозяйственных и финансовых операций.

Финансовая стабильность является отображением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и благодаря эффективному их использованию содействует непрерывному процессу производства и реализации продукции.

Источник: propedagog.ru

Главбух как финдир. Коэффициент финансовой устойчивости: формула по балансу

Главбух как финдир. Коэффициент финансовой устойчивости: формула по балансу

Формула расчета коэффициента финансовой устойчивости по балансу позволяет определить его величину путем простых вычислений по трем показателям. Затем результат вычислений сравнивается с нормативом, что помогает сделать вывод о финансовой стабильности компании. В нашем материале вы найдете расчетную формулу, подсказки по анализу полученного результата и прочую сопутствующую информацию.

Что такое финансовая устойчивость

Финансовая устойчивость — это один из показателей:

- отражающих степень финансовой независимости компании, платежеспособности, сбалансированности финансовых потоков;

- характеризующих способность организации поддерживать деятельность в течение определенного времени;

- применяющихся в комплексном анализе финансово-хозяйственной деятельности организации.

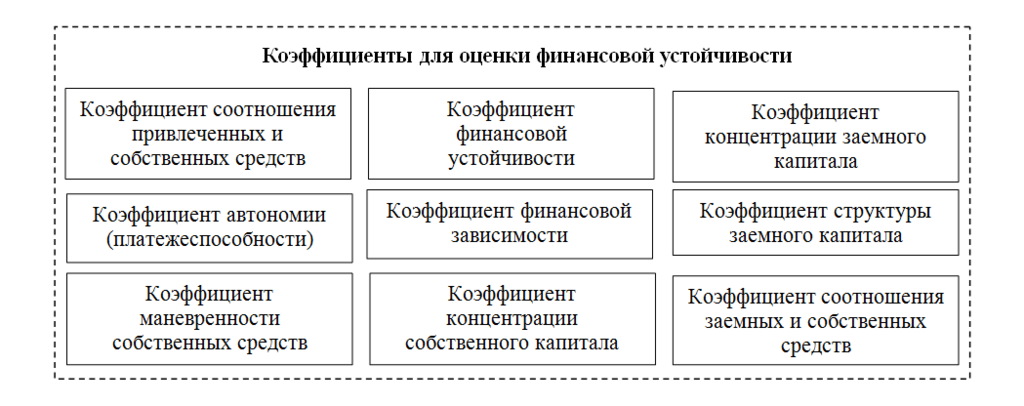

Провести всесторонний анализ финансовой устойчивости компании можно с помощью набора специальных коэффициентов — относительных показателей финансовой устойчивости:

Каждый коэффициент вычисляется по отдельной формуле. Далее расскажем, как рассчитать коэффициент финансовой устойчивости.

Как рассчитать коэффициент финансовой устойчивости

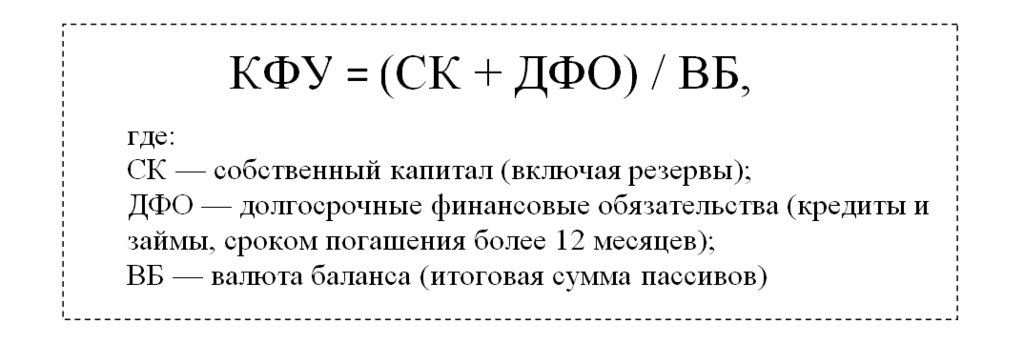

Формула расчета коэффициента финансовой устойчивости (КФУ):

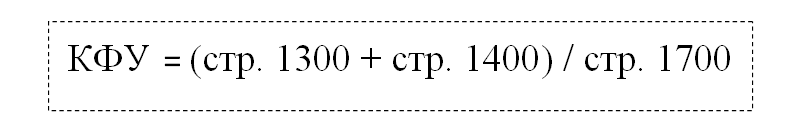

Для расчета коэффициента финансовой устойчивости понадобятся данные из пассива баланса (разделов III–V). Представим ту же формулу, используя коды строк бухгалтерского баланса:

Как использовать итоги расчета в анализе финансовой устойчивости, расскажем далее.

С чем сравнивать результат расчета и какие выводы сделать

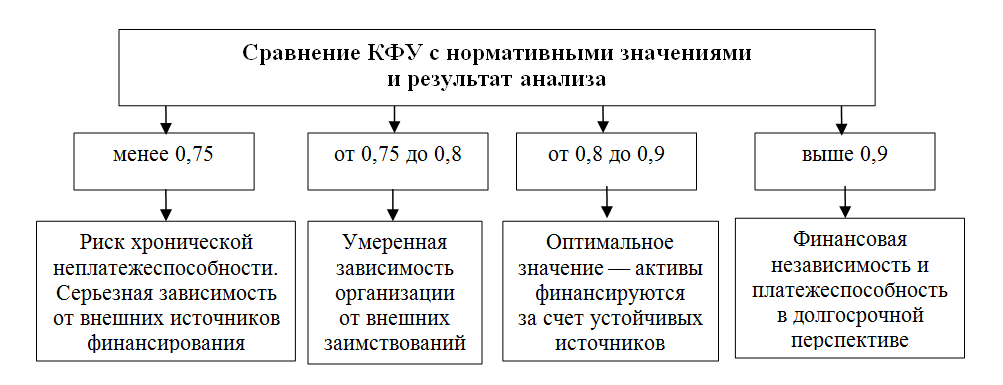

В процессе анализа финансовой устойчивости сравнивается итог расчета коэффициента с нормативными значениями:

Значение коэффициента выше 0,95 может быть показателем того, что организация неэффективно использует в своей деятельности часть доступных финансовых возможностей в виде привлечения краткосрочных займов (в том числе для расширения бизнеса).

Коэффициент финансовой устойчивости показывает степень зависимости организации от внешнего финансирования и помогает спрогнозировать ее платежеспособность в долгосрочной перспективе. Он рассчитывается по данным бухгалтерского баланса. Оптимальным значением для коэффициента считается диапазон от 0,8 до 0,9.

Источник: b2b34.ru

Курсовая работа — Анализ и оценка финансовой и рыночной устойчивости организации

предприятия и его партнёров в финансовом и производственном отношении.

Вот почему тема «Анализ финансовой устойчивости» считается сам ой

актуальной. Объектом исследования будет предприятие ООО «АвтоТорг», а

предметом — его финансовые результаты.

Цель данной курсовой работы – проанализировать и оценить

финансовую и рыночную устойчив ость организации на примере ООО

«АвтоТорг», выбрав наиболее целесообразный методологический подход.

Определив цели исследования, сформируем основные задачи

исследования:

1) рассмотреть теоретические основы финансовой устойчивости;

2) рассмотреть основные методолог ические подходы к анализу

финансовой устойчивости организации;

3) оценить структуру собственного и заёмного капитала в процессе

экономического кругооборота, нацеленного на извлечение максимальной или

оптимальной прибыли, повышение финансовой устойчивости, обеспечение

платёжеспособности и т.п.;

Источник: www.studmed.ru