Таким образом, с учетом вышеизложенных рекомендаций стандарта для определения ставки дисконтирования используется модель средневзвешенной стоимости капитала – Weighted Average Cost Of Capital (WACC).

Средневзвешенная стоимость капитала (WACC) рассчитывается по формуле:

WACC = (1 — T) x Dd x Wd + De x We

- WACC – средневзвешенная стоимость капитала, %;

- T – эффективная ставка налога на прибыль, доли ед.;

- Dd – стоимость долга (cost of debt, стоимость привлечения заемных средств), %;

- Wd – доля заемных средств, доли единицы;

- De – стоимость собственного капитала, %;

- We – доля собственных средств, доли ед.

Стоимость собственного капитала De (cost of equity) – доходность, которую инвесторы ожидают от инвестиций в собственный капитал.

Стоимость собственного капитала определяется по модели оценки капитальных активов (Capital Asset Pricing Model, CAPM):

De = Rf + β x (Rm — Rf) + RiskA + RiskB + RiskC

- Rf – безрисковая ставка, %;

- β – коэффициент бета, доли единицы;

- Rm – доходность на рыночный портфель, %

- Rm — Rf – рыночная премия за риск (Equity risk premium), %;

- RiskA – риск, связанный с небольшим размером компании, %;

- RiskB – страновой риск, %;

- RiskC – специфический риск оцениваемой компании, %.

Далее рассмотрим порядок определения ставки дисконтирования на практическом примере для условной небольшой компании с капитализацией до 2,46 млн. долл. США, относящейся к отрасли Metals

Коэффициент Beta (β) может быть определен самостоятельно как среднее значение по компаниям-аналогам или путем использования среднеотраслевых коэффициентов β, представленных в открытых источниках информации.

Коэффициент бета компании без учета долгового бремени определяется видом деятельности, которым занимается компания, и ее операционным рычагом. В качестве целевой структуры капитала необходимо использовать среднеотраслевые данные.

Для отрасли Metals

Стоимость заемного капитала российской компании

Доходность российских облигаций в долларах принята на уровне суммарного значения установленной безрисковой ставки и премии за страновой риск и составляет 5,68%.

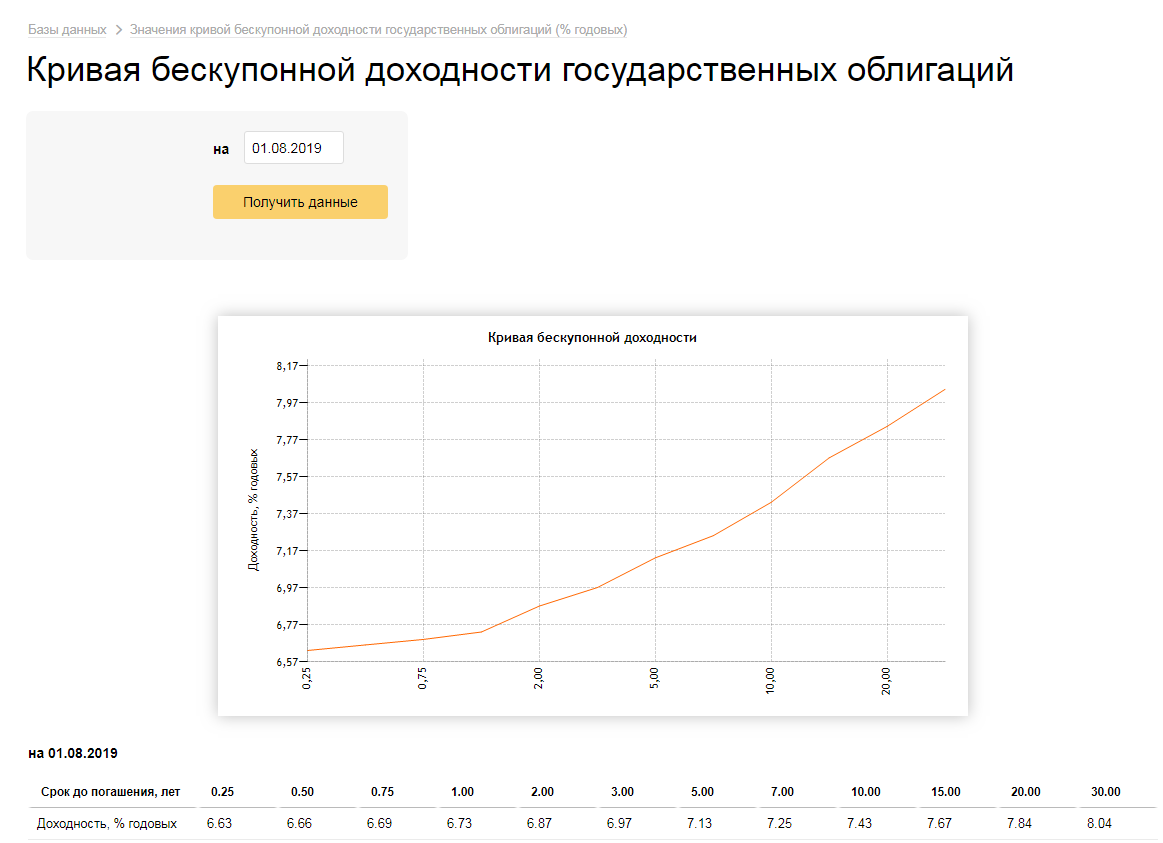

Доходность российских облигаций в рублях принята как значение кривой бескупонной доходности государственных облигаций по состоянию на 01.08.2019 со сроком погашения 30 лет (https://www.cbr.ru/hd_base/zcyc_params/zcyc/), которое составляет 8,04%.

Копия интернет-страницы сайта https://www.cbr.ru/ для определения бескупонной доходности государственных облигаций:

Стоимость капитала (WACC): теория и пример расчета

Тогда рублевая ставка составит:

Dруб = (1 + 16,3%) x (1 + 8,04) / (1 + 5,68%) — 1 = 18,9%

Таким образом, стоимость собственного капитала составляет 18,9%. Для определения средневзвешенной стоимости капитала осталось определить стоимость заемного капитала, а также доли собственного и заемного капитала.

Стоимость заемного капитала (до налогов).

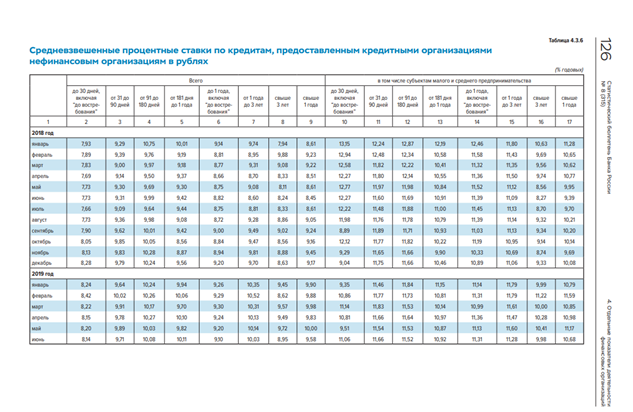

Копия интернет-страницы сайта https://www.cbr.ru/ для определения средневзвешенной ставки по кредитам, предоставленным кредитными организациями нефинансовым организациям в рублях на срок от 3 лет:

Доля собственного капитала определяется по формуле:

We = 1 / (1 + D/E)

Тогда значение доли собственного капитала составит:

We = 1 / (1 + 41,78%) = 0,705

Значение доли заемного капитала составит:

Wd = 1 — 0,705 = 0,295

Определенные выше составляющие позволяют определить средневзвешенную стоимость капитала (WACC):

WACC = (1 — 0,2) x 0,0895 x 0,295 + 0,189 x 0,705

Полученная ставка дисконтирования является номинальной рублевой посленалоговой.

Доналоговая ставка дисконтирования может быть определена по методу освобождения посленалоговой ставки дисконтирования от налога на прибыль:

Посленалоговая ставка = доналоговая ставка x (1 — t)

Таким образом доналоговая ставка WACC составит:

15,4% / (1 — 20%) = 19,25%

Изложенный порядок определения ставки дисконтирования наглядно продемонстрировал, что этап ее определения один из самых сложных в процессе проведения теста на обесценение.

Для проведения тестирования на обесценение одним из наиболее часто используемых методов определения ставки дисконтирования является модель средневзвешенной стоимости капитала (WACC), при этом, в зависимости от даты, сферы деятельности компании, ее специфики, ставка дисконтирования может существенно отличаться.

Рекомендуйте статью коллегам:

читать всем! стоит ознакомиться не интересно 97 человек проголосовало

очень важное

Комментарии читателей

Дмитрий 16.01.2022 20:54

Хорошо изложено, но:

1. Получение рублевой ставки — это фактически корректировка на инфляцию, т.е.учет эффекта Фишера. Кроме инфляции у вас в однотипных инструментах (30-летние американские и российские бумаги) при корректировке на страновые риски разницы нет. Потому сравнивать на мой взгляд нужно доходность российских бумаг с американскими с добавлением риска на страну. Тогда Вы перекидываете мостик между оценкой капитала у них и у нас.

2. Непонятно почему полученный WACC в размере 15,4% Вы корректируете на налоги. Налоги вы учли при формировании щита в заемной части. Представьте, что вы финансируетесь только за счет собственных средств и не планируете привлекать займы в будущем. Нигде в литературе такого не встречал.

Последние статьи по теме:

Ваш финансовый аналитик

Отчётность по МСФО

Мастер учётной политики

Источник: www.audit-it.ru

Источники и структура капитала компании. Балансовая и рыночная стоимость собственного и заемного капитала.

Капитал – основа любого бизнеса. Существует большое количество подходов к тому, каким образом должна формироваться и корректироваться его структура. Выбор той или иной методологии определяется, исходя из самых разных факторов.

Однако во всех случаях задача менеджеров и собственников предприятий сводится к тому, чтобы оптимизировать структуру капитала и адаптировать ее к обеспечению наибольшего уровня прибыльности бизнеса. Какие при этом могут быть задействованы методы? Как определить оптимальную структуру капитала фирмы?

Сущность структуры капитала

Что такое структура капитала предприятия? Под этим термином чаще всего понимается соотношение между источниками денежных средств (это может быть как собственный капитал организации, так и заемный), которые задействуются в бизнес-активностях. В ряде случаев из структуры капитала предприятия могут исключаться краткосрочные кредиты.

Таким образом, в ней будут присутствовать источники, которые используются с целью долгосрочного финансирования бизнес-активностей. Исключение – краткосрочные займы, которые оформляются на регулярной основе. Их также может включать структура капитала предприятия. Собственные и кредитные средства, прежде всего, различаются по уровню требуемой доходности.

Источники структуры капитала

В структуре капитала организации обычно присутствует 3 основных типа источников – заемные средства, активы на базе ценных бумаг, а также нераспределенная прибыль. Касательно первого элемента – его структуру формируют чаще всего кредиты и облигации, эмитируемые предприятием. При этом проценты, выплачиваемые по обоим видам займов, как правило, включаются в себестоимость выпуска продукции. Ценные бумаги могут быть представлены акциями различного типа – например, обычными и привилегированными. Нераспределенная прибыль, посредством которой также может осуществляться формирование структуры капитала предприятия, предполагает последующее реинвестирование в те или иные участки производства.

Факторы структуры капитала

Рассмотрим теперь основные факторы, которые могут влиять на процесс формирования структуры капитала. Современные исследователи выделяют следующий их перечень:

- отраслевые особенности сегмента бизнес-активностей предприятия;

- характеристики жизненного цикла организации;

- конъюнктура рынка;

- рентабельность бизнес-модели;

- налоговая нагрузка;

- предпочтения менеджеров и собственников.

· Касательно первого компонента – отраслевых особенностей сегмента бизнеса, в котором ведет деятельность фирма, следует отметить, что структура капитала предприятия в этом случае может зависеть от ресурсоемкости производства, потребности компании в частом привлечении заемных средств, или же, наоборот, выраженной финансовой автономности, характеристик производственных операций.

· Касательно жизненного цикла компании – для растущих фирм характерна более заметная доля заемного капитала, в зрелых же организациях часто преобладают собственные средства.

· Конъюнктура рынка – другой важнейший фактор, влияющий на то, как может быть выстроена структура капитала предприятия. Если среда осуществления хозяйственных активностей благоприятна, то фирмы, как правило, активнее обращаются к заемным средствам, а кредиторы охотнее их выдают. В свою очередь, при негативных факторах рынка становится труднее получать займы. В этом случае в структуре капитала компании будут преобладать собственные средства.

· Уровень рентабельности бизнеса – еще один важнейший фактор. Если она в достаточной мере велика, то кредиторы будут более лояльны к компании, вследствие чего доля заемных капиталов может вырасти. И наоборот – если рентабельность бизнеса невысока, то займы брать будет, во-первых, нецелесообразно в виду того, что проценты по ним могут быть даже больше рентабельности, а во-вторых – кредиторы, скорее всего, не будут в этом случае в достаточной мере расположены к выстраиванию партнерских отношений с компанией.

Специфика налогообложения – еще один важнейший фактор, под влиянием которого выстраивается структура капитала предприятия. Если ставки платежей за прибыль невысоки, либо фирма может пользоваться некими льготами, то разница между показателями стоимости собственных и кредитных капиталов может уменьшаться. Таким образом, компания может позволить себе больше занимать – в том числе и посредством выпуска облигаций.

Специфика принятия решений собственниками и менеджерами компании также влияет на то, каким образом будет формироваться структура капитала фирмы. Предприниматели могут быть в большей или меньшей степени лояльны к займам, либо к эмиссии облигаций с целью привлечения внешнего капитала. Данный фактор может носить субъективный характер и не коррелировать с объективными характеристиками бизнес-процессов, формирующихся на предприятии. Но с учетом того, что в ряде случаев совокупность соответствующих параметров может быть интерпретирована по-разному, волевое решение менеджеров либо собственников, пусть даже и основано оно на личностном подходе к принятию решений по развитию бизнеса, нередко оказывается наиболее корректным.

Совокупность указанных факторов предопределяет подходы менеджеров либо собственников к тому, каким образом на предприятии будет формироваться оптимальное соотношение собственного и заемного капитала, а также к тому, за счет каких ресурсов финансовая структура капитала предприятия будет приводиться к требуемым величинам.

Рыночная цена (P)

В большинстве случаев в качестве рыночной цены берут текущую рыночную цену. Также в качестве рыночной цены можно взять усредненную цену за какой-то период.

Количество акций (N)

Количество акций в обращении можно взять в отчетности US GAAP, раздел «Бухгалтерском баланс» пункт «Капитал».

Также количество акций в обращении можно посмотреть в отчетности по РСБУ пункт 8.2. «Сведения о каждой категории (типе) акций эмитента».

Балансовую стоимость собственного капитала (BVсобст.капт.)

Балансовую стоимость собственного капитала компании (отчетность по US GAAP или МСФО) берем в » Консолидированном балансе » в разделе » Капитал «, строка » Акционерный капитал «.

В отчетности по РСБУ пункт 2.1. » Показатели финансово-экономической деятельности эмитента » берм строчку » Стоимость чистых активов эмитента » в первой таблице.

Иллюстрация

Рыночная цена бескупонной облигации, выпущенной эмитентом, составляет 67% номинала, срок до погашения — 4 года. Требуется найти стоимость капитала для эмитента при выпуске таких облигаций, имея в виду следующие данные:

Денежный приток в нулевой период +67% номинала

Денежный отток в связи с необходимостью

погашения займа в 4-й год -100% номинала

Для определения стоимости капитала составим уравнение:

Задание 2.

Ниже представлен список операций проекта.

Составьте диаграмму сети расписания проекта.

Для каждой операции рассчитайте ранний старт, ранний финиш, поздний старт и поздний финиш.

Сколько составит временной резерв для каждой операции?

Сколько/каких путей в проекте? Какой путь критический?

| ID | Операция | Предшественник | Длительность |

| A | Изучение заказа | — | 2 |

| B | Заказ стандартных комплектующих | A | 15 |

| C | Производство стандартных комплектующих | A | 10 |

| D | Разработка оригинальных комплектующих | A | 13 |

| E | Разработка ПО | A | 18 |

| F | Производство оригинальных комплектующих | C,D | 15 |

| G | Сборка | B, F | 10 |

| H | Тестирование | E,G | 5 |

Источники и структура капитала компании. Балансовая и рыночная стоимость собственного и заемного капитала.

Капитал – основа любого бизнеса. Существует большое количество подходов к тому, каким образом должна формироваться и корректироваться его структура. Выбор той или иной методологии определяется, исходя из самых разных факторов.

Однако во всех случаях задача менеджеров и собственников предприятий сводится к тому, чтобы оптимизировать структуру капитала и адаптировать ее к обеспечению наибольшего уровня прибыльности бизнеса. Какие при этом могут быть задействованы методы? Как определить оптимальную структуру капитала фирмы?

Сущность структуры капитала

Что такое структура капитала предприятия? Под этим термином чаще всего понимается соотношение между источниками денежных средств (это может быть как собственный капитал организации, так и заемный), которые задействуются в бизнес-активностях. В ряде случаев из структуры капитала предприятия могут исключаться краткосрочные кредиты.

Таким образом, в ней будут присутствовать источники, которые используются с целью долгосрочного финансирования бизнес-активностей. Исключение – краткосрочные займы, которые оформляются на регулярной основе. Их также может включать структура капитала предприятия. Собственные и кредитные средства, прежде всего, различаются по уровню требуемой доходности.

Источник: infopedia.su

Анализ затрат на осуществление хозяйственной деятельности. Финансовый левередж.

Капитал – основа любого бизнеса. Существует большое количество подходов к тому, каким образом должна формироваться и корректироваться его структура. Выбор той или иной методологии определяется, исходя из самых разных факторов. Однако во всех случаях задача менеджеров и собственников предприятий сводится к тому, чтобы оптимизировать структуру капитала и адаптировать ее к обеспечению наибольшего уровня прибыльности бизнеса.

Сущность структуры капитала

Что такое структура капитала предприятия? Под этим термином чаще всего понимается соотношение между источниками денежных средств (это может быть как собственный капитал организации, так и заемный), которые задействуются в бизнес-активностях. В ряде случаев из структуры капитала предприятия могут исключаться краткосрочные кредиты.

Таким образом, в ней будут присутствовать источники, которые используются с целью долгосрочного финансирования бизнес-активностей. Исключение – краткосрочные займы, которые оформляются на регулярной основе. Их также может включать структура капитала предприятия. Собственные и кредитные средства, прежде всего, различаются по уровню требуемой доходности.

Источники структуры капитала

В структуре капитала организации обычно присутствует 3 основных типа источников – заемные средства, активы на базе ценных бумаг, а также нераспределенная прибыль. Касательно первого элемента – его структуру формируют чаще всего кредиты и облигации, эмитируемые предприятием. При этом проценты, выплачиваемые по обоим видам займов, как правило, включаются в себестоимость выпуска продукции. Ценные бумаги могут быть представлены акциями различного типа – например, обычными и привилегированными. Нераспределенная прибыль, посредством которой также может осуществляться формирование структуры капитала предприятия, предполагает последующее реинвестирование в те или иные участки производства.

Факторы структуры капитала

Рассмотрим теперь основные факторы, которые могут влиять на процесс формирования структуры капитала. Современные исследователи выделяют следующий их перечень:

отраслевые особенности сегмента бизнес-активностей предприятия;

характеристики жизненного цикла организации;

предпочтения менеджеров и собственников.

Касательно первого компонента – отраслевых особенностей сегмента бизнеса, в котором ведет деятельность фирма, следует отметить, что структура капитала предприятия в этом случае может зависеть от ресурсоемкости производства, потребности компании в частом привлечении заемных средств, или же, наоборот, выраженной финансовой автономности, характеристик производственных операций.

Касательно жизненного цикла компании – для растущих фирм характерна более заметная доля заемного капитала, в зрелых же организациях часто преобладают собственные средства.

Конъюнктура рынка – другой важнейший фактор, влияющий на то, как может быть выстроена структура капитала предприятия. Если среда осуществления хозяйственных активностей благоприятна, то фирмы, как правило, активнее обращаются к заемным средствам, а кредиторы охотнее их выдают. В свою очередь, при негативных факторах рынка становится труднее получать займы. В этом случае в структуре капитала компании будут преобладать собственные средства.

Уровень рентабельности бизнеса – еще один важнейший фактор. Если она в достаточной мере велика, то кредиторы будут более лояльны к компании, вследствие чего доля заемных капиталов может вырасти. И наоборот – если рентабельность бизнеса невысока, то займы брать будет, во-первых, нецелесообразно в виду того, что проценты по ним могут быть даже больше рентабельности, а во-вторых – кредиторы, скорее всего, не будут в этом случае в достаточной мере расположены к выстраиванию партнерских отношений с компанией.

Балансовая и рыночная стоимость собственного и заемного капитала.

Для оборотных средств рыночная и балансовая стоимость может быть похожей, так как оборотные средства покупаются и превращаются в деньги в течение сравнительно короткого периода времени. При других обстоятельствах они могут существенно отличаться.

Более того, для основных средств было бы чистым совпадением, если бы реальная рыночная цена актива (по которой актив может быть продан) совпала с его балансовой стоимостью. Например, железная дорога может владеть огромными участками земли, купленными сотню лет назад или раньше. То, что железная дорога заплатила за это, будет в сотни или тысячи раз меньше современной стоимости. Тем не менее, в балансе будет стоять именно историческая стоимость.

Балансовый отчет может быть потенциально полезным для разных сторон. Поставщики могут посмотреть на размер кредиторской задолженности, чтобы узнать, насколько быстро, компания оплачивает свои счета. Потенциальные кредиторы могут изучить ликвидность и степень финансового рычага. Менеджеры внутри фирмы могут отследить суммы денег и количество товарных запасов, имеющихся в наличии. Такое использование балансов более подробно обсуждается в третьей главе.

Менеджеры и инвесторы будут часто интересоваться определением стоимости фирмы. Эта информация не содержится в балансе. Тот факт, что активы в балансе указаны по себестоимости, означает, что вовсе не обязательно существование связи между всеми указанными активами и стоимостью фирмы. Более того, многие из наиболее ценных активов, которыми может обладать фирма — хорошее руководство, хорошая репутация и талантливые сотрудники — вообще не указаны в балансе.

Стоимость заемного капитала

Когда говорят о стоимости заемного капитала корпорации (или проекта), т.е. о той цене, которую платит корпорация за предоставленные ей заемные финансовые ресурсы (в процентах годовых), то часто идентифицируют это понятие с процентной ставкой, которую выплачивает корпорация по своему долгу. То есть стоимость капитала считают равной ставке по кредиту или купонной ставке по размещенному корпорацией облигационному займу.

Иногда это предположение действительно правомерно, однако в общем случае эти понятия не совпадают. Можно назвать, по крайней мере, две причины, по которым стоимость заемного капитала необходимо отличать от фактически выплачиваемой корпорацией процентной ставки:

1) отличие рыночной стоимости капитала от балансовой;

2) наличие «скрытой» стоимости заемного капитала.

Рыночная и балансовая стоимость заемного капитала

1. Поскольку стоимость капитала — понятие, которое применяется для оценки будущих проектов предприятия, в расчетах необходимо использовать не ту ставку доходности, по которой капитал когда-то достался предприятию, а ту, под которую оно может получить финансовые ресурсы сейчас, чтобы начать проект. Поэтому в качестве стоимости заемного капитала используется ее рыночная, а не балансовая оценка.

При таком подходе ценность предприятия будет зависеть не от информации, которая была у инвесторов раньше, когда они вкладывали деньги в это предприятие, а от того, какой информацией об эффективности и рискованности вложений капитала они обладают сейчас.

Представим, что когда-то компания выпустила облигации с купонной ставкой 10% годовых по номиналу. Однако рейтинг этих облигаций упал, их цена понизилась. Теперь они стали котироваться ниже номинала, а их доходность к погашению возросла до 15%.

Это означает, что теперь стоимость капитала корпорации составляет не 10, а 15% годовых, поскольку именно такую доходность теперь требуют инвесторы от облигаций данного качества на рынке. Рост стоимости капитала приведет к тому, что денежные потоки данной компании будут дисконтироваться по более высокой ставке. В результате в связи с увеличением риска цена фирмы в целом понизится.

Если долг корпорации имеет рыночную котировку, рассчитать рыночную стоимость капитала несложно.

Анализ затрат на осуществление хозяйственной деятельности. Финансовый левередж.

Анализ затрат проводится с целью оценки результатов деятельности предприятия и рационального управления его прибылью. Анализ затрат необходим для усиления контроля за экономным использованием ресурсов и соблюдением лимита материальных расходов. Учет отклонений их от нормы позволяется выявить резервы экономии и предотвратить излишнюю трату средств.

Метод анализа затрат оперирует всеми текущими расходами, которые связаны с воспроизводством собственности предприятия, за вычетом амортизационных отчислений. Такое исследование ведут по видам расходов, поэтому учитывают номенклатуру сырья (материалов), разнообразие технологических процессов, ассортимент готовой продукции. Анализ материальных затрат и причин их отклонения от нормы проводится согласно отраслевым кодификаторам.

Контроль за расходованием сырья осуществляется в два этапа. На первом учитывают отпуск ресурсов в производство со складов, на втором – контролируют движение материальные потоков на всех стадиях производства. Анализ проводят с использованием специально разработанных балансовых таблиц, содержащих заранее подготовленные (подытоженные и зафиксированные) затраты, необходимые для производства основных видов продукции, и результаты производства в виде объемов его выпуска. При таком подходе можно выявить уровень полных затрат на цикл производства, определить взаимосвязи между отраслями и секторами экономики. Такой анализ важен не только как исследовательский инструмент, но и при проведении прогнозных расчетов и предплановых обоснований.

Затраты бывают постоянными и переменными. Их характер обязательно учитывается при проведении анализа. Постоянные затраты характеризуются тем, что их суммы не меняются в случае изменения объемов производства (амортизация, аренда, расходы по содержанию зданий, услуги третьих организаций, отчисления на страхование и т.д.).

Переменные – варьируются при изменении объемов производства, увеличиваясь/уменьшаясь пропорционально им (затраты на сырье, оплату труда, транспортные расходы, топливо, энергию, тару и т.д.) В ходе исследования анализируются такие показатели, как затраты на 1 рубль продукции, себестоимость (в том числе по статьям калькуляции), сметы расходов, потери от брака, проводится анализ прямых материальных затрат (трудовых и др.) и косвенных, калькуляции себестоимости единицы товара, факторов снижения расходов. Затраты на рубль объема производимой предприятием продукции отражают себестоимость этого рубля в обезличенной продукции.

Рассчитывается показатель делением полной себестоимости выпускаемой продукции на цифру ее стоимости по оптовым ценам (не включается НДС и акцизы). При этом обязательно нужно устанавливать, насколько изменились затраты по сравнению с предыдущим периодом. На данный показатель влияет структура и ассортимент продукции, изменение себестоимости и оптовых цен.

Анализ затрат по смете требуется для изучения динамики расходования средств и выявления возможных резервов их снижения. В смете затраты группируются по их экономическому содержанию (элементам); по данному признаку анализ затрат проводят в сравнении с предыдущим периодом. Изучается их структура (удельный вес каждого элемента – материалов, энергии, труда — во всей сумме).

При таком анализе можно определить степень кооперирования производства, уровень соотношения живого труда и овеществленного. При росте удельного веса овеществленного труда можно делать выводы об увеличении материальных затрат. Если наблюдается рост затрат на полуфабрикаты и покупные детали, значит, повышается уровень кооперации и ширится специализация производства.

Изменение удельного веса амортизационных отчислений говорит об изменениях технической базы. Прочие затраты при нестабильности их показателей могут свидетельствовать об изменениях, происходящих в обслуживании и управлении производством. Анализ по статьям затрат является поставщиком данных при оценке себестоимости продукции. Исследуя элементы себестоимости, можно увидеть, какие затраты были произведены и в каких пропорциях они потреблялись в производстве. Таким образом становится понятна их роль в производстве и, соответственно, их целесообразность.

При анализе финансовой отчетности, для определения уровня финансовой устойчивости в долгосрочной перспективе используется коэффициент финансового левериджа.

Деятельность любого коммерческого предприятия не обходится без финансового риска. Риск, определяемый структурой источников капитала, называется финансовым риском. Одна из важных характеристик финансового риска это соотношение между собственным и заемным капиталом.

Привлечение дополнительных заемных средств выгодно предприятию, с точки зрения получения дополнительной прибыли, при условии превышении рентабельности совокупного капитала рентабельности заемного. Управлять большим предприятием и работать на нем выгоднее и престижнее чем на маленьком. Для большего совокупного капитала шире инвестиционные возможности.

Но при этом необходимо учитывать, что проценты за использование заемного капитала необходимо платить в полном объеме и в срок, в отличие, от дивидендов. При уменьшении объема продаж, перебоев с поставками комплектующих или сырья, кадровых проблемах и т.д. риск банкротства выше у предприятия с большими расходами по обслуживанию займов. Как следствие увеличения финансового риска, увеличивается цена на дополнительно привлекаемый капитал.

Коэффициент финансового левериджа

Определение. Коэффициент финансового левериджа определяется как отношение заемного капитала к собственному капиталу.

Значок в формулах (акроним): DR

Синонимы: плечо финансового рычага, суммарные обязательства к собственному капиталу, коэффициент заемного капитала, доля заемных средств, леверидж, или финансовый рычаг, Financial Leveraged, Debt Ratio, Total debt to equity, TD/EQ)

Расчетная формула:

DR — коэффициент финансового левериджа (Debt Ratio), десятые доли

CL — краткосрочные обязательства (Current Liabilities), руб

LTL — долгосрочные обязательства (Long Term Liabilities), руб

LC — заемный капитал (Loan Capital), руб

EC — собственный капитал (Equity Capital), руб

Предназначение. Коэффициент финансового левериджа прямо пропорционален финансовому риску предприятия и отражает долю заемных средств в источниках финансирования активов предприятия.

Относится к коэффициентам капитализации, используемых для контроля и регулирования структуры источников средств и характеризует долю заемных средств.

Рекомендуемые значения: Нормативное значение для данного показателя находится в диапазоне: 0,5 — 0,8.

Примечание №1. Показатель «коэффициент финансового левериджа» правильнее рассчитывать не по данным бухгалтерской отчетности, а по рыночной оценке активов. Чаще всего у успешно действующего предприятия рыночная стоимость собственного капитала превышает балансовую стоимость, а значит, меньше значение показателя коэффициент финансового левериджа и ниже уровень финансового риска.

Примечание №2. Высокое значение коэффициента финансового левериджа могут позволить себе фирмы, имеющие стабильное и прогнозируемое поступление денег за свою продукцию. Это же относится к предприятиям, имеющим большую долю ликвидных активов (предприятия торговли и сбыта, банки).

Для акционеров важно, кроме повышения риска банкротства, увеличение относительного разброса доходов.

Дата добавления: 2020-12-12 ; просмотров: 126 ; Мы поможем в написании вашей работы!

Источник: studopedia.net