Этот термин относится не к частным лицам, а к компаниям и предприятиям. Например, фирме были оказаны какие-то услуги, но она еще их не оплатила. Или, наоборот, сама компания получила оплату за услуги, которые еще не оказала. В обоих случаях у нее появляется кредиторская задолженность.

Не стоит путать кредиторскую задолженность с дебиторской — последнее значит, что вашей фирме должны выплаты другие предприятия. Долги по кредитам для фирм не всегда означает что-то плохое. Небольшие компании довольно часто берут какие-то суммы денег в долг для развития. Поэтому нередко бывает, что кредиторская задолженность заранее спланирована и учтена в бюджете.

Но если сумма долга превысит 1 500 000 миллиона рублей, то дело может отправиться в суд. Обстоятельства бывают разными, и иногда фирма не может выполнить свои обязательства. В таком случае стоит обратиться к специалисту, который поможет разобраться в ситуации.

Хотите разобраться, но нет времени читать статью? Юристы помогут

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажете

С этим вопросом могут помочь 105 юристов на RTIGER.com

Решить вопрос >

Какой бывает кредиторская задолженность

По времени выплат кредиторскую задолженность подразделяют на два вида: краткосрочную (срок до 1 года) и долгосрочную (срок от 1 года). Краткосрочная задолженность наиболее распространена.

Появиться она может и неожиданно — например, если предприятие задолжало выплаты зарплат или не смогло по каким-то причинам выполнить услуги. Быстрая уплата долгов без просрочки свидетельствует о здоровой экономической ситуации на предприятии и его эффективности.

Долгосрочную же оформляют чаще всего с проверенными, знакомыми фирмами. Иногда она может свидетельствовать о том, что дела у компании идут довольно плохо. Все долги должны быть отражены в бухгалтерском отчете по отдельности.

Кредиторская задолженность также подразделяется по типу услуг и выплат. Вот перечень самых распространенных:

- услуги, которые уже были оплачены (полностью или нет — значения не имеет), но которые фирма еще не успела предоставить;

- сама фирма должна отдать деньги за предоставленные ей товары и услуги;

- сотрудникам компании еще не перечислили зарплату;

- учредителям начислили деньги, но еще не перевели их;

- долги по уплате налогов и других отчислений в какие-либо предприятия и фонды;

- долги перед другими фирмами и предприятиями;

- любые другие задолженности перед сотрудниками и другими фирмами.

В соглашении прописаны сроки возвращения денег или услуг, злостная просрочка по долгам может привести к штрафам. В некоторых случаях срок исполнения обязательств установлен на законодательном уровне — например, если речь идет о зарплатах сотрудников или уплате налогов.

В отчете кредиторская задолженность относится к пассиву. Лучшая для компании ситуация — это когда кредиторская задолженность (привлечение сторонних активов и денежных выплат) соразмерна с дебиторской, т.е., когда у фирмы есть свои должники. Тогда одни долги покрывают другие.

Учебное занятие № 11 по АФО .Анализ дебиторской и кредиторской задолженности

В каких случаях задолженность можно списать

Если выплатить долги сложно, то для компании лучшим выходом может быть их списание. Это можно сделать только в определенных ситуациях:

- кредитор в течении трех лет не потребовал исполнения соглашения, не обращался в суд и не предпринимал каких-либо других активных действий;

- фирма-должник обанкротилась;

- кредитор сам обанкротился или, если речь идет о физическом лице, умер;

- любые другие непредвиденные обстоятельства, которые мешают выплате (индивидуальные ситуации).

Если кредитор по истечении срока не потребовал исполнения обязательств, то полученный от списания долга доход, который называют внереализационным, все равно должен быть отражен в отчете. Также фирма может столкнуться со штрафами, пенями и повышенным налогом на прибыль.

Но самые неприятные долги для компании — те, у которых сроки на погашение прописаны на законодательном уровне. Например, это может быть ситуация, когда компания несколько месяцев не может выплатить зарплаты. Злостное уклонение от уплаты задолженности может привести к банкротству и ликвидации фирмы. В качестве наказания могут применяться также штрафы, принудительные работы, аресты и заключение в тюрьму.

Чтобы грамотно списать просроченную задолженность, необходимо подготовить ряд документов для налоговой службы, которая, скорее всего, заинтересуется данным действием.

Нужно инвентаризировать задолженность, чтобы появились основания для ее списания, которые, в свою очередь, отражаются в соответствующем документе.

После этого создается акт отчетов инвентаризации с другими кредиторами и дебиторами. Бухгалтер составляет справку, где указывается, когда образовалась задолженность, ее сумма, дата просрочки, срок уплаты.

После этого руководитель подписывает соответствующий приказ о списании задолженности, где должны быть ссылки на справки и бумаги, подтверждающие основание для списания.

Остались вопросы? Юристы помогут. Кликните и подберите лучших

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Юристы сделают всё за вас.

Источник: rtiger.com

Что такое кредиторская и дебиторская задолженность простым языком

Расчет по факту и никаких долгов друг перед другом — звучит приятно, правда? Но в бизнесе так не бывает — у компаний регулярно возникает дебиторская и кредиторская задолженность. Рассказываем, что есть что и как управлять долгами с пользой для бизнеса.

Дебиторская задолженность

Дебиторская задолженность или дебиторка – это все, что должны вашей компании другие фирмы, люди, государство.

Такая задолженность может существовать всего несколько часов, дней или месяцев, а может висеть годами искажать реальные финансовые показатели.

В бухучете недостаточно понимать, что дебиторка – это долг других людей или фирм. Там нужно знать про инвентаризацию, рассчет сумм дебитовых сальдо, счета, по которым проиводятся подсчеты.

К счастью, мы с вами говорим про учет управленческий, поэтому слишком углубляться в бухгалтерские манипуляции не будем. Для управленки достаточно разобраться, какой бывает дебиторская задолженность и как ей управлять.

Виды дебиторской задолженности

Дебиторка в управленческом учете группируется по 4 признакам:

- срокам погашения;

- состоянию обязательства;

- типу должника;

- вероятности погашения.

По срокам погашения

Классификация по срокам погашения показывает, когда долг перед вашей компанией должен быть закрыт. Тут дебиторка может быть:

- Краткосрочной – установленный срок погашения не превышает 12 месяцев.

- Долгосрочной – должна быть погашена более, чем через год.

По состоянию обязательства

В этой группировке речь идет о том, выплатил ли контрагент долг в установленные сроки или нет.

- Нормальная – срок погашения дебиторской задолженности еще не подошел.

- Просроченная – установленные даты оплаты прошли, но деньги уплачены не были.

Вы отгрузили партию стульев мебельному магазину, прописав в договоре условия – внести деньги за товар до 12 марта 2023 года. До этой даты дебиторка будет нормальной, а начиная с 13 марта – просроченной.

По типу должника

Из определения дебиторской задолженности понятно, что должником могут выступать разные категории контрагентов. Именно на их принадлежности и строится классификация по типу должника.

Кто может быть должен компании:

- Покупатель – например, когда уже получил товар, но еще не внес оплату.

- Поставщики – вы уже перевели им оплату, но еще не получили товар.

- Государство – когда есть переплата по налогам, к примеру.

- Работники – когда получили от компании заем или аванс за еще невыполненную работу.

- Учредители – если, например, не внесли свою долю в уставной капитал.

Могут быть дебиторами и другие контрагенты, например, арендаторы помещения, которые не внесли платеж за прошедший месяц.

По вероятности погашения

Все долги гасятся по расписанию только в идеальном мире, а в бизнесе иногда случаются накладки. Именно для таких ситуаций предусмотрена классификация по вероятности погашения.

- Сомнительная дебиторская задолженность – долг могут погасить, а могут не погасить. Такой статус присваивается долгам, когда у должника нет средств для погашения, имущества для залога или банковской гарантии.

- Безнадежная – задолженность не будет оплачена, например, по причине банкротства должника.

С точки зрения управленческого учета, все эти классификации помогают понять, что делать с дебиторкой. Вариантов несколько: ждать погашения, списывать или продавать.

В некоторых случаях выгоднее списать или продать задолженность и не держать ее на балансе, чтобы не портить общую финансовую картину бизнеса. Особенно, если денежных средств в обороте не хватает, а шансов, что должник погасит задолженность в срок, мало.

Управление дебиторской задолженностью

Кажется, что если должны нам – это хорошо и даже приятно. Но за этой мнимой выигрышностью положения скрываются серьезные риски – если дебиторской задолженностью не управлять, она рискует стать безнадежной. Что это значит для компании? Что вы не получите прибыль или можете столкнуться с кассовыми разрывами из-за замороженных в дебиторке средств.

Чтобы избежать этих неприятных ситуаций, внедрите правила управления дебиторской задолженностью:

- Заранее проверяйте контрагентов.Для этого можно использовать сторонние ресурсы или запросить у контрагента бухгалтерский отчет по кредиторским и дебиторским задолженностям. Этот шаг актуален для ситуаций, когда контрагент – фирма.

- Уделите внимание договорам. Можно включить в соглашение пункты, которые сделают невыгодной для контрагента дебиторскую задолженность. Например – предусмотреть штрафы и пени за просрочку. Еще один вариант – установить цену на товар или услугу выше, если она оплачивается с отсрочкой. Ничего предосудительного в этом нет: рассрочка или отложенный платеж – это использование ваших денежных средств, поэтому увеличение цены в этом случае оправдано.

- Разработайте регламент работы с дебиторкой. Составьте план, в какие сроки ответственные сотрудники должны напоминать контрагентам о задолженности, когда отправлять письмо, через сколько звонить. Предусмотрите и более серьезные меры – досудебные претензии, иски. Хорошо, если идти в суд вам не понадобится, но если ситуация выйдет из-под контроля, вы точно будете знать, как действовать.

- Мониторьте даты погашения долгов. Эту обязанность можно возложить на менеджеров – каждый занимается долгами своих контрагентов. Есть примеры, когда премии и надбавки сотрудники получают только после внесения контрагентом денег, а не после подписания договора. Так у работников появляется больше мотивации быстрее получить от клиента оплату.

- Не бойтесь списывать или продавать долги.Если сумма долга небольшая, скажем 10, 20, 30 тысяч – его проще списать, чем тратить ресурсы на взыскание. Если долг большой, его можно продать. В этом случае права переходят третьим лицам, а вы получаете отступные. Сумма отступных всегда ниже суммы долга – обычно в районе 50-70%, но если ситуация безнадежная, может быть и ниже. Да, это меньше, чем вы могли получить, но зато отчеты придут в норму и вы гарантированно получите назад хотя бы часть средств.

Держите долги под контролем

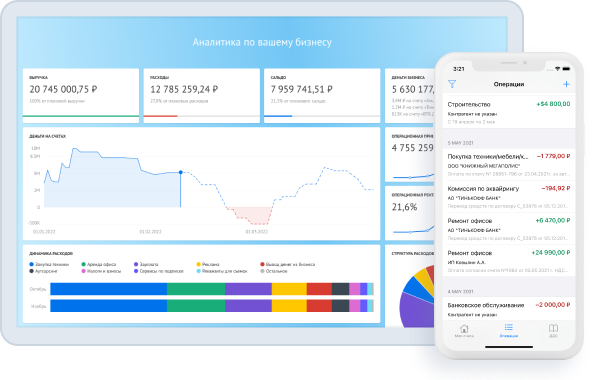

Контролировать размер дебиторки и кредиторки поможет отчет «Задолженности» в Adesk. Он покажет, кому и сколько должны вы, а сколько – вам и сгруппирует данные по всему бизнесу или проектам.

Кредиторская задолженность

Кредиторская задолженность или кредиторка – это ваши обязательства перед другими компаниями, физлицами, государством. Проще говоря – когда должны вы, а не вам.

К кредиторской относится, например, задолженность перед работниками – когда месяц закончился, а зарплату они еще не получили. Или если покупатель внес предоплату за работу, которую только предстоит сделать.

Как дебиторская, кредиторская задолженность делится на виды по разным признакам:

- По сроку погашения – краткосрочная или долгосрочная. До 12 или свыше 12 месяцев соответственно.

- По источнику возникновения – внутренняя, например перед сотрудниками, или внешняя – перед другими компаниями, клиентами, поставщиками.

- По вероятности погашения – основная, когда вы собираетесь закрыть задолженность, или безнадежная – если срок оплаты давно истек, но компания, которой вы должны закрылась или простила долг.

Управление кредиторской задолженностью

Быть должником неприятно, а еще – вредно для бизнеса. Особенно острой проблема становится в условиях кризиса, например, когда поставщики меняют условия оплаты и теперь не дают отсрочку. Ну и не стоит забывать, что просроченная задолженность – это основание для претензий, штрафов или даже исков.

Два совета по управлению кредиторской задолженностью:

- Ведите платежный календарь. В момент, когда у вас появляются обязательства, вносите данные о предстоящей оплате в платежный календарь. Так вы не забудете про сроки, избежите разбирательств и заранее узнаете о намечающемся кассовом разрыве.

- Если не успеваете внести оплату, предупредите об этом. Позвоните, напишите или встретьтесь с контрагентом, объясните ситуацию и попросите отсрочку. Чаще всего получается договориться.

Заключение

Грамотное и эффективное управление бизнесом – это умелое жонглирование кредиторской и дебиторской задолженностью. Если вы сможете поймать равновесие, то получите больше прибыли, при этом практически не используя собственные средства.

Ну и, конечно, контроль задолженностей обеспечивает бесперебойную работу бизнеса и помогает избежать неприятностей: недовольств, судебных исков и потери нервных клеток.

В некоторых случаях выгоднее списать или продать задолженность и не держать ее на балансе, чтобы не портить общую финансовую картину бизнеса. Особенно, если денежных средств в обороте не хватает, а шансов, что должник погасит задолженность в срок, мало.

Источник: adesk.ru

Что такое кредиторская задолженность и дебиторская задолженность

Существует всего два вида задолженности. Должны могут быть вам (вашей компании), либо у вас существует задолженность перед третьим лицом (организацией).

Причины возникновения дебиторской задолженности

Причины появления кредиторской задолженности

Виды дебиторской задолженности

Варианты списания дебиторской задолженности

В первом случае, для обозначения задолженности используется понятие дебиторская, во втором, кредиторская. Соответственно лица, которые должны вам, это дебиторы. А те, которым должны вы, кредиторы.

Причины возникновения дебиторской задолженности

Задолженность, относящаяся к дебиторской, фиксируется в бухучёте в тех случаях, когда ваша организация вносит на счета поставщика авансовый платёж. Либо в ситуациях, когда товар в адрес покупателя отгружен, а средства за него ещё предстоит получить.

Отношения с персоналом также могут привести к возникновению дебиторки. Например, сотруднику выдана сумма, превышающая начисленную ему заработную плату. Излишки требуется вернуть в кассу, либо отработать.

Иными словами, дебиторская задолженность (далее по тексту, ДЗ) – это сумма, которая должна быть выплачена вашей компании. Чаще всего в число дебиторов попадают компании, берущие займы, либо покупатели. Аналогичный статус получает и заёмщик, являющийся физическим лицом. Например, владелец определённой доли в уставном капитале или сотрудник.

ДЗ в обязательном порядке включается в бухгалтерские отчётные документы, и подлежит учёту на двух счетах:

- 62, где фиксируются все расчёты с заказчиками и покупателями;

- 76, по которому отслеживаются расчёты с имеющимися у компании кредиторами и дебиторами.

Этот вид задолженности является весьма динамичным показателем, прямо зависящим от текущего взаимодействия организации с деловыми партнёрами и клиентами.

Фактически именно данная задолженность является основным фактором. Формирующим прибыль организации. Кроме того, ДЗ это основной источник, формирующий собственный капитал компании.

Причины появления кредиторской задолженности

Задолженность, именуемая кредиторской, возникает в бухгалтерском учёте в момент приобретения компанией у третьего лица каких-либо товаров (услуг, работ). При этом данные организации приобретают статус поставщиков.

Ещё одной причиной возникновения кредиторки является перечисление аванса будущим покупателем.

Внутренние взаимоотношения также формируют кредиторскую задолженность организации. Это, например, невыплаченная персоналу зарплата.

Резюмируем. Кредиторская задолженность (далее по тексту, КЗ), определённый вид задолженности, возникающей на договорных основаниях. Пример. Ваша организация приобретает комплектующие у третьей стороны для выпуска собственных товаров. Их стоимость будет формировать кредиторскую задолженность.

Важно. При учёте данной задолженности не будут учитываться расходы на упаковку закупленной продукции и её доставку.

Законодательно определены следующие виды подобной задолженности:

- долги за полученную продукцию, подлежащие погашению в сроки, указанные в соответствующих договорах;

- за предоставленные услуги (поставленные товары, выполненную работу), сроки погашения которых уже истекли;

- сотрудникам компании по зарплате;

- по внесению платежей в различные внебюджетные фонды.

Имеющаяся КЗ учитывается согласно действующим положениям, на конкретных счетах, каждый из которых предназначен для определённых видов подобной задолженности для последующего отражения в бух. отчётности.

Следовательно, определение «КЗ» включает не только те платежи, сроки выполнения которых уже прошли, но и текущие обязательства компании перед кредиторами.

Компаниям предоставлено право списания КЗ в двух случаях: после её фактического погашения, либо тогда, когда кредитор не посчитал необходимым взыскать её в установленные для этого сроки.

Согласно российскому законодательству сроки давности по кредитам составляют 3 года (для контрагентов, являющихся субъектами российского права).

Кредиторская задолженность, это имеющиеся обязательства организации, которые она обязана погасить в полном объёме в указанные сроки. Эта графа в отчётности задаёт (по сути) основные расходы компании на текущую деятельность.

Виды дебиторской задолженности

Указанную задолженность принято подразделять на пару основных видов:

- обычная (стандартная, текущая);

- неоправданная (просроченная).

ДЗ, именуемая стандартной, включает предоставление третьему лицу займа, оформленного кредитным договором, в котором указывается предоставленная сумма и срок её возврата. Подобная задолженность является плановой и требует погашения в должные (согласованные) сроки. В противном случае, она автоматически переносится в категорию просроченной. Организация-дебитор, нарушившая договорные сроки, обязана будет дополнительно выплатить пени и штраф.

Чтобы минимизировать риски возникновения подобных задолженностей кредитор обязан:

- своевременно проводить анализ отчётности по долгам;

- стремиться находить наиболее эффективные и действенные пути организации взаимодействия со всеми дебиторами.

Для чего проводятся реструктуризации, выполняется автоматизация процессов, осуществляется сотрудничество исключительно с надёжными и рекомендованными контрагентами.

- Уступать третьим лицам право на требование имеющихся долгов (посредством заключения договоров цессии с возможностью переуступки прав).

Независимо от видов имеющейся ДЗ работу в этом направлении со всеми контрагентами необходимо проводить постоянно. Подобные виды задолженности, это потенциальный доход любой компании.

Варианты списания дебиторской задолженности

Действующее законодательство предусматривает право организации на списание просроченной ДЗ в ряде конкретных случаев:

- если прошло 3 года (т.е. истёк срок установленной законом исковой давности);

- существует решение о том, что взыскать имеющуюся ДЗ невозможно;

- когда организация-дебитор ликвидирована.

Согласно Налоговому Кодексу ДЗ можно списать по статье вне реализационных расходов, с обязательным созданием специального резерва по имеющимся сомнительным долгам. Но только в случаях признания её безнадёжной.

При списании долга в убыток, закон допускает анулирование подобной задолженности без уменьшения на данную сумму налогооблагаемой базы (раздел, налог на прибыль). Это прямые убытки для организации.

Чтобы списать ДЗ требуется предварительно составить акт о её инвентаризации, приложив к нему обоснование и приказ директора организации.

Можно списать ДЗ до момента ликвидации дебитора. Так как любой ликвидации предшествует длительная по времени процедура, именуемая банкротством.

В это время назначенные конкурсные управляющие собирают собрания всех кредиторов, в ходе которых озвучиваются финансовые требования к организации-дебитору.

По завершению конфискации имущества должника и его реализации вырученные средства передаются кредиторам в порядке очерёдности. Установленной действующими законами.

Российское законодательство предоставляет возможность компаниям-кредиторам в этот период полностью списать имеющуюся по данному заёмщику ДЗ.

Непросроченная задолженность списывается после погашения должником имеющихся по счетам задолженностей.

Выводы

Постоянная продуманная и целенаправленная работа организации с имеющимися у неё ДЗ и КЗ очень важна для финансового благополучия фирмы. В этих целях требуется организовать в компании постоянно ведущийся финансовый мониторинг и с особой тщательностью подходить к вопросу выбора возможных контрагентов для последующей совместной работы.

Источник: www.sravni.ru