К абсолютным показателям финансовой устойчивости относятся:

— собственные оборотные средства;

— долгосрочные источники формирования запасов;

— основные источники формирования запасов.

Собственные оборотные средства, СОС, руб., определяется по формуле:

где С — собственные источники средств, руб.; строка 1300 бухгалтерского баланса;

ВА — балансовая стоимость внеоборотных активов предприятия, руб.; строка 1100 бухгалтерского баланса.

Сумма долгосрочных источников формирования запасов, ДИФЗ, руб., определяется по формуле:

где СОС — собственные оборотные средства, руб.; определено по формуле (2.17);

ДО — сумма долгосрочных обязательств, руб.; строка 1400 бухгалтерского баланса.

Основные источники формирования запасов, ОИФЗ, руб., рассчитываются по формуле:

где ДИФЗ — долгосрочные источники формирования запасов, руб.; определено по формуле (2.18);

К — займы и кредиты, руб.; строка 1510 бухгалтерского баланса;

ЗП — задолженность перед поставщиками и подрядчиками, руб.; строка 1520 бухгалтерского баланса.

Абсолютные показатели, характеризующие финансовую устойчивость предприятия, представлены в таблице 2.7.

Таблица 2.7 — Абсолютные показатели финансовой устойчивости

1 Собственный капитал

2 Внеоборотные активы

3 Собственные оборотные средства

4 Долгосрочные обязательства

5 Долгосрочные источники формирования запасов

6 Краткосрочные кредиты и займы

7 Кредиторская задолженность перед поставщиками и подрядчиками

8 Основные источники формирования запасов

10 Излишек (недостаток) собственных оборотных средств

11 Излишек (недостаток) долгосрочных источников формирования запасов

12 Излишек (недостаток) основных источников формирования запасов

Вывод: Предприятие в отчетном периоде обладает абсолютной финансовой устойчивостью. Запасы полностью созданы за счет собственного оборотного капитала.

Можно выделить четыре типа финансовых ситуаций:

— абсолютная устойчивость ФСП;

— нормальная устойчивость ФСП;

— неустойчивое финансовое состояние;

— кризисное финансовое состояние.

Абсолютная устойчивость финансового состояния, встречающаяся редко, представляет собой крайний тип финансовой устойчивости и задается системой условий:

где ПЗ — производственные запасы, руб.; строка 1210 бухгалтерского баланса;

СОС — собственные оборотные средства, руб.; определено по формуле.

В этом случае наблюдается излишек производственных запасов или равенство величин собственных оборотных средств и запасов.

Нормальная устойчивость финансового состояния, гарантирующая его платежеспособность, выражается следующим соотношением (2.21):

Где ПЗ — производственные запасы, руб.; строка 1210 бухгалтерского баланса;

СОС — собственные оборотные средства, руб.; определено по формуле.

ДИФЗ — долгосрочные источники формирования запасов, руб.; определено по формуле (2.18).

Здесь возможны недостаток собственных оборотных средств, а также излишек долгосрочных источников формирования запасов или равенство величин долгосрочных источников и запасов.

Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором, тем не менее, сохраняется возможность восстановления равновесия за счет пополнения реального собственного капитала и увеличения собственных оборотных средств, а также за счет дополнительного привлечения долгосрочных кредитов и заемных средств.

Неустойчивое финансовое состояние выражается соотношением (2.22):

где ПЗ — производственные запасы, руб.; строка 1210 бухгалтерского баланса;

ДИФЗ — долгосрочные источники формирования запасов, руб.; определено по формуле (2.18);

ОИФЗ — основные источники формирования запасов, руб., определено по формуле (2.19).

Здесь наблюдается недостаток собственных оборотных средств, излишек долгосрочных источников формирования запасов, а также излишек общей величины основных источников формирования запасов или равенство величин основных источников и запасов.

Кризисное финансовое состояние, когда предприятие находится на грани банкротства, выражается соотношением (2.23):

где ОИФЗ — основные источники формирования запасов, руб., определено по формуле;

ПЗ — производственные запасы, руб.; строка 1210 бухгалтерского баланса.

В такой ситуации денежные средства, краткосрочные финансовые вложения (за вычетом стоимости собственных акций, выкупленных у акционеров), дебиторская задолженность организации (за вычетом задолженности учредителей (участников) по взносам в уставный капитал) и прочие оборотные активы не покрывают даже кредиторской задолженности (включая резервы предстоящих расходов и платежей) и прочих краткосрочных пассивов.

Источник: studbooks.net

Абсолютные показатели финансовой устойчивости

В ходе производственной деятельности на предприятии идет постоянное формирование (пополнение) запасов товарно–материальных ценностей. Для этого используются как собственные оборотные средства, так и заемные (долгосрочные и краткосрочные кредиты и займы). Анализируя соответствие или несоответствие (излишек или недостаток) средств для формирования запасов и затрат, определяют абсолютные показатели финансовой устойчивости (рис. 7).

Источники средств для формирования запасов и затрат

Величина запасов и затрат

Рис. 7 Определение абсолютных показателей финансовой устойчивости

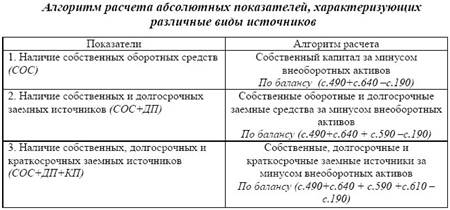

Для полного отражения разных видов источников (собственных средств, долгосрочных и краткосрочных кредитов и займов) в формировании запасов и затрат используются следующие показатели:

- Наличие собственных оборотных средств (СОС).

Определяется как разница величины источников собственных средств и величины основных средств и вложений (внеоборотных активов).

СОС = IIIр – Iр = капиталы и резервы – внеоборотные активы, или

СОС = стр. 490 – стр. 190

Этот показатель характеризует чистый оборотный капитал. Его увеличение по сравнению с предшествующим периодом свидетельствует о дальнейшем развитии деятельности предприятия.

- Наличие собственных и долгосрочных заемных источников для формирования запасов и затрат (функционирующий капитал).

Определяется как сумма собственных оборотных средств и долгосрочных кредитов и займов.

КФ = СОС + IVр = (IIIр +IVР) – Iр = (капиталы и резервы + долгосрочные пассивы) – внеоборотные активы,

КФ = стр. 490 + стр. 590 – стр. 190

- Общая величина основных источников средств для формирования запасов и затрат.

Рассчитывается как сумма собственных оборотных средств, долгосрочных и краткосрочных кредитов и займов.

ВИ = КФ + стр. 610 = (IIIр + IVр + стр. 610 ) – Iр = (собственные и долгосрочные заемные источники + краткосрочные кредиты и займы – внеоборотные активы)

На основе этих трех показателей, характеризующих наличие источников, которые формируют запасы и затраты для производственной деятельности, рассчитываются величины, дающие оценку достаточности источников для покрытия запасов и затрат.

Три показателя обеспеченности запасов и затрат источниками их формирования

К показателям обеспеченности запасов и затрат источниками их формирования относятся следующие.

- Излишек (+) или недостаток (-) собственных оборотных средств (ΔСОС):

где ЗЗ – запасы и затраты (стр. 210 + стр.220)

ΔСОС = стр.490 – стр.190 – (стр.210 + стр. 220)

- Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат:

ΔСД = стр. 490 + стр. 590 – стр.190 – (стр. 210 + стр. 220)

- Излишек (+) или недостаток (-) общей величины основных источников формирования запасов:

Δ ОИ = стр. 490 + стр.590 + стр.610 – стр. 190 – (стр. 210 + стр.220)

Этот показатель еще называют «финансово-эксплуатационные потребности» (ФЭП).

Вычисление трех показателей обеспеченности запасов и затрат источниками их формирования позволяет выделить 4 типа финансовой устойчивости.

- Абсолютная финансовая устойчивость. Эта ситуация возможна при следующем условии:

К – краткосрочные кредиты и займы.

Встречается этот тип ситуации в настоящих условиях развития экономики России крайне редко.

- Нормальная финансовая устойчивость. Гарантирует платежеспособность предприятия. Она возможна при условии:

- Неустойчивое финансовое положение связано с нарушением платежеспособности и возникает при условии:

ЗЗ = СОС + К + ИОФН, где

ИОФН – источники, ослабляющие финансовую напряженность (временно свободные средства, привлеченные средства, кредиты банков на временное пополнение оборотных средств и прочие заемные средства).

- Кризисное финансовое положение, при котором предприятие находится на грани банкротства, т.к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд:

Расчет указанных показателей позволяет выявить финансовое положение, в котором находится предприятие, и наметить меры по его изменению.

После расчета показателей обеспеченности запасов и затрат источниками их формирования рекомендуется воспользоваться таблицей анализа финансовой устойчивости.

В таблице приводится классификация типов финансовой устойчивости.

Сводная таблица показателей по типам финансовых ситуаций

Тип финансовой ситуации

Источник: studfile.net

Понятие и система показателей финансовой устойчивости организации.

Финансовая устойчивость предприятия (организации) характеризуется состоянием финансовых ресурсов, обеспечивающих бесперебойный расширенный процесс производства и реализации продукции на основе роста прибыли.

Платежеспособность характеризует возможности организации своевременно расплачиваться по своим обязательствам из собственных средств.

К показателям, характеризующим финансовую устойчивость и платежеспособность предприятий (организаций) относятся:

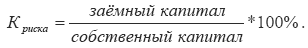

1) коэффициент финансового риска или плечо финансового риска (соотношения заемных и собственных средств) (в процентах):

Данный показатель характеризует то количество заемного капитала, которое предприятие привлекло на 1 руб. вложенных в активы собственных средств. Рекомендуемое значение менее 70 %;

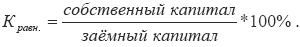

2) коэффициент финансового равновесия (в процентах):

Данный показатель характеризует обеспеченность заемных средств собственными средствами. Он показывает то количество собственного капитала, которое приходится на 1 руб. вложенных в активы заемных средств. Чем больше данный показатель, тем более устойчивым является финансовое положение предприятия;

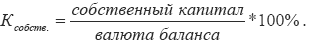

3) коэффициент финансовой автономии или коэффициент собственности (в процентах):

Данный показатель характеризует степень независимости предприятия от внешних источников финансирования. Рекомендуемое значение 50 %. Значения коэффициента менее 50 % говорят о высоком риске для его кредиторов;

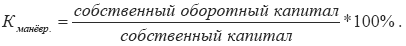

4) коэффициент маневренности (в процентах):

Данный показатель характеризует долю собственных средств предприятия, вложенную в наиболее оборотные (маневренные) активы. Рекомендуемое значение 50–60 %;

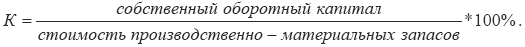

5) коэффициент обеспеченности собственными материальными оборотными активами (в процентах):

Рекомендуемое значение данного коэффициента – 60 %.

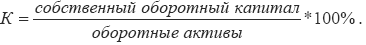

6) коэффициент обеспеченности собственными оборотными активами (в процентах):

Рекомендуемое значение данного коэффициента – 10 %;

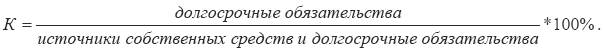

7) показатель долга к капитализации (в процентах):

Рост данного показателя свидетельствует об усилении зависимости предприятия от внешних факторов;

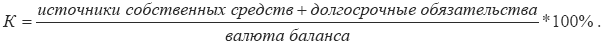

8) коэффициент финансовой стабильности (в процентах):

Данный показатель характеризует долю источников финансирования, используемых организацией длительное время. Рекомендуемое значение 50 %-60 %.

9) показатель чистых активов (в тыс. руб.) рассчитывается как разность между активами, участвующими в расчете, и обязательствами, участвующими в расчете,

где активы, участвующие в расчете, – это внеоборотные и оборотные активы, за исключением задолженности участников (учредителей) по их вкладам в уставной капитал и балансовой стоимости собственных акций, выкупленных у акционеров;

обязательства, участвующие в расчете, – это целевые источники финансирования и поступления, долгосрочные и краткосрочные обязательства, кроме суммы, отраженной по статье «Доходы будущих периодов».

19. Порядок определения типа финансовой устойчивости организации.

Для промышленных предприятий, обладающих значительной долей материально-производственных запасов в активах, применяют методику оценки достаточности источников финансирования для формирования запасов и затрат. Материально-производственные запасы могут формироваться за счет собственных оборотных средств и привлеченных источников.

Наиболее обобщающим абсолютным показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, т.е. разницы между величиной источников средств и величиной запасов и затрат. При этом имеется в виду обеспеченность источниками собственных и заемных средств, за исключением кредиторской задолженности и прочих пассивов.

В зависимости от соотношения величин показателей материально-производственных запасов, собственных оборотных средств и иных источников формирования запасов можно с определенной степенью условности выделить следующие типы финансовой устойчивости:

— абсолютная финансовая устойчивость;

— нормальная финансовая устойчивость;

— неустойчивое финансовое состояние;

— кризисное финансовое состояние.

При абсолютной финансовой устойчивости запасы и затраты покрываются собственными оборотными средствами, и предприятие не зависит от внешних источников. Абсолютная финансовая устойчивость характеризуется неравенством:

где З – сумма запасов и затрат;

СОС – собственные оборотные средства, определяемые как разница между собственным капиталом и внеоборотными активами.

Нормальная финансовая устойчивость характеризуется неравенством:

где ДП – долгосрочные пассивы.

Данное соотношение показывает, что сумма запасов и затрат превышает сумму собственных оборотных средств, но меньше суммы собственных оборотных и долгосрочных заемных источников. Для покрытия запасов и затрат используются собственные и привлеченные средства долгосрочного характера.

При неустойчивом финансовом состоянии для покрытия запасов и затрат используются собственные и привлеченные средства долгосрочного и краткосрочного характера. Неустойчивое финансовое состояние характеризуется неравенством:

где КП – краткосрочные кредиты и займы.

Данное соотношение показывает, что сумма запасов и затрат превышает сумму собственных оборотных и долгосрочных заемных источников, но меньше суммы собственных оборотных, долгосрочных и краткосрочных заемных источников.

Кризисное финансовое состояние характеризуется ситуацией, когда сумма запасов и затрат превышает общую сумму нормальных (обоснованных) источников финансирования. Кризисное финансовое состояние характеризуется неравенством:

Данная ситуация означает, что предприятие не может вовремя расплатиться со своими кредиторами и может быть объявлено банкротом.

Для оценки финансовой устойчивости применяют методику расчета трехкомпонентного показателя типа финансовой ситуации.

Для характеристики источников формирования запасов и затрат используются показатели, которые отражают различные виды источников (табл. 3.6).

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками их формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств (ФС), определяемый как разница между наличием собственных оборотных средств и величиной запасов и затрат:

2. Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат (ФД), определяемый как разница между наличием собственных и долгосрочных заемных источников и величиной запасов:

ФД= (СОС+ДП) – З (3.12)

3. Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат (ФО), определяемый как разница между общей величиной основных источников и величиной запасов:

ФО= (СОС+ДП +с.610) — З (3.13)

С помощью данных показателей можно определить трехкомпонентный показатель типа финансовой ситуации. Выделяют четыре типа финансовых ситуаций:

1. Абсолютная финансовая устойчивость отвечает следующим условиям:

ФС > 0; ФД > 0; ФО > 0.

Трехкомпонентный показатель равен: S=(1; 1; 1).

2. Нормальная финансовая устойчивость гарантирует платежеспособность предприятия:

Трехкомпонентный показатель равен: S=(0; 1; 1).

3. Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности предприятия. При данном типе финансовой ситуации сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств:

Трехкомпонентный показатель равен: S=(0; 0; 1).

4. Кризисное финансовое состояние, при котором предприятие полностью зависит от заемных источников финансирования. Собственного капитала, долго- и краткосрочных кредитов и займов не хватает для финансирования материально-производственных запасов. Пополнение запасов осуществляется за счет средств, образующихся в результате погашения кредиторской задолженности:

Трехкомпонентный показатель равен: S=(0; 0; 0).

Таким образом, за счет источников собственных и заемных источников средств покрывается только 95,69% стоимости запасов и затрат, что явно недостаточно.

Финансовая устойчивость предприятия может быть восстановлена путем:

— обоснованного снижения суммы запасов и затрат;

— ускорения оборачиваемости капитала в оборотных активах;

— пополнения собственного оборотного капитала за счет внутренних и внешних источников.

Источник: infopedia.su