Любая компания или предприятие должны уметь проводить анализ эффективности применения основных средств (фондов). Аналитики, руководители, бухгалтеры применяют показатель фондоотдачи, или коэффициента оборачиваемости внеоборотных активов (перевод с английского Fixed assets turnover ratio). Он помогает определить, правильно ли используются основные фонды компании.

Понятие фондоотдачи

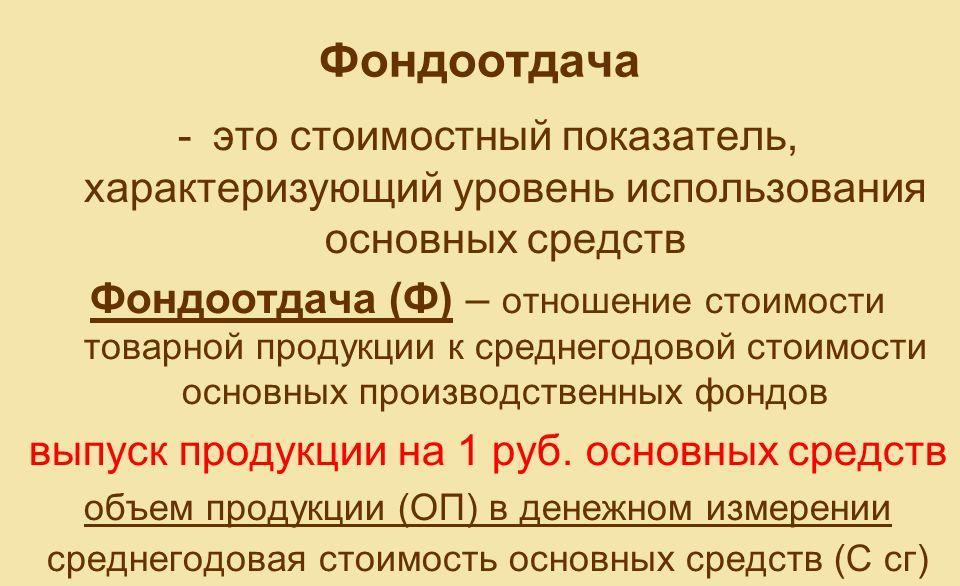

Фондоотдача – экономический показатель, используемый для вычисления эффективности использования основных производственных фондов компании или предприятия в определенной отрасли. Значение отражает количество продукции, выпускаемой на каждый затраченный рубль основных фондов производства.

Фондоотдача позволяет определить, верно ли на предприятии организованы основные факторы производства. Умение проведения данного финансового анализа помогает увеличить прибыль без привлечения дополнительных ресурсов и обнаружить возможности развития компании в новых направлениях. ВНИМАНИЕ! Помимо показателей финансовой эффективности, компании очень важна и их динамика, а также сравнение с фондоотдачей других предприятий в этой отрасли. Полученные графики помогут определить дальнейшую стратегию использования фондов компании.

[на 100 баллов] Практическое занятие 1. Задания 1-10 по экономике организации (НСПК)

Формула расчета

- Кассовый. Здесь учитываются зачисленные на банковские счета предприятия денежные средства, а также товар, полученный по бартеру.

- Метод начисления. Он учитывает обязательства покупателя, которые появляются в момент получения услуги, товара или работ.

Основные средства предприятия

Для верного понимания фондоотдачи необходимо знать, что является основными средствами предприятия, или фондами. Это имущество предприятия, используемое в качестве средств труда при оказании услуг или выполнении работ, выпуске продукции или для управленческих нужд компании многократно за период более 12 месяцев.

Виды основных фондов организации:

- Здания и сооружения предприятия.

- Оборудование и инструменты, используемые на производстве.

- Различный хозяйственный инвентарь.

- Вычислительная техника.

- Многолетние насаждения.

- Машины, транспорт и другие основные средства.

Существует несколько способов определения среднегодовой стоимости основных средств. Они зависят от того, будет ли учитываться время их эксплуатации. Например, новое оборудование, введенное в эксплуатацию на предприятии в середине года, произведет меньше продукции, чем существующее до этого оборудование.

- Первый способ. Без учета времени использования оборудования. При этом если на предприятии происходит постоянное обновление оборудования (то есть оно вводится в эксплуатацию в разное время), конечный результат будет неточным.

- Второй способ. Учитываются полные месяцы работы оборудования в данном году.

Пример вычисления среднегодовой стоимости основных фондов

К примеру, на 1 января 2017 года стоимость основных средств составляет 200 тысяч рублей. 1 июля введено оборудование на 100 тысяч рублей, 1 августа – на 60 тысяч. Выведено оборудования на сумму: 20 апреля – на 80 тысяч рублей, 10 июня – 20 тысяч рублей.

Современные основы бухгалтерского учета. Занятие №3

Среднегодовая стоимость основных фондов без учета месяцев работы:

Сср = (Снг + Скг) / 2, где:

- Сср — среднегодовая стоимость;

- Снг — стоимость основных средств на 1 января рассматриваемого года;

- Скг — стоимость на 31 декабря (равна Снг + Сввед — Свывед);

- Сввед — введенных фондов;

- Свывед— стоимость выведенного оборудования.

В нашем примере Сср=(200+(200+100+60-80-20))/2=230 тысяч рублей.

Сср с учетом количества отработанных месяцев: Сср = Снг + (Мввед / 12) *Сввед — (Мвывед / 12) * Свывед, где:

- Мввед — количество отработанных полных месяцев после ввода в эксплуатацию;

- Мвывед — количество полных месяцев после вывода объекта.

Пример: Сср=200 + (6/12) *100+(5/12)*60-(8/12)*80-(6/12)*20=200+50+25-53,33-10=211,67.

Из примера ясно, что при введении оборудования в эксплуатацию в разные месяцы показатель среднегодовой стоимости основных фондов будет неточным при расчете по первой формуле, а в ряде случаев – в корне неверным. Поэтому для получения точного результата в таком случае следует производить расчет по второй формуле.

К примеру, выручка составила 220 тысяч рублей. Если делать расчеты без учета отработанных месяцев, фондоотдача составит: ФОтд=220/230 = 0,957. То есть на каждый затраченный рубль организация получила 0,957 рубля. А с учетом полных месяцев эксплуатации ФОтд=220/211,67 = 1,039 рубля – показатель выше.

Факторный анализ фондоотдачи

Для получения более достоверных показателей разработаны формулы, которые учитывают дополнительные факторы, влияющие на коэффициент фондоотдачи.

Двухфакторный расчет

Средства при этом подразделяются на основные и активные (которые непосредственно используются для производства услуг, товаров или работ).

ФОтд = (Fa / F) * (N / Fa), где:

- Fa – стоимость активной части фондов;

- F – стоимость основных фондов производства;

- N – стоимость продукции/услуг предприятия.

Пример: стоимость основных производственных средств (F) – 200 тысяч рублей, стоимость активной части фондов (Fa) составляет 160 тысяч рублей, стоимость продукции (N) равна 240 тысяч рублей. При двухфакторном расчете ФОтд = (160/200)*(240/160) = 0,8*1,5 = 1,2 – один инвестированный в фонды рубль приносит 1,2 рубля выручки.

Расчет по четырем факторам

Данная формула расчета применяется в компаниях, где замена основных фондов производится нечасто и продукция выпускается в небольшом ассортименте.

Вводятся следующие дополнительные факторы:

- Основная продукция предприятия. Компания может выпускать продукцию множества видов, но только часть из них будет основной.

- Среднегодовая мощность предприятия. Средний показатель количества выпущенных за год товаров.

ФОтд = (N / Nос) * ( Nос / W) * (Fa / F) * (W / Fa), где:

- N – стоимость выпущенных товаров;

- Nос — стоимость основной продукции;

- W – среднегодовая мощность производства.

Пусть стоимость основных производственных средств (F) равна 200 тысяч рублей, активной части (Fa) – 160 тысяч рублей, выпущенных товаров (N) – 240 тысяч, основной продукции (Nос) – 200 тысяч, а среднегодовая мощность производства (W) — 2000 товаров.

В данном случае ФОтд = (240/200)*(200/2000)*(160/200)*(2000/160) = 1,2 * 0,1 *0,8 *12,5 = 1,2 – каждый вложенный рубль приносит 1,2 рубля.

Расчет по семи факторам

Применяется на больших производствах, где выпускается широкий ассортимент товаров.

Учитываются такие факторы:

- Основные фонды производства.

- Оборудование и машины, используемые в основных фондах.

- Продолжительность смены.

- Количество смен работы оборудования и станков.

- Средняя стоимость единицы оборудования.

- Эффективность работы оборудования.

ФОтд = (Fa / F) * (Fмаш / Fа) * (Тсм / Qд) * I * (1 / с) * (Тч / Тсм) * (N / Тч), где:

- Fмаш – стоимость оборудования, используемого в производстве;

- Qд — количество станков;

- с — средняя цена станков;

- Тсм — общее количество отработанных смен;

- Тч — общее количество отработанных часов;

- I – продолжительность рассматриваемого периода работы в днях.

Пример: стоимость основных производственных средств (F) равна 200 тысяч рублей, активной части (Fa) – 160 тысяч рублей, выпущенных товаров (N) – 240 тысяч. Стоимость вовлеченного в производство оборудования (Fмаш) – 140 тысяч рублей, количество станков (Qд) – 20 штук, их средняя цена (с) – 14 тысяч рублей. Рассматриваемый период (I) – 2 дня, за которые было отработано 60 смен (Тсм) и 420 часов (Тч) по 7 часов в смене.

Применив формулу, получим:

(160/200) * (140/160) * (60/20) * 2 * (1/14) * (420/60) * (240/420) = 0,8 * 0,875 * 3 * 2 * 0,071 * 7 * 0,571 = 1,19 – каждый инвестированный рубль приносит 1,19 рубля прибыли.

Значение в норме

Общепринятого нормального значения для коэффициента фондоотдачи не существует. Значение полученного коэффициента зависит от особенностей отрасли, переоценки основных средств и темпа инфляции. Чем численное значение выше, тем больше эффективность средств фонда, тем выше конкурентоспособность среди данной отрасли. Это означает, что на каждый рубль выручки предприятие затратило меньше основных средств фонда, а с каждого инвестированного рубля основных средств получило больший объем продукции.

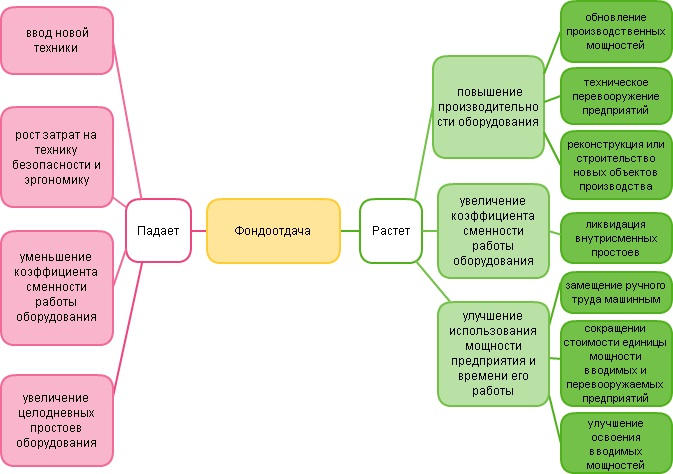

Факторы роста фондоотдачи

- Улучшение использования мощности предприятия, а также правильное распределение времени.

- Замена ручного труда машинным.

- Повышение производительности оборудования в результате повышения механизации и автоматизации, а также замены изношенного оборудования на предприятии.

- Лучшее освоение вводимых мощностей.

- Увеличение коэффициента сменности работы оборудования.

- Переход на двух- и трехсменную работу.

- Проведение реализации лишнего оборудования.

- Улучшение ухода за оборудованием.

Более удобное понимание фондоотдачи дает схема, приведенная ниже.

Таким образом, путем анализирования фондоотдачи в динамике можно своевременно корректировать работу предприятия, увеличивая конкурентоспособность и качество продукции.

Источник: assistentus.ru

Формула фондоотдачи по балансу

Фондоотдача представляет собой важнейший инструмент определения результативности деятельности предприятия, который отражает вероятный (фактический) «возврат» финансовых средств от осуществленных вложений.

Формула фондоотдачи по балансу представляет собой величину, показывающую, сколько рублей дохода приходится на отдельный рубль стоимости основных фондов.

Основные фонды (или основные средства) представляют собой немобильные средства, которые составляют базовое имущество предприятия. К объектам основных фондов можно отнести:

- Постройки и сооружения,

- Техника, оборудование,

- ЛЭП,

- Транспортные средства,

- Лицензии и патенты и др.

Формула фондоотдачи по балансу содержит в себе доход компании, включающий в себя вид прибыли (выручку или реализационную прибыль).

Особенности расчета фондоотдачи

Формула фондоотдачи при своем расчете включает два показателя, отражающие определенные стороны функционирования компании:

- сумму доходов,

- стоимость основных фондов.

Чаще всего расчет осуществляют по такому виду дохода как выручка, так как именно она отражает первичный результат реализации товара (выполнения работ, оказания услуг). В некоторых случаях за доход принимают прибыль от реализации предприятия.

Формула фондоотдачи по балансу включает также полную стоимость основных фондов, но может и рассчитываться только по активной их части, непосредственно связанной с производственным процессом. Если применяется только активная часть основных фондов, это будет целесообразно лишь при наличии на балансе:

- непроизводственных зданий, станков,не введенных в эксплуатацию,

- неиспользуемых инфраструктурных объектов.

Формула фондоотдачи по балансу

Для расчета формулы фондоотдачи по балансу применяют две формы бухгалтерского учета:

- Форму № 1 (бухгалтерский баланс), по которому определяют стоимость основных фондов.

- Форму № 2 (отчет о прибылях и убытках), из него берут величину выручки.

Формула фондоотдачи по балансу в общем виде:

Фотд.= стр. 2110 / стр. 1150 *100%

Здесь Фотд. – показатель фондоотдачи (в%),

Стр. 2110 из ОФФР — сумма выручки,

Стр. 1150 из ББ — стоимость основных средств.

Для того, что бы получить более точный результат, проводят расчет среднегодовой величины стоимости основных фондов. При этом суммируется показатель строки 1150 ББ начала и конца периода, затем эта сумма делится на 2.

Зачастую вместо выручки в расчете применяется прибыль от продаж. Тогда в формулу фондоотдачи по балансу вместо строки 2110 подставляется строка 2200.

Значение фондоотдачи

Формула фондоотдачи по балансу дает возможность рассмотрения, оценки эффективностииспользования основных средств в процессе производственной деятельности с целью получения прибыли.

Показатель фондоотдачи по балансу принято рассматривать в динамике за несколько промежутков времени для того, что бы получить более полнуюкартину результативности. Если стоимость основных средств резко возрастает (например, при запуске нового производственного участка), то показатель фондоотдачи может снизиться. По этой причине нужно проводить анализ и других характеристик, имеющих отношение к использованию имущества предприятия и видам прибыли.

В случае, когда величина основных фондов увеличивается, можно говорить о дальнейшем ростефондоотдачи.

Формула фондоотдачи по балансу дает возможность проанализироватьслабые места в инвестировании иразработатьболее успешнуюстратегию вложения в основныефонды предприятия.

Примеры решения задач

Сумма выручки (ОФФР) – 2 425 000 рублей,

Стоимость основных фондов (на начало года) – 1 112 000 рублей,

Стоимость основных фондов (на конец года) 1 298 000 рублей.

Ф = стр. 2110 / стр. 1150

В первую очередь нужно определить среднюю стоимость основных средств за период:

ОС ср. =(1 112 000 + 1 298 000) /2=1 205 000 руб.

Ф= 2 425 000/1 205 000 = 2,01 (или 2 %)

Вывод. Мы видим, что на каждый рубль, вкладываемый в основные фонды, приходится 2 рубля выручки (201 %)

Сумма выручки (стр. 2110)

1 год – 1 144 тыс. рублей,

2 год – 1 612 тыс. рублей.

Стоимость основных фондов (стр. 1150)

1 год – 1 189 тыс. рублей,

2 год – 1 315 тыс. рублей.

Рассчитать показатель фондоотдачи за 2 года и сравнить эффективность работы

Ф (1) = 1 144 / 1 189 = 0,96 (или 96 %)

Ф (2) = 1 612 / 1 315 = 1,23 (или 123 %)

Вывод. Мы видим, что фондоотдача увеличилась, если сравнивать 1 и 2 год. Рост показателяобъясняется, например, увеличением эффективности и результативности использования основных фондов.

Источник: ru.solverbook.com

Фондоотдача: формула расчета по балансу

Эффективность деятельности компании определяется рядом важных финансовых инструментов, одним из которых является показатель фондоотдачи.

Фондоотдача основных фондов: понятие и значение

В сущности, фондоотдача – это значение, показывающее величину дохода, приходящуюся на 1 рубль стоимости ОС, прямо или косвенно участвующих в процессе выпуска продукции или оказания услуг. Этот показатель участвует в анализе общей эффективности компании, а также применяется для оценки продуктивности использования ОС в производстве.

Как правило, рассматривают фондоотдачу в динамике, сравнивая несколько временных промежутков. Это дает возможность экономисту констатировать полноту вовлечения основных фондов в рабочий процесс, выявлять неиспользуемые объекты, реализация которых лишь улучшит состояние компании, либо контролировать процессы ввода новых мощностей. Анализ фондоотдачи выявляет «узкие» места инвестирования и помогает определять эффективную стратегию будущих вложений в основные фонды.

Нормативных значений показателя не установлено, но его снижение к прошлым анализируемым периодам – тенденция негативная, свидетельствующая об уменьшении финансовой устойчивости фирмы в целом и падения эффективности использования ОС в частности. Каждая отрасль определяет свои среднеотраслевые уровни допустимых значений фондоотдачи и превышение их показателем отдельной компании свидетельствует о повышении конкурентоспособности, а снижение становится индикатором ее уменьшения, хотя привести к временному падению фондоотдачи может и внедрение новых мощностей или реконструкция уже имеющихся.

Фондоотдача: формула расчета по балансу

Для расчета показателя необходимы ключевые отчетные значения – сумма полученного дохода (чаще выручка, поскольку она отражает итоги продаж, иногда – прибыль) и стоимость ОС (чаще полная стоимость, но при различных аналитических действиях наличии, простаивающих инфраструктурных объектах или больших объемах незавершенных работ – только непосредственно используемых). Отчленение участвующих в рабочем процессе фондов дает возможность определить производственную фондоотдачу, значение которой необходимо для базового анализа эффективности производства.

Таким образом, рассчитывая фондоотдачу, используют показатели стоимости ОС по бухгалтерскому балансу (строка 1150 баланса) и выручки по отчету о финрезультатах (строка 2110 ОФР).

Фондоотдача — формула по балансу:

Фо = стр. 2110 / стр. 1150

Для получения более точного результата эксперты рекомендуют использовать показатель стоимости ОС не на конец отчетного периода, а среднее значение, например, среднегодовую стоимость, которая рассчитывается делением на 2 суммы ОС на начало и конец года.

Фондорентабельность, фондоотдача и фондоемкость

Еще одним важным показателем рационального использования активов в компании является фондорентабельность, т. е. отношение балансовой прибыли к среднегодовой стоимости ОС, показывающий объем прибыли, приходящейся на 1 руб. стоимости внеоборотных активов. Рассчитывают фондорентабельность по формуле:

Фр = стр. 2400 ОФР / ((стр.1100 баланса на начало года + стр. 1100 баланса на конец года)/2).

В экономическом анализе существует и обратный фондоотдаче показатель – фондоемкость. Он показывает стоимость ОС, приходящуюся на 1 руб. произведенного продукта. Уменьшение значения фондоемкости – позитивная тенденция в развитии компании, свидетельствующая о рациональном использовании производственных фондов. Формула расчета фондоемкости – это отношение стоимости ОС к полученному доходу, т.е. является обратной к формуле фондоотдачи:

Фе = стр. 1150 / стр. 2110.

Расчет фондоотдачи предприятия на примере

Рассчитаем показатель фондоотдачи на основании данных отчетности компании:

Стоимость ОС в тыс. руб. (стр. 1150 Баланса)

Выручка в тыс. руб. (стр. 2110 ОФР)

Источник: spmag.ru