При получении работодателем исполнительного листа в отношении сотрудника прием и обработку документа должен производить специально назначенный сотрудник и чаще всего это бухгалтер по зарплате. Сначала он обязательно регистрирует его и затем проводит расчет суммовых показателей по исполнительному листу для удержания с работника и осуществляет их перечисление по указанным реквизитам. Кроме того, вашему сотруднику придется взаимодействовать с госорганами по вопросам, касающимся этих документов.

По исполнительным документам предусмотрены самые разные взыскания — алиментные выплаты, долги по кредитным обязательствам, коммунальной оплате, возмещение вреда, нанесенного третьим лицам, и т.д. Для верного удержания сумм по действующему законодательству РФ необходимо детально разобраться в особенностях и нюансах, возникающих при решении вопроса подобного рода.

В программе 1С:ЗУП есть специальный документ для удержаний по исполнительным листам.

Законодательство об исполнительных документах

Согласно ст. 137 ТК удержания из оплаты труда могут быть в случаях, регламентированных Трудовым кодексом или конкретными федеральными законами. Величина такого удержания не должна быть больше 20%, а в некоторых ситуациях (согласно конкретным нормативно-правовым актам) — не больше 50%.

Как заставить судебного-пристава уменьшить размер удержаний из зарплаты по исполнительному листу

Также существуют ситуации, при которых величина удержания будет не больше 70%, к примеру, взыскание алиментных выплат, возмещение вреда или ущерба. При таком варианте удержания производятся независимо от того, как к этому относится сотрудник. Главное — должен быть оформлен официальный документ от госорганов.

Если же работник сам изъявляет волю об удержании из его оплаты труда какой-либо суммы или процента, то в данном случае норма трудового законодательства не действует. Иными словами, нет никакого ограничения, в каком размере бухгалтер имеет право удерживать конкретный размер денежных средств из зарплаты работника.

Важно! Официальный документ об удержании, поступающий в организацию, имеет более весомую юридическую силу, чем заявление от сотрудника. В этой связи удержание следует изначально проводить по официальному документу от госорганов, а затем уже по решению самого физического лица.

Начало удержания

На первоначальном этапе при обработке исполнительного листа специалист может столкнуться с конкретными трудностями — с какого именно момента нужно осуществлять удержание и как определить размер долга по документу. Моментом начала удержания считается дата получения компанией данного документа.

Например, если он поступил работодателю в начале октября до выплаты сентябрьской зарплаты, то удержание нужно уже проводить с зарплаты за сентябрь. Если документ получен компанией после выплаты сентябрьской зарплаты, то первое удержание будет произведено из оплаты труда за октябрь.

При удержании также необходимо обращать внимание на то, указана ли в нем конкретная дата начала действия документа. Во многих случаях судебные приставы, как правило, самостоятельно указывают размер задолженности. В ситуации, когда исполнительный документ получен организацией гораздо позже указанной даты начала удержания, бухгалтеру ничего не нужно пересчитывать — он использует ту цифру, указанную в документе, с той даты, когда документ попал к нему в руки.

Главбух FAQ #11. Елена Воробьева отвечает на вопросы про удержания из зарплаты

Если в адрес компании направлен не исполнительный лист, а, например, нотариально оформленное соглашение или судебный приказ, то бухгалтер должен действовать по-другому. При подобном варианте ему придется самостоятельно определить размер задолженности, поскольку конкретная цифра не указывается в документе. К примеру, может быть оформлено, что с дохода следует удерживать алиментные выплаты в размере 25%. И тогда бухгалтер самостоятельно определяет сумму в зависимости от величины доходов сотрудника. При этом моментом начала удержания будет та дата, которая конкретно указана в документе.

До бухгалтерии

По общему правилу, регистрация исполнительного листа может происходить на следующий день после его приема. Хотя с исполнительными документами так «затягивать» не стоит. Отделу кадров или бухгалтеру сложно грамотно проверить подлинность исполнительного документа, а также документы, удостоверяющие личность и полномочия представившего его лица. Поэтому в средних и крупных компаниях функция взаимодействия с внешними взыскателями возлагается на юридическую службу или специально уполномоченного сотрудника службы безопасности, что вполне обосновано. Именно эти специалисты, действуя более осознанно, и должны иметь право удостоверить (подписать) отметку о получении исполнительного листа.

Мошенник обращается, как правило, в региональный суд общей юрисдикции с исковым заявлением по «липовому» договору, сумма которого не превышает 500 000 рублей. Это тот порог, по спорам на сумму ниже которого решения мировыми судьями выносятся в упрощенном порядке в рамках судебного приказа в соответствии со статьей 121 ГПК РФ. Упрощенный порядок позволяет мировому судье единолично на основании заявления о взыскании денежной суммы вынести приказ без судебного разбирательства как такового и вызова сторон для заслушивания их объяснений.

Для получения бланка договора, реквизитов и образца печати мошенники намеренно вступают в фиктивные договорные отношения, ведут деловую переписку с целью получить необходимые данные. Особенно уязвимы туроператоры, так как они могут отправить свой договор по электронной почте любому контрагенту.

Следующий этап – непосредственно кража. Взыскатель приходит в банк с исполнительным листом, а чаще листами (каждый на сумму менее 500 000 руб.), которые банк обязан исполнить в течение одного дня, если нет сомнений в его подлинности. После чего средства уходят со счета юрлица мошеннику.

Лимиты по удержаниям

При расчете величины удержания бухгалтер должен ориентироваться на лимиты, регламентированные законодательством:

- до 50% — в общих случаях;

- до 70% — в исключительных случаях.

К исключительным случаям относятся алиментные выплаты; возмещение вреда, нанесенного здоровью иного лица; возмещение вреда физлицам, понесшим ущерб в связи с преждевременным уходом из жизни их кормильца; возмещение ущерба, нанесенного из-за преступного деяния.

Однако на практике часто возникают вопросы по поводу того, в каком именно размере нужно производить удержание по документу. Особенно это касается тех ситуаций, когда на одного работника приходит сразу несколько исполнительных документов. В данном случае бухгалтер по расчету заработной платы должен оценить, какой из полученных документов является более важным, т.е. обращает внимание на очередность удовлетворения требований по исполнительным документам.

К первой очереди относятся исключительные ситуации, указанные выше, а также компенсация морального вреда. Далее требования распределяются по степени важности и, к примеру, требование банка о взыскании задолженности по кредиту относится к четвертой очереди.

В итоге получается, что сначала необходимо удовлетворить требования, относящиеся к первой очереди. Если имеется возможность, то происходит удержание средств по требованиям из следующих очередей — второй, третьей и т.д.

Какую максимальную сумму могут удержать?

Вся сумма зарплаты или других полученных должником доходов не может удерживаться на основании исполнительного листа. Ограничения на удержание денег прописаны в № 229-ФЗ. Пристав не самостоятельно определяет сумму взыскания, она указывается в исполнительных документах (точная сумма или доля от заработной платы).

Максимальный размер удержаний регламентирован ст. 99 № 229-ФЗ, он не может превышать:

- 50% от заработной платы или других доходов по одному исполнительному листу;

- 50% от заработка по нескольким исполнительным листам.

Средства в пользу погашения задолженности по кредиту начинают удерживаться сразу же после получения исполнительного листа (со следующей выплаты зарплаты).

Максимальный размер взыскания рассчитывается из суммы, оставшейся после удержания всех налогов с работника. В некоторых случаях, сумма взыскания может достигать 70% от всех полученных должником доходов. Это возможно в соответствии с правилами, прописанными в ч. 3 ст. № 229-ФЗ (взыскание долга по алиментам, в связи со смертью по вине должника, возмещение причиненного вреда здоровью и т. д.)

Порядок работы с исполнительными листами

В организацию поступает обращение взыскания на зарплату, оформленное сотрудниками службы судебных приставов. К нему прилагаются следующие документы:

- копия исполнительного листа;

- постановление об удержании исполнительного сбора;

- реквизиты счета в кредитной организации для перечисления удержанных сумм.

При получении постановления об удержании из заработной платы нужно произвести такие действия:

В плане организации документооборота исполнительных документов в законодательстве нет четкого указания, как именно он должен осуществляться. Однако если документ будет утерян или он будет несвоевременно возвращен судебным приставам, например, при увольнении сотрудника, то на компанию и ее должностных лиц будет наложен штраф согласно ч. 3 ст. 17.14 КоАП РФ, а именно на работодателя от 50 до 100 тыс. руб. и на ответственных лиц от 15 до 20 тыс. руб. Такое же административное наказание предусмотрено, если по исполнительному документу не будут исполнены указанные требования об удержании и перечислении средств.

Контроль по обработке исполнительных листов возлагается на судебных приставов. Они имеют право проводить проверки в компаниях, которым были направлены исполнительные документы на сотрудников.

Важно! С целью защиты организации от штрафных санкций целесообразно правильно организовать учет и хранение исполнительных листов. Также следует назначить ответственных лиц, которые будут производить регистрацию, хранение и исполнение документов.

Сколько могут удерживать из зарплаты при наличии детей?

Сколько могут удерживать из зарплаты приставы — регламентировано законодательными актами и зависит от характера долга, а также от ряда других нюансов. Например, от того, есть ли у должника несовершеннолетние дети.

Минимальный размер удержаний чаще всего составляет 20% от зарплаты, а максимальный — 50%.

Но могут быть и свои исключения.

Законодательством установлены ограничения по максимальному размеру удержаний из заработной платы, которые могут производить приставы. На размер этих ограничений влияет наличие у должника несовершеннолетних детей и некоторые другие факторы.

Так, например, удерживать из зарплаты человека, не имеющего детей, можно в следующих размерах:

- На основании закона — не более 20% от зарплаты;

- На основании федерального закона или по решению суда — не более 50% от зарплаты;

- В виде исключений (самый распространенный пример — алименты) — не более 70% от зарплаты.

Для человека, имеющего детей, размеры максимальных удержаний ниже:

- При наличии 1-2 детей — не более 30% от зарплаты;

- При наличии ребенка, обучающегося в ВУЗе на коммерческой основе — не более 30% от зарплаты;

- В случае смерти супруга/супруги и наличия несовершеннолетних детей — не более 25% от зарплаты;

- В случае смерти супруга/супруги при отсутствии несовершеннолетних детей — не более 50% от зарплаты.

Списывать все 100% зарплаты в счет погашения долга категорически недопустимо!

Пример расчета удержаний

Рассмотрим пример расчета удержаний по двум исполнительным документам, поступившим в адрес работодателя в отношении одного сотрудника.

Первый исп. лист — об удержании алиментных выплат на ребенка в размере 25% от оплаты труда.

Второй исп. лист — об удержании долга по кредитному договору в размере 50% от зарплаты, который равен 15 000 руб.

За октябрь 2021 г. сотруднику начислена зарплата — 25 000 руб. Он имеет право получить стандартный налоговый вычет — 1400 руб. по несовершеннолетнему ребенку.

Бухгалтер должен произвести следующие расчеты:

- НДФЛ = (25 000 — 1 400) * 13% = 3 068 руб.

- 1 исп. лист = (25 000 — 3 068) * 25% = 5 483 руб.

- 2 исп. лист = (25 000 — 3 068) * 50% = 10 966 руб.

Однако по второму исп. документу сумма должна быть удержана в меньшем размере, поскольку необходимо учесть удержание по первому исп. документу:

- (25 000 — 3 068) * 50% — 5 483 = 5 483 руб.

Остаточную задолженность по второму исп. документу нужно будет удерживать в следующие месяцы таким же образом, то есть после удержания алиментов.

Особенности удержания

При удержаниях из оплаты труда нужно обращать внимание на следующие нюансы:

- удержание не может касаться некоторых видов доходов, например, государственных пособий или матпомощи из федерального бюджета, некоторых видов компенсационных выплат и др.;

- плата за перечисление денег может быть удержана с сотрудника, в отношении которого производится данная процедура. Это может быть как комиссия кредитного учреждения за проведение платежного поручения, так и расходы за перевод по почте. Процентное ограничение, установленное законодательством, на эти суммы не распространяется;

- при поступлении нового требования документ учитывается вместе с ранее поступившими, т. е. не откладывается до полного выполнения предыдущих требований об удержаниях;

- судебные приставы могут проверять, как производится расчет удержаний, либо по своей инициативе, либо по жалобе взыскателя.

Особенности удержания с зарплатной карты

Многие организации выплачивают заработную плату своим сотрудникам на зарплатные карты. Имеющиеся средства на таких картах у должника по предписанию пристава могут быть направлены в пользу взыскателя. Также на основании предписания пристава бухгалтерией рассчитывается сумма, которая удерживается из зарплаты работника, а уже остаток средств перечисляется на карту гражданина. Сумма взыскания может быть удержана в пользу получателя долга в полном объеме, как имущество должника.

Пункт 4 статьи 99 № 229-ФЗ определяет лишь одно исключение из этого правила, которое ограничивает взыскание с зарплатных счетов должника. Нельзя списывать долг лишь по последней периодической выплате зарплаты. Это значит, что находящаяся сумма денег на зарплатной карте может быть списана полностью, кроме последней выплаты зарплаты, до момента следующего нового ее поступления на счет.

Встречаются случаи, когда приставы направляют предписание на удержание из зарплаты по исполнительному листу не в бухгалтерию, а в банк. В этом случае последний будет удерживать при каждом поступлении 50% от зарплаты. А при каждом следующем будет списывать средства, находившиеся на счете до момента перечисления зарплаты (аванса), в полном объеме.

Автоматизация учета

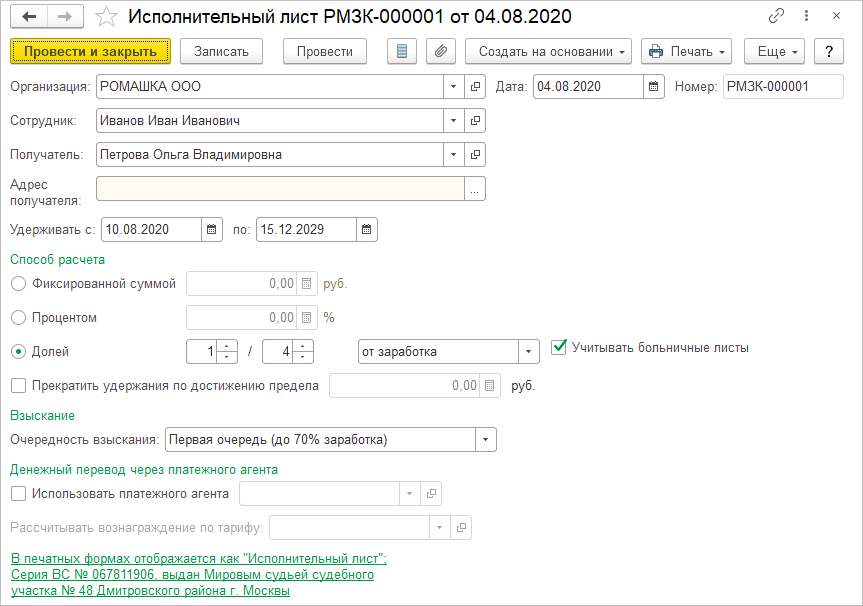

Для автоматической обработки исполнительных листов в 1С необходимо сначала настроить программу, а именно поставить галочку, что нужно выполнять удержания по исполнительным листам. В этом случае будет производиться автоматический расчет удержаний в соответствии с внесенными требованиями по каждому документу.

Затем нужно настроить список выплат, которые будут участвовать в формировании базы для удержания по исполнительным документам. Список можно корректировать в зависимости от того, что указывается в локальных документах компании.

Для внесения информации по конкретному исполнительному листу в 1С используется вкладка, связанная с удержаниями. В создаваемом документе нужно указать все важные условия, содержащиеся в исполнительном документе. На основании внесенной информации можно формировать карточку учета исполнительного документа. Сведения по всем карточкам попадают в особый журнал учета исполнительных документов.

Непосредственное удержание по исполнительным документам проводится на основании операции по начислению зарплаты. Бухгалтер имеет возможность раскрыть информацию и проверить правильность расчета сумм удержаний за конкретный месяц начисления оплаты труда физическому лицу.

Как принимать и регистрировать

Если театр, как известно, начинается с вешалки, то работа с исполнительным документом – с его приема и регистрации. На этом и остановимся подробнее. Чаще всего компания получает исполнительные листы, обращенные к ее работникам (на выплату алиментов, административных штрафов и др.), для исполнения которых работодателю необходимо осуществить удержания из их заработной платы.

Гораздо реже организация получает исполнительные листы, обращенные к ней самой, – их «отработкой» обычно сначала занимается юридическая служба, которая и ведет судебные тяжбы. Ведь, говоря обычным языком, исполнительный лист является результатом проигранного в суде дела. Исполнительный лист оформляется судом после вступления судебного акта в законную силу.

Такая подстраховка вполне оправдана, поскольку в последнее время заметно активизировались разного рода мошенники, крадущие средства с банковских счетов юрлиц с помощью выданных судами исполнительных листов. В качестве жертв выбираются большие компании, счета которых открыты в крупных банках. Ведь большой объем операций как в компании, так и в банке затрудняет оперативное отслеживание незаконного списания денежных средств с банковских счетов.

Источник: advokat-burilov.ru

Расчет НДФЛ при наличии Исполнительного листа

Вопрос клиента: У сотрудника за месяц есть как доходы, с которых производится взыскание, так и доходы, на которые взыскание не может быть обращено.

Как рассчитывается сумма НДФЛ и сумма удержания по Исполнительному листу у такого сотрудника.

Достаточно часто при расчете суммы удержания по исполнительному документу вызывает непонимание учет суммы НДФЛ, если у должника есть как доходы, с которых производится взыскание, так и доходы, на которые не может быть обращено взыскание.

Нередко сложности возникают и при наличии вычетов по НДФЛ. Чаще всего такие сложности связаны с предположением, что налог, рассчитанный при начислении каких-то конкретных доходов, относится именно к этим доходам. Это не так.

Исходя из п. 3 статьи 226 НК РФ налоговый агент исчисляет налог на дату получения дохода нарастающим итогом с начала налогового периода применительно ко всем доходам, в отношении которых применяется налоговая ставка, установленная п. 1 или п. 3.1 статьи 224 НК РФ. При таком исчислении налога крайне проблематично определить, к какому конкретно доходу относится налог. Законодательно этот вопрос никак не определен. В программе предполагается, что весь начисленный в текущем месяце налог в равной мере относится ко всем начисленным в текущем месяце доходам.

Например, введен исполнительный лист, предусматривающий удержание алиментов в размере 1/4 заработка сотрудника:

Помимо этого введено заявление на стандартный налоговый вычет по НДФЛ на первого ребенка:

Сотруднику начислен облагаемый НДФЛ доход, на который не может быть обращено взыскание. При расчете НДФЛ в этом документе применяется стандартный вычет по НДФЛ:

Также начислена материальная помощь, которая в пределах 4 000 рублей является освобождаемым от налогообложения доходом:

После этого рассчитывается оклад:

Производится окончательный расчет НДФЛ за месяц:

Производится окончательный расчет удержания по исполнительному документу:

На первый взгляд возникает ощущение, что при расчете удержания должен быть учтен НДФЛ из документа «Материальная помощь» в сумме 130 рублей и из документа «Начисление зарплаты и взносов» в сумме 3 900 рублей, всего 4 030 рублей. Сумма с копейками нередко воспринимается как ошибка. Тем не менее, такой расчет не является ошибочным.

Доходы, с которых рассчитывается удержание, в данном случае 5 000 + 30 000 = 35 000 рублей.

Доходы, с которых не рассчитывается удержание, в данном случае 3 500 рублей.

Всего доходов 38 500 рублей.

Общая сумма облагаемых НДФЛ доходов 38 500 — 4 000 = 34 500 рублей.

Общая сумма налога за месяц 4 303 рублей.

Определяется доля налога, которая соответствует доходам, с которых не рассчитывается удержание. Эта сумма не участвует в определении суммы, с которой будет рассчитано удержание.

3 500 / 34 500 * 4 303 = 436,54 рублей.

Далее определяется сумма налога, которая будет учтена при определении суммы, с которой будет рассчитано удержание:

4 303 – 436,54 = 3 866,46 рублей.

Далее из суммы всех доходов, с которых рассчитывается удержание, вычитается эта сумма. Полученный результат будет суммой, с которой будет рассчитано удержание:

(35 000 — 3 866,46) / 4 = 31 133,54 / 4 = 7 783,39 рублей.

Порядок распределение налога в соответствии с отдельными доходами законодательно не определен. Не определено не только, следует ли распределять налог в копейках или полных рублях, не определено в принципе, как это необходимо делать. Наиболее безопасным в данном случае видится вариант наиболее точного распределения с копейками.

Статью подготовила Польникова Анастасия, специалист линии консультаций компании «ИнфоСофт»

Источник: is1c.ru

Как учитывается НДФЛ при расчете базы по исполнительным листам?

Сотруднику, для которого назначено удержание по исполнительному листу, за месяц начислены выплаты, включаемые в базу для расчета удержания, а также выплаты, не включаемые в расчет базы. Все начисленные суммы облагаются НДФЛ. В какой сумме учитывается НДФЛ при подсчете базы для удержаний?

Рассмотрим описанную ситуацию на примере.

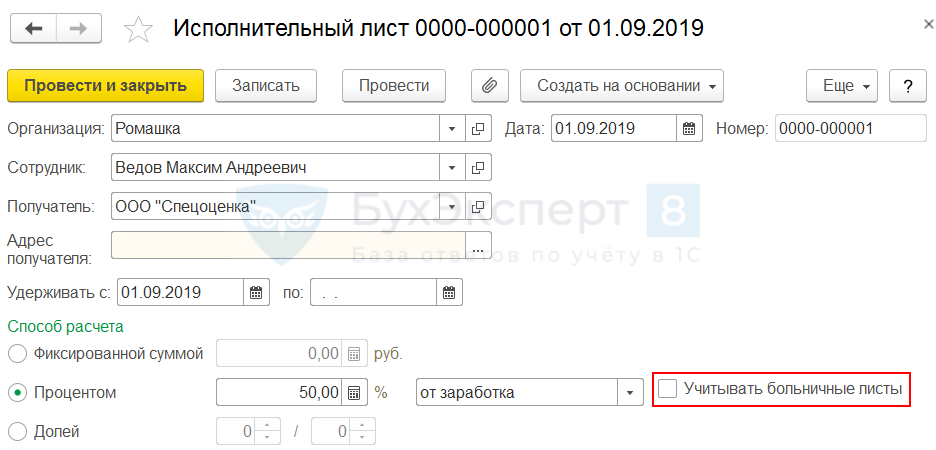

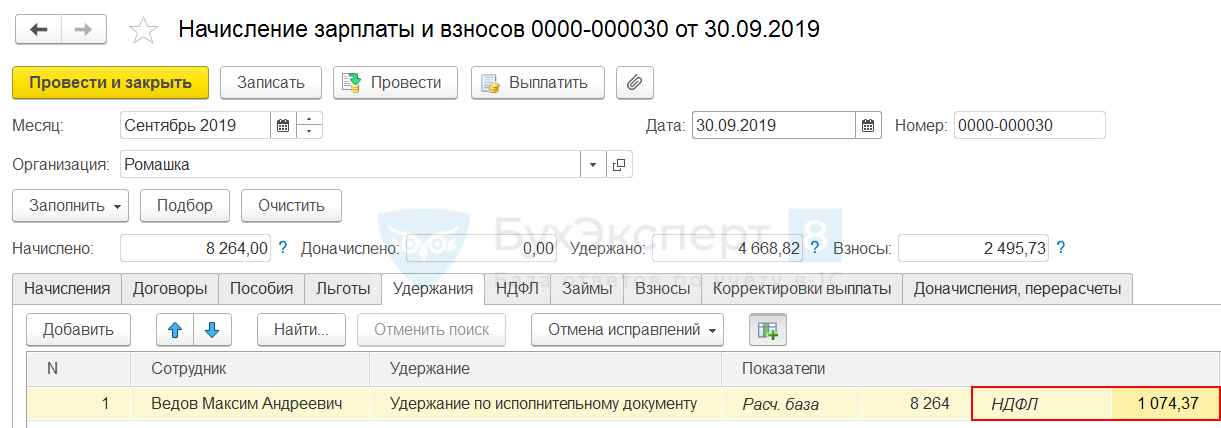

Сотруднику Ведову М.А. с 01.09.2019 документом Исполнительный лист ( Зарплата – Исполнительные листы ) назначено удержание в размере 50% заработка без учета больничных листов.

Сотруднику назначено плановое начисление Оплата по окладу в размере 10 330 руб., которое входит в расчет базы для удержаний по исполнительному листу.

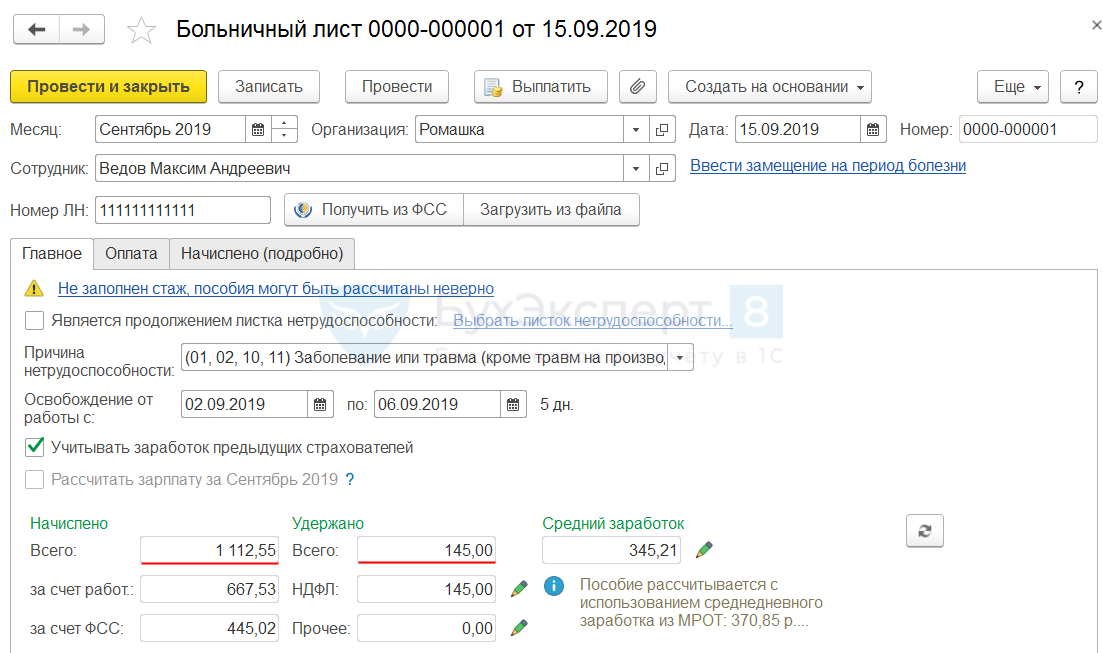

С 02.09.2019 по 06.09.2019 Ведов М.А. находился на больничном. Пособие по временной нетрудоспособности начислено Ведову М.А. документом Больничный лист в сентябре, и его сумма составила 1 112,55 руб. НДФЛ с пособия 145 руб.

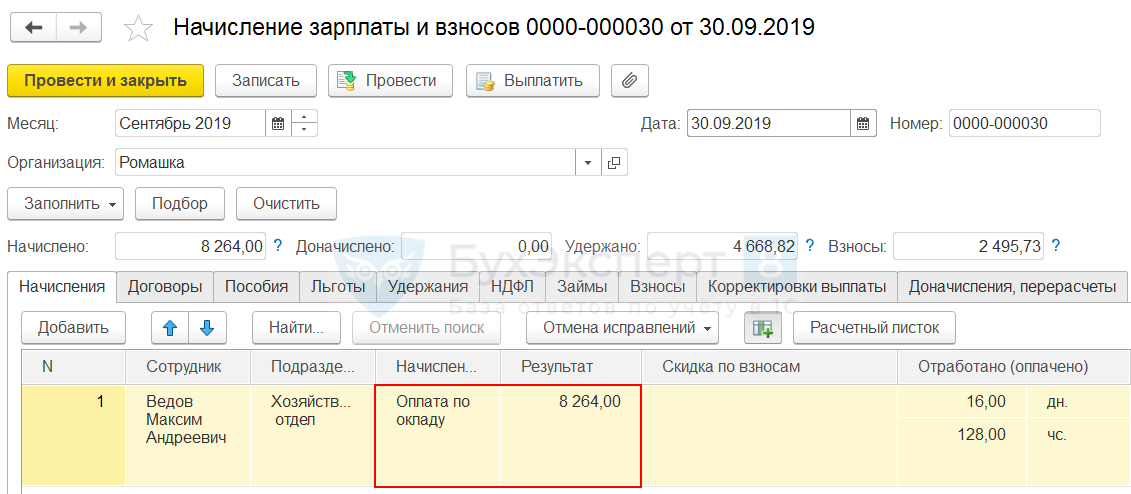

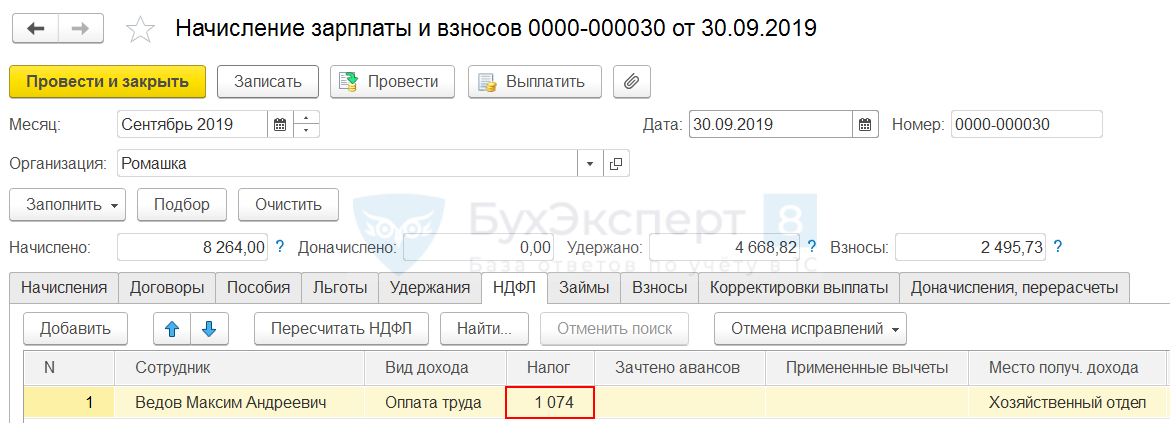

При расчете заработной платы за месяц сотруднику начислена Оплата по окладу в размере 8 264 руб., НДФЛ — 1 074 руб.

С 11.11.2021 г. пособия по больничным всегда учитываются при расчете алиментов. Однако разобранный пример можно применить к другим начислениям, не входящим в базу расчета удержаний. Например, к натуральным доходам – с 11.11.2021 г. они, наоборот, исключаются из базы для удержания алиментов.

Подробнее о законодательных изменениях в перечне удержаний с 11.11.2021 г. — С 11 ноября — новый перечень доходов для взыскания алиментов.

При определении расчетной базы по исполнительному листу за сентябрь программа учитывает сумму начислений, входящих в расчетную базу, а также сумму НДФЛ, рассчитанную с этих начислений.

В нашем примере НДФЛ был рассчитан отдельно для сумм, включаемых в расчет базы и исключаемых из него. Однако сумма налога, учитываемая при расчете базы для удержаний, вычисляется программой математически, пропорционально сумме доходов сотрудника. Данный алгоритм разработан в целях максимально точного определения базы для расчета удержаний по исполнительным листам (например, позволяет корректно распределить предоставленные вычеты по НДФЛ).

Рассмотрим порядок расчета суммы НДФЛ, учитываемой при определении базы удержаний, поэтапно:

- Рассчитаем общую сумму дохода сотрудника за месяц:

- 8 264 (оплата по окладу, включаемая в базу для расчета удержаний) + 1 112,55 (пособие по больничному листу, не включаемое в базу для расчета удержаний) = 9 376,55 руб.

- Определим долю заработка, входящего в расчет базы для удержаний:

- 8 264 руб. (сумма доходов, учитываемых при определении расчетной базы) / 9 376,55 руб. (общая сумма доходов за месяц) = 0,88135

- Вычислим общую сумму НДФЛ за месяц:

- 1 074 (НДФЛ с оплаты по окладу) + 145 (НДФЛ с больничного) = 1 219 руб.

- Произведем расчет суммы НДФЛ, учитываемой при определении базы удержаний:

- 1 219 руб. (общая сумма НДФЛ за месяц) * 0,88135 (доля заработка, входящего в расчет базы для удержаний) = 1 074,37 руб.

Вычисление суммы НДФЛ производится с точностью до 2 знаков после запятой. Расчет НДФЛ в целях определения базы для удержаний по исполнительным листам не связан с правилами округления налога в целях налогового учета по НДФЛ. Напротив, порядок расчета с точностью до 2 знаков позволяет определить базу удержаний наиболее точно.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Учет отрицательного НДФЛ при расчете удержаний по исполнительным листамНачиная с релиза ЗУП 3.1.18.305 при расчете базы для.

- Указание с 1 июня 2020 года кодов доходов и удержанных сумм по исполнительным листам при выплатах через банк в ЗУП 3.1В ЗУП 3.1.14 реализована автоматическая возможность учета кодов доходов и.

- Почему в аванс или при начислении отпускных не рассчитывается удержание по исполнительным листам?.

- Регистрация удержаний по исполнительным листам.

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Назад к статье

Семинары

- 16.06.2023 ЗУП 3.1: алименты и прочие удержания

- 19.03.2021 Веерные изменения в трудовом законодательстве. Новые правила выплаты пособий в 2021

Источник: buhexpert8.ru