Коэффициент быстрой ликвидности – одна из расчетных величин, позволяющих судить о платежеспособности юрлица. Рассмотрим, как его считают и от чего он зависит.

Вам помогут документы и бланки:

- Что такое быстрая ликвидность?

- Формула коэффициента быстрой ликвидности

- Факторы, влияющие на быструю ликвидность

- Итоги

Что такое быстрая ликвидность?

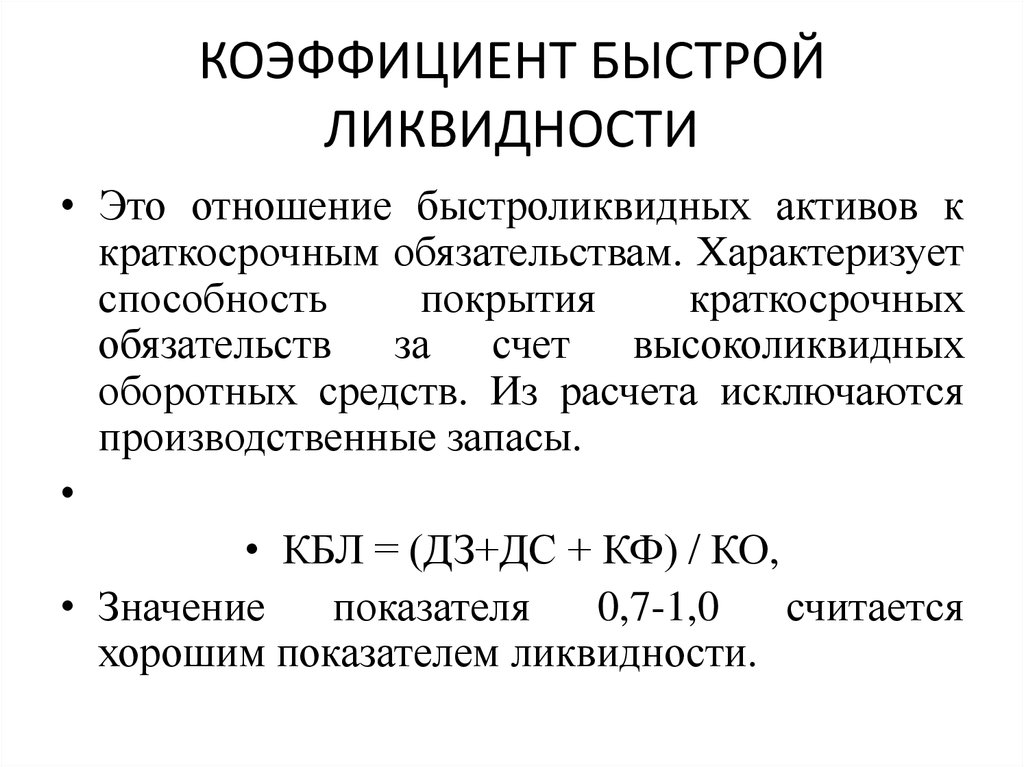

Существующие показатели ликвидности привязаны к определению их от видов принадлежащего юрлицу имущества, скорость реализации которого может быть различной. Коэффициент быстрой ликвидности зависит от темпов продажи высоко- и быстроликвидного имущества, к которому относят:

- Деньги (не требуют продажи).

- Краткосрочные финвложения (высоколиквидны).

- Краткосрочную задолженность дебиторов (продается быстро).

Сущность коэффициента быстрой ликвидности сводится к определению доли текущей (краткосрочной) задолженности, которую юрлицо может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в деньги.

Коэффициент — математика 6 класс

Краткосрочная задолженность, с которой проводят сравнение, складывается из:

- Долгов по краткосрочным кредитам (займам), причем в их сумму входят и проценты по долгосрочным кредитам (займам).

- Долгов по краткосрочной задолженности кредиторам (основным и прочим).

Об иных показателях, дающих информацию для понимания экономического положения юрлица, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Формула коэффициента быстрой ликвидности

Расчет коэффициента быстрой ликвидности несложен. Он представляет собой частное от деления суммы высоко- и быстроликвидного имущества на величину текущей (краткосрочной) задолженности. Данные обычно берут из бухотчетности (бухбаланса), чаще годовой, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента в условных обозначениях будет такой:

КЛср = (КрДебЗ + ДСр + КрФВл) / (КрКр + КрКрЗ + ПрОб),

КЛср – коэффициент быстрой ликвидности;

КрДебЗ – краткосрочная задолженность дебиторов;

ДСр – остаток денежных средств;

КрФВл – краткосрочные финвложения;

КрКр – остаток краткосрочных заемных средств;

КрКрЗ – краткосрочная задолженность кредиторам;

ПрОб – прочие краткосрочные обязательства.

В привязке к номерам строк действующей отчетности формулу коэффициента быстрой ликвидности по балансу можно отобразить как:

КЛср = (стр. 1230 + стр. 1240 + стр. 1250) / (стр. 1510 + стр.

1520 + стр. 1550),

КЛср – коэффициент быстрой ликвидности;

Стр. 1230 – краткосрочная задолженность дебиторов;

Стр. 1240 – краткосрочные финвложения;

Стр. 1250 – остаток денежных средств;

Стр. 1510 – остаток краткосрочных заемных средств;

Стр. 1520 – краткосрочная задолженность кредиторам;

Как рассчитать экономическую эффективность

Стр. 1550 – прочие краткосрочные обязательства.

Как рассчитать текущую (общую) ликвидность по балансу? Ответ на этот вопрос есть в КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в материал, чтобы узнать все подробности данной процедуры.

О том, как формируются данные строк действующего бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Факторы, влияющие на быструю ликвидность

Рассчитанный на определенную дату коэффициент быстрой ликвидности покажет:

- Когда он равен или больше 1, что юрлицо в состоянии обеспечить быстрое полное погашение имеющейся у него текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у юрлица останется.

- Когда он меньше 1, что юрлицо не сможет быстро погасить всю имеющуюся у него текущую задолженность собственными средствами. При этом коэффициент, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов. А коэффициент меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Сравнение коэффициентов, рассчитанных на разные отчетные даты, покажет его динамику. По ней можно судить о тенденциях платежеспособности:

- На ее рост укажет рост коэффициента.

- На ее снижение – уменьшение коэффициента.

Изменение коэффициента находится в прямой зависимости от параметров, образующих формулу его расчета. Соответственно, рост данных, входящих в числитель (рост высоко- и быстроликвидных активов), будет приводить к росту коэффициента, а рост данных, из которых слагается знаменатель (рост текущей задолженности), вызовет снижение величины коэффициента.

Итоги

Коэффициент быстрой ликвидности отражает способность организации погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции.

Источник: nalog-nalog.ru

Формула коэффициента быстрой ликвидности по балансу

Коэффициент быстрой ликвидности определяет долю текущей (краткосрочной) задолженности, которую предприниматель способен погасить путем использования собственного имущества в течение непродолжительного периода времени, обратив данное имущество в денежные средства.

Краткосрочная задолженность, по которой проводится сравнение, складывается из следующих составляющих:

- Задолженность по краткосрочным кредитам или займам, включая проценты по долгосрочным кредитам (займу).

- Задолженность по краткосрочным кредитам.

Формула коэффициента быстрой ликвидности

Общий расчет коэффициента быстрой ликвидности представляет собой отношение суммы быстро и высоколиквидного имущества к величине текущей (краткосрочной) задолженности.

Данные для расчета необходимо брать из бухгалтерской отчетности (баланса). Чаще всего расчет проводится за год, но могут производиться расчеты и по промежуточной отчетности.

Формула коэффициента быстрой ликвидности выглядит следующим образом:

БЛ = (ДЗкр + ДС + ФВкр) / (ЗСкр + КЗкр + ПО)

Здесь БЛ — коэффициент быстрой ликвидности;

ДЗкр – краткосрочная дебиторская задолженность;

ДС – остаток денежных средств;

ФВкр – краткосрочные финансовые вложения;

ЗСкр – остатки краткосрочных заемных средств;

КЗкр– краткосрочная кредиторская задолженность;

ПО – прочие обязательства краткосрочного характера.

Формула коэффициента быстрой ликвидности по балансу

При привязке показателей к номерам строк в соответствии с действующими отчетными документами, формула коэффициента быстрой ликвидности по балансу выглядит следующим образом:

БЛ = (строка 1230 + строка 1240 + строка 1250) / (строка 1510 + строка 1520 + строка 1550)

Здесь БЛ — коэффициент быстрой ликвидности;

1230 – краткосрочная дебиторская задолженность;

1240 – краткосрочные финансовые вложения;

1250 – остатки денежных средств;

1510 – остаток заемных средств (краткосрочных);

1520 – краткосрочная кредиторская задолженность;

1550 – прочие обязательства (краткосрочные).

Факторы быстрой ликвидности

Формула коэффициента быстрой ликвидности по балансу, рассчитанная на соответствующую дату показывает:

- При полученном результате, который равен единице (или больше 1), можно сказать, что предприниматель способен полностью обеспечить погашениетекущей задолженности за счет использования собственных средств. Если коэффициент больше единицы, то часть собственных средств даже останется в пользовании компании.

- Если коэффициент быстрой ликвидности менее единицы, то предприятие не способно к быстрому погашению полной суммы текущей задолженности собственными средствами.

- Результат в пределах 0,7–1 считается допустимым, если же коэффициент менее 0,7, то положение предприятие не является благоприятным.

Динамика коэффициента быстрой ликвидности

Формула коэффициента быстрой ликвидности по балансу позволяет рассчитать коэффициенты, которые можно сравнивать в динамике, рассчитывая на разные отчетные даты.

По динамике коэффициента быстрой ликвидности можно судить о платежеспособности предприятия и ее тенденции:

- Рост коэффициента отражает рост платежеспособности компании,

- Уменьшение коэффициента покажет снижение платежеспособности.

Динамика коэффициента быстрой ликвидности напрямую зависит от параметров, которые включены в формулу его расчета. Если данные, которые включены в числитель формулы (увеличение высоко- и быстроликвидных активов), ведут к росту коэффициента, то увеличение данных в знаменателе будет вызывать снижение величины коэффициента (рост текущей задолженности).

Примеры решения задач

Дебиторская задолженность краткосрочная

2015 – 280 тыс. руб.,

2016 – 356 тыс. руб.

Остаток денежных средств

2015 – 564 тыс. руб.

2016 – 722 тыс. руб.

Краткосрочные финансовые вложения

2015 — 358 тыс. руб.

2016 – 424 тыс. руб.

Остатки краткосрочных заемных средств

2015 – 250 тыс. руб.,

2016 – 285 тыс. руб.

Краткосрочная кредиторская задолженность

2015 – 689 тыс. руб.,

2016 – 720 тыс. руб.

Прочие обязательства краткосрочного характера

2015 – 559 тыс. руб.

2016 – 586 тыс. руб.

Найти коэффициент быстрой ликвидности за 2015 и 2016 год и сравнить их.

БЛ = (ДЗкр + ДС + ФВкр) / (ЗСкр + КЗкр + ПО)

БЛ (2015) = (280+564+358)/(250+689+559)=1202/1498=0,8

БЛ (2016) = (356+722+424)/(285+720+586)=1502/1591=0,94

Вывод. Мы видим, что на протяжении исследуемых периодов коэффициент быстрой ликвидности увеличивается и достигает нормативного значения, что говорит о хорошей текущей платежеспособности компании.

Дебиторская задолженность краткосрочная — 250 тыс. руб.,

Остатки денежных средств – 550 тыс. руб.

Краткосрочные финансовые вложения — 355 тыс. руб.

Остатки краткосрочных заемных средств — 254 тыс. руб.,

Краткосрочная кредиторская задолженность — 692 тыс. руб.,

Прочие обязательства краткосрочного характера — 560 тыс. руб.

Вывод: Таким образом, результат в пределах 0,7–1 считается допустимым, поэтому компанию можно считать платежеспособной.

Источник: ru.solverbook.com

Быстрая ликвидность, QR

Коэффициент быстрой ликвидности (Quick Ratio, CR; иногда его также называют коэффициентом лакмусовой бумажки, Acid-test Ratio) рассчитывают по следующей формуле:

где:

Cash — деньги и денежные эквиваленты (депозиты и другие вложения, которые могут быть мгновенно обращены в деньги)

Current Investments — краткосрочные финансовые вложения из текущих активов баланса. Иногда эта составляющая показателя определяется как «рыночные ценные бумаги» (marketable securities), но такое определение исключает из учета, например, выданные краткосрочные займы, что не соответствует логике показателя.

Accounts Receivable — счета к получению. Для расчетов обычно используют строку «Дебиторская задолженность», но для более точного анализа может потребоваться его корректировка (см. раздел о Дебиторской задолженности ниже).

Short-Term Liabilities — суммарные краткосрочные обязательства

Значения активов и обязательств могут быть взяты либо по концу периода, либо в варианте средних значений за период, то есть среднего между началом и концом периода.

Дебиторская задолженность в быстрой ликвидности

Смысл показателя QR становится очевиден, если сравнить его с другим показателем ликвидности — CR. Для оценки быстрой ликвидности из перечня активов убраны все элементы, которые могут в будущем обратиться в деньги только в ходе производства и продажи новой продукции. Главным образом это запасы.

Когда в расчет показателя включается дебиторская задолженность, то подразумевается, что она состоит из счетов, выставленных покупателям за поставленную продукцию. По таким счетам компания, как правило, просто ожидает поступления денег.

Но в дебиторскую задолженность входят и выданные поставщикам авансы, то есть статья, которая по своему смыслу ближе к запасам, чем к счетам, выставленным покупателям. Данная часть дебиторской задолженности должна быть исключена из QR. Это делают не всегда. Для большинства компаний возникающая погрешность будет незначительной, и такое допущение не приведет к ошибкам.

Но иногда величина авансов, отраженных в балансе, оказывается очень велика. Вот, например, как выглядела отчетность авиакомпании Трансаэро незадолго до банкротства:

Значение выглядит не очень высоким, но всё же не вызывает ощущения критических рисков. Однако, если изучить подробности в отчетности Трансаэро, то оказывается, что практически вся дебиторская задолженность компании состоит из авансов поставщикам, и, если их исключить, результат будет выглядеть так:

Скорректированное значение соответствует реальному состоянию, в котором находилась в тот момент компания —очень серьезной проблеме с ликвидностью (наряду с другими проблемами, которые были в тот момент у Трансаэро).

Из этого примера видно, что для наиболее точного расчета коэффициента быстрой ликвидности желательно изучить состав дебиторской задолженности компании и вычесть из нее суммы выданных авансов.

Интерпретация значений быстрой ликвидности

Показатель быстрой ликвидности демонстрирует способность компании оплачивать свои краткосрочные обязательства (кредиторскую задолженность перед поставщиками, краткосрочные кредиты и т. п.) за счет той части текущих активов, которая уже прошла через производственный цикл и может быть обращена в деньги без выпуска новой продукции.

У показателя QR нет универсального «нормального» значения. Требования будут зависеть от отрасли, показателей конкурентов и условий взаиморасчетов с покупателями. Тем не менее, можно считать, что значения выше 1 — это хорошая ликвидность, даже с некоторым запасом, а чем ниже его значение, тем больше рисков несет в себе бизнес компании.

В отраслевых и корпоративных методиках, если они устанавливают требования к минимальной величине QR, обычно встречаются значения от 0,5 до 0,8.

Хотя показатель быстрой ликвидности рассчитывают для прошлых периодов работы компании, его используют и для анализа возможных проблем в будущем. Поэтому большое значение имеет динамика изменения показателя .

Например, на приведенном ниже графике положение Компании 1 выглядит заметно более устойчивым, чем положение Компании 2, хотя коэффициент быстрой ликвидности второй компании и выше. Снижение QR может означать, что в компании постепенно нарастают проблемы с платежами, или что она переходит к более рискованному стилю ведения бизнеса.

QR и другие показатели ликвидности

Коэффициент быстрой ликвидности может применяться в комбинации с другими показателями ликвидности компании:

Текущая ликвидность (CR) — демонстрирует способность компании погашать свои краткосрочные обязательства за счет наиболее всех текущих активов.

Чистый оборотный капитал (ЧОК или NWC) — показывает разницу между текущими активами и обязательствами. Он похож на CR, но если текущая ликвидность сравнивает текущие активы и обязательства в виде коэффициента, то NWC использует разность между ними.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Источник: www.alt-invest.ru