Оборотный капитал как одна из разновидностей ценного имущества коммерческой компании должна быть отражена в форме бухгалтерской отчетности, а именно в бухгалтерском балансе. Для этой цели отчетная форма содержит специальный раздел, предназначенный для раскрытия информации о данном виде актива. Рассмотрим, что представляет собой собственный оборотный капитал (формула по балансу), как он отражается в бухгалтерском отчете, а также какие показатели оборотных активов могут быть получены из данных баланса.

Оборотные фонды в балансе: что они представляют и какую информацию несут

Наличие оборотного капитала в отечественной организации позволяет компании функционировать успешно. Связано это в первую очередь с тем, что, являясь по сути мобильным имуществом организации, оборотный капитал позволяет сделать процесс производства непрерывным. На оборотные активы не начисляется амортизация, так как в соответствии с действующей системой ведения хозяйственного учета стоимость такого рода имущества переносится на произведенную продукцию полностью.

БУХУЧЕТ ДЛЯ НАЧИНАЮЩИХ 068 Форма представления капитала и резерва в балансе

Как отражается оборотный капитал в балансе – строка, рассмотрим ниже.

Что касается периода использования оборотных средств, то он ограничен одним календарным годом или одним производственным циклом.

Еще одной важной характеристикой оборотного капитала является значительный уровень ликвидности данного актива, а именно способности превращаться в денежный эквивалент максимально быстро. Благодаря этому свойству компании располагают при необходимости финансовыми ресурсами, что минимизирует потребность в привлечении инвесторов со стороны.

На сегодняшний день существует множество классификаторов, которые позволяют группировать оборотные средства фирмы. Например, по уровню ликвидности все оборотные активы могут быть разделены на 5 категорий, таких как неликвидные, слаболиквидные, среднеликвидные, высоколиквидные и абсолютно ликвидные оборотные средства.

Как отражается собственный оборотный капитал в балансе (строка), рассмотрим ниже.

Оборотные средства организации позволяют на своей основе проводить множество аналитических мероприятий, позволяющих дать оценку финансовому состоянию компании. Благодаря анализу оборотного капитала можно получить следующие сведения:

- Фактический уровень деловой активности коммерческой организации.

- Привлекательность субъекта бизнеса для потенциальных и действующих инвесторов.

- Уровень финансовой устойчивости организации.

- Риски, сопровождающие компанию в процессе осуществления коммерческой деятельности.

- Эффективность ведения бизнеса, а именно реальный уровень рентабельности компании.

У каждой организации существует определенный уровень оборотного капитала, позволяющий ей функционировать максимально эффективно. Определяется данное значение расчетным и опытным путями применения методов нормирования. Данные способы позволяют избежать нерационального использования финансовых ресурсов, их излишнего накопления, а также недостатка в процессе осуществления производства.

Наличие собственных оборотных средств: формула по балансу

Пакет бухгалтерской отчетности требует обязательного отражения в документации сведений об оборотном капитале компании. Структурировано в балансе организации вся информация группируется в актив и пассив. Каковы разделы баланса, характеризующие оборотные активы?

Для отражения сведений об оборотном капитале предназначен второй одноименный раздел бухгалтерского отчета «Оборотные активы». Таким образом, в активе баланса отражаются оборотные активы организации.

Оборотные активы в балансе — это материальные ценности компании, которые находятся по факту в сфере обращения и используются для реализации производственных процессов.

Каждая группа оборотных активов в балансе — это строка в диапазоне от 1200 до 1260. Рассмотрим, какие именно активы должны быть отражены в отчетном документе построчно.

- Запасы – стр. 1210.

- НДС по приобретенным ценностям – стр. 1220.

- Дебиторский долг – стр. 1230.

- Финвложения – стр. 1240.

- Денежные ресурсы и их денежные эквиваленты – стр. 1250.

- Прочие оборотные средства – стр. 1260.

- Общая стоимость оборотных средств в балансе – стр. 1200.

Таким образом, материальные оборотные средства в балансе представлены в строке 1210 отчетного документа.

Итогом данного раздела является подведение суммовых значений его составных показателей. Соответственно, сумма оборотных активов показывается в балансе в строке 1200.

Использование данных баланса для проведения аналитических мероприятий

На основании сведений, представленных во втором разделе отчетного документа, у специалистов есть возможность рассчитывать различные коэффициенты, используемые для оценки финансового состояния фирмы. К ним, в частности, относят:

- Коэффициент мобильности оборотных средств – формула по балансу:

Коэф-т = (Стр. 1240 + Стр. 1250) / Стр. 1200

- Собственные оборотные средства – формула по балансу:

Собств.оборотные средства = Стр. 1200 – Стр. 1500

- Средняя стоимость оборотных активов в балансе. Данный показатель определяется путем сопоставления значений оборотного капитала за конец двух отчетных периодов. Соответственно, для расчета потребуется:

Ст-ть оборот.активовсредняя = (Стр. 1200Год1 + Стр. 1200год2) / 2.

Таким образом, использование сведений, представленных в бухгалтерском балансе, позволяет компании оценить эффективность ведения деятельности. При этом оборотный капитал – формула по балансу – это совокупность строк, раскрывающих сведения обо всех имеющихся в распоряжении компании оборотных активах.

Необходимость отражения в бухгалтерском балансе сведений об оборотном капитале фирмы закреплена нормами действующего российского законодательства.

Источник: raszp.ru

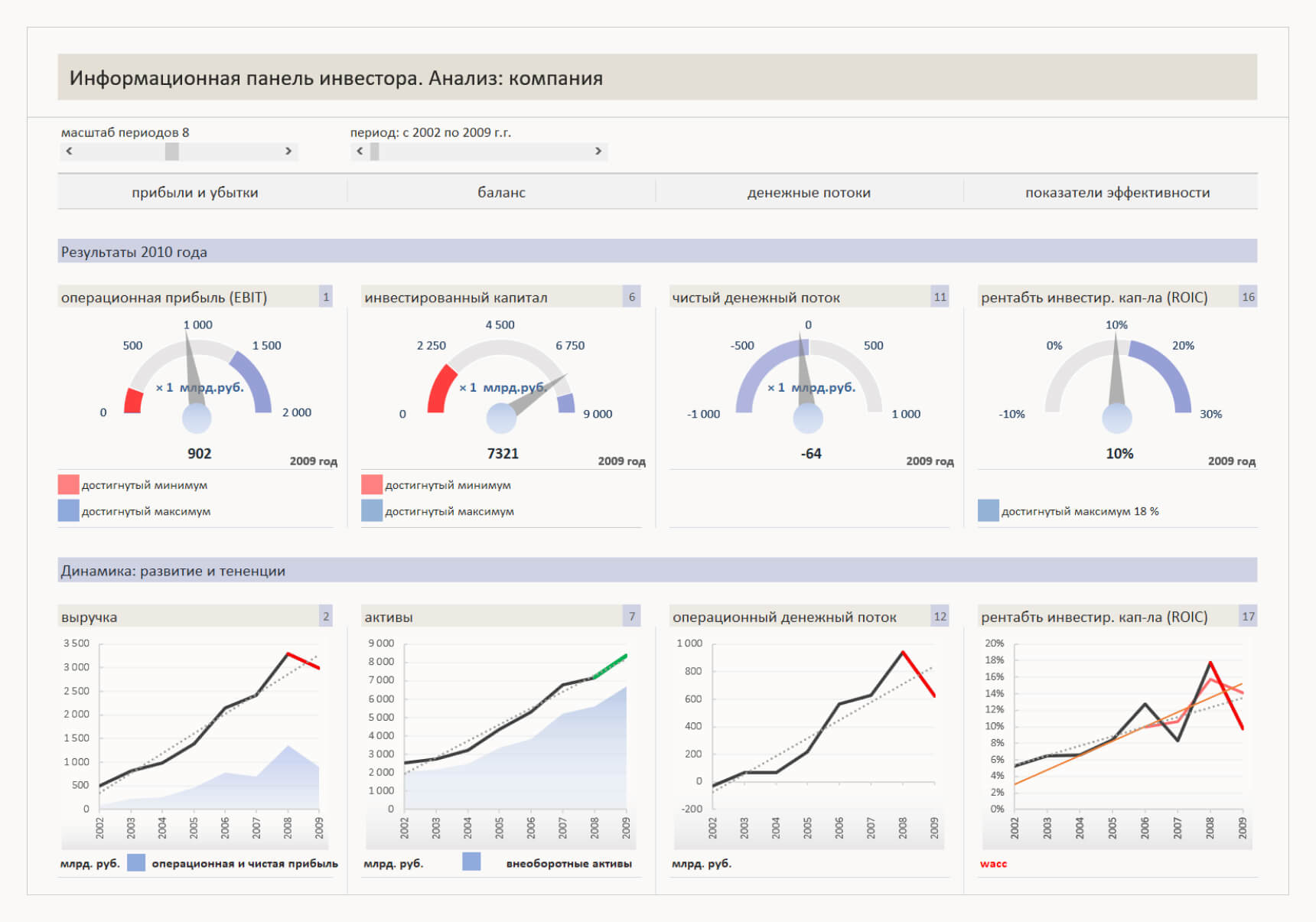

Анализ компании по данным отчетности

Интересный факт: я, автор блога про Power BI и Excel – по образованию не айтишник, а экономист. С большим опытом работы финансовым директором и консультантом по бюджетированию. Финансовый анализ – моя любимая тема. Также это является причиной, почему я так люблю наглядную управленческую отчетность и Dashboard-ы.

Дело в том, что финансовые отчеты и показатели требуют определенной подготовки от того, кто их смотрит. Я еще ни разу не встречал директора, который бы начал решительно что-то делать после слов: «У нас коэффициент текущей ликвидности равен 0,473».

Чтобы руководителям было удобнее читать и анализировать финансовые результаты, данные нужно приводить в удобный вид. Попробую неакадемическим языком описать основные показатели и представить их на одной информационной панели в виде графиков и диаграмм.

Если тема про дашборды в Excel вам интересна, смотрите статьи:

- Как проанализировать БДР за период и показать отклонения

- Dashboard в Excel с кроссфильтрацией

- Dashboard с динамическими массивами

- Анализ БДР по месяцам

- Примеры управленческих отчетов в Excel

В файле приведен пример данных одной условной компании. На первой странице – отчет-Dashboard, на второй – поле для ввода данных: Доходы и расходы, Активы, обязательства и капитал, а на третьей – вычисления. Положительная или отрицательная динамика последнего периода окрашивается зеленым или красным цветом соответственно. Для расчета используются формулы и макросы.

Показатели деятельности обычно анализируют в динамике, с данными за несколько периодов. Рассмотрим подробно, как их рассчитать и проанализировать.

Анализ прибыли и убытков

Данные для анализа прибыли берутся из одноимённого отчёта — о прибыли и убытках (далее ОПиУ или Phttps://finalytics.pro/inform/analiz_companiy/» target=»_blank»]finalytics.pro[/mask_link]

Совокупный капитал в балансе строка

Рентабельность инвестирования капитала является сильнейшей рабочей силой в бизнесе, отрасли вложений. Средства, задействованные для создания капитала компании, обладают собственной ценностью, величина которой, рассчитывается возможностями организации в подборе источников финансирования. Во время процесса важно определить стоимость показателя в широком смысле, т.е. выяснить, во что обходится компании весь эксплуатируемый капитал или какой результат приносит физическому или юридическому лицу сотрудничество с фирмой. Если говорить проще – это объем финансово ответственности, взятой на себя организацией за использование чужих средств в своей работе. Решение этого момента часто падает на плечи аудита на стадии поиска инвестицией или их использования.

Баланс и виды капитала

Баланс – моментальное отражение состояния активов, которые эксплуатируются в организации, и капитала, формирующего эти активы. Это своего рода экономический вариант закона сохранения энергии: активы не появляются просто так, они получаются благодаря увеличению капитала.

Активы бывают оборотными и внеоборотными. Капитал в свою очередь делится на собственный (на территории РФ это, обычно, уставный капитал + вырученная за годы деятельности прибыль), долгосрочные (долги, взятые на более чем годовой срок) и краткосрочные (кредиторский долг, другие, например, начисленные, но не переданные налоги, зарплата и т.д.) обязательства.

Совокупные активы – показатель, суммирующий внеоборотные и оборотные средства.

Инвестированный капитал = объем оборотных и вниоборотных активов – краткосрочные отношения.

Также выделяется собственный (уставный капитал и накполенная прибыль, или: внеоборотные средства + оборотные – долгосрочные и краткосрочные обязательства) и оборотный (оборотные средства – краткосрочные обязательства).

Совокупный капитал – сумма всех капиталов, задействованных в работе компании. Нужно учитывать общую пропорцию акционерного капитала и долга в этом показателе. Часть с долгом чаще всего именуется финансовым рычагом предприятия.

В балансе совокупный капитал находится: Пассив (1370 строка раздел 5 в первой форме баланса) или сумма Капитал и резервы (строка 490 раздел 3 в первой форме), Долгосрочные отношения (раздел четыре, строка 590 первой формы), Краткосрочные обязательства (Раздел 5 баланса в первой форме, строка 690).

Расчет совокупного капитала

Для выявления величины обычного капитала пригодны разные методы расчетов, например, методический способ размеренной оценки. При этом в процесс по балансу вносят объем показателя, расходы, связанные с поиском заемных денег, объем дохода, оставшегося внутри компании.

В итоге остается найти размер переменной, называющейся рентабельностью вложения средств. Она рассчитывается следующим образом:

Pk = Рп + Чп / Ск * 100 (!)

- Рп – расходы, связанные с «зазыванием» сторонних инвестиций;

- Чп – объем чистой прибыли, оставшейся под управлением предприятия;

- Ск – совокупный капитал, который эксплуатируется компанией.

В свою очередь размер совокупного капитала аудиторами определяется разными методами, самыми популярными из которых считаются:

- Сумма долгосрочных активов по остаточной цене имеющихся на данный момент активов, то есть, конечные сведения 1,2 и 3 разделов актива баланса;

- Сумма чистых имеющихся и долгосрочных активов. Размер первого показателя определяется методом исключения из результатов второго и третьего разделов актива баланса текущих пассивов;

- Объем валюты баланса.

Все показатели рассчитываются на какую-либо точную дату (чаще всего на конец периода) или методом определения усредненной величины.

Использования первого способа работы с совокупным капиталом основывается на применении его стоимости, то есть цены всего имущества компании, источником создания которого выступают средства, привлечённые на долго- и краткосрочной базе. Применение в знаменателе алгоритма (!) этого показателя помогает рассчитать переменную, называемую окупаемость активов.

Подсчет другим методом базируется на том, что капитал – долгосрочные инвестиции. В итоге в процесс берется только собственный и долгосрочный заменый капитал, это активы, из которых отняли имеющиеся пассивы.

Второй способ чаще всего используют, если требуется оценить рентабельность долгосрочных активов.

Если собственники (владельцы, акционеры) посчитают, что нужно оставить долю прибыли в обороте организации, чтобы таким шагом удовлетворить его прочие потребности в финансировании, то они могут претендовать на получение советующей прибыли. Получается, доход от изначальных инвестиций – не только объем выплаченных им денег, но и вся чистая прибыль компании, иначе владельцам просто не выгодно не вынимать долю прибыли в обороте. Потому общая стоимость капитала, эксплуатируемого в организации должна содержать в себе весь общий подсчет чистой прибыли, из которой вычтены чрезвычайные траты.

Вместе с усредненной ценой совокупного задействованного капитала очень важно быть осведомленным об окупаемости отдельных его компонентов. Получается показатель окупаемости собственного капитала вычисляется следующим образом: числитель алгоритма – это доходы собственников. В знаменателе показывается капитал, переданный акционерами в работу компании. В него входят: уставной капитал, фонды и резервы, незадействованная прибыль, добавочный капитал.

Также важно нужно учитывать, что размер собственного капитала определяется во времени. Потому появляется потребность в подборе методики расчета собственного капитала, а точнее: исходя из сведений о его состоянии на точную дату (чаще всего конец периода); определения усредненного показателя за период.

Источник: buh-spravka.ru