Для анализа платежеспособности предприятия рассчитываются финансовые коэффициенты платежеспособности, способ расчета и нормативное значение которых приведено в таблице 1.

Таблица 1 -Финансовые коэффициенты платежеспособности ОАО «Максатихинский маслодельный завод»

1. Общий показатель платежеспособности

где А-актив баланса, К- кредиторская задолжность

2. Коэффициент абсолютной ликвидности

где Д/с – денежные средства, КВФ – краткосрочные финансовые вложения

0,1-0,7 зависит от отраслевой принадлежности организации

3. Коэффициент «критической оценки»

4. Коэффициент текущей ликвидности

где Об.А – оборотные активы

Необходимое значение 1,5;

Продолжение таблицы 1

5. Коэффициент маневренности функционирующего капитала

Уменьшение показателя в динамике – положительный результат

6. Доля оборотных средств в активах

7. Коэффициент обеспеченности собственными средствами

где СК- собственный капитал, ВНА – внеоборотные активы

(чем больше, тем лучше)

8. Коэффициент длительной платежеспособности

где ДО – долгосрочные обязательства, РПР- резервы предстоящих расходов, ДБП – доходы будущих периодов

Чем больше L8, тем ниже оценка уровня долгосрочной платежеспособности

9. Степень платежеспособности общая

где ЗС – заемные средства, СМВ – среднемесячная выручка

10. Степень платежеспособности по текущим обязательствам

где КРО – краткосрочные обязательства

Продолжение таблицы 1

11. Коэффициент платежеспособности по данным Формы №4

L11=(Остаток ДС на н.г.+поступило ДС всего)/направлено ДС всего

Коэффициент «критической оценки» показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет денежных средств, средств в краткосрочных ценных бумагах, а также поступлений по расчетам.

Коэффициент текущей ликвидности показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. Данный показатель позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. Это главный показатель платежеспособности.

Нестабильность экономики делает невозможным какое-либо нормирование этого показателя. Он должен оцениваться для каждого конкретного предприятия по его учетным данным. Если соотношение текущих активов и краткосрочных обязательств ниже, чем 1:1, то можно говорить о высоком финансовом риске, связанном с тем, что предприятие не в состоянии оплачивать свои счета. Принимая во внимание различную степень ликвидности активов, можно предположить, что все активы могут быть реализованы в срочном порядке, а, следовательно, возникает угроза финансовой нестабильности организации. Если же значение коэффициента текущей ликвидности превышает единицу, то можно сделать вывод о том, что предприятие располагает некоторым объемом свободных ресурсов (чем выше коэффициент, тем больше этот объем), формируемых за счет собственных источников.

В финансовой теории есть положение, что чем выше оборачиваемость оборотных средств, тем меньше может быть нормальный уровень коэффициента текущей ликвидности. Однако не любое ускорение оборачиваемости материальных оборотных средств позволяет считать нормальным более низкий уровень коэффициента текущей ликвидности, а лишь связанное со снижением материалоемкости. Связь нормального коэффициента текущей ликвидности с материалоемкостью может быть объяснена логически: чем меньше необходимая потребность в материальных ресурсах, тем меньшая часть средств расходуется на приобретение материалов и тем большая часть оставляется на погашение долгов. Иными словами предприятие может считаться платежеспособным при условии, что сумма его оборотных активов равна сумме краткосрочной задолженности.

Коэффициент текущей ликвидности обобщает предыдущие показатели и является одним из показателей, характеризующих удовлетворительность (неудовлетворительность) бухгалтерского баланса.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия неплатежеспособным является одно из следующих условий: коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2, а коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Коэффициент маневренности функционирующего капитала показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его текущей деятельности. Коэффициент обеспеченности собственными оборотными средствами определяется как отношение разности между объемом источников собственных средств и фактической стоимостью основных средств и прочих внеоборотных активов к фактической стоимости находящихся в наличии у предприятия оборотных средств.

Коэффициент длительной платежеспособности характеризует возможность погашения долгосрочных займов и способность предприятия функционировать длительное время. Увеличение доли заемного капитала в структуре капитала считается рискованным. Предприятие обязано своевременно уплачивать проценты по кредитам, своевременно погашать полученные займы. Соответственно, чем выше значение данного коэффициента, тем больше задолженность организации и ниже оценка уровня долгосрочной платежеспособности.

В зависимости от значения показателя степени платежеспособности по текущим обязательствам предприятия ранжируются на три группы:

а)платежеспособные предприятия, у которых значение указанного показателя не превышает три месяца;

б)неплатежеспособные предприятия первой категории, у которых значение указанного показателя составляет от 3 до 12 месяцев;

в)неплатежеспособные предприятия второй категории, у которых значение указанного показателя превышает 12 месяцев.

В процессе анализа и детализации коэффициента общей платежеспособности предприятия проводится анализ показателей ф. №4 «Отчет о движении денежных средств». На основе данных ф. №4 определяют источники поступления денежных средств и направление их движения. С целью оценки динамики общей платежеспособности на базе этих данных рассчитывается соответствующий коэффициент.

Однако при проведении указанных расчетов по данным баланса и ф. №4 «Отчет о движении денежных средств» необходимо учитывать следующее: платежеспособность предприятия – показатель очень динамичный, меняется очень быстро, и его исчисление одномоментно, один раз в квартал или один раз в год, не позволяет сформировать достоверную картину. Поэтому и составляется платежный календарь, где сопоставление наличных ожидаемых средств и платежных обязательств производится на очень короткие периоды времени (1; 5; 10; 15 дней, месяц). Оперативный платежный календарь составляется на основе данных об отгрузке и реализации продукции, о закупках сырья, материалов и оборудования, а также по информации, содержащейся в документах о расчетах по оплате труда, на выдачу аванса работникам, в выписках со счетов банков и т.п. По данным оперативного платежного календаря формируют динамические ряды, а затем проводят анализ изменений показателя платежеспособности.

Анализ указанных коэффициентов проводится путем сравнения с аналогичными коэффициентами прошлых лет, с внутрифирменными нормативами и плановыми показателями, что позволяет оценить платежеспособность организации и принять соответствующие управленческие решения как оперативные, так и на перспективу. Очевидно, что высшей формой устойчивости организации является ее способность не только в срок расплачиваться по своим обязательствам, но и рассматриваться в условиях внутренней и внешней среды. Для этого она должна обладать гибкой структурой финансовых ресурсов и при необходимости иметь возможность как привлекать заемные средства, так и своевременно возвращать взятую ссуду с уплатой причитающихся процентов за счет прибыли или других финансовых ресурсов, т.е. быть кредитоспособной.

Источник: studfile.net

Формула коэффициента платежеспособности

Любое предприятие веет расчеты с контрагентами, используя денежные средства при покупке сырья и материалов, оплате кредитов, приобретении фондов. Движение денежных средств оказывает прямое воздействие на весь производственный процесс компании. По этой причине все предприятия проводят анализ денежных потоков с целью планирования и прогнозирования наиболее успешных вариантов развития своего бизнеса. Одним из самых эффективных инструментов в этой сфере является показатель платежеспособности.

ОПРЕДЕЛЕНИЕ

Платежеспособность представляет собой возможность компании своевременно и полностью оплачивать свои обязательства перед контрагентами (например, поставщиками и кредиторами).

Формула коэффициента платежеспособности помогает выяснить эффективность деятельности любой компании.

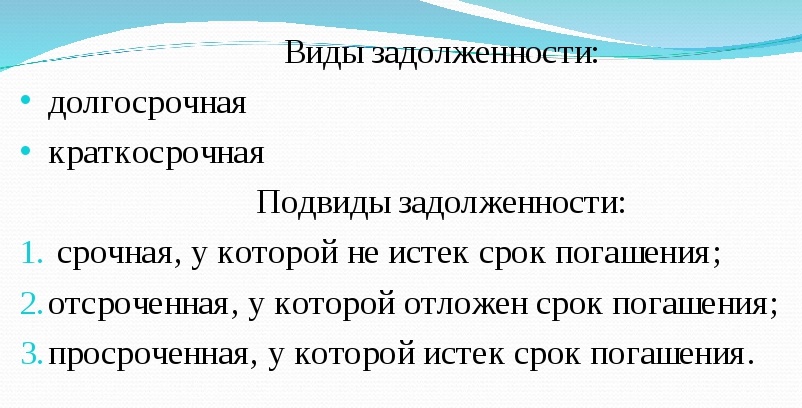

Виды задолженности

Для лучшего понимания формулы коэффициента платежеспособности необходимо рассмотреть задолженность предприятия, которая в соответствии с временным характером может быть двух видов. Долгосрочная задолженность представляет собой возможность оплаты обязательств со сроками более года, при этом анализ данного вида задолженности предполагает рассмотрение нескольких показателей:

- Чистый капитал компании,

- Отношение заемных и собственных средств,

- Графики погашения задолженности,

- Покрытие процентов и др.

Краткосрочная задолженность представляет собой возможность оплаты по обязательствам в течение одного года. Она предполагает расчет соотношения текущих активов и задолженности краткосрочного характера.

Формула коэффициента платежеспособности

При расчете коэффициента платежеспособности применяют следующую формулу:

Кпл = СА / (Зкр + Здолг)

Здесь К пл – показатель платежеспособности,

СА – сумма активов предприятия,

Зкр – сумма краткосрочной задолженности,

Здолг – сумма долгосрочной задолженности.

Формула восстановления платежеспособности

Также следует рассмотреть формулу восстановления платежеспособности, которая выглядит следующим образом:

Квп = (ТЛ + 6 / Т(ТЛ — ТЛ нач.)) / 2

Здесь Квп– показатель восстановления платежеспособности,

ТЛ нач. – показатель текущей ликвидности на начало периода,

Т – отчетный период.

В данной формуле цифра 6 отражает период шесть месяцев (период потери платежеспособности).

Для определения показателя текущей ликвидности (ТЛ) нужно рассчитать отношение суммы текущих активов ккраткосрочной задолженности предприятия:

ТЛ = ОА / КО

Здесь ОА – сумма оборотных активов,

КО – сумма краткосрочных обязательств.

Примеры решения задач

Стоимость нематериальных активов – 105 тыс. руб.,

Банковский кредит сроком 9 месяцев – 110 тыс. руб.,

Стоимость оборудования – 1 525 тыс. руб.,

Обязательства по налоговым платежам – 51 тыс. руб.,

Запасы на складе – 65 тыс. руб.,

Кредит в банке сроком на 5 лет – 1 256 тыс. руб.,

Обязательства перед поставщиком – 92 тыс. руб.

Денежные средства на счетах – 520 тыс. руб.

Определить показатель коэффициента платежеспособности компании.

Кпл = СА / (Зкр + Здолг)

К пл = (105 + 1525 + 65 + 520) / (110+51+1256+92)

К пл = 2215 / 1509 = 1,47

Вывод. Мы видим, что коэффициент платежеспособности больше единицы. Это значит, что сумма активов предприятия полностью покрывает краткосрочную и долгосрочную задолженность, что говорит об эффективной работе компании.

Сумма оборотных активов – 179 000 рублей,

Кредит в банке сроком на 9 месяцев – 135000 рублей,

Сумма оборотных активов – 192 000 рублей,

Краткосрочные обязательства – 116 000 рублей,

ТЛ = ОА / КО

ТЛ (начало года) = 179000/135000 = 1,33

ТЛ (конец года) = 192000/116000 = 1,65

Формула коэффициента восстановления платежеспособности для данной задачи выглядит так:

Квп = (ТЛ + 6 / Т(ТЛ — ТЛ нач.)) / 2

Квп = (1,65 + 6 / 12 (1,65 — 1,33)) / 2 = 0,905

Источник: ru.solverbook.com

Коэффициент платежеспособности

Коэффициент платежеспособности — это отношение величины акционерного капитала к суммарным активам акционерного общества. Это финансовый коэффициент, характеризует долю средств, вложенных собственниками предприятия в его имущество, определяет степень независимости от кредиторов.

Коэффициент платежеспособности формула

Коэффициент платежеспособности рассчитывается по данным бухгалтерского баланса путем деления суммы собственного капитала на общую стоимость активов предприятия:

Коэффициент платежеспособности по балансу = Стр.1300 Форма 1 / (Стр.1520 Форма 1 + Стр.1510 Форма 1 + Стр.1550 Форма 1 + Стр.1400 Форма 1)

Значение коэффициента платежеспособности

Оптимальные значения коэффициента платежеспособности находятся в интервале 0,5 – 0,7. Более низкие значения свидетельствуют о зависимости предприятия от внешних источников финансирования и возможной неустойчивости финансового положения.

Однако в ряде случаев предприятия могут сохранять достаточно устойчивое финансовое состояние и при коэффициенте платежеспособности ниже 0,5. Это, в первую очередь, касается предприятий с:

- высокой оборачиваемостью активов,

- стабильным спросом на продукцию,

- налаженными каналами снабжения и сбыта,

- низким уровнем постоянных затрат (например, торговой и посреднической организации).

Значение коэффициента платежеспособности выше оптимального уровня свидетельствует о высокой платежеспособности предприятия.

- коэффициент текущей ликвидности,

- коэффициент абсолютной ликвидности,

- коэффициент критической ликвидности,

- коэффициент промежуточной ликвидности,

- коэффициент финансовой зависимости.

Попробуйте программу ФинЭкАнализ для финансового анализа организации по данным бухгалтерской отчетности, доступной через ИНН

Страница была полезной?

Еще найдено про коэффициент платежеспособности

- Коэффициент утраты платежеспособности Коэффициент утраты платежеспособности Коэффициент утраты платежеспособности — определение Коэффициент утраты платежеспособности — показатель возможности предприятия утратить свою платежеспособность

- Коэффициент общей платежеспособности Показывает способность покрыть все обязательства предприятия краткосрочные и долгосрочные всеми его активами Коэффициент общей платежеспособности формула Коэффициент общей платежеспособности Активы предприятия за вычетом долгов учредителей и оценочных

- Финансовый анализ для арбитражного управляющего Коэффициент восстановления платежеспособности принимающий значение больше 1 рассчитанный на период равный 6 месяцам свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность Коэффициент восстановления платежеспособности принимающий значение меньше 1 рассчитанный на период равный 6 месяцам свидетельствует

- Анализ арбитражного управляющего Коэффициент восстановления платежеспособности принимающий значение больше 1 рассчитанный на период равный 6 месяцам свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность Коэффициент восстановления платежеспособности принимающий значение меньше 1 рассчитанный на период равный 6 месяцам свидетельствует

- Влияние оборачиваемости активов и обязательств на платежеспособность организации Коэффициент покрытия обязательств чистыми активами 1 Коэффициент платежеспособности за период 1 Коэффициент соотношения дебиторской и кредиторской задолженности 1 Н.С Пласкова Коэффициент

- Модель оценки доходности облигаций с позиции платежеспособности фирмы-эмитента Зависимой переменной в данном случае является вероятность невыполнения обязательств по займу в -й период а независимой переменной коэффициент платежеспособности рассчитанный для данного периода Уравнение множественного дискриминантного анализа для предлагаемой модели будет иметь

- Анализ финансово-хозяйственной деятельности для администраций субъекторв РФ Коэффициент восстановления платежеспособности принимающий значение больше 1 рассчитанный на период равный 6 месяцам свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность Коэффициент восстановления платежеспособности принимающий значение меньше 1 рассчитанный на период равный 6 месяцам свидетельствует

- Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса В том случае если коэффициент текущей ликвидности больше или равен 2 а коэффициент обеспеченности собственными средствами больше или равен 0.1 рассчитывается коэффициент утраты платежеспособности за период установленный равным 3 месяцам 2.2 Коэффициент восстановления платежеспособности определяется по

- Актуальные вопросы и современный опыт анализа финансового состояния организаций — часть 5 Если хотя бы один из коэффициентов ликвидности и обеспеченности собственными оборотными средствами имеет значение меньше норматива то возникает необходимость в расчете коэффициента восстановления платежеспособности Коэффициенты восстановления платежеспособности позволяют установить насколько реальна возможность хозяйствующего субъекта в течение определенного периода

- Форма отчет о движении денежных средств особенности составления и оценка платежеспособности коммерческой организации на ее основе Бивера Коэффициент платежеспособности формула 1 даст возможность оценить способность организации обеспечить за определенный период погашение обязательств

- Расширение аналитических возможностей коэффициентного анализа платежеспособности предприятий на основе денежных потоков Говоря о значимости использования коэффициентов для оценки платежеспособности компании и принятия управленческих решений финансового характера следует сказать о том

- Оценка финансовой устойчивости страховой компании В связи с этим нами предлагается провести оценку финансовой устойчивости страховой компании с использованием таких показателей как коэффициент ликвидности коэффициент платежеспособности и коэффициент рентабельности являющийся обобщающей характеристикой указанных показателей и коэффициент надежности страховщика Коэффициент

- Методика экономического анализа финансово-хозяйственной деятельности строительной организации в целя подтверждения непрерывности развития Состояние обязательств организации их реальность и возможность погашения характеризуют финансовые коэффициенты платежеспособности которые рекомендованы приказом Федеральной службы России по финансовому оздоровлению и банкротству от 23.01.01

- Анализ ФХД на предмет выявления признаков преднамеренного банкротства Коэффициент восстановления платежеспособности принимающий значение больше 1 рассчитанный на период равный 6 месяцам свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность Коэффициент восстановления платежеспособности принимающий значение меньше 1 рассчитанный на период равный 6 месяцам свидетельствует

- Динамический подход к анализу платежеспособности предприятия На основе данных из финансовых отчетов анализируемых предприятий сначала были вычислены значения соответствующих коэффициентов платежеспособности S 1 S 2 D 1 и D 2 табл 1 Из табл

- Методические подходы к проведению анализа денежных средств по данным бухгалтерской отчетности страховой компании К п.л.с 1 — коэффициент платежеспособности 1-й способ расчета ОДС н.г — остаток денежных средств на начало года по

- Финансовые коэффициенты при финансовом оздоровлении и банкротстве В связи с этим нисколько не умаляя значения этой или любой другой коэффициентной методики хочется сказать что для получения более точной информации при внутрифирменном анализе любые коэффициенты платежеспособности и финансовой устойчивости лучше дополнять Планом движения денежных средств Кэш-фло 1 В этом

- Методика анализа денежных средств и денежных потоков организации Методика расчета Коэффициент платежеспособности К 1 ДС НП ДС п ДС и где ДС НП денежные средства

- Использование методов экономического анализа в диагностике финансовой несостоятельности ФСФО рассматривает коэффициенты платежеспособности в зависимости от вида задолженности независимо от срока ее погашения В методике арбитражных

- Анализ бухгалтерского баланса коммерческой организации с помощью финансовых коэффициентов Анализ финансовых коэффициентов платежеспособности ведется в динамике в сопоставлении с рекомендуемыми значениями с данными других предприятий По

Источник: 1fin.ru