Начало момента объективного банкротства компании является последней временной точкой отсчета, когда руководитель должника (директор или управляющий орган) обязан обратиться в арбитражный суд с заявлением о банкротстве компании.

Если руководитель не исполнит указанную обязанность, он рискует быть привлеченным к субсидиарной ответственности в размере обязательств, возникших после истечения срока для подачи заявления (п. 2 ст. 9 Закона о банкротстве) и до возбуждения дела о банкротстве должника.

Как же определить и понять, наступил ли в компании момент объективного банкротства?

Объективное банкротство — это критический момент, в который должник из-за снижения стоимости активов стал неспособен в полном объеме удовлетворить требования кредиторов, в том числе по уплате обязательных платежей.

Для определения момента объективного банкротства фактически необходимо определить стоимость чистых активов компании, но с определенными особенностями.

Размер стоимости чистых активов определяется по методике, предусмотренной Приказом Минфина России от 28.08.2014 N 84н (ред. от 21.02.2018) «Об утверждении Порядка определения стоимости чистых активов», в соответствии с которой, стоимость чистых активов определяется как разность между величиной принимаемых к расчету активов организации и величиной принимаемых к расчету обязательств организации. При этом объекты бухгалтерского учета, учитываемые организацией на забалансовых счетах, при определении стоимости чистых активов к расчету не принимаются.

Компании по банкротству. Как выбрать компанию по БАНКРОТСТВУ физических лиц в 2023 году?

Принимаемые к расчету активы включают все активы организации, за исключением дебиторской задолженности учредителей (участников, акционеров, собственников, членов) по взносам (вкладам) в уставный капитал (уставный фонд, паевой фонд, складочный капитал), по оплате акций).

Принимаемые к расчету обязательства включают все обязательства организации, за исключением доходов будущих периодов.

Размер чистых активов, как разница между стоимостью активов и размером обязательств дает реальное представление о финансовом положении компании в то или иное время.

При этом, основываясь на выводах многочисленной судебной практики, при определении размера денежных обязательств и обязанностей по уплате обязательных платежей, суды учитывают следующие строки пассива баланса:

— кредиторская задолженность (код строки — 1520);

— краткосрочные заемные средства (код строки — 1510):

— долгосрочные займы (код строки — 1410)

Кроме того, при определении признаков объективного банкротства необходимо учитывать правовую позицию Верховного Суда РФ, изложенную в пункте 4 Постановления Пленума № 53, согласно которой: под объективным банкротством понимается момент, в который должник стал не способен в полном объеме удовлетворить требования кредиторов, в том числе по обязательным платежам, из-за превышения совокупного размера обязательств над реальной (то есть рыночной) стоимостью его активов.

Таким образом, для определения признаков объективного банкротства, необходимо определить стоимость активов компании, за исключением дебиторской задолженности учредителей, и вычесть из нее совокупный размер кредиторской заложенности, краткосрочных и долгосрочных займов.

Признаки банкротства vs. неплатёжеспособность: взболтать, но не смешивать?

Если результат получился положительный – объективного банкротства в компании нет.

Если результат отрицательный – значит момент объективного банкротства уже наступил.

Источник: zakon.ru

Анализ признаков банкротства по абсолютным данным бухгалтерской отчетности

Матвеева, Д. Д. Анализ признаков банкротства по абсолютным данным бухгалтерской отчетности / Д. Д. Матвеева. — Текст : непосредственный // Молодой ученый. — 2014. — № 6 (65). — С. 455-457. — URL: https://moluch.ru/archive/65/10631/ (дата обращения: 19.06.2023).

В статье рассмотрены основные направления анализа деятельности организаций в условиях банкротства, возможные методы и методики, позволяющие прогнозировать вероятность наступления банкротства.

Ключевые слова: банкротство, ликвидация, несостоятельность, финансовое оздоровление.

Переход к рыночной экономике привел к большим продвижениям в финансово-хозяйственной деятельности государства. Главным звеном рыночной структуры хозяйствования стала конкуренция и банкротство неконкурентоспособных организаций.

В настоящем, повысилось значение института банкротства, потому что без применения конкурсного права не будет объективного распределения средств должника. Под конкурсным правом понимается система норм, решающих отношения в области несостоятельности (банкротства), т. е. связь между должником, не реализующий свои обязательства, его кредиторами и третьими лицами. [2]

Главную роль в анализе банкротства организации приобретает финансовый анализ. Методы финансового анализа эксплуатируют для овладения вероятности банкротства организации и в ходе процедуры банкротства, которые осуществляются арбитражными управляющими, разбирая термин «анализ банкротства», можно подчеркнуть две версии: «неофициальную» и «официальную».

Неофициально термин применяется для обозначения методик финансового анализа, которые должны обнаружить неудовлетворительное финансовое состояние организации, способное привести к его неплатежеспособности. Одна из методик — это Z-модель Альтмана.

Немного рассмотрим модель, Z-модель Альтмана (англ. Zscore model) — математическая формула, фиксирующая степень риска банкротства отдельной организации, образованная американским экономистом Эдвардом Альтманом в 1968 году. Мы имеем несколько видов моделей:

I. Двухфакторная модель Альтмана — это одна из легчайших методик обнаружения вероятности банкротства, которая употребляется при потребности рассчитать взаимовлияние только двух показателей — коэффициент текущей ликвидности и удельный вес заёмных средств в пассивах. Формула имеет вид:

Z = — 0,3877–1,0736 × коэффициент текущей ликвидности + 0,579 × (заемный капитал / пассивы)

При значении Z больше 0 ситуация в организации критична, вероятность быть банкротства высока.

II. Пятифакторная модель Альтмана для акционерных обществ, акции которых котируются на рынке. Самая важная модель Альтмана, именно эта модель была напечатана ученым в 1968 году. Формула имеет вид:

где X1 — оборотный капитал к сумме активов предприятия. Показатель оценивает сумму чистых ликвидных активов компании по отношению к совокупным активам;

X2 — не распределенная прибыль к сумме активов предприятия, отражает уровень финансового рычага компании;

X3 — прибыль до налогообложения к общей стоимости активов. Показатель отражает эффективность операционной деятельности компании;

X4 — рыночная стоимость собственного капитала/бухгалтерская (балансовая) стоимость всех обязательств;

Х5 — объем продаж к общей величине активов предприятия характеризует рентабельность активов предприятия.

В результате подсчета Z — показателя для организации делается вывод:

При значении Z = 1,81–2,77 — средняя вероятность краха организации 35–50 %;

При значении Z = 2,77–2,99 — вероятность банкротства не существенна 15–20 %;

При значении Z > 2,99 — ситуация в организации тихая, вероятность банкротства в течение двух лет маловероятна.

Безошибочность прогноза в этой модели на протяжении одного года составляет 95 %, за два года — 83 %, что является ее плюсом. Минусом данной модели считается то, что ее можно применять в крупных организациях.

III. Модель Альтмана для организаций, акции которых не торгуются на биржевом рынке. Модель имеет вид:

где Х4 — балансовая стоимость собственного капитала/заемный капитал.

При значении Z 1,23–2,89 ситуация спорная;

При значении Z > 2,9, такие показатели имеют стабильные организации.

IV. Семифакторная модель была написана Эдвардом Альтманом в 1977 году и позволяет выявить неплатежеспособность в 5 лет с вероятностью до 70 %. Впрочем, из-за сложности расчетов практического применения не наблюдалось. [4]

Единый экономический смысл модели содержится в функциях от разных показателей, отмечающих экономическое значение организации и итоги его работы за предшествующий период.

Каждая организация, которая является юридическим лицом, не может жить вечно. Ликвидация возможна на любой стадии роста. Причины для ликвидации организации могут стать как внешние, так и внутренние. [5]

Вернемся к понятию о банкротстве, официально термин «банкротство» зафиксирован в Федеральном законе от 26.10.2002 г. N 127-ФЗ «О несостоятельности (банкротстве)», в осуществление которого приняты документы, регламентирующие финансовый анализ для целей установления признаков банкротства организаций. Такой анализ исполняется арбитражными управляющими.

Важной задачей расчета финансового анализа состояния должника — это определение главных его сторон. Одобрение решения о вводе внешнего управления, определения фактического экономического состояние, присутствия либо отсутствия признаков фиктивного и преднамеренного банкротства. Одним из звеньев может служить также выявление возможностей исполнения мирового соглашения.

Основанием для фиктивного банкротства — наличие у должника способа удовлетворить все требования кредиторов на дату обращения должника в арбитражный суд с заявлением о признании его несостоятельности.

Для введения присутствия (отсутствия) причин фиктивного банкротства рассчитывается обеспеченность краткосрочных обязательств должника его оборотными активами:

Коб = Оборотные активы/ Краткосрочные обязательства

При значении Коб ≥ 1 — наблюдаются признаки фиктивного банкротства;

Повод преднамеренного банкротства определяется как в течение периода, предшествующего возбуждению дела о банкротстве, так и в ходе процедур банкротства (за исключением конкурсного производства).

К признакам преднамеренного банкротства берется за внимание действия значимых лиц, которые причинили неумение должника удовлетворить критерии кредиторов по денежным обязательствам и (или) выполнить договоренность по уплате обязательных платежей. С целью рассмотрения признаков преднамеренного банкротства рассчитывается анализ финансовой деятельности должника, подразделяющихся на два этапа:

расчет показателей, определяющие перемены в обеспеченности обязательств должника перед его кредиторами, за период проверки;

анализ условий сделанных сделок за этот же период, повлекших важные изменения в показателях обеспеченности обязательств должника перед его кредиторами.

В процессе финансового анализа рассчитывают следующие показатели:

коэффициенты, позволяющие определить платежеспособность должника (коэффициент абсолютной ликвидности, коэффициент текущей ликвидности, показатель обеспеченности обязательств должника его активами, степень платежеспособности по текущим обязательствам);

коэффициенты, характеризующие финансовую устойчивость должника (коэффициент автономии (финансовой независимости), коэффициент обеспеченности собственными оборотными средствами, доля просроченной кредиторской задолженности в пассивах, показатель отношения дебиторской задолженности к совокупным активам);

коэффициенты, определяющие деловую активность должника (рентабельность активов, норма чистой прибыли); [6]

Законодательством выявлено, что банкротами могут стать коммерческие организации (за исключением казенных предприятий), а также потребительские кооперативы и фонды.

Юридическое лицо считается неспособным обеспечить требования кредиторов по денежным обязательствам и выполнить договоренность по уплате обязательных платежей, если такие договоренности и обязанности не выполнены им в течение трех месяцев с момента их наступления. По факту арбитражный суд возбуждает дело о банкротстве в том случае, если критерии к должнику составляют, в общем, не менее пятисот минимальных заработанных плат.

Главным критерием санации предприятия-банкрота — выработка политики устранения неплатежеспособности — это меры, направленные на обеспечение удовлетворительной системы баланса. Для этого по результатам анализа может быть выработана программа и план финансового оздоровления организации с целью выхода из «опасной зоны».

Выработка мер по финансовому оздоровлению — это обоснование путей, совершенствующих систему баланса, которые обеспечивают выход организации из неблагоприятного состояния.

Таким образом, финансовое состояние является главной характеристикой деятельности организации. Оно выявляет конкурентоспособность организации и его потенциал в деловом сотрудничестве, является гарантом грамотной реализацией экономических интересов всех участников финансовых отношений: как самого предприятия, так и его партнеров. Явление несостоятельности организаций — это неизбежный путеводитель рыночной экономики, совершающий роль доктора, контролирующего здоровье и обеспечивающий условия для дальнейшего существования.

1. Антикризисное управление [Текст] учеб. для экон. спец. вузов: / Э. М. Коротков, О. Н. Александрова, А. А. Беляев [и др.]: М-во образования и науки РФ, Гос. Ун-т Упр.; под ред. Э. М. Короткова. — М.: ИНФРА-М, 2010. — 619 с.: табл. — (Высшее образование)

2. Балдин, К. В. Банкротство предприятия: анализ, учет и прогнозирование [Текст]: учеб. пособие / К. В. Балдин, В. В. Белугина, И. И. Передеряев. — 3-е изд. — М.: Издательско-торговая корпорация «Дашков и Ко», 2010. — 376 с.

3. Бердникова, Т. Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия [Текст] учеб. пособие для вузов по экон. и упр. спец.: / Т. Б.Бердникова. — М.: Инфра-М, 2011. — 214 с.: табл. — (Высшее образование)

4. Учебно-методический комплекс по дисциплине «Учет и анализ банкротств» / сост. И. А. Соколова. — Тольятти: Изд-во ПВГУС, 2012. — 128 с.

5. Школа университетской науки: парадигма развития:/ «Лояльность персонала как фактор конкурентоспособности предприятия сферы услуг» / Е. В. Келарева, 2010, — 342–347 с.

6. Экономика и управление: новые вызовы и перспективы:/ «Основные подходы к оценке конкурентоспособности предприятия» / Е. В. Келарева, 2010, — 257–276 с.

Основные термины (генерируются автоматически): модель, преднамеренное банкротство, фиктивное банкротство, финансовый анализ, банкротство, вероятность банкротства, арбитражный суд, заемный капитал, рыночная экономика, собственный капитал.

Источник: moluch.ru

Как понять, что дело плохо — признаки банкротства предприятия

Банкротство — это неспособность компании выполнять свои обязательства: выплачивать кредиты, налоги, заработную плату, оплачивать товары и услуги поставщикам. В законе прописаны основания для банкротства, для ООО и ИП они отличаются.

Основания признания банкротом общества с ограниченной ответственностью:

- сумма долга свыше 300 000 рублей;

- неспособность выплатить долг больше 3 месяцев;

- задержка заработной платы наемным работникам.

Индивидуальный предприниматель может инициировать процедуру банкротства при сумме долгов от 50 тысяч рублей. Эти долги должны относиться к предпринимательской деятельности. При сумме от 50 до 500 тысяч рублей списать долги он может через МФЦ, если задолженность больше, ему нужно обращаться в суд.

Инициатором процедуры может быть:

- Должник, он получает возможность списать долги, и спустя 5 лет открыть бизнес вновь. В чем минусы банкротства для руководителя? Потеря имущества, сложность и длительность процедуры, репутационные риски, риск привлечения к уголовной ответственности.

- Кредитор (контрагенты, уполномоченные органы, сотрудники). Когда кредитор инициирует банкротство, он получает возможность выбрать саморегулируемую организацию, из числа членов которой будет назначен финансовый управляющий. Иногда это может значительно повлиять на ход процедуры.

Антон Яковлев, эксперт Контур.Фокуса:

«Если вы — сотрудник компании, которую банкротят, скорее всего, вам придется искать новую работу. Кроме того, не факт, что с вами рассчитаются в полном объеме при увольнении. Но, в любом случае, работники компании получают деньги до того, как компания начнет рассчитываться с кредиторами.

Для директора или главного бухгалтера банкротство компании — опасная ситуация, поскольку их могут привлечь к субсидиарной или даже уголовной ответственности за преднамеренное банкротство.

Для контрагентов банкротство компании-должника — это всегда риск потерять деньги. Однако если контрагент сам инициирует банкротство должника, то шансы получить средства выше, так как арбитражный управляющий будет защищать интересы кредиторов. Если же должник сам себя объявляет банкротом, то арбитражного управляющего выбирает он, а значит, защищаться будут интересы должника»

Виды банкротства

- реальное — потеря платежеспособности и возможности восстановить свое состояние в будущем;

- техническое — неплатежеспособность возникает из-за непогашенной дебиторской задолженности (компании не платят ее должники), при этом, активы компании (имущество, недвижимость, деньги) позволяют погасить долги;

- преднамеренное банкротство — бедственное положение компании имитируется: имущество и деньги переводятся на подставные фирмы, банкротство объявляется, чтобы избежать платежей по кредитам.

Роман Чернышов, cтарший юрист, компания ЮКО:

«Риски наступления неблагоприятных последствий банкротства касаются не компании в целом, а ее учредителей. Ответственность руководителя должника напрямую зависит от их действий или бездействия. Если погасить долги компании не получается из-за действий руководителя, он несет субсидиарную ответственность по долгам. Законодательство возлагает на руководителя должника обязанности по возмещению убытков, возникших в случае нарушения положений закона о банкротстве. Но в нем также предусмотрены механизмы частичного, а в некоторых случаях и полного освобождения от субсидиарной ответственности»

Признаки банкротства предприятия

Анализ вероятности банкротства компании — одно из направлений работы финансиста. Иногда критическое состояние для компании наступает неожиданно, но часто признаки банкротства предприятия можно найти уже на ранних стадиях:

1. Ухудшается структура ликвидности активов компании: становится больше медленно реализуемых активов, например, запасов, долгосрочной дебиторской задолженности, а более ликвидные активы, денежные средства, уменьшаются.

2. Оборотные средства используются неэффективно. Деньги в компании постоянно находятся в обороте: купили сырье, произвели продукцию, выручили деньги, купили еще сырья. Чем меньше длительность оборота, тем лучше для компании. Если на складе залежались запасы материалов или готовая продукция, увеличился размер незавершенного производства, это говорит о замедлении оборотов.

3. Компания кредитуется на плохих условиях. У компании не хватает денег на работу, для закрытия кассовых разрывов она вынуждена прибегать к кредитам, а это платный ресурс. Отсутствие постоянного мониторинга предложений от банков, срочное кредитование на невыгодных условиях, переплата по кредитам — все это снижает рентабельность бизнеса.

4. Снижается рентабельность бизнеса из-за роста издержек, падает его стоимость.

5. Растет дебиторская задолженность — компания стремится предоставить клиентам наиболее выгодные условия, предоставляет отсрочку платежа, не имеет механизма работы с долгами.

6. Клиенты отказываются платить. Низкая платежеспособность клиентов, увеличение количества проблемных долгов, кассовые разрывы также могут привести к банкротству.

Анастасия Хрусталева, старший вице-президент ИК Fontvielle:

«Далеко не всегда о финансовом состоянии компании можно сделать вывод из открытых источников. Проще анализировать компании, которые обязаны регулярно публиковать свою финансовую отчетность, например, чьи ценные бумаги обращаются на бирже. У большинства же субъектов малого и среднего бизнеса отчетности в открытых источниках нет. Можно постараться сделать выводы по косвенным признакам, например, по наличию в арбитражном суде дел, где данная компания является ответчиком и об общих суммах предъявленных к ней требований, по наличию возбужденных исполнительных производств и так далее.

Именно на предоставлении такого рода сведений и построены различные системы по анализу деятельности компаний, например, СПАРК. Конкретной финансовой ситуации такая информация, возможно, и не даст, но выявить некоторые риски возможного состояния пред-банкротства, позволит.

Если дело уже приближается к судебному, то о намерении подать заявление о признании компании банкротом можно посмотреть в Едином федеральном реестре сведений о банкротстве. Информация о банкротстве публикуется также в газете «Коммерсантъ» на ее официальном сайте. Все эти ресурсы позволят оперативно проверить контрагента и дополнительно убедиться в устойчивости его финансового положения»

7. Растет кредиторская задолженность — компания берет в долг все больше денег, кредитами латают дыры. В этот момент признаки банкротства предприятия становятся настолько явными, что их невозможно игнорировать.

8. Компания не может платить по счетам — наступает момент, когда денег на платежи не остается.

Екатерина Горохова, генеральный директор компании по оказанию юридических и бухгалтерских услуг «НАФКО»:

- низкий уровень производства;

- недостаточная эффективность использования ресурсов;

- сложности с продажами из-за плохого маркетинга, логистики, низкого качества продукции;

- проблемам в управлении менеджмента, собственников общества, воровство;

- рост компании опережает рост выручки.

Сергей Гебель, генеральный директор юридической компании «Гебель и партнеры»:

«Первые признаки банкротства предприятия — снижение уровня финансового состояния, при котором предприятие могло бы выполнять главную цель своей деятельности — получать максимальную прибыль.

В дальнейшем постепенно возникают масштабные изменения в качественных показателях работы — снижается конкурентоспособность, падает рентабельность оказываемых услуг и производимых благ. Эти изменения являются отправной точкой в процессе оптимизации и полного прекращения производственной деятельности экономического субъекта с последующим наступлением банкротства.

С этого момента происходит наступление ряда последствий, которые касаются как руководства, контрагентов организации, так и сотрудников: сокращение числа рабочих места, риск потери вложений кредиторами и имущества собственниками данного предприятия»

Индикаторы банкротства

Чтобы избежать банкротства, компания должна контролировать определенные показатели, для расчета которых используются данные из отчета баланса. Эти признаки банкротства предприятия нужно отслеживать в динамике. Краткосрочное ухудшение какого-то коэффициента не говорит о фатальных последствиях, но если речь идет о тренде, руководству стоит задуматься.

1. Коэффициент текущей ликвидности (КТЛ)

Он показывает, какая доля текущих обязательств (краткосрочных кредитов и займов) может быть погашена за счет оборотных активов.

Нормальное значение для этого коэффициента — 1,5-2,5, ниже 1,5 — высокий риск для компании.

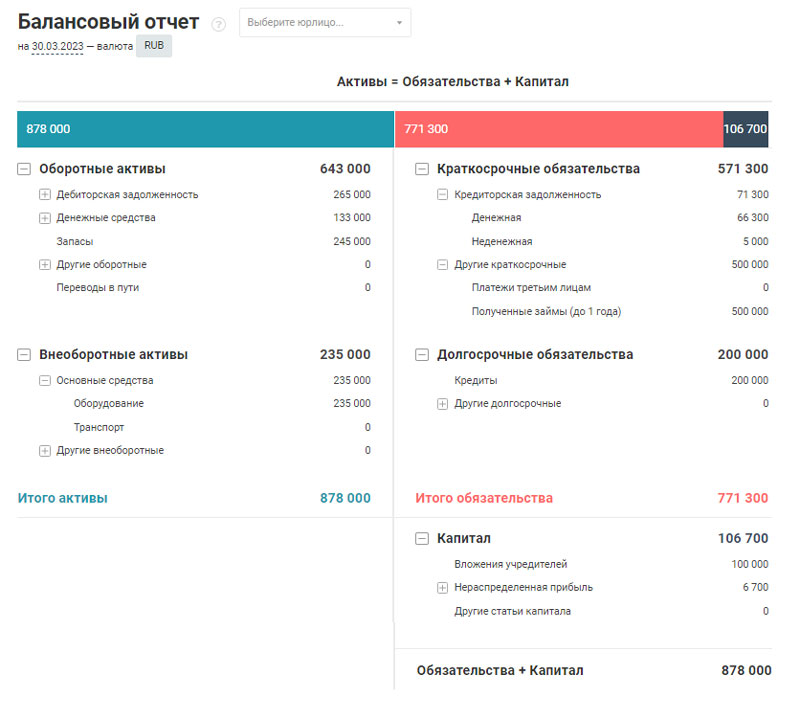

КТЛ = Оборотные активы / Краткосрочные обязательства

КТЛ = 643 000 / 571 000 = 1,1

Оборотных активов компании не хватает для возврата долгов.

2. Коэффициент обеспеченности собственными оборотными средствами (КОСОС)

Экономический смысл этого показателя основан на том, что самые трудно реализуемые активы (здания, транспорт, оборудование) должны финансироваться из наиболее надежных источников — собственных средств.

Значение этого показателя должно быть больше 0,1

КОСОС = (Собственный капитал – Внеоборотные активы) / Оборотные активы

КОСОС = (106 700 — 235 000) / 643 000 = — 0,2

Компания из примера не обеспечена собственным капиталом.

3. Расчет вероятности банкротства проводится с помощью модели Альтмана

Это наиболее популярная и простая модель прогнозирования банкротства, с использованием показателей, характеризующих финансовое состояние предприятия:

Z = –0,3877 – 1,0736 x Кп + 0,579 x (ЗК / П),

где ЗК — заемный капитал

П — пассивы

КП — коэффициент покрытия, он рассчитывается как:

Коэффициент покрытия активов = ((Активы – Нематериальные активы) – (Краткосрочные обязательства – Краткосрочные кредиты и займы)) / Обязательства

Если Z равно нулю, вероятность банкротства 50%,

Z меньше нуля, вероятность банкротства меньше 50% и уменьшается с уменьшением показателя.

Z больше нуля, вероятность банкротства больше 50% и увеличивается по мере роста Z.

КП = ((1 529 300 — 0) — (390 000 — 0))/590 000 = 1,93

З = —0,3877 — 1,0736 х 1,05 + 0,579 х (771 300 / 878000) = — 0,3877 — 2,07 + 0,223 = — 1,0064

Несмотря на низкие коэффициенты текущей ликвидности и обеспеченности собственными средствами, прогноз для компании благоприятный.

Марина Володина, Генеральный директор ООО «МаВо»:

«В законодательстве нет четкого определения черты, за которой точно начинаются банкротные процедуры, и это объяснимо: бизнесы разные, ситуации разные. Основной принцип: как только появились признаки банкротства предприятия и понимание, что в ближайшем будущем нет возможности платить налоги, сборы и остальные платежи в бюджет, а также оплачивать счета контрагентов и выполнять другие свои обязательства по договорам, нужно задуматься о банкротстве. Законодательство прямо прописывает обязанность директора обратиться с таким заявлением в суд, предприняв все необходимые для этого действия. За неподачу такого заявления предусмотрено наказание: привлечение к субсидиарной ответственности директора как гражданина из его собственных денежных средств и имущества по долгам компании. У директора тут особый статус, и об этом не стоит забывать.

Бояться процедуры банкротства не стоит: она проходит исключительно в рамках закона. Но менеджмент должен думать о последствиях принимаемых решений, о том, какова квалификация работников и каким компаниям отданы вопросы аутсорсинга»

Резюмируем

- Банкротство — это невозможность компании платить по счетам.

- Банкротство бывает реальное, техническое и преднамеренное. За последнее предусмотрена ответственность.

- Признаки банкротства предприятия сначала могут быть незаметными, но проблемы накапливаются как снежный ком, что может привести к гибели компании.

- Существует несколько коэффициентов-индикаторов банкротства, отслеживая которые можно постоянно контролировать ситуацию. Но это возможно только в том случае, если в компании налажен финансовый учет, например, в сервисе ПланФакт.

Источник: planfact.io