Чтобы составить заявление на возврат НДФЛ за оплату образовательных услуг, нужно ознакомиться с примерами. Заполнение документа не требует серьезных навыков. И если заранее выяснить все необходимые сведения, оно не займет много времени.

Особенности вычета за обучение

В России предусмотрены разнообразные социальные вычеты, которые предоставляют для сокращения существенных расходов физическим лицам. Они представляют собой возврат части НДФЛ. Среди прочих граждане могут оформить налоговый вычет, чтобы компенсировать расходы на обучение.

Право на его получение имеет физическое лицо, которое регулярно выплачивает подоходный налог государству. Т.е. как правило, получатели – это наемные работники. т.к. налог с их заработка ежемесячно отчисляет работодатель. Но необязательно. Для оформления налоговых вычетов неважно, с каких доходов платят НДФЛ. Возможно, человек сдает в аренду свое имущество.

Или он получает доход от трудовой деятельности за границей, а в России платит подоходный налог.

Возврат ндфл (подоходного налога) за 2019 год

Вычет по расходам за обучение можно получить за любые образовательные услуги. Т.е. не обязательно гражданин учится в вузе или колледже. Если он обучается на платных курсах, учится водить в автошколе, вычет на обучение ему полагается. Но только с условием, что организация или ИП, которые предоставляют образовательные услуги, имеют соответствующую лицензию. Ее копию потребуется предъявить при оформлении вычета.

Возврат НДФЛ полагается не только за оплату собственного обучения. Вычет предоставят, если:

- заявитель оплачивал образовательные услуги, предоставляемые его детям;

- претендент платил за курс обучения, который проходил человек, находящийся под его опекой или попечительством;

- заявитель оплачивал образовательные услуги, предоставляемые его кровным братьям и сестрам.

Если возврат налога предполагается оформить за собственное образование, порядок его получения не важен. Заявитель может учиться:

- очно;

- заочно;

- дистанционно;

- в любом возрасте.

Оформление вычета за обучение других лиц возможно только при условии:

- Получатель образовательных услуг не достиг 24-летнего возраста.

- Обучение осуществлялось только по очной форме.

- Платил за образовательные услуги заявитель.

Если оформляется вычет за обучение третьих лиц, заявителю потребуется документально подтвердить факт родства или опеки.

Величина налогового вычета за обучение обозначена в ст. 220 НК РФ. Если учится сам заявитель, его братья-сестры или опекаемые лица, максимальная сумма составит 13% от 120 тыс. руб. за один год. Такой вид вычета полагается суммировать с прочими социальными вычетами, если заявитель их оформляет (исключение – вычеты за дорогостоящие медицинские услуги).

Если образование получают дети заявителя, к вычету на обучение полагается сумма в размере 13% от 50 тыс. руб. – это максимум.

Возможно ежегодное получение налогового вычета. Т.е. он предоставляется по факту финансовой сделки, а не просто конкретному лицу. Именно поэтому при длительном и дорогостоящем обучении выгодней не оплачивать образование сразу единым платежом. А вносить деньги по частям ежегодно. Например, стоимость пятилетнего обучения в вузе составляет 700 тыс. руб.

Если заплатить всю сумму сразу, расходы на обучение компенсируют суммой 15 тыс. 600 руб. (это 13% от 120 тыс. руб.). А если деньги будут вноситься в течение пяти лет частями, за последующие годы можно будет еще вернуть 62 тыс.400 руб. (15600 х 4 года).

Для чего нужно заявление на налоговый вычет

Если гражданин намеревается компенсировать часть расходов на обучение, ему нужно обратиться в ФНС и представить пакет документов. Основным из них является заявление. Оно необходимо, в первую очередь, для того, чтобы гражданин заявил о своих правах на вычет. Плюс в нем отражаются основные сведения о заявителе.

Если инспектор примет положительное решение по налоговому вычету, текст заявления на возврат содержит все необходимые данные, чтобы деньги вернуть на личный счет.

Как заполнить заявление

Заявление на возврат можно заполнить самостоятельно или поручить это профессиональному бухгалтеру. Правда, за услуги потребуется заплатить. В среднем по стране бухгалтерские фирмы просят за них 500 руб.

Тем, кто решит заполнить заявление самостоятельно, нужно попросить бланк в любом отделении ФНС или скачать его на их официальном сайте. Там же можно посмотреть образец заполнения заявления.

Состоит документ из трех листов. Заявителю потребуется заполнить каждый:

- Первый лист включает основные данные о плательщике и его подоходном налоге.

- Второй лист отводится информации о личном счете, на который следует перечислять сумму вычета, если заявка будет одобрена.

- Третий лист посвящен личным паспортным данным.

Допускается заполнение заявления двумя способами:

- От руки. В таком случае информация вносится печатными заглавными буквами. Используется только синяя или черная паста.

- Отпечатать при помощи компьютера.

В конце обязательно проставить личную подпись. Даже при условии, что бланк заполнялся на компьютере.

Титульный лист

В титульный лист заявитель должен внести следующую информацию:

- Свой ИНН. Вписывать КПП не нужно (это касается только организаций).

- Порядковый номер заявления на вычет в текущем налоговом периоде. Если оно первое, проставляется 1, второе – 2 и т.д. Учитываются все заявления. Даже корректирующие и те, что подлежат исправлению.

- Код отдела ФНС, куда заявление подается. Его можно узнать при личном визите, позвонив по телефону или через интернет на официальном сайте.

- Собственные ФИО.

- Правовое обоснование налогового вычета. В данном случае это – статья 78 НК РФ.

- Код причины переплаты. При вычете за обучение нужно внести – 1.

- Код платежа. Тоже нужно указать – 1.

- Сумма, которую государство должно вернуть в качестве вычета. Эта сумма должна быть идентична той, что заявитель внес в налоговую декларацию.

- Код налогового периода. Он вносится в формате: ГД – 00 — четыре цифры года, когда оплачивалось обучение.

- ОКТМО региона проживания. Можно его узнать в ФНС или найти через интернет.

- КБК — 182 1 01 02010 01 1000 110.

- Количество страниц в подаваемом заявлении.

В конце нужно выбрать цифровое обозначение лица, которое сдает заявление. Если это сам плательщик, будет цифра 3. Плюс нужно вписать текущую дату и поставить личную подпись.

Вторая страница

На второй странице следует обозначить:

- Полное наименование банка, в котором у заявителя открыт личный счет.

- Реквизиты банка (корсчет, идентификационный код).

- Реквизиты личного банковского счета.

Все сведения о банке и личном счете можно просто запросить в банке. Выписку предоставляют бесплатно в течение нескольких минут.

Плюс нужно внести следующие сведения:

- ФИО;

- код представленного удостоверения личности. Если это гражданский паспорт, нужно вписать – 21.

Третья страница

Третью страницу заполнить проще всего. Нужно будет внести:

- ФИО;

- реквизиты представленного удостоверения личности и его код.

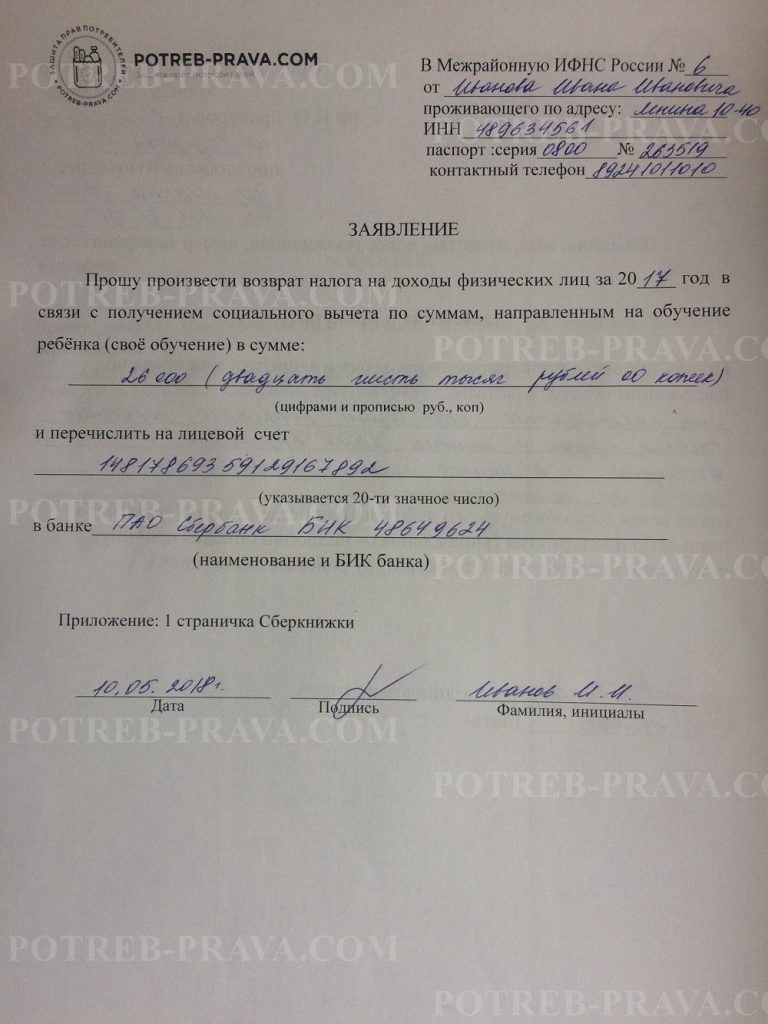

Образец

Образец заполненного заявления можно найти на демонстрационных стендах в ФНС. На нашем сайте они тоже присутствуют.

Вычет за обучение ребенка, брата или сестры

Налоговой инспекцией предоставляется вычет и за оплату образовательных услуг единокровных братьев и сестер. Образец заявления на вычет, в таком случае, не отличается. Но потребуются дополнительные сопроводительные документы. Нужен будет договор на получение образовательных услуг и документы, которыми заявитель сможет подтвердить степень родства.

Оформление налоговых вычетов за обучение производится на основании письменного заявления. Форма его утверждена ФНС. И претендентам на возврат налога следует ее придерживаться.

Источник: aktbuh.ru

Заявление на возврат НДФЛ за обучение

Заявление представляет собой официальное обращение по какому-либо вопросу. Может подаваться в различные учреждения — от ИП и компаний до государственных структур. Повод для написания заявления также может быть различным — устройство на работу, просьба о возврате денежных средств и проч.

Адресатом заявления может быть продавец, работодатель или государственный орган. При подаче работодателю сотрудник может попросить о получении отпуска, об увольнении, возмещении ущерба. При подаче продавцу покупатель требует обмена или возврата средств и др. При подаче в госорганы гражданин вправе сообщить о своих просьбах и желаниях — например, об открытии ИП, о переходе на новую систему налогообложения и т.д.

Документ составляется в свободной письменной форме. Указываются данные автора и получателя, заголовок, суть и причины обращения с аргументацией, ставится дата и подпись. Для обоснования обращения к заявлению можно прикрепить дополнительные документы в качестве доказательства

Виды и варианты заявлений

- Заявление на развод.

- Заявление на алименты.

- Исковое заявление.

- Деловое письмо-заявление от одной компании другой.

- Заявление в компанию от физлица и проч.

Источник: amulex.ru

Образец заявления на возврат налога за обучение 2022

Чтобы вернуть налог на доходы физических лиц за обучение, нужно написать заявление, которое является обязательным для получения вычета. Подается такой документ в отдел налоговой инспекции за 12 месяцев.

По месту работы пишется заявление о подтверждении права гражданина на налоговый вычет у агента. Специальной формы для заявления на возврат налоговых вычетов не имеется. Вы можете его составить сами, только не забудьте указать все необходимые сведения либо использовать бланк, предусмотрительно подготовленный работниками налоговой службы.

Учтите! Порядка для заполнения заявлений на возврат налогового вычета также нет, но обязательными сведениями для него являются:

- код и наименование отдела налоговой инспекции, куда подается заявление;

- основание для получения налогового вычета;

- данные о налогоплательщике, желающем вернуть вычет (фамилия, имя, отчество, идентификационный номер налогоплательщика, данные паспорта, место регистрации);

- данные расчетного счета и банка, в котором он открыт;

- подпись и дата.

Обратите внимание! Если вы выбрали бланк, разработанный сотрудниками налоговой инспекции, стоит обратить внимание на подсказки, указанные в конце третьего листа.

КБК и ОКТМО

ОКТМО расшифровывается как Общероссийский классификатор территорий муниципальных образований ОК -033-2013.

Код из этого классификатора показывает, к какому муниципальному образованию относится составитель заявления на возврат налогового вычета.

ВНИМАНИЕ! Посмотрите заполненный образец заявления на возврат налога за обучение:

Для физических лиц код определить можно по месту его регистрации. А вот КБК расшифровывается как код бюджетной классификации. Каждому налогу и действию над ним соответствует свой код.

В заявлении на возврат, которое подается в 2019 году, необходимо указывать следующий код КБК 18210102010011000110

Если заявление составляется самостоятельно, то указывать ОКТМО и КБК не обязательно. Они обязательны только для бланка, разработанного федеральной налоговой службой.