Как отразить в учете организации, имеющей территориально обособленный филиал, выделенный на отдельный баланс, передачу филиалу объекта основных средств (ОС), который используется в основном производстве?

Головной организацией передан филиалу объект ОС. По данным бухгалтерского и налогового учета первоначальная стоимость объекта ОС составляет 600 000 руб.; сумма амортизации, начисленной на дату передачи, — 120 000 руб.; срок полезного использования, установленный на дату принятия объекта ОС к учету, — 60 месяцев; амортизация начисляется линейным способом (методом). Доходы и расходы в целях налогообложения учитываются методом начисления.

Гражданско-правовые отношения

Филиалом является обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительства. Филиал не является юридическим лицом, наделяется имуществом создавшей его организации и действует на основании утвержденного ею положения (п. п. 2, 3 ст. 55 Гражданского кодекса РФ).

Бухучет для начинающих. Как читать баланс предприятия

Бухгалтерский учет

Перемещение объекта ОС между структурными подразделениями организации выбытием объекта ОС не признается (п. 82 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н).

Соответственно, по объекту, переданному филиалу, продолжает начисляться амортизация принятым в организации способом, в данном случае — линейным, исходя из срока полезного использования, установленного при принятии этого объекта ОС к учету головной организацией (п. п. 17, 18, 19 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н).

Ежемесячная сумма начисленной амортизации по объекту ОС, используемому в производственной деятельности, включается в состав расходов по обычным видам деятельности и в дальнейшем формирует себестоимость произведенной филиалом продукции (п. п. 5, 16, 9 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

В рассматриваемой ситуации филиал, которому передается объект ОС, выделен на отдельный баланс. Напомним, что под отдельным балансом подразумевается самостоятельно установленный организацией перечень показателей для формирования баланса филиала для нужд управления организации (в целях отражения имущественного и финансового положения филиала) (п. 2 Письма Минфина России от 02.06.2005 N 03-06-01-04/273, Письмо Минфина России от 29.03.2004 N 04-05-06/27). Указанный перечень закрепляется во внутренних распорядительных документах организации.

При передаче объекта ОС с баланса головной организации на баланс филиала первоначальная стоимость данного объекта, а также сумма начисленной амортизации по нему списываются с баланса головной организации и передаются на баланс филиала через счет учета взаиморасчетов между головной организацией и филиалом.

Напомним, что бухгалтерская отчетность организации должна включать показатели деятельности всех филиалов, представительств и иных подразделений (включая выделенные на отдельные балансы) (ч. 6 ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете», п. 8 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденного Приказом Минфина России от 06.07.1999 N 43н).

В связи с этим все филиалы организации независимо от их места нахождения, включая выделенные на отдельный баланс, применяют единую принятую в организации учетную политику (п. 9 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденного Приказом Минфина России от 06.10.2008 N 106н).

Порядок взаимодействия головной организации и филиала в целях формирования бухгалтерской отчетности, а также отражения в учете взаиморасчетов между головной организацией и филиалом организация разрабатывает самостоятельно. Принятый порядок документооборота, формы применяемых при этом первичных учетных документов, а также синтетические и аналитические счета, используемые при отражении взаиморасчетов с филиалом, утверждаются руководителем организации (п. 4 ПБУ 1/2008).

Отметим, что в бухгалтерском балансе расчеты между филиалом и головной организацией не отражаются, поскольку суммарное сальдо таких расчетов равно нулю.

Бухгалтерские записи по рассматриваемым операциям производятся в соответствии с изложенным выше и общими правилами, установленными Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, и приведены ниже в таблице проводок.

Налог на добавленную стоимость (НДС)

При передаче объекта ОС филиалу не происходит перехода права собственности на него, то есть реализации в смысле положений п. 1 ст. 39 Налогового кодекса РФ, а следовательно, не возникает объекта налогообложения по НДС, предусмотренного пп. 1 п. 1 ст. 146 НК РФ.

Налог на прибыль организаций

Как было сказано выше, при передаче филиалу объекта ОС не происходит его реализации. То есть при такой передаче не возникает доходов и расходов для целей налогообложения прибыли. Кроме того, при такой передаче нет оснований для исключения объекта ОС из состава амортизируемого имущества, предусмотренных п. 3 ст. 256 НК РФ.

Амортизация по объекту ОС, переданному филиалу, продолжает начисляться в ранее установленном порядке (что также следует из п. 4 ст. 259, п. 5 ст. 259.1 НК РФ). Амортизация включается в состав расходов, связанных с производством и реализацией, ежемесячно в начисленной сумме (пп. 3 п. 2 ст. 253, п. 3 ст.

272 НК РФ).

Расход в виде амортизации объекта ОС, используемого в основном производстве, как правило, учитывается в качестве прямого расхода (п. 1 ст. 318 НК РФ). Прямые расходы относятся к расходам того отчетного (налогового) периода, в котором будет реализована продукция, в стоимости которой они учтены в соответствии со ст. 319 НК РФ (п.

2 ст. 318 НК РФ).

При этом отметим, что налогоплательщиком налога на прибыль является организация (п. 2 ст. 11, п. 1 ст. 246 НК РФ). Организации, в состав которых входят обособленные подразделения (в данном случае — филиал), исчисляют и уплачивают налог на прибыль с учетом положений ст.

288 НК РФ.

Налоговую декларацию в целом по организации с распределением по обособленным подразделениям представляет в налоговый орган по месту своего нахождения головная организация (п. 5 ст. 289 НК РФ). При этом порядок и сроки представления филиалом соответствующей информации и документов, необходимых для формирования налоговой базы по налогу на прибыль, самостоятельно устанавливаются организацией и утверждаются приказом (распоряжением) руководителя (ст. 313 НК РФ).

Таким образом, вне зависимости от того, где находится объект ОС, в головной организации или в филиале, расходы в виде амортизации учитываются при формировании единой налоговой базы по налогу на прибыль.

Налог на имущество организаций

Налог на имущество организаций является региональным налогом (п. 1 ст. 14 НК РФ) и уплачивается организациями, имеющими движимое и недвижимое имущество, учитываемое на балансе в качестве объектов ОС (п. 1 ст. 373, п. 1 ст. 374 НК РФ). Исключение составляют объекты, перечисленные в п. 4 ст.

374 НК РФ, а также случаи освобождения от налогообложения, предусмотренные ст. 381 НК РФ.

В случае если объект ОС, переданный территориально обособленному филиалу, выделенному на отдельный баланс, облагается налогом на имущество, его налогообложение после передачи будет осуществляться по местонахождению этого филиала, то есть с применением ставки, действующей на территории того субъекта РФ, в котором находится филиал (ст. 384 НК РФ).

Источник: ppt.ru

Бухгалтерские проводки по передаче основных средств

Операции, связанные с передачей основных средств на баланс организации, относятся к операциям, одновременно увеличивающим актив, пассив и соответственно итог баланса на стоимость поступивших основных средств.

Передаваться основные средства чаще всего могут:

- безвозмездно от сторонней организации (в качестве спонсорской, гуманитарной и иной помощи, дарения и т.п.);

- от учредителей (собственников) предприятия в форме взноса в уставный капитал.

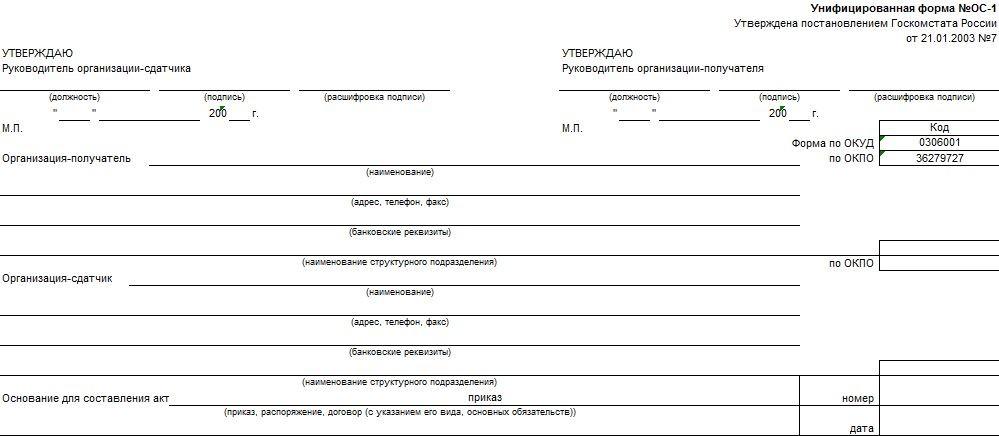

Передаваемые основные средства учитываются, как правило, по рыночной стоимости. Принятие их к учету на балансе оформляется актом № ОС-1.

Проводки по безвозмездной передачи основных средств

Проводки, составляемые при безвозмездном поступлении основных средств (например, на сумму 145 тыс. руб.), следующие:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 08.04 | 98.02 | Отражение рыночной стоимости безвозмездно переданных основных средств | 145 | Бухгалтерская справка-расчет |

| 08.04 | 60.01, 76.05 | Расходы на доставку, установку, монтаж и подготовку к эксплуатации основных средств | 5 | Акт приемки-сдачи работ, договор на оказание услуг, выписки банка |

| 19.01 | 60.01, 76.05 | Отражение НДС по рыночной стоимости переданных основных средств, включая расходы на их приобретение (18%) | 27 | Счет-фактура |

| 01.01 | 08.04 | Принятие к учету поступившего объекта основных средств | 150 | Акт № ОС-1 |

| 60.01, 76.05 | 51 | Оплачены расходы на приобретение объекта | 5 | Выписки банка |

| 68.02 | 19.01 | Предъявлен НДС по расходам на приобретение к вычету (18%) | 0,9 | Счет-фактура |

Отражение передачи основных средств в форме вклада в уставный капитал

Эта операция актуальна для вновь создаваемых предприятий или при увеличении уставного капитала. Денежная оценка объектов определяется по согласованию между учредителями или на основе заключения эксперта.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 08.04 | 75.01 | Отражение стоимости объекта | 145 | Учредительные документы |

| 08.04 | 60.01, 76.05 | Отражение расходов на доставку, установку, монтаж и прочее | 5 | Акт приемки-сдачи работ, договор на оказание услуг, выписки банка |

| 19.01 | 60.01, 76.05 | Отражение НДС по фактическим расходам на доставку объекта основных средств (18%) | 0,9 | Счет-фактура |

| 01.01 | 08.04 | Принятие поступившего объекта основных средств к учету | 150 | Акт № ОС-1 |

| 68.02 | 19.01 | Предъявление к вычету оплаченного НДС по фактическим расходам на доставку | 0,9 | Счет-фактура |

Передача ОС в программе 1С 8.3

Передать основное средство другой организации в программе 1С можно документом Передача ОС:

Где необходимо указать объект передачи, его стоимость и счета учета.

Источник: saldovka.com

Оформление акта приема-передачи основных средств: особенности в бухгалтерском учете

Евгений Маляр

# Нюансы бизнеса

Бланки документов, рекомендации, нюансы

Акт приёма-передачи ОС нужен непременно. До 2013 года действовали требования, согласно которым использовалась форма ОС-1. Теперь же текст можно составлять произвольно.

- Когда нужны акты приёма-передачи

- Значение акта

- Техническая сторона

- Как заполнять бланк акта

- Комиссия

- Как принять к учету основное средство

- Проводки по безвозмездной передаче основных средств

- Накладная на внутреннее перемещение объектов

- Выводы

Яндекс.Бизнес для предпринимателей

Приведёт к вам клиентов, пока вы занимаетесь другими делами. Реклама будет работать сама, о вашем бизнесе узнает аудитория Яндекс Карт и Поиска. Тысячи предпринимателей уже оценили эффективность сервиса!

В процессе работы нередко возникает необходимость в перемещении основных средств внутри предприятия и за его пределы. Имущество продаётся, дарится, меняется или переводится в распоряжение других подразделений. Принимаются на баланс новые машины, станки, здания. Процессы эти неизбежны пока бизнес жив, и весь вопрос состоит в их бухгалтерском оформлении. О том, какими документами сопровождаются действия по перемещению основных фондов, рассказано в этой статье.

Когда нужны акты приёма-передачи

Каждому бухгалтеру известно, что для отражения движения материалов, сырья, готовой продукции или малоценного имущества акт не требуется. Этот документ необходим для оформления перемещения основных средств в том случае, если меняется их собственник.

Основными фондами называют совокупную стоимость всех средств, служащих для осуществления коммерческой деятельности и отвечающих следующим критериям:

- Высокая материальная ценность (в России сейчас к ОФ относят имущество, стоящее более 40 тыс. руб.);

- Длительный (более года) срок эксплуатации при сохранении естественной формы.

Основные средства подлежат амортизации. Это означает, что их стоимость в процессе эксплуатации, и просто со временем, снижается, а деньги для компенсации утери ценности накапливаются в особом фонде. Источником амортизации служит прибыль.

Для оформления перемещений имущества, не относящегося к основным средствам, используются накладные.

Значение акта

Подписание акта о приеме-передаче объекта основных средств знаменует собой завершение процесса отчуждения или принятия имущества. Это своеобразная «жирная точка», после которой тот или иной объект обретает нового владельца (хотя, скорее, наоборот). Возможных вариантов подобной ситуации бывает только четыре:

- Покупка или продажа;

- Зачисление в качестве уставного капитала другой фирмы;

- Дарение (безвозмездная передача);

- Мена.

Подводя итоги, можно сформулировать цель составления и подписания акта приёма-передачи – он служит для оформления изменения прав собственности на основные средства.

Внутри предприятия документ является основанием для постановки имущества на баланс или снятие его с учёта.

Техническая сторона

Акт при приёме или передаче основных средств нужен непременно. До 2013 года действовали требования, согласно которым использовался исключительно утверждённый бланк (форма ОС-1), теперь же текст можно составлять произвольно, с соблюдением обязательных пунктов.

В документе должны присутствовать:

- Дата составления, присвоенный номер;

- Названия участвующих предприятий согласно регистрационным данным и прочие реквизиты (налоговые и платёжные);

- Полное наименование имущества в соответствии с бухгалтерским документальным оборотом. К примеру, если на балансе числился «свариватель полимерных плёнок», то «запайщиком кульков» его в акте назвать нельзя, хотя по сути это одно и то же.

Несмотря на допускаемую документальную вольность, в большинстве случаев бухгалтеры продолжают пользоваться «старой доброй» формой ОС-1. Делают они так просто потому, что незачем изобретать что-то новое, когда есть проверенный бланк, к которому заведомо не будет никаких претензий со стороны контролирующих органов.

Как заполнять бланк акта

Сам по себе акт приёма-передачи не является самодостаточным документом, а служит обязательным приложением к соответствующему договору (дарения, мены или купли-продажи).

- В верхней части первого листа впечатываются или вписываются авторучкой (чернилами, пастой, но не карандашом) реквизиты сторон и ФИО руководителей (уполномоченных лиц). Кто справа или слева – значения не имеет, стороны равноправны.

- Печати не обязательны.

- Факсимильные оттиски недопустимы.

- Количество экземпляров – два и более, в зависимости от особенностей принятого на предприятии документального оборота.

Других каких-либо нюансов нет, а в случае затруднений всегда можно посмотреть образец заполнения акта приемки-передачи, соответствующий или максимально приближенный к актуальной ситуации:

Важным моментом по праву считается пункт об отсутствии претензий. В форме ОС-1 он есть, но авторы самостоятельно составленных бланков могут о нём забыть.

Скачать бланк формы ОС-1

Комиссия

В обязательном порядке указанные акты подписывают руководители или назначенные ими (приказом) лица. Возникают, однако, ситуации, когда принимаемое оборудование настолько сложно в техническом плане, что для определения степени его работоспособности требуются профильные знания.

В этом случае возможны следующие варианты действий:

- Привлечение независимых экспертов;

- Создание собственной комиссии.

Возможно формирование совместного органа, задача которого состоит в том, чтобы прийти к единому мнению по поводу:

- Изношенности средства;

- Его способности выполнять свою производственную функцию;

- Ремонтопригодности.

Все выявленные дефекты или неполадки заносятся в графу «краткая характеристика» на обороте (или втором листе) акта приёма-передачи. Если всё в порядке и исправно, то пишется просто: «Претензий нет».

Как принять к учету основное средство

На основании составленного и подписанного акта производится принятие к бухгалтерскому учету основного средства, то есть постановка его на баланс. Это действие датируется днём готовности объекта к производственному использованию и формированию его начальной стоимости (на момент ввода в эксплуатацию).

В случае, если требуется государственная регистрация нового собственника (например, при передаче автомобиля), действует правило, согласно которому принятие к учету не зависит от времени её завершения (ст. 259, п.4 Налогового кодекса Российской Федерации).

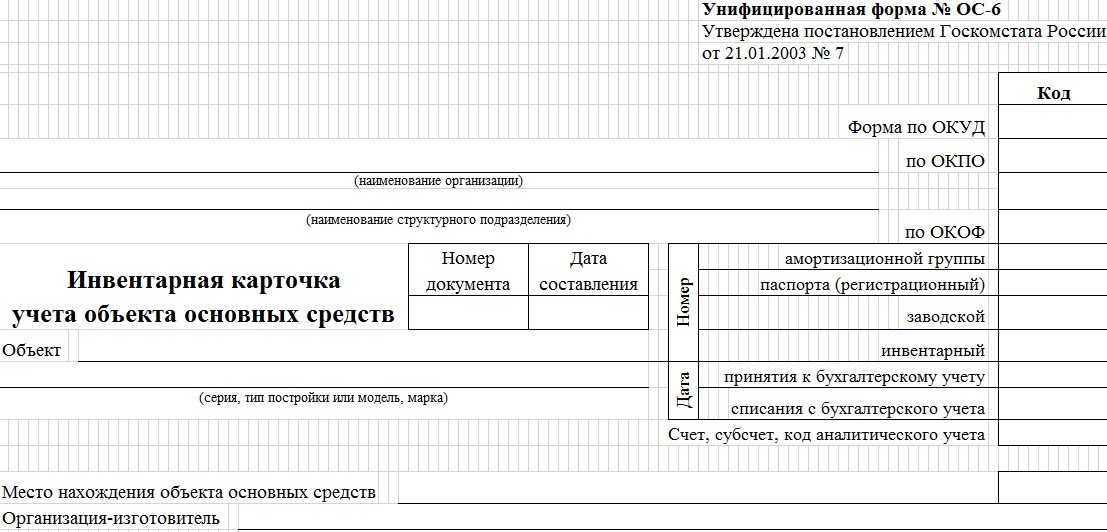

На приобретённое имуществе заводится инвентарная карточка по форме ОС-6.

Скачать бланк формы ОС-6

Приём на баланс основного средства осуществляется посредством следующей последовательности бухгалтерских проводок:

Дата постановки основного средства на налоговый учёт соответствует моменту ввода его в эксплуатацию (согласно пункту 4 статьи 269 Налогового кодекса РФ).

Проводки по безвозмездной передаче основных средств

Существует мнение о том, что собственник может дарить принадлежащее ему имущество кому угодно. Если на бытовом уровне это утверждение вполне справедливо, то в хозяйственных взаимоотношениях кое-какие ограничения есть.

Согласно ст. 575 ГК РФ, передача основных средств на безвозмездной основе от одной коммерческой организации к другой возможна лишь в случае их взаимосвязанности.

Следует различать просто передачу ОС, от передачи в безвозмездное пользование. В первом случае собственник актива меняется, а во втором нет. Сторона, принимающая актив в пользование, получает лишь право на его эксплуатацию в течение какого-то срока.

Дарение (безвозмездная передача) имущества по своим правовым последствиям и форме приравнивается к обычной продаже, но по цене, равной нулю. Оформляется эта хозяйственная операция аналогично тому, как это происходило бы при обычной реализации основных средств. При этом налоговую нагрузку несёт даритель – он выплачивает НДС.

Документальное сопровождение передачи ОС на безвозмездной основе подразумевает наличие пакета, включающего:

- Акт приёма-передачи (ОС-1);

- Договор о безвозмездной передаче (дарении);

- Подтверждение принятия ОС на баланс получателем;

- Счет списания данного актива с баланса дарителя;

- Банковская выписка об оплате транспортных и пусконаладочных издержек.

Действие сопровождают следующие бухгалтерские проводки:

Со стороны дарителя:

| Операция | Проводка |

| Списание первичной стоимости безвозмездно передаваемого актива | Дт01-В – Кт01 |

| Списание начисленной амортизации передаваемого имущества | Дт02 – Кт01-В |

| Списание передаваемой остаточной стоимости ОС | Дт91-2 – Кт01-В |

| Списание накладных затрат, понесенных в ходе передачи | Дт91-2 – Кт70 (23, 69, 76, 60, 68) |

| Начисление НДС на накладные затраты | Дт91-2 – Кт60 (68, 76) |

| Оплата услуг подрядчика | Дт60 (68, 76) – Кт51 |

В принимающей организации:

| Операция | Проводка |

| Отображение первичной стоимости безвозмездно получаемого актива согласно рыночной оценке | Дт08 – Кт98 |

| Отображение затрат, понесенных на транспортировку и доведение актива до рабочего состояния | Дт08 – Кт23, 26, 60, 76 |

| Начисление НДС на разницу между рыночной и остаточной стоимостями | Дт19 – Кт60 и 76 |

| Оплата услуг подрядчика | Дт60 (68, 76) – Кт51 |

| Введение в эксплуатацию безвозмездно полученного основного средства | Дт01 – Кт08 |

| Начисление амортизации | Дт20, 23 и 25 – Кт02 |

| Отображение дохода на сумму амортизации | Дт98 – Кт91-1 |

Основанием для проведенных проводок служат:

- Акт приёма-передачи на безвозмездной основе;

- Амортизационная ведомость;

- Счёт-фактура на транспортные, наладочные и накладные затраты;

- Налоговая накладная;

- Банковские выписки;

- Акт ввода в эксплуатацию;

- Бухгалтерская справка-расчёт.

В случае заключения договора мены, перечисленные процедуры производятся встречно.

Накладная на внутреннее перемещение объектов

Возвращаясь к началу статьи, следует вспомнить о том, что основные фонды могут перемещаться не только между организациями, но и внутри одной фирмы. Имеется в виду, конечно, не передвижение средств производства из одного угла в другой. Иногда в интересах дела объекты передаются какому-то цеху или отделу, и это действие также должно находить отражение в бухгалтерской документации.

Внутренняя накладная представляет собой заполненный должным образом бланк формы ОС-2.

Скачать бланк формы ОС-2

Смысл этого документа в том, что материальная ответственность за актив перекладывается на руководителя того подразделения, в распоряжение которого оно передано. Несмотря на внутренний характер, накладная содержит практически те же данные, что и рассмотренная ранее форма ОС-1, что свидетельствует о её важности. В ней указывается:

- Дата и присвоенный номер;

- Участвующие лица с подробной информацией о них, включая табельный номер;

- Инвентарный номер ОС;

- Полное название подразделений, между которыми осуществляется движение актива;

- Общие сведения об объекте и его состоянии;

- Стоимость передаваемых фондов;

- Их количество;

- Подписи сторон;

- Подпись главного бухгалтера.

К накладной прилагается сопутствующая объекту документация (например, технический паспорт, инструкция и т. п.).

Документ составляется в трёх экземплярах, один из которых предназначен для бухгалтерии, а два выдаются подписывающим его ответственным лицам (выдающему и принимающему).

На основании ОС-2, в инвентарной карточке ОС-6, заводимой на каждый объект, относящийся к основным средствам, производится соответствующая запись.

Если подразделение фирмы выделено в отдельный баланс (то есть является дочерним предприятием), оформление движения основных средств производится по форме ОС-1.

В рамках одного юридического лица перемещение ОФ сопровождается следующими бухгалтерскими проводками:

| Операция | Проводка |

| Перемещение ОС от одного подразделения (передающего) к другому (принимающему) | Дт01, сбсч ОП-2 – Кт01, сбсч ОП-1 |

| Перемещение амортизационных накоплений | Дт02, сбсч ОП-1 – Кт02, сбсч ОП-2 |

Выводы

Изменение прав собственности на основные фонды, независимо от способа отчуждения, подлежит документальному оформлению по форме ОС-1.

Внутреннее перемещения ОС производится по накладной ОС-2.

Источник: delen.ru