ПАО «Полюс» было создано в 2006 году, но история компании началась задолго до этого. Фактически, Полюс появился в результате организационно-правовых трансформаций, произошедших с золотодобывающей артелью, созданной в далёких 70-х годах прошлого столетия.

В 1993 году артель стала закрытым акционерным обществом. В 2006-ом ЗАО «Полюс» было преобразовано в ОАО «Полюс Золото» с капитализацией $8 млрд. Котировки акций ПАО «Полюс» появились на ММВБ и LSE.

2011 год – год создания холдинговой компании Polyus Gold International Limited, держателя всех активов группы.

Основные активы ПАО «Полюс» находятся в Сибири:

• Красноярский край – месторождения Олимпиада, Благодантое, Титимухта, Панимба;

• Иркутская область – Вернинское, Первенец и Чертово-Корыто-Мукодекское месторождения, около сотни месторождения россыпью;

• Магаданская область – Наталкинское месторождение;

• Республика Саха (Якутия) – Куранахское рудное тело и 50% доля в гигантском Нежданинском месторождении;

Полюс: золото, дивиденды, рост. Пора ли покупать акции?

• Амурская область – Бамское месторождение.

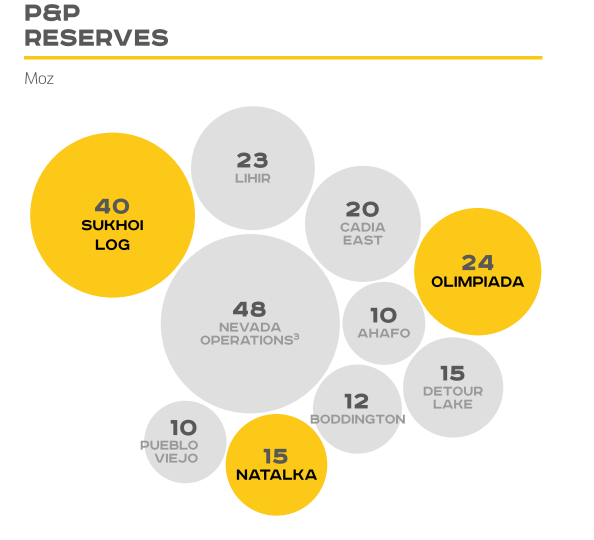

По количеству доказанных и вероятных запасов Полюс находится на втором месте в мире: 68 млн. унций золота, а оценённые ресурсы – больше 190 млн. унций. Возможно, с этим связан устойчивый рост цен на акции ПАО «Полюс».

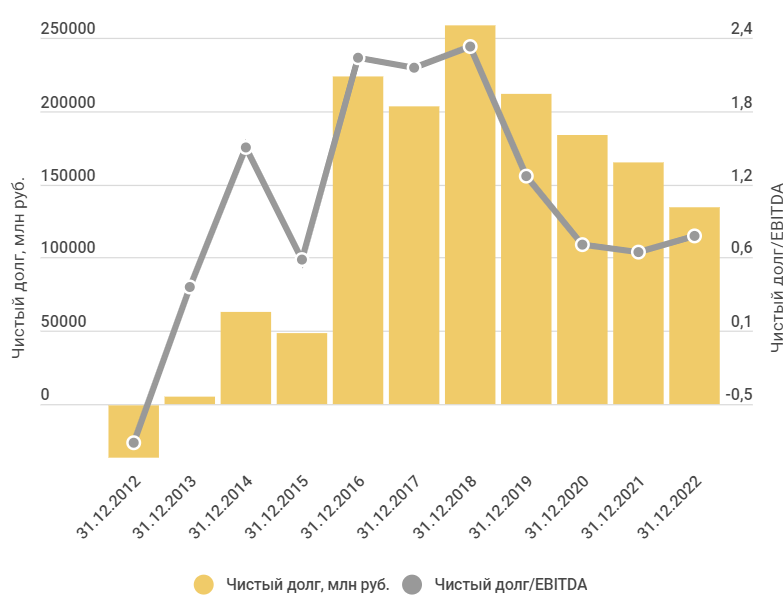

Дивидендная политика Полюса заключается в следующем правиле – платить дивиденды, если отношение чистого долга к EBITDA будет меньше 2.5х.

Головной офис акционерного общества находится в Москве.

Источник: investfunds.ru

MOEX: PLZL — Полюс золото

Капитализация, млрд = 1396, оценка = 10/10

Выручка, млрд = 288.5, оценка = 8/10

EBITDA маржа, % = 63.4, оценка = 10/10

Чистая маржа, % = 38.8, оценка = 9/10

ROA, % = 16, оценка = 5/10

ROE, % = 30, оценка = 9/10

Капитал/выручка, p/s = 4.84, оценка = 1/10

Капитал/активы, p/bv = 3.88, оценка = 2/10

Долг/EBITDA = 1.35, оценка = 7/10

Резюме:

Маржинальность EBITDA высокая, судя по мультипликаторам оценена дороговато.

Доходность на акцию (99.43%) и доходность по EBITDA (91.85%) находятся на высоком уровне, и стоит присмотреться к покупке.

Эффективность (ROE=30%) находится на достаточно высоком уровне, интересная для покупки так как компания эффективно использует собственный капитал.

| Башнефть | 6.63/10 |

| Саратовский НПЗ | 6.75/10 |

| Лукойл | 6.88/10 |

| Роснефть | 7.13/10 |

| Татнефть | 7.25/10 |

| НОВАТЭК | 7.25/10 |

| Русснефть | 7.38/10 |

| Сургутнефтегаз | 7.5/10 |

| Газпромнефть | 7.63/10 |

| Газпром | 7.75/10 |

Другие похожие компании

Инвестиции в Полюс Золото. Разговор с представителем компании

| xxxxxx | xxxxx | xxxxx | xxxxxx | xxxxxx |

| xxx | xxxxxx | xx | xxxxx | xx |

| xxxxxx | xxx | xxxxxxx | xxxxxxxx | xxxxxx |

| xxxxxxxx | xx | xxxxxx | xxxxxx | xx |

| xxxx | xxxxxxx | xxx | xxxxxxx | xxxxxxxx |

| xxxx | xxxxx | xxxxx | xxxx | xxxxx |

Больше информации доступно зарегистрированным

Авторизуйтесь или войдите с помощью:

Индекс стабильности выплат дивидендов

DSI — (Dividend Stability Index, DSI7), индекс стабильности дивидендов

DSI = (Yc + Gc) / 14

Yc – число лет подряд из последних семи лет, в которые выплачивались дивиденды;

Gc — число лет подряд из последних семи лет, в которые размер дивиденда был не ниже предыдущего года.

Yc = 7

Gc = 6

DSI = 0.93

| Газпром | 8.57/10 |

| Роснефть | 8.57/10 |

| Газпромнефть | 8.57/10 |

| Норникель (Норильский никель) | 8.57/10 |

| Лукойл | 9.29/10 |

| Башнефть | 9.29/10 |

| Татнефть | 9.29/10 |

| НОВАТЭК | 9.29/10 |

| Полюс золото | 9.29/10 |

| Сургутнефтегаз | 10/10 |

Другие похожие компании

Индекс стабильности повышение цены акции

SSI — (Stock Stability Index, SSI7) индекс стабильности цены акции

SSI = Yc / 7

Yc – число лет подряд из последних семи лет, в которые цена акции была выше предыдущего года.

Yc = 4

SSI = 0.57

| Газпром | 5.71/10 |

| Сургутнефтегаз | 5.71/10 |

| Лукойл | 5.71/10 |

| Башнефть | 5.71/10 |

| Роснефть | 5.71/10 |

| НОВАТЭК | 5.71/10 |

| Газпромнефть | 5.71/10 |

| Саратовский НПЗ | 5.71/10 |

| Славнефть Мегионнефтегаз | 5.71/10 |

| ЯТЭК | 7.14/10 |

Другие похожие компании

Оценка по Уоррену Баффету

1. Стабильная прибыль, значение = 98.48% > 0

Если рост за 5 лет / рост за последние 12 месяцев > 0

2. Хорошее покрытие долга, значение = 0.85 < 3

Когда компания сможет выплатить долг до 3 лет

3. Высокая рентабельность капитала, значение = 85.85% > 15

Если средний ROE > 15% за последние 5 лет

4. Высокий возврат на инвестиционный капитал, значение = 92.98% > 12

Если средний ROIC > 12% за последние 5 лет

5. Положительный свободный денежный поток, значение = 24.3 > 0

Положительный FCF за последние 12 месяцев

6. Происходит ли обратный выкуп акций, значение = нет

Если количество акций сегодня < количества акций 5 лет назад

| Лукойл | 8.33/10 |

| Башнефть | 8.33/10 |

| Татнефть | 8.33/10 |

| НОВАТЭК | 8.33/10 |

| Газпромнефть | 8.33/10 |

| Русснефть | 8.33/10 |

| Варьеганнефтегаз | 8.33/10 |

| АЛРОСА | 8.33/10 |

| Норникель (Норильский никель) | 10/10 |

| Распадская | 10/10 |

Другие похожие компании

Оценка по Бенджамину Грэхему

1. Адекватный размер компании, оценка = 8/10 (288.5 млрд, LTM)

2. Устойчивое финансовое положение (текущие активы/текущие обязательства), оценка = 9/10 (0.85 LTM)

Текущие активы должны как минимум вдвоем превышать текущие обязательства

3. Стабильная прибыль, оценка = 9/10

Компания не должна нести убытки на протяжении последних 10 лет

4. Дивидендная история, оценка = 10/10

Компания должна выплачивать дивиденды на протяжении как минимум 20 лет

5. Рост прибыли (прибыль в расчете на акцию), значение = 99.43% (норма >33% за последние 10 лет)

Прибыль компании в расчете на акцию за последние 10 лет должна возрастать как минимум на 1/3

5.5. Рост цены акции, значение = 73.51%

Цена акции, как показатель роста прибыли компании, за последние 10 лет должна возрастать как минимум на 1/3

5.6. Рост дивидендов, значение = 85.59%

Выплата дивидендов, как показатель роста прибыли компании, за последние 10 лет должна возрастать как минимум на 1/3

6. Оптимальное значение коэффициента цена/прибыль, оценка = 7/10 (12.5 LTM)

Текущая цена акции не должна превышать среднее значение прибыли за последние три года более чем в 15 раз

7. Оптимальное значение коэффициента цена/балансовая стоимость, оценка = 2/10 (3.88 LTM)

Текущая цена акции не должна превышать ее балансовую стоимость более чем в 1.5 раза

| Распадская | 8.07/10 |

| Сургутнефтегаз | 8.1/10 |

| АЛРОСА | 8.18/10 |

| Норникель (Норильский никель) | 8.53/10 |

| НОВАТЭК | 9.11/10 |

| Татнефть | 9.29/10 |

| Роснефть | 9.36/10 |

| Газпром | 9.38/10 |

| Газпромнефть | 9.78/10 |

| Лукойл | 9.79/10 |

Другие похожие компании

Оценка по Питеру Линчу

Дивидендная стратегия

1. Текущий дивиденд = 436.79 ₽.

1.5. Текущая доходность = 0% , оценка = 0/10

2. Количество лет из последних когда рос дивиденд = 0 , оценка = 0/10

2.5. Количество лет из последних когда рос процент дивиденда = 0

3. DSI = 0.93 , оценка = 9.29/10

4. Средний рост дивидендов = 10.95% , оценка = 10/10

5. Средний дивиденд за последние 5 лет = 4.77% , оценка = 4.77/10

6. Средний процент из которого выплачиваются дивиденды = 16.69% , оценка = 2.78/10

7. Превышение с див доходности отрасли = 0, среднее по отрасли = 0% , оценка = 0/10

| КТК | 3.56/10 |

| Сургутнефтегаз | 3.78/10 |

| Полюс золото | 3.83/10 |

| ГАЗ-сервис | 4.12/10 |

| АЛРОСА | 4.3/10 |

| Алроса Нюрба | 4.77/10 |

| Лензолото | 5.21/10 |

| Норникель (Норильский никель) | 5.48/10 |

| Башнефть | 5.61/10 |

| Мордовэнергосбыт | 5.63/10 |

Другие похожие компании

Дивидендная политика Полюс золото

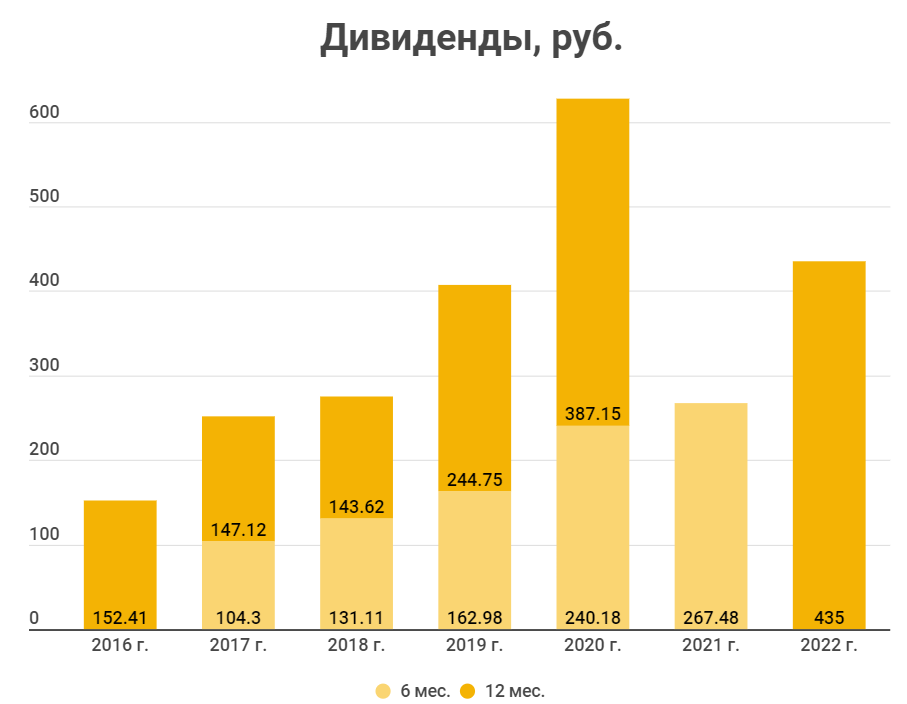

Дивидендная политика: Полюс будет платить дивиденды каждые полгода по 30% от EBITDA, если отношение чистого долга к EBITDA будет меньше 2.5х (сейчас 0.8х). Если коэффициент превышает 2.5х, Совет директоров может принять решение о выплате дивидендов с учетом денежной позиции Общества, свободного денежного потока, прогноза на следующие периоды и рыночной конъюнктуры. Выплата дивидендов за 2 полугодие 2021 не состоялась из-за сложной геополитической ситуации.

Бета коэффициент

β > 1 – доходность (а также изменчивость) таких бумаг очень чувствительна к изменению рынка. Такие активы больше подвержены риску, но потенциально более доходны. В целом, такие ценные бумаги можно назвать агрессивными;

β = 1 – доходность такой бумаги будет изменяться одинаково с доходностью рынка (фондового индекса);

0 < β < 1 – при такой бете активы менее подвержены рыночному риску, как следствие, менее изменчивы. Такие бумаги имеют меньший риск, но и менее доходны в будущем;

β = 0 – отсутствует связь между бумагой и рынком (индексом) в целом;

β < 0 – доходность бумаг, у которых отрицательная бета, идут в противоположные стороны с рынком.

β = 0.76 — на основе 90 дней

β = 0.48 — на основе 1 года

β = -0.31 — на основе 3 лет

Индекс Альтмана

В 1968 году профессор Эдвард Альтман предлагает свою, ставшую классической, пятифакторную модель прогнозирования вероятности банкротства предприятия. Формула расчета интегрального показателя следующая:

Z = 1.2*X1 + 1.4*X2 + 3.3*X3 + 0.6*X4 + X5

Х1 = Оборотный капитал/Активы, Х2 = Нераспределенная прибыль/Активы, Х3 = Операционная прибыль/Активы, Х4 = Рыночная стоимость акций/ Обязательства, Х5 = Выручка/Активы

Если Z > 2,9 – зона финансовой устойчивости («зеленая» зона).

Если 1,8 < Z < 2,9 – зона неопределенности («серая» зона).

Если Z < 1,8 – зона финансового риска («красная» зона).

Индекс Альтмана, Z = 1.2 * 2 + 1.4 * 0.16 + 3.3 * 0.26 + 0.6 * 2.4 + 0.41 = 5.3387

Dividend Discount Model

Price = (DPS * (1 + g)) / (k — g)

Price — справедливая цена

DPS — текущий дивиденд

g — ожидаемые темпы роста

k — ставка дисконтирования

k = k(f) + β * Risk Premium + Country Premium (Damodaran table)

k(f) — безрисковая ставка доходности

β (beta) — коэффициент, характеризующий меру рыночного риска акций.

Risk Premium — риск премиум — премия за риск вложения в акции

Country Premium — страновой риск

Price = (436.79 * (1 + 0.5564)) / (0.3536 — 0.5564) = 3 352.47

Текущая цена = 10 639 (разница = -68.49%)

Discounted Cash Flow

Price = (Terminal Value + Company Value) / Count shares

Price — справедливая цена

Terminal Value — стоимость в постпрогнозный период

Company Value — стоимость в прогнозный период

Count shares — количество акций

Terminal Value = (Ev/Ebitda(5) * Ebitda(TM)) / (1 + WACC) ^ 5

WACC — средневзвешенная стоимость капитала

Сompany Value = ∑ (Ebitda / (1 + WACC) ^ 5)

Price = 3 417.13

Текущая цена = 10 639 (разница = -67.88%)

Коэффициент PEG

PEG = 1 — акции компании имеют справедливую оценку.

PEG < 1 – акции недооценены.

PEG > 1 — акции могут быть «перегреты».

PEG < 0 — у компании ухудшаются дела.

PEG = P/E / (Growth + Div %)

PEG = 12.5 / (-48.6 + 0) = -0.2572

Индексы Грэма

NCAV = 935.07 (на одну акцию) (ncav/market_cap = 9%)

Net Current Asset Value, NCAV = Current Assets – [Total Liabilities + Preferred Share Value]

цена акции = 10639

недооцененность = 1137.78%

покупка при 50-70% (диапазон цен: 467.54 — 654.55), больше 100% переоцененность

NNWC = 3469.22 (на одну акцию) (nnwc/market_cap = 33%)

Net-net Working Capital (NNWC) = [(Cash + Receivables * 75%) + (Inventory * 50%)]

цена акции = 10639

недооцененность = 306.67%

покупка при 50-70% (диапазон цен: 1734.61 — 2428.45), больше 100% переоцененность

Total Liabilities/P = 0.1774

Total Liabilities/P = 247.7 / 1396

Коэффициент Total Liabilities/P должен быть меньше 0.1

P/S = 4.8

P/S = Капитализация / Выручка

Отношение P/S должно быть в пределах 0.3 — 0.5. Чем ближе значение мультипликатора к 0.3 тем лучше. Характеризует продажи компании.

| Полюс золото | 4.68/10 |

| Полиметалл (Polymetal) | 4.87/10 |

| Лензолото | 5/10 |

| КТК | 5.05/10 |

| ЯТЭК | 5.2/10 |

| Русснефть | 5.34/10 |

| Башнефть | 5.41/10 |

| Распадская | 6.27/10 |

| Лукойл | 6.57/10 |

| Сургутнефтегаз | 6.88/10 |

Другие похожие компании

Источник: porti.ru

ПАО «Полюс»: цены на золото и потенциал акций

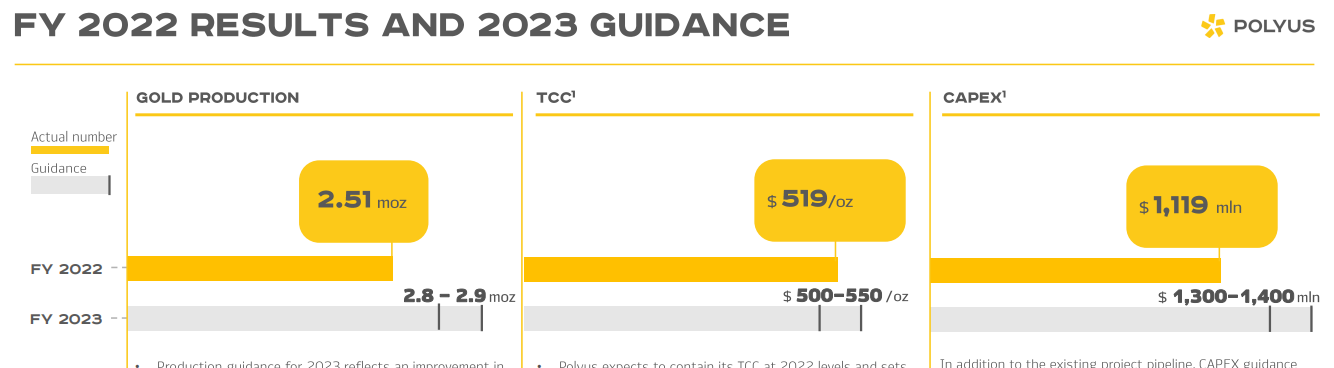

«Полюс» выпустил финансовый отчет за 2022 год и мы обновили прогнозную статью. Посмотрим, как компания закончила год, какие были сложности и какие есть перспективы. Цены на золото активно растут на фоне замедления повышения ставки ФРС, банковского кризиса в США и вливания ликвидности. Для золотодобытчиков сейчас благоприятная ситуация, особенного учитывая ослабление рубля.

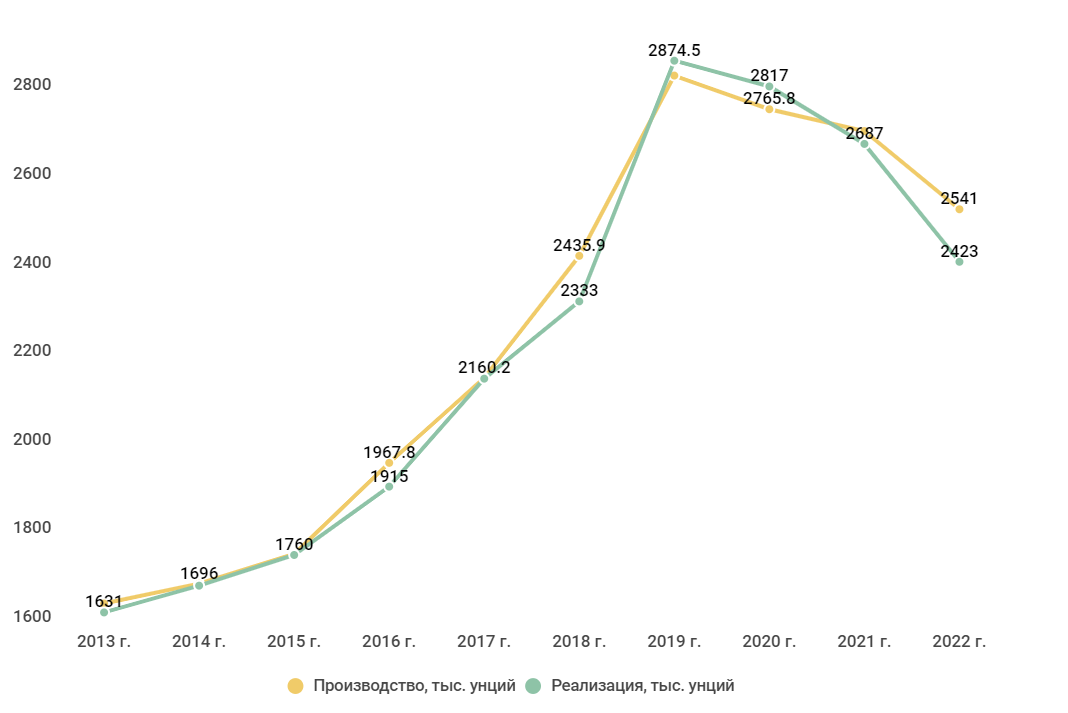

Производство по итогам года просело на 6%, а реализация на 11%. Во втором полугодии «Полюс» смог улучшить показатели. При этом реализация продолжила отставать от производства. Руководство объяснило это накоплением золота в концентрате, произведенном в 4 квартале 2022 года. Динамика реализации концентрата, как правило, запаздывает по отношению к производству на несколько месяцев.

Остатки концентрата будут реализованы в 2023 году и отражены в соответствующих финансовых результатах группы.

Компания не раскрыла никакой дополнительной информации о продажах: кому, куда, за сколько. Но, очевидно, основная часть продукции уходит в азиатские регионы. Путем несложных расчетов определяем цену реализации в 2022 году. Обычно цена реализации отличается от биржевой в пределах 1%, сейчас есть дисконт в 3,2%. Это не существенно.

Были новости о том, что банки и ЦБ согласны покупать золото только с дисконтом в 10-15%. В связи с этим золотодобытчики начали искать новые каналы сбыта.

Исторически производители золота продавали слитки российским банкам, которые уже экспортировали их. В 2021 году Россия экспортировала практически все произведенные слитки, а основным получателем была Великобритания, где происходила дальнейшая перепродажа и хранение металла. До 2020 года большую часть произведенного в РФ золота скупал ЦБ.

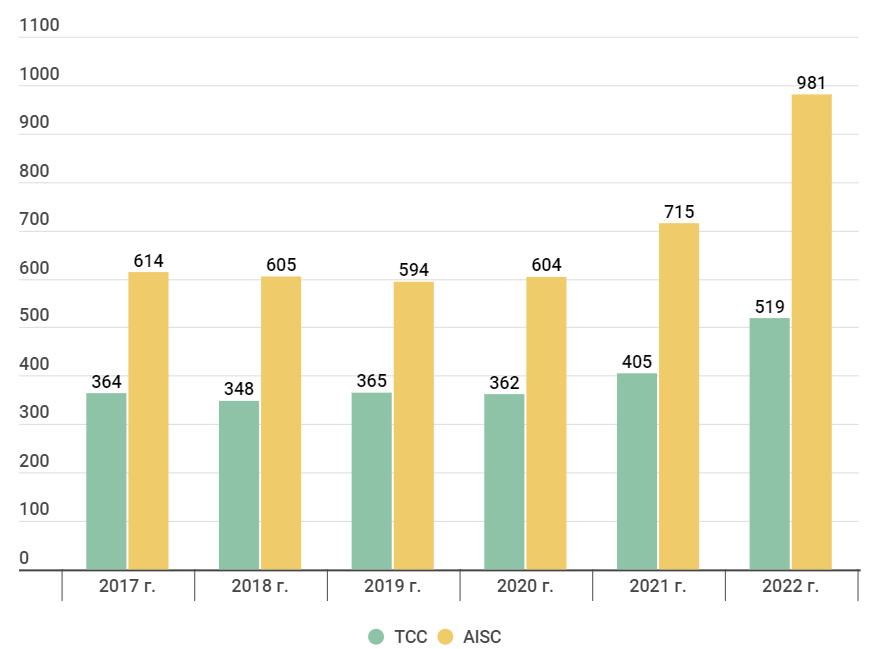

За 2022 год выросли затраты на производство: TCC на 28%, AISC на 37%. Это уже обычная для всех российских добытчиков ситуация.

AISC — общие затраты на добычу 1 тройской унции золота.

TTC — операционные затраты на добычу 1 тройской унции золота.

По словам менеджмента затраты выросли на фоне сниженного содержания золота в руде, роста стоимости материалов и зарплат.

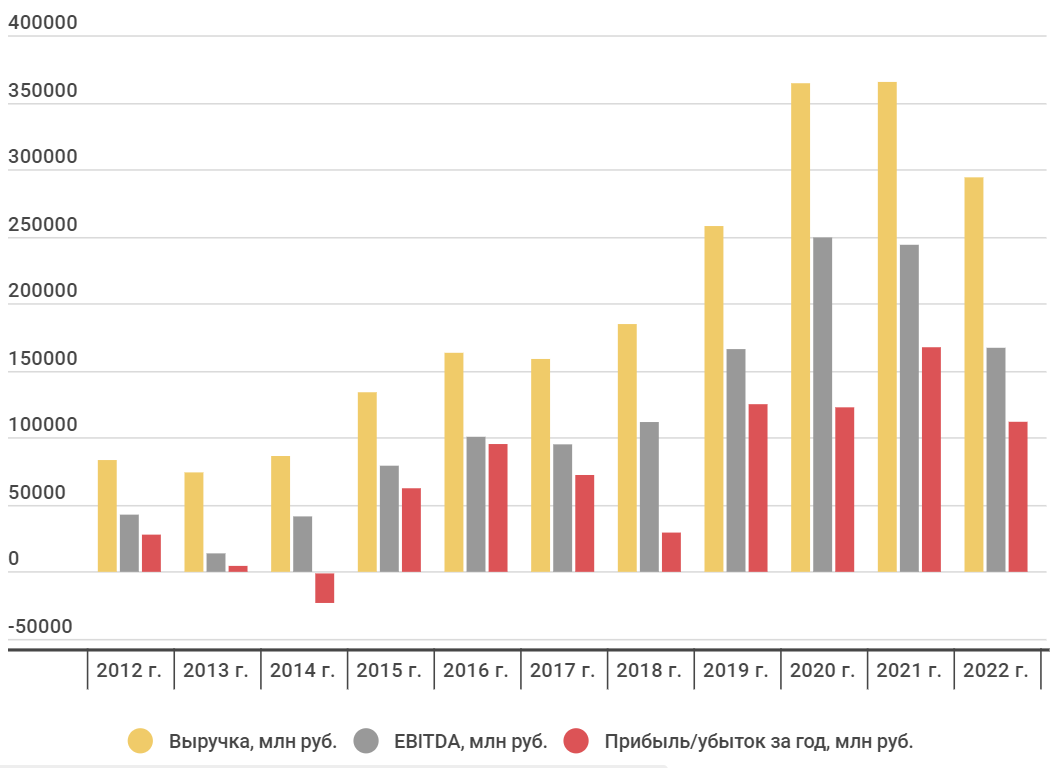

Финансовые результаты после рекордного 2021 года стагнируют. В основном это связано со снижением цены на золото и ростом затрат.

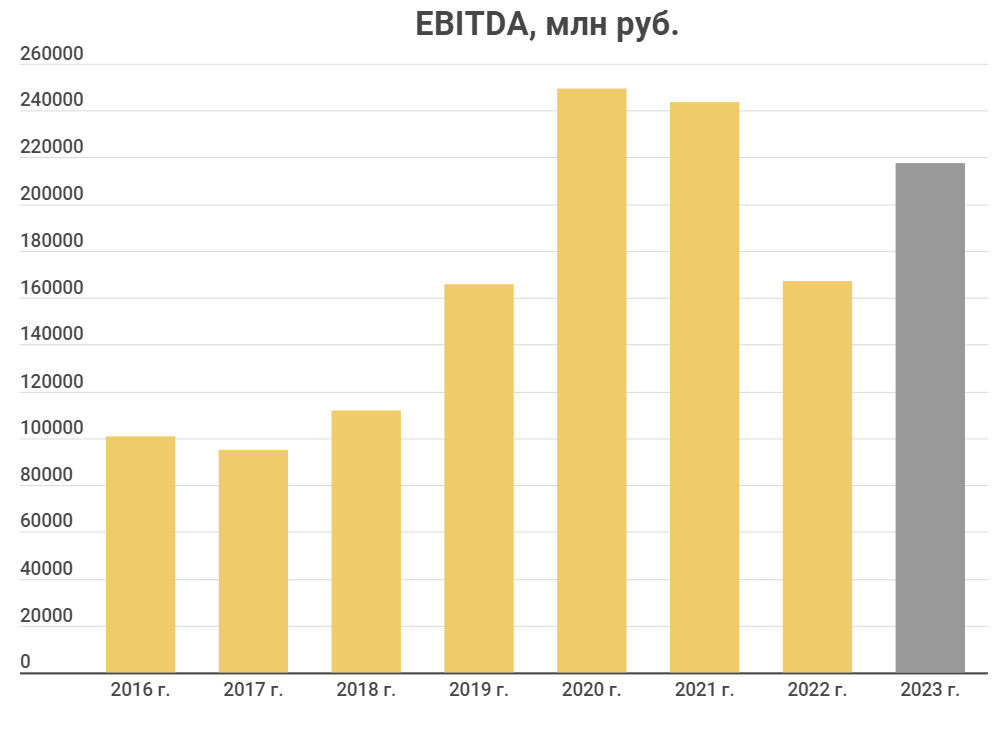

В 2022 году выручка снизилась на 19% из-за снижения продаж и цены на золото. EBITDA снизилась на 32% на фоне увеличения затрат на добычу.

Чистый долг в долларах остался на уровне прошлого года, а в рублях даже снизился. Долговая нагрузка в целом пока на хорошем уровне.

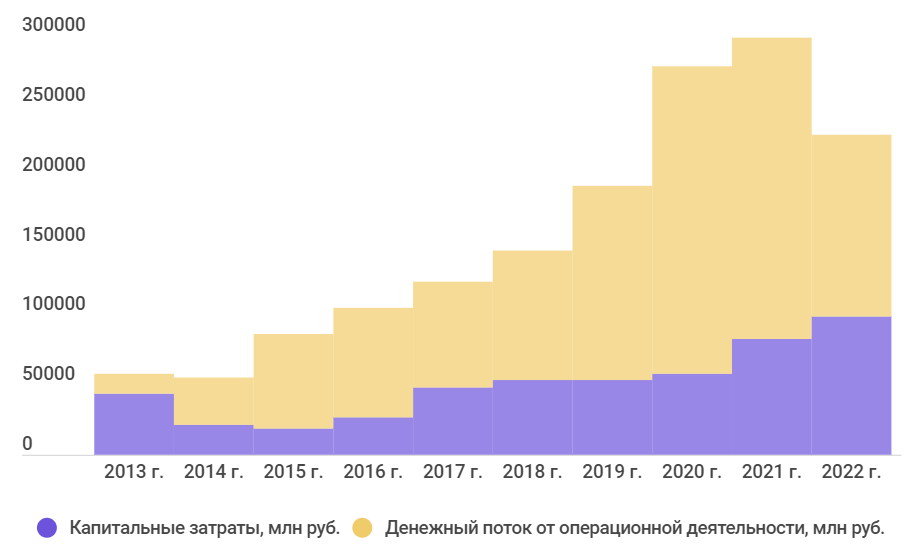

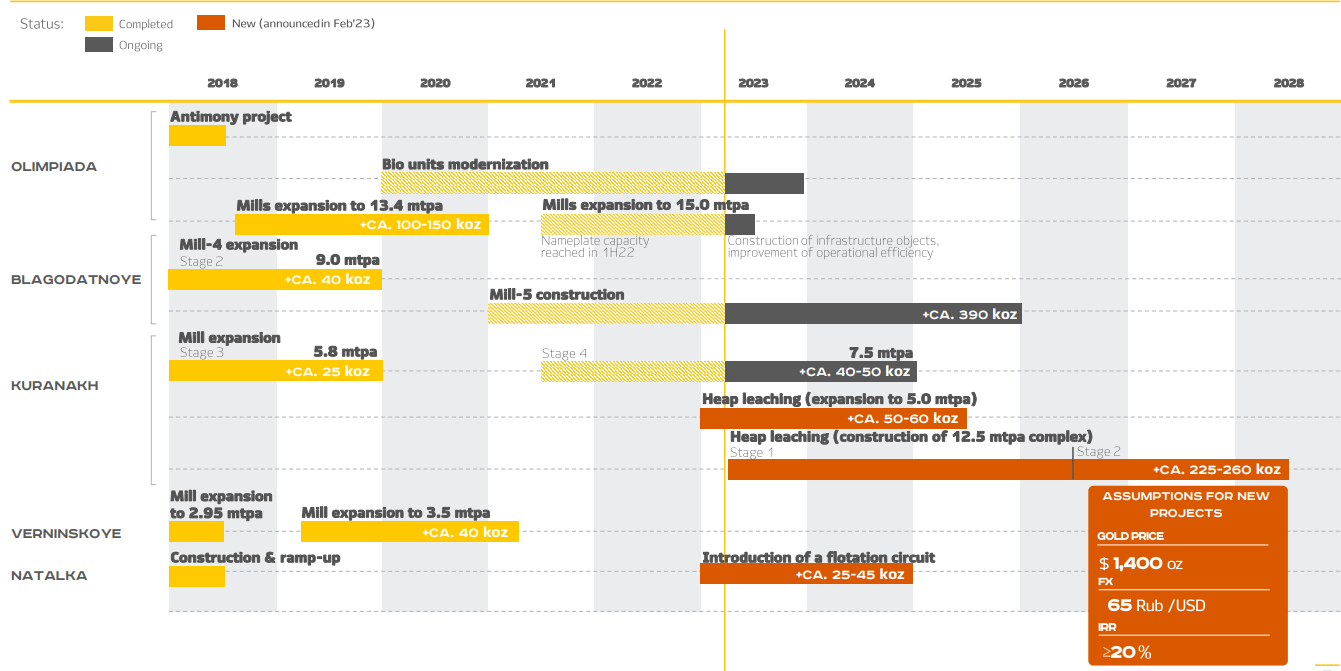

«Полюс» продолжает наращивать капитальные затраты, идет поиск альтернативных поставщиков оборудования. Основные проекты: увеличение производственных мощностей на Благодатном и Куранахе и разведка Сухого Лога.

Свободный денежный поток остается в положительной зоне. За 1 полугодие была просадка из-за снижения EBITDA и роста запасов, что характерно для многих экспортеров. Во втором полугодии началось восстановление.

Дивиденды

В начала 2018 году компания приняла новую дивидендную политику, привязав величину выплат к EBITDA:

Размер дивидендов в % от EBITDA

На усмотрении СД

При коэффициенте Чистый долг/EBITDA больше 2,5, Совет директоров будет ориентироваться на другие внутренние показатели компании и рыночную конъюнктуру.

Так как в долговая нагрузка «Полюса» находится на нормальном уровне, последние годы дивиденды выплачивались в размере 30% от EBITDA. Но после начала СВО выплаты приостановили.

Недавно менеджмент «Полюса» дал комментарий относительно дивидендов. Компания придерживается действующей дивполитики и совет директоров даст рекомендацию до собрания акционеров. «Полюс» может выплатить 30% EBITDA, то есть около 435 руб. на акцию. Это примерно 4,5% доходности на текущий момент. Это немного для текущего российского рынка, но «Полюс» никогда не славился высокими дивидендами, это скорее бонус к росту цены акций.

Правда менеджмент сказал, что будет учитывать экономические условия и их влияние на компанию. В общем, пока все не так очевидно, но судя по комментариям представителей компании, шанс достаточно велик.

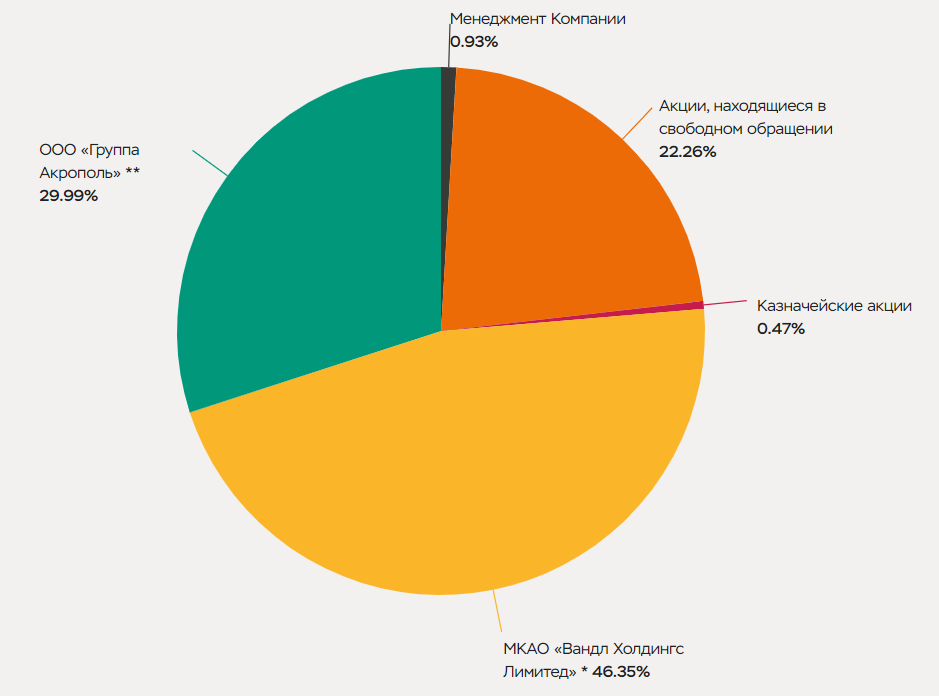

Смена акционеров

В апреле в структуре акционерного капитала «Полюса» начались первые изменения. С 2015 года компания контролировал Саид Керимов, сын Сулеймана Керимова. На начало апреля у него было 76,34% акций через кипрский фонд. 6 апреле Саид Керимов передал 30% акций Ахмеду Паланкоеву («Группа Акрополь»), бизнес-партнеру его отца. Таким образом, Саид перестал быть контролирующим акционером.

8 апреля на него наложил санкции Евросоюз. В мае Керимов передал свой фонд (у которого регистрация уже в РФ) «Фонду поддержки исламских организаций». На данный момент Саид Керимов не имеет доли в «Полюсе».

Про «Фонд поддержки исламских организаций» информации в интернете нет. Связанных лиц у фонда много, в основном это некоммерческие компании и представители мусульманских сообществ. Представители фонда заявили, что не будут влиять на деятельность «Полюса» и полностью доверяют управление менеджменту.

Понятно, что главная причина передачи «Полюса» — снижение санкционных рисков. Саид Керимов сам находился под санкциями, поэтому компания была под угрозой. Надолго ли задержится «Полюс» в руках некоммерческого фонда, неизвестно.

«Фонд поддержки исламских организаций» заявил, что будущие дивиденды будет направлять на благотворительность, то есть вроде как заинтересован в их получении.

Сухой лог

Сухой лог — самый перспективный актив «Полюса», который во многом определит будущее компании. В 2017 году был проведен аукцион, по итогам которого, месторождение досталось совместному предприятию «Ростеха» и «Полюса» СЛ Золоту. За три года «Полюс» выкупил всю долю «Ростеха». Последняя сделка была совершена в 2020 году после дополнительной разведки месторождения.

На данный момент Сухой лог — крупнейшее неосвоенное месторождение по запасам золота и второе среди работающих.

Источник: https://polyus.com/ru/

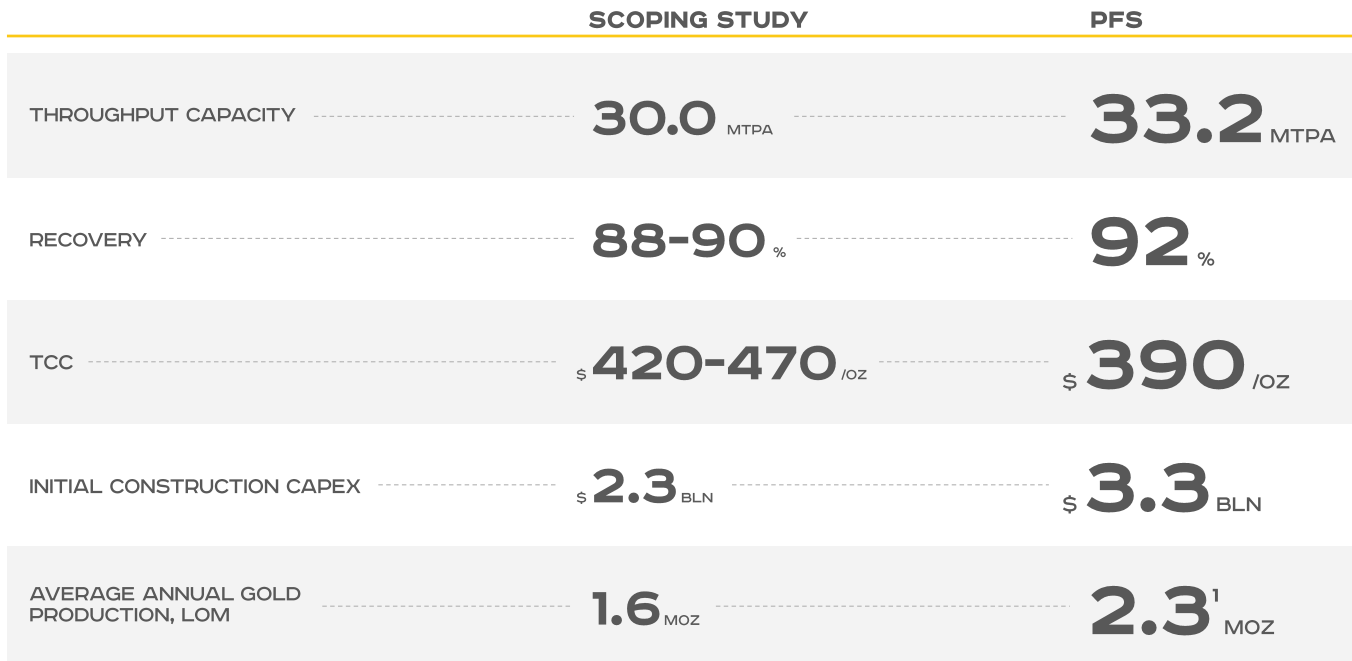

Помимо размеров впечатляет и потенциальная рентабельность проекта. Себестоимость производства прогнозируется на уровне 390 долларов за унцию. В перспективе это делает Сухой лог одним из самых рентабельных месторождений компании.

Источник: https://polyus.com/ru/

При выходе на проектную мощность «Полюс» рассчитывает добывать 2,3 млн унций в год. А это практически удвоит текущее производство.

Компания должна в 2023 году выпустить обновленную информация по проекту. Очевидно, что затраты возрастут из-за удорожания оборудования и материалов. По поводу сроков реализации пока непонятно, возможно, они не изменятся и проект запустят в 2028 году. Для этого «Полюс» присматривает соседние с Сухим логом активы. Среди таких — GV Gold Голец в Бодайбинском районе Иркутской области.

Включает три золотоизвлекательные фабрики (ЗИФ), пробирноаналитическую лабораторию, участок открытых горных работ и участок россыпной золотодобычи, вахтовый поселок.

Конечно, мощности Сухого лога и Гольца несопоставимы, все переработать не получится. Но, возможно, это поможет начать добычу хотя бы не на полную мощность. Пока комментариев от представителей «Полюса» или GV Gold по поводу покупки не было.

Оценка акций

Компания представила прогноз на 2023 года. Раньше я предполагал, что рост производства маловероятен. Но компания планирует добыть рекордное количество золота. Затраты на добычу останутся на уровне 2022 года.

Капитальные затраты увеличатся на 20%. В перспективе 3-5 лет новые проекты дадут прирост к производству на 12%.

Для прогноза финансовых результатов компании я буду использовать базовый сценарий со следующими переменными:

- ФРС либо уже закончил с повышениям ставки, либо осталось одно повышение;

- инфляция в мире постепенно будет снижаться;

- средний курс рубля в 2023 году будет 75 руб.;

В своей статье я делал прогноз по золоту на 2023 год. Сейчас немного его скорректировал, так как рост начался раньше на фоне снижения инфляции и банковского кризиса в США.

Такими темпами средняя цена на золото в 2023 году будет на уровне 1920-1970 долл. за унцию.

Курс рубля закладываю в диапазоне 75-80 руб. за доллар. Цены на нефть снижаются, намекая на потенциальную рецессию. Бюджет уже дефицитный, поэтому слабый рубль только на руку государству.

Руководство «Полюса» говорит, что со сбытом проблем нет. Следовательно, что произведут, то и продадут. С учетом прогнозируемого объема добычи в 2850 тыс. унций и оставшихся запасов с 2022 года, компания может получить рекордную выручку в 2023 году.

Я не ожидаю улучшения рентабельности по сравнению с 2022 годом, даже несмотря на курс рубля и цену золота. В 2023 году я ожидаю рентабельность EBITDA в районе 57%. Это ниже, чем в предыдущие 3 года, так как нужно учитывать рост затрат на добычу.

Если посмотреть на текущие мультипликаторы, то «Полюс» уже не стоит дешево. Но если учесть будущие результаты, то у компании появляется потенциал роста.

1 пол. 2022 г.

2 пол. 2022 г.

2023 г.

Среднее за 4 года

EV/EBITDA

Источник: conomy.ru