Дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты у коммерческой организации, если в период, предшествующий отчетному, суммы этих долгов не резервировались, или на увеличение расходов у некоммерческой организации.

Списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за бухгалтерским балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника (п. 77 Положения по ведению бухгалтерского учета).

Для обобщения информации о состоянии дебиторской задолженности, списанной в убыток вследствие неплатежеспособности должников, предназначен счет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» (Инструкция по применению Плана счетов. Счет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов»).

В соответствии с п. 11 ПБУ 10/99 суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания, включаются в состав прочих расходов.

Организация может создавать резервы сомнительных долгов по расчетам с другими организациями и гражданами за продукцию, товары, работы и услуги с отнесением сумм резервов на финансовые результаты организации.

Если до конца отчетного года, следующего за годом создания резерва сомнительных долгов, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец отчетного года к финансовым результатам (п. 70 Положения по ведению бухгалтерского учета).

На сумму создаваемых резервов делаются записи по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 63 «Резервы по сомнительным долгам». При списании невостребованных долгов, ранее признанных организацией сомнительными, записи производятся по дебету счета 63 «Резервы по сомнительным долгам» в корреспонденции с соответствующими счетами учета расчетов с дебиторами. Присоединение неиспользованных сумм резервов по сомнительным долгам к прибыли отчетного периода, следующего за периодом их создания, отражается по дебету счета 63 «Резервы по сомнительным долгам» и кредиту счета 91 «Прочие доходы и расходы» (Инструкция по применению Плана счетов. Счет 63 «Резервы по сомнительным долгам»).

Пример 7.4

В ходе инвентаризации дебиторской задолженности выяснилось, что на балансе организации числится дебиторская задолженность на сумму 22 800 руб., возникшая по договору поставки продукции, срок исковой давности по которой истек. Организация списывает неистребованную дебиторскую задолженность. Резерв сомнительных долгов по этой задолженности не создавался.

Школа бухгалтеров и аудиторов Урок 9 02 Учет резервов по сомнительным долгам

Составим бухгалтерские проводки:

Дебет 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» Кредит 62 «Расчеты с покупателями и заказчиками»

— на сумму дебиторской задолженности с истекшим сроком исковой давности — 22 800 руб.;

Дебет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов»

— на сумму списанной дебиторской задолженности — 22 800 руб.

Пример 7.5

На основе результатов проведенной инвентаризации создан резерв сомнительных долгов в отношении дебиторской задолженности за поставленную продукцию на сумму 30 000 руб.

В следующем отчетном периоде в связи с истечением срока исковой давности дебиторская задолженность списывается с баланса.

Составим бухгалтерские проводки:

Дебет 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» Кредит 63 «Резервы по сомнительным долгам»

— на сумму создаваемого резерва — 30 000 руб.;

списание дебиторской задолженности по истечении срока исковой давности:

Дебет 63 «Резервы по сомнительным долгам» Кредит 62 «Расчеты с покупателями и заказчиками»

— на сумму дебиторской задолженности с истекшим сроком исковой давности — 30 000 руб.;

Дебет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов»

— на сумму списанной дебиторской задолженности — 30 000 руб.

На суммы, поступившие в порядке взыскания ранее списанной в убыток задолженности, дебетуются счета 50 «Касса», 51 «Расчетные счета» или 52 «Валютные счета» в корреспонденции со счетом 91 «Прочие доходы и расходы». Одновременно на указанные суммы кредитуется забалансовый счет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» (Инструкция по применению Плана счетов. Счет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов»).

Пример 7.6

На расчетный счет организации поступили денежные средства в сумме 30 000 руб. в счет погашения дебиторской задолженности, ранее списанной в убыток (пример 7.5).

Составим бухгалтерские проводки:

Дебет 51 «Расчетные счета» Кредит 91 «Прочие доходы и расходы», субсчет 1 «Прочие доходы»

— на сумму поступивших денежных средств — 30 000 руб.;

Кредит 007 «Списанная в убыток задолженность неплатежеспособных дебиторов»

— на сумму списанной ранее задолженности, числящейся на счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов», — 30 000 руб.

РАСЧЕТЫ С ПОСТАВЩИКАМИ И ПОДРЯДЧИКАМИ

Для обобщения информации о расчетах с поставщиками и подрядчиками предназначен счет 60 «Расчеты с поставщиками и подрядчиками».

Все операции, связанные с расчетами за приобретенные материальные ценности, принятые работы или потребленные услуги, отражаются на счете 60 «Расчеты с поставщиками и подрядчиками» независимо от времени оплаты.

Счет 60 «Расчеты с поставщиками и подрядчиками» кредитуется на стоимость принимаемых к бухгалтерскому учету товарно-материальных ценностей, работ, услуг в корреспонденции со счетами учета этих ценностей (либо счета 15 «Заготовление и приобретение материальных ценностей») или счетов учета соответствующих затрат. За услуги по доставке материальных ценностей (товаров), а также по переработке материалов на стороне записи по кредиту счета 60 «Расчеты с поставщиками и подрядчиками» производятся в корреспонденции со счетами учета производственных запасов, товаров, затрат на производство и т. п. (Инструкция по применению Плана счетов. Счет 60 «Расчеты с поставщиками и подрядчиками»).

Учет расчетов за приобретенное имущество (принятые работы, потребленные услуги)

Пример 7.7

Организация приняла к оплате счет поставщика за выполненные работы по ремонту основных средств, используемых в основном производстве. Стоимость работ — 18 880 руб. (в том числе НДС — 2880 руб.). Счет поставщика оплачен.

Составим бухгалтерские проводки:

акцептован счет поставщика:

Дебет 20 «Основное производство» Кредит 60 «Расчеты с поставщиками и подрядчиками»

— на сумму стоимости ремонтных работ — 16 000 руб.

(18 880 руб. — 2880 руб.);

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» Кредит 60 «Расчеты с поставщиками и подрядчиками»

— на сумму НДС — 2880 руб.;

Дебет 68 «Расчеты по налогам и сборам» Кредит 19 «Налог на добавленную стоимость по приобретенным ценностям»

— на сумму НДС, подлежащего вычету, — 2880 руб.; оплачен счет поставщика:

Дебет 60 «Расчеты с поставщиками и подрядчиками» Кредит 51 «Расчетные счета»

— на сумму денежных средств, перечисленных ремонтной организации в оплату счета, — 18 880 руб.

Учет авансов выданных

Пример 7.8

Организация приобретает партию товаров на сумму 8850 руб. (в том числе НДС — 1350 руб.) Согласно договору с поставщиком товар отгружается в адрес покупателя только после внесения последним 80% его стоимости. После получения товара организация перечисляет на расчетный счет поставщика оставшиеся 20 % стоимости товара.

Составим бухгалтерские проводки:

перечислен аванс поставщику:

Дебет 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные» Кредит 51 «Расчетные счета»

— на сумму выданного аванса — 7080 руб. (8850 руб. х 80 %); получен товар от поставщика:

Дебет 41 «Товары» Кредит 60 «Расчеты с поставщиками и подрядчиками»

— на сумму стоимости полученного товара — 7500 руб. (8850 руб. — 1350 руб.);

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» Кредит 60 «Расчеты с поставщиками и подрядчиками»

— на сумму налога на добавленную стоимость — 1350 руб.; Дебет 60 «Расчеты с поставщиками и подрядчиками» Кредит 60

«Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные»

— на сумму ранее выданного аванса — 7080 руб.;

Дебет 68 «Расчеты по налогам и сборам» Кредит 19 «Налог на добавленную стоимость но приобретенным ценностям»

— на сумму НДС, подлежащего вычету, — 1350 руб.;

окончательная оплата товара:

Дебет 60 «Расчеты с поставщиками и подрядчиками» Кредит 51 «Расчетные счета»

— на сумму денежных средств, перечисленных в погашение задолженности перед поставщиком товара, — 1770 руб. (8850 руб. — 7080 руб.).

Учет векселей выданных

Пример 7.9

Организация приобрела материалы на сумму 12 980 руб. (в том числе НДС — 1980 руб.). Ввиду отсутствия денежных средств для оплаты приобретенных материалов в счет обеспечения задолженности организацией выписан собственный вексель на сумму 14 000 руб.

Составим бухгалтерские проводки:

Дебет 10 «Материалы» Кредит 60 «Расчеты с поставщиками и подрядчиками»

— на сумму стоимости материалов — 11 000 руб. (12 980 руб. —

Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» Кредит 60 «Расчеты с поставщиками и подрядчиками»

— на сумму НДС — 1980 руб.; выдача векселя:

Дебет 60 «Расчеты с поставщиками и подрядчиками» Кредит 60 «Расчеты с поставщиками и подрядчиками», субсчет «Векселя выданные»

— на сумму векселя в части задолженности за приобретенные материалы — 12 980 руб.;

Дебет 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» Кредит 60 «Расчеты с поставщиками и подрядчиками», субсчет «Векселя выданные»

— на разницу между суммой векселя и суммой задолженности — 1020 руб. (14 000 руб. — 12 980 руб.).

Источник: infopedia.su

Учет резервов по сомнительным долгам

В программе 1С:Комплексная автоматизация 2 существенно пересмотрен механизм формирования и использования резервов по сомнительным долгам. Обеспечена поддержка учета резервов по сомнительным долгам в соответствии с Приказом Минфина России от 29.07.1998 N 34н и ст. 266 НК РФ. Реализованы:

- учет постоянных и временных разниц при начислении резервов по сомнительным долгам;

- расчет сумм резервов по сомнительным долгам в бухгалтерском учете отдельно от налогового учета;

- возможность формирования резерва по сомнительным долгам по авансам, выданным поставщикам, и выданным займам;

- формирование резерва по сомнительным долгам по задолженности, учитываемой в условных единицах и в валюте;

- списание задолженности за счет имеющихся в учете резервов.

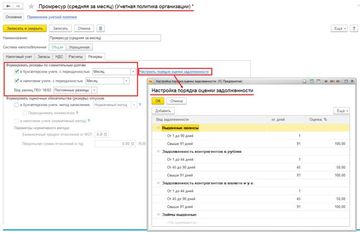

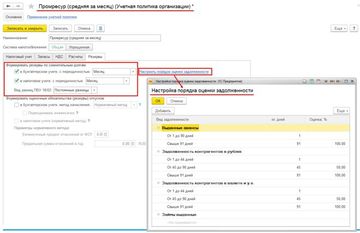

Возможность учета резервов по сомнительным долгам становится доступна в программе 1С:Комплексная автоматизация 2 при установленном флаге НСИ и администрирование — Настройка НСИ и разделов – Регламентированный учет – Отражение операций — Регламентированный учет. Параметры формирования резервов по сомнительным долгам по каждой организации устанавливаются в настройках учетной политики.

Установка периодичности начисления резервов по сомнительным долгам отдельно для целей бухгалтерского и налогового учета включена в группу настроек Формировать резервы по сомнительным долгам. Флажки, устанавливающие формирование резервов по сомнительным долгам в целях бухгалтерского и налогового учета, переименованы:

- флаг в налоговом учете в в налоговом учете, с периодичностью;

- флаг в бухгалтерском учете в в бухгалтерском учете, с периодичностью.

Возможные интервалы начисления резервов по сомнительным долгам заданы для целей бухгалтерского учета: Месяц, Квартал, Год; для целей налогового учета: Месяц, Квартал.

По гиперссылке Настроить порядок оценки задолженности выполняется переход к рабочему месту Настройка порядка оценки задолженности, в котором для целей бухгалтерского учета задается размер формирования резерва в зависимости от количества дней учета задолженности по каждому ее виду (выданные авансы, задолженность контрагентов в рублях, задолженность контрагентов в валюте и у.е., выданные займы). Наличие настройки для вида задолженности Задолженность контрагентов в валюте и у.е. устанавливается включением флага НСИ и администрирование – Настройка НСИ и разделов – Предприятие – Валюты – Несколько валют. Наличие настройки для вида задолженности Займы выданные устанавливается включением флага НСИ и администрирование – Настройка НСИ и разделов – Казначейство и взаиморасчеты – Договоры кредитов и депозитов. Для целей налогового учета расчет сумм резервов по сомнительным долгам производится в соответствии со ст. 266 НК РФ.

В поле Вид разниц ПБУ 18/02 определяется, какой вид разниц (постоянные или временные) отражать в учете при разной оценке резерва по сомнительным долгам для целей бухгалтерского и налогового учета. Наличие указанного поля определяется наличием флага Применяется ПБУ18/02 «Учет расчетов по налогу на прибыль» в настройках учетной политики организации. Автоматический перенос сумм между постоянными и временными разницами не реализован.

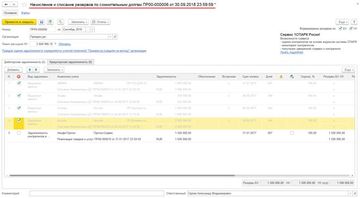

В процедуре Закрытие месяца регламентная операция Формирование резервов по сомнительным долгам переместилась в группу Формирование затрат. Указанная регламентная операция появляется, если в настройках учетной политики организации отмечено формирование резервов по сомнительным долгам в бухгалтерском или налоговом учете. По гиперссылке Подробнее в строке регламентной операции Формирование резервов по сомнительным долгам осуществляется переход к списку документов Начисление и списание резервов по сомнительным долгам.

В процедуре Закрытие месяца документ Начисление и списание резервов по сомнительным долгам будет создан автоматически и заполнен остатками дебиторской и встречной кредиторской задолженности на дату документа в соответствии с настройками, заданными в карточке учетной политики организации. Информация о дебиторской задолженности, учитываемой в условных единицах и в валюте, а также о задолженности по выданным займам и авансам, выданным поставщикам, определяются автоматически, но резерв по ним не рассчитывается. В строках, соответствующих указанной задолженности, присутствует признак Не начислять резервы по сомнительным долгам, который может быть изменен пользователем. В целях налогового учета автоматически рассчитывается и записывается в поле Лимит расходов НУ максимальная сумма резерва по сомнительным долгам, исчисленного по итогам налогового периода, в соответствии со ст. 266 НК РФ.

Информация о дебиторской и встречной кредиторской задолженности в документе Начисление и списание резервов по сомнительным долгам заполняется в аналитике объектов расчетов и расчетных документов. Данные о дебиторской задолженности формируются в разрезе направлений деятельности. Информация о встречной кредиторской задолженности учитывается при начислении резервов по сомнительным долгам начиная с 01.01.2017г. В документах Начисление и списание резервов по сомнительным долгам с датой ранее 01.01.2017г. закладки Кредиторская задолженность нет.

Сумма резерва в документе Начисление и списание резервов по сомнительным долгам для каждой строки табличной части Дебиторская задолженность вычисляется по формуле:

Резерв = (Задолженность – Обеспечение – Встречная задолженность) * Коэффициент оценки * Коэффициент ограничения, где:

- Обеспечение – при наличии обеспечения по задолженности сумма определяется пользователем в графе Обеспечение;

- Задолженность – дебиторская задолженность клиента, выданный аванс или займ, установленная в графе Задолженность;

- Коэффициент оценки – процент включения задолженности в состав сомнительной в зависимости от срока ее возникновения. Для целей бухгалтерского учета берется из настроек учетной политики организации. Данный коэффициент может быть изменен пользователем в строке табличной части Дебиторская задолженность для конкретной задолженности. Для целей налогового учета коэффициент оценки определяется в соответствии с п. 4 ст. 266 НК РФ;

- Встречная задолженность – кредиторская задолженность перед контрагентом, указанная в табличной части Кредиторская задолженность. Корректировка дебиторской задолженности на кредиторскую задолженность организации производится начиная с первой по времени возникновения. (п. 1 статьи 266 НК РФ). Встречная задолженность учитывается только при расчете сомнительных задолженностей клиентов;

- Коэффициент ограничения – определяется в целях налогового учета для каждой строки табличной части Дебиторская задолженность, для которой не установлен признак Не начислять резервы по сомнительным долгам. Коэффициент ограничения для строки = Лимит расходов НУ * Резервы НУ / Итог по графе Резервы НУ. Рассчитанная с учетом ограничения сумма резерва НУ заполняется в графе Резерв НУ (огр).

В графе Резерв приводится сумма резерва в валюте объекта расчетов.

При установке пользователем флажка в соответствующей графе могут быть откорректированы автоматически посчитанные значения в графах Оценка, %, Резервы БУ, Резерв табличной части Дебиторская задолженность.

Автоматическое формирование и заполнение документа Начисление и списание резервов по сомнительным долгам предполагает, что:

- если в учетной политике организации не используется формирование резервов по сомнительным долгам в целях бухгалтерского и налогового учета, то документ не будет создаваться;

- по каждой организации в информационной базе создается один документ в месяц;

- при автоматическом создании документа в него транслируются из аналогичного документа за прошлый месяц:

- суммы дебиторской задолженности с ручными корректировками;

- суммы дебиторской задолженности с видом задолженности Прочее;

- суммы обеспечения;

- признак Не начислять резервы по сомнительным долгам.

- такие строки отмечаются соответствующим флажком;

- при наличии строк с установленным флажком документ не проводится, регламентная операция Формирование резервов по сомнительным долгам процедуры Закрытие месяца считается невыполненной;

- предполагается ручное участие пользователя для исправления документа.

Если в программе 1С:Комплексная автоматизация 2 подключен сервис «1СПАРК Риски», то для каждой строки табличной части Дебиторская задолженность документа Начисление и списание резервов по сомнительным долгам выводятся и выделяются цветом индексы оценки надежности контрагента.

Учет сумм резервов по сомнительным долгам по видам учета ведется в регистре накопления Резервы по сомнительным долгам. При проведении документа Начисление и списание резервов по сомнительным долгам указанные в нем суммы резервов сопоставляются с суммами резервов, числящимися в учете. Если новая оценка резерва больше текущей оценки, то происходит доначисление резерва. Если новая оценка меньше текущей оценки, то происходит уменьшение резерва.

Списание задолженности за счет сформированных резервов по сомнительным долгам происходит документом Казначейство – Взаимозачеты и списание задолженности – Списание задолженности для задолженности клиентов и поставщиков по выданным авансам и документом Казначейство – Финансовые инструменты — Корректировки задолженностей по финансовым инструментам для задолженности по выданным займам. В указанные документы включен вид списания дебиторской задолженности за счет резервов. При проведении документы формируют проводки и движения в регистры оперативного учета по списанию дебиторской задолженности за счет сумм резервов по сомнительным долгам.

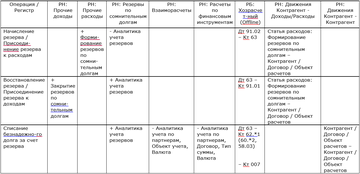

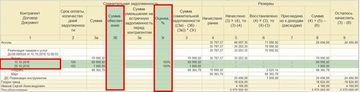

Движения по регистрам оперативного учета и проводки по учету операций формирования и использования резервов по сомнительным долгам приведены в таблице:

В отчете Регламентированный учет – Бухгалтерский и налоговый учет – Справки-расчеты – Резервы по сомнительным долгам, используемом для анализа состояния учета резервов по сомнительным долгам, произошли следующие изменения:

- добавлена графа Оценка, %;

- добавлена графа Сумма обеспечения;

- реализовано указание сроков оплаты задолженности в строках отчета.

Реализовано отражение операций по учету резервов по сомнительным долгам в управленческом балансе организаций. Для этого в список Финансовый результат и контроллинг – Управленческий баланс – Статьи активов и пассивов включен предопределенный элемент Резервы по сомнительным долгам с типом статьи Пассивная.

Операции по формированию и использованию резервов по сомнительным долгам учитываются в регистре накопления Активы и пассивы со ссылкой на данную предопределенную статью. Для целей формирования управленческого баланса и учета по МСФО используется ресурс СуммаУпр регистра накопления Резервы по сомнительным долгам. В ресурсе СуммаУпр сумма резерва по сомнительным долгам учитывается в валюте управленческого учета. В регламентной операции Формирование резервов по сомнительным долгам процедуры Закрытие месяца ресурс СуммаУпр переоценивается по данным ресурса Сумма (сумма резерва в валюте объекта взаиморасчетов) и измерения Валюта.

При обновлении информационной базы:

- если в учетной политике организации включен расчет резервов по сомнительным долгам в целях бухгалтерского учета, то в рабочем месте Настройка порядка оценки задолженности для вида задолженности Задолженность контрагентов в рублях задаются размеры формирования резерва в зависимости от количества дней учета задолженности в соответствии со ст. 266 НК РФ. Если в учетной политике организации заданы другие параметры формирования резервов по сомнительным долгам, то необходимо откорректировать заполненные по умолчанию значения;

- если в учетной политике организации включен расчет резервов по сомнительным долгам в целях бухгалтерского и налогового учета, то интервал начисления резервов по сомнительным долгам задается Месяц и в поле Вид разниц ПБУ 18/02 задается значение Постоянные разницы. Если в учетной политике организации заданы другие параметры формирования резервов по сомнительным долгам, то необходимо откорректировать установленные по умолчанию значения;

- для предопределенной статьи расходов Формирование резервов по сомнительным долгам задается принадлежность к Прочей деятельности и в поле Вид расходов устанавливается значение Отчисления в оценочные резервы;

- для предопределенной статьи доходов Закрытие резервов по сомнительным долгам в поле Вид доходов задается значение Отчисления в оценочные резервы;

- в списке Статьи активов и пассивов появляется предопределенный элемент Резервы по сомнительным долгам;

- созданные до обновления информационной базы документы регламентная операция с типом операции Формирование резервов по сомнительным долгам не изменяются. Если после обновления информационной базы будут заново производится регламентные операции процедуры Закрытие месяца, то проведение указанных документов автоматически отменяется и формируются, заполняются и проводятся документы Начисление и списание резервов по сомнительным долгам. Для корректного формирования начальных данных в регистрах оперативного учета и бухгалтерских регистрах первый в информационной базе документ Начисление и списание резервов по сомнительным долгам восстанавливает все существующие на момент его формирования резервы по сомнительным долгам и заново начисляет резервы по сомнительным долгам.

Источник: www.ka4you.ru

Счета бухгалтерского баланса резерв по сомнительным долгам

![]()

ВЕРНОЕ РЕШЕНИЕ

Морозов И. В., налоговый консультант, член Палаты налоговых консультантов, редактор-эксперт журнала «Упрощенная бухгалтерия»

Резерв по сомнительным долгам в ситуации, когда

у банка отозвали лицензию

ПРОБЛЕМА Организация, применяющая УСН, имела несколько счетов в банке. Недавно организация получила информацию об отзыве у банка лицензии и признании его банкротом. Своих денег от банка организация не получила. Нужно ли создавать в бухгалтерском учете резерв по сомнительным долгам?

РЕШЕНИЕ Согласно ст. 20 Закона № 395-I после отзыва у кредитной организации лицензии на осуществление банковских операций кредитная организация должна быть ликвидирована в соответствии с требованиями ст. 23.1 Закона № 395-I, а в случае признания ее банкротом – в соответствии с требованиями Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)».

Статьей 20 Закона № 395-I также установлено, что с момента отзыва у кредитной организации лицензии на осуществление банковских операций исполнение кредитной организацией обязательств, за исключением сделок, связанных с текущими обязательствами кредитной организации, с момента отзыва у нее лицензии и до дня вступления в силу решения арбитражного суда о признании ее несостоятельной (банкротом) или о ее ликвидации запрещается, если иное не предусмотрено федеральным законом. При этом считается наступившим срок исполнения обязательств кредитной организации, возникших до дня отзыва лицензии на осуществление банковских операций, а также прекращается начисление предусмотренных федеральным законом или договором процентов и финансовых санкций по всем видам задолженности кредитной организации, за исключением финансовых санкций за неисполнение или ненадлежащее исполнение кредитной организацией своих текущих обязательств. Таким образом, возврат клиенту денежных средств, находившихся на его счетах в банке, в данном случае будет производиться в порядке и сроки, установленные законодательством для расчетов с кредиторами ликвидируемого должника, в том числе при его банкротстве.

ПЕРВОИСТОЧНИК Ликвидация юридического лица считается завершенной, а юридическое лицо – прекратившим существование после внесения сведений о его прекращении в Единый государственный реестр юридических лиц в порядке, установленном законом о государственной регистрации юридических лиц. — Пункт 9 ст. 63 ГК РФ, п. 6 ст. 22 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Бухгалтерский учет

По сложившейся практике после отзыва у обслуживающего банка лицензии на осуществление банковских операций в бухгалтерском учете организации отражается дебиторская задолженность банка по возврату сумм, находившихся на ее расчетном счете, в корреспонденции с соответствующим счетом учета денежных средств. Указанная операция в соответствии с Планом счетов бухгалтерского учета отражается следующим образом:

| 76, субсчет «Расчеты по претензиям» | 51 (52, 55) | Образована задолженность банка по «зависшим» денежным средствам |

По мнению многих экспертов, эта проводка должна быть сформирована на момент отзыва лицензии у обслуживающего банка. По нашему мнению, отсутствие у организации сведений об отзыве у банка лицензии не является ошибкой в целях ПБУ 22/2010, в связи с этим полагаем, что данную операцию следует отразить в бухгалтерском учете на дату получения информации об отзыве лицензии.

Вместе с тем, поскольку бухгалтерская отчетность организации за 2015 год еще не подписана, полагаем, что в целях сближения даты проводки с датой отзыва лицензии целесообразно отразить операцию записью за декабрь 2015 года. Согласно п.п.

12, 14.3 ПБУ 10/99 в целях бухгалтерского учета суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания, относятся к прочим расходам в сумме, в которой указанная задолженность была отражена в бухгалтерском учете организации. По общему правилу расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности) (п.

18 ПБУ 10/99). В соответствии с п. 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 № 34н, дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся, соответственно, на счет средств резерва сомнительных долгов (далее – Резерв) либо на финансовые результаты у коммерческой организации, если в период, предшествующий отчетному, суммы этих долгов не резервировались в порядке, предусмотренном п. 70 Положения № 34н, или на увеличение расходов у некоммерческой организации.

По мнению Минфина России, при определении нереальности задолженности к взысканию в бухгалтерском учете следует руководствоваться положениями ГК РФ (письмо Минфина России от 29.01.2008 № 07-05-06/18). Так, например, задолженность может быть признана нереальной к взысканию вследствие ликвидации организации (ст. 419 ГК РФ).

Следовательно, с учетом разъяснений Минфина России сам факт отзыва лицензии или объявление банка банкротом еще не являются основанием для списания задолженности банка на расходы, необходимо дождаться его ликвидации. При этом ликвидация юридического лица считается завершенной, а юридическое лицо – прекратившим существование после внесения сведений о его прекращении в Единый государственный реестр юридических лиц (ЕГРЮЛ) в порядке, установленном законом о государственной регистрации юридических лиц (п.

9 ст. 63 ГК РФ). Согласно ст. 23 Закона № 395-I ликвидация кредитной организации считается завершенной, а кредитная организация – прекратившей свою деятельность после внесения об этом записи уполномоченным регистрирующим органом в ЕГРЮЛ. Документальным подтверждением ликвидации организации-должника может служить выписка из ЕГРЮЛ, порядок получения которой установлен ст.

6 Закона № 129-ФЗ (письмо Минфина России от 14.03.2014 № 03-03-06/1/11063).

ПОЗИЦИЯ МИНФИНА Поскольку в п. 1 ст. 346.16 НК РФ расходы в виде сумм списанных безнадежных долгов не предусмотрены, при определении налоговой базы данные расходы не учитываются. — Письма от 23.06.2014 № 03-03-06/1/29799, от 01.04.2009 № 03-11-06/2/57.

В соответствии с п. 70 Положения № 34н в случае признания дебиторской задолженности сомнительной организация создает Резерв с отнесением сумм резервов на финансовые результаты организации. Сомнительной считается дебиторская задолженность организации, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями. Величина Резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично. Если до конца отчетного года, следующего за годом создания Резерва, Резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец отчетного года к финансовым результатам.

- акта инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (в частности, данный акт свидетельствует о том, что на момент списания дебиторская задолженность не погашена) (акт может быть разработан на основе формы № ИНВ-17, утвержденной постановлением Госкомстата России от 18.08.1998 № 88);

- письменного обоснования списания дебиторской задолженности;

- приказа (распоряжения) руководителя организации о списании дебиторской задолженности как безнадежной;

- выписки из ЕГРЮЛ о ликвидации банка-должника.

Согласно п. 3 ПБУ 21/2008 величина Резерва признается оценочным значением.

При этом п. 7 ПБУ 1/2008 позволяет организации самостоятельно разработать способ ведения бухгалтерского учета и закрепить его в учетной политике, если по конкретному вопросу в нормативных правовых актах не установлены такие способы, учитывая при этом нормы российского бухгалтерского законодательства.

Иными словами, организация самостоятельно определяет необходимость и порядок создания Резерва по задолженности банка.

Так как резерв по дебиторской задолженности является элементом ее оценки, он должен контролироваться в рамках инвентаризации дебиторской задолженности. Сверка остатков сумм, находящихся в банках на расчетном (текущем), валютном и специальных счетах, с данными выписок банка, проверка обоснованности сумм дебиторской задолженности, включая суммы, по которым истекли сроки исковой давности, проводятся в процессе инвентаризации инвентаризационной комиссией (п.п. 3.43, 3.44, пп. »в» п. 3.48 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных приказом Минфина России от 13.06.1995 № 49).

Следует отметить, что согласно п. 1.5 Методических указаний в соответствии с Положением № 34н проведение инвентаризаций обязательно, в частности, перед составлением годовой бухгалтерской отчетности, кроме имущества, инвентаризация которого проводилась не ранее 01 октября отчетного года.

Таким образом, создание Резерва, как и списание дебиторской задолженности, производится на основании данных проведенной инвентаризации, периодичность и дата проведения которой устанавливаются приказом по учетной политике организации (но не реже чем один раз в год). То есть на основании результатов инвентаризации дебиторской задолженности следует создавать либо корректировать Резерв, а также списывать дебиторскую задолженность, нереальную к взысканию.

Отметим, что своевременное создание Резерва, так же, как и списание дебиторской задолженности, – обязанность организации. Нормы бухгалтерского законодательства не предусматривают возможность создания Резерва только на суммы нереальной для взыскания задолженности, например, с истекшим сроком исковой давности, без учета других существующих сомнительных задолженностей.

Полагаем, что задолженность банка по возврату денежных средств, возникшая в связи с отзывом у него лицензии на осуществление банковских операций, также может быть учтена при формировании Резерва.

Таким образом, если после проведения очередной инвентаризации задолженность банка будет признана сомнительной, то возникнет и необходимость создания Резерва.

Начисление Резерва в бухгалтерском учете организации отражается следующим образом:

| 91, субсчет «Прочие расходы» | 63 | Произведено начисление в Резерв |

| 63 | 76, субсчет «Расчеты по претензиям» |

Списана задолженность, признанная нереальной для взыскания |

| 007 | Списанная дебиторская задолженность отражена за балансом |

В силу п. 77 Положения № 34н дебиторскую задолженность можно списать со счета 76 в дебет счета 63 только в случае создания организацией Резерва в предшествующем списанию долга периоде. А если в период, предшествующий отчетному, сумма этого долга не резервировалась в порядке, предусмотренном п. 70 Положения № 34н, то в соответствии с п. 77 Положения № 34н дебиторская задолженность, по которой срок исковой давности истек, а также другие долги, нереальные для взыскания, относятся на финансовые результаты. Суммы дебиторской задолженности, по которой истек срок исковой давности, и другие долги, нереальные для взыскания, а также отчисления в Резерв относятся к прочим расходам организации и отражаются по дебету счета 91, субсчет «Прочие расходы» (п.п. 11, 12 ПБУ 10/99, Инструкция по применению Плана счетов). При этом дебиторские задолженности включаются в расходы организации в сумме, в которой они были отражены в бухгалтерском учете организации.

Источник: buhpressa.ru