Рыночная активность анализируется на основе оценки стоимости акций предприятия. Простая акция компании имеет номинальную, эмиссионную, балансовую, рыночную и реальную (пересчитанную с учетом временной стоимости денег) стоимость. Для эффективно функционирующей компании эти стоимости должны возрастать от номинальной до реальной.

К коэффициентам характеризующим рыночную активность предприятия относятся:

1) Прибыль на одну акцию;

2) Соотношение рыночной цены акции и прибыли на одну акцию;

3) Книжная (балансовая) стоимость одной акции;

4) Соотношение рыночной и балансовой стоимости одной акции;

5) Фактическая норма дивиденда (дивидендного дохода);

6) Доходность одной акции;

7) Доля выплачиваемых дивидендов.

Показатели рыночной активности предприятия являются одним из основных аспектов, который интересует владельцев хозяйствующего субъекта и потенциальных инвесторов. Главный интерес для собственника предприятия (в случае акционерной компании — держателя акций) представляет его прибыльность. В данном контексте имеется в виду прибыль, полученная благодаря усилиям руководства компании на средства, инвестированные (предоставленные в управление) владельцами компании. Собственников интересует надлежащее распределение прибыли, т.е. какая ее часть реинвестируется, а какая доля выплачивается им в качестве дивидендов.

Отношение совокупной рыночной капитализации к ВВП

Прибыль, направляемая на развитие, показывает, в какой мере предприятие сохраняет способность к самофинансированию, т.е. к росту собственного капитала за счет внутренних источников. Предприятие использует и другие источники вложений для развития — заемные средства (кредиты и корпоративные облигации), выпуск новых акций. Особой формой поддержки является финансовый лизинг.

Привлечение средств с помощью этих источников возможно в условиях прибыльной работы предприятия в текущем и перспективном периодах. При использовании заемных средств для целей развития предприятия уровень прибыли должен покрывать издержки обслуживания долговых обязательств (процентов по облигациям и за пользование кредитами), а также обеспечивать погашение стоимости облигаций и возвратность кредита.

Привлечение указанных источников, с одной стороны, обусловлено выплатами из прибыли и сокращением чистого дохода предприятия. С другой стороны, привлечение оправдано, если увеличивается прибыль, остающаяся в распоряжении фирмы после уплаты процентов и налогов.

При финансировании развития предприятия за счет дополнительного выпуска акций должен предусматриваться необходимый уровень текущей и будущей прибыли не только для эффективного размещения акций, но и для выплаты по этим акциям дивидендов на уровне поддержки курса акций. Кроме того, из всех источников развития бизнеса только прибыль является систематически воспроизводимым финансовым ресурсом предприятия.

В данном случае имеет место влияние результатов деятельности компании на рыночную стоимость их инвестиций, особенно если акции предприятия свободно обращаются на рынке.

Оценка рыночной и балансовой стоимости акций #ОБРАЗОВАНИЕ.РФ

Для того, чтобы эффективно осуществлять хозяйственную деятельность, кроме эффективного управления необходимо постоянно совершенствовать технологии, использовать современные средства производства и наращивать оборотные активы. Рыночная активность предприятия обеспечивается стабильным ростом прибылей и собственного капитала (активов) для собственников.

В зависимости от поставленной цели используются различные исходные данные и определяются соответствующие показатели рыночной активности. Все участники хозяйственной деятельности следят за рыночной активностью предприятия на основании абсолютных и относительных показателей эффективности использования собственного капитала.

Понравилась статья? Добавь ее в закладку (CTRL+D) и не забудь поделиться с друзьями:

Источник: studopedia.ru

ОТНОШЕНИЕ РЫНОЧНОЙ И БАЛАНСОВОЙ СТОИМОСТИ

Как известно, воплощая в жизнь принцип «покупай внизу, продавай наверху», инвестор обеспечивает себе финансовую безопасность и спокойную старость. Но сами по себе высокие или низкие цены не являются значимыми показателями. Для оценки стоимости или эффективности инвестиций необходим ориентир. Один из подобных стандартных измерителей для обыкновенной акции — отношение рыночной стоимости акции к ее балансовой стоимости [1] . На основании данных из предыдущего примера можно вычислить отношение рыночной стоимости к балансовой стоимости банковской холдинговой компании в конце 1991 г. и 1993 г.: 10 долл./20,8 долл. = 0,48 и 40 долл./

25,4 долл. = 1,6. Отношение 0,48 означает, что компания, по мнению фондового рынка, стоила на 52% меньше, чем вложили в нее прошлые и нынешние акционеры. Двумя годами позже, когда отношение выросло до 1,6, компания стала стоить на 60% больше, чем вложили в нее прошлые и нынешние акционеры. В самом примитивном виде интерпретация отношения рыночной и балансовой стоимости сводится к следующему утверждению: при отношении 0,48 руководство компании превращает 1 долл, инвестора в 48 центов; отношение 1,6 означает, что руководство компании позволяет из 1 долл, сделать 1,60 долл.

Итак, отношение рыночной стоимости к балансовой выше 1 указывает на то, что компания создает стоимость; отношение меньше 1 говорит об уничтожении стоимости. Инвестирование 1 долл, в фирму с отношением рыночной стоимости к балансовой меньше 1 принесет менее 1 долл, рыночной стоимости; инвестирование 1 долл, в фирму с отношением рыночной стоимости к балансовой больше 1 генерирует больше 1 долл, рыночной стоимости.

- [1] Отношение рыночной стоимости к балансовой, обозначаемое иногда как q, неследует путать с q Тобина, отражающим отношение общей рыночной стоимостиактивов фирмы (долг плюс акции) к расчетной стоимости замещения таких активов.

Источник: studref.com

Коэффициент P/B: что это и его свойства

![]()

- 05.01.19

- 0 комментариев

- 5155

Формула P/B

Мультипликатор или коэффициент Р/В (Price to Book Ratio) показывает соотношение рыночной и балансовой (взятой из отчетности) стоимости компании. Рыночная стоимость это не что иное, как текущая цена акции, умноженная на их количество. Если у компании есть и обыкновенные, и привилегированные акции, то учитывается их совокупная стоимость. Отчетность публикуется обычно раз в квартал, цена акции меняется каждый день.

Балансовая стоимость (Book Value) бизнеса равна активам компании минус ее обязательства. Другое название этой разницы: чистые (собственные) активы.

P/B = Рыночная капитализация компании / (Все активы — все задолженности)

И уже здесь возникает один нюанс. Описанное соотношение, также известное как цена/балансовая стоимость, появилось давно и в первую очередь предназначалось для промышленных предприятий, владеющих заводами и сырьем. Кроме того, оно неплохо подошло и банкам с финансовыми активами.

Но сегодня очень распространено понятие «бренд», который в финансовом выражении можно определить как весомую надбавку за качество товара, гарантируемого фирмой. Есть технологические бренды (Intel, Apple), есть и в традиционных отраслях (Lacoste, Dolce Gabbana). Так что в первую очередь в IT-секторе балансовая стоимость компаний часто оказывается относительно низкой, а соотношение Price/Book соответственно высоким.

Другой нюанс в стоимости активов, указываемой в отчетности. Хотя в нее обычно закладывается амортизация, последняя часто выбирается достаточно произвольно и касается только материальных активов.

А следовательно, указанная цена скорее всего отличается от реальной текущей стоимости. Обратив внимание и на то, что рыночная цена компании берется текущая, а стоимость чистых активов — из последней отчетности, мы получаем почти неустранимые погрешности при расчете коэффициента.

Расчет коэффициента P/B

Логика подсказывает следующее: рыночная капитализация предприятия не должна быть меньше стоимости его чистых активов. Так что стратегия инвестирования в компании с P/B < 1 является весьма популярной из-за своей простоты. Для примера рассмотрим отчетность компании Газпром:

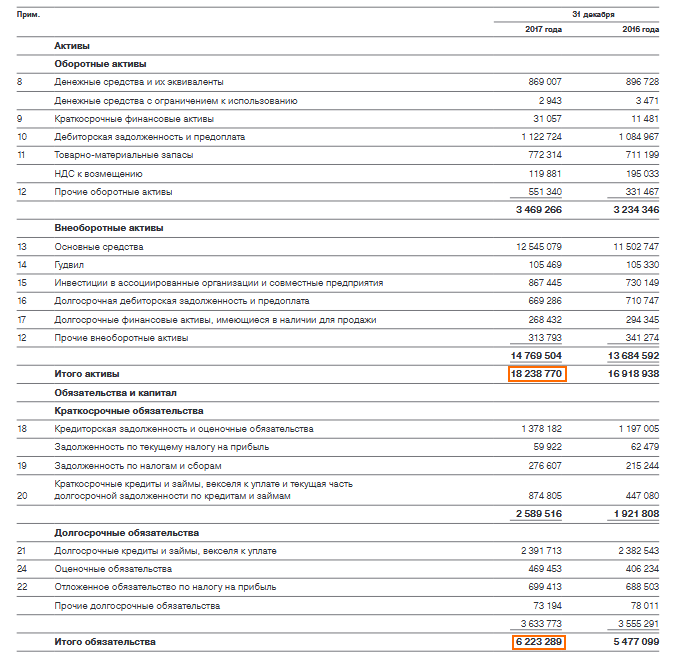

Консолидированная отчетность компании Газпром (в миллионах российских рублей)

По разнице активов и обязательств определяем чистые активы Газпрома:

ЧА = 18 238 770 — 6 223 289 = 12 015 481 млн. рублей

Зайдя на сайт Московской биржи в раздел «Листинг — Количественные показатели» можно найти данные по количеству акций эмитентов биржи и их рыночной капитализации. В данный момент адрес ссылки https://www.moex.com/s26 . Так, у ПАО «Газпром» на конец 2017 года капитализация составляла 3 074 479 120 323 рубля. Округляя последнее значение до миллионов рублей можно вычислить коэффициент P/B:

P/B = 3 074 479 / 12 015 481 = 0.26

Это малая величина не только сама по себе, но и по сравнению с российским рынком, имеющим на момент статьи коэффициент P/B около 0.9. Цену к балансовой стоимости можно не считать самому, а воспользоваться скринерами, например https://ru.investing.com/equities/gazprom_rts-ratios , где также виден показатель отрасли в целом. Итак, компания кажется привлекательной для инвестиций, если не брать во внимание ряд факторов . Каких?

Во-первых, как уже отмечалось, указанная в отчетности стоимость активов может не соответствовать текущей величине. Во-вторых, активы бывают ликвидные и неликвидные, а оценить последние сложнее. Кроме того, низкое значение коэффициента может означать не только недооценку инвесторами, но и то, что у компании действительно есть заметные проблемы.

Наконец, даже если компания действительно недооценена, она может провести на низких уровнях цены несколько лет, поскольку коэффициент не способен рассчитать скорость «подтягивания» курса к определенному значению. Согласитесь, есть разница: 50% дохода в год или 50% за десять следующих лет. Тот же Газпром уже несколько лет проводит в боковом движении с периодическими колебаниями:

Зарубежные компании

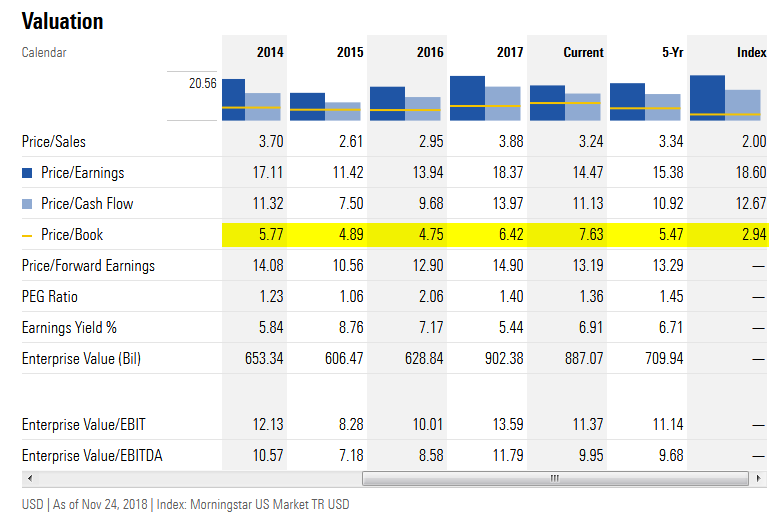

Аналогично можно оценивать и зарубежные компании, однако в их случаях есть надежные сайты, которые берут данные из отчетностей и рассчитывают финансовые показатели. Хорошую репутацию имеет morningstar.com , показывающий показатель в динамике последних 10 лет и сравнивающий его с биржевым индексом. Пример Apple:

Кроме того, сравнивать различные компании в данный момент удобно на сайте finbox.io . Выберем для сравнения компании не из технологических отраслей, где коэффициент работает хуже — возьмем ресторанный бизнес.

Значения довольно высокие (заметно выше 2-3), что не позволяет заинтересоваться какой-то компанией по представленным данным.

Выводы

Как и любой финансовый показатель, отношение цены к балансовой стоимости компании имеет свои недостатки, перечисленные выше. Но несомненно, у показателя есть свои плюсы. В силу своей формулы коэффициент Price/Book показывает, как рынок оценивает чистые активы компании. Почему это более надежный вариант?

Если в таких коэффициентах, как EPS, P/E или EBITDA используется прибыль (которой можно манипулировать в отчетностях), то стоимость активов это более объективный показатель. А если компания проводит экспансию внутри страны или на внешние рынки, то у нее вырастает показатель объема продаж, который также достаточно объективен. Следовательно, коэффициент P/B неплохо работает в сочетании с P/S. Разумеется, если прибыль растет по факту, а не на бумаге, это тоже хороший знак при выборе акций.

Источник: investprofit.info