В составе материальных расходов учитываются затраты на приобретение СИЗ, специнструментов и других приспособлений стоимостью не более 100 тыс. руб. (пп. 3 п. 1 ст. 254 НК РФ).

Способ учета при вводе в эксплуатацию закрепите в УП по НУ:

- стоимость включается в состав расходов по выбранному способу (например, линейному способу или пропорционально объему выпущенной продукции (работ, услуг));

- стоимость включается в состав расходов полностью в момент передачи в эксплуатацию.

Если спецодежда, спецоснастка в БУ признается несущественным активом, учет которого ведется на счетах 10.21.1 и 10.21.2, то при вводе в эксплуатацию в НУ может использоваться лишь один способ:

- стоимость включается в состав расходов полностью в момент передачи в эксплуатацию.

Рекомендация:

Обратить внимание на УП по НУ в части спецодежды и спецоснастки. В случае необходимости поменять способ учета с 2021.

С 01.01.21 затраты на приобретение спецодежды несущественны и признаются в расходах при приобретении в соответствии с УП. Учет затрат осуществляется пообъектно на 20 счете (НЗП не формируется). Спецодежда закупается большой партией на всех сотрудников. Куда относить затраты при поступлении, если конкретный объект назначения использования спецодежды неизвестен?

Учет спецодежды

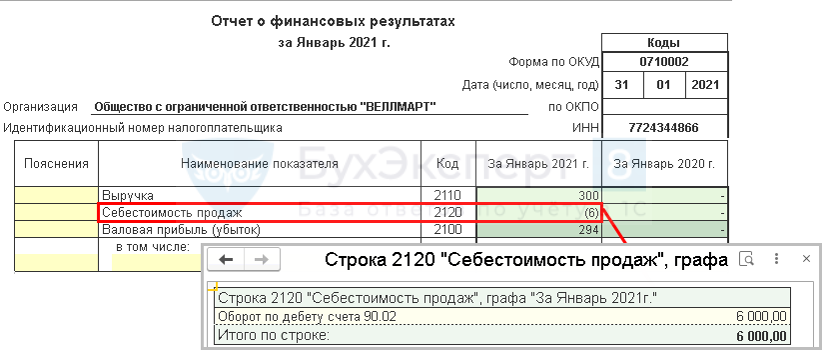

Основная задача бухгалтера – сформировать достоверную отчетность. В соответствии с Учетной политикой по БУ стоимость спецодежды в момент приобретения должна быть учтена в расходах периода – Дт 90.02 (стр. 2120 «Себестоимость продаж» ОФР).

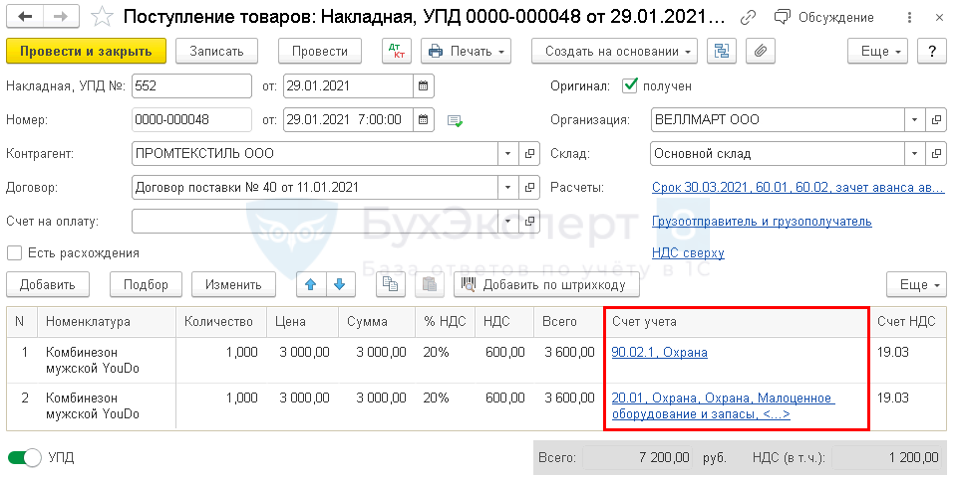

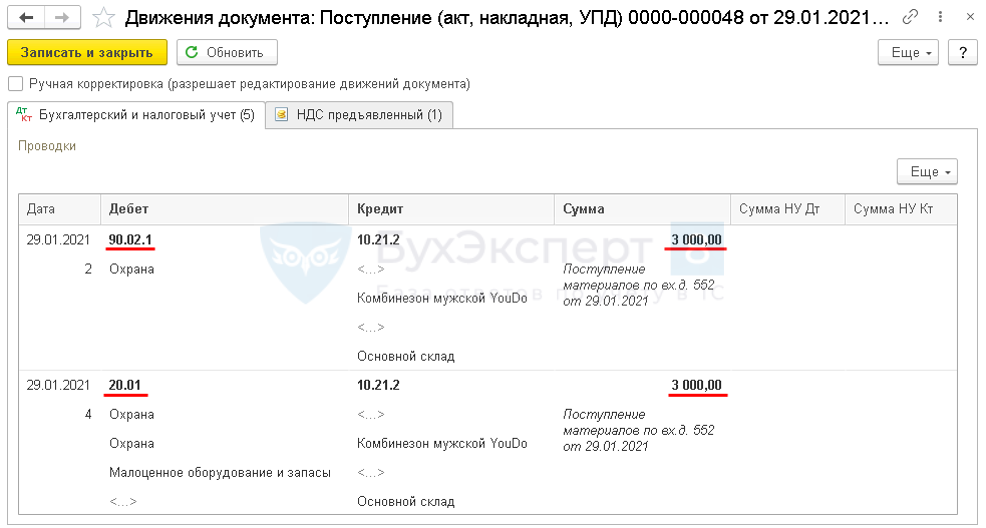

В 1С в момент поступления спецодежды, если не известно подразделение и МОЛ, которому она будет передана:

- в документе поступления сразу сделать проводку Дт 90.02 Кт 10.21.1 по БУ, минуя счет затрат;

- если в настройках УП затраты списываются Безучетавыручки:

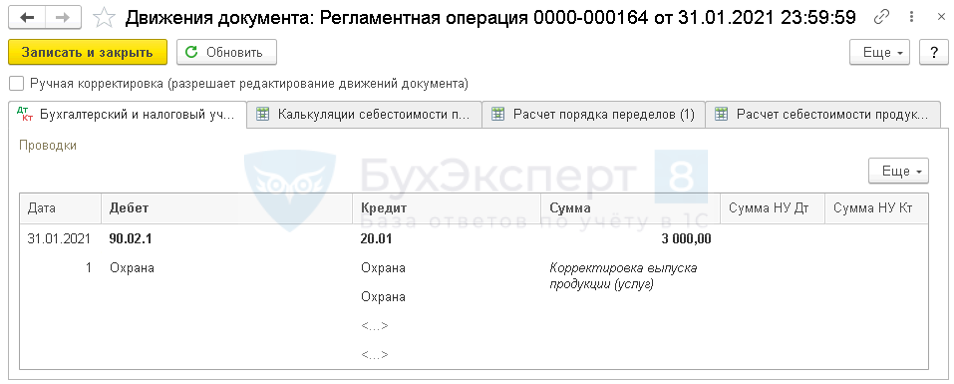

- создать общую Номенклатурную группу и учесть затраты по Дт 20, и тогда автоматически при процедуре Закрытия месяца 20 общий спишется в Дт 90.02, т.е. в себестоимость продаж.

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Можно рассмотреть вариант использования счета 10 «Материалы» как транзитного счета в течение года.

Можно применить стандартную схему приобретения материалов и отпуск их в производство (на хоз. нужды):

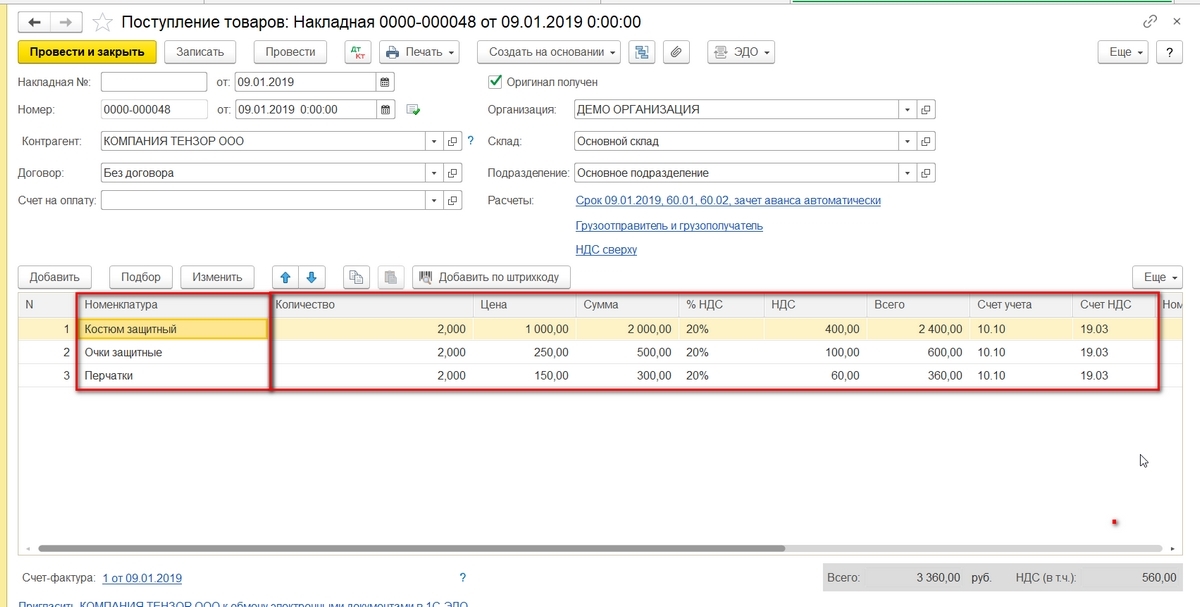

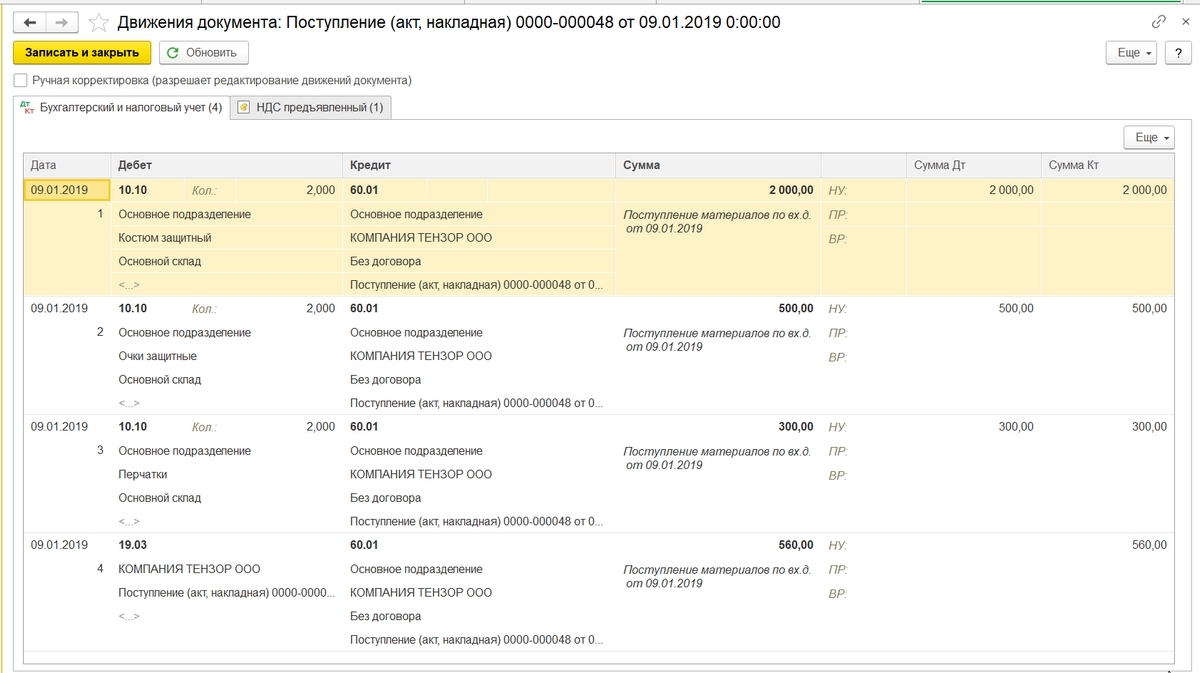

- в момент поступления спецодежды Дт 10.10 Кт 60;

- отпуск в эксплуатацию Дт 20 Кт 10.10 (документы Расход материалов , Передача материалов в эксплуатацию ).

- расходы должны быть отражены в отчетном периоде в ОФР по стр. 2120 «Себестоимость продаж», когда спецодежда поступила;

- остатков спецодежды не должно быть, т.к. не верно отражать их стоимость по балансу в составе Запасов.

Как верно учитывать приобретаемые СИЗ — мед. маски, перчатки для сотрудников. Можно ли упростить их учет и приходовать как несущественные активы или нужно оставить на счете 10.09 как запасы?

Учет и списание спецодежды в 1С 8.3 пошаговая инструкция

Организация учета медицинских масок, перчаток зависит от их СПИ и возможного количества использования (разовое или многоразовое):

- 10.01 – разового использования СПИ < 12 мес.;

- 10.10 – многоразового использования СПИ < 12 мес.;

- 08 (в составе ОС) – многоразового использования в комплекте со спецодеждой СПИ > 12 мес.;

- 10.21 – если в УП по БУ такие активы отнесены к несущественным вне зависимости от СПИ (в БУ стоимость списывается в момент приобретения).

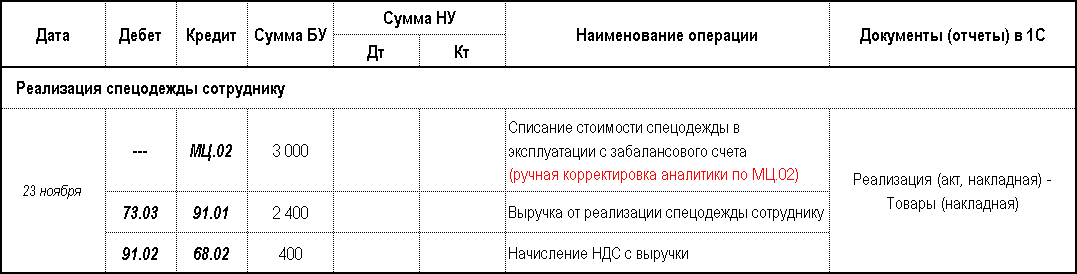

23 ноября увольняется прораб Тихомиров В.О. Используемая им спецодежда Комбинезон зимний, реализуется ему по рыночной стоимости с учетом износа 2 400руб. (в т.ч. НДС 20%).

Как в программе отслеживать срок службы по спецодежде в связи с изменениями с 2021 года?

Бухгалтер отвечает за бухгалтерскую отчетность, т.е. за полноту и достоверность данных в ней. Стандарты не требует контроля сроков использования активов для составления бухгалтерской отчетности. В 1С планируется автоматизация по указанию нормативных сроков использования спецодежды и спецоснастки.

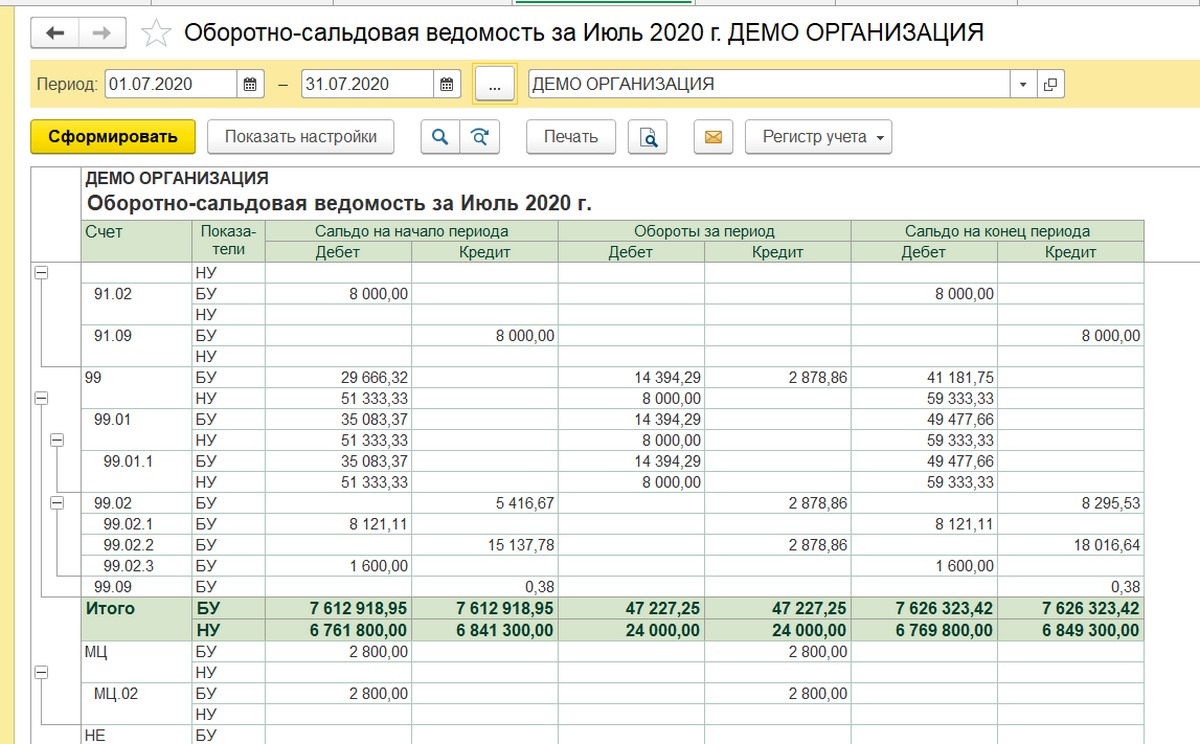

Для проведения анализа сроков можно временно воспользоваться настройкой отчета Оборотно-сальдовая ведомость по счету МЦ.02 по датам:

- кнопка Показать настройки :

- Периодичность – По дням ;

- Группировка – Номенклатура, Работники организаций.

См. также:

- Учет и квалификация активов в БУ

- Учет несущественных активов в БУ и НУ

- Поступление спецодежды и передача ее в эксплуатацию с 2021 года

- Учет в БУ остатка спецодежды, спецоснастки на 01.01.2021

- [19.05.2021 эфир] Практика применения ФСБУ 5/2019 Запасы в 1С — Часть 1

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Поступление спецодежды и передача ее в эксплуатацию до 2021 годаУчет спецодежды в 1С 8.3 полностью автоматизирован. Рассмотрим подробно каждый.

- Приобретение и учет спецодеждыУ вас нет доступа на просмотр Чтобы получить доступ: Оформите.

- Учет спецодежды в 1С 8.3 пошаговая инструкцияУчет спецодежды в 1С 8.3 полностью автоматизирован. Рассмотрим в инструкции.

- Инвентаризация спецодежды и инвентаря с 2021В программе 1С 8.3 Бухгалтерия реализована возможность инвентаризации ТМЦ, выданных.

Оцените публикацию

(4 оценок, среднее: 3,50 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Назад к статье

Семинары

- 15.10.2021 Горячие вопросы осени 2021 по учету в 1С:Бухгалтерия

- 08.06.2021 Практика применения ФСБУ 5/2019 Запасы в 1С — Часть 3

- 28.05.2021 Практика применения ФСБУ 5/2019 Запасы в 1С — Часть 2

- 19.05.2021 Практика применения ФСБУ 5/2019 Запасы в 1С — Часть 1

- 24.12.2020 Составляем учетную политику – 2021: обзор принципиально новых положений. Законодательный обзор

- 30.11.2020 ФСБУ 5/2019 «Запасы». Подробно анализируем. Перестраиваем учет с 2021

Источник: buhexpert8.ru

Учёт спецодежды по новым ФСБУ

Спецодежда – это одежда и обувь, предназначенная для защиты и снижения влияния вредных условий труда. Работодатель обязан обеспечивать работников при необходимости такой одеждой в соответствии со ст. 212 ТК РФ. Учет запасов с 2021 года ведется в соответствии с Федеральным Стандартом бухгалтерского учета 5/2019. А учет основных средств регламентирует ФСБУ 6/2020, его применение обязательно с 2022 года.

К каким активам относятся расхода на спецодежду

- запасы;

- основное средство;

- единовременные расходы.

Подробнее по каждому варианту.

Спецодежда как запасы

Спецовква становится «запасом», если максимальный срок ее использования один год или продолжительность среднего операционного цикла организации. В этом случае учет регулируется ФСБУ 5/2019 Запасы.

Согласно ранее действовавшему ПБУ 5/01 и Методическим указаниям по бухгалтерскому учету материально-производственных запасов, стоимость можно было гасить равными долями в течение срока использования либо единовременно при сроке пользования меньше года.

А в новом ФСБУ 5/2019 указано, что запасы списываются одним из трех способов:

- одновременно с признанием выручки от продажи;

- при выбытии в случаях, отличных от реализации;

- если не ожидается экономических выгод в будущем от использования запасов.

Помимо прочего согласно п. 41 и 43 стандарта, балансовая стоимость выбывающих запасов признается расходом того периода, в котором произошла реализация или иное выбытие.

В итоге: затраты на спецодежду считаются единовременными.

Особенности использования ФСБУ 5/2019 в отношении расходов на спецодежду

П. 47 Стандарта разрешает выбрать метод перехода — перспективно или ретроспективно.

Перспективный способ подразумевает, что Стандарт применяется в отношении операций, наступивших после начала применения ФСБУ 5. При рестроспективном методе показатели бухгалтерского учета пересчитываются так, будто Стандарт применялся всегда.

Перспективный метод никаких специальных операций не требует. После начала применения при поступлении спецодежды она отражается в составе запасов, при списании в эксплуатацию или продаже нужно признать в расходах ее стоимость:

- Д84К10.

- Д 20 (23,25,26,44) К 10.

При ретроспективном методе перехода на 31 декабря года, предшествующему началу года применения нужно единовременно списать на затраты часть стоимости спецодежды, которая на дату корректировки уже используется, но стоимость погашена не полностью. Корректировка традиционно относится на нераспределенную прибыль.

Спецодежда как основные средства

Если спецодежда дорогостоящая и превышает лимит стоимости ОС, который установлен согласно ФСБУ 6/2020, а срок использования — один год или длительность обычного операционного цикла организации, то она учитывается как объект основных средств и амортизируется в течение срока службы. Начало амортизации начинается с момента ввода в эксплуатацию или с начала месяца, следующего за ним. Право выбора этой даты у организации теперь есть на основании пп. а п. 33 ФСБУ 6/2020. Причем начало амортизации связано с отражением в составе основных средств, а не с выдачей работнику. То есть амортизацию невыданной спецодежды тоже можно начать начислять.

Поскольку ФСБУ 6 в 2022 действует в обязательном порядке, необходимо устанавливать ликвидационную стоимость объекта. Амортизировать объект можно только до момента ее достижения. До нулевой стоимости ОС теперь не изнашиваются. Но разрешается установить остаточную стоимость, равную нулю в расчете на то, что спецодежда в процессе использования изнашивается полностью и вряд ли ее можно продать по какой-либо минимальной цене после завершения срока носки.

Согласно этому Стандарту, перспективный метод перехода могут использовать только те организации, которые имеют право применять упрощенные способы ведения учета (не путать с УСН). Если организация к таким не относится, то придется пересчитывать по рестроспективному методу, меняя показатели отчетности так, будто ФСБУ 6/2020 применялся и раньше.

Разрешено произвести корректировку единовременно: на 31 декабря года, предшествующего году начала применения ФСБУ 6, отразить корректировку по счетам. Если компания планирует использовать Стандарт с 2022 года, то исправления надо внести на 31.12.2021. Показатели балансовой стоимости основных средств и амортизации пересчитать, а разницу между старыми и новыми значениями отнести на 84 счет.

Отнесение на расходы единовременно

Если у купленной спецодежды срок носки больше года, а стоимость меньше лимита основных средств, значит она не удовлетворяет ни критериям запасов по ФСБУ 5, ни признакам ОС согласно ФСБУ 6. В этом случае стоимость спецодежды относится на расходы единовременно. При этом общая стоимость ее списания не должна превышать установленного критерия существенности.

Источник: assistentus.ru

Учет и списание спецодежды в 1С 8.3, пошаговая инструкция

Оперативная помощь по 1С — от простых консультаций до сложных внедрений. Протестируйте качество нашей работы — получите первую консультацию в подарок.

от 700 руб.

В соответствии с законодательством предприятия обязаны обеспечить сотрудников в условиях вредных и опасных работ средствами индивидуальной защиты для физической защиты и защиты от загрязнений. Рассмотрим теоретические аспекты проведения таких операций с учетом бухгалтерских и налоговых особенностей, а также практический способ ввода данных в программу 1С:Бухгалтерия 8.3.

Бухгалтерский и налоговый учет спецодежды

Термин «спецодежда» подразумевает средства индивидуальной защиты, куда помимо непосредственно одежды входит спецобувь и защитные приспособления.

Нормативная база:

- Приказ Минфина № 135н от 26.12.2002;

- Приказ Минтруда России от 09.12.2014 № 997н;

- Приказ Минздравсоцразвития России от 01.06.2009 № 290н;

- Справка о типовых нормах бесплатной выдачи спецодежды, спецобуви и других средств индивидуальной защиты;

- Налоговый кодекс;

- Трудовой кодекс (статьи 209, 221);

- Кодекс РФ об административных правонарушениях (ст. 5.27.1 п.4 – штраф на должностных лиц от 20 000 до 30 000, на организацию от 130 000 до 150 000 рублей за необеспечения сотрудников спецодеждой).

Выдача спецодежды на определенных видах предприятий и по отдельным видам профессий закреплена законодательно. Срок использования и количество выдаваемой спецодежды определяется отраслевыми нормами или типовыми правилами. Спецодежда выдается работникам бесплатно, при этом продолжает оставаться собственностью работодателя, затраты по ее стирки и чистки лежат на предприятии. Один из важных моментов: спецодежда должна быть сертифицирована.

Первоначально приказ Минфина №135н предусматривал учет спецодежды в составе оборотных средств. На счете Материалы открывались два субсчета:

- Спецодежда на складе (в 1С это счет 10.10) ;

- Спецодежда в эксплуатации (в 1С счет 10.11) .

В настоящее время допускается применять ПБУ 6/01 «Учет основных средств» (Письмо N 16-00-14/159 Департамента методологии БУ и отчетности Минфина РФ от 12 мая 2003 г.), но для этого срок службы спецодежды должен составлять более одного года и критерий стоимости подходить под определение основного средства.

Остановимся на «традиционном» подходе, когда спецодежда учитывается на 10-м счете. Для корректного списания стоимости спецодежды на затраты требуется правильно определить срок ее эксплуатации. Возможные варианты:

- Норма службы не больше года – затраты в БУ в полном объеме учитываются в расходах в момент передачи в эксплуатацию;

- Норма службы больше года – в БУ следует применять линейный метод списания расходов в течение всего срока службы одежды.

В НУ стоимость спецодежды учитывается в расходах сразу (ст. 254 п. 1 пп.3). В результате для налога на прибыль появляются временные разницы (ПБУ 18/02).

Следует сделать оговорку, что при желании налогоплательщик может в НУ не списывать стоимость сразу, а отразить расходы в нескольких отчетных периодах. В БУ также возможен вариант, когда при передаче в эксплуатацию спецодежды, у которой срок службы меньше 12 месяцев, не сразу списывать всю стоимость, а делать это линейным методом в течение всего срока эксплуатации. Выбранный порядок следует закрепить в учетной политике.

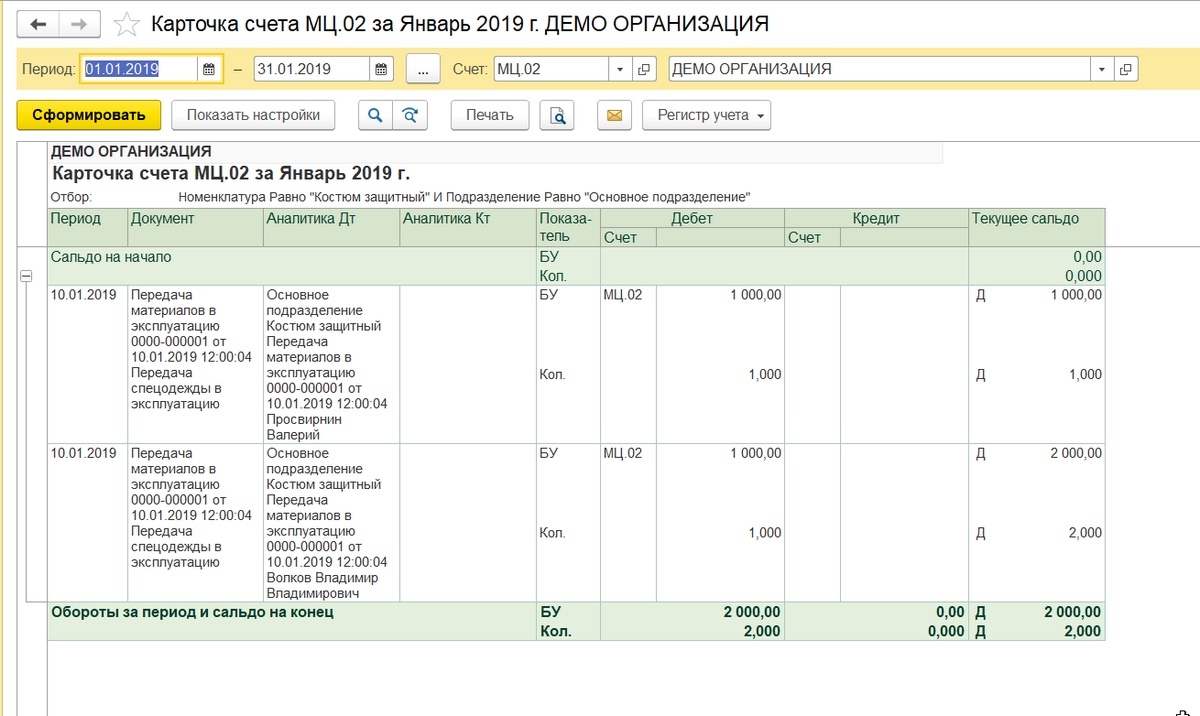

Спецодежда в эксплуатации со сроком службы более года числится на счете 10.11, износ ежемесячно списывается на счет затрат. По всей выданной спецодежде ведется забалансовый учет до момента, когда в результате износа (или по другой причине) происходит выбытие. В 1С используется забалансовый счет МЦ.02 Спецодежда в эксплуатации.

После того как в затраты БУ списана вся стоимость со счета 10.11, спецодежду следует списать с баланса в связи с износом. В случае увольнения сотрудника или перевода его на должность, где спецодежда не нужна, работник должен сдать на предприятие выданные ему средства защиты. Наша компания предоставляет услуги внедрения и сопровождения 1С в Москве. Если у вас возникнут вопросы по работе с системой, свяжитесь с ним, мы с радостью вам поможем.

Учет и списание спецодежды в 1С 8.3

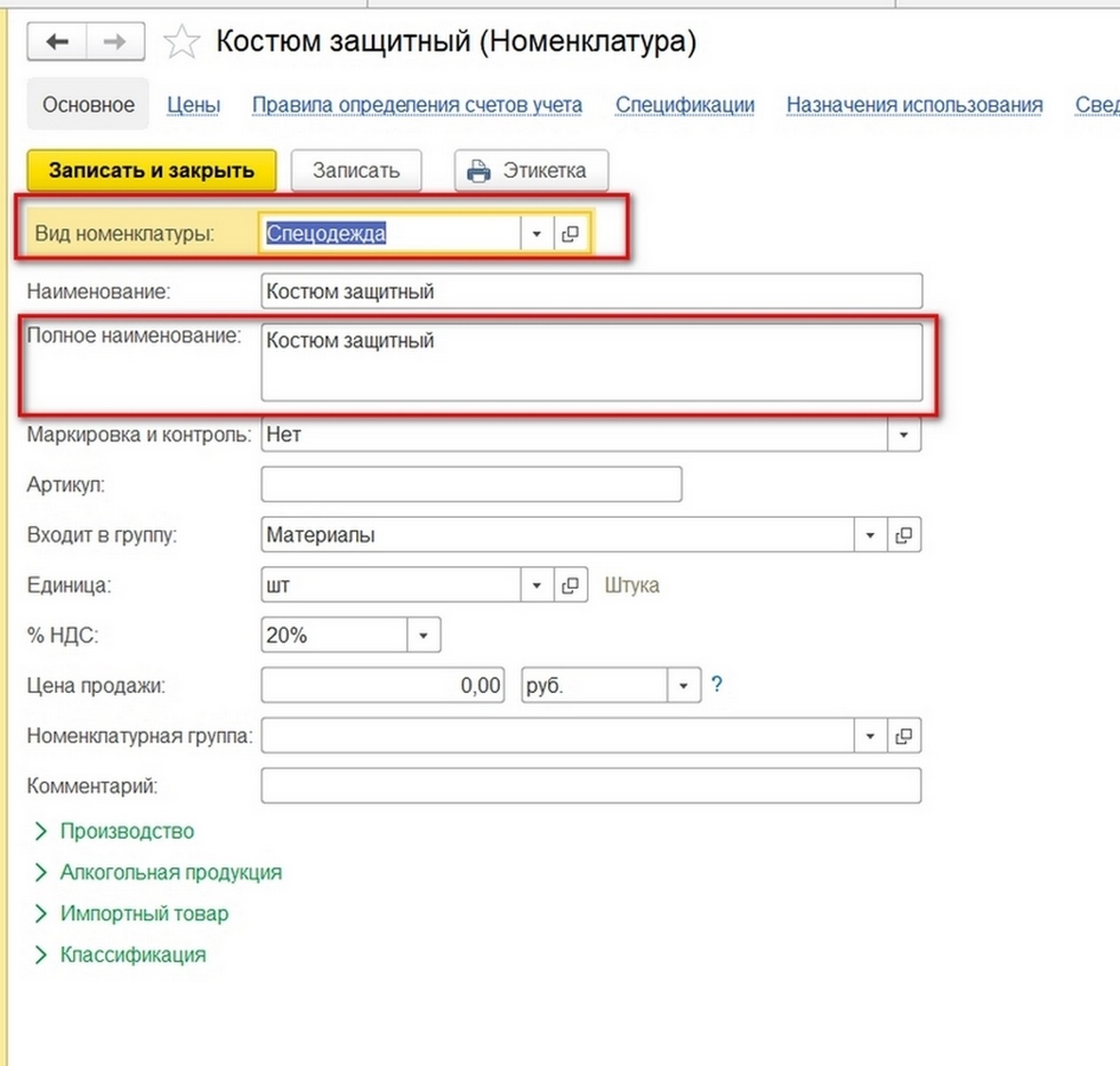

Оприходование спецодежды от поставщиков схоже с поступлением других видов материальных ценностей. Главная особенность – в справочнике номенклатуры установить правильный тип – Спецодежда . Тогда поступление отразится на счете 10.10.

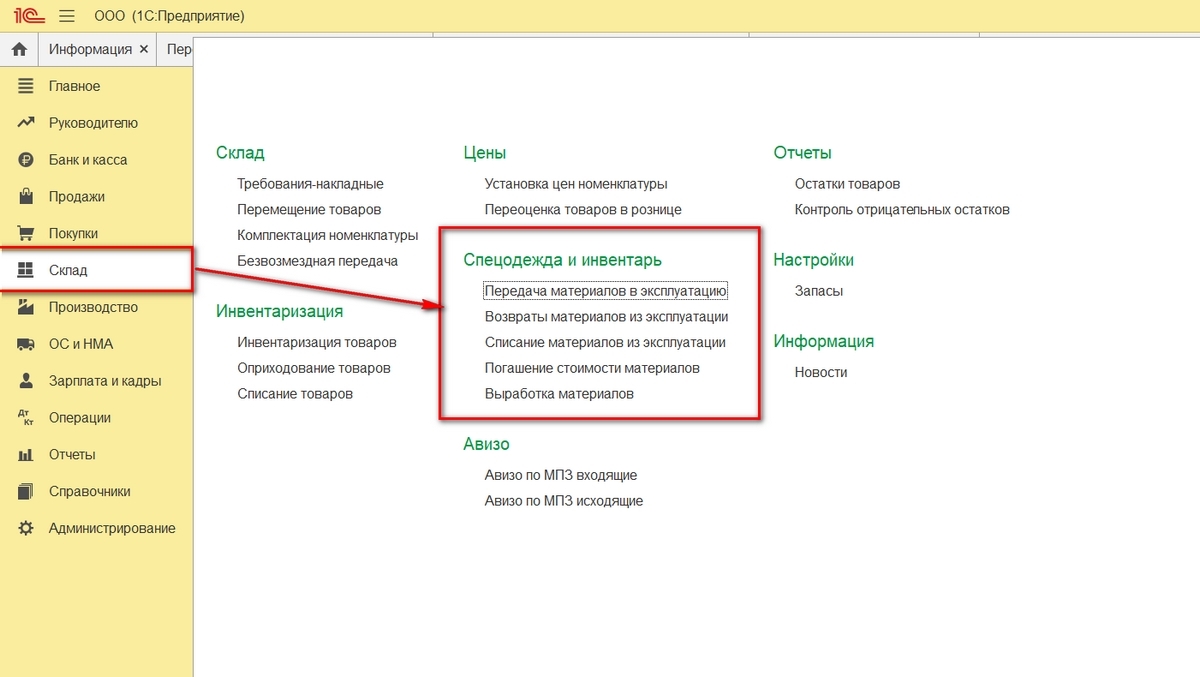

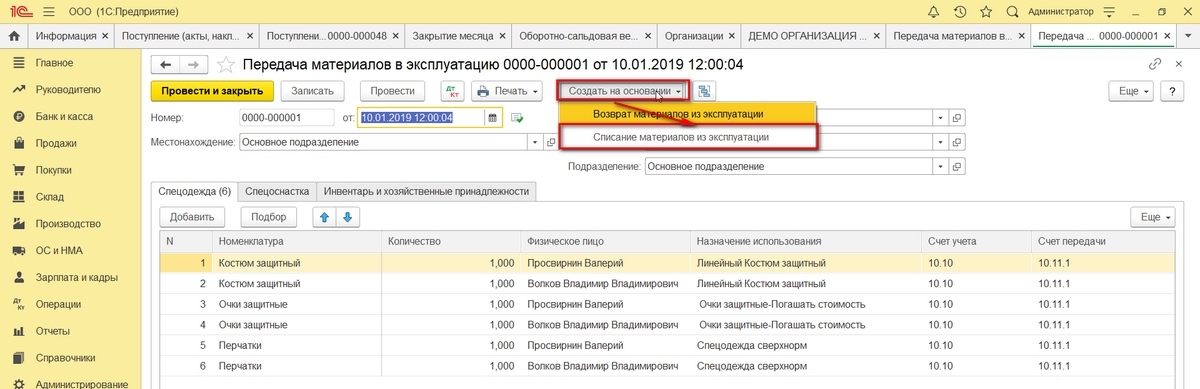

При передаче спецодежды в эксплуатацию путь по меню:

Склад => Спецодежда и инвентарь => Передача материалов в эксплуатацию.

Пункты меню Списание материалов из эксплуатации и Возвраты материалов из эксплуатации разберем ниже (но этот скриншот в дальнейшем приводить не будем).

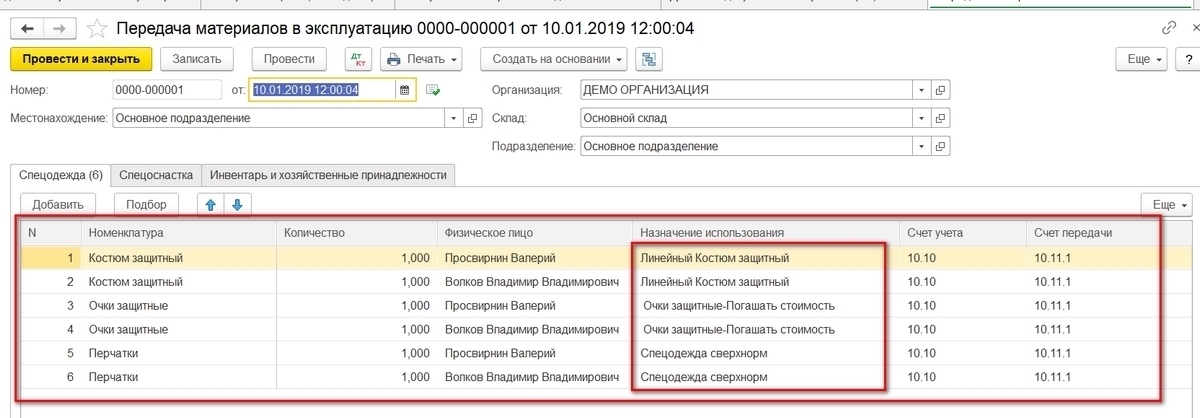

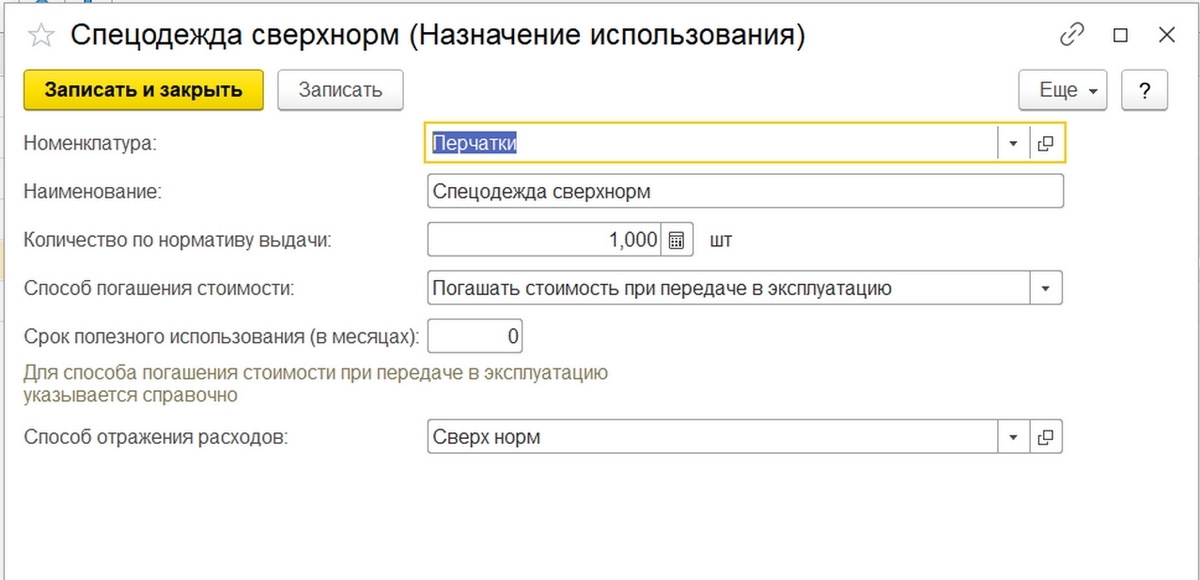

Для получения корректных проводок важно правильно заполнить раздел Назначение использования. На каждый вид номенклатуры он заполняется заново (это не ошибка, так задумано).

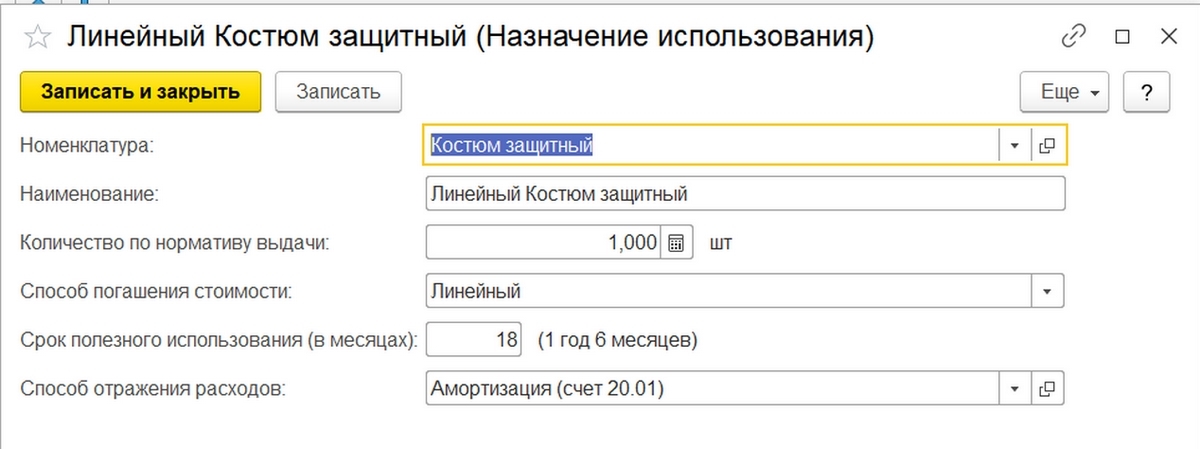

По костюмам выберем из справочников Линейный способ погашения стоимости и Способ отражения расходов – счет 20.01 (варианты 23, 25, 26, 44).

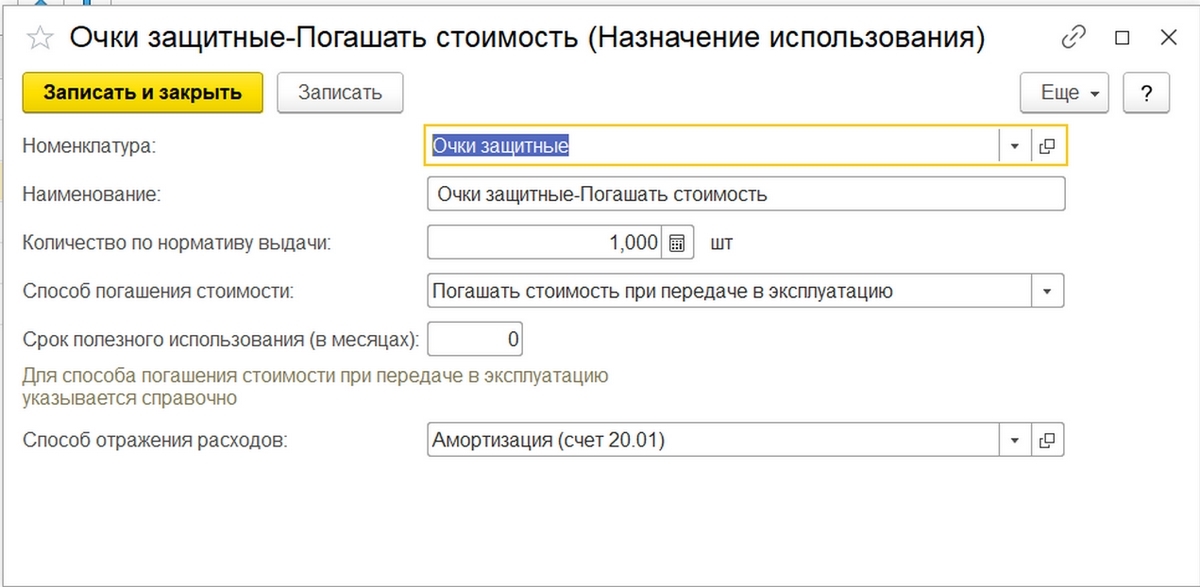

По защитным очкам другой способ погашения стоимости – при передаче в эксплуатацию.

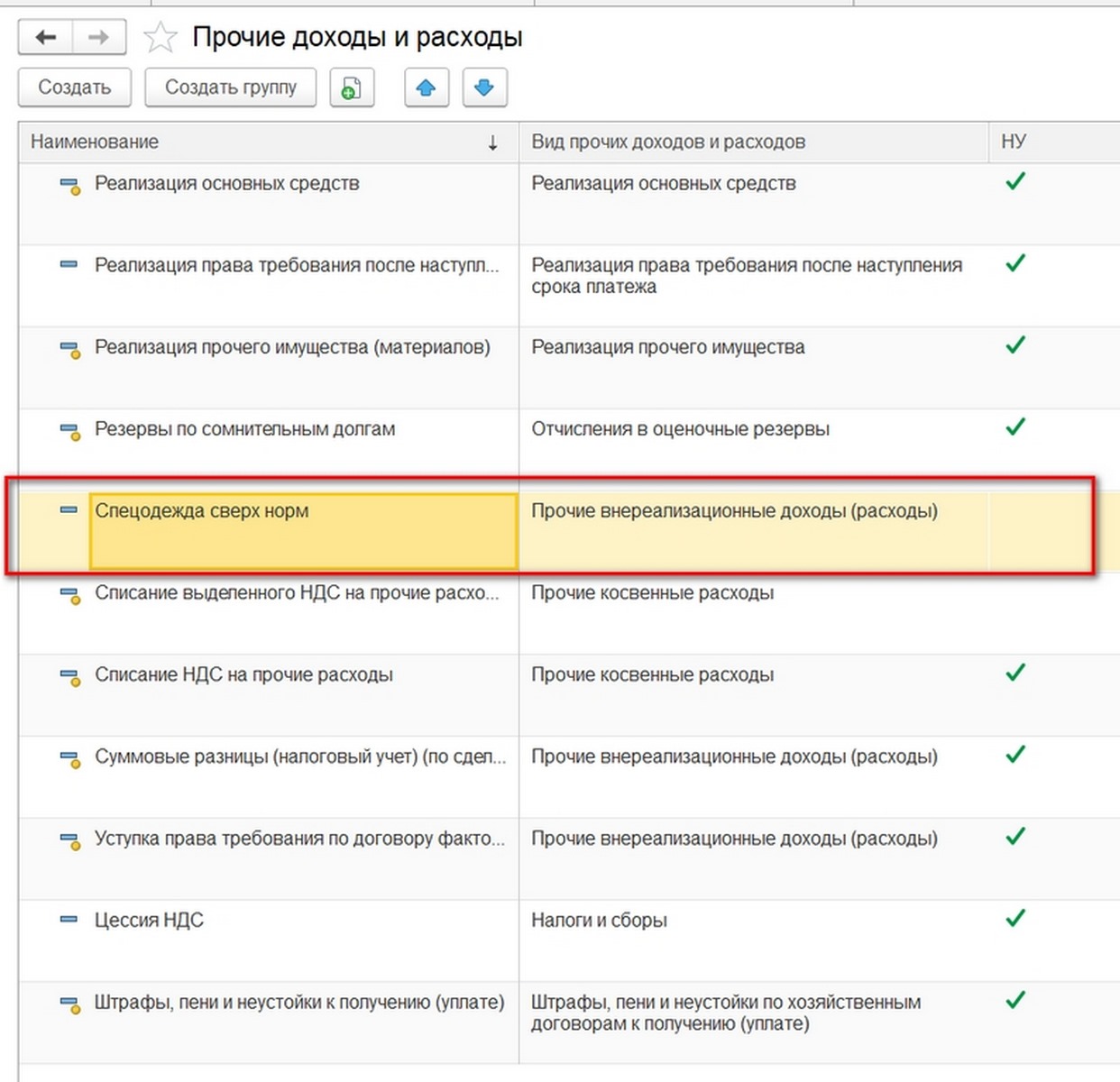

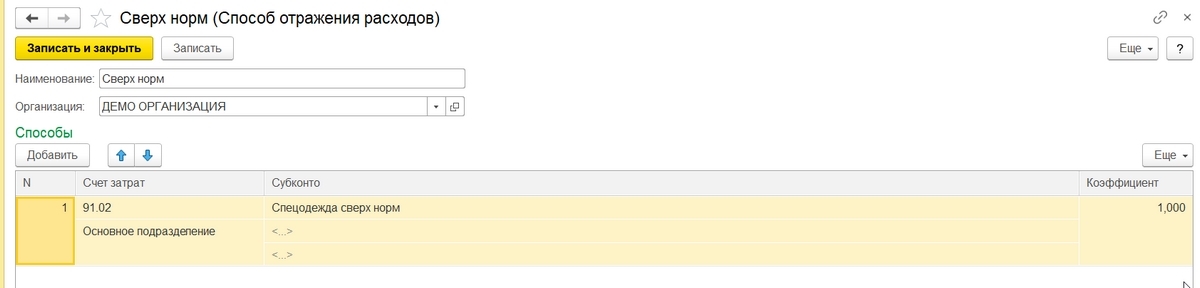

Поскольку пару перчаток мы выдаем сверх нормы, расходы будем списывать на счет 91.02. При этом в расчете налога на прибыль принимать их к учету не будем, в результате чего образуется постоянная разница в размере 30 руб. (150 руб. х 20%).

В разделе Способ отражения расходов добавим вид расходов по спецодежде сверх норм, укажем какой это вид расходов и снимем «галку» учитывать в НУ.

Счет затрат укажем 91.02.

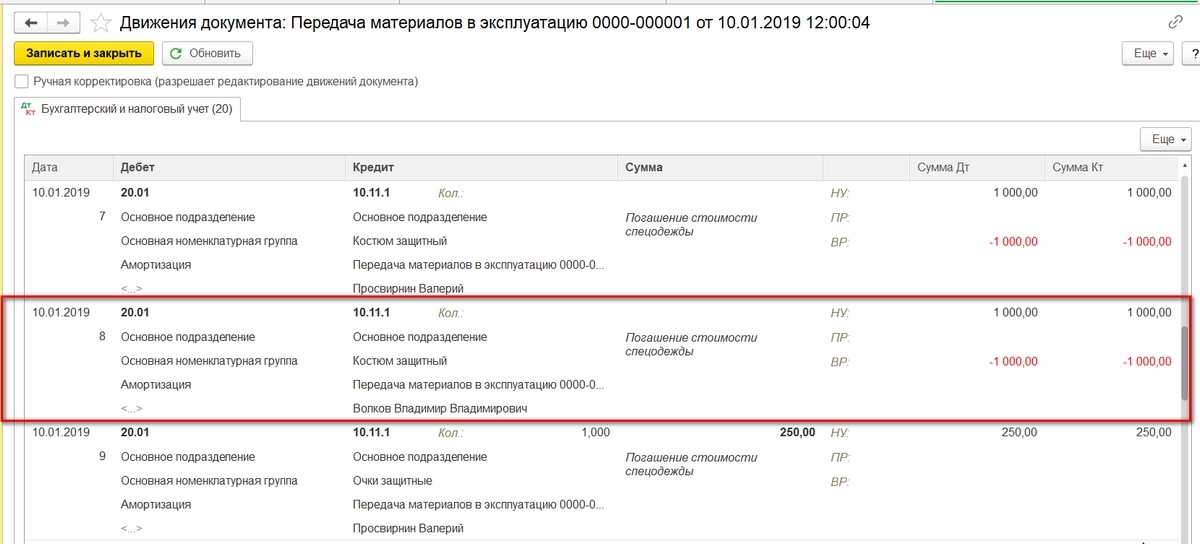

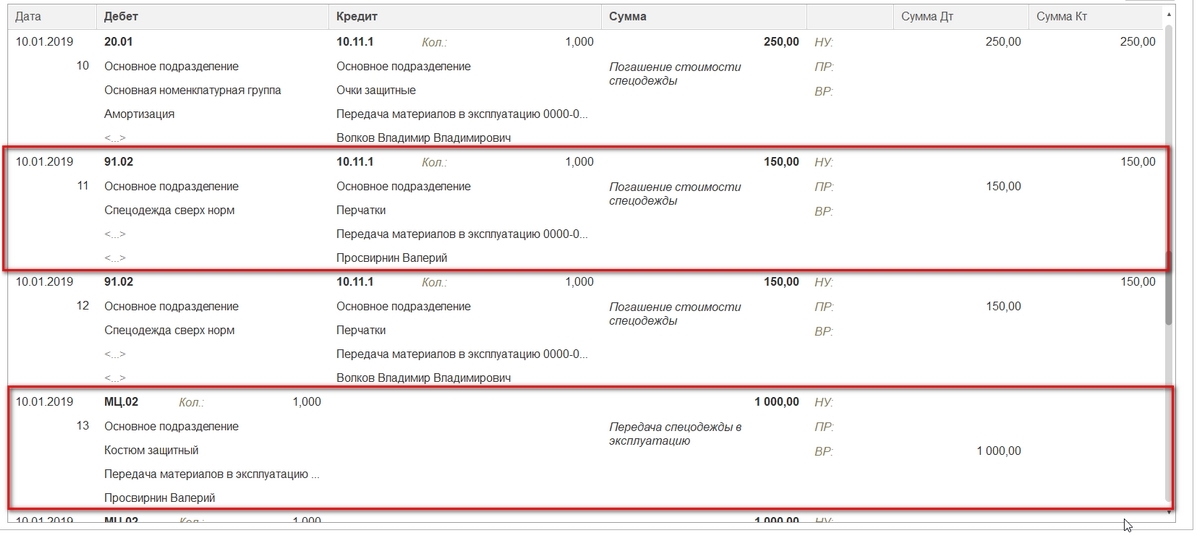

После заполнения документа проведем его. Из проводок мы видим:

- Сначала все позиции списались на счет 10.11.1;

- По позициям, которые списываются единовременно, произошло списание в БУ на счета 20.01 и 91.02;

- По защитным костюмам в БУ списания нет;

- В налоговом учете суммы по защитным костюмам списались и образовались временные разницы;

- По одежде сверх норм посчиталась постоянная разница. Кроме того, заполнились данные по забалансовому счету МЦ.02.

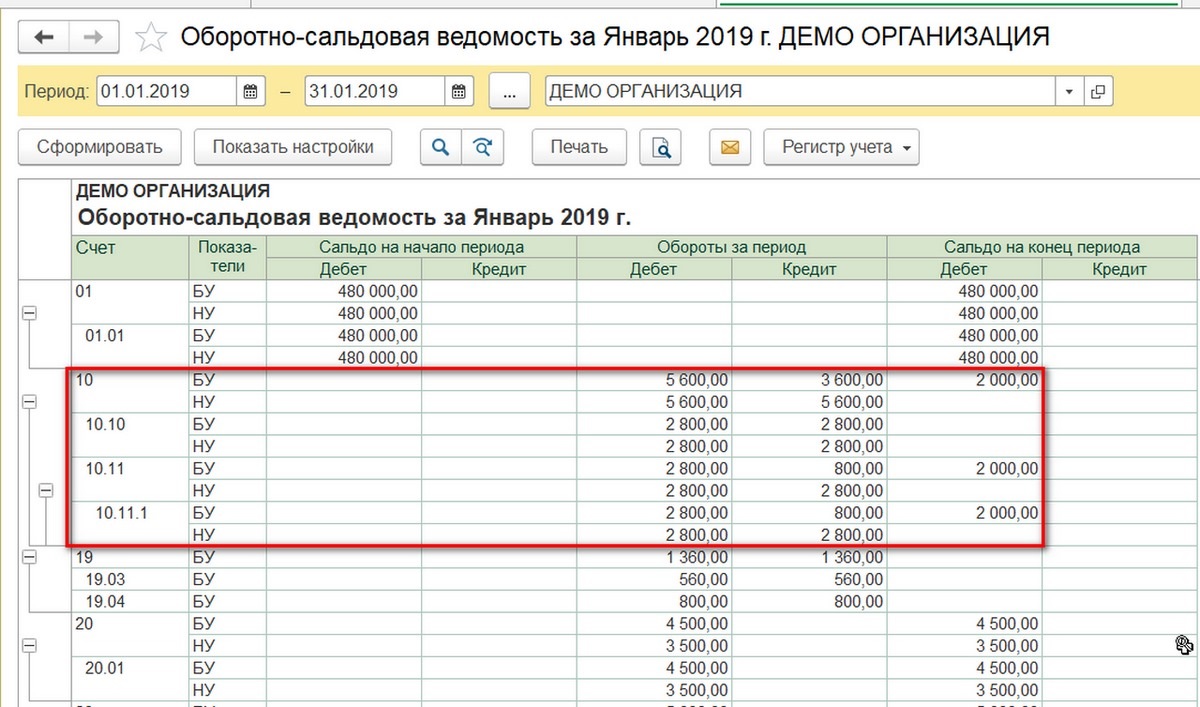

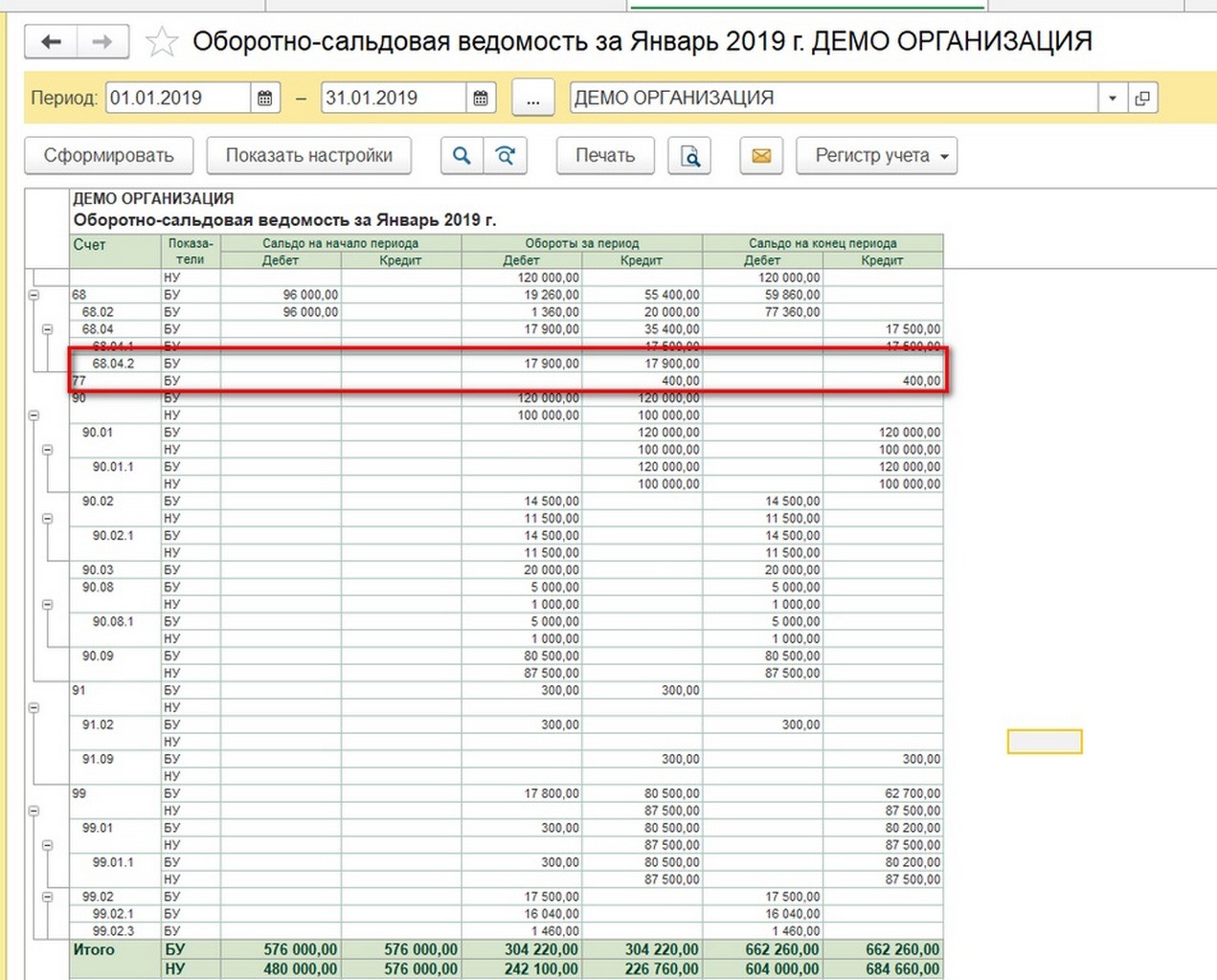

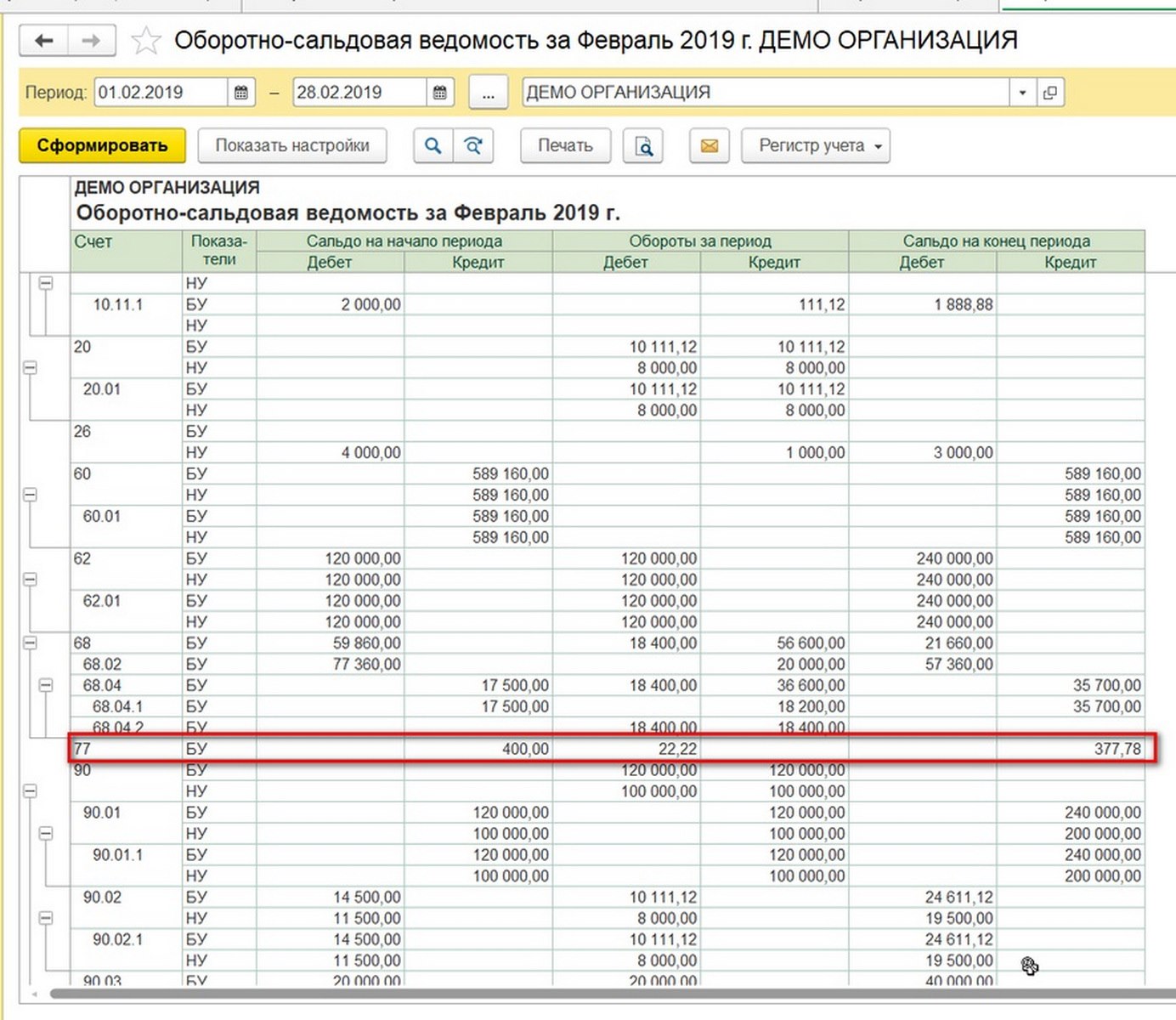

Оборотно-сальдовая ведомость за январь до закрытия месяца.

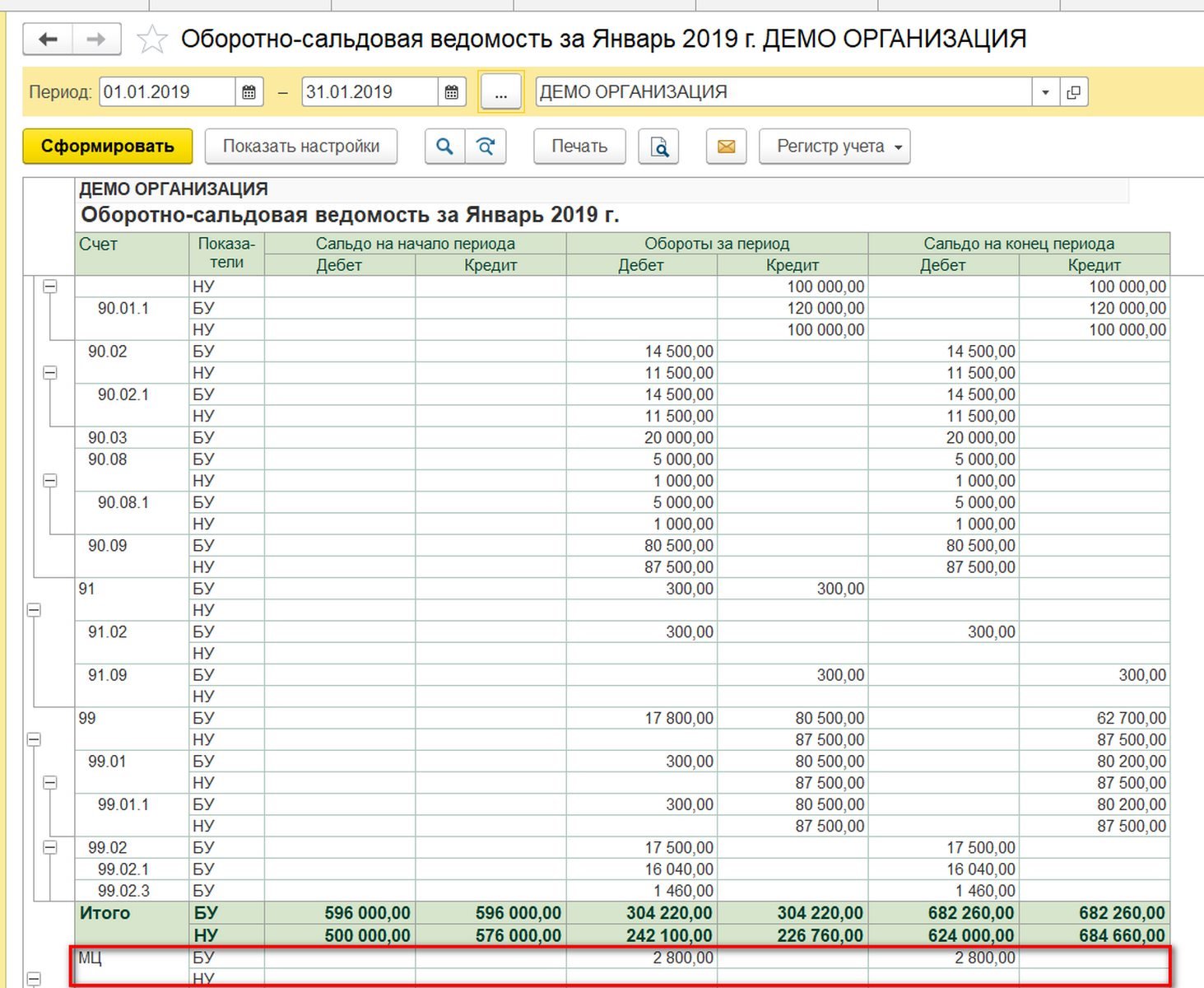

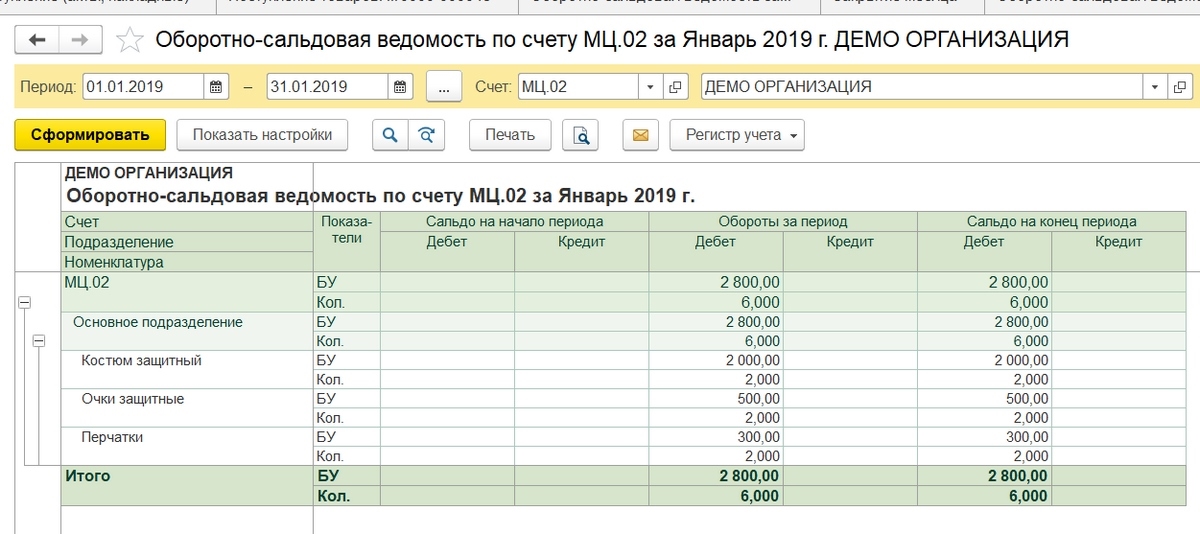

Можем посмотреть аналитику по забалансовому счету.

В карточке видно, какому конкретно сотруднику передали в эксплуатацию спецодежду. Напомним, консультацию по 1С, в частности по учету спецодежды, вы можете получить, обратившись к нашим специалистам по телефону или оставив заявку на сайте.

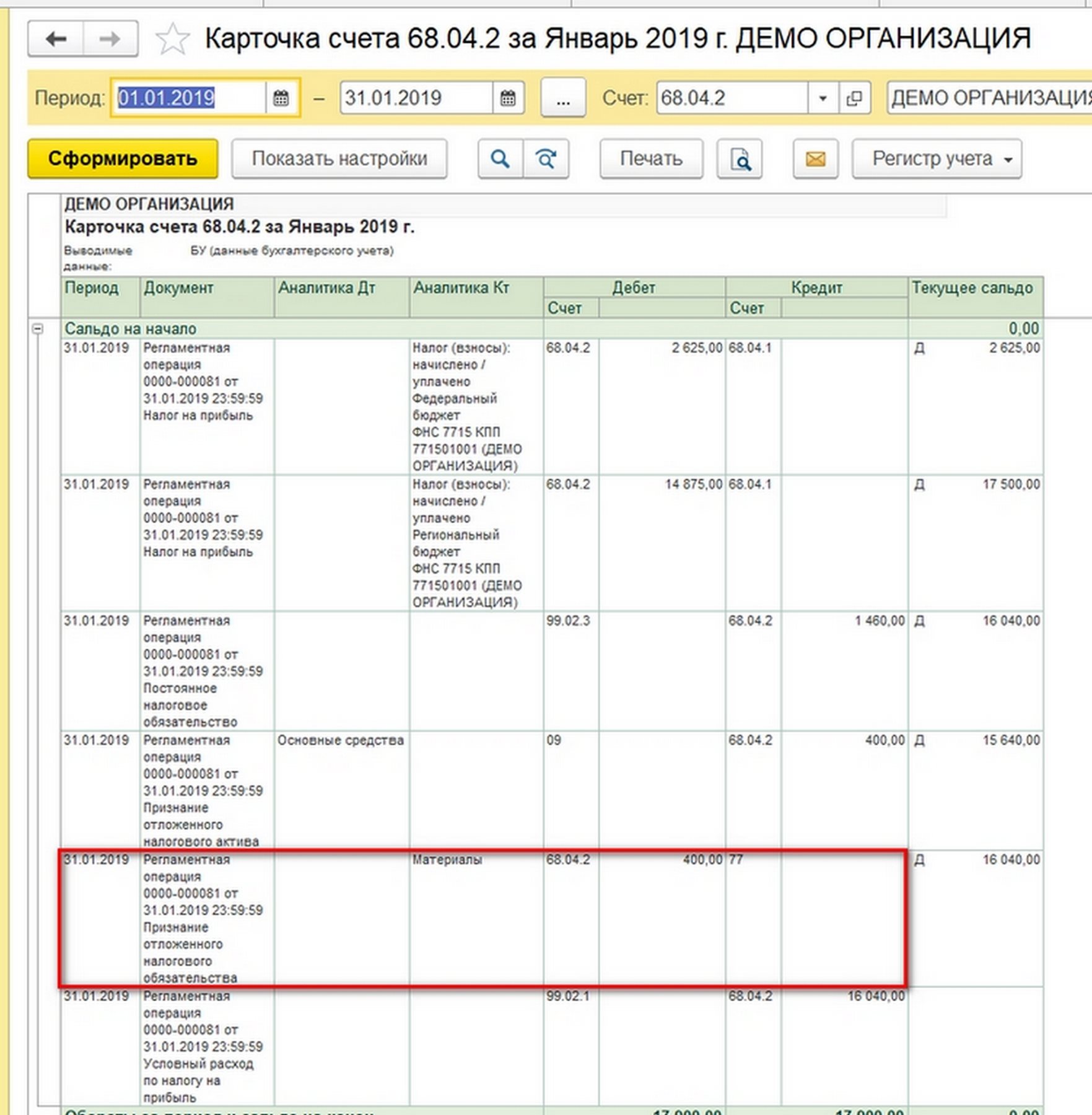

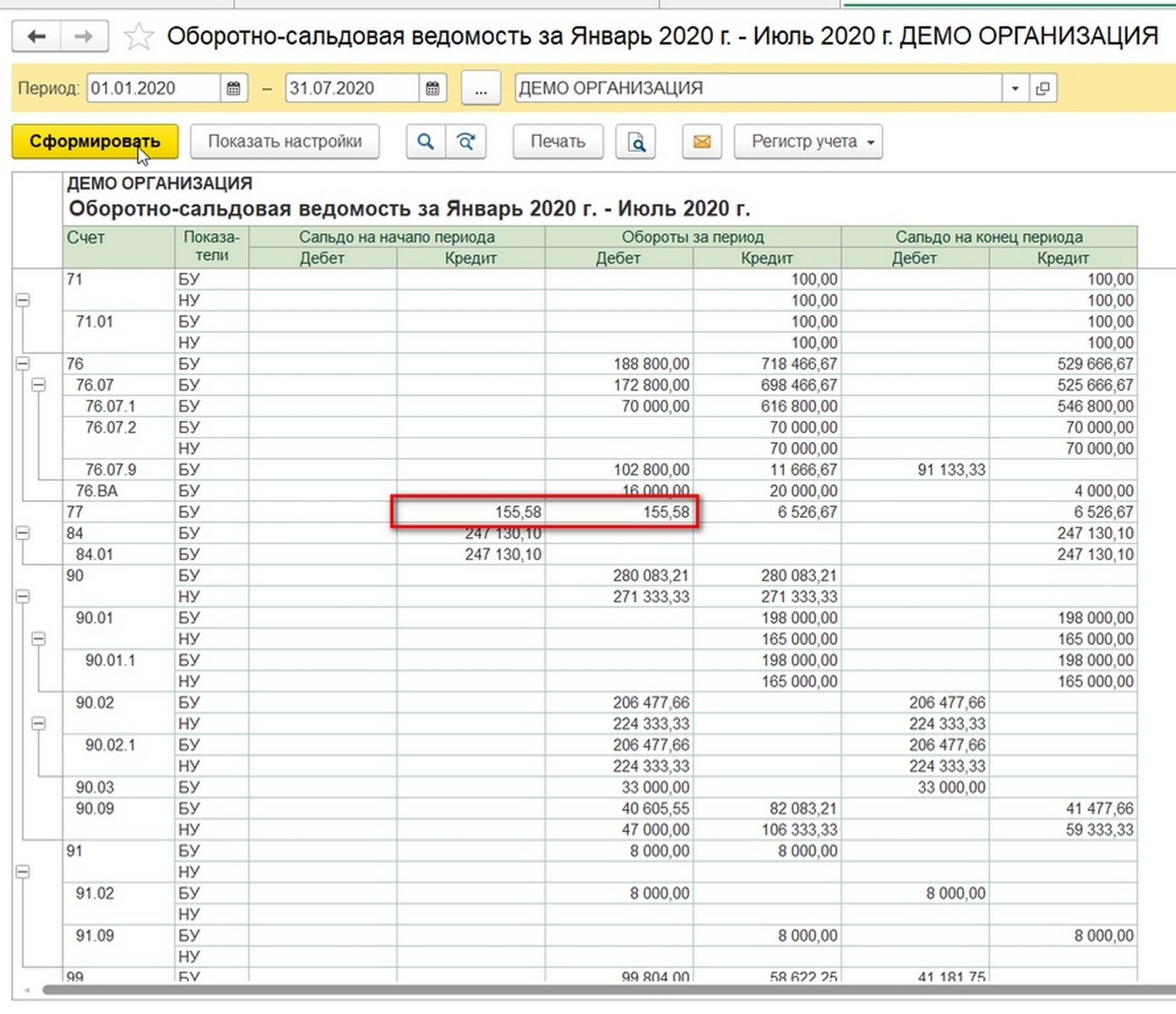

Закроем месяц. Образовалась ОНО в размере 400 рублей (2000 руб. х 20%).

По костюмам защитным списание расходов пока не произошло. Стандартная функциональность 1С:Бухгалтерия начинает списывать линейную амортизацию по спецодежде, начиная со следующего месяца после ввода в эксплуатацию, хотя следует отметить, что методологически этот момент не обозначен в законодательстве. Если бухгалтер не против реализованного алгоритма, советуем закрепить его в учетной политике, чтобы избежать возможных разногласий с проверяющими органами.

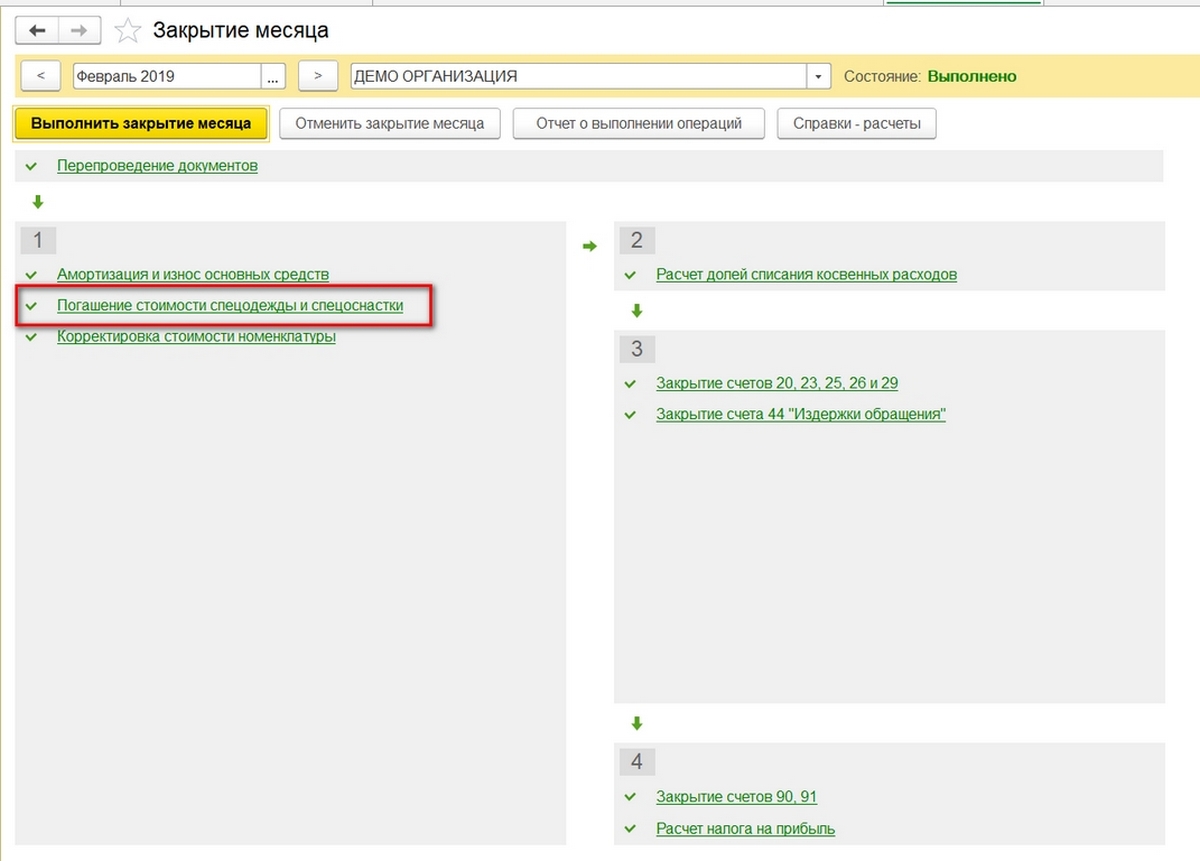

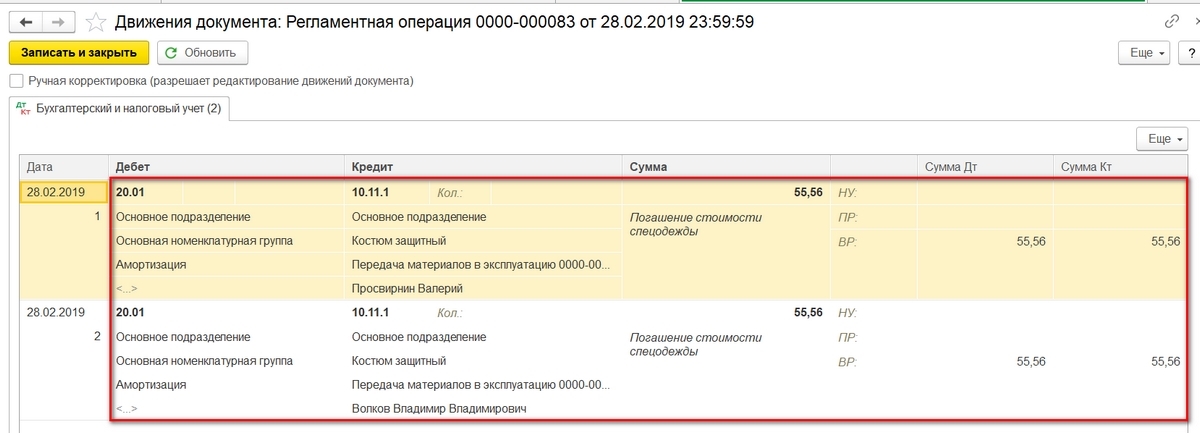

Закроем следующий месяц. Теперь в форме Закрытие месяца появился пункт про погашение стоимости спецодежды.

Суммы списались на 20-й счет.

Списалась сумма ОНО (111,12 руб. х 20% = 22,22 руб.).

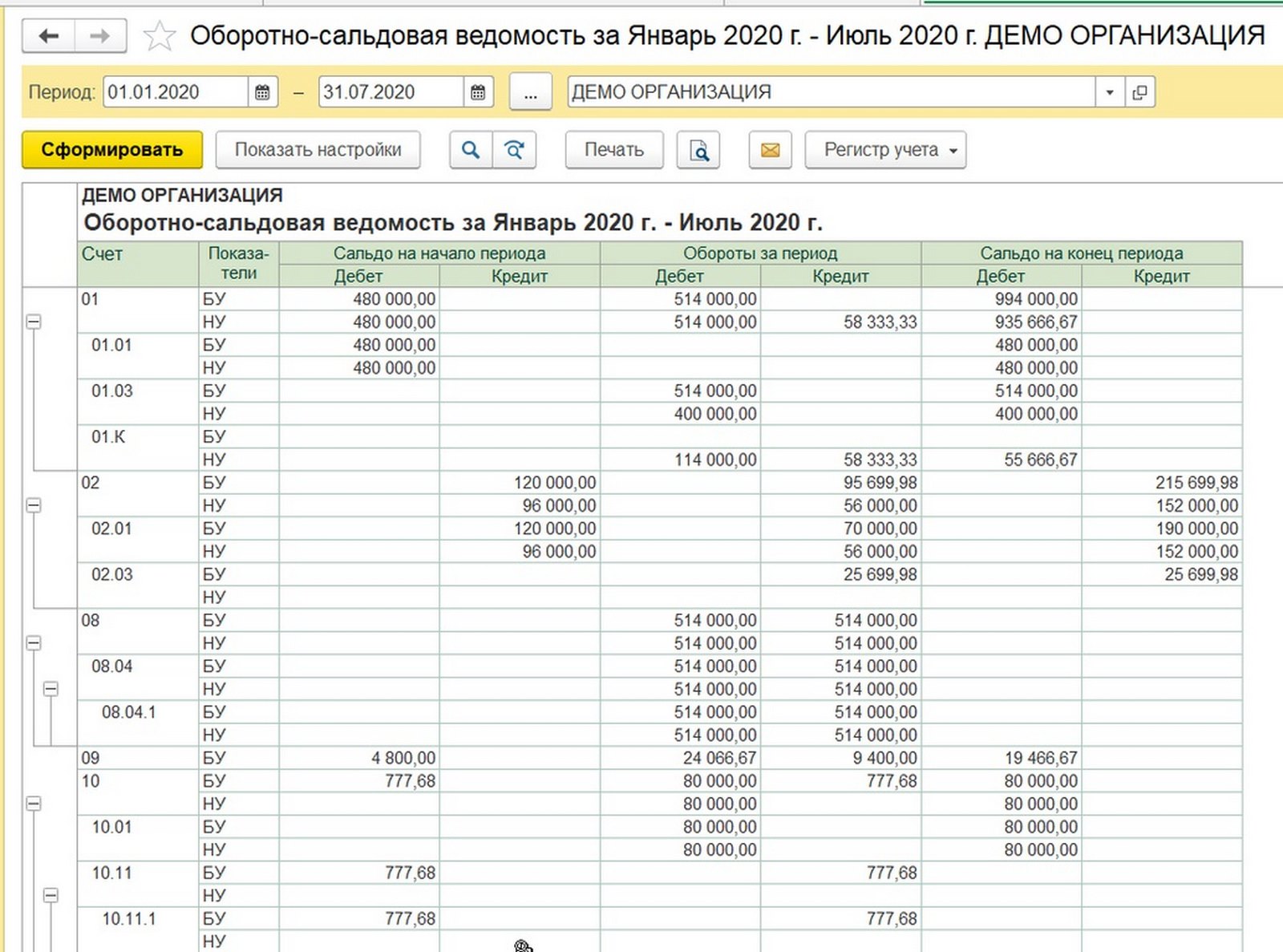

На забалансовом счете МЦ.02 спецодежда должна числиться все то время, пока находится в эксплуатации. По истечении 18 месяцев балансовая стоимость спецодежды списана полностью.

Спишем пришедшую в негодность и полностью амортизированную спецодежду.

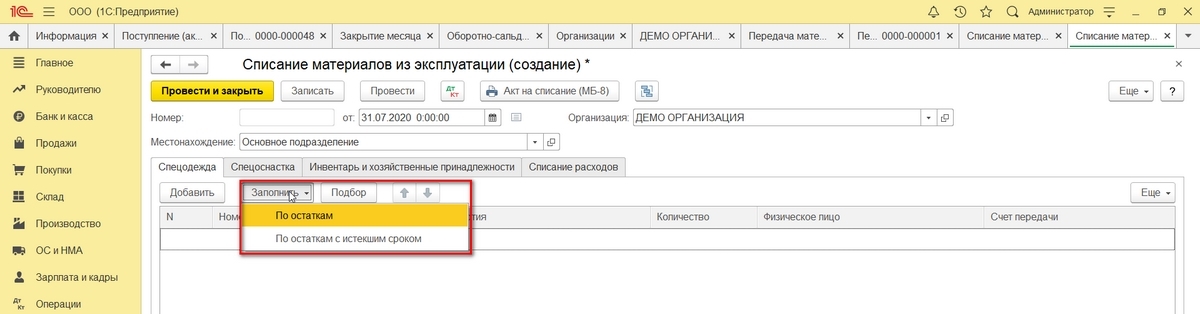

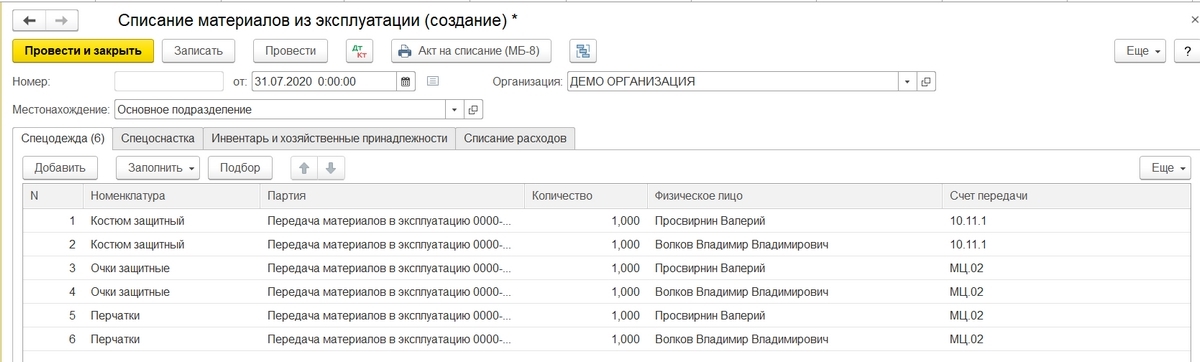

Чтобы облегчить заполнение документов, можно на основании передачи материалов в эксплуатацию создать документ Списание материалов из эксплуатации. Очки и перчатки можно было списать после года эксплуатации, но в целях примера покажем списание всех позиций в одном документе.

Заполнить таблицу данных можно По остаткам.

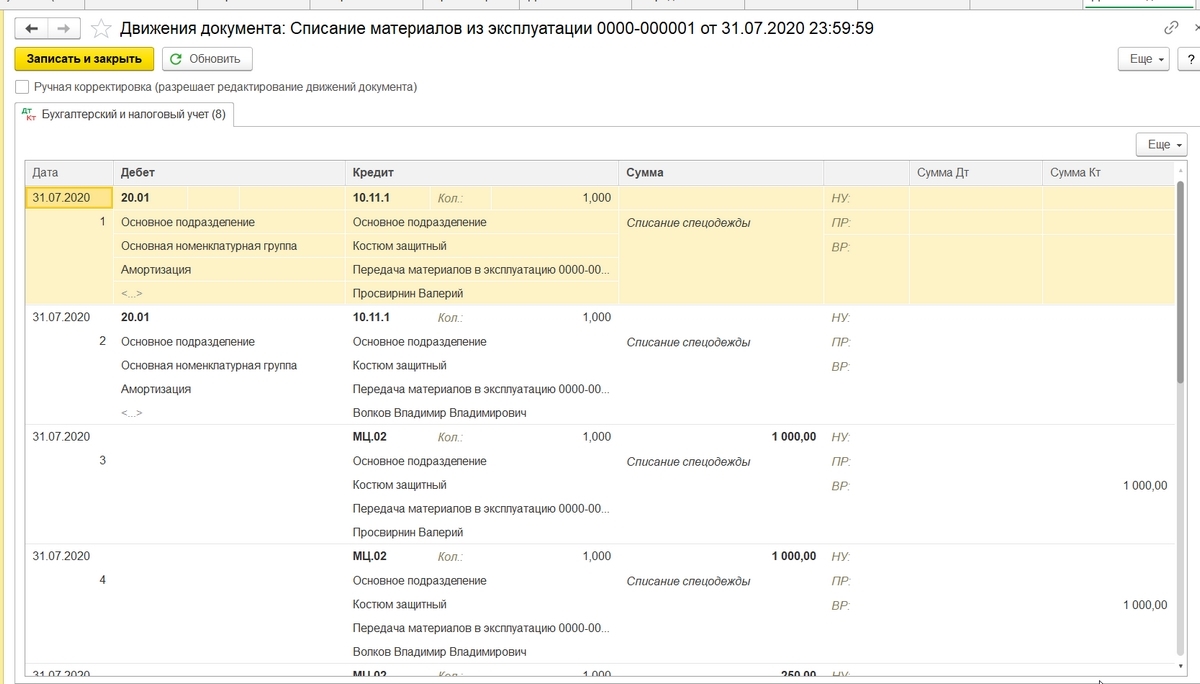

После проведения увидим проводки.

Забалансовый счет обнулился.

Учет спецодежды при увольнении сотрудников

Довольно часто бывает, что сотрудник увольняется (или переходит в другое подразделение) и сдает спецодежду до истечения срока амортизации. Тогда следует создать документ Возврат материалов из эксплуатации. Табличную часть можно автоматически Заполнить по остаткам, а потом оставить только фамилии уволенных сотрудников.

Спецодежда вернется на счет 10.10, списание стоимости в расходы временно прекратиться. Потом ее можно будет передать другому сотруднику по алгоритму, показанному выше.

Следует отметить, что вопрос, что делать со спецодеждой, если сотрудник увольняется, а остаточная стоимость еще не списана, стоит довольно остро и не имеет единого методологического решения. Ситуация, которая приведена выше, показывает самый простой вариант. Но иногда спецодежду нельзя передать новому сотруднику:

- По соображениям гигиены;

- В связи с физическим износом;

- Спецодежда шилась на заказ на конкретного сотрудника.

Также бывают ситуации, когда уже после увольнения сотрудника счетные работники обнаружили, что спецодежду он не сдал. Остаточная стоимость не списана и висит на балансе. Что же делать в таких случаях?

На вопрос, каким образом подобные ситуации затронут расчет налогов (НДС, прибыль, НДФЛ и страховые взносы), единого ответа нет. Понятно, что позиция налоговых органов и Минфина нацелена на увеличение налоговой нагрузки на предприятие. В то же время судебная практика часто говорит в пользу организаций, которые не стали доначислять лишние, с их точки зрения, налоги. Рассмотрим некоторые варианты действий, не настаивая при этом на том, что только они единственно верные. Главный бухгалтер предприятия должен для себя выработать стратегию действий в подобной ситуации и закрепить ее в учетной политике.

Предположим, что по суммам на момент увольнения сотрудника сложилась такая ситуация:

Источник: wiseadvice-it.ru