Форма 2 бухгалтерской отчетности, которая отражает доходы, расходы и итоговые результаты деятельности за отчетный период, наравне с балансом (формой 1) должна присутствовать в любом комплекте бухотчетности в 2021 году. Отчетность за 2020 год – не исключение. Какой бланк формы 2, актуальный для сдачи данных за 2020 год? Как его правильно заполнить?

Где посмотреть пример заполнения формы 2 “Отчет о финансовых результатах”? Ответы на эти вопросы в данной статье про отчет о финансовых результатах (форму 2) за 2020 год: можно скачать бланк и приводим образец заполнения.

Что представляет собой отчет о финансовых результатах

Отчет о прибылях и убытках/форма 2/отчет о финансовых результатах – всё это названия одного и того же документа, входящего в обязательном порядке в состав годовой бухгалтерской отчетности в 2021 году.

Эти несколько названий отражают трансформацию данной формы, идущую с 2011, когда перестал действовать приказ Минфина РФ от 22.07.2003 № 67н, утвердивший формы бухотчетности, впервые приближенные к международным стандартам.

Дальнейшие изменения, вносимые в этот отчет, меняли иногда и его название. Но суть для бухгалтера остается одной и той же. Если баланс – это «моментальный снимок» состояния дел на определенную дату, то финансовые результаты – это во многом описание динамики того, как от одного «снимка» на начало периода пришли к «снимку» на отчетную дату (конец периода). Какие доходы, расходы, поступления и выбытия повлияли на показатели, указанные в балансе.

Последние изменения в бланк отчета о финансовых результатах и порядок его заполнения были внесены в 2019 году приказом Минфина от 19.04.2019 № 61н. То есть, заполнять форму 2 нужно в том виде, в каком она приведена в Приказе № 61н.

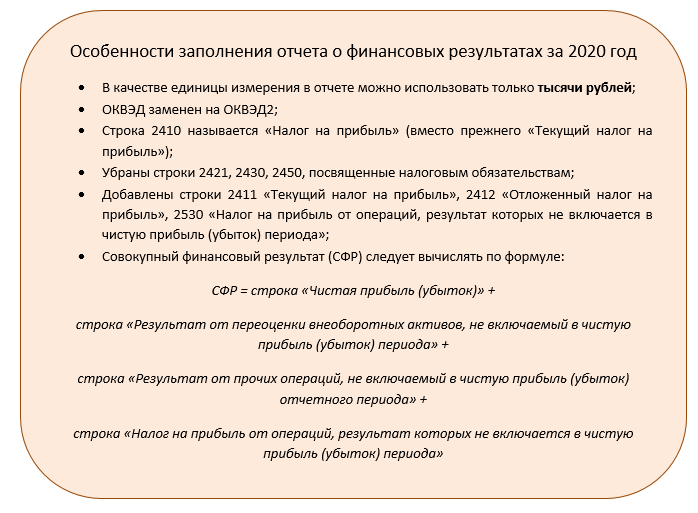

При формировании отчета за 2020 год следует учитывать несколько важных моментов.

Правила заполнения строк отчета о финансовых результатах за 2020 год

Таблица с отчетными показателями состоит из 5 граф:

- номер пояснения (номер расшифровки в пояснительной записке);

- наименование показателя;

- код строки;

- величина показателя за отчетный период и аналогичный период прошлого года, который переносят из отчета за прошлый год.

Данные прошлого и отчетного годов должны быть сопоставимы. Это означает, что если в отчетном году применяли иные правила учета показателей, для составления корректного отчета о финансовых результатах данные предыдущего года нужно пересчитать ретроспективно.

Отрицательные (расходные) значения в строках заключают в круглые скобки.

Если какого-то показателя для строки нет – ставят прочерк.

По общему правилу, доходы и расходы нужно показывать развернуто. Исключения допустимы только в случаях, специально оговоренных в бухгалтерском законодательстве.

Строка 2110 “Выручка”

В строку вносят поступления (доходы) по обычным видам деятельности. Например, от продажи товаров, реализации работ и услуг (п. 4 и 5 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н).

В привязке к счетам бухучета это оборот по кредиту субсчета 90.1 за вычетом на дебетовый оборот по субсчетам 90.3 (НДС с реализации) и 90.4 (акцизы).

Строка 2120 “Себестоимость продаж”

В строке указывают величину расходов, относящуюся к поступлениям, показанным по строке 2110.

К примеру, если в строке 2110 указана стоимость проданной продукции, то в строку 2120 попадет ее производственная себестоимость. Если в строке 2110 отражена выручка от продажи товаров, то из строки 2120 должно быть видно, за сколько эти товары были приобретены.

Регулирует заполнение строки 2120 п. 9 и п. 21 ПБУ 10/99 «Расходы организации», утвержденное приказом Минфина России от 06.05.1999 № 33н.

В данных бухгалтерского учета показатель строки 2120 представляет собой дебетовый оборот по субсчету 90.2 в корреспонденции со счетами 20, 23, 29, 41, 43, 40, 46. При этом напрямую в строку не попадают данные по счету 26. Их учитывают только после распределения по счетам расчета себестоимости.

Также не включают в строку 2120 оборот по счету 44 «Расходы на продажу». Этот вид расходов фиксируют в финрезультатах отдельно.

Данные по строке 2120 вписывают в круглых скобках, поскольку вычитают при расчете финансового результата.

Строка 2100 “Валовая прибыль (убыток)”

Это первая расчетная строка. Ее значение определяют по формуле:

ВАЛОВАЯ ПРИБЫЛЬ (УБЫТОК) (СТР. 2100) = ВЫРУЧКА (СТР. 2110) – СЕБЕСТОИМОСТЬ ПРОДАЖ (СТР. 2120)

Если в результате получился убыток, его как отрицательную величину отражают тоже в круглых скобках.

Строка 2210 “Коммерческие расходы”

Это траты, связанные с продажей товаров, работ, услуг (пп. 5, 7 и 21 ПБУ 10/99). Например, на упаковку товаров и продукции, погрузку, доставку покупателям (за счет продавца), на оплату услуг посредников и т. п.

Таким образом, в строку 2210 попадает дебетовый оборот по субсчету 90.2 в корреспонденции со счетом 44.

Показатель по этой строке всегда уменьшает итоговый результат, поэтому ставят в круглых скобках.

Строка 2220 “Управленческие расходы””

Здесь отражают расходы на управление компанией в случае, если учетной политикой не предусмотрено их включение в себестоимость. По учетным регистрам это различные административные издержки, которые списывают не на счета калькуляции затрат 20 (25), а на счет 90.2. Тогда по строке 2020 указывают оборот по дебету 90.2 в корреспонденции со счетом 26.

Показатель по это строке тоже всегда отрицательный и в скобках.

Строка 2200 “Прибыль (убыток) от продаж”

Это вторая подытоговая строка. Здесь вычисляют финансовый результат от обычных видов деятельности.

ПРИБЫЛЬ (УБЫТОК) ОТ ПРОДАЖ (СТР. 2020) = ВАЛОВАЯ ПРИБЫЛЬ (СТР. 2100) – КОММЕРЧЕСКИЕ РАСХОДЫ (СТР. 2210) – УПРАВЛЕНЧЕСКИЕ РАСХОДЫ (СТР. 2220)

Строка 2310 “Доходы от участия в других организациях”

Сюда вписывают дивиденды и стоимость имущества, полученного при выходе из состава участников общества или в результате его ликвидации (п. 7 ПБУ 9/99).

Информацию берут из аналитики по кредиту счета 91.1.

Строка 2320 “Проценты к получению”

Здесь фиксируют причитающиеся проценты по выданным кредитам (займам), по ценным бумагам и прочим финансовым вложениям. Сюда же попадают проценты, выплачиваемые банком по остаткам, имеющимся на расчетных счетах предприятия (п. 7 ПБУ 9/99).

Данные для заполнения строки 2320 тоже следуют из аналитики по кредиту счета 91.1.

Строка 2330 “Проценты к уплате”

Сюда попадают проценты, как выплаченные, так и начисленные к уплате по всем видам обязательств, а также дисконт, причитающийся к уплате по облигациям и векселям.

Не попадают в строку 2330 только проценты, которые относят в стоимость инвестиционного актива.

Данные для заполнения строки 2330 берут из аналитики по дебету счета 91.1.

Строка 2340 “Прочие доходы” и строка 2350 “Прочие расходы”

Предназначены для доходов и расходов, которые не попали в предыдущие расшифровки, но при этом имели место в отчетном периоде.

Строка 2300 “Прибыль (убыток) до налогообложения”

Строка для очередного подытога – бухгалтерской прибыли.

ПРИБЫЛЬ (УБЫТОК) ДО НАЛОГООБЛОЖЕНИЯ (СТР. 2300) = ПРИБЫЛЬ (УБЫТОК) ОТ ПРОДАЖ (СТР. 2200) + ДОХОДЫ ОТ УЧАСТИЯ В ДРУГИХ ОРГАНИЗАЦИЯХ (СТР. 2310) + ПРОЦЕНТЫ К ПОЛУЧЕНИЮ (СТР. 2320) + ПРОЧИЕ ДОХОДЫ (СТР. 2340) – ПРОЦЕНТЫ К УПЛАТЕ (СТР.

2330) – ПРОЧИЕ РАСХОДЫ (СТР. 2350)

Значение строки соответствует сальдо счета 99 за отчетный период (год).

Строка 2410 “Текущий налог на прибыль”

Здесь указывают величину налога, начисленную к уплате согласно годовой декларации по налогу на прибыль.

Если составитель отчета применяет спецрежим, то в строке 2410 отражают налог по применяемому режиму (например, УСН, ЕСХН).

Если уплачиваете и налог по спецрежиму (режимам), и налог на прибыль (т. е. идет совмещение), данные по каждому налогу отражают обособленно по отдельным строкам, добавленным после строки с текущим налогом на прибыль (приложение к письму Минфина России от 06.02.2015 № 07-04-06/5027 и письмо от 25.06.2008 № 07-05-09/3).

Предприятия, применяющие ПБУ 18/02, далее показывают:

- постоянные налоговые обязательства (по строке 2421);

- изменение отложенных налоговых обязательств (строка 2430) и отложенных налоговых активов (строка 2450).

По строке 2460 «Прочее» отражают не попавшие в предыдущие строки показатели, повлиявшие на величину чистой прибыли периода.

Саму чистую прибыль (убыток) фиксируют в строке 2400.

Справочная информация

Далее в отчете есть несколько строк со справочной информацией:

- о результате переоценки внеоборотных активов, не включаемом в чистую прибыль (убыток) периода (строка 2510);

- результате прочих операций, не включаемом в чистую прибыль (убыток) периода (строка 2520);

- совокупном финансовом результате периода (строка 2500);

- базовой и разводненной прибыли (убытке) на акцию (строки 2900 и 2910 соответственно).

Заверение данных

Подписывает отчет о финансовых результатах за 2020 год только руководитель.

Подпись главбуха с 17.05.2015 из формы исключена (приказ Минфина России от 06.04.2015 № 57н).

Пример (образец) отчета о финрезультатах

В завершение приведем пример заполненного отчета о финансовых результатах за 2020 год.

Пример бух. баланса за 2020 год можно посмотреть в статье «Бухгалтерский баланс за 2020 год: правила заполнения и образец».

С нюансами составления годовой отчетности 2020, в том числе в связи с пандемией коронавируса, можно прочитать в нашем материале «Годовая бухгалтерская отчетность за 2020 год: вопросы и ответы» (готовится к публикации).

Сдача отчета в налоговую

Форму 2 отчета о финансовых результатах надо представить с налоговую (или орган статистики – для тех, кому это положено по закону) в срок не позднее 31 марта 2021 года в составе комплекта годовой бухгалтерской отчетности за 2020 год

Отчетность за 2020-й и последующие годы должны быть сдана только в электронном виде по каналам ТКС.

Источник: buhguru.com

Упрощенная бухгалтерская отчетность | Как заполнить упрощенную форму на УСН

Практика показывает, что заполнить на УСН отчет о финансовых результатах оказывается сложнее, чем подготовить баланс. Это вызвано тем, что показатели, которые в нем отражаются, напрямую из остатков по счетам бухгалтерского учета не вытекают.

Состав отчетности

Если организация является субъектом малого предпринимательства (а это большинство организаций на УСН), то ее бухгалтерская отчетность может состоять из бухгалтерского баланса, отчета о финансовых результатах и пояснений к ним. Другие формы составляются при необходимости.

Формы бухотчетности утверждены приказом Минфина от 02.07.2010г. №66н. П.6 дает право субъектам малого предпринимательства составлять упрощенную отчетность – по группам статей без детализации по статьям. Формы упрощенной отчетности утвердил Приказ Минфина от 17.08.2012г. №113н. Их можно найти в Приложении 5 к приказу №66н.

Однако использование упрощенных форм – это право, а не обязанность субъекта малого предпринимательства.

Не забудьте добавить графу после графы «Наименование показателя», в которую вы запишете коды строк. Эти коды берутся из Приложения №4 приказа №66н.

Строка 2110 — Выручка

Один из самых распространенных вопросов, который возникает у бухгалтера, заполняющего на УСН отчет о финансовых результатах – выручка по строке 2110 отчета не совпадает с доходами, отраженными по Книге учета доходов и расходов (а, следовательно, и с доходами, отраженными в декларации).

Это нормально! Более, того, совпадение в этом случае — вообще редкость. Дело в том, что отчет о финансовых результатах составляется по данным бухгалтерского учета, в котором действует принцип начисления (например, выручка появилась в момент отгрузки – Дебет 62 – Кредит 90/1), а декларация на УСН и КУДиР составляются по кассовому методу, который работает в налоговом учете для данного спецрежима (поступление денег отражается по дебету 50 и 51 счетов).

Откуда берутся отличия? Например:

— в конце года вы получили аванс от покупателя: на УСН это уже доход, а в бухгалтерском учете по принципу начисления – еще нет; или наоборот – товар отгрузили (в бухучете отражена выручка), но еще не оплачен (дохода на УСН нет по той операции);

— в конце предыдущего года вы отгрузили товары (в бухучете отражена выручка), а деньги пришли (и, следовательно, отражены доходы на УСН) в отчетном году; аванс от покупателя пришел в конце предыдущего года, а товары отгружены в отчетном.

Кроме того, в отчете о финансовых результатах прочие доходы отражаются отдельной строкой, а в КУДиР учитываются все доходы.

Отражаем расходы

В зависимости от того, какую форму отчета вы используете – общую или упрощенную, а также от структуры вашей себестоимости, у вас могут заполняться разные строки. Для общей формы есть 2120 «Себестоимость продаж», 2210 «Коммерческие расходы», 2220 «Управленческие расходы». Строки заполняются по данным бухгалтерского учета.

В упрощенной форме строка одна, общая, которая называется «Расходы по обычной деятельности». Код, который ей соответствует, выбирается по тому виду расходов, который имеет наибольший удельный вес – 2120, 2210 или 2220.

Аналогично доходам, совпадение расходов в отчете о финансовых результатах и КУДиР – редкость. Самый простой пример: в налоговом учете на УСН расходы на приобретение материалов признаются, когда они оприходованы и оплачены поставщику. В бухгалтерском учете они будут признаны в момент продажи продукции, которая изготовлена из этих материалов.

К тому же не все расходы, которые вы отражаете в бухгалтерском учете, можно признать на УСН (перечень расходов на УСН закрытый, ст.346.16 НК).

Даже если вы работаете на УСН с объектом «доходы», то строку 2120 отчета все равно надо заполнять – данными бухгалтерского учета.

Налог на прибыль или единый налог?

И, наконец, самый волнующий вопрос: что же писать по строке 2410? Там же написано «налог на прибыль», а на УСН вы платите единый налог, и никакого налога на прибыль не рассчитываете.

Решение вопроса зависит от того, какую форму отчета о финансовых результатах вы используете – общую или упрощенную:

1. Общая форма отчета. В строке 2410 вы ставите прочерки, т.к. на УСН налога на прибыль нет. А сумму начисленного единого налога вы записываете по строке 2460 «Прочее».

2. Упрощенная форма отчета. В строке 2410 (она здесь называется немного иначе «Налоги на прибыль (доходы)») вы записываете сумму начисленного единого налога.

— сумма единого налога указывается по итогам года, а не тот остаток, который вы будете доплачивать;

— показывается НАЧИСЛЕННАЯ сумма единого налога, независимо от того, уплачен он или нет;

— если вам нужно будет по итогам года платить минимальный налог, то в отчет о финансовых результатах пишете его;

— если ваша организация на УСН с объектом «доходы», то вы указываете сумму единого налога за минусом тех платежей, которые его уменьшают (взносы на работников, пособия за счет собственных средств).

При заполнении упрощенной формы отчета для получения величины чистой прибыли (убытка) нужно суммировать данные обо всех доходах и вычесть сумму всех расходов.

Пример заполнения упрощенной формы отчета.

Какие ошибки могут возникать при заполнении баланса, читайте здесь . В целом о формах отчетности для малого бизнеса, смотрите тут .

А по какой форме будете заполнять отчет вы – по общей или по упрощенной? Поделитесь в комментариях!

Источник: pommp.ru

Отчет о финансовых результатах (Форма № 2)

— бухгалтерский (финансовый) отчет, который показывает доходы, расходы, финансовые результаты экономического субъекта за отчетный период.

Отчет о финансовых результатах иногда называют сокращенно как ОФР.

Отчет о финансовых результатах иногда называют как Форма № 2, имея в виду, что Бухгалтерский баланс это форма № 1, а Отчет о финансовых результатах — Форма № 2 (вторая форма).

Главное

✅ Отчет о финансовых результатах одна из основных форм бухгалтерской отчетности (форма № 2).

✅ Отчет о финансовых результатах показывает финансовые результаты (доходы, расходы, прибыль) организации за период.

✅ Отчет о финансовых результатах составляется за период (например, календарный год). Бухгалтерский же баланс составляется на отчетную дату (например, 31 декабря).

Отчет о финансовых результатах ранее назывался «Отчетом о прибылях и убытках». С отчетности за 2012 год, название отчета было изменено ( Информация Минфина России N ПЗ-10/2012 ).

«Отчет о финансовых результатах» на английском языке — Statement of Financial Performance.

«Отчет о прибылях и убытках» на английском языке — Profit and loss statement (PО бухгалтерском учете» определяет, что в общем случае, годовая бухгалтерская (финансовая) отчетность состоит из (ч. 1 ст. 14):

✔ Отчета о финансовых результатах (Форма № 2)

✔ Приложений к ним (Отчет об изменениях капитала; Отчет о движении денежных средств; Пояснения)

Отчет о финансовых результатах показывает доходы, расходы, финансовый результат организации за период. То есть, если Бухгалтерский баланс показывает финансовое состояние на отчетную дату, то Отчет о финансовых результатах показывает соответствующие показатели за период (например, за 2021 год).

Форма Отчета о финансовых результатах утверждена Приказом Минфина России от 02.07.2010 N 66н «О формах бухгалтерской отчетности организаций» .

Перед формированием годовой бухгалтерской отчетности нужно сделать реформацию баланса.

В конце этой статьи приведены ссылки на отчетность ведущих российских компаний, где вы можете посмотреть примеры лучших практик составления бухгалтерской отчетности, в том числе и Отчета о финансовых результатах.

Различие между Бухгалтерским балансом и Отчетом о финансовых результатах

Обратите внимание на различие между Бухгалтерским балансом и Отчетом о финансовых результатах — в балансе отражаются показатели нарастающим итогом с начала деятельности, а в Отчете о финансовых результатах данные за период. К примеру, в обоих отчетах есть показатель прибыли — Нераспределенная прибыль (убыток) (в бухгалтерском балансе) и Чистая прибыль (в отчете о финансовых результатах).

Но эти суммы, как правило, не совпадают. В бухгалтерском балансе по этой строке указывается Нераспределенная прибыль (убыток) (стр. 1370) на отчетную дату (то есть, за весь период деятельности организации), а в Отчете о финансовых результатах аналогичный показатель Чистая прибыль (убыток) (стр. 2400) за отчетный период (например, календарный год).

Сумма Нераспределенной прибыли (убытка) на конец отчетного периода Бухгалтерского баланса (стр. 1370) должна быть равна Сумме Нераспределенной прибыли (убытка) на начало отчетного периода Бухгалтерского баланса (стр. 1370) + Чистая прибыль (убыток) (стр. 2400) Отчета о финансовых результатах (если в течение года не было использования нераспределенной прибыли).

Если же в течение года было распределение нераспределенной прибыли (например, на выплату дивидендов), то Сумма Нераспределенной прибыли (убытка) на конец отчетного периода Бухгалтерского баланса (стр. 1370) должна быть равна Сумме Нераспределенной прибыли (убытка) на начало отчетного периода Бухгалтерского баланса (стр. 1370) + Чистая прибыль (убыток) (стр. 2400) Отчета о финансовых результатах – Сумма распределенной прибыли за период.

Пример

Отчетный год – 2ХХХ.

На начало года «Нераспределенная прибыль» 30 млн. рублей. Соответственно, в бухгалтерском балансе на 1 января 2ХХХ по строке «Нераспределенная прибыль (убыток)» (стр. 1370) указывается: 30 млн. рублей.

Чистая прибыль за 2ХХХ год составила 20 млн. рублей. Соответственно, в Отчете о финансовых результатах за 2ХХХ календарный год указывается в строке «Чистая прибыль (убыток)»: 20 млн. рублей.

В течение года было распределено нераспределенной прибыли на выплату дивидендов в сумме: 10 млн. рублей.

В бухгалтерском балансе на 31 декабря 2ХХХ по строке Нераспределенная прибыль (убыток) (стр. 1370) должно быть указано: 40 млн. рублей (30 млн. + 20 млн. – 10 млн.).

Упрощенные формы бухгалтерской отчетности

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, вправе применять упрощенные формы бухгалтерской отчетности (п. 6.1. Приказа Минфина России от 02.07.2010 N 66н ).

Упрощенные формы бухгалтерского баланса, отчета о финансовых результатах, отчета о целевом использовании средств для учета, включая упрощенную бухгалтерскую (финансовую) отчетность утверждены в приложении N 5 к Приказу Минфина России от 02.07.2010 N 66н .

2. Заполнение Отчета о финансовых результатах

В верхней части Отчета о финансовых результатах указываются ИНН организации, коды ОКВЭД видов деятельности, организационно-правовая форма и другие сведения.

В Отчете о финансовых результатах указываются установленные показатели, формирующие в бухгалтерском учете доходы, расходы, финансовые результаты. Для каждого показателя указывается:

✔ Пояснение (указывается номер соответствующего пояснения к отчету, а само пояснение указывается далее в разделе Пояснения к отчетности — применяется если есть необходимость в более детальном раскрытии информации)

✔ За Отчетный период (значение показателя в рублях за отчетный период)

✔ За Предыдущий отчетный период (значение показателя в рублях за предыдущий отчетный период).

Указание значение в круглых скобках () — означает значение показателя со знаком минус.

Источник: taxslov.ru