77 счет бухгалтерского учета — это один из сложных для работника бухгалтерии счетов, он носит название «Отложенные налоговые обязательства» (ОНО). В статье рассмотрим, как появляются ОНО, какие проводки существуют по счету 77, а также кто может не применять этот счет и как избежать начисления отложенных обязательств.

- Как появляется ОНО

- Как формируется счет 77 в бухгалтерском учете

- Пример расчета ОНО

- Отражение счета 77 в балансе

- Особенности учета, связанные со счетом 77

Как появляется ОНО

Счет 77 бухгалтерского учета создан для консолидации сведений о присутствии, а также перемещении отложенных обязательств. Он присутствует в учете у компаний, которые платят налог на прибыль.

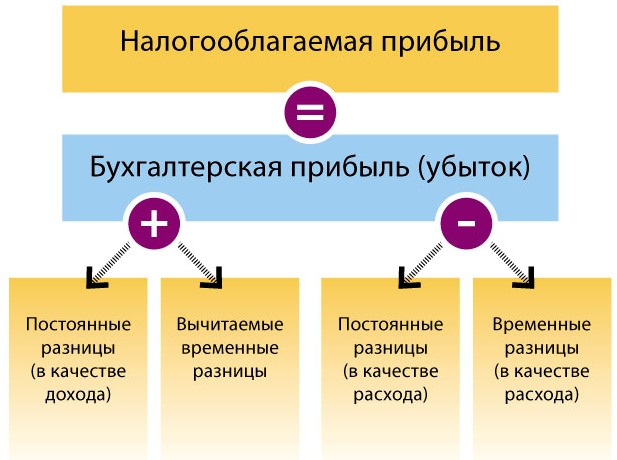

Порядок учета ОНО описан и законодательно регулируется ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», а правила применения самого счета 77 регламентированы планом счетов. ОНО появляются из-за того, что способ начисления доходов фирмы и ее расходов имеет отличия в бухгалтерском и налоговом учете. Отсюда и возникают постоянные или временные разницы.

Балансовый метод — курс по ПБУ 18/02 — 2020 год

Постоянные разницы не берутся в расчет суммы к оплате по налогу, поэтому они и носят такое название. Причины их возникновения:

- невычитаемые расходы по имуществу, приобретенному на безвозмездной основе;

- перенос на следующие периоды убытка, который не может быть принят к учету в связи с тем, что истек срок давности.

Временные разницы, подлежащие обложению налогом, благодаря которым появляется ОНО, имеют место в таких ситуациях:

- принятие к учету выручки, полученной при осуществлении основного вида деятельности в течение периода, предусмотренного для отчета, а также доходов от процентов с применением метода начисления для бухучета и кассового метода для налогового;

- разница в методиках расчета амортизации в бухгалтерском и налоговом учете организации;

- отличающиеся способы записи в учете процентов, уплаченных по кредитам (займам), в налоговом и бухучете.

Кроме перечисленных, в зависимости от специфики организации могут появляться и другие подобные разницы.

Как формируется счет 77 в бухгалтерском учете

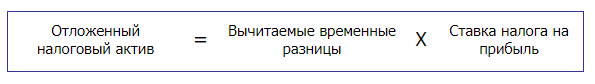

Вычислить ОНО можно по формуле:

где: НВР — временная разница, подлежащая обложению налогом;

С — актуальная налоговая ставка по прибыли.

В конце расчетного периода НВР создают отложенные суммы к уплате. На них стоит увеличить значение налога при дальнейших платежах.

Рассмотрим, как формируется счет 77 в бухучете. По кредиту отражается отложенный налог, приводящий к уменьшению условно принимаемых доходов или расходов в квартале, в котором сдается отчетность, а по дебету — погашение обязательств путем начисления для последующей уплаты налога за тот же период. Счет для отложенных налоговых обязательств — счет пассивный.

Аналитический учет по счету 77 осуществляется по типам активов и обязательств.

Счет 77 — Отложенные налоговые обязательства — участвует в таких проводках:

- Дт 68 Кт 77 — записывается начисление отложенного налога;

- Дт 77 Кт 68 — полное или частичное погашение ОНО;

- Дт 77 Кт 99 — произведено списание ОНО при выбытии средства (объекта), по которому упомянутое обязательство было начислено.

Пример расчета ОНО

В учетной политике ООО «Ромашка» закреплено, что ОС будет признан актив для бухучета стоимостью больше 30 000 руб., а для налогового учета — больше 100 000 руб. В январе 2018 года ООО «Ромашка» ввело в эксплуатацию технику стоимостью 50 000 руб. без НДС. Для бухучета это ОС со СПИ, равным 24 месяца.

50 000 руб. / 24 мес. = 2 083,33 руб. в месяц.

В налоговом учете стоимость техники полностью спишется в затраты. В январе 2018 года образуется налогооблагаемая разница — 50 000 руб. Вычислим ОНО при условии, что ставка налога 20%:

50 000 × 20% = 10 000 руб.

На протяжении всего СПИ ОС каждый месяц погашаем ОНО в сумме:

2083,33 руб. × 20% = 416,67 руб.

- Дт 01 Кт 08 на сумму 50 000 руб. — оборудование принято к учету;

- Дт 68 Кт 77 на сумму 10 000 руб. — начисление ОНО.

С февраля 2018 года по январь 2021 года ежемесячно составляются проводки:

- Дт 20 Кт 02 на сумму 2 083, 33 руб. — начисление амортизации;

- Дт 77 Кт 68 на сумму 416, 67 руб. — погашение ОНО.

Отражение счета 77 в балансе

При составлении бухгалтерского баланса ОНО записывается по строке 1420 пассива в разделе «Долгосрочные обязательства». ПБУ 18/02 дает выбор способа отражения сальдо в данной строке.

Существуют 2 варианта:

- Полное отображение. Сальдо счета 77 записывают по строке 1420 в пассив, а сальдо счета 09 «Отложенные налоговые активы» по строке 1180, соответственно, в актив, в раздел «Внеоборотные активы».

- Сокращенный вариант. При данном способе остаток по кредиту 77 счета надо уменьшить на дебетовый остаток счета 09.

Важно отметить, что отложенный актив не будет переплатой по налогу на прибыль, они идут обособленно друг от друга. Непонимание этого факта может повлечь начисление штрафов и пени.

Особенности учета, связанные со счетом 77

В ПБУ 18/02 также предусмотрена ситуация, когда размер ставки налога на прибыль претерпевает изменения. Тогда все ОНО подлежат пересчету. Поскольку подача корректирующей бухотчетности не предусмотрена законодательно, результат вычислений подлежит отражению в балансе, который организация сдаст в году, следующем за отчетным.

Организации, которым предоставлена возможность не работать с ПБУ 18/02 и не вести учет по счету 77:

- те, кто не обязан платить налог на прибыль и применяет спецрежимы;

- относящиеся к малому бизнесу;

- некоммерческие организации и юрлица, участвующие в проекте «Сколково».

Решение о том, что ПБУ 18/02 не будет использоваться, необходимо отразить в учетной политике предприятия.

Если организация не относится к тем, кто может не применять ПБУ 18/02, то стоит упростить ведение учета. Можно сделать вывод, что во избежание появления НВР, а соответственно, и ОНО бухучет необходимо максимально приблизить к налоговому. Такая возможность есть у компаний, применяющих метод начисления в налоговом учете. Чтобы минимизировать разночтения между налоговым и бухучетом в организации, можно порекомендовать отразить в учетной политике ключевые моменты по начислению амортизации и признанию актива ОС. Если же все равно придется вести счет 77, стоит изучить данное ПБУ.

Источник: nsovetnik.ru

Отложенный налоговый актив

Из-за разных подходов в налоговом учете и бухучете величина рассчитанного налога на прибыль может колебаться. Поэтому на практике часто образуется положительная или отрицательная разность, и компания то переплачивает, то недоплачивает этот налог. В первом случае возникает отложенный налоговый актив – часть переплаченного взноса, которая в наступающем периоде станет причиной снижения платежа (на основе перерасчета). Подробное описание этого понятия и практических примеров активов можно найти в статье.

Мнение эксперта

Кочергин Сергей

Специалист по налогообложению, финансовый менеджер, эксперт сайта

Ранее мы приводили примеры и формулу расчета налоговой нагрузки, ознакомиться с этой информацией можно здесь.

Определение отложенного налогового актива и расчетная формула

Процедуры расчета прибыли и издержек компании в бухучете и в налоговом учете имеют несколько отличий, поскольку каждый метод учета имеет собственные цели и задачи. Основная причина таких отличий состоит в том, что бухгалтерский учет использует сведения на отчетную дату, а налоговый в основном работает с балансовой стоимостью, оценкой активов компании (как оборотных, так и внеоборотных).

Именно поэтому на практике часто возникает разница между данными того и другого вида учета – она может быть как постоянной, так и временной (ВР).

Такая разница чаще всего проявляется при расчете:

- доходов (данные могут определяться в разных периодах);

- амортизации;

- резервов компании;

- коммерческих расходов, отражающихся на себестоимости товара;

- кредиторской задолженности.

Из-за разных подходов в двух системах учета общая сумма активов компании получается разной, т.е. оценка базы для налога на прибыль может оказаться больше или меньше фискальной. Соответственно:

- В первом случае компания переплачивает налог на прибыль, поэтому в будущем у нее образуется положительная разность – это отложенный актив (ОНА).

- Во втором случае компания недоплачивает налог на прибыль, поэтому в будущем у нее образуется отрицательная разность – она будет считаться отложенным обязательством (ОНО).

Таким образом, отложенные налоговые активы – это часть от суммы налога, которая в будущем засчитывается в качестве уплаты путем снижения платежа на эту разницу, а отложенные налоговые обязательства– это та же часть, которая в будущем порождает обязанность заплатить недостающую разницу. Обязательства называются отложенными потому, что полное погашение или компенсация по налогу на прибыль произойдет только в следующем отчетном периоде, когда станут известны окончательные данные по налоговому учету.

Для точного определения размера ОНА используют простую формулу.

Таким образом, сначала нужно найти временную разницу, которую умножить на действующую ставку. По сути, эта разница также является налогом на прибыль, но в данном случае она уже переплачена, поэтому в будущем налоговая инспекция обязана учесть эту сумму, уменьшив на нее размер платежа.

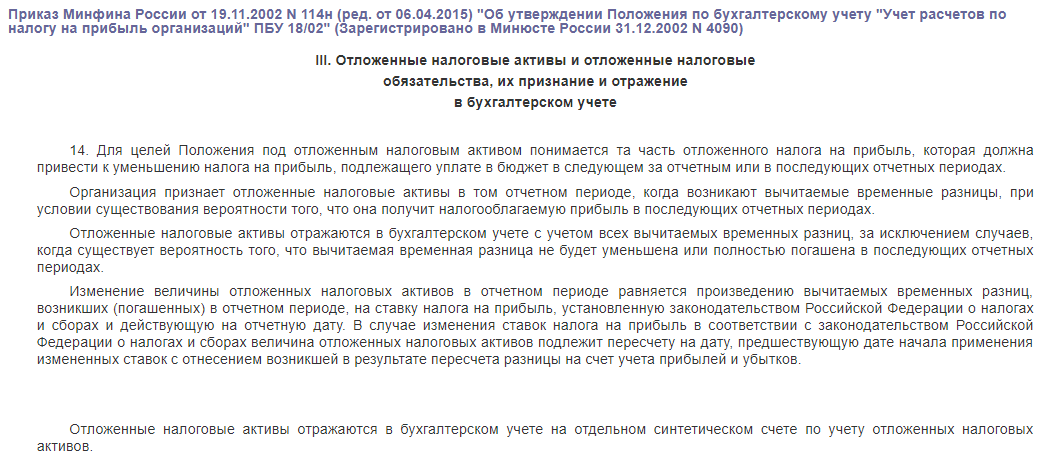

Порядок определения отчетных периодов при расчете отложенных налоговых активов

В документе приводится определение отложенных налоговых активов как части налога на прибыль, которая впоследствии приводит к его уменьшению, и определяются сроки его учета. Компания должна определить сумму и признать ее в качестве актива в том же периоде, когда непосредственно возникла временная разница. Условие определения – вероятность получения прибыли и в дальнейшем (компания продолжает работать, ей не грозят банкротство, реорганизация и т.п.).

Отложенный налоговый актив следует определять при условии учета всех возникших разниц. Т.е. специалист сначала проводит бухгалтерский и налоговый учет, находит разницу, суммирует ее и только затем определяет точный размер налогового актива. При этом возникшая разница не должна уменьшаться (полностью или частично) во всех следующих отчетных периодах.

Практические примеры расчетов

Для более ясного представления об отложенных налоговых активов и отложенных налоговых обязательств можно рассмотреть несколько практических примеров.

Компания продает станок другой организации. В обоих видах учета фиксируется убыток 24000 руб. В бухгалтерский учет он заносится сразу, а в налоговый – равномерно в течение всего времени оставшегося срока эксплуатации. Поэтому возникает положительная разница в размере 24000 руб. Поскольку базовая ставка налога составляет 20%, то величина отложенного актива 24000*20% = 4800 р.

Если предположить, что на дату продажи оставшийся срок службы оборудования составил еще 12 месяцев, то в налоговом учете полученный убыток следует равномерно распределить по каждому месяцу, т.е. 24000/12 = 2000 р/мес. Поэтому величина отложенного актива будет ежемесячно уменьшаться на 2000 р.

Компания приобрела от поставщика материалов на сумму 100000 руб. Бухгалтер сразу списал материалы в производство, однако оплата поставщику переведена не было. В связи с этим компания не может учесть понесенные расходы в налоговом учете, однако в бухгалтерском материалы списываются по обычной процедуре.

Поэтому появляется положительная разность, которую можно рассчитать по базовой ставке налога на прибыль, т.е. 100000*20% = 20000 руб. Это и есть «ОНА».

Известно, что в том же году компания получила убыток также в размере 100000 руб., что уменьшило базу для налога на прибыль. Поскольку ранее по этой сумме уже был создан ОНА, то в текущем году бухгалтер должен уменьшить размер актива.

Мнение эксперта

Кочергин Сергей

Специалист по налогообложению, финансовый менеджер, эксперт сайта

Ранее мы приводили образец ответа на требования налоговой о предоставлении пояснений, посмотреть пример вы можете тут.

Правила учета

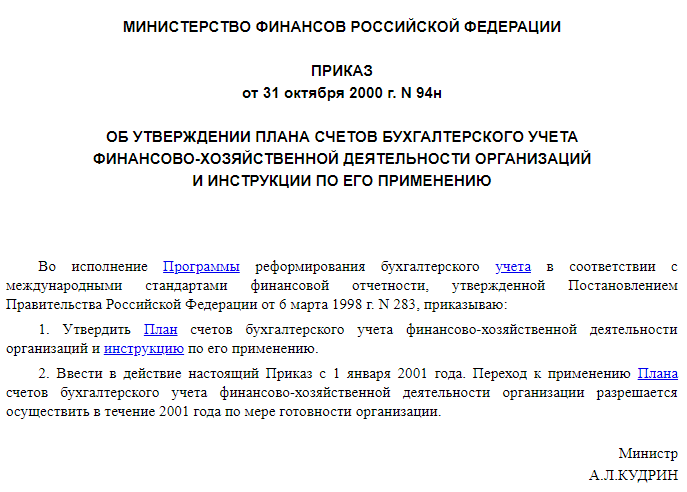

Правила отражения «ОНА» и «ОНО» в бухгалтерском учете прописаны в Приказе Министерства финансов №94н.

Согласно тексту документа отложенный налоговый актив всегда фиксируют на счете 09.

![]()

С другой стороны, при определении величины налога с учетом ОНА или ОНО бухгалтер работает со счетом 68.

![]()

Поэтому признание суммы в качестве актива необходимо отразить таким образом:

| Дебет | Кредит |

| счет 09 | счет 68 |

Когда актив уменьшается или погашается полностью, бухгалтер формирует противоположную запись:

| Дебет | Кредит |

| счет 68 | счет 09 |

В другом Приказе Министерства финансов указано, что любые возникшие активы по налогам – это внеоборотные активы компании.

Поэтому при указании суммы отложенных налоговых активов необходимо заполнить строку 1180. Если же компания использует упрощенные формы документации по бухучету, сумму указывают по строке 1170.

Таким образом, налоговый актив – это часть суммы от начисленного налога на прибыль. Он называется отложенным потому, что окончательный расчет производится только в наступающем периоде. Итоговая величина базы для налога на прибыль может как уменьшиться, так и увеличиться, в зависимости от значения возникшей разницы.

Источник: 2ann.ru

Как разобраться с отложенными налоговыми активами

Отложенные налоговые обязательства и отложенные налоговые активы фактически представляют собой специфический вид дебиторской и кредиторской задолженности. Само наличие их в организации ничего не говорит об ее финансовой устойчивости или платёжеспособности (это указывает лишь на некоторые особенности осуществления бухгалтерского и налогового учета), однако данный показатель все же оказывает влияние на эффективность распределения средств.

Что такое ОНА и ОНО

Если говорить простыми словами, то, когда компания переплатила по налогу на прибыль и в следующем отчетном периоде будет платить меньше, мы получаем ОНА – отложенный налоговый актив. Если же фирма недоплатила по налогу на прибыль и в следующем отчетном периоде будет платить больше, то мы имеем дело с ОНО – отложенным налоговым обязательством.

ОНА отображаются на 09 счете, ОНО – на 77 счете, с этими же счетами делаются соответствующие проводки. Для отражения в отчетности существует строка в балансе 1180 «Отложенные налоговые активы», либо 1170 «Нематериальные, финансовые и другие внеоборотные активы» для упрощенной формы отчетности. Для ОНО есть строка 1420.

Причиной образования обычно выступают особенности расчёта налоговой базы и осуществления бухгалтерского учета. Классический пример – различные методы исчисления амортизации, из-за чего получается, что начислена одна сумма налога, а уплачена другая. Для расчета по МСФО применяется балансовый метод, то есть сравнение стоимости активов с базами налогообложения по этим самым активам, в результате чего и выявляется разница.

Не стоит путать ОНА и ОНО с ПНА и ПНО. Постоянные разницы возникают по другим причинам и носят регулярный характер, тогда как ОНО и ОНА носят временный характер.

Например, если возникновение переплаты или недоплаты по налогу связано с особенностями начисления амортизации, то, как только объект будет полностью изношен, исчезнет и разница, приводящая к возникновению ОНА и ОНО. Постоянные налоговые обязательства и активы возникают иначе – например, когда те или иные расходы учитываются исключительно для целей бухгалтерского учета.

Следовательно, они носят условно постоянный характер – обстоятельства могут измениться, если поменяется принципы ведения бухучета или специфика деятельности фирмы. Однако в ближайшей перспективе данная ситуация носит постоянный характер.

Значение ОНА и ОНО в анализе

Как говорилось ранее, само по себе наличие таких разниц не говорит о компании ничего хорошего или плохого, только характеризует особенности ведения учета. Тем не менее, с позиции бухучета такие разницы несомненно связаны с эффективностью распределения денежных средств в компании.

ОНА – это специфический вид дебиторской задолженности, если можно так сказать. Государство в лице ФНС фактически должно данной компании, но возвращать этот долг не собирается – просто сумма налога в будущем периоде уменьшится. Само собой, за этот вид задолженности не начисляются никакие проценты. Поэтому формирование излишнего объема ОНА – это отвлечение средств организации и уменьшение ее прибыли, которое в свою очередь не приносит никакого дохода как вложение, и получается, что компания при убытке.

ОНО в свою очередь представляет собой специфический вид кредиторской задолженности. Фирма фактически должна уплатить эти деньги, но пока что держит их на балансе как пассив, обязательство. По этому обязательству она не выплачивает процентов, но как бы привлекает средства, которые ей не принадлежат, но которыми она пользуется.

Поэтому наличие ОНО в разумных размерах выгодно для компании.

Источник: finansy.guru