На сегодняшний день МСФО IAS 39 дает правила оценки и учета обесценения финансовых активов. Было принято решение заменить МСФО IAS 39 на более простой в применении, более логичный стандарт по учету финансовых инструментов. Новый стандарт МСФО IFRS 9 обязателен к применению с 1 января 2018 года.

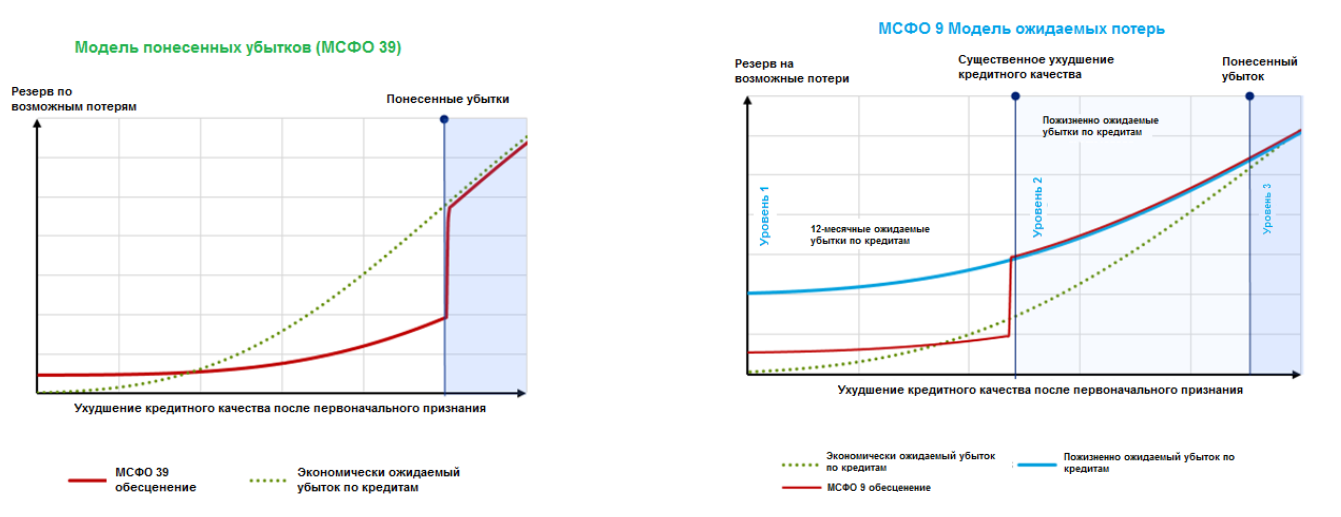

Тема обесценения финансовых активов приобрела особую актуальность в период финансового кризиса. Запоздалое по времени признание потерь по финансовым активам, в том числе по выданным кредитам, стало очевидным для всех подтверждением слабости действующей системы международного учета. Предлагается новая модель ожидаемых, а не уже понесенных убытков. Стандарт требует, чтобы компании признавали убытки сразу при первоначальном признании финансовых активов, и пересматривали созданный резерв под убытки на регулярной основе. При переоценке резерва учитываются не только произошедшие негативные события, но также текущие и будущие обстоятельства.

В июльском 2014 года выпуске «Инвесторских перспектив» – специального информационного сообщения для инвесторов, посвященного МСФО (IFRS) 9 «Финансовые инструменты» была опубликована статья Сью Ллойд (Sue Lloyd), члена Совета по МСФО. Позвольте привести цитату, потому как точнее и не скажешь:

МСФО (IFRS) 9 Практическое применение

«Самым большим отличием в новом стандарте станет учет обесценения. МСФО 9 требует от организаций оценивать и учитывать ожидаемые кредитные потери по всем финансовым инструментам, которых это касается, и неважно, идет ли речь о простом денежном займе или инвестициях в финансовый инструмент.

Кроме того, в ходе измерения величины ожидаемых кредитных потерь организации должны будут пользоваться всей существенной в этом плане информацией, что имеется у них в наличии (впрочем, без того, чтобы нести значительные затраты на ее получение). Очень важно, чтобы информация эта содержала не только исторические и сегодняшние данные по потерям, но и надежные, подтверждаемые фактами данные на будущее. Эти изменения, касающиеся момента признания и учета подтвержденной информации с прицелом на будущее, представляют собой серьезные различия с действующим стандартом, который оговаривает признание потерь только в момент их фактической реализации. И даже в этом случае при измерении величины потерь принимаются в расчет эффекты только тех событий, которые уже случились. Новые требования по обесценению должны помочь инвесторам, которых беспокоит тот факт, что признание обесценений осуществляется «слишком поздно и в недостаточном объеме»»

МСФО 9 решает задачу учета финансовых инструментов, предлагая смешанную модель их учета по справедливой стоимости и по амортизированной стоимости. Коротко и по существу ниже приведены единые правила проведения теста на обесценение финансовых активов:

- часть ожидаемых кредитных потерь (на протяжении 12-месячного периода) признается в отношении всех финансовых инструментов с момента их первоначального приобретения или выпуска. Затем, если имеет место существенное увеличение кредитного риска финансового инструмента с момента его первоначального приобретения, возможные потери будут признаваться по всему периоду обращения актива.

- расчет процентного дохода зависит от того, является ли в действительности актив обесцененным. Первоначально процент рассчитывается с применением эффективной ставки к общей балансовой стоимости актива (ГРОСС). Это новые правила. Однако в случае, если актив уже рассматривается как обесцененный, то эффективная ставка применяется в отношении стоимости актива за вычетом резервов по обесценению (НЕТТО). Работаем аналогично действующим правилам МСФО 39.

Общее правило по тестированию активов на обесценение согласно МСФО очень простое: любой актив (в том числе финансовый) считается обесцененным, когда его оценочная возмещаемая стоимость ниже балансовой стоимости. То есть на бумаге бухгалтер признает и отражает стоимость актива большую, чем актив, как ожидается, принесет экономических выгод. Рассмотрим положения нового МСФО 9 подробнее.

МСФО 9: три вида оценки финансовых активов

Сфера применения МСФО 9 в области проведения теста на обесценения активов.

Тестируются на обесценение долговые финансовые активы только двух категорий: учитываемых по амортизированной стоимости и по справедливой стоимости с отнесением изменения на прочий совокупный доход. Отдельно рассматривается вопрос об обесценении дебиторской задолженности по аренде (МСФО IAS 17 «Аренда»), активов по договорам с клиентами (МСФО IFRS 15 «Выручка») или обязательств по предоставлению займа и договорам финансовой гарантии (МСФО IFRS 9 «Финансовые инструменты»). Применяется единая модель для тестирования на обесценение.

Не тестируются долевые финансовые активы, обязательства по предоставлению займа и финансовые активы, учитываемые по справедливой стоимости с отнесением ее изменения на ОПУ.

Кредитные убытки и ожидаемые кредитные убытки. Оценка ожидаемого кредитного убытка.

Кредитный убыток — Разница между всеми предусмотренными договором денежными потоками, причитающимися в соответствии с договором, и всеми денежными потоками, которые компания ожидает получить, дисконтированная по первоначальной эффективной процентной ставке. Термин “PV of сash shortfall” можно перевести как «недополучение» денег с учетом стоимости денег во времени.

Ожидаемые кредитные убытки — средневзвешенное значение кредитных убытков, определенное с использованием соответствующих рисков наступления дефолта в качестве весовых коэффициентов. Компания должна оценивать ожидаемые кредитные убытки по финансовому инструменту способом, который отражает:

- непредвзятую и взвешенную с учетом вероятности сумму, определенную путем оценки диапазона возможных результатов;

- временнýю стоимость денег и обоснованную и подтверждаемую информацию о прошлых событиях, текущих условиях и прогнозируемых будущих экономических условиях, доступную на отчетную дату без чрезмерных затрат или усилий.

Период рассмотрения ожидаемых кредитных убытков (Приложение 2).

По состоянию на каждую отчетную дату компания должна создавать оценочный резерв под убытки по финансовому инструменту в сумме, равной ожидаемым кредитным убыткам за весь срок, если кредитный риск по данному финансовому инструменту значительно увеличился с момента первоначального признания. Если по состоянию на отчетную дату отсутствует значительное увеличение кредитного риска по финансовому активу с момента первоначального признания, компания признает оценочный резерв под убытки по данному финансовому активу в сумме, равной 12-месячным ожидаемым кредитным убыткам.

Согласно стандарту 12-месячные ожидаемые кредитные убытки, часть ожидаемых кредитных убытков за весь срок, представляющая собой ожидаемые кредитные убытки, которые возникают вследствие дефолтов по финансовому инструменту, возможных в течение 12 месяцев после отчетной даты.

Итак, при признании финансовых активов СРАЗУ создаем резерв под возможные кредитные убытки, рассматривая ТОЛЬКО период 12 месяцев. Это только часть ожидаемых кредитных потерь, так как период ограничен. Далее, в следующие отчетные периоды, если имеет место существенное увеличение кредитного риска финансового инструмента (с момента его первоначального приобретения), потери будут оцениваться и признаваться по всему периоду обращения активов. Такие возможные кредитные убытки называются — окончательные («lifetime»). Цель стандарта — признание ожидаемых кредитных убытков за весь срок для всех финансовых инструментов, кредитный риск по которым значительно увеличился с момента первоначального признания, будь то оценка на индивидуальной или групповой основе, принимая во внимание всю обоснованную и подтверждаемую информацию, в том числе прогнозную.

Подход к определению значительного увеличения кредитного риска.

По состоянию на каждую отчетную дату компания должна оценивать, значительно ли увеличился кредитный риск по финансовому инструменту с момента его первоначального признания. При проведении оценки она должна ориентироваться на изменение риска наступления дефолта на протяжении ожидаемого срока действия финансового инструмента, а не на изменения суммы ожидаемых кредитных убытков.

Чтобы сделать такую оценку, компания сравнивает риск наступления дефолта по финансовому инструменту по состоянию на отчетную дату с риском наступления дефолта по финансовому инструменту на дату первоначального признания. Анализируется обоснованная и подтверждаемая информация, доступную без чрезмерных затрат.

Компания вправе использовать допущение, что кредитный риск по финансовому инструменту не увеличился значительно с момента первоначального признания, если было определено, что финансовый инструмент имеет низкий кредитный риск по состоянию на отчетную дату. В руководстве по применению МСФО 9 приведен список индикаторов, которые могут быть использованы при анализе изменений кредитного риска.

Начисление процентного дохода по финансовому активу. (Приложение 1)

Процентная выручка должна рассчитываться с использованием метода эффективной процентной ставки, что означает применение эффективной процентной ставки к валовой балансовой стоимости (ГРОСС) финансового актива, кроме нижеприведенных двух исключений.

Применяется эффективную процентную ставку к амортизированной стоимости (НЕТТО) финансового актива для:

1. приобретенных или созданных кредитно-обесцененных финансовых активов. В случае таких финансовых активов организация должна применять эффективную процентную ставку, скорректированную с учетом кредитного риска, к амортизированной стоимости (НЕТТО) финансового актива с момента первоначального признания.

2. финансовых активов, которые не являются приобретенными или созданными кредитно-обесцененными финансовыми активами, но которые впоследствии стали кредитно-обесцененными финансовыми активами.

Приобретенные или созданные кредитно-обесцененные финансовые активы. Как создавать резервы, если актив сразу «плохой»? (Приложение 2)

Финансовый актив считается кредитно-обесцененным, когда происходит одно или несколько событий, которые оказывают негативное влияние на расчетные будущие денежные потоки по такому финансовому активу. Подтверждением кредитного обесценения финансового актива являются наблюдаемые данные. Для учета «плохих», уже кредитно-обесцененных активов, требуется оценивать возможные ожидаемые кредитные потери по всему сроку обращения актива. а не по сроку 12 месяцев. Компания должна применять эффективную процентную ставку, скорректированную с учетом кредитного риска, к амортизированной стоимости финансового актива с момента первоначального признания.

Упрощенный подход для торговой дебиторской задолженности, активов по договору и дебиторской задолженности по аренде. (Приложение 2)

Разрешается оценивать ожидаемые кредитные убытки по всему полному сроку обращения этой группы активов. Выбранный подход требуется прописать в учетной политике компании, эта возможность касается торговой дебиторской задолженности, активов по договорам с клиентами, имеющим финансовую составляющую.

Подводим итоги по требованиям нового МСФО 9 в части создания резервов на обесценение финансовых активов

Стадия 1. Новая модель ожидаемых, а не уже понесенных потерь требует, чтобы компании признавали ожидаемые кредитные убытки при первоначальном признании актива. Часть ожидаемых кредитных потерь (на протяжении 12-месячного периода) признается в отношении всех финансовых инструментов, которых это касается, с момента их первоначального приобретения или выпуска.

Стадия 2. Далее на регулярной основе производится оценка увеличения кредитного риска по активу. В последующие отчетные периоды, если имеет место существенное увеличение кредитного риска финансового инструмента с момента его первоначального приобретения, ожидаемые кредитные убытки (возможные потери) будут признаваться как окончательные («lifetime») по всему периоду обращения актива. Если нет увеличения кредитного риска, то продолжаем учет актива по правилам стадии 1.

Стадия 3. Реальный кредитный убыток имеет место, если произошли негативные события, влияющие на будущие денежные потоки, то есть их недополучение. Актив является в действительности обесцененным. Периодом для прогноза будущих потоков является весь оставшийся срок. Потоки дисконтируются и сравниваются с балансовой стоимостью актива.

Здесь работают правила, аналогичные сегодняшним из МСФО 39. Также начисление процентного дохода в новом МСФО 9 по таким активам соответствует подходам МСФО 39.

Расчет процентного дохода зависит от того, является ли в действительности актив обесцененным. Первоначально процент рассчитывается с применением эффективной ставки к общей (валовой или ГРОСС) стоимости актива. Если актив рассматривается как обесцененный, эффективная ставка применяется в отношении амортизационной стоимости актива, т.е. за вычетом резервов по обесценению (стоимости НЕТТО).

Источник: www.accaglobal.com

МСФО № 9 Финансовые инструменты — особенности применения

МСФО 9 прописывает, как должны отражаться на отчетности фирмы имеющиеся у нее финансовые инструменты. Соблюсти требования МСФО 9 важно для любой компании, задействованной в операциях финансового рынка (посредством осуществления инвестиций, покупки ценных бумаг и т. д.).

На какие группы подразделяются финансовые инструменты?

Несмотря на то что стандарт МСФО 9 посвящен финансовым инструментам, само их определение приводится в другом стандарте, а именно в МСФО 32 «Финансовые инструменты: представление».

ВАЖНО! Так, нормы МСФО 9 определяют, что финансовым инструментом является такой контракт, посредством заключения которого одна из сторон сделки приобретает финансовый актив, а на вторую сторону ложатся определенные финансовые обязательства, либо такой контракт, в результате которого возникает долевой инструмент (п. 11 МСФО 32).

Соответственно, любой организации, сталкивающейся в процессе своей деятельности с финансовыми инструментами, важно уметь четко разграничивать указанные три понятия.

В частности, к финансовым активам в целях МСФО 9 следует отнести:

- денежные средства;

- акции другой организации;

- облигации и векселя компании, т. е. право, предусмотренное договором, на то, чтобы при определенных условиях получить от фирмы-эмитента денежные средства или какой-либо другой актив;

- право одной стороны на то, чтобы произвести обмен финансовыми активами или обязательствами со второй стороной на выгодных с точки зрения первой стороны условиях.

Финансовое обязательство, согласно МСФО 9, напротив, приводит к возникновению у стороны договора обязанности, в частности:

- предоставить в определенный срок второй стороне денежные средства или какой-либо иной финансовый актив (в зависимости от того, что установлено договором);

- произвести обмен финансовыми активами или обязательствами на невыгодных условиях.

Долевой инструмент, в свою очередь — это финансовый инструмент, который устанавливает за стороной право на чистые результаты деятельности фирмы, т. е. на ее активы после расчета по всем имеющимся у фирмы обязательствам.

Говоря о финансовых инструментах, в целях применения МСФО 9, важно разделять их в зависимости от характера и природы расчетов:

- непроизводные (т. е. такие финансовые инструменты, которые характеризуются «односложностью» расчетов: займы, ДЗ и КЗ, денежные средства фирмы);

- производные (это такие финансовые инструменты, стоимость которых подвергается периодическим изменениям по причине колебаний в параметрах (ставках процента, курсе ЦБ и др.) и расчеты по которым осуществляются в будущих периодах; примером финансовых инструментов данной группы являются опционы, фьючерсы и т. д.).

Уметь отличать производные финансовые инструменты от непроизводных важно для компании, поскольку от этого зависит выбор варианта учета того или иного финансового инструмента (а именно его признание в учете, первоначальная оценка и последующий учет).

О плане счетов по МСФО см. в статье «План счетов при МСФО (нюансы)».

Как по требованиям МСФО 9 в учете следует первоначально отражать финансовые инструменты?

В силу требований п. 3.1.1 МСФО 9 фирма, которая выступила стороной контракта, приводящего к возникновению финансового инструмента, должна отразить такой инструмент в регистрах бухучета на дату вступления контракта в действие.

Далее, после определения даты признания указанных финансовых инструментов, согласно предписаниям МСФО 9 следует провести первоначальную их оценку, отразив результаты в бухучете.

Как указывают нормы МСФО 9, существуют два способа для оценки возникшего финансового актива или обязательства (п. 5.1.1 МСФО 9):

- ориентируясь на справедливую стоимость финансового инструмента;

- а если какой-либо финансовый инструмент в силу предписания МСФО 9 нельзя оценить по справедливой стоимости, то в стоимость, по которой производится первоначальная оценка такого инструмента, фирма должна включить также расходы по контракту, осуществление которых напрямую сопряжено с появлением рассматриваемого финансового инструмента.

Что следует помнить фирмам при последующем учете финансовых активов согласно МСФО 9?

После того как финансовый актив или обязательство были признаны фирмой в учете и отражены по первоначальной оцененной стоимости согласно описанным выше правилам, предприятие, в силу МСФО 9, должно проводить последующую оценку рассматриваемых финансовых инструментов.

В частности, как установлено в п. 5.2.1 МСФО 9, при последующей оценке фирма должна отражать имеющийся финансовый актив одним из следующих способов:

- Через амортизированную стоимость (это стоимость финансового инструмента, которая, согласно п. 9 МСФО 39, корректируется под влиянием постоянной эффективной процентной ставки).

- Через справедливую стоимость. При этом, согласно нормам МСФО 9, в зависимости от природы финансового актива возможны следующие варианты:

- изменения в справедливой стоимости организация отражает через состав прибыли или убытка;

- рост/снижение справедливой стоимости признается фирмой через прочий совокупный доход.

О том, как сформировать отчет о прибылях и убытках согласно требованиям МСФО 9, см. в статье «Порядок оформления отчета о прибылях и убытках по МСФО».

При выборе конкретного способа последующей оценки финансового актива для соблюдения правил МСФО 9 организация в первую очередь должна выяснить, к какой группе инструментов (согласно приведенной выше классификации) относится оцениваемый актив.

Так, если это производный финансовый актив, то он в любом случае должен быть оценен по справедливой стоимости с отнесением результатов на прибыль или убыток фирмы.

Для того чтобы фирма могла признавать финансовый актив по амортизированной стоимости, необходимо, чтобы соблюдались условия, прописанные в п. 4.1.2 МСФО 9, а именно:

- такой актив фирма должна удерживать, чтобы в последующем получить определенные договором денежные суммы;

- указанные денежные суммы представляют собой только лишь сумму частично погашаемого основного долга и соответствующих процентов.

Примером финансового актива, учитываемого по амортизированной стоимости, выступают инвестиции в долговые ценные бумаги, дебиторская задолженность.

Касательно долевых финансовых инструментов необходимо отметить, что выбор варианта учета в данном случае зависит от того, предназначаются ли они для последующей торговли или нет. Если предназначаются, то последующую оценку фирма должна проводить по справедливой стоимости через прибыль (убыток). Если же нет, то, как правило, долевой инструмент отражается в отчетности через прочий совокупный доход (п. 5.7.5 МСФО 9).

Корректный последующий учет финансовых обязательств в соответствии с указаниями МСФО 9

При последующей оценке финансовых обязательств компании также важно не забывать, что вариантов учета (и, соответственно, отражения в финансовой отчетности) может быть два:

- По справедливой стоимости. При данном варианте та часть изменения справедливой стоимости, которая сопряжена с изменением кредитного риска по обязательству, должна быть учтена как часть прочего совокупного дохода. А оставшаяся часть изменения учитывается в составе прибыли и убытков фирмы.

- По амортизированной стоимости. В случае применения такого варианта амортизация по финансовому обязательству подлежит списанию на финансовый результат фирмы. Примерами обязательств, относящихся к данной группе, могут выступать векселя к оплате, выпущенные фирмой долговые инструменты и т. д.

Бизнес-субъектам при отнесении финансового обязательства к той или иной группе следует помнить, что выбор в пользу первой из указанных групп (по справедливой стоимости) может осуществляться только в том случае, если соблюдается одно из 2 следующих условий (п. 4.2.2 МСФО 9):

- такой вариант отражения позволит устранить учетные несоответствия, которые иначе бы возникли;

ОБРАЩАЕМ ВНИМАНИЕ! При этом под учетными несоответствиями в МСФО 9 понимается непоследовательность в применяемых способах и методах оценки или признания активов/обязательств, выражающаяся в использовании различающихся баз для оценки финансовых инструментов.

- управление рассматриваемыми финансовыми обязательствами и анализ результатов такого управления осуществляются на основе справедливой стоимости инструмента.

Стоит ли досрочно применять правила МСФО 9?

МСФО 9, утвержденный на текущий момент в России приказом Минфина России от 26.08.2015 № 133н, сегодня для компаний еще не является стандартом обязательного действия. Ведь, согласно тексту самого МСФО 9, принудительный характер положения документа приобретут только лишь с 1 января 2018 года. До наступления указанной даты бизнес-субъекты имеют право руководствоваться в своей бухгалтерской практике предписаниями МСФО 9, но в добровольном порядке.

Однако компаниям следует помнить, что на практике могут возникнуть обстоятельства, при которых досрочный (до 2018 года) переход на использование регламентных требований и норм МСФО 9 может предоставить фирме определенные преимущества (к примеру, для привлечения инвесторов).

Так, применение уже сейчас, в 2016 году, правил МСФО 9, в частности способа оценки финансового обязательства по справедливой стоимости через отнесение изменения стоимости на прочий совокупный доход, может помочь в ситуации, когда фирма намерена взять кредит или выпустить облигации. Ведь с помощью указанного выше метода отражения в учете изменения стоимости фирма получит возможность показать прибыль в отчетности в большем объеме, поскольку величина изменения стоимости облигаций/кредитов будет отражена как прочий доход.

ОБРАЩАЕМ ВНИМАНИЕ! При этом данное правило справедливо только в случае, если изменение в кредитном риске по обязательству не приведет к диспропорции в учете прибыли и убытка. Ведь в противном случае вся разница в изменении справедливой стоимости финансового обязательства должна быть учтена в составе прибыли или убытка (п. 5.7.8 МСФО 9).

Кроме того, применение норм МСФО 9 может значительно повлиять на составляемую компанией отчетность в случае, если она владеет долевыми финансовыми инструментами. Ведь стандарт, действовавший до МФСО 9 (МСФО 39), предписывал отражать в отчетности такие инструменты по фактической себестоимости (пп. 46с, 66 МСФО 39). А если же в течение года происходило изменение в их оценке, то:

- отрицательная динамика включалась в состав убытка фирмы;

- возросшая в следующем после получения убытка периоде стоимость финансового инструмента не отражалась (т. е. убыток не восстанавливался).

Теперь же, после перехода на МСФО 9, все долевые инструменты компания должна показывать в отчетности по справедливой стоимости. А изменение в такой стоимости должно быть отнесено либо на прибыль/убыток фирмы, либо на прочие доходы. Поэтому если компания выберет первый вариант, то получится так, что долевые инструменты, ранее отражавшиеся по себестоимости, теперь будут переоцениваться и значительно влиять на величину прибыли фирмы. Что также может положительно отразиться на формальной инвестиционной привлекательности такого бизнеса.

ОБРАЩАЕМ ВНИМАНИЕ! Помимо изложенного, организациям следует иметь в виду, что многие положения МСФО 9 должны будут применяться ретроспективно, т. е. распространять свое действие не только на будущие периоды, но и на прошлые.

В частности, п. 7.2.3 МСФО 9 требует, чтобы фирма определилась с самого начала, собирается ли она удерживать финансовый актив (чтобы получить в дальнейшем прибыль в виде его стоимости и процентов) либо нет (чтобы с выгодой для себя продать данный инструмент, тем самым получив не только стоимость долга и проценты, но и дополнительную надбавку). Ведь от этого зависит вариант учета: по амортизированной стоимости или по справедливой, соответственно. Поэтому в случае, если фирма определилась с классификацией того или иного актива, скажем, на 2016 год, а актив был приобретен в 2015, следует пересмотреть стоимость такого актива и за 2015 год.

Кроме того, компаниям также могут быть интересны вопросы, касающиеся отражения в отчетности в соответствии с требованиями МСФО показателя выручки компании. Об этом подробнее в статье «МСФО № 18 Выручка — особенности применения (нюансы)».

Итоги

Несмотря на то что требования МСФО 9 в обязательном порядке начнут применяться лишь с 2018 года, знать основные положения стандарта компаниям следует уже сегодня. Ведь переход на новые требования отражения операций с финансовыми инструментами в отчетности может сказаться на итоговых показателях фирмы (на величине прибыли/убытка). Кроме того, фирмам лучше уже с 2016 года готовиться к переходу на МСФО 9 (определять классификацию имеющихся финансовых инструментов, выяснять способы первоначального учета и последующего отражения в отчетности и т. д.), поскольку многие положения стандарта придется применять ретроспективно.

Источник: nalog-nalog.ru

Новый стандарт МСФО 9: влияние на показатели крупнейших банков

Эксперты Банки.ру проанализировали отчетность российских банков по международным стандартам финансовой отчетности за 2018 год и оценили, как внедрение нового стандарта МСФО 9 отразилось на показателях крупнейших игроков.

Внедрить нельзя отсрочить

С 2018 года все российские банки перешли на новый международный стандарт финансовой отчетности – МСФО (IFRS) 9. Пришедший на смену МСФО (IFRS) 39 новый стандарт был разработан в середине 2014 года, но обязательным является только с 2018-го. Таким образом, у банков было достаточно времени, чтобы основательно подготовиться к новым правилам учета и оптимизировать свою учетную политику.

А готовиться было к чему: МСФО 9 по-новому подходит к признанию и оценке финансовых активов, в стандарте кардинально пересмотрены концепции возможных потерь и учета обесценения, изменены требования к учету хеджирования и многое другое. Все это в совокупности потребовало от банков крайне интенсивной работы по перестройке бизнес-процессов, а также вливания значительных сумм на покупку и настройку новых банковских систем, обучение персонала, консалтинг и привлечение дополнительных ресурсов, будь то расширение штата или использование аутсорсинга. Теперь, когда практически все крупнейшие игроки рынка опубликовали годовую отчетность по МСФО за 2018 год, мы впервые можем оценить, как внедрение МСФО 9 отразилось на показателях деятельности российских банков.

Предпосылки внедрения

МСФО 9 разрабатывался как ответ на глобальный финансовый кризис. Основные претензии к старому стандарту сводились к запоздалому отражению в отчетности изменений уровня кредитного риска: до сих пор оно носило исключительно фактический характер, то есть учитывало лишь понесенные убытки. Это приводило к искажению оценки реального уровня рисков и неправильной трактовке информации пользователями отчетности.

В новом стандарте ключевые недочеты были устранены.

Ключевые отличия и новые подходы МСФО 9

Основные изменения коснулись двух ключевых разделов – классификации активов и учета резервов.

1. Финансовые активы должны классифицироваться в одну из следующих категорий:

· активы, оцениваемые по амортизированной стоимости;

· активы, оцениваемые по справедливой стоимости через прочий совокупный доход;

· активы, оцениваемые по справедливой стоимости через прибыль или убыток.

Классификация долговых инструментов зависит от бизнес-модели управления данным типом активов, то есть от того, с какой целью активы приобретались: для удержания, получения доходов и/или продажи.

Если долговой инструмент удерживается с целью получения платежей по договору (исключительно основного долга и процентов), он может оцениваться по амортизированной стоимости. Инструменты, предназначенные для получения платежей и продажи активов, оцениваются по справедливой стоимости через прочий совокупный доход. Финансовые активы, предполагающие получение каких-либо платежей помимо основного долга и процентов по нему, должны оцениваться по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка (к такому виду активов относятся,например, производные финансовые инструменты).

Долевые инструменты всегда оцениваются по справедливой стоимости, с той лишь разницей, что изменение стоимости активов, не предназначенных для продажи, отображается в составе прочего совокупного дохода, а долевые активы «для торговли» проходят через прибыль и убыток.

2. Переход от модели понесенных убытков к модели ожидаемых потерь

Одно из самых существенных изменений произошло в части резервирования активов. После внедрения МСФО 9 банками учитываются не понесенные потери, а ожидаемые.

Новая модель предусматривает три стадии обесценения активов. Банки на момент признания актива (1-я стадия) учитывают ожидаемые потери в рамках 12 месяцев, а в случае фактического ухудшения кредитного качества (2-я и 3-я стадии) – ожидаемые потери за весь срок действия актива.

В качестве основного мерила для оценки кредитного качества активов предлагается использовать вероятность наступления дефолта заемщика в течение 12 месяцев или всего срока жизни актива (в зависимости от степени риска), а также различные рейтинговые и балльные оценки, основанные в том числе на соотношении вероятности дефолта и ожидаемых потерь, макроэкономических показателей и других переменных.

Это нововведение в среднем увеличило резервы банков от 5% до 25% в зависимости от структуры и качества кредитных портфелей, что соответствующим образом отразилось на капитале. При этом на объем резервов теперь в большей степени будет влиять срок действия финансовых активов, поскольку в случае ухудшения кредитного качества ожидаемые кредитные убытки по долгосрочным активам будут выше.

Эффект от внедрения МСФО 9

Ни один из крупнейших банков не применил требования МСФО 9 досрочно, хотя стандарт предполагал такую опцию. Кроме того, ни один из банков, участвующих в рэнкинге МСФО Банки.ру, не стал пересчитывать сравнительные показатели за 2017 год. Банки любезноинформируют пользователей отчетности о некорректности сравнения данных с предыдущим периодом.

Нежелание банков заранее применять требования нового стандарта объясняется в первую очередь огромным давлением на капитал, которое оказывает внедрение МСФО 9, – об этом свидетельствовали все предварительные прогнозы. По нашим оценкам, фактическое сокращение капитала крупнейших банков (топ-100 по объему активов) составило порядка 550 млрд рублей. А у отдельных банков сокращение капитала достигало 55%.

Ниже представлен рэнкинг банков, столкнувшихся с максимальным абсолютным снижением собственных средств после внедрения нового стандарта (санируемые банки в рэнкинге не учитывались).

Наименование банка

Влияние МСФО 9 на капитал, млрд рублей

Влияние МСФО 9 на капитал* , %

Источник: www.banki.ru