Для отражения хозяйственных операций применяют План счетов, утвержденный Приказом Минфина от 31.10.2000 № 94н. Планом счетов предусмотрен, для того чтобы учитывать задолженность по налогам и сборам, счет 68. К нему рекомендуется открывать субсчета и обеспечивать аналитический учет по видам налоговых платежей. По кредиту счета отражается начисление налога, а по дебету его уплата или уменьшение за счет налоговых вычетов.

Бухгалтерский учет ведется методом начисления. Даты начисления и даты уплаты налогов, как правило, не совпадают. Например, налог на прибыль, начисленный к уплате за 2021 год, будет отражен по кредиту счета, а перечислить его организация обязана до 28.03.2019. Это приводит к тому, что на дату начисления налогового сбора по счету 69 возникнет кредитовое сальдо. Это текущая задолженность, она не является просроченной.

Типовые проводки

68.1 – предназначен для отражения расчетов по НДФЛ.

Налоговая задолженность, Погашение налоговой задолженности

68.2 – отражает сведения по начислению и уплате НДС.

68.3 – предназначен для учета акцизов.

68.4 – для начисления и уплаты налога на прибыль.

68.7 – субсчет может быть использован владельцами транспортных средств, уплачивающих транспортный налог.

68.8 – отражаются данные по начислению и уплате налога на имущество.

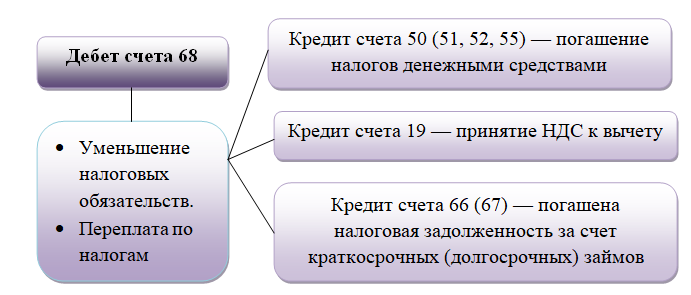

Дебет счета 68 предназначен для учета оплаченных сумм налогов и сборов, перечисленных в бюджет. Также по дебету указывается НДС, предъявленный поставщиками и направленный к вычету (возмещению из бюджета).

Дебет сч.68 корреспондирует с кредитом счетов, на которых отражает движение денежных средств (наличных, безналичных), а также с кредитом сч.19 «НДС по приобретенным ценностям».

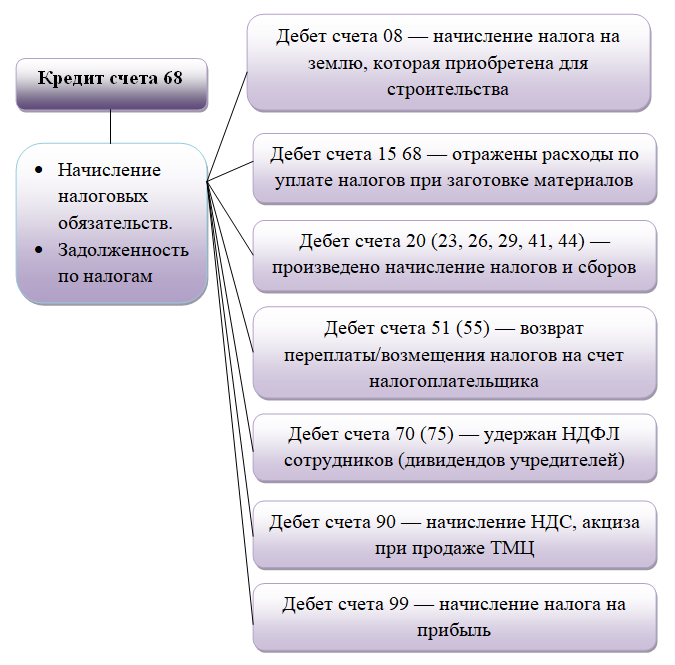

Кредит счета 68 предназначен для отражения сумм начисленных налогов, которые подлежат уплате в бюджет.

Кредит сч.68 корреспондирует с дебетом различных счетов, выбор которых зависит от вида налога.

Д68 К50 – сумма налога или сбора оплачена в бюджет наличными деньгами из кассы.

Д68 К51 – перечислена сумма налога или сбора в бюджет с расчетного счета.

Д68 К19 – НДС, предъявленный поставщиками, направлен к вычету.

Д70 К68.1 – удержан НДФЛ из зарплаты работников для уплаты в бюджет.

Д90.3 К68.2 – начислен НДС с проданных товаров, продукции, работ, услуг для уплаты в бюджет.

Д91.2 К68.2 – начислен НДС с проданных объектов основных средств и нематериальных активов.

Д76.Аванс К68.2 – начислен НДС с полученных от покупателей авансов.

Д99 К68.4 – начислен налог на прибыль, подлежащий уплате в бюджет.

Д20 (26, 44, 91.2) К68.7 – начислен транспортных налог к уплате.

Д26 (44, 91.2) К68.8 – начислен налог на имущество для уплаты в бюджет.

Д99 К68.11 – начислен к уплате ЕНВД.

Д99 К68.12 – начислен к уплате в бюджет единый налог УСН.

Штрафы и пени по налогам отражаются также по субсчетам в зависимости от вида налога. По дебету сч.68 отражается уплата пени и штрафов, по кредиту – их начисление к уплате.

Так как налоги платятся в бюджетную систему, то в случае неисполнения своих обязательств у предприятия возникает задолженность перед бюджетом по налогам. Ее также можно назвать кредиторской задолженностью.

Различают две разновидности кредиторки на предприятии:

- Текущая кредиторская задолженность – это долг, который предприятию необходимо уплатить, но срок оплаты пока не подошел. Например, ЕНВД начисляется последним днем квартала, а уплачивается не позже 25 числа месяца, следующего за отчетным кварталом.

- Просроченная кредиторская задолженность – это долг, срок оплаты которого уже прошел. В случае возникновения таковой задолженности налоговые органы начисляют на сумму недоимки: пени и штрафы.

Недоимка по налогам — это просроченная задолженность юридических и физических лиц по платежам в бюджет

Аналитический учет осуществляется по всем видам налогов. Корреспонденция счета 68 зависит от характера операции, как характеризуется в отдельных случаях 68 счет ― активный или пассивный. Так, дебет сч. 68 формируется в следующих случаях:

- При уплате в бюджет ― Дт 68 ― Кт 51.

- При наличии «входящего» НДС ― Дт 68 ― Кт 19 ― принять к вычету НДС за полученные товары, услуги.

По кредиту счет 68 в бухгалтерском учете проводки может формировать следующие:

- Дт 99 ― Кт 68 ― начисление налога на прибыль;

- Дт 91 ― Кт 68 ― отражен НДС от реализации по прочим (не основным) видам деятельности;

- Дт 90 ― Кт 68 ― НДС учтен в стоимости товара;

- Дт 70 ― Кт 68 ― начислен НДФЛ при расчете заработной платы, используется счет 68. 1.

При зачете налоговых обязательств проводка будет выглядеть следующим образом:

- Дт 68 ― Кт 68, по сч. 68 субсчета будут соответствовать видам налогов, которые участвуют в операции. Зачет налогов проводится при наличии подтверждения налоговой инспекции в рамках бюджетов одного вида (федерального, регионального, местного).

Предлагаем ознакомиться: Почему не приносят налоги

Пример 2

Также могут быть открыты дополнительные субсчета по 68 счёту:

- 68.11 — ЕНВД;

- 68.12 – УСН;

- 68.13 – Торговый сбор.

В ООО «Лето» по итогам 2-го квартала (основная деятельность):

- начислен НДС в размере 78 958 руб.;

- Восстановлен НДС, принятый к вычету (аванс) в предыдущем квартале в размере 36 695 руб.;

- НДС от продажи ОС составил 7 959 руб.

Для учёта расчётов по налогу на прибыль с бюджетом применяют субсчёт 68.04.01, а для расчёта налога — безсальдовый субсчёт 68.04.02, который закрывается на сч.68.04.01 по итогам периода.

Налог на прибыль исчисляется нарастающим итогом, учитывая авансы отчётных периодов: квартал, 06 и 09 месяцев и по результатам налогового периода — календарного года.

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 99 | 68.04.02 | 310 000 | Начислена сумма налога на прибыль | Справка-расчёт |

| 68.04.01 | 51 | 310 000 | Сумма налога перечислена в бюджет | Платёжное поручение |

Долг перед бюджетом, как уже было сказано, также относится к такому роду долговых обязательств. Он в обязательном порядке должен быть отображен в балансе предприятия, если на момент составления документа не был погашен.

Для корректного отображения долга используется строка 1520. Она носит название «Кредиторская задолженность». В обязанности бухгалтера входит отображение в балансе сумм всех краткосрочных долгов, которые образовались у предприятия. Сюда относятся и задолженности перед бюджетом.

Обязательства компании перед бюджетом отражаются в пассиве баланса

Чтобы корректно отобразить в балансе задолженность по налогам и сборам, следует использовать правильные проводки. В данном случае используется кредит шестьдесят восемь (68) – «Расчет по налогам и сборам». Насколько детально описывать показатели, приведенные в статьях отчетности, организация вправе решать самостоятельно, конкретных указаний в этом случае не существует.

Счет 68 «Расчеты по налогам и сборам» предназначен для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, и налогам с работниками этой организации.

Счет 68 «Расчеты по налогам и сборам» кредитуется на суммы, причитающиеся по налоговым декларациям (расчетам) ко взносу в бюджеты (в корреспонденции со счетом 99 «Прибыли и убытки» — на сумму налога на прибыль, со счетом 70 «Расчеты с персоналом по оплате труда» — на сумму подоходного налога и т.д.).

По дебету счета 68 «Расчеты по налогам и сборам» отражаются суммы, фактически перечисленные в бюджет, а также суммы налога на добавленную стоимость, списанные со счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

Аналитический учет по счету 68 «Расчеты по налогам и сборам» ведется по видам налогов.

Все операции по сборам и налогам, за исключением внебюджетных взносов в фонды, в учете компании показываются посредством счета 68 «Расчеты по налогам и сборам». На счете этом происходит накопление сведений по всем произведенным организацией платежам в бюджет, включая и те, которые вносятся юридическим лицом в качестве налогового агента.

Отражение в бухгалтерской отчетности

Бухгалтерская отчетность формируется по формам, утвержденным Приказом Минфина от 02.07.2010 № 66н. Задолженность по налогам и сборам в балансе отражается в составе кредиторской задолженности в разделе V:

Если величина долга перед бюджетом существенна, то компания отражает сведения о нем обособленно. Уровень существенности определяется организацией в учетной политике. В этом случае вводится в состав баланса дополнительная строка.

Особенности оформления в балансе

Как уже было сказано ранее, детализация сведений, содержащихся в строке 1520, производится по желанию предприятия, баланс которого составляется. Это значит, что сотрудник бухгалтерии самостоятельно решает, делать это или нет. Организация может производить добавление расшифровывающих описаний для детализации показателей, приведенных в данной строке, однако конкретные требования в этом случае не выдвигаются.

Все сведения, внесенные в строки от 1510 до 1550 в балансе, в том числе и задолженность по бюджету, в итоге отображаются в строке 1500 (имеется в виду общая сумма внесенных данных), являющейся итоговой по данному разделу.

По строке 1520 отражается краткосрочная кредиторская задолженность организации, срок погашения которой не превышает 12 месяцев

В соответствии с рекомендациями Минфина, в строке 1520 отображаются:

- кредиторский долг с включением НДС;

- получаемые авансы за вычетом НДС.

Как списать безнадежную дебиторскую задолженность

Дебиторской задолженностью считается сумма всех долгов, причитающихся организации со стороны других юридических и физических лиц. Соответственно, должники организации являются ее дебиторами. Дебиторская задолженность может признаваться надежной (например, если она обеспечена залогом, поручительством, банковской гарантией), сомнительной и безнадежной (нереальной к взысканию).

Когда долги контрагентов признаются безнадежными

Безнадежная дебиторская задолженность — это сумма, которую организация не может взыскать со своих контрагентов в силу определенных причин. Для целей налогообложения прибыли безнадежными долгами (долгами, нереальными к взысканию) признаются долги, если выполняется хотя бы одно из условий, перечисленных в пункте 2 статьи 266 НК РФ:

1. Истек установленный срок исковой давности. В общем случае этот срок составляет три года (п. 1 ст. 196 ГК РФ). Срок исковой давности начинает течь с момента, когда лицо узнало или должно было узнать о нарушении своего права (ст.

200 ГК РФ). Срок исковой давности прерывается, если должник совершает действия, свидетельствующие о признании долга (ст. 203 ГК РФ). После перерыва срок исковой давности начинает течь заново, но он не может превышать десять лет (п. 2 ст.

196 ГК РФ).

Таким образом, дебиторская задолженность достаточно долго может не признаваться безнадежной.

2. Обязательство должника прекращено вследствие невозможности его исполнения на основании акта государственного органа или ликвидации организации.

3. Имеется постановление судебного пристава-исполнителя об окончании исполнительного производства, подтверждающее невозможность взыскания долгов. При этом исполнительный документ должен быть возвращен взыскателю по следующим основаниям:

- невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей;

- у должника отсутствует имущество, на которое может быть обращено взыскание.

Начиная с 2017 года, величину сомнительной дебиторской задолженности в отношении каждого контрагента следует определять за минусом кредиторской задолженности перед этим контрагентом, а предельный размер резерва по итогам отчетного периода должен рассчитываться как наибольшая из двух величин: 10 % выручки за данный отчетный период или за прошлый год*. О том, как указанные изменения поддерживаются в программе «1С:Бухгалтерия 8» (ред. 3.0), читайте в статье Резерв по сомнительным долгам: учет в «1С:Бухгалтерии 8».

Если имеется несколько оснований для признания дебиторской задолженности безнадежной (например, истечение срока исковой давности и ликвидация организации-должника), то задолженность признается безнадежной в том налоговом (отчетном) периоде, в котором имело место первое по времени возникновения основание для признания задолженности безнадежной (письмо Минфина России от 22.06.2011 № 03-03-06/1/373).

В Положении по ведению бухгалтерского учета и отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н (далее — Положение), в качестве долгов, нереальных к взысканию, в явном виде поименована только дебиторская задолженность с истекшим сроком исковой давности (п. 77 Положения).

Однако на практике критерии признания долгов безнадежными, которые поименованы в пункте 2 статьи 266 НК РФ, также применяются и для целей бухгалтерского учета.

Порядок списания безнадежных долгов.

. в бухгалтерском учете

Дебиторская задолженность, признанная безнадежной (нереальной к взысканию), списывается по каждому обязательству на основании инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации (п. 77 Положения). Если в период, предшествующий отчетному, суммы таких долгов не резервировались в порядке, предусмотренном пунктом 70 Положения, то они относятся на финансовые результаты у коммерческой организации или на увеличение расходов у некоммерческой организации (п. 77 Положения, письмо Минфина России от 14.01.2015 № 07-01-06/188). Обратите внимание, что согласно Положению с 2011 года формирование резерва по сомнительным долгам является обязанностью организации.

Следует учитывать, что списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника (абз. 2 п. 77 Положения).

Сумма списанного долга учитывается на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов». Если должник произведет оплату по ранее списанному долгу, его следует отразить в составе прочих доходов организации (п.п. 4, 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н).

Напоминаем, что в бухгалтерском балансе остатки по счету 63 «Резервы по сомнительным долгам» не показываются, а величина дебиторской задолженности, по которой образован резерв, отражается за вычетом суммы резерва. При этом на ту же величину уменьшается нераспределенная прибыль (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению, утв. приказом Минфина России от 31.10.2000 № 94н, п. 35 ПБУ 4/99 «Бухгалтерская отчетность организации», утв. приказом Минфина России от 06.07.1999 № 43н). В отчете о финансовых результатах отчисления в резервы по сомнительным долгам отражаются в составе прочих расходов (п. 11 ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.1999 № 33н). Таким образом, списание долгов за счет резерва на показатели бухгалтерской отчетности не влияет.

. в налоговом учете

Суммы дебиторской задолженности, по которым истек срок исковой давности либо взыскание которых невозможно, признаются безнадежными и списываются в полной сумме с учетом НДС (письма Минфина России от 24.07.2013 № 03-03-06/1/29315, от 11.06.2013 № 03-03-06/1/21726).

Налогоплательщик может создавать резервы по сомнительным долгам в порядке, установленном статьей 266 НК РФ.

Обращаем внимание, что сомнительным долгом для целей формирования резервов в налоговом учете может признаваться только дебиторская задолженность контрагента, связанная с реализацией товаров, выполнением работ, оказанием услуг. Суммы отчислений в резервы по сомнительным долгам включаются в состав внереализационных расходов в последний день отчетного (налогового) периода и, соответственно, уменьшают налоговую базу этого периода (пп. 7 п. 1 ст. 265 НК РФ, п. 3 ст. 266 НК РФ).

Если налогоплательщик принял решение о создании резерва по сомнительным долгам, то списание безнадежных долгов осуществляется за счет суммы созданного резерва (п. 4 ст. 266 НК РФ).

Если такой резерв не создавался, или суммы безнадежных долгов резервом не покрываются, то они включаются во внереализационные расходы (пп. 2 п. 2 ст. 265, п. 5 ст. 266 НК РФ).

При этом в качестве безнадежных могут быть признаны и долги, возникновение которых не связано с реализацией товаров (работ, услуг), например:

- сумма аванса, перечисленного поставщику в счет предстоящей поставки товаров (письмо Минфина России от 04.09.2015 № 03-03-06/2/51088);

- сумма долга по договору займа (письма Минфина России от 16.07.2015 № 03-03-06/3/40956, от 24.04.2015 № 03-03-06/1/23763).

Каким образом налогоплательщик должен списывать долги такого рода? В Постановлении Президиума ВАС РФ от 17.06.2014 № 4580/14 изложена позиция, согласно которой безнадежный долг, возникший не в связи с реализацией товаров (работ, услуг), не может участвовать в формировании резерва по сомнительным долгам (п. 1 ст. 266 НК РФ), поэтому не может быть и списан за счет резерва. Такой долг может быть учтен в составе внереализационных расходов при расчете базы по налогу на прибыль в соответствии с подпунктом 2 пункта 2 статьи 265 НК РФ.

Дата признания внереализационных расходов в налоговом учете установлена пунктом 7 статьи 272 НК РФ. Безнадежная задолженность, по которой истек срок исковой давности, учитывается в их составе в последний день того отчетного периода, в котором истекает срок исковой давности (письма Минфина России от 06.02.2015 № 03-03-06/1/4995, от 28.01.2013 № 03-03-06/1/38).

Если суммы резервов, начисленные в бухгалтерском и налоговом учете, отличаются, то возникают разницы в оценке доходов и расходов, учитываемых на счете 91 «Прочие доходы и расходы» и, как следствие, прибылей и убытков, учитываемых на счете 99 «Прибыли и убытки». В соответствии с Положением по бухгалтерскому учету «Учет расчетов по налогу на прибыль», утв. приказом Минфина России от 19.11.2002 № 114н (далее — ПБУ 18/02), эти разницы являются постоянными. Постоянные разницы, зафиксированные на счете 99, учитываются при расчетах по налогу на прибыль за соответствующий период: признается постоянное налоговое обязательство (ПНО) или постоянный налоговый актив (ПНА).

- по строке 302 «суммы безнадежных долгов, а в случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, суммы безнадежных долгов, не покрытые за счет средств резерва»;

- в общей сумме по строке 300 «Убытки, приравниваемые к внереализационным расходам — всего».

Списание безнадежной дебиторской задолженности в «1С:Бухгалтерии 8»

Рассмотрим, как в «1С:Бухгалтерии 8» (ред. 3.0) отражаются операции по списанию безнадежной дебиторской задолженности.

Пример 1

Организация ООО «Современные Технологии» применяет общую систему налогообложения, положения ПБУ 18/02, уплачивает НДС. По состоянию на 01.03.2017 ООО «Современные Технологии» имеет непогашенную задолженность покупателя на сумму 150 000,00 руб. (в т. ч. НДС 18 %), а также начисленные резервы в отношении данной задолженности:

- в бухгалтерском учете — в размере 150 000,00 руб.;

- в налоговом учете — в размере 100 000,00 руб.

В связи с истечением срока исковой давности указанная задолженность правомерно признана безнадежной (нереальной к взысканию) и списана в марте 2017 года.

Инвентаризация расчетов

Чтобы проверить суммы дебиторской задолженности, а также сравнить начисленные в бухгалтерском и налоговом учете резервы по сомнительным долгам, воспользуемся отчетом Анализ субконто (раздел Отчеты).

В командной панели данного отчета нужно установить период формирования отчета, а из представленного списка видов субконто — выбрать значение Договоры. В панели настроек (кнопка Показать настройки) на закладке Показатели установим флаги БУ (данные бухгалтерского учета) и НУ (данные налогового учета).

На закладке Отбор можно задать отбор по конкретному договору с должником.

Сформированный отчет позволяет проанализировать данные бухгалтерского и налогового учета по выбранному договору на момент истечения срока исковой давности с детализацией по счетам (рис. 1).

Рис. 1. Анализ субконто по договору с должником

Перед выполнением операции по списанию безнадежного долга необходимо оформить инвентаризацию расчетов. В программе для этого служит документ Акт инвентаризации расчетов, доступ к которому осуществляется по одноименной гиперссылке из разделов Продажи и Покупки.

Документ заполняется автоматически по кнопке Заполнить на основании данных учета. Табличная часть на закладке Дебиторская задолженность (рис. 2) заполняется остатками дебиторской задолженности на дату проведения инвентаризации следующим образом:

Поле

Данные

Источник: buh.ru

Счет 68 бухгалтерского учета «Расчеты по налогам и сборам»

Счет 68 бухгалтерского учета — это способ сбора и обработки, группировки и отражения хозопераций по налоговым обязательствам. С его помощью накапливается и обрабатывается информация о составе, источниках образования и уплаты налогов, хозяйственных операциях, связанных с расчетами налогоплательщиков по налоговым обязательствам. Узнайте подробнее об этом бухгалтерском счете из нашей статьи.

- Счет 68 активный или пассивный

- Что показывает дебет счета 68

- Что показывает кредит счета 68

- Аналитика по счету 68: субсчета

Счет 68 активный или пассивный

Бухгалтерский счет 68 используется с целью обобщения данных по расчетам предприятия/ИП перед госбюджетом по налогам и обязательным сборам. Начисленные и подлежащие уплате суммы налогов отражаются по кредиту счета, а суммы перечислений в бюджет — по дебету.

Исходя из этого, возникает вопрос: счет 68 активный или пассивный? Поскольку у него может быть как кредитовое, так и дебетовое сальдо на конец отчетного периода, то счет является активно-пассивным. Разберемся далее подробно, что показывают обороты по дебету и кредиту счета и какой можно сделать вывод об итоговом сальдо, которое формируется на конец/начало отчетного периода.

Хозоперации по счету 68 отражаются в разрезе возникающих обязательств по уплате налогов. Учет обязательных страхвзносов, которые платятся в пользу госбюджета и контролируются налоговой, производится на счете 69.

Что показывает дебет счета 68

По дебету отражается информация по перечислению налогов в бюджет или уменьшению налоговых обязательств иным способом, например, путем принятия к вычету НДС. Так, по дебету накапливаются суммы НДС, списанные со счета 19. Дебет счета 68 показывает (а точнее, итоговое сальдо), что имеется переплата по налогам.

Остановимся на типовых проводках по дебету счета 68 в соответствии с планом счетов, утвержденным приказом Минфина от 31.10.2000 № 94н:

- Дт 68 Кт 50 (51, 52, 55) — погашение налогов денежными средствами;

- Дт 68 Кт 19 — принятие НДС к вычету;

- Дт 68 Кт 66 (67) — погашена налоговая задолженность за счет краткосрочных (долгосрочных) займов, например, произведен бюджетный платеж за счет овердрафта.

Что показывает кредит счета 68

Сальдо по кредиту счета 68 показывает, что у налогоплательщика возникла задолженность по уплате налогов. Кредитовое сальдо отражается в пассиве баланса в строке 1520 (п. 20 ПБУ 4/99).

По кредиту счета 68 проводится начисление всех обязательных налогов и сборов, которые уплачивает данный налогоплательщик. Так, в корреспонденции со счетом 99 кредитуются суммы налога на прибыль, со счетом 70 — подоходного налога и т. д.

Проводки по кредиту счета 68 выглядят так:

- Дт 08 Кт 68 — начисление налога на землю, которая приобретена для строительства;

- Дт 15 Кт 68 — отражены расходы по уплате налогов при заготовке материалов;

- Дт 20 (23, 26, 29, 41, 44) Кт 68 — произведено начисление налогов и сборов;

- Дт 51 (55) Кт 68 — возврат переплаты/возмещения налогов на счет налогоплательщика;

- Дт 70 (75) Кт 68 — удержан подоходный налог заработка сотрудников (дивидендов учредителей);

- Дт 90 Кт 68 — начисление НДС, акциза при продаже товарно-материальных ценностей;

- Дт 91 (98) Кт 68 — начисление налогов по видам деятельности, не являющимся основными;

- Дт 99 Кт 68 — начисление налога на прибыль.

Аналитика по счету 68: субсчета

Для контроля недоимок и переплат по каждому из налогов ведется аналитический учет по счету в разрезе каждого из обязательств по налогам.

Рекомендовано открывать для счета 68 субсчета:

- 01 — расчеты по НДФЛ;

- 02 — НДС;

- 03 — акцизы;

- 2 — налог на прибыль;

- 06 — налог на землю;

- 07 — транспортный налог;

- 08 — налог на имущество;

- 09 — налог на рекламу;

- 10 — другие бюджетные обязательные платежи;

- 11 — расчеты по ЕНВД;

- 12 — налог при упрощенной системе налогообложения;

- 21 — налог с доходов ИП;

- 22 — НДС к возмещению по экспортным операциям;

- 32 — отображаемый налоговым агентом НДС;

- 42 — НДС по импортным операциям при перемещении товаров из Таможенного союза.

Предложенный список может быть изменен, сокращен или дополнен в зависимости от обстоятельств и пожеланий налогоплательщика. Как правило, российские налогоплательщики открывают лишь 2–3 субсчета. Чтобы не возникало путаницы и для убедительной аргументации при налоговой проверке, налогоплательщику следует зафиксировать номера субсчетов к счету 68 в своей учетной политике.

Для своевременного учета уплаты налогов и обязательных сборов используется счет 68. Для каждого налога, уплачиваемого налогоплательщиком, к счету 68 открывается субсчет. По дебету счета 68 отражаются хозоперации по уплате налогов либо их уменьшению иным способом. Кредитовое сальдо по счету на конец отчетного периода указывает на наличие задолженности по налогам, а дебетовое — на переплату.

Еще больше материалов по теме — в рубрике «Бухгалтерский учет».

- приказ Минфина РФ от 31.10.2000 № 94н

Источник: xn--h1apee0d.xn--p1ai