Сроки сдачи 2-НДФЛ за год зафиксированы в НК РФ. Кто и когда должен отчитаться в 2021 году за 2020 год? Кому сдавать справки не нужно? Изменились ли сроки представления данного отчета? Узнаете из нашего материала.

Вам помогут документы и бланки:

- Бланк справки 2-НДФЛ для налоговой

- Образец справки 2-НДФЛ для работников

- 2-НДФЛ: кто, куда и как сдает

- Сроки представления 2-НДФЛ

- Санкции за несоблюдение сроков и ошибки

2-НДФЛ: кто, куда и как сдает

Выступая налоговыми агентами по НДФЛ, предприятия и ИП должны не только удерживать налог у налогоплательщиков, но и вести учет выплат и НДФЛ в разрезе каждого получателя дохода, а также отчитываться в ФНС о произведенных операциях.

Для отчета разработана специальная форма — 2-НДФЛ. Каждая справка рассчитана на одного человека. То есть количество представляемых бланков должно соответствовать числу получателей доходов.

Как выдать справку 2-НФДл работнику, читайте в статье.

Как подготовить отчет 2 НДФЛ

С 2021 года справки 2-НДФЛ упраздняются. За 2020 год их надо будет представить в последний раз. Начиная с отчетности за 1 квартал 2021 год они будут входить в состав расчета 6-НДФЛ. Но заполнять их по-прежнему надо будет лишь по итогам года.

Начиная с отчетности за 2018 год отчитаться надо на бланке согласно приказу ФНС от 02.10.2018 № ММВ-7-11/566. Справки для налоговой и для работника необходимо заполнять на разных бланках.

Отчет представляется в ИФНС по месту учета налогового агента. Если доходы гражданам выплачивали обособленные подразделения, надо проинформировать об этом налоговиков подразделений.

Нужна ли печать на справке 2-НДФЛ, мы писали в статье.

С отчетности за 2019 год изменился лимит на количество справок, позволяющий представить отчет на бумаге. В ст. 2 закона от 29.09.2019 № 325-ФЗ говорится, что представить отчет в бумажном варианте можно при количестве людей, получивших доход, не превышающем 10 человек. В противном случае применяется только электронная сдача отчетности.

Сроки представления 2-НДФЛ

Уже упоминаемым нами законом № 325-ФЗ с 2020 года изменен и срок представления 2-НДФЛ — он перенесен на месяц раньше.

Таким образом, срок сдачи 2-НДФЛ за 2020 год приходится на 01.03.2021. Чтобы избежать штрафов, надо отчитаться не позднее этой даты. Период, отведенный на сообщения о не удержанном в 2020 году налоге, идентичен сроку представления обычных справок 2-НДФЛ: успеть надо до 01.03.2021 включительно (п. 5 ст. 226 НК РФ).

В особую категорию выделены компании, выплачивающие гражданам доходы по ценным бумагам и финансовым инструментам. С 01.01.2020 они могут выбирать: представлять 2-НДФЛ или необходимые сведения включать в декларацию по налогу на прибыль и сдавать в установленные для прибыльной отчетности сроки.

Если же по каким-либо причинам удержать налог не было возможности, этой категории налоговых агентов следует заявить о таких фактах либо до 01.03.2021, либо в течение месяца с даты завершения последнего договора с физлицом (что наступит раньше) (п. 14 ст. 226.1 НК РФ). Уведомление отправляется на бланке 2-НДФЛ.

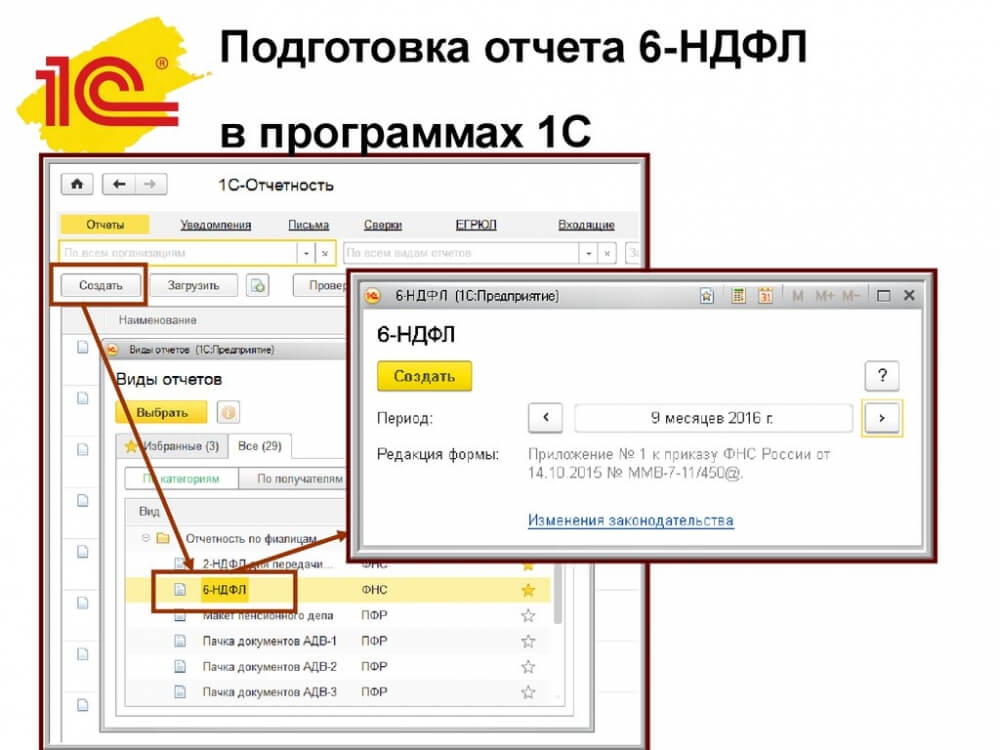

Задание 1: Как в 1С подготовить отчет 6-НДФЛ и справку 2-НДФЛ для передачи в ФНС

Для ликвидируемых и реорганизуемых организаций предусмотрены особые сроки отправки 2-НДФЛ. Им предписано отчитаться до даты закрытия (окончания реорганизации). Если в процессе реорганизации справки не сданы, сделать это должны правопреемники (п. 5 ст. 230 НК РФ).

О сроках действия справки 2-НДФЛ читайте в статье.

Санкции за несоблюдение сроков и ошибки

Несоблюдение сроков сдачи 2-НДФЛ за год влечет за собой наложение штрафов. Каждый бланк, представленный с опозданием или не представленный вовсе, обойдется фирме в 200 руб. При этом период просрочки значения не имеет (ст. 126 НК РФ).

Кроме того, за данное нарушение предусмотрен штраф в размере 300−500 руб. для должностных лиц предприятий и предпринимателей (п. 1 ст. 15.6 КоАП).

Наказание за недостоверные сведения в форме составит 500 руб. (ст. 126.1 НК РФ). Учитывая, что термина «недостоверные сведения» закон не содержит, налоговики могут признать таковыми любую ошибку (письма ФНС от 09.08.2016 № ГД-4-11/14515, от 09.12.2016 № СА-4-9/23659). Вместе с тем ФНС отмечает возможность смягчения наказания, если в результате ошибки бюджет или гражданин не пострадали.

Все налоговые агенты по истечении года должны отчитаться по форме 2-НДФЛ в ту ИФНС, где они стоят на учете, а также налоговикам обособленных подразделений, если они являлись источником дохода граждан. Срок представления 2-НДФЛ за 2020 год — 01.03.2021. О неудержанном налоге надо проинформировать ФНС в то же самое время — до 01.03.2021.

2020 год — последний, когда сдают 2-НДФЛ в налоговую. С 2021 года справки входят в состав расчета 6-НДФЛ.

Организации — источники доходов, перечисленных в ст. 226.1 НК РФ, самостоятельно выбирают способ отчетности: сдают форму 2-НДФЛ или отражают информацию о получателях выплат в декларации по налогу на прибыль.

Еще больше материалов по теме — в рубрике «НДФЛ».

- Налоговый кодекс РФ

- КоАП РФ

- закон от 29.09.2019 № 325-ФЗ

- приказ ФНС России от 02.10.2018 № ММВ-7-11/556

Источник: xn--h1apee0d.xn--p1ai

Порядок сдачи 2-НДФЛ в налоговую

Содержание

- Кто обязан сдавать справку 2-НДФЛ

- Куда необходимо сдавать 2-НДФЛ

- Сроки и способы сдачи 2-НДФЛ

- Как заполнить и сдать реестр 2-НДФЛ в 2023 году

- Какие бывают ошибки в 2-НДФЛ

- Как сдать уточненную справку 2-НДФЛ

Кто обязан сдавать справку 2-НДФЛ

Справку 2-НДФЛ необходимо сдавать в налоговую инспекцию. Это касается тех организаций и индивидуальных предпринимателей (ИП), которые выплачивают заработную плату сотрудникам. Это сказано в статьях 226 и 230 Налогового Кодекса РФ. В некоторых случаях сдавать 2-НДФЛ в налоговую инспекцию не нужно. Это касается следующих ситуаций

Куда необходимо сдавать 2-НДФЛ

Отчетность по форме 2-НДФЛ необходимо сдавать в налоговую инспекцию по месту нахождения (регистрации) организации или месту жительства ИП. Это сказано в пункте 2 статьи 230 и в пункте 1 статьи 83 Налогового Кодекса РФ. При наличии обособленного подразделения 2-НДФЛ сдается по месту нахождения (регистрации) такого подразделения. Если организация относится к крупнейшим налогоплательщикам, то отчитываться она должна по месту учета в качестве крупнейшего налогоплательщика. Что касается индивидуальных предпринимателей, которые находятся на ЕНВД или работают на патенте, то 2-НДФЛ нужно сдавать по месту осуществления деятельности индивидуального предпринимателя.

Сроки и способы сдачи 2-НДФЛ

Крайний срок сдачи в налоговую инспекцию 2-НДФЛ зависит от того, какой номер признака указан в справке. Чтобы найти номер признака в справке 2-НДФЛ, необходимо посмотреть в поле «Признак». Что обозначает тот или иной номер признака показано в таблице.

| Номер признака | Значение | Срок сдачи 2-НДФЛ |

| 1 | указывают организации и ИП, которые выплатили доход физическим лицам, при этом НДФЛ с них был удержан и перечислен в бюджет | Не позднее 1 апреля 2023 |

| 2 | указывают организации и ИП, которые выплатили доход физическим лицам, с дохода которых не был удержан НДФЛ. Этот номер также ставят налоговые агенты, которые не смогли полностью удержать НДФЛ с дохода физических лиц, например, при операциях с ценными бумагами | Не позднее 1 марта 2023 |

| 3 | указывает правопреемник, когда он отчитывается за реорганизованную организацию. Этот номер ставится, если в справке указываются суммы доходов и НДФЛ, который перечислен налоговым агентом | Не позднее 1 апреля 2023 |

| 4 | указывает правопреемник, когда он отчитывается за реорганизованную организацию, если в справке указываются суммы выплаченных налоговым агентом доходов, с которых он не смог удержать НДФЛ | Не позднее 1 марта 2023 |

Справки 2-НДФЛ сдаются не позже указанных в таблице дат, которые следуют за отчетным годом. То есть справки за 2023 год, необходимо сдавать в 2023 году. Что касается справок с признаком 2 и 4, то помимо того, что их необходимо сдавать в налоговую инспекцию не позже установленного срока, их еще необходимо вручить физическому лицу. Это сказано в пункте 5 статьи 226 Налогового Кодекса РФ.

По общему правилу, если последний день сдачи отчетности приходится на нерабочий или праздничный день, последним днем сдачи будет являться ближайший рабочий день. Это сказано в пункте 7 статьи 61 Налогового Кодекса РФ. Подавать 2-НФЛ в налоговую инспекцию можно в следующем виде:

- в электронном виде;

- в бумажном виде

В электронном виде отчетность подается в том случае, если численность сотрудников в компании больше 25 человек. Если же из меньше 25 человек, то можно сдавать в бумажном виде. Если организация или ИП решили сдавать отчетность в бумажном варианте, то сделать это можно следующим способом:

- прийти в налоговую инспекцию самостоятельно;

- отправить в налоговую инспекцию представителя, например, бухгалтера. У представителя должна быть доверенность, выписанная от имени организации или ИП, на сдачу отчетности;

- отправить по почте. По почте необходимо отправлять ценным письмом с описью

Датой сдачи отчетности будет считаться день:

- при сдаче лично или через представителя – дата сдачи отчетности. Инспектор обязан поставить штамп с датой получения от вас отчетности;

- при отправке отчетности почтой – дата отправки письма. На описи и на квитанции сотрудник почты обязан поставить штамп с датой получения от вас письма. Обращайте внимание на то, чтобы дата в печати хорошо просматривалась

Как заполнить и сдать реестр 2-НДФЛ в 2023 году

В реестре указываются следующие сведения:

- номер справки;

- наименование организации, ИП;

- номер признака;

- количество справок;

- фамилии, имена, отчества, дата рождения физических лиц, которые фигурируют в справках;

Какие бывают ошибки в 2-НДФЛ

Основными ошибками при заполнении 2-НДФЛ являются:

- путаница в кодах;

- заработную плату указывают двумя суммами в месяц;

- неправильно указывают ОКАТО;

- указывают неправильную дату получения дохода по договору подряда

Работодатель должен выплачивать заработную плату два раза в месяц, но в справке необходимо показывать ее одной суммой. Это связано с тем, что датой получения дохода считается последний день месяца.

Если у компании несколько филиалов, которые расположены в разных местах, то необходимо в справках указывать ОКАТО, которые соответствуют нахождению рабочего места сотрудника.

По гражданско-правовым договорам датой получения дохода является дата выплаты по договору. Например, договор был заключен в декабре 2023 года, акт подписан в феврале 2023, а деньги получены в марте 2023 года. В этом случае датой дохода будет считаться март 2023 года.

Как сдать уточненную справку 2-НДФЛ

Если после сдачи справок в налоговую инспекцию, в них были обнаружены ошибки, то необходимо будет их исправить. Исправить необходимо только те справки, в которых были обнаружены ошибки. Если справка была сдана в налоговую инспекцию ошибочно, то ее можно аннулировать. Если справки 2-НДФЛ сдавали электронным способом, то необходимо сделать отдельный файл, который содержит правильные сведениями. Весь файл, в котором содержится полный отчет, повторно сдавать не нужно.

Если необходимо аннулировать справку, то необходимо в уточняющей справке заполнить заголовок к разделу 1 «Данные о физическом лице – получателе дохода», а также в этом разделе необходимо указать данные, которые содержались в первоначальной справке. Остальные разделы 2, 3 не нужно заполнять. Также в поле «Номер справки» нужно указать номер самой первой справки, а в поле «Номер корректировки» цифру 99.

Источник: online-buhuchet.ru

Правила подачи отчетов по 2-НДФЛ и 6-НДФЛ в 2020 году

Порядок подачи налоговой отчетности работодателей и наемных работников в 2020 году претерпел ряд изменений. Другими стали сроки сдачи отчета 2-НДФЛ за 2020 год и 6-НДФЛ, форма документов.

Основные изменения следующие:

- Срок сдачи 2-НДФЛ за 2020 (как и отчета 6-НДФЛ) год переносится с 1.04 на 1.03. До наступления этой даты следует отчитаться за прошлый год как по обеим формам. Основание изменения изложено в ФЗ №325, п. 19, ст. 2. В связи с тем, что 1 марта был выходной, отчет следовало подать до 2 числа.

- Форма сдачи отчета 2-НДФЛ начиная с 2020 года в бумажном виде разрешается только тем компаниям, чей штат состоит менее чем из 25 человек. Для более крупных организаций документ формируется только в электронном виде. В следующий раз цифровую декларацию обязаны будут подать компании, в чьем штате более 10 сотрудников включительно.

- В отчете 2-НДФЛ меняется перечень необходимых сведений. Сам документ теперь входит в 6-НДФЛ начиная с 2021 года. В связи с этим форма декларации также будет изменена на основании того же п. 19 ст. 2 ФЗ 325.

В этой ситуации для многих компаний встает вопрос, как использовать 1С, чтобы вовремя и корректно предоставить налоговые данные в ИФНС.

Кто может заплатить НДФЛ за свой счет

До 1 января 2020 года налоговые агенты не имели права выплачивать НДФЛ из собственных финансов. В соответствии с НК РФ в бюджет государства должны поступать только те денежные средства, процент которых удерживается из доходов самого гражданина. По новому правилу ФЗ № 325 теперь вносить налог НДФЛ может в том числе и налоговый агент.

Срок уплаты определяется датой платежного поручения, предоставляемого банку, в котором открыт расчетный счет предприятия. Важно при этом, чтобы на р/с компании было достаточно средств. Неудержанный налог может быть доначислен по результатам проверки налоговой службы. Основанием изменения стал тот же ФЗ №325 (пп. «В» п. 16 статьи 2).

Нововведение дает возможность налоговым агентам ускорить процедуру уплаты доначисленного НДФЛ и сокращает размер пеней (за счет того, что между выявлением неудержанного налога и его выплатой проходит меньше времени, чем ранее — когда средства сначала поступали на счет сотрудника, а уже с него переводились в бюджет).

Кроме того, определяется порядок обложения налогом процентов, которые банк начисляет на остаток средств на счете предприятия в рамках своей программы вкладов. С 2020 года этот доход компании также облагается НДФЛ, равно как и проценты, полученные от депозита.

Кто освобожден от уплаты НДФЛ

Не облагаются налогом доходы, полученные следующим образом:

- Перечисленные на рублевый счет предприятия по действующей ставке Центробанка (начиная от базового показателя до плюс 5 процентов). Большая сумма облагается налогом.

- Начисленные по остатку на валютном счете в размере до 9% годовых. Если этот показатель превышен, НДФЛ уплачивается с той суммы, которая выходит за рамки этих процентов. Налог c такого дохода уплачивает сам банк.

Также от уплаты подоходного налога освобождаются разовые выплаты, которые начисляются в рамках госпрограмм физлицам, осуществляющим образовательную деятельность. Правило распространяется на те дотации, которые получены с 1.01.2020 по 31.12.2022 включительно.

С каких доходов взимается НДФЛ

Подоходный налог взимается со следующих финансовых поступлений:

- продажа имущества;

- заработная плата и иной профессиональный доход;

- покупка недвижимости;

- получение социальных выплат.

Также планируете взимать НДФЛ с процентов, которые получают те, кто держит депозиты в банках.

В 6-НДФЛ и 2-НДФЛ обязаны включать дивиденды ОАО и ЗАО, которые выплачивают проценты физлицам по акциям. К декларации по налогу на прибыль они обязаны прибавлять приложение №2. При этом в самой отчетности размер доходов граждан не отражается.

С 2020 года налоговые агенты, которые выплачивают НДФЛ, перестают формировать декларацию по налогу на прибыль. За 2019 год акционерные общества могут отчитаться, выбрав один из двух возможных способов:

С 2020 года меняются правила исчисления подоходного налога с выигрышей в казино. ФНС получает сведения о том, что средства были перечислены гражданину организаторами игр через онлайн-кассу. Налогом облагается только непосредственный доход. Деньги, потраченные на участие в игре, вычитаются из суммы прибыли. С остального дохода взимается налог по ставке 30%.

Заплатить НДФЛ с выигрыша следует не позднее 1 декабря следующего года. Правило не распространяется на нерезидентов России. Их выигрыш не облагается подоходным налогом.

Как формируются новые отчеты по 6-НДФЛ и 2-НДФЛ

Рассмотрим, как формируется отчет о доходах физлиц 2-НДФЛ и 6-НДФЛ в соответствии с изменениями 2020 года.

Отчет 2-НДФЛ, срок сдачи и форма документа. Меняется форма выдачи как частному сотруднику, так и УФНС. 2-НДФЛ за 2020 год для налоговой отличается более жестким форматом, в рамках которого сведения вносятся в определенные графы, где для каждого знака предусмотрено свое место. Изменение вводится для удобства машинной обработки в том числе и бумажных справок.

Утвержденная форма документа содержит штрихкод. Он дублирует сведения декларации и используется налоговым органом для быстрого считывания информации. Для удобства часть формулировок заменена на коды вида уведомления. Новый срок сдачи справки 2-НДФЛ — 1 марта.

Чтобы сформировать документ в 1С ЗУП, необходимо выполнить следующие действия:

- Перейти в раздел «2-НДФЛ для передачи в ИФНС» и выбрать период отчетности. Также следует определить тип справки — «Ежегодная отчетность».

- Нажать «Заполнить». Необходимые данные программа внесет автоматически.

- Выбрать пункт «Справка о доходах» и нажать «Печать», чтобы подготовить бумажный документ 2-НДФЛ для сдачи в ИФНС либо сотруднику, которому нужно получить сведения о налогах.

Отчет 6-НДФЛ, сроки сдачи в 2020 году. По форме документ не претерпел существенных изменений. Срок отчета 6-НДФЛ в 2020 году — 1 марта. Чтобы сформировать документ в 1С ЗУП, нужно выполнить следующие действия:

- Перейти в раздел «1С Отчетность». В открывшейся вкладке указать все полученные физическим лицом доходы за определенный период.

- Нажать «Создать» и кликнуть курсором на раздел «Отчетность по физлицам».

- Указать наименование организации (требуется в том случае, если учет ведется по нескольким юрлицам) и период, за который формируется декларация.

- Нажать «Создать» и получить готовый документ отчета 6-НДФЛ.

Обратите внимание! Если требуется сформировать документ сразу по нескольким регистрациям, отметьте галочкой пункт «Создать для нескольких налоговых органов» и перечислите наименования тех, которым вы планируете предоставить отчет

Помощь в настройке налоговой отчетности в 1С

Не всегда удается быстро настроить платформу 1С в соответствии с изменившимися условиями налоговой и иной отчетности. Чтобы избежать возможных штрафов за не вовремя или неправильно оформленную отчетность, многие компании обращаются к услугам профессионалов. Специалисты компании «Авиант» произведут настройку 1С, обучат сотрудников, ответственных за подачу справки НДФЛ в региональный орган ФНС, проведут дистанционную консультацию и ответят на вопросы, которые могут возникать в ходе работы клиента.

Источник: www.aviant.ru