Дебет 76.ВА Кредит 68.02 50 000 Восстановлен НДС с аванса (данная сумма отражается в Налоговой Декларации по НДС: раздел 3, строка 090)

В следующих периодах, когда пройдет поступление от поставщика на оставшуюся сумму 660 000, также будет принят к вычету входящий НДС 110 000 и восстановлен оставшийся НДС с аванса 110 000.

Таким образом, при использовании налогоплательщиком своего права на вычет НДС с аванса, сумма НДС к уплате уменьшается в том налоговом периоде, в котором данный вычет был произведен, а в последующих периодах НДС, выставленный поставщиком, на итоговую сумму НДС к уплате не влияет, так как производятся парные операции на одинаковые суммы: «Вычет НДС по отгрузочным документам поставщика» + «Восстановление НДС с аванса».

Источник: finver.ru

Урок 2. Учетная политика в 1С. Лектор: Миронова Ирина Владимировна

Порядок закрытия 76 счета в бух. учете

Сч. 76 применяют для распределения финансов между кредиторами и дебиторами. Для него предусмотрено более 7 хозяйственных операций. Сч. закрывают «в реальном времени», а не в завершение расчетного периода. Остаток на регистре бывает кредитовым и дебетовым.

Для отражения в бухгалтерском учете взаиморасчетов с должниками и кредиторами применяется одноименный регистр. Он предполагает открытие различных субсчетов в зависимости от совершаемой операции. Рассмотрим процедуру и периодичность закрытия счета 76.

Назначение

Ведение расчетов с прочими дебиторами и кредиторами так или иначе осуществляется практически в каждой организации. К регистру можно открывать любые субсчета на усмотрение компании, помимо закрепленных в Плане.

Основные хозяйственные операции, требующие использования сч. 76, таковы:

- Дополнительное страхование сотрудников. Обязательное медицинское отражается на сч. 69.

- Претензии контрагентов.

- Не полученная своевременно (депонированная) заработная плата.

- Исполнительные документы сотрудников.

- Прочие операции. К ним, например, можно отнести расчеты по займам, выданным организацией своему учредителю, по процентам на остаток по счету, начисленным банком.

- Полученные и выданные авансы. В этом случае на сч. 76 АВ и 76 ВА будет аккумулироваться налог на добавленную стоимость от полученной или перечисленной предоплаты

- Лизинговые платежи и т. д.

Сч. 76 является активно-пассивным, поэтому остаток может быть как дебетовым, так и кредитовым.

Закрытие

В отличие от других счетов, при осуществлении расчетов с дебиторами и кредиторами не всегда представляется возможным обобщить все итоги в конце расчетного периода и свести его сальдо к нулю.

Урок 1.Учетная политика. Лектор: Миронова Ирина Владимировна

Поэтому по своей структуре сч. 76 можно сравнить со сч. 62 «Расчеты с покупателями и заказчиками». Закрытие осуществляется по мере ведения деятельности, а именно получения оплат, начисления лизинговых платежей, компенсации предоплаты выставленной реализацией и т. д.

Рассмотрим на нескольких примерах, как будет осуществляться закрытие в зависимости от отраженной хозяйственной операции.

76 АВ

Если покупатель перечислил деньги на расчетный счет или передал их в кассу организации в качестве предоплаты, в соответствии с требованиями НК компания-плательщик НДС должна начислить налог с этого аванса и выставить счет-фактуру на величину полученной предоплаты. На основании операции размер аванса будет отражен в Кт 62.02, а сумма НДС с предоплаты появится в Дт 76АВ. При этом будут сделаны следующие проводки:

- Дт 51 Кт 62.02 – на сумму предоплаты.

- Дт 76АВ Кт 68.02 – начислен НДС с предоплаты. До тех пор, пока компания не выставит реализацию в отношении контрагента, перечислившего аванс, полученная предоплата и НДС от ее величины будут «висеть» на указанных выше счетах.

- Дт 62.01 Кт 90.01 – выставлена реализация (отражена полученная выручка).

- Дт 90.03 Кт 68.02 – начислен НДС с реализации.

- Дт 62.02 Кт 62.01 – зачтен аванс.

- Дт 68.02 Кт 76АВ – принят к вычету НДС, начисленный с аванса.

Таким образом, при поступлении аванса на расчетный счет или в кассу организации величина начисленного НДС первоначально отражается в Книге продаж. Однако после выставления реализации и принятия к вычету налога, начисленного на аванс, сумма НДС будет отражена в Книге покупок.

Посмотрим, как это будет выглядеть в оборотно-сальдовой ведомости.

Проверить корректность формирования дебетового сальдо на сч. 76 АВ можно следующим образом:

Дт 76 АВ = Кт 62.02 / 120 × 20 = 3 300,00 / 120 × 20 = 550,00

Увидеть сумму НДС с аванса можно и при составлении регламентной операции по НДС.

При депонировании зарплаты

Расчеты с сотрудниками по заработной плате отражаются на пассивном счете 70. Однако может возникнуть ситуация, когда работником деньги своевременно не были получены. Как в этом случае следует поступить организации? Начисленная на 70 сч., но не полученная сотрудником зарплата будет отражена на сч. 76.04 «Расчеты по депонированной заработной плате».

До тех пор, пока работник не получит зарплату или по ней не истечет срок исковой давности, ее величина будет зафиксирована на 76 сч.

Депонирование заработной платы отражается проводкой:

После этого невыданная зарплата будет возвращена на расчетный счет до момента получения.

Закрытие сч. 76.04 может быть отражено следующими записями:

- Дт 76.04 Кт 50 – выдача ранее депонированной зарплаты.

- Дт 76.04 Кт 91.01 – невостребованная величина зарплаты включена в состав прочих доходов.

Для отражения суммы в 1С 8.3 необходимо выбрать вкладку «Операции» – «Операции, введенные вручную».

Для компаний на ОСНО, использующих метод начисления, величина депонированной зарплаты, отнесенная к прочим доходам, при расчете налога на прибыль будет учтена в составе внереализационных доходов.

По претензии контрагентам

Для отражения расчетов по неустойкам, пеням и штрафам в отношении контрагентов применяется сч. 76.02. По дебету будут отражаться предъявленные требования, тогда как по кредиту будут учтены внесенные платежи по выставленным претензиям.

Важно! На сч. 76.02 подлежит отражению претензия только при наличии ее признания контрагентом или полученного решения суда.

Проводки при этом будут следующими:

- Дт 76.02 Кт 10, 60, 91.01 – начислена сумма. После получения оплаты от контрагента на сумму требования нужно сделать следующую запись:

- Дт 50, 51, 52 Кт 76.02 В этом случае сч. 76.02 будет закрыт.

Еще одним вариантом закрытия счета по претензиям является невозможность получения средств от контрагента. На практике данная ситуация наблюдается, если начисление претензии осуществляется на основании решения суда. В этом случае по истечении срока исковой давности потребуется списать величину неполученной претензии в прочие расходы следующей записью:

Дт 91.02 Кт 76.02

Детальный учет на данном счете ведется по каждому отдельному контрагенту.

Начисление суммы претензии вне зависимости от основания в 1С 8.3 будет осуществляться проводкой путем создания «Операции» – «Операции, введенные вручную».

В случае списания невозможной к взысканию претензии к контрагенту потребуется оформить акт списания. Это позволит обосновать включение в состав внереализационных расходов и, как следствие, отражение в декларации по налогу на прибыль данной суммы.

Если начислены проценты на остаток

Каждая компания старается выбрать максимально выгодные условия открытия расчетного счета. Одним из преимуществ является начисление банком с определенной периодичностью, установленной договором (зачастую один раз в месяц), процентов на остаток.

В этом случае по факту поступления денег от банка на расчетный счет потребуется зафиксировать в учете сумму перечисленных процентов. Для этой цели можно использовать сч. 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

Отнесение процентов на остаток будет отражено следующей записью и включено в состав внереализационных доходов:

Дт 76.09 Кт 91.01

Использование 76 сч. в рабочем плане счетов имеет смысл, когда речь идет о нерегулярных операциях, напрямую не связанных с основной деятельностью. Законом не установлено требование обязательного закрытия этого счета по итогам расчетного периода. Применительно к сч. 76 фиксация итогов и сведение остатка к нулю производятся по мере выполнения деятельности.

Источник: moneymakerfactory.ru

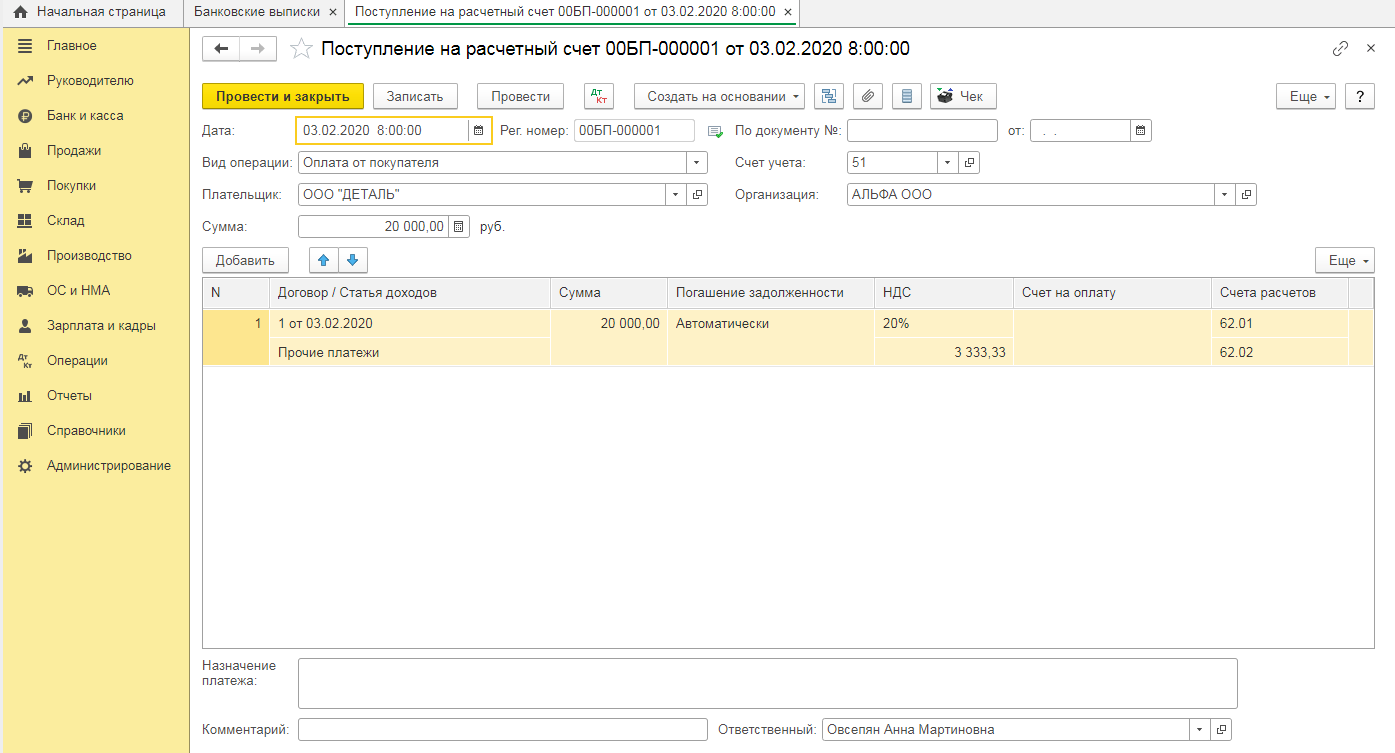

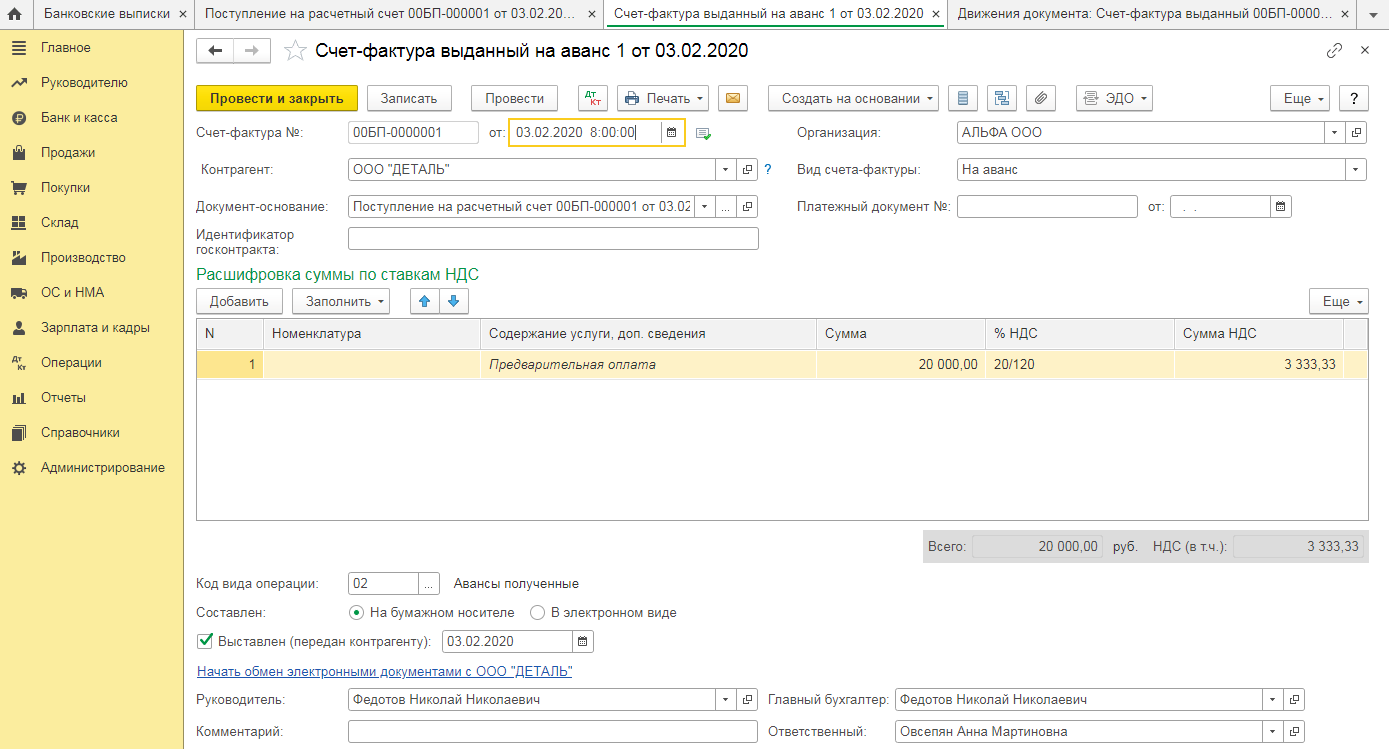

НДС с авансов полученных и авансов выданных

В статье мы рассмотрим, как в программе 1С:Бухгалтерия 8 ред. 3.0 оформить счёт-фактуру на аванс и как отразить зачёт аванса. Покупатель может полностью или частично внести предоплату за товары. Рассмотрим, как отразить НДС с аванса полученного от покупателя в 1С:Бухгалтерия 8 ред. 3.0. 1) Поступил аванс от покупателя «Поступление на расчётный счёт» Дт 51 Кт 62.02.

2) Из поступления на расчётный счёт выписать «Счёт-фактура выданный», запись попадёт в книгу продаж Дт 76АВ Кт 68.

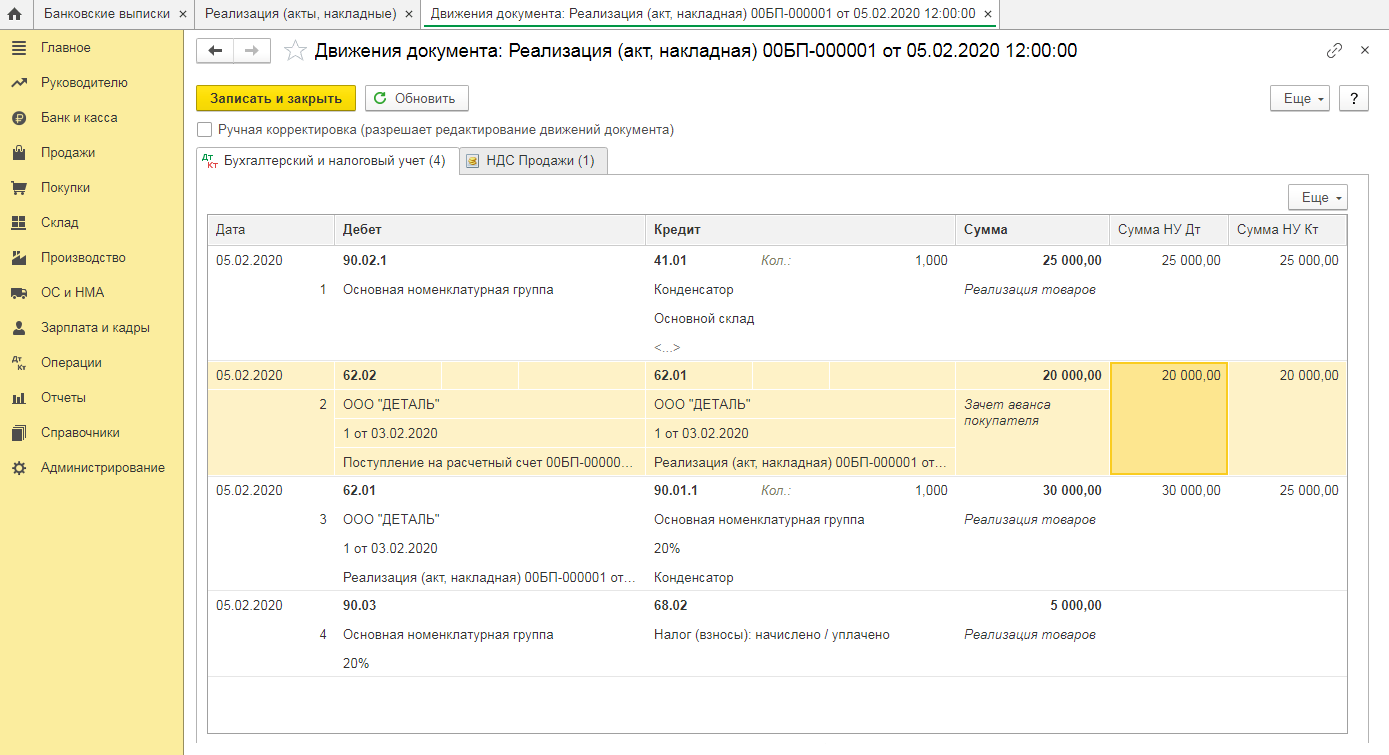

2) Из поступления на расчётный счёт выписать «Счёт-фактура выданный», запись попадёт в книгу продаж Дт 76АВ Кт 68.  3) Раздел «Продажи» ‒ «Реализация»: Дт 61.01 Кт 90.01 ‒ выручка от реализации Дт 90.02 Кт 41 ‒ себестоимость Дт 90.03 Кт 68.02 ‒ НДС Дт 62.02 Кт 62.01 ‒ зачёт аванса

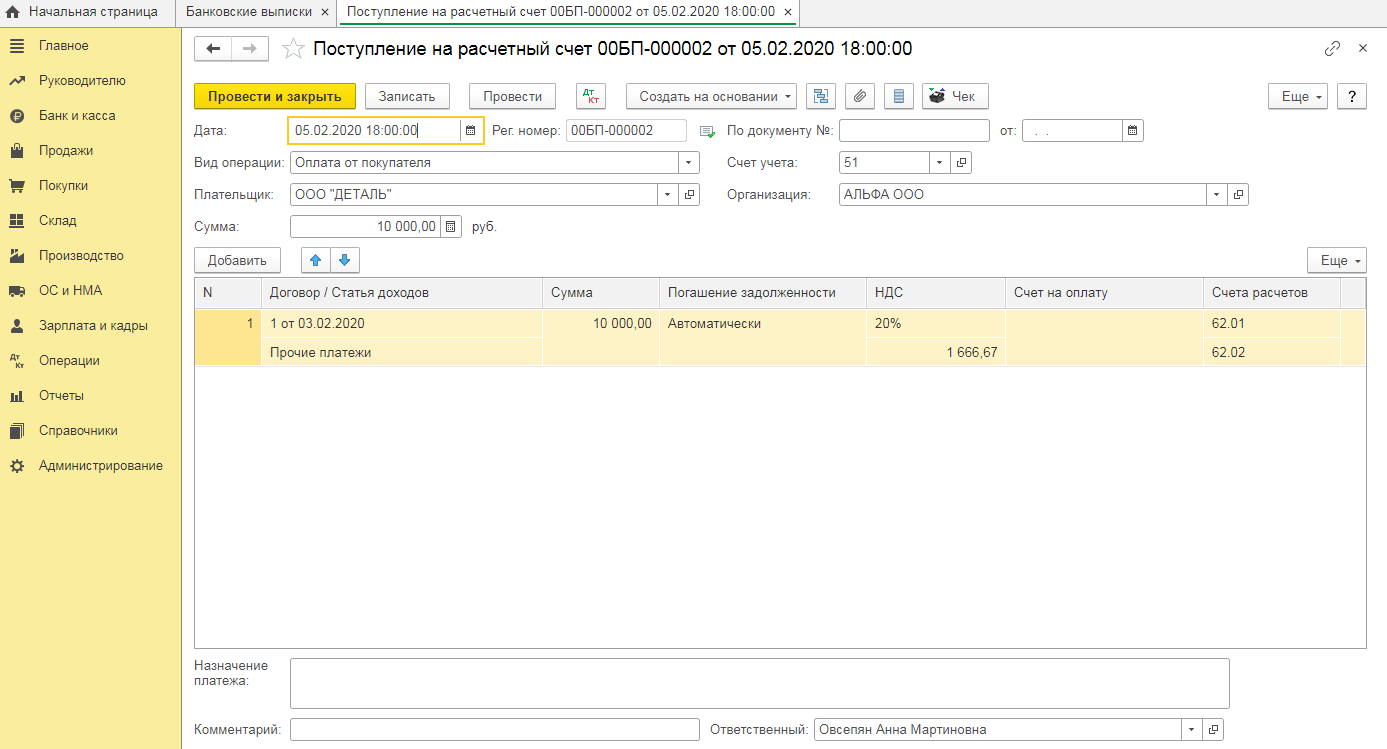

3) Раздел «Продажи» ‒ «Реализация»: Дт 61.01 Кт 90.01 ‒ выручка от реализации Дт 90.02 Кт 41 ‒ себестоимость Дт 90.03 Кт 68.02 ‒ НДС Дт 62.02 Кт 62.01 ‒ зачёт аванса  4) Поступила оплата от покупателя «Поступление на расчётный счёт» Дт 51 Кт 62.01.

4) Поступила оплата от покупателя «Поступление на расчётный счёт» Дт 51 Кт 62.01.

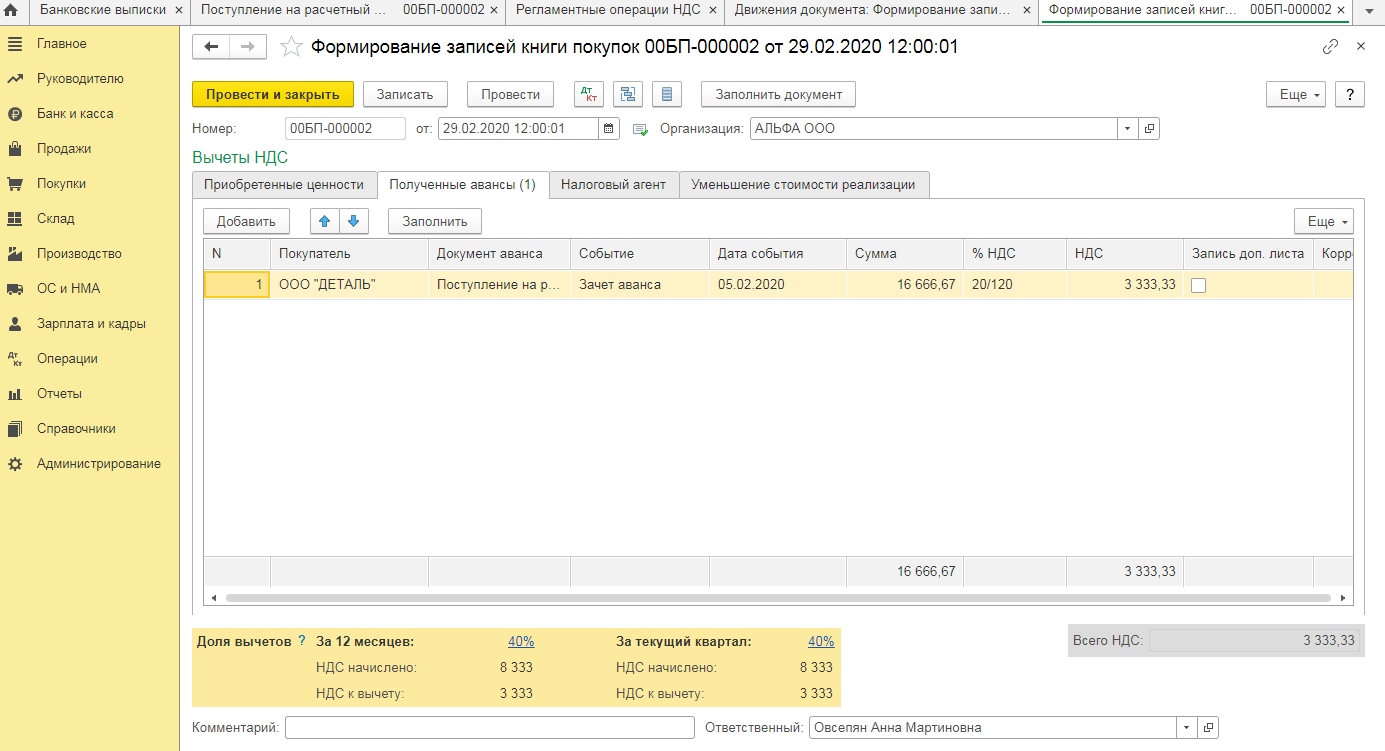

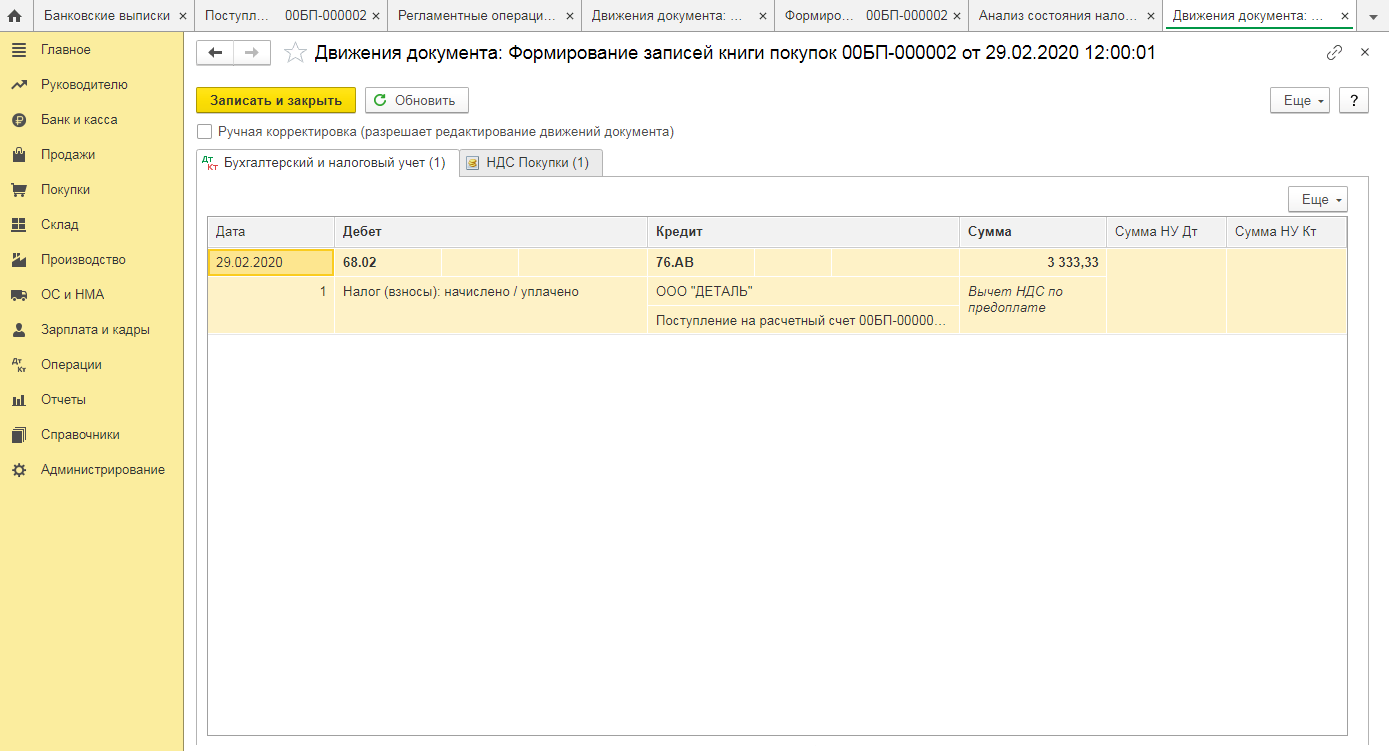

5) Формирование записей книги покупок ‒ Дт 68.02 Кт 76АВ.

5) Формирование записей книги покупок ‒ Дт 68.02 Кт 76АВ.

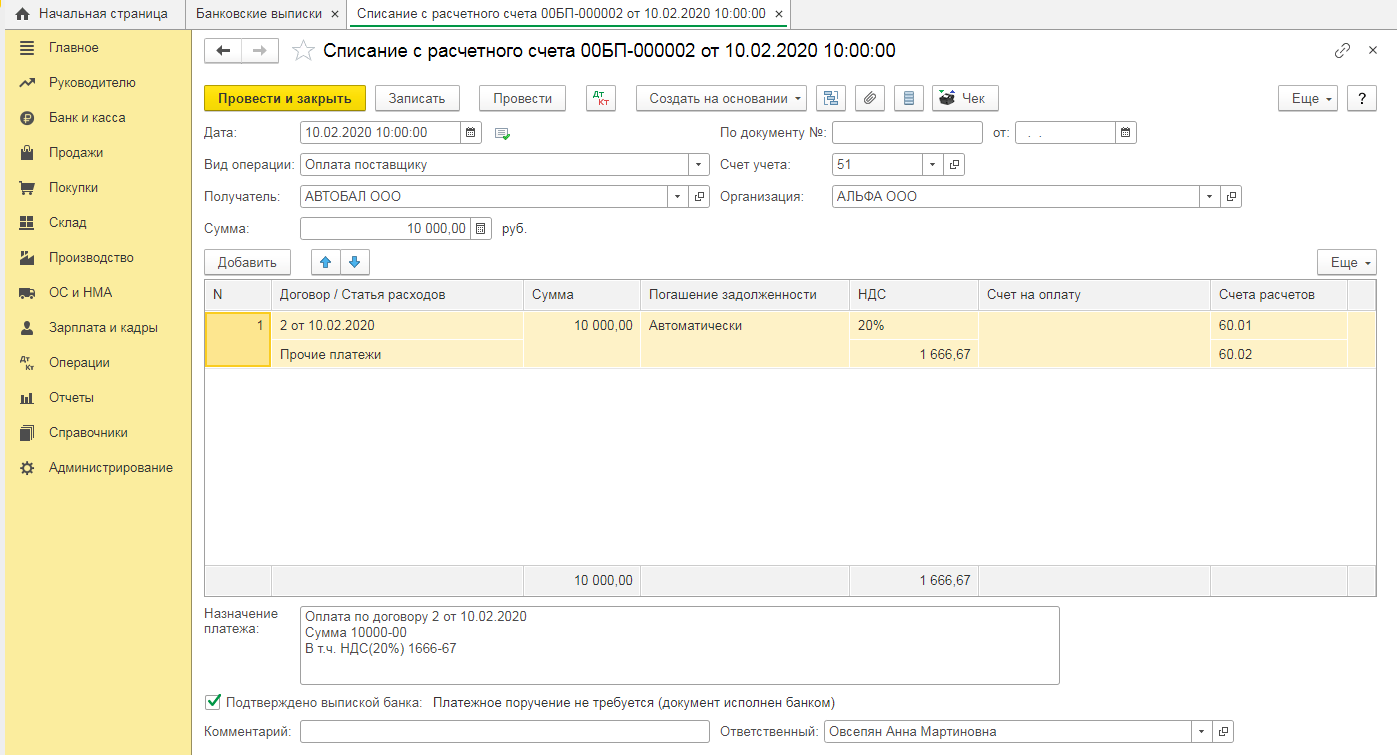

Далее рассмотрим, как в 1С:Бухгалтерия 8 ред. 3.0 отразить расчёты по НДС при выдаче аванса поставщику. Для отражения НДС по авансам выданным служит счёт 76ВА. 1) Перечислен аванс поставщику.

Далее рассмотрим, как в 1С:Бухгалтерия 8 ред. 3.0 отразить расчёты по НДС при выдаче аванса поставщику. Для отражения НДС по авансам выданным служит счёт 76ВА. 1) Перечислен аванс поставщику.

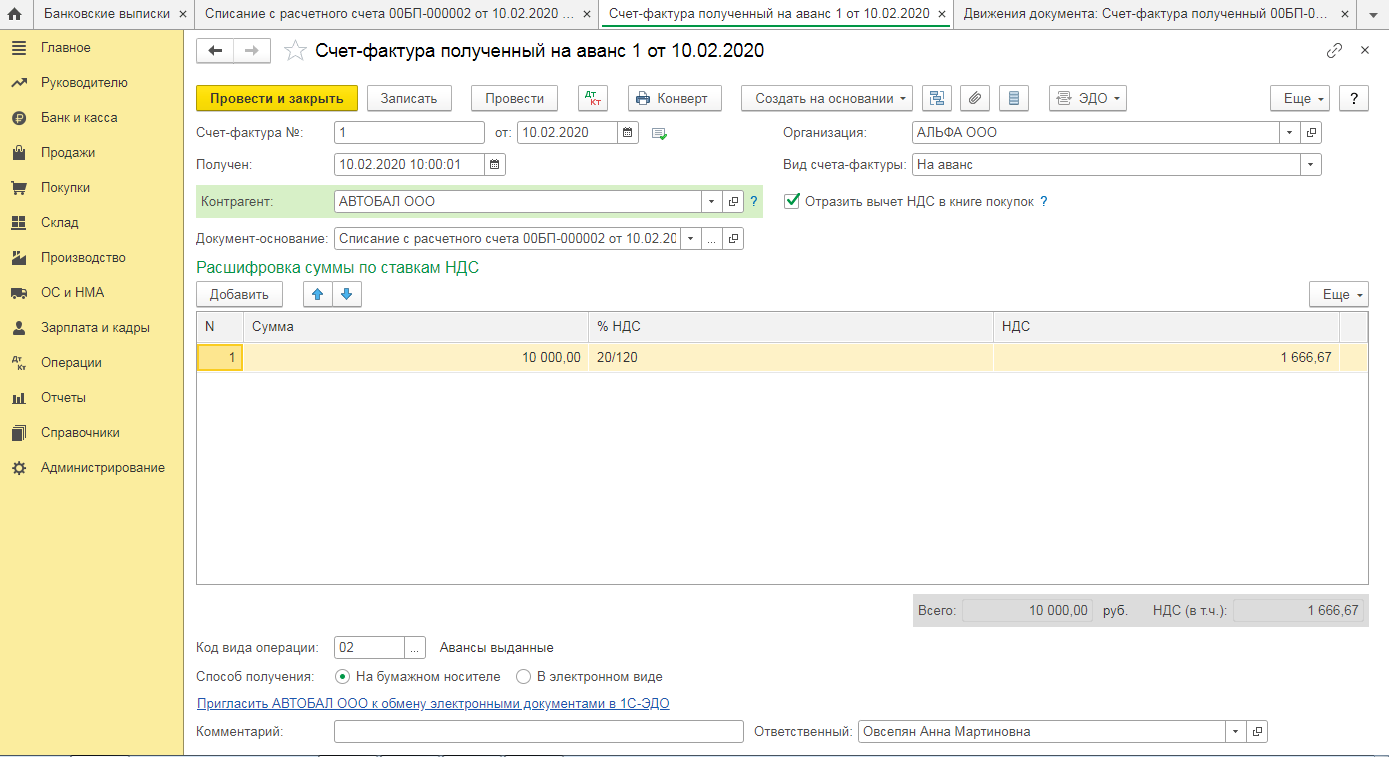

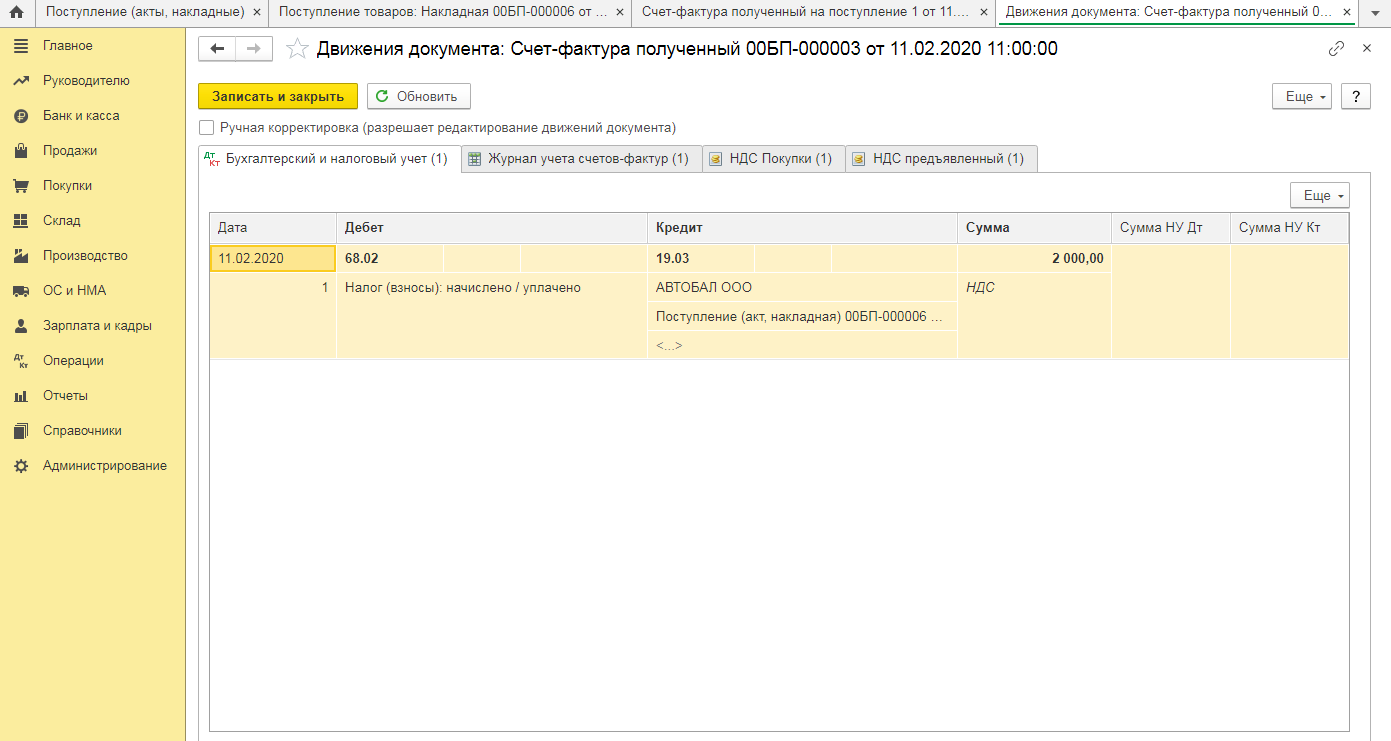

Раздел «Банк и касса» ‒ «Списание с расчётного счёта» Дт 60.02 Кт 51.  2) Создать на основании списания с расчётного счёта «Счёт-фактура полученный» Дт 68.02 Кт 76ВА, данная запись попадёт в книгу покупок.

2) Создать на основании списания с расчётного счёта «Счёт-фактура полученный» Дт 68.02 Кт 76ВА, данная запись попадёт в книгу покупок.

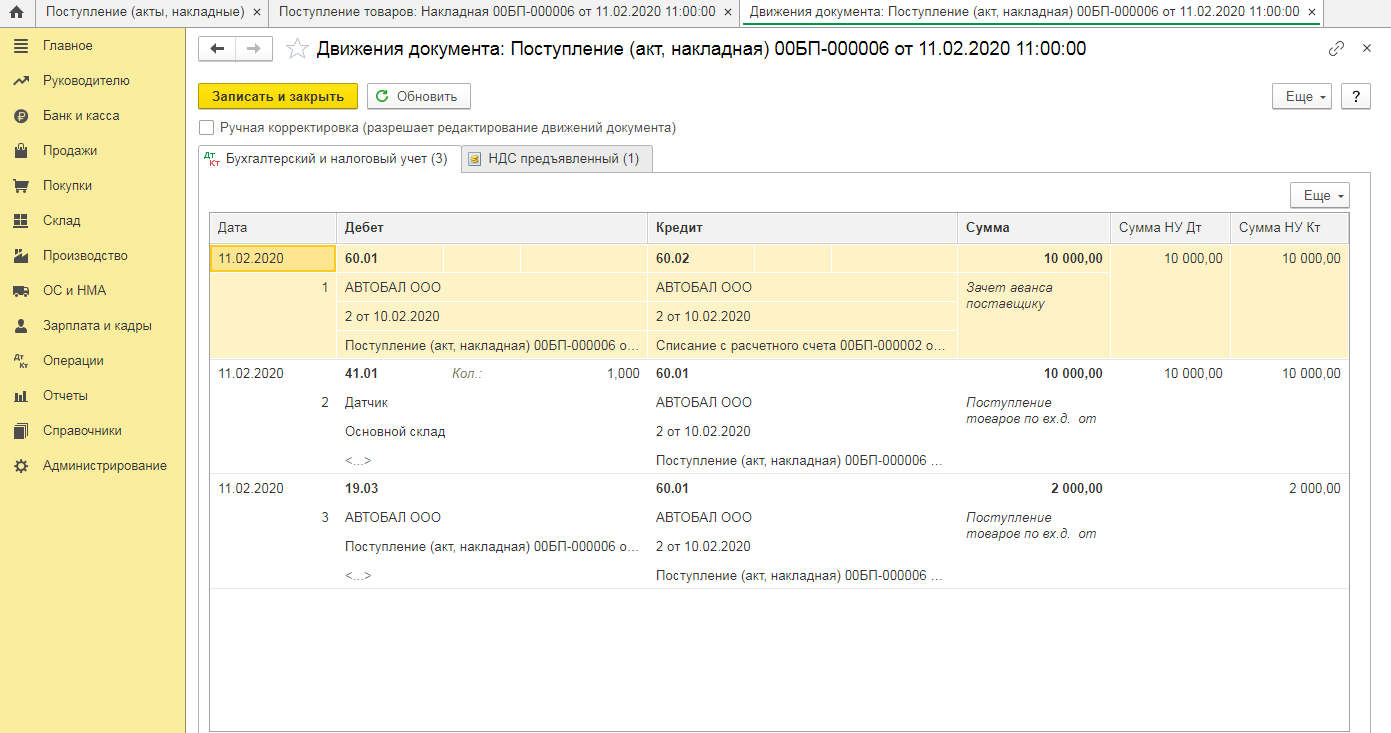

3) Раздел «Покупки» ‒ «Поступление»: Дт 60.01 Кт 60.02 ‒ зачёт аванса Дт 41.01 Кт 60.02 ‒ сумма обязательств перед поставщиком (без учёта НДС) Дт 19.03 Кт 60.01 – НДС

3) Раздел «Покупки» ‒ «Поступление»: Дт 60.01 Кт 60.02 ‒ зачёт аванса Дт 41.01 Кт 60.02 ‒ сумма обязательств перед поставщиком (без учёта НДС) Дт 19.03 Кт 60.01 – НДС

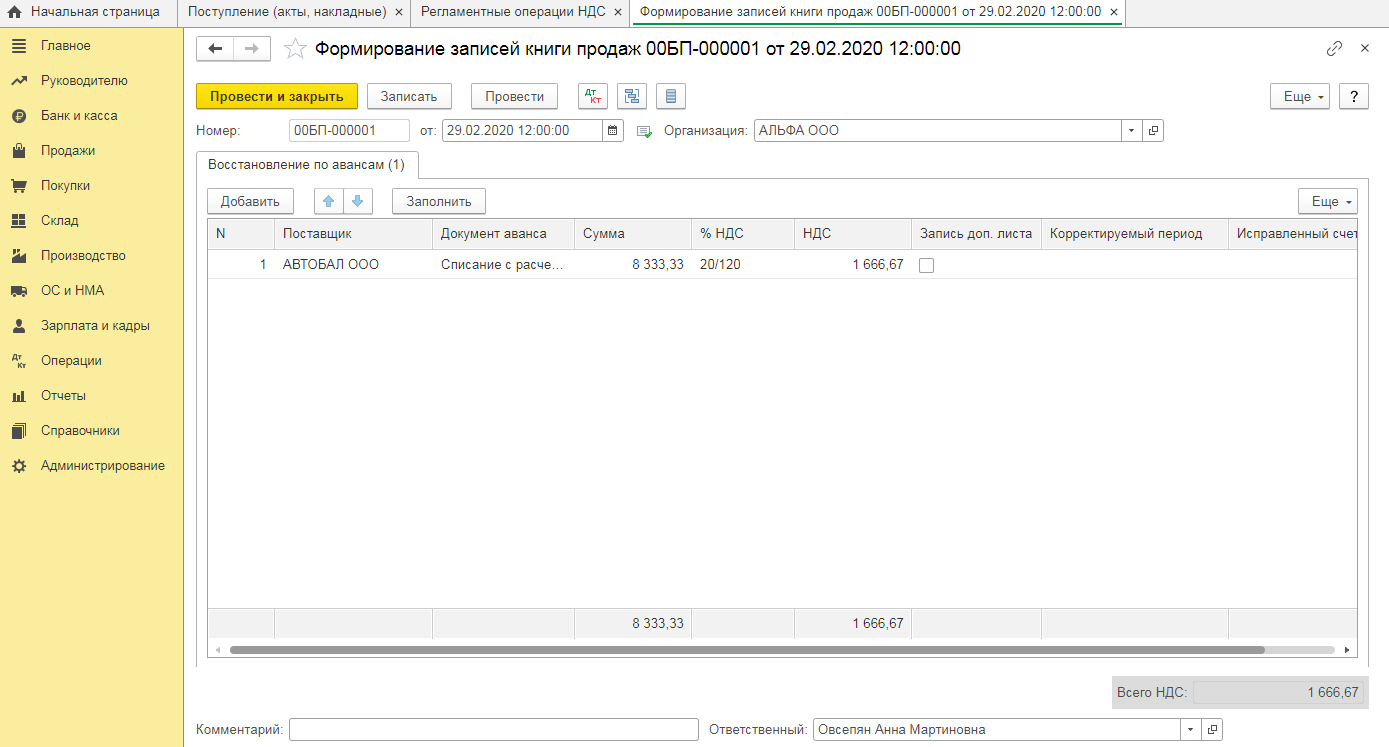

5) Формирование записей книги продаж ‒ Дт 76ВА Кт 68.02

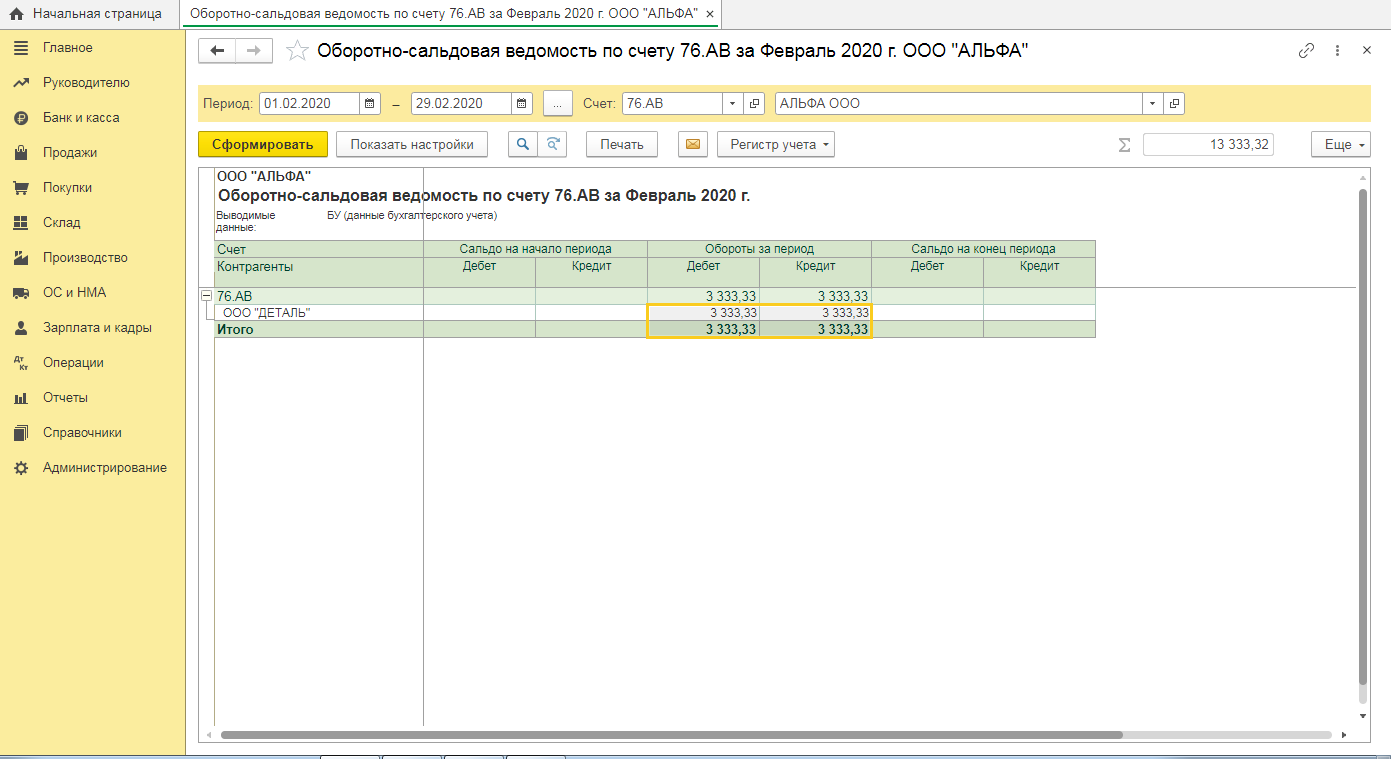

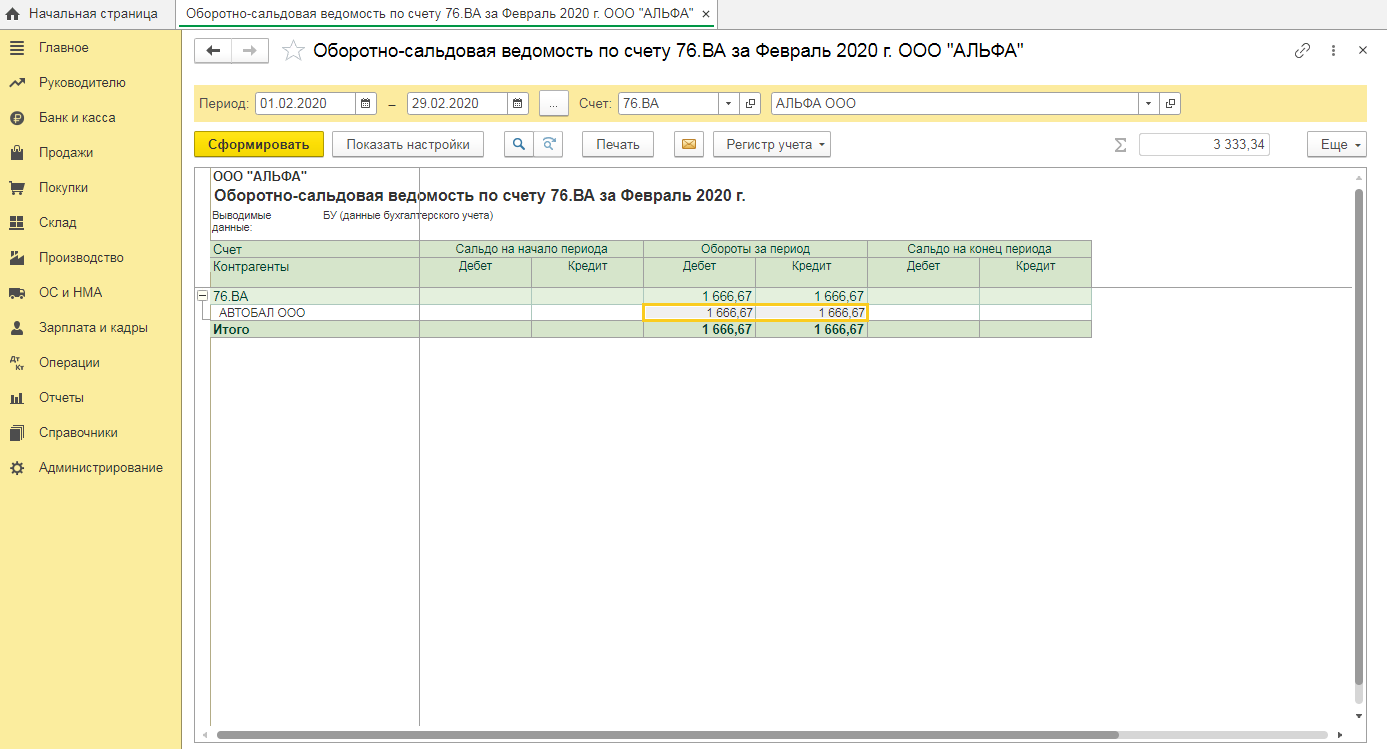

5) Формирование записей книги продаж ‒ Дт 76ВА Кт 68.02  Для того чтобы убедиться в корректности операций, можно сформировать оборотно-сальдовую ведомость по счёту 76АВ (по авансам полученным) и 76ВА (по авансам выданным): дебетовый и кредитовый обороты равны, сальдо нет – всё верно!

Для того чтобы убедиться в корректности операций, можно сформировать оборотно-сальдовую ведомость по счёту 76АВ (по авансам полученным) и 76ВА (по авансам выданным): дебетовый и кредитовый обороты равны, сальдо нет – всё верно!

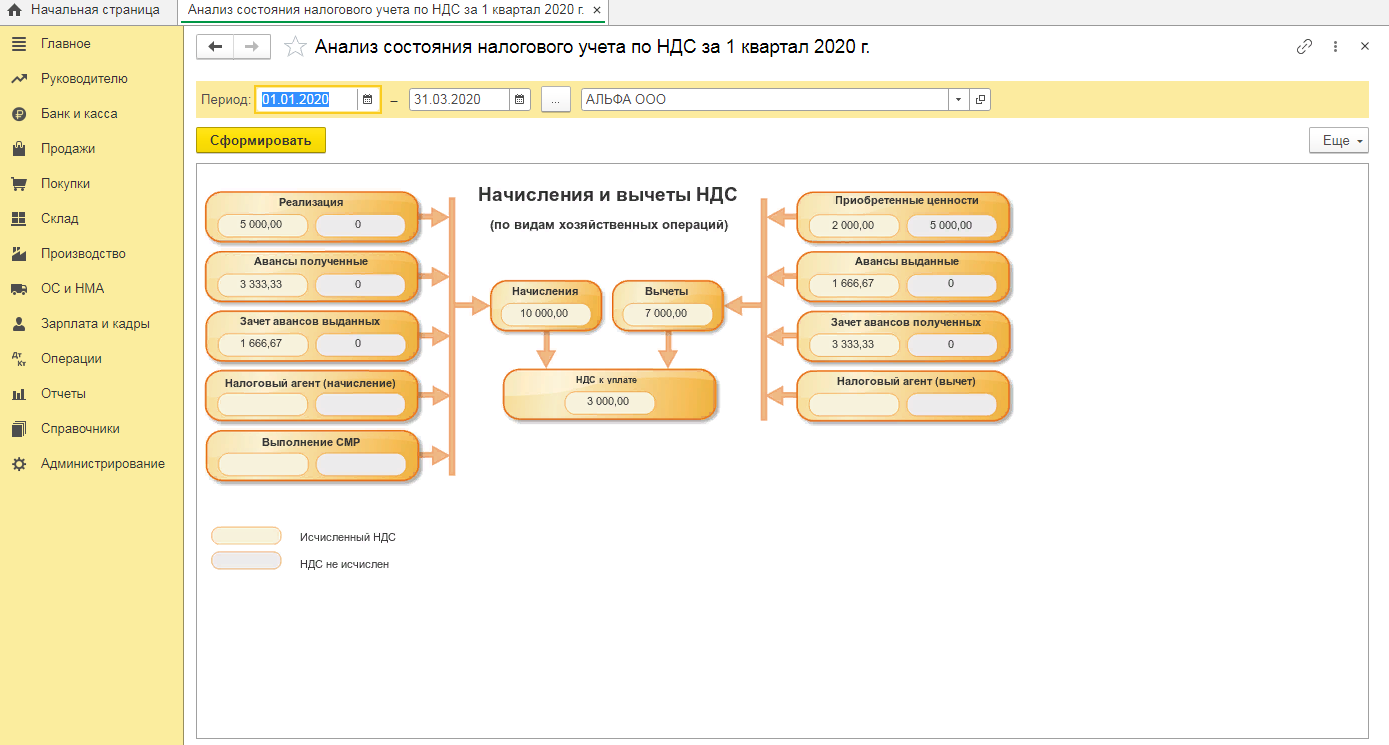

Также для проверки рекомендуем отчёт «Анализ учёта по НДС». В отчёте отдельными блоками схематично показана структура налоговой базы по НДС.

Также для проверки рекомендуем отчёт «Анализ учёта по НДС». В отчёте отдельными блоками схематично показана структура налоговой базы по НДС.

В декларации по НДС в разделе 3 по строке 070 отражается сумма аванса и НДС с аванса полученного; по строке 080 (в т. ч. 090) ‒ восстановленная сумма НДС с зачтённой суммы предоплаты. НДС не теряет своей актуальности и зачастую вызывает сложности. Мы рассмотрели учёт НДС с авансов. Если вопросы остались, мы будем рады вам помочь.

В декларации по НДС в разделе 3 по строке 070 отражается сумма аванса и НДС с аванса полученного; по строке 080 (в т. ч. 090) ‒ восстановленная сумма НДС с зачтённой суммы предоплаты. НДС не теряет своей актуальности и зачастую вызывает сложности. Мы рассмотрели учёт НДС с авансов. Если вопросы остались, мы будем рады вам помочь.

Всего лишь нужно обратиться к нам на Линию консультаций 1С компании «Что делать Консалт». Первая консультация бесплатно!

Источник: www.4dk.ru