Анализ финансового положения предприятия — необходимая составляющая работы менеджера современной организации, стремящийся к успеху. Данная процедура содержит в себе несколько отдельных анализов различных аспектов, отражающих деятельность предприятия: анализ баланса,

При проведении анализа финансового положения предприятия важно не только использовать достоверные численные показатели и с их использованием получить правильную расчетную информацию, но и сделать правильные выводы, проанализировать полученные данные так, чтобы получить полноценную картину организации состояния организации и выбрать соответствующий план дальнейших действий.

Цель работы – на основании данных годовой финансовой отчетности предприятия дать заключение о финансовом положении предприятия и сформулируйте рекомендации по его улучшению.

— провести расчеты по всем разделам анализа;

— составить аналитическое заключение по каждому из разделов анализа и финансового состояния организации в целом;

РАЗБОР И АНАЛИЗ КОМПАНИИ ГАЗПРОМ В 2022 ГОДУ

— сделать предложения по улучшению финансового положения организации.

Анализ проводится на примере открытого акционерного общества «Газпром», необходимые данные получим из следующей документации: бухгалтерский баланс — форма № 1, отчет о прибылях и убытках — форма № 2, отчет об изменениях капитала — форма № 3, отчет о движении денежных средств — форма № 4, приложение к бухгалтерскому балансу — форма № 5.Информация представлена за 2012 и 2013 годы.

Сравнительный анализ баланса ОАО «Газпром»

Бухгалтерский баланс – это свод информации о стоимости имущества и обязательствах организации, представленный в табличной форме. Бухгалтерский баланс является основным источником информации для финансового анализа, определения устойчивости финансового положения предприятия и возможности его бесперебойной работы.

Анализ баланса дает нам возможность судить о финансовом состоянии предприятия, о том, каким имуществом оно обладает и сколько имеет долгов. Рост успеха организации и вероятность наступления банкротства мы можем определить с помощью данных баланса. Бухгалтерский баланс изучают банки, чтобы оценить кредитоспособность заемщика, его сдают в налоговые и статистические органы. Баланс представляют акционерам, как финансовый показатель проделанной руководством работы.

Статьи бухгалтерского баланса ОАО «Газпром», а также их изменение в абсолютном и удельном выражении представлены в таблице 1 — Сравнительный аналитический баланс ОАО «Газпром», ниже приведено графическое отражение изменения основных составляющих структуры баланса.

Таблица 17 — Сравнительный аналитический баланс ОАО «Газпром»

| АКТИВ | Абсолютные величины | Удельные веса | Изменение за период | |||||

| На начало периода | На конец периода | На начало периода | На конец периода | Абсолютное по статье | уд. весов | темп прироста % | удельный прирост, % | |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||||

| Нематериальные активы | 233 375 | 176 976 | 0,003 | 0,002 | -56 399 | -0,001 | -24,1667 | -27,9915 |

| Основные средства | 3 775 323 711 | 3 621 565 477 | 50,790 | 46,264 | -153 758 234 | -4,526 | -4,07272 | -8,91097 |

| Незавершенное строительство | 162 222 409 | 268 896 216 | 2,182 | 3,435 | 106 673 807 | 1,253 | 65,75775 | 57,39749 |

| Доходные вложения в материальные ценности | ||||||||

| Долгосрочные финансовые вложения | 1 627 870 581 | 1 517 264 033 | 21,900 | 19,383 | -110 606 548 | -2,518 | -6,79455 | -11,4955 |

| Отложенные налоговые активы | 8 951 991 | 11 325 511 | 0,120 | 0,145 | 2 373 520 | 0,024 | 26,51388 | 20,13295 |

| Прочие внеоборотные активы | 46 826 982 | 51 906 244 | 0,630 | 0,663 | 5 079 262 | 0,033 | 10,84687 | 5,256128 |

| ИТОГО ПО РАЗДЕЛУ I | 5 621 429 049 | 5 471 134 457 | 75,627 | 69,892 | -150 294 592 | -5,734 | -2,6736 | -7,58242 |

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||||

| Запасы | 206 879 907 | 2,783 | 3,263 | 48 565 093 | 0,480 | 23,47502 | 17,24735 | |

| сырье, материалы и другие аналогичные ценности | 2 345 850 | 2 636 375 | 0,032 | 0,034 | 290 525 | 0,002 | 12,38464 | 6,716335 |

| животные на выращивании и откорме | 0,000 | 0,000 | 0,000 | -5,04366 | ||||

| затраты в незавершенном производстве | 138 162 013 | 166 318 156 | 1,859 | 2,125 | 28 156 143 | 0,266 | 20,37908 | 14,30756 |

| готовая продукция и товары для перепродажи | 55 786 523 | 73 970 851 | 0,751 | 0,945 | 18 184 328 | 0,194 | 32,59627 | 25,90857 |

| товары отгруженные | 1 797 430 | 1 554 227 | 0,024 | 0,020 | -243 203 | -0,004 | -13,5306 | -17,8918 |

| расходы будущих периодов | 8 787 983 | 10 965 452 | 0,118 | 0,140 | 2 177 469 | 0,022 | 24,7778 | 18,48443 |

| прочие запасы и затраты | ||||||||

| НДС по приобретенным ценностям (19) | 54 508 068 | 21 189 481 | 0,733 | 0,271 | -33 318 587 | -0,463 | -61,126 | -63,0866 |

| Дебиторская задолженность (срок более чем 12 месяцев) | 565 444 150 | 703 918 072 | 7,607 | 8,992 | 138 473 922 | 1,385 | 24,48941 | 18,21058 |

| покупатели и заказчики | 928 500 | 464 100 | 0,012 | 0,006 | -464 400 | -0,007 | -50,0162 | -52,5372 |

| Дебит. задолженность (в течение 12 месяцев) | 864 494 248 | 1 148 339 055 | 11,630 | 14,670 | 283 844 807 | 3,039 | 32,83363 | 26,13395 |

| покупатели и заказчики | 323 940 334 | 400 250 553 | 4,358 | 5,113 | 76 310 219 | 0,755 | 23,55687 | 17,32508 |

| Краткосрочные фин. вложения | 58 695 234 | 20 198 059 | 0,790 | 0,258 | -38 497 175 | -0,532 | -65,5882 | -67,3239 |

| Денежные средства | 61 688 603 | 207 711 746 | 0,830 | 2,653 | 146 023 143 | 1,824 | 236,7101 | 219,7276 |

| Прочие оборотные активы | 2 681 | 21 672 | 0,000 | 0,000 | 18 991 | 0,000 | 708,3551 | 667,5844 |

| ИТОГО ПО РАЗДЕЛУ II | 1 811 712 891 | 2 356 823 254 | 24,373 | 30,108 | 545 110 363 | 5,734 | 30,08812 | 23,52691 |

| БАЛАНС | 7 433 141 940 | 7 827 957 711 | 394 815 771 | 0,000 | 5,31155969 | 7 433 141 940 |

| ПАССИВ | Абсолютные величины | Удельные веса | Изменение за период | |||||

| На начало периода | На конец периода | На начало периода | На конец периода | абсолютное по статье | уд. Весов | темп прироста % | удельный прирост, % | |

| III. КАПИТАЛ И РЕЗЕРВЫ | 118 367 564 | 118 367 564 | 24,62 | 1,51 | -23,10 | -93,85741163 | ||

| Уставный капитал | ||||||||

| Собственные акции, выкупленные у акционеров | 3 771 562 864 | 3 771 562 864 | 50,74 | 48,18 | -2,56 | -5,043662544 | ||

| Добавочный капитал | 8 636 001 | 8 636 001 | 0,12 | 0,11 | -0,01 | -5,043662544 | ||

| Резервный капитал | 8 636 001 | 8 636 001 | 0,12 | 0,11 | -0,01 | -5,043662544 | ||

| резервы, образованные в соответствии с законодательством | ||||||||

| резервы, образованные в соответствии с учредительными документами | ||||||||

| Нераспределенная прибыль (непокрытый убыток) | 1 982 527 573 | 1 982 527 573 | 26,67 | 25,33 | -1,35 | -5,04366 | ||

| ИТОГО ПО РАЗДЕЛУ III | 5 881 094 002 | 5 881 094 002 | 79,12 | 75,13 | -3,99 | -5,04366 | ||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 919 635 349 | 862 948 018 | 12,37 | 11,02 | -56 687 331 | -1,35 | -6,164109618 | -10,89687527 |

| Долгоср. займы и кредиты | 151 573 369 | 136 710 142 | 2,04 | 1,75 | -14 863 227 | -0,29 | -9,805962022 | -14,35504493 |

| Отложенные налоговые обязательства | 4 240 609 | 0,00 | 0,05 | 4 240 609 | 0,05 | |||

| Прочие долгосрочные обязательства | 1 071 208 718 | 1 003 898 769 | 14,41 | 12,82 | -67 309 949 | -1,59 | -6,28355127 | -11,01029269 |

| ИТОГО ПО РАЗДЕЛУ IV | ||||||||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 163 293 623 | 129 891 126 | 2,20 | 1,66 | -33 402 497 | -0,54 | -20,4554816 | -24,46743868 |

| Краткоср. займы и кредиты | 299 019 434 | 502 161 023 | 4,02 | 6,41 | 203 141 589 | 2,39 | 67,93591516 | 59,46579431 |

| Кредиторская задолженность | 185 960 714 | 307 451 964 | 2,50 | 3,93 | 121 491 250 | 1,43 | 65,33167538 | 56,99290359 |

| поставщики и подрядчики | 120 419 | 253 725 | 0,00 | 0,00 | 133 306 | 0,00 | 110,7017995 | 100,0747118 |

| задолженность перед персоналом организации | 118 367 564 | 118 367 564 | 24,62 | 1,51 | -23,10 | -93,85741163 | ||

| задолженность перед государственными внебюджетными фондами | 73 658 | 52 812 | 0,00 | 0,00 | -20 846 | 0,00 | -28,30106709 | -31,91731932 |

| задолженность по налогам и сборам | 43 010 880 | 43 010 880 | 0,58 | 0,55 | -0,03 | -5,043662544 | ||

| прочие кредиторы | 69 853 763 | 153 170 843 | 0,94 | 1,96 | 83 317 080 | 1,02 | 119,2735744 | 108,2141553 |

| Задолженность участникам по выплате доходов | 433 806 | 722 068 | 0,01 | 0,01 | 288 262 | 0,00 | 66,44951891 | 58,05436687 |

| Доходы будущих периодов | ||||||||

| Резервы предстоящих расходов и платежей | 18 092 357 | 2 134 381 | 0,24 | 0,03 | -15 957 976 | -0,22 | -88,20285826 | -88,79786628 |

| Прочие краткосрочные обязательства | ||||||||

| ИТОГО ПО РАЗДЕЛУ V | 480 839 220 | 634 908 598 | 6,47 | 8,11 | 154 069 378 | 1,64 | 32,04176606 | 25,38202496 |

| БАЛАНС | 7 433 141 940 | 7 827 957 711 | 394 815 771 | 5,31156 |

Анализ отчетности Роснефти. Часть 1

Актив баланса ОАО «Газпром» 2012 за год равен 7, 433 млрд. руб., к отчетному периоду произошло изменение с положительным приростом в 5,2%, сумма актива составила 7, 828 млрд. руб.Причина изменения актива баланса в изменении его структуры. Наглядно его можно увидеть на рисунках 1 и 2. Структура актива в 2012 году — это 811,7 млн. руб. оборотных активов, 5, 621 млрд. руб. внеоборотных активов.

Доля ВНА превышает на 52 п.п., то есть в обращении находится менее половины имущества организации. В 2013 произошло отрицательное изменение ВНА на 2,7%, теперь их сума составляет 5,471 млрд. руб. Это изменение, главным образом связано со снижением доли нематериальных активов на 24,2%, так же к изменению привело уменьшение основных средств на 4% и долгосрочных финансовых вложений на 6%.

Значительные средства предприятие продолжило вкладывать в строительство, по сравнению с базовым периодом, увеличение произошло на 65%. Оборотные активы претерпели значительное изменение – 30% в положительную сторону, что в денежном выражении составляет 2,357 млн. руб. Увеличение произошло за счет следующих статей: значительного увеличения запасов – 23,5%, готовой продукции и товаров для перепродажи – 32%, дебиторской задолженности до 12 и более 12 месяцев на 23% и 32%, большого прироста денежных средств – 236,7%, а также снижение НДС на 61,1% — все это говорит о расширении в целом объемов производства продукции и ее реализации. Таким образом, на положительное изменение актива повлияло изменение оборотных ресурсов предприятия.

Источник: studopedia.ru

Финансовый анализ Газпрома. Расчет коэффициентов ликвидности и рентабельности

Проведем финансовый анализ ПАО «Газпром». Чтобы отследить нарушения в финансовой деятельности и понять «узкие» места в финансово-хозяйственной деятельности организации используется финансовый анализ. Основой финансового анализа является коэффициентный анализ: расчет коэффициентов по различными группам (ликвидность, рентабельность, финансовая устойчивость, деловая активность) и дальнейшие выводы из этого.

Финансовый анализ Газпрома

В деятельности любого предприятия лежат два его свойства, именно они определяют скорость и устойчивость его развития. Скорость роста характеризует его эффективность, а устойчивость его платежеспособность. Между ними можно заметить обратную связь: чем больше эффективность (скорость роста), тем ниже платежеспособность (устойчивость).

И платежеспособность и эффективность описываются финансовыми коэффициентами. Для оценки финансовой деятельности можно остановиться на двух группах, но лучше их разбить еще на две. Так, группа «Платежеспособности» делится на «Ликвидность» и «Финансовую устойчивость», а группа «Эффективность предприятия» делится на «Рентабельность» и «Деловую активность» (иногда ее называют Оборачиваемость).

Ниже в таблице представлено деление на группы.

| Платежеспособность предприятия | Эффективность предприятия | ||

| Ликвидность (краткосрочная платежеспособность) | Финансовая устойчивость (долгосрочная платежеспособность) | Рентабельность (финансовая эффективность) | Деловая активность (нефинансовая эффективность) |

Финансовый анализ будет заключаться в том, чтобы рассчитать коэффициенты для каждой из групп, а также сделать по ним выводы.

В каждой из групп выделим только по 3 коэффициента, в итоге у нас получится всего 12 коэффициентов (про эти финансовые коэффициенты читайте в этой статье). Далее рассчитаем эти коэффициенты для Газпрома.

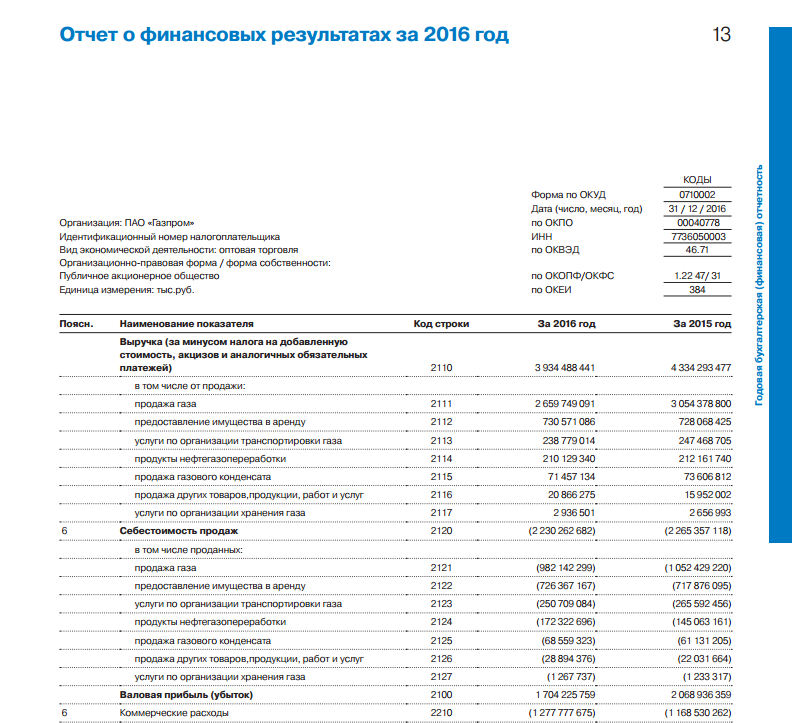

Публичную бухгалтерскую отчетность деятельности Газпрома возьмем с их официального сайта. Мы взяли годовую финансовую отчетность за 2016 год. Для этого нам понадобится Бухгалтерский баланс и Отчет о финансовых результатах. Здесь вы можете ознакомиться с этими документами.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Анализ финансовой деятельности Газпрома

Анализ финансовой деятельности предприятия будет заключаться в расчете финансовых коэффициентах из 4х основных групп. А затем значения коэффициентов сравнятся с нормативными значениями.

Расчет коэффициентов ликвидности Газпрома

| Коэффициенты | Формула | Расчет | Норматив | |

| 1 | Коэффициент текущей ликвидности | Коэффициент текущей ликвидности = Оборотные активы/Краткосрочные обязательства | Ктл= стр.1200/ (стр.1510+стр.1520) =3050365090/(662360662+755889069) =2.1 |

>2 |

| 2 | Коэффициент абсолютной ликвидности | Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) /Краткосрочные обязательства |

Коэффициент быстрой ликвидности не удовлетворяет нормативу.

Расчет коэффициентов финансовой устойчивости Газпрома

В таблице ниже представлена формула расчета трех основных коэффициентов финансовой устойчивости для Газпрома и их нормативные значения.

Только коэффициент обеспеченности собственными оборотными средствами не вписывается в рекомендуемые нормативные значения. Остальные коэффициенты финансовой устойчивости удовлетворяют нормативам.

Расчет коэффициентов рентабельности Газпрома

В таблице представлены расчеты основных коэффициентов, которые определяют рентабельность Газпрома и их нормативные значения.

Коэффициент рентабельности активов = Чистая прибыль / Активы

Коэффициент рентабельности продаж = Чистая прибыль/ Выручка

Все коэффициенты рентабельности предприятия положительные, что говорит о финансовой эффективности деятельности. Для лучшего анализа полезно сравнить эти значения со значениями прошлых лет.

Расчет коэффициентов деловой активности Газпрома

В формуле расчета коэффициентов есть важный момент. Данные в знаменателе получаются как значение показателя на начало отчетного периода плюс значение на конец периода деленное на 2. Поэтому в формулах везде в знаменателе стоит 0,5. Значения на конец периода это значение показателей на 2016 год, а значение на начало периода — это данные за 2015.

Определенного нормативного значения у коэффициентов оборачиваемости нет. У каждой отрасли будут свои средние значения. Анализ коэффициентов можно проводить следующим образом:

- Динамический анализ. Рассчитать значения коэффициентов для предприятия за несколько периодов и построить временной ряд его изменения, что позволит определить тенденцию его изменения.

- Сравнительный анализ. Рассчитать значение коэффициента для отрасли в среднем, а также выделить предприятие лидера по коэффициенту, что даст возможность определить наше место в сравнении с предприятиями отрасли в целом.

Выводы

После расчетов основных финансовых коэффициентов можно сделать вывод, что платежеспособность и эффективность у ПАО Газпром находятся в хорошем состоянии. Ликвидность и финансовая устойчивость близки к нормативным значениям, а рентабельность больше нуля.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Источник: finzz.ru

Анализ финансового состояния ПАО «Газпром нефть» (2019-2021 гг.) + демо

Публичное акционерное общество «Газпром нефть» (ПАО «Газпром нефть») – это вертикально интегрированная нефтяная компания, основными видами деятельности которой являются разведка, разработка, добыча и реализация нефти и газа, производство и сбыт нефтепродуктов.

ПАО «Газпром нефть» является корпоративной коммерческой организацией, целью деятельности которой является извлечение прибыли. ПАО «Газпром нефть» Общество вправе осуществлять любые виды деятельности, не запрещенные действующим законодательством Российской Федерации.

Основными видами деятельности ПАО «Газпром нефть» являются:

ПАО «Газпром нефть» вправе также осуществлять любые другие виды деятельности, не запрещенные федеральными законами.

Компания осуществляет свою деятельность в крупнейших нефтегазоносных регионах России. Кроме того, «Газпром нефть» реализует проекты в области добычи за пределами России – в Ираке, Венесуэле и других странах. Основные перерабатывающие мощности Компании находятся в Омской, Московской и Ярославской областях, а также в Сербии. «Газпром нефть» сегодня – важный игрок на энергетическом рынке. Компания является производителем и поставщиком широкого спектра нефтепродуктов для множества отраслей в России, за рубежом.

Раздел 1. Общая характеристика показателей бухгалтерского баланса компании

Таблица 1 – Анализ внутрибалансовых связей

Раздел 2. Горизонтальный анализ бухгалтерского баланса

Таблица 2 – Горизонтальный анализ бухгалтерского баланса ПАО «Газпром нефть»

Рисунок 1 – Динамика стоимости внеоборотных и оборотных активов ПАО «Газпром нефть» за 2019‑2021 гг. (тыс. руб.)

Рисунок 2 – Динамика собственного и заемного капитала ПАО «Газпром нефть» за 2019‑2021 гг. (тыс. руб.)

Раздел 3. Вертикальный анализ бухгалтерского баланса

Таблица 3 – Вертикальный анализ бухгалтерского баланса ПАО «Газпром нефть»

Рисунок 3 – Структура активов ПАО «Газпром нефть» за 2019‑2021 гг.

Рисунок 4 – Структура источников имущества ПАО «Газпром нефть» за 2019‑2021 гг.

Раздел 4. Анализ ликвидности бухгалтерского баланса

Таблица 4 – Анализ ликвидности баланса ПАО «Газпром нефть»

Рисунок 5 – Соотношение наиболее ликвидных активов и наиболее срочных обязательств ПАО «Газпром нефть» за 2019‑2021 гг. (тыс. руб.)

Рисунок 6 – Соотношение быстро реализуемых активов и краткосрочных обязательств ПАО «Газпром нефть» за 2019‑2021 гг. (тыс. руб.)

Рисунок 7 – Соотношение медленно реализуемых активов и долгосрочных обязательств ПАО «Газпром нефть» за 2019‑2021 гг. (тыс. руб.)

Рисунок 8 – Соотношение трудно реализуемых активов и постоянных пассивов ПАО «Газпром нефть» за 2019‑2021 гг. (тыс. руб.)

Раздел 5. Анализ платежеспособности компании

Таблица 5 – Анализ показателей платежеспособности ПАО «Газпром нефть»

Рисунок 9 – Динамика коэффициента абсолютной ликвидности ПАО «Газпром нефть» за 2019‑2021 гг.

Рисунок 10 – Динамика коэффициента критической (промежуточной) ликвидности ПАО «Газпром нефть» за 2019‑2021 гг.

Рисунок 11 – Динамика коэффициента текущей ликвидности ПАО «Газпром нефть» за 2019‑2021 гг.

Рисунок 12 – Динамика коэффициента общей ликвидности ПАО «Газпром нефть» за 2019‑2021 гг.

Раздел 6. Анализ финансовой устойчивости компании

Таблица 6 – Анализ финансовой устойчивости ПАО «Газпром нефть» с помощью абсолютных показателей

Таблица 7 – Анализ финансовой устойчивости ПАО «Газпром нефть» с помощью относительных показателей

Рисунок 13 – Динамика коэффициента автономии ПАО «Газпром нефть» за 2019‑2021 гг.

Таблица 8 – Расчет стоимости чистых активов компании

Раздел 7. Анализ финансовых результатов

Таблица 9 – Анализ финансовых результатов ПАО «Газпром нефть»

Рисунок 14 – Динамика валового финансового результата и финансового результата от продаж ПАО «Газпром нефть» за 2019‑2021 гг. (тыс. руб.)

Рисунок 15 – Динамика финансового результата до налогообложения и чистого финансового результата ПАО «Газпром нефть» за 2019‑2021 гг. (тыс. руб.)

Таблица 10 – Группировка доходов и расходов ПАО «Газпром нефть»

Таблица 11 – Изменение прибыли от продаж деятельности в 2020 г. по сравнению с 2019 г., тыс. руб.

Таблица 12 – Факторы изменения прибыли от продаж деятельности в 2020 г. по сравнению с 2019 г., тыс. руб.

Таблица 13 – Изменение прибыли от продаж деятельности в 2021 г. по сравнению с 2020 г., тыс. руб.

Таблица 14 – Факторы изменения прибыли от продаж деятельности в 2021 г. по сравнению с 2020 г., тыс. руб.

Таблица 15 – Проверка соблюдения критериев «золотого правила экономики»

Раздел 8. Анализ деловой активности компании

Таблица 16 – Анализ деловой активности ПАО «Газпром нефть»

Раздел 9. Анализ рентабельности работы компании

Таблица 17 – Анализ показателей рентабельности ПАО «Газпром нефть»

Таблица 18 – Данные для факторного анализа рентабельности производственных фондов

Таблица 19 – Показатели для факторного анализа рентабельности активов

Таблица 20 – Анализ рентабельности собственного капитала по модели Дюпон

Таблица 21 – Эффект финансового рычага ПАО «Газпром нефть» по европейской модели

Раздел 10. Анализ удовлетворительности структуры баланса

Таблица 22 – Оценка состояния текущей платежеспособности ПАО «Газпром нефть»

Таблица 23 – Оценка удовлетворительности структуры баланса ПАО «Газпром нефть»

Раздел 11. Анализ вероятности банкротства с помощью зарубежных моделей

Таблица 24 – Оценка вероятности банкротства ПАО «Газпром нефть» с помощью двухфакторной модели Альтмана

Таблица 25 – Оценка вероятности банкротства ПАО «Газпром нефть» с помощью пятифакторной модели Альтмана 1968 г.

Таблица 26 – Оценка вероятности банкротства ПАО «Газпром нефть» с помощью пятифакторной модели Альтмана 1983 г.

Таблица 27 – Оценка вероятности банкротства ПАО «Газпром нефть» с помощью модели Лисса

Таблица 28 – Оценка вероятности банкротства с помощью модели Таффлера

Таблица 29 – Оценка вероятности банкротства ПАО «Газпром нефть» с помощью модели Спрингейта

Таблица 30 – Систематизация результатов оценки вероятности банкротства с помощью зарубежных моделей

Раздел 12. Анализ вероятности банкротства с помощью отечественных моделей

Таблица 31 – Оценка вероятности банкротства ПАО «Газпром нефть» с помощью российской (иркутской) R‑модели

Таблица 32 – Оценка вероятности банкротства ПАО «Газпром нефть» с помощью модели О.П. Зайцевой

Таблица 33 – Оценка вероятности банкротства ПАО «Газпром нефть» с помощью модели Р.С. Сайфуллина и Г.Г. Кадыкова

Таблица 34 – Группировка показателей – критериев оценки финансового состояния по методике Л.В. Донцовой и Н.А. Никифоровой

Таблица 35 – Оценка финансового состояния ПАО «Газпром нефть» с помощью модели Л.В. Донцовой и Н.А. Никифоровой

Таблица 36 – Модель Г.В. Савицкой

Таблица 37 – Оценка финансового состояния ПАО «Газпром нефть» с помощью модели Г.В. Савицкой

Таблица 38 – Оценка финансового состояния ПАО «Газпром нефть» с помощью модели М.А. Федотовой

Таблица 39 – Систематизация результатов оценки вероятности банкротства с помощью отечественных моделей

Выводы

- 1. Характеризуя состояние ликвидности, можно сделать вывод, что на протяжении анализируемого периода проблемы с обеспечением приемлемого уровня ликвидности баланса присутствовали, но не носили критический характер. При этом динамика состояния ликвидности баланса являлась в целом стабильной.

- 2. На протяжении анализируемого периода компания испытывала проблемы с обеспечением платежеспособности.

- 3. По критерию наличия собственного капитала компания на протяжении анализируемого периода оставалась финансово неустойчивой.

- 4. ПАО «Газпром нефть» работало, получая положительный чистый финансовый результат.

- 5. Деловая активность компании повысилась, поскольку ее активы, капитал и обязательства за анализируемый период стали делать больше оборотов.

- 6. Эффективность работы компании повысилась, поскольку каждый рубль, вложенный в активы, за анализируемый период стал приносить больше прибыли.

Данные из отчетности ПАО «Газпром нефть» за 2019-2021 гг., использованные для проведения финансового анализа

Данные бухгалтерского баланса за 2019-2021 гг. (тыс. руб.)

| Показатели | На 01.01.2019 | На 31.12.2019 | На 31.12.2020 | На 31.12.2021 |

| 1. Внеоборотные активы | ||||

| Нематериальные активы | 2 370 037 | 7 713 451 | 18 968 555 | 35 529 050 |

| Результаты исследований и разработок | 160 809 | 199 824 | 231 634 | 1 220 547 |

| Нематериальные поисковые активы | 4 669 883 | 10 251 609 | 19 082 113 | 20 707 421 |

| Материальные поисковые активы | 3 067 | 622 392 | 213 872 | 462 859 |

| Основные средства | 3 601 594 | 3 352 409 | 6 037 786 | 4 813 258 |

| Финансовые вложения | 887 001 022 | 1 041 596 751 | 1 191 311 391 | 1 309 610 188 |

| Отложенные налоговые активы | 14 167 776 | 16 324 681 | 25 831 067 | 11 687 575 |

| Прочие внеоборотные активы | 13 143 525 | 11 677 784 | 10 888 653 | 9 360 568 |

| Всего по разделу 1 | 925 117 713 | 1 091 738 901 | 1 272 565 071 | 1 393 391 466 |

| 2. Оборотные активы | ||||

| Запасы | 32 772 576 | 37 802 815 | 34 775 437 | 61 157 090 |

| Налог на добавленную стоимость по приобретенным ценностям | 24 411 938 | 8 583 616 | 14 037 171 | 2 983 939 |

| краткосрочная дебиторская задолженность | 462 205 534 | 391 324 276 | 353 814 811 | 458 712 754 |

| Финансовые вложения (за исключением денежных эквивалентов) | 195 125 835 | 125 437 352 | 151 830 380 | 471 366 320 |

| Денежные средства и денежные эквиваленты | 139 898 658 | 95 356 222 | 137 610 283 | 120 090 279 |

| Прочие оборотные активы | 753 120 | 760 836 | 1 104 750 | 853 084 |

| Всего по разделу 2 | 855 167 661 | 659 265 117 | 693 172 832 | 1 115 163 466 |

| Баланс | 1 780 285 374 | 1 751 004 018 | 1 965 737 903 | 2 508 554 932 |

| 3. Капитал и резервы | ||||

| Уставный капитал | 7 586 | 7 586 | 7 586 | 7 586 |

| Переоценка внеоборотных активов | 0 | 5 | 5 | 5 |

| Добавочный капитал (без переоценки) | 7 807 598 | 7 774 326 | 7 774 326 | 6 219 461 |

| Резервный капитал | 379 | 379 | 379 | 379 |

| Нераспределенная прибыль (непокрытый убыток) | 324 320 555 | 412 724 446 | 457 600 758 | 564 585 522 |

| Всего по разделу 3 | 332 136 118 | 420 506 742 | 465 383 054 | 570 812 953 |

| 4. Долгосрочные обязательства | ||||

| Заемные средства | 639 889 335 | 645 650 185 | 676 996 069 | 495 324 217 |

| Оценочные обязательства | 6 178 681 | 15 869 511 | 606 391 | 8 529 004 |

| Прочие обязательства | 0 | 0 | 72 134 762 | 77 812 741 |

| Итого по разделу 4 | 646 068 016 | 661 519 696 | 749 737 222 | 581 665 962 |

| 5. Краткосрочные обязательства | ||||

| Заемные средства | 262 475 146 | 217 755 313 | 238 248 551 | 523 221 951 |

| Кредиторская задолженность | 535 636 517 | 446 940 152 | 491 002 083 | 826 804 030 |

| Доходы будущих периодов | 0 | 0 | 548 | 0 |

| Оценочные обязательства | 3 969 577 | 4 282 115 | 21 366 445 | 6 050 036 |

| Всего по разделу 5 | 802 081 240 | 668 977 580 | 750 617 627 | 1 356 076 017 |

| Баланс | 1 780 285 374 | 1 751 004 018 | 1 965 737 903 | 2 508 554 932 |

Данные отчета о финансовых результатах за 2019-2021 гг. (тыс. руб.)

| Показатели | 2019 | 2020 | 2021 |

| Выручка | 1 809 830 891 | 1 512 791 785 | 2 675 243 941 |

| Себестоимость | (1 567 862 640) | (1 360 068 361) | (2 284 593 265) |

| Валовая прибыль (убыток) | 241 968 251 | 152 723 424 | 390 650 676 |

| Коммерческие расходы | (190 976 531) | (148 641 528) | (220 939 405) |

| Управленческие расходы | (45 859 160) | (39 026 063) | (53 304 246) |

| Прибыль (убыток) от продаж | 5 132 560 | (34 944 167) | 116 407 025 |

| Доходы от участия в других организациях | 236 846 327 | 220 433 088 | 283 160 163 |

| Проценты к получению | 41 173 120 | 20 746 930 | 29 640 239 |

| Проценты к уплате | (50 658 838) | (43 593 005) | (48 313 469) |

| Прочие доходы | 1 845 778 | 34 039 566 | 6 743 942 |

| Прочие расходы | (24 525 077) | (43 502 082) | (23 945 700) |

| Прибыль (убыток) до налогообложения | 209 813 870 | 153 180 330 | 363 692 200 |

| Текущий налог на прибыль | 2 908 541 | 12 511 712 | (19 754 316) |

| Прочее | (655 561) | (3 141 550) | 175 339 |

| Чистая прибыль (убыток) | 212 066 850 | 162 550 492 | 344 113 223 |

Источник: topknowledge.ru