1. Вахрушина, М.А. Управленческий анализ: учеб пособие для студентов, обучающихся по спец. «Бухгалтерский учет, анализ и аудит» / М.А. Вахрушина. – 6-е изд., испр. – М.: Изд-во «Омега -Л», 2010. – 399 с.

2. Донцова, Л.В. Анализ финансовой отчетности [Текст]: учебник / Л.В. Донцова, Н.А. Никифорова.– 6-е изд., перераб. и доп.– М.: Издательство «Дело и сервис», 2008.– 368 с.

3. Теория и практика анализа финансовой отчетности организаций [Текст]: учебное пособие / Н.В. Парушина, И.В. Бутенко, В.Е. Губин, О.В. Губина, С.В. Деминова, Н.А.

Сучкова, Т.А. Тимофеева; под ред. д.э.н. Н.В. Парушиной. – М.: ИД «ФОРУМ»: «ИНФРА-М», 2010. – 432 с.

Основной целью анализа ликвидности и платёжеспособности торгового предприятия является получение наиболее информативных параметров, дающих объективную и точную картину финансового состояния предприятия, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами, своевременное выявление и устранение правонарушений и недостатков в финансовой деятельности и нахождение резервов улучшения платежеспособности и кредитоспособности.

Анализ платежеспособности и ликвидности предприятия

По мнению Донцовой Л.В., Никифоровой Н.А. «задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам за счет наличия готовых средств платежа (остатка денежных средств) и других ликвидных активов» [2].

Анализом платежеспособности и кредитоспособности торгового предприятия занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы с целью изучению эффективности использования ресурсов, банки для оценки условий кредитования, определение степени риска, поставщики для своевременного получения платежей за поставку товаров, налоговые органы для выполнения плана поступления средств в бюджет. Основными источниками информации для анализа платежеспособности и кредитоспособности организации служат бухгалтерский баланс, отчет о финансовых результатах, отчет об изменениях капитала, отчет о движении денежных средств, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Ряд авторов (Васильева Л.С., Ефимова О.В., Кирьянова З.В., Пласкова Н.С., Поздняков В.Л.) под ликвидностью организации понимают ее способность покрывать свои обязательства активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса и предприятия зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и на перспективу. Предприятие может быть платежеспособным на отчетную дату, но иметь неблагоприятные возможности в будущем, и наоборот. Ликвидность торговой организации, так же как и платежеспособность, анализируется по данным бухгалтерского баланса, новая форма которого утверждена Приказом Минфина РФ № 66н от 02.07.2010 г. «О формах бухгалтерской отчетности организаций».

0518000 УиА. Эк. анализ и анализ финансовой отчетности. Анализ ликвидности и платежеспособности

По определению Вахрушиной М.А. ликвидность баланса определяется степенью покрытия обязательств компании её активами, срок превращения которых в деньги соответствует сроку погашения обязательств [1]. Иными словами, это способность организации обратить активы в наличность и погасить свои обязательства. Суть анализа ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Если при таком сравнении части актива дают суммы, достаточные для погашения обязательств, то баланс считается ликвидным.

Для получения достоверных результатов в процессе анализа ликвидности совокупность активов торговой организации также группируется в зависимости от их способности трансформироваться в денежные средства. Ликвидность активов – величина, обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше времени требуется, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

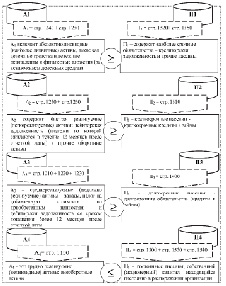

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства и в зависимости от необходимости и срочности погашения обязательств, активы и пассивы торговой фирмы делятся на следующие группы (рис. 1). Рассмотрение соотношений между выделенными группами активов и пассивов позволяет оценить ликвидность бухгалтерского баланса торговой фирмы. Баланс считается абсолютно ликвидным, если соблюдаются следующие соотношения:

Последнее неравенство имеет, с одной стороны, результативный характер, а с другой стороны – очень глубокий экономический смысл. Выполнение этого условия означает существование положительных чистых активов у организации [3].

Рис. 1. Модель группировки активов и пассивов для определения ликвидности бухгалтерского баланса торговой фирмы

Уровень ликвидности зависит от сферы деятельности, соотношения оборотных и внеоборотных активов, скорости оборота средств, состава оборотных активов, величины и срочности текущих обязательств. Применительно к деятельности торговой организации возникает специфика расчета величины среднереализуемых активов за счет значительной суммы запасов, формируемых в результате наличия остатка товаров, подлежащих реализации.

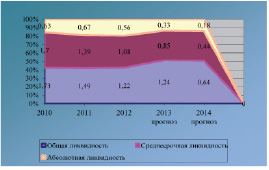

Важная роль в анализе ликвидности отводится коэффициентному методу. Используются коэффициенты общей, среднесрочной и абсолютной ликвидности. Для торговых организаций ключевое значение имеет показатель общей ликвидности.

Коэффициент общей ликвидности характеризует потенциальную способность компании выполнять краткосрочные обязательства за счет всех текущих активов.

Коэффициент среднесрочной ликвидности характеризует способность фирмы выполнять текущие обязательства за счет денежных средств, краткосрочных финансовых вложений, дебиторской задолженности и готовой продукции.

Коэффициент абсолютной ликвидности характеризует возможность организации выполнять краткосрочные обязательства за счет свободных денежных средств.

Графическое изменение коэффициентов ликвидности на примере торговой организации за 2010-2012 годы с прогнозом до 2014 года представим на рис. 2.

Рис. 2. Динамика и прогноз изменения коэффициентов ликвидности торговой организации

Наличие и увеличение чистого оборотного капитала является главным условием обеспечения ликвидности и финансовой устойчивости торговой фирмы. Величина чистого оборотного капитала показывает, какая часть оборотных активов финансируется за счет инвестированного капитала – собственный капитал и краткосрочных обязательств.

Для оценки фактической величины ЧОК на предмет достаточности или недостаточности выполняется расчет ЧОК, необходимого для данной организации в сложившихся условиях работы. Достаточная (необходимая) величина чистого оборотного капитала определяется как сумма товарных запасов в остатке.

Достаточная (необходимая) величина ЧОК торговой фирмы на конец периода анализа составляет 14285 тыс. руб. На конец анализируемого периода фактическая величина ЧОК достигает и даже выше необходимого значения. Это означает наличие удовлетворительной ситуации с финансированием оборотных активов за счет собственных средств (рис. 3).

Рис. 3. Изменение чистого оборотного капитала торговой организации

Таким образом, своевременный анализ ликвидности баланса позволяет диагностировать ухудшение или улучшение финансового положения и стабильность развития организации на перспективу.

Источник: top-technologies.ru

Анализ ликвидности и платежеспособности бухгалтерского баланса

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Анализ ликвидности баланса приведён в таблице 3.

Таблица 3 Анализ ликвидности баланса (тыс. руб.)

Наиболее ликвидные активы (А1)

Быстрореализуемые активы (А2)

Медленно реализуемые активы (А3)

Платежный излишек, недостаток.

Наиболее срочные обязательства (П1)

Выводы по таблице 3. Ликвидность баланса отличается от абсолютной, т.к. в анализируемом периоде у предприятия недостаточно денежных и приравненных к ним средств для погашения краткосрочных обязательств. Причем, платёжный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств возрос с 280,2 т.р. до 1498 т.р. Отрицательным показателем является рост медленно реализуемых активов и отсутствие быстрореализуемых активов. Платежный недостаток по наиболее срочным обязательствам вырос на конец отчетного периода на 1217,8тыс. рублей. Предприятию в самые сжатые сроки необходимо провести реструктуризацию своей кредиторской задолженности.

Величина краткосрочной дебиторской задолженности не покрывает краткосрочные кредиты и займы. Причем, если в начале периода недостаток был -99 т.р., то в конце года он резко возрос до -381 т.р., что свидетельствует об уменьшении текущей ликвидности в недалеком будущем. Однако в перспективе предприятие в состоянии расплатиться по своим обязательствам.

Результаты расчетов по данным анализируемого предприятия показывают, что в этой организации сопоставление итогов групп по активу и пассиву имеет следующий вид:

таким образом, все показатели отличают баланс от абсолютно ликвидного.

Исходя из этого, можно охарактеризовать ликвидность баланса как недостаточную.

Ликвидность и платёжеспособность. Анализ и оценка

Финансовое состояние предприятия оценивается в первую очередь с позиции краткосрочной перспективы и долгосрочной перспективы. Для оценки финансового состояния в первом случае выступает ликвидность и платежеспособность.

Ликвидность предприятия

Определение 1

Ликвидность предприятия – это его способность покрывать собственные краткосрочные обязательства активами, срок превращения которых в денежные средства равен сроку погашения обязательств.

Анализ и оценка ликвидности предприятия происходит на базе анализа ликвидности баланса. Ликвидность баланса выражается в степени покрытия обязательств предприятия его активами. Анализ ликвидности баланса происходит посредством сравнения средств по активу, которые сгруппированы по степени их ликвидности, с обязательствами по пассиву, сгруппированными по степени нарастания сроков погашения.

Для активов предприятия характерно объединение по группам:

- Наиболее ликвидные активы – денежные средства вместе с краткосрочными финансовыми вложениями представляют группу А1.

- Быстрореализуемые активы – краткосрочная дебиторская задолженность и прочие оборотные активы представляют группу А2.

- Медленно реализуемые активы – запасы, долгосрочная дебиторская задолженность, НДС по приобретённым ценностям представляет группу А3. Важно отметить, что расходы будущих периодов в данную группу не включаются.

- Труднореализуемые активы – представляют собой группу А4 и внеоборотные активы.

Активы из первых трёх групп имеют текущий характер и являются более ликвидными по отношению к активам из четвёртой группы.

Касательно пассивов предприятия можно говорить также об объединении в группы:

- Наиболее срочные обязательства – кредиторская задолженность представляет группу П1.

- Краткосрочные пассивы – краткосрочные кредиты и займы представлены в группе П2.

- Долгосрочные пассивы – долгосрочные кредиты и займы представлены в группе П3.

- Постоянные пассивы – капитал и резервы, которые состоят из раздела III баланса и статьи раздела V баланса, которые по разным причинам не вошли в три предыдущие группы. Здесь основу составляют доходы будущих периодов, резервы предстоящих расходов и платежей. Всё это группа П4.

Определить степень ликвидности баланса можно посредством сопоставления итогов приведённых групп по активу и пассиву. Говорить о ликвидном балансе можно, если соблюдаются следующие неравенства:

А 1 ≥ П 1 ; А 2 ≥ П 2 ; А 3 ≥ П 3 ; А 4 ≤ П 4 .

В случае невыполнения хотя бы одного из перечисленных неравенств, баланс предприятия нельзя считать абсолютно ликвидным. Одновременно с тем недостаток средств по одной из групп может автоматически перекрываться излишком другой группы. Таким образом, проведя итоговые сравнения по первым двум неравенствам, можно охарактеризовать текущую ликвидность, которая представляет собой отражение платежеспособности предприятия в ближайшее время.

Перспективная ликвидность говорит о платежеспособности предприятия в более отдалённой перспективе на основе учёта всех будущих поступлений, а также платежей.

При выполнении первых трёх предложенных неравенств автоматически выполняется и четвёртое. Если это условие выполняется, то вполне целесообразно говорить о том, что предприятие имеет собственные оборотные средства, которые являются гарантом его финансовой устойчивости.

Определить степень ликвидности можно по ряду коэффициентов. Она бывает:

- Текущей.

- Быстрой.

- Абсолютной ликвидности.

Самым популярным является коэффициент текущей ликвидности, или как его ещё называют Ктл, для расчёта которого применяется следующая формула.

К т л = Д С + К Ф В + Д З + З К К + К З

где ДС — денежные средства; КФВ — краткосрочные финансовые вложения; ДЗ — дебиторская задолженность; 3 — запасы; КК — краткосрочные кредиты и займы; КЗ — кредиторская задолженность.

Коэффициент текущей ликвидности – это степень покрытия текущими активами текущих обязательств предприятия.

От уровня данного коэффициента зависит то, насколько доверительно к предприятию относятся кредиторы. Специалисты называют рекомендуемое значение, которое варьируется в пределах 1,5-2,5. В случае, если этот коэффициент имеет значение меньше 1, то предприятие получает статус неплатежеспособного.

Коэффициент быстрой ликвидности, или Кбл можно рассчитать через отношение денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности к сумме краткосрочных обязательств предприятия. Ниже представлена формула данного расчёта.

К б л = Д С + К Ф В + Д З к р К К + К З

где ДЗкр — дебиторская задолженность со сроком погашения до 12 месяцев. Значение этого коэффициента варьируется в пределах 0,7-0,8.

Коэффициент абсолютной ликвидности – это показатель той части краткосрочной задолженности, которая может быть покрыта более ликвидными оборотными активами, которые состоят из денежных средств и краткосрочных финансовых вложений.