Финансовая состоятельность означает, что предприятие всегда имеет достаточно средств, чтобы осуществлять платежи. Достаточным можно считать такое количество собственного и привлеченного (заемного) капитала, при котором на всех интервалах планирования приток денежных средств будет больше расхода или равен ему.

Коэффициент текущей ликвидности характеризует способность компании погашать текущие (краткосрочные) обязательства за счёт оборотных активов. Это один из важнейших финансовых коэффициентов. Чем выше показатель, тем лучше платежеспособность предприятия.

Хорошим считается значение коэффициента более 2. С другой стороны, значение более 3 может свидетельствовать о нерациональной структуре капитала, это может быть связано с замедлением оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской задолженности. Коэффициент текущей ликвидности (Ктл) вычисляется как отношение текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам, краткосрочной задолженности). Данные для вычисления берутся из бухгалтерского баланса.

Коэффициент обеспеченности собственными средствами (Косс) характеризует достаточность у предприятия собственных оборотных средств, необходимых для финансовой устойчивости. Относится к группе коэффициентов финансовой устойчивости предприятия. Наличие у предприятия достаточного объема собственных оборотных средств (собственного оборотного капитала) является одним из главных условий его финансовой устойчивости. Отсутствие собственного оборотного капитала свидетельствует о том, что все оборотные средства предприятия и, возможно, часть внеоборотных активов (при отрицательном значении собственных оборотных средств) сформированы за счет заемных источников. Коэффициент обеспеченности собственными средствами определяется как отношение собственных оборотных средств к величине оборотных активов предприятия.

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения этого коэффициента на конец отчетного периода и изменение этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности (6 месяцев). Коэффициента восстановления платежеспособности, принимающий значения больше 1, рассчитанный на нормативный период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если этот коэффициент меньше 1, то предприятие в ближайшее время не имеет реальной возможности восстановить платежеспособность.

Коэффициент утраты платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения этого коэффициента на конец отчетного периода и изменение этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности (3 месяца). Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный за период, равный 3 месяцам, свидетельствует о наличии реальной возможности у предприятия не утратить платежеспособность. Если этот коэффициент меньше 1, то предприятие в ближайшее время может утратить платежеспособность. [5]

Проведем оценку удовлетворительности (неудовлетворительности) структуры баланса и представим результаты расчетов в таблице 1.

Оценка удовлетворительности (неудовлетворительности)

Понравилась статья? Добавь ее в закладку (CTRL+D) и не забудь поделиться с друзьями:

Источник: studopedia.ru

8.1.Оценка удовлетворительности структуры баланса (оусб) и платежеспособности предприятия

ОУСБ выполняется на основе коэффициентов КТЛ и .

- Если значение хотя бы одного из коэффициентов принимает значение меньше нормативного, то структура баланса считается неудовлетворительной, а предприятие – неплатёжеспособным.

Для проверки возможности предприятия восстановить свою платёжеспособность рассчитывается коэффициент восстановления платёжеспособности (К В ПЛ). Если он принимает значение больше 1, то считается, что у предприятия существует реальная возможность восстановить свою платёжеспособность в течение ближайших 6-ти месяцев. А если значение коэффициента меньше 1, то считается, что такой возможности нет.

- Если коэффициенты КТЛ и принимают значение больше нормативного, то считается, что структура баланса является удовлетворительной, а предприятие – платёжеспособным. На основе коэффициента утраты платёжеспособности (К у ПЛ) проверяется возможность предприятия утратить свою платежеспособность. Если значение коэффициента больше 1, то считается, что теоретически такой возможности не существует, а если меньше 1, то существует.

Оценка удовлетворительности структуры баланса

| УСЛОВНОЕ ОБОЗНАЧЕ-НИЕ КОЭФ-ФИЦИЕНТА | НОРМАТИВ | ВЕЛИЧИНА ПОКАЗАТЕЛЯ | ВЫВОДЫ (ВОЗМОЖНЫЕ РЕШЕНИЯ) | |

| НГ | КГ | |||

| 1. КТЛ | ≥ 2 | 1,76 | 2,15 | На начало года структура баланса была неудовлетворительной, а предприятие неплатежеспособным, но к концу года структура баланса стала удовлетворительной, а предприятие платёжеспособным. |

2 .

. |

≥ 0,1 | 0,26 | 0,45 | |

| 3. КВПЛ | > 1 | 1,17 | Данное предприятие имеет реальную возможность восстановить свою платёжеспособность в ближайшие 6 месяцев. | |

Анализ финансовой устойчивости предприятия.

- Самый простой по формуле:

- Методика углублённого анализа финансовой устойчивости предполагает определённую перегруппировку статей бухгалтерского баланса и представление его в агрегированном виде:

Баланс предприятия в агрегированном виде

| Активы | Усл. обозн. | Строка баланса | Величина | Пассив | Усл. обозна-чение | Строка баланса | Величина | ||

| НГ | КГ | НГ | КГ | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1. Внеоборотные активы | F | 190 | 3. Собственные средства (капитал и резервы) | И c | 490 | ||||

| 2. Оборотные активы, в т.ч.: | Oа | 290 | 4. Заёмные средства (за вычетом просроченных), в т.ч.: | Rp | 590+690-ф.5 (111+121+131+141) | ||||

| 2.1. Запасы и затраты | Z | 210+220 | 4.1. Долгосрочные кредиты и займы (за вычетом просроченных) | K T | 590-ф.5 (111+121) | ||||

| 2.2. Денежные средства, расчёты и прочие активы, из них: | Ra | 230+240+250+260+270 | 4.2.Краткосрочные кредиты и займы (за вычетом просроченных) | K t | 610-ф.5 (131+141) | ||||

| 2.2.1.Дебиторская задолженность | r d | 230+240 | 4.3. Кредиторская задолженность | r k | 620 | ||||

| 2.2.2. Денежные средства и краткосрочные финансовые вложения | d | 250+260 | 4.4. Пассивы, приравненные к собственным | n c | 640+650 | ||||

| 2.2.3. Прочие оборотные активы | r a | 270 | 4.5. Прочие пассивы | r p | 630+660 | ||||

| 5. Просроченные кредиты банков и займы | K o | ф.5 (111+ 121+131+141) | |||||||

| Баланс | B | 300 | Баланс | B | 700 | ||||

Балансовая модель, из которой исходит анализ, имеет следующий вид: F+Oa=Ис+Rp+Ko F+Z+R a =И с +K Т +r k +K t +n c +r p +k o Учитывая, что источники собственных средств и долгосрочные кредиты и займы направляются преимущественно на приобретение внеоборотных активов, исходную модель можно преобразовать: Z+R a =((И с +K Т )-F)+r k +K t +n c +r p +k o И с+ =И с +n с (И с +K Т )-F=И z — сумма источников формирования запасов и затрат. Если величина запасов и затрат будет меньше, чем величина источников, т.е.

Z И z , то будет выполняться условие платежеспособности предприятия: R а К t +n c +r p +k o , т.е., денежные средства, расчеты и прочие активы покроют краткосрочную задолженность предприятия. Т.о., обеспеченность запасов и затрат источниками формирования является сущностью финансовой устойчивости, а ее внешним проявлением является платежеспособность.

Общая формула устойчивости финансового состояния: F+Z И с+ +К т Т.е. вложения капитала во внеоборотные активы и запасы (F+Z) не должны превышать величины перманентного капитала (И с+ +К т) . Наиболее общим показателем финансовой устойчивости (ФУ) является коэффициент финансовой устойчивости: Н

2).F И с+ +К т -Z Оценка ФУ предприятия исходя из степени покрытия внеоборотных активов источниками средств. Первое направление анализа. Наиболее общим показателем ФУ является излишек или недостаток средств для формирования запасов и затрат, получаемый в виде разницы между величиной источников средств и величиной запасов и затрат(Z).

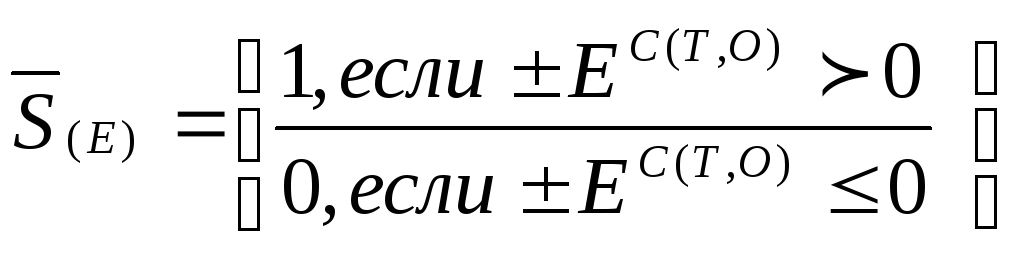

Три показателя отражают различную степень охвата источников средств: 1.Е с =И с -F — собственные источники средств (И с); 2.Е т =И с+ -F+К т — собственные и долгосрочные источники средств; 3.Е о =И с+ -F+К т +К t — общая величина источников. Этим показателям соответствуют три показателя обеспеченности запасов и затрат: 1.Е с = Е с -Z- излишек (+), недостаток (-) собственных источников формирования запасов и затрат. 2.Е т =Е т -Z -излишек или недостаток собственных и долгосрочных источников. 3.Е о =Е о -Z -излишек или недостаток общей величины источников. С

Выделяют 4 типа ФУ: 1.Абсолютная устойчивость: S =(1,1,1)Единицы означают: Е C 0, Е Т 0, Е О 0 2.Нормальная устойчивость: S =(0,1,1), Е C 0, Е Т 0, Е О 0 3.Неустойчивое состояние: S =(0,0,1), Е C 0, Е Т 0, Е О 0 4.Кризисное состояние: S =(0,0,0), Е C 0, Е Т 0, Е О 0

Выделяют 4 типа ФУ: 1.Абсолютная устойчивость: S =(1,1,1)Единицы означают: Е C 0, Е Т 0, Е О 0 2.Нормальная устойчивость: S =(0,1,1), Е C 0, Е Т 0, Е О 0 3.Неустойчивое состояние: S =(0,0,1), Е C 0, Е Т 0, Е О 0 4.Кризисное состояние: S =(0,0,0), Е C 0, Е Т 0, Е О 0

Источник: studfile.net

Практическая часть

Оценка удовлетворительности (неудовлетворительности) структуры баланса и прогноз восстановления (утраты) платежеспособности

Финансовая состоятельность означает, что предприятие всегда имеет достаточно средств, чтобы осуществлять платежи. Достаточным можно считать такое количество собственного и привлеченного (заемного) капитала, при котором на всех интервалах планирования приток денежных средств будет больше расхода или равен ему.

Коэффициент текущей ликвидности характеризует способность компании погашать текущие (краткосрочные) обязательства за счёт оборотных активов. Это один из важнейших финансовых коэффициентов. Чем выше показатель, тем лучше платежеспособность предприятия.

Хорошим считается значение коэффициента более 2. С другой стороны, значение более 3 может свидетельствовать о нерациональной структуре капитала, это может быть связано с замедлением оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской задолженности. Коэффициент текущей ликвидности (Ктл) вычисляется как отношение текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам, краткосрочной задолженности). Данные для вычисления берутся из бухгалтерского баланса.

Коэффициент обеспеченности собственными средствами (Косс) характеризует достаточность у предприятия собственных оборотных средств, необходимых для финансовой устойчивости. Относится к группе коэффициентов финансовой устойчивости предприятия. Наличие у предприятия достаточного объема собственных оборотных средств (собственного оборотного капитала) является одним из главных условий его финансовой устойчивости. Отсутствие собственного оборотного капитала свидетельствует о том, что все оборотные средства предприятия и, возможно, часть внеоборотных активов (при отрицательном значении собственных оборотных средств) сформированы за счет заемных источников. Коэффициент обеспеченности собственными средствами определяется как отношение собственных оборотных средств к величине оборотных активов предприятия.

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения этого коэффициента на конец отчетного периода и изменение этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности (6 месяцев). Коэффициента восстановления платежеспособности, принимающий значения больше 1, рассчитанный на нормативный период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если этот коэффициент меньше 1, то предприятие в ближайшее время не имеет реальной возможности восстановить платежеспособность.

Коэффициент утраты платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения этого коэффициента на конец отчетного периода и изменение этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности (3 месяца). Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный за период, равный 3 месяцам, свидетельствует о наличии реальной возможности у предприятия не утратить платежеспособность. Если этот коэффициент меньше 1, то предприятие в ближайшее время может утратить платежеспособность. [5]

Проведем оценку удовлетворительности (неудовлетворительности) структуры баланса и представим результаты расчетов в таблице 1.

Таблица 1 Оценка удовлетворительности (неудовлетворительности) структуры баланса по данным отчетности ОАО БЭЗРК

Норматив — согласно распоряжению 31р. От 1994 г

Фактич.- согласно расчету по данным баланса

Источник: studbooks.net